【广发金工|基金研究】另类视角下的主动型权益基金组合构建:从多因子到多策略

摘要

Abstract

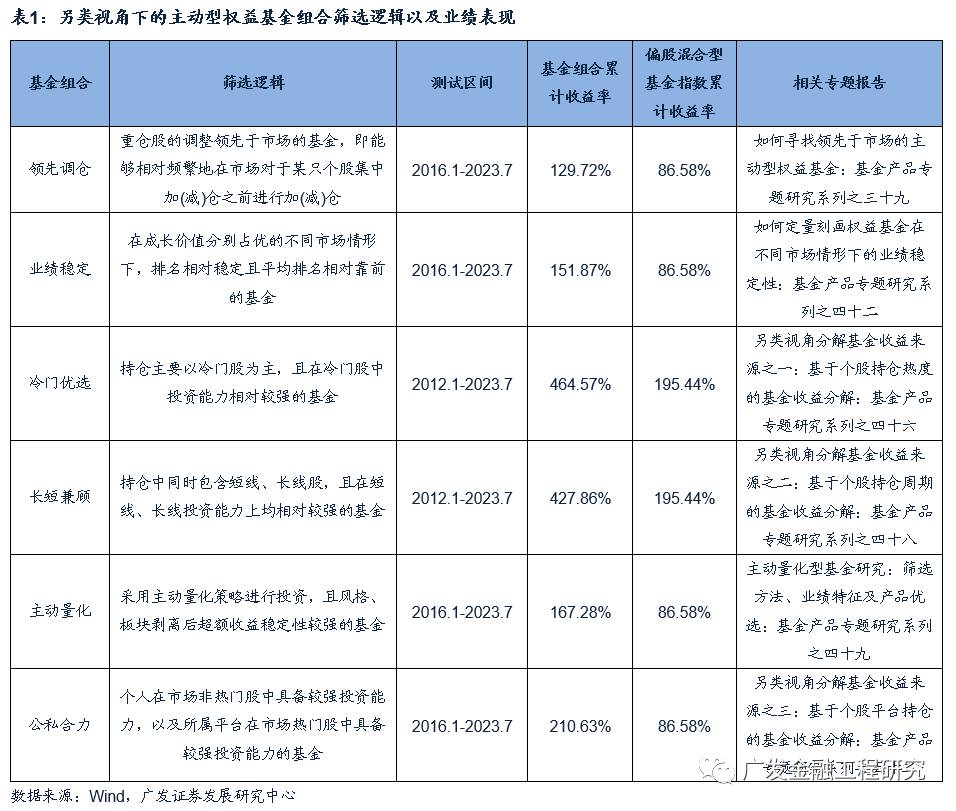

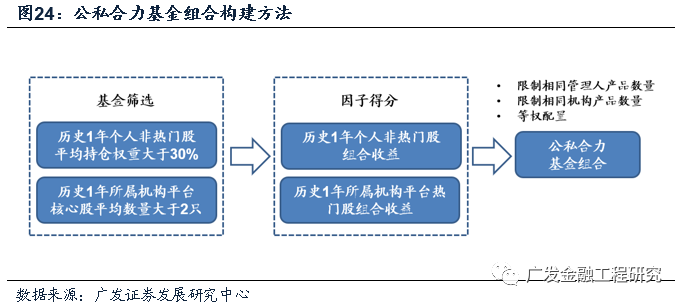

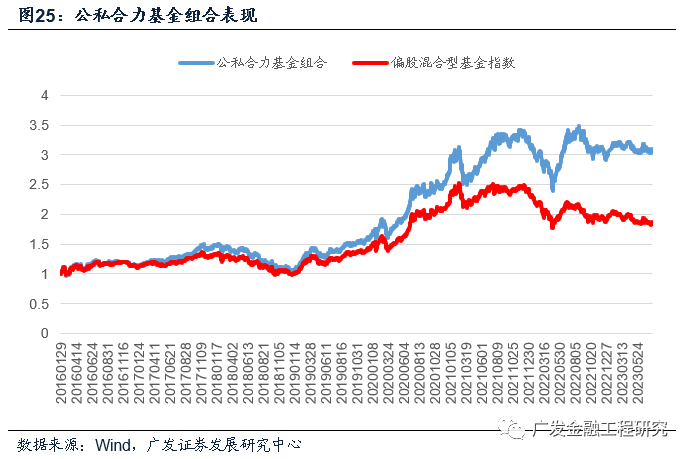

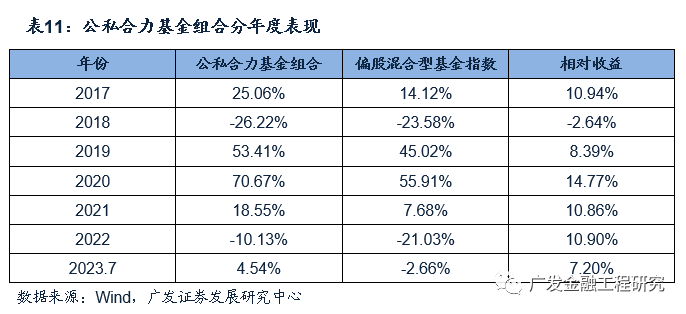

公私合力基金组合:基于基金持仓数据,我们筛选个人在市场非热门股中具备较强投资能力,以及所属平台在市场热门股中具备较强投资能力的基金,以此构建公私合力基金组合。

核心假设风险:

本文仅对所研究的基金产品情况进行分析,产品的统计情况可能随着时间和市场的变化以及统计方法不同而有差异;本文仅在合理的假设范围讨论,文中数据均为历史数据,基于模型得到的相关结论并不能完全准确地刻画现实环境以及预测未来;本文不作为任何产品的投资建议。

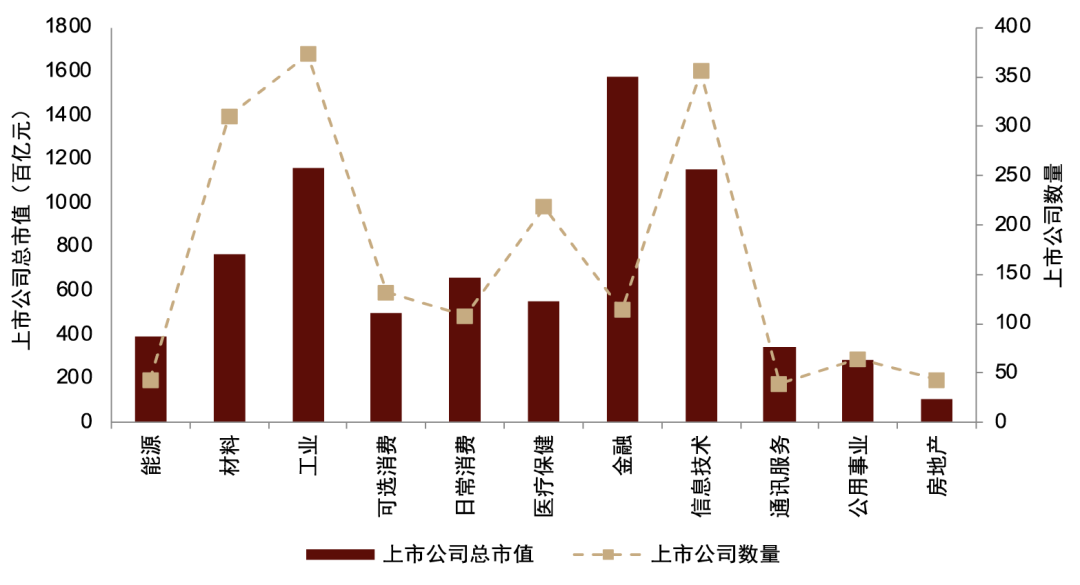

一、另类视角下的主动型权益基金

组合构建:从多因子到多策略

另类视角下的主动型权益基金组合

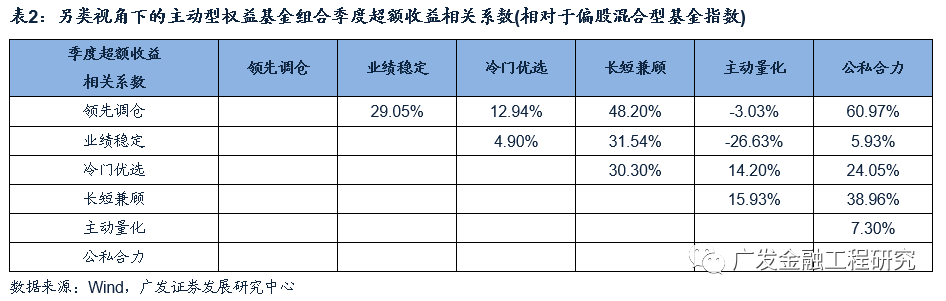

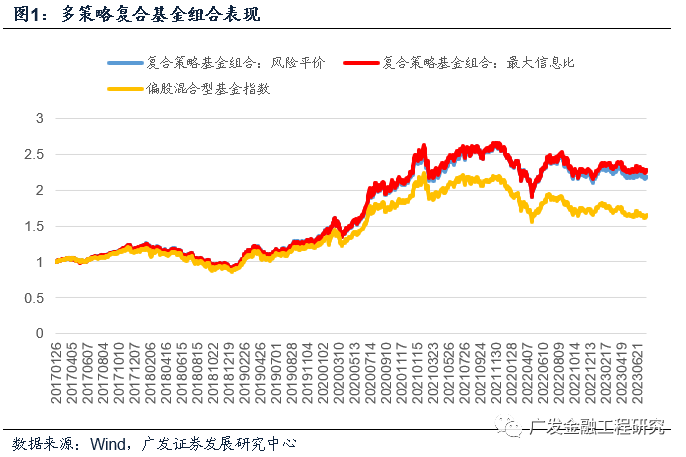

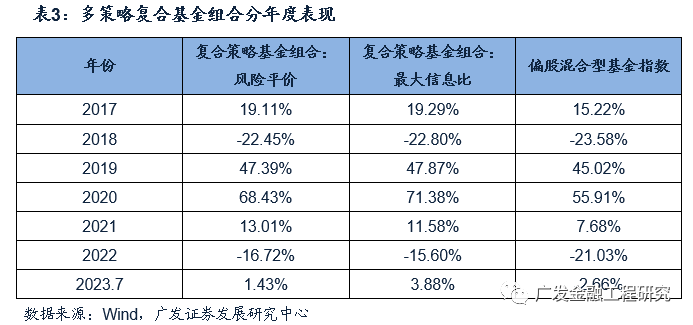

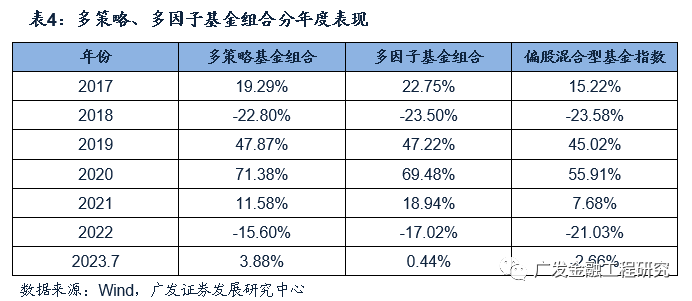

本文中,我们尝试通过风险平价、最大信息比等策略,对于不同基金组合进行加权。从历史回测的结果来看,在2017.1-2023.7的时间区间内,风险平价复合策略基金组合的累计收益率为118.87%,最大信息比复合策略基金组合的累计收益率为128.33%,同期偏股混合型基金指数的累计收益率为64.78%。分年度来看,该两个复合策略基金组合在不同年份中均跑赢了同期偏股混合型基金指数的表现。

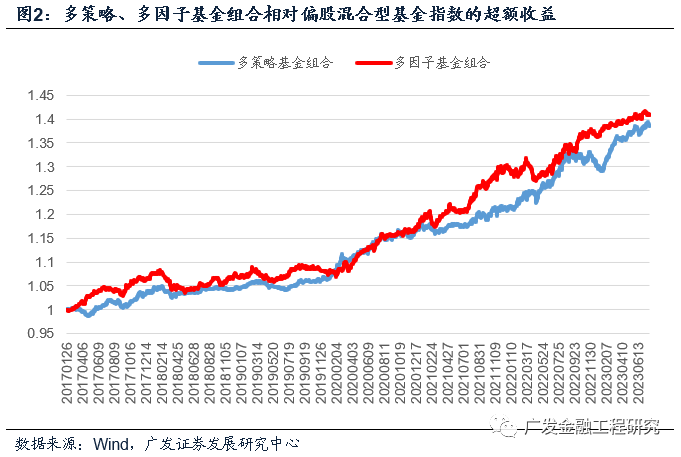

进一步地,我们将多策略基金组合与多因子基金组合相对于偏股混合型基金指数的超额收益进行比较。从历史回测的结果来看,在2017.1-2023.7的时间区间内,多策略、多因子基金组合均获得了较为稳定的超额收益。其中,多策略基金组合的年化超额收益率为5.54%,超额收益最大回撤为3.55%,信息比为1.72;多因子基金组合的年化超额收益率为5.84%,超额收益最大回撤为4.36%,信息比为1.70。

二、领先调仓基金组合

二、领先调仓基金组合

策略逻辑

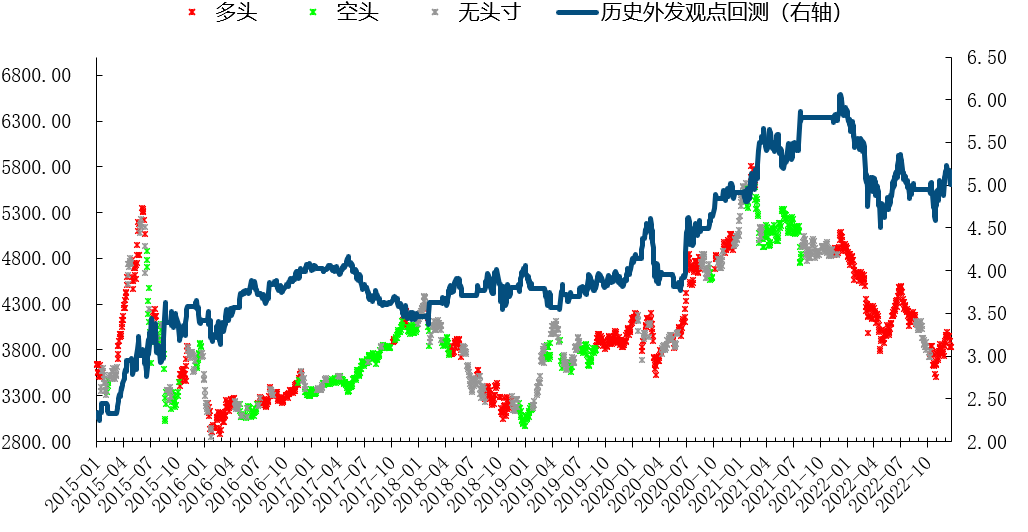

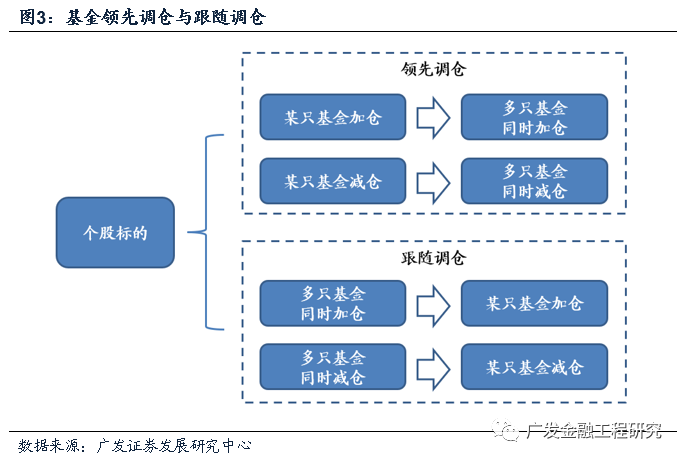

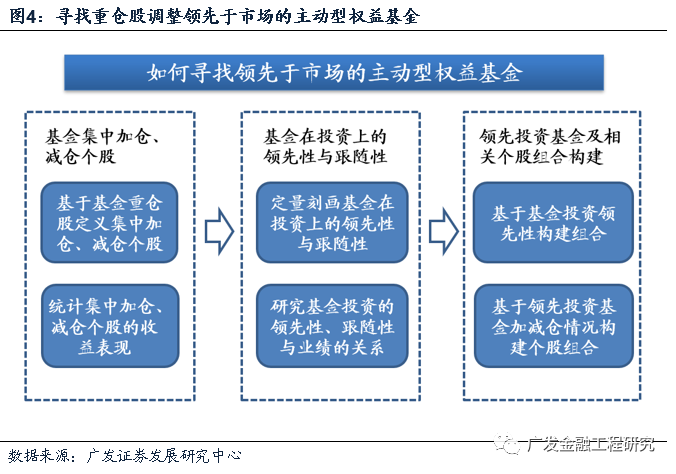

我们尝试在主动型权益基金中挖掘能够做出领先市场投资决策的基金,即对于单只个股标的,在市场多数基金加仓之前提前加仓、或在市场多数基金减仓之前提前减仓,以此获得基金市场整体持仓变动所带来的收益。

具体来看,首先我们根据市场上主动型权益基金在相邻两个季度的重仓股变动情况,定义基金市场在各个季度的集中加仓、减仓个股;而后,我们对于单只基金,结合基金市场的集中加仓、减仓个股,定量刻画单只基金在投资上的领先性与跟随性,并分析两者与基金业绩的相关性。最后,我们从基金投资的领先性出发构建领先调仓基金组合。

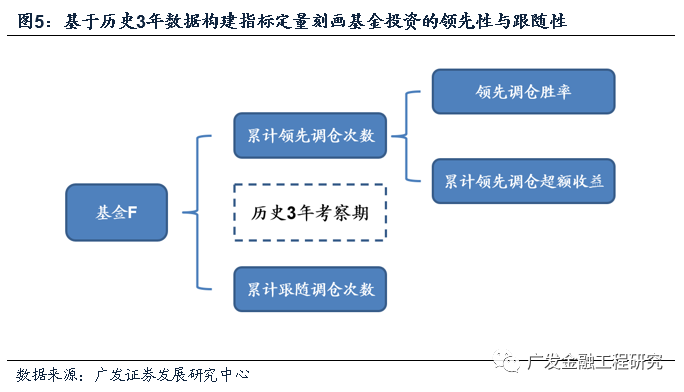

我们遵循长期考核基金业绩的原则,基于历史3年数据构建指标定量刻画基金投资的领先性与跟随性。此处,我们一方面分别统计基金在历史3年内的领先调仓次数以及跟随调仓次数;另一方面对于领先调仓的情况,我们进一步统计领先调仓的胜率以及领先调仓所带来的超额收益。

组合表现

此处,我们在考虑基金历史上的累计领先调仓次数的基础之上,同样考虑基金的领先调仓胜率。最终,我们在历史3年领先调仓胜率高于75%的基金中,筛选累计领先调仓次数最多的10只基金等权构建领先调仓基金组合。1.基金类型:普通股票型、偏股混合型、灵活配置型、平衡混合型;

2.权益仓位:近3年平均权益持仓占净值比大于60%;平均重仓股占权益比大于40%;

3.成立时间:成立时间超过39个月;

4.基金规模:最新合并规模大于2亿元;

5.业绩基准:业绩基准为宽基指数,且港股持有比例不存在下限;

6.基金经理:近3年未更换主要基金经理。

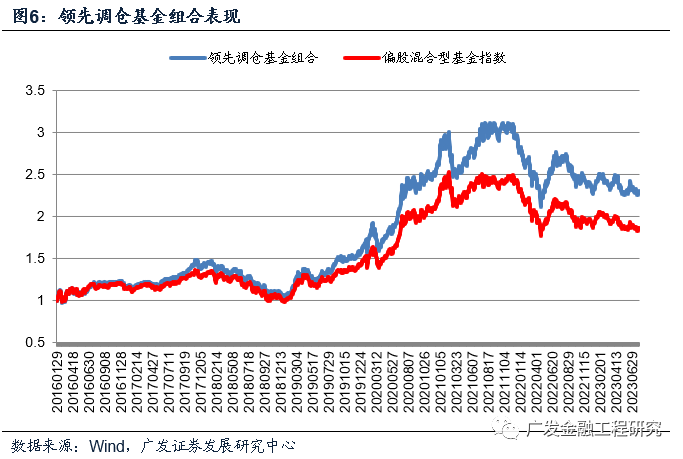

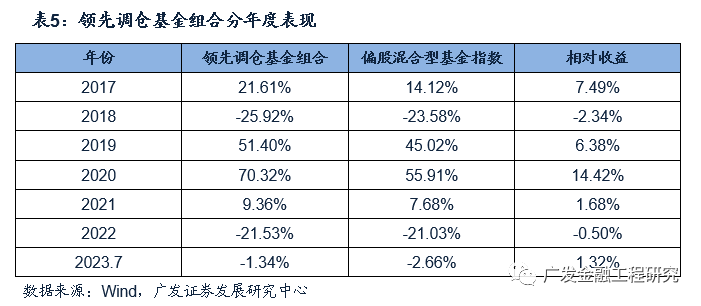

从历史回测的结果来看,在2016.1-2023.7的时间区间内,领先调仓基金组合的累计收益率为129.72%,同期偏股混合型基金指数的累计收益率为86.58%。

三、业绩稳定基金组合

策略逻辑

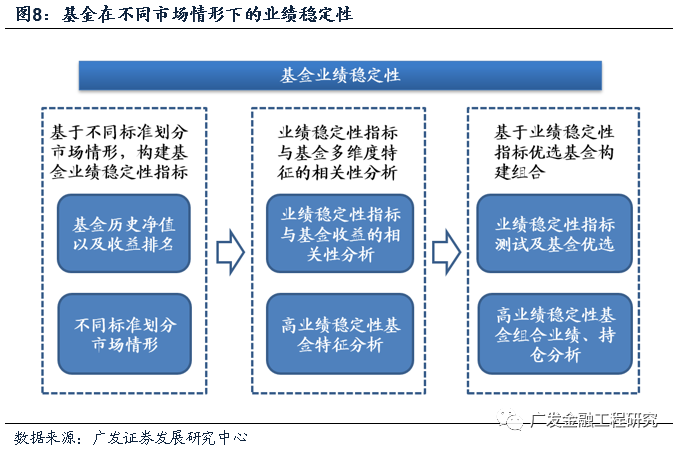

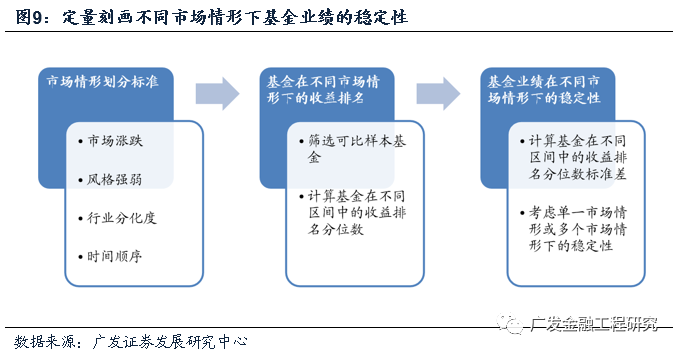

具体流程上,首先我们基于不同标准划分不同的市场情形,计算基金在不同市场情形下的收益排名,并以此构建具体指标定量刻画基金业绩的稳定性;而后,我们计算基于不同划分标准下的基金业绩稳定性指标与基金收益之间相关性,并分析高业绩稳定性基金的整体特征;最后,我们根据业绩稳定性指标筛选基金构建业绩稳定基金组合。

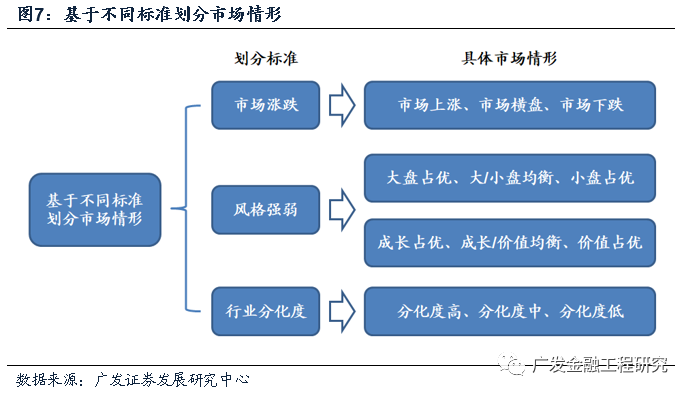

在构建具体指标定量刻画基金业绩的稳定性的问题上,首先,在市场情形的选择上,此处我们分别从市场涨跌、风格强弱(大/小盘、成长/价值)、行业分化度、时间顺序等角度出发划分不同的市场情形;而后,我们筛选样本基金,并计算不同市场情形下单个基金在样本基金中的累计收益排名;最后,我们计算基金在不同市场情形中收益排名分位数的标准差,以此作为基金业绩稳定性的度量指标。

基于长期考察基金业绩的原则,此处我们对于历史3年,即历史36个月的市场表现基于不同的标准划分为不同的市场情形,并研究基金在不同市场情形下业绩的稳定性。以根据市场涨跌划分市场情形为例,此处我们以中证800指数代表股票市场的表现,将历史36个月股票市场的月度收益率从高到低进行排序,并等分为6个区间,每个区间中包含6个月份。

组合表现

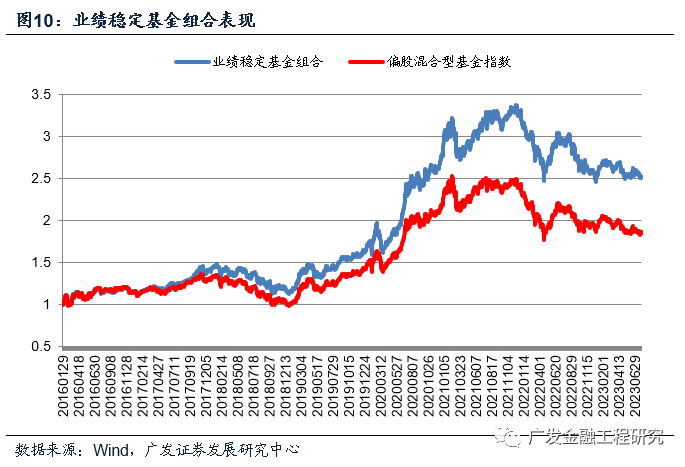

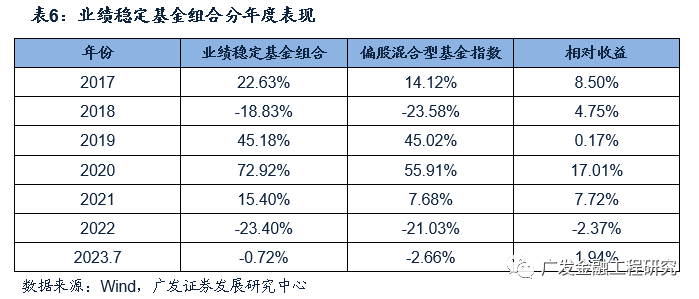

此处,我们在基于成长价值相对强弱划分市场情形,并在剔除不同情形下平均排名位于后50%基金的基础之上,选择业绩稳定性最高的10只基金等权构建业绩稳定基金组合。

从历史回测的结果来看,在2016.1-2023.7的时间区间内,业绩稳定基金组合的累计收益率为151.87%,同期偏股混合型基金指数的累计收益率为86.58%。

四、冷门优选基金组合

策略逻辑

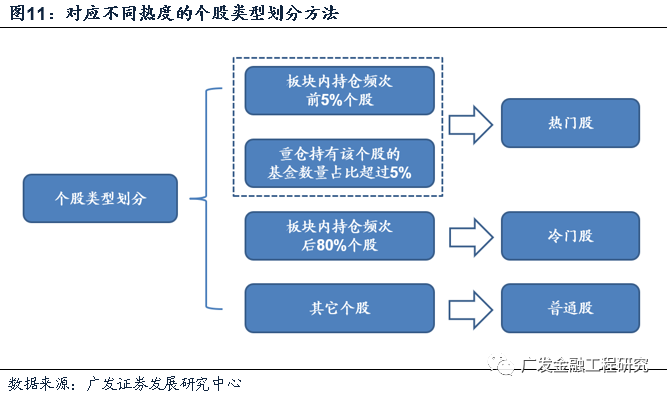

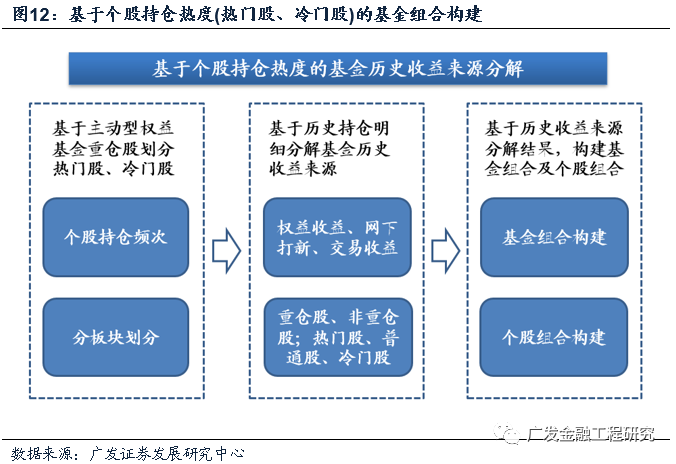

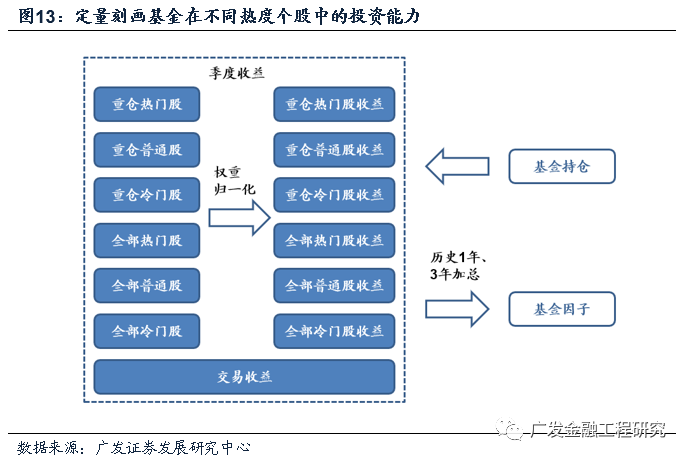

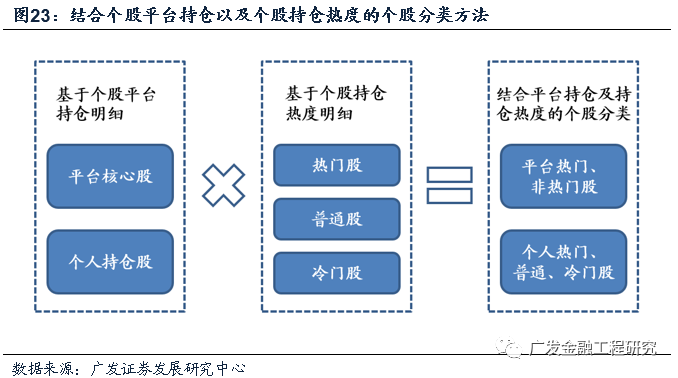

我们尝试筛选在冷门股中具备较强投资能力的基金。在个股类型的划分上,我们从主动型权益基金的重仓股出发,统计单只个股在板块内的持仓频次排名,将板块内持仓频次在前5%、重仓持有该个股的基金数量占比超过5%的个股划分为热门股;将板块内持仓频次在后80%的个股划分为冷门股;剩余个股则划分为普通股。

具体流程上,首先我们从全部主动型权益基金的重仓股出发,以季度为频率将全市场个股划分为热门股、普通股以及冷门股;而后,我们基于持仓数据,对于主动型权益基金的历史收益来源进行分解,统计热门股、普通股、冷门股以及其它收益来源所产生的收益贡献幅度;最后,我们基于基金的历史收益来源分解结果构建指标,以此筛选基金构建冷门优选基金组合。

在具体指标的构建上,我们从历史1年、历史3年的时间区间出发,将基金某类个股组合的季度收益进行加总,以反映基金在某类个股上的整体投资能力。考虑到不同基金在不同类型个股上的配置比例可能存在较大的差别,为了避免配置比例不同带来的影响,此处我们将各类个股的权重进行归一化之后计算个股组合的季度收益。

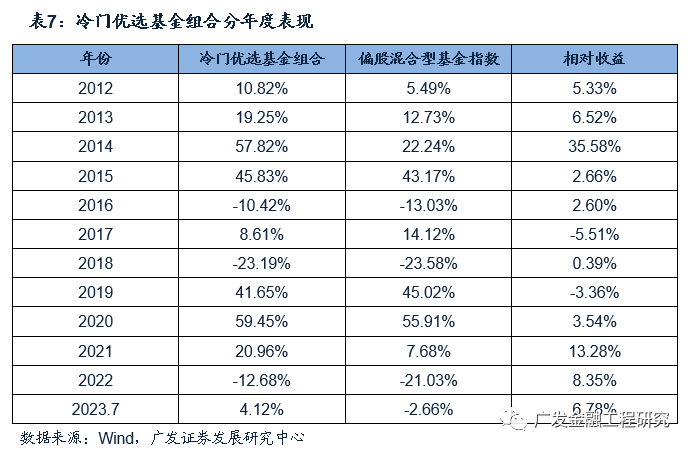

组合表现

、

此处,我们基于历史1年重仓冷门股组合收益筛选基金,并进一步增加筛选基金的条件。一方面,考虑到基金规模与冷门股组合收益的负相关性,此处我们将基金的规模上限设定为100亿;另一方面,考虑到基金实际对于不同类型个股的配置,此处我们要求基金近4个季度的平均重仓冷门股持仓占净值比大于30%。

1.基金类型:普通股票型、偏股混合型、灵活配置型、平衡混合型;2.权益仓位:近4个季度权益持仓占净值比均大于60%; 3.冷门股仓位:近4个季度平均重仓冷门股持仓占净值比大于30%;4.成立时间:成立时间超过15个月; 5.基金规模:最新合并规模大于2亿元、小于100亿元; 6.业绩基准:业绩基准为宽基指数,且港股持有比例不存在下限。

从历史回测的结果来看,在2016.1-2023.7的时间区间内,冷门优选基金组合的累计收益率为464.57%,同期偏股混合型基金指数的累计收益率为195.44%。

五、长短兼顾基金组合

策略逻辑

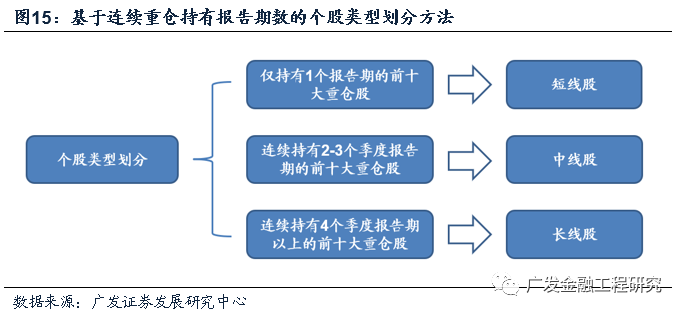

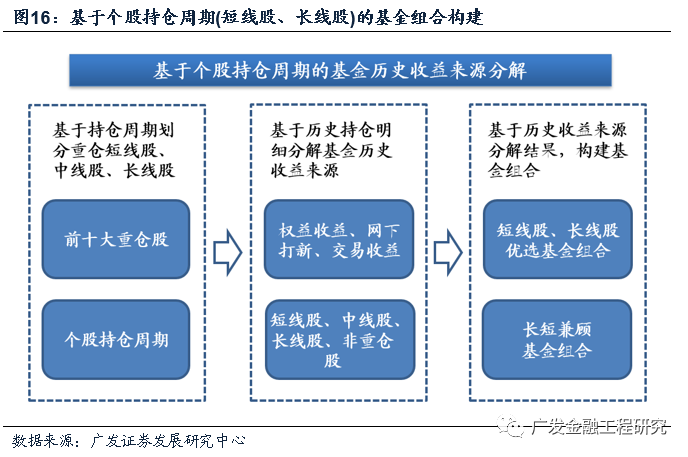

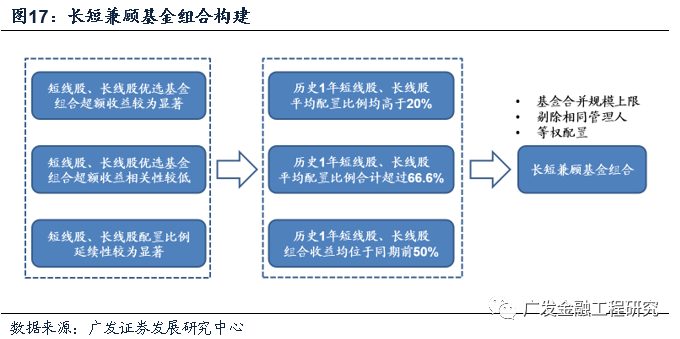

我们尝试筛选短线、长线投资能力均相对较强的基金。在个股类型的划分上,考虑主动型权益基金重仓股持仓周期的整体分布情况,此处我们将仅持有1个季度报告期的重仓股划分为短线股;将连续持有2-3个季度报告期的重仓股划分为中线股;将连续持有4个季度报告期以上的重仓股划分为长线股。

具体流程上,首先我们分析单只主动型权益基金的重仓股,并根据连续重仓持有的报告期数将个股划分为短线股、中线股、长线股;而后,我们基于持仓数据,对于主动型权益基金的历史收益来源进行分解,统计短线股、中线股、长线股以及其它收益来源所产生的收益贡献幅度;最后,我们基于基金的历史收益来源分解结果构建指标,以此为依据筛选基金构建长短兼顾组合。

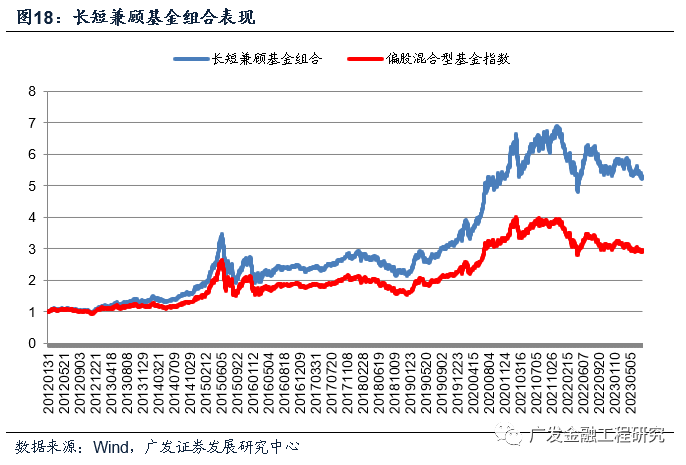

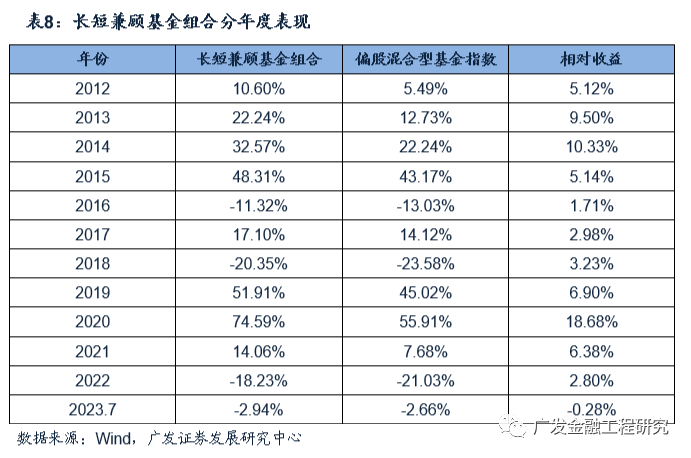

组合表现

从历史回测的结果来看,在2012.1-2023.7的时间区间内,长短兼顾基金组合的累计收益率为427.86%,同期偏股混合型基金指数的累计收益率为195.44%。

六、主动量化基金组合

策略逻辑

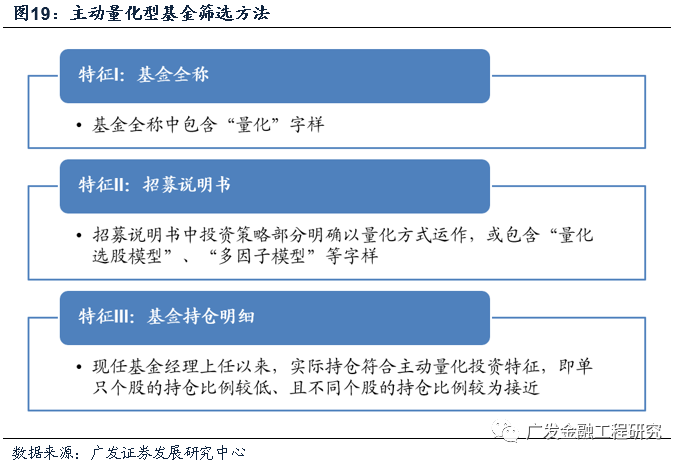

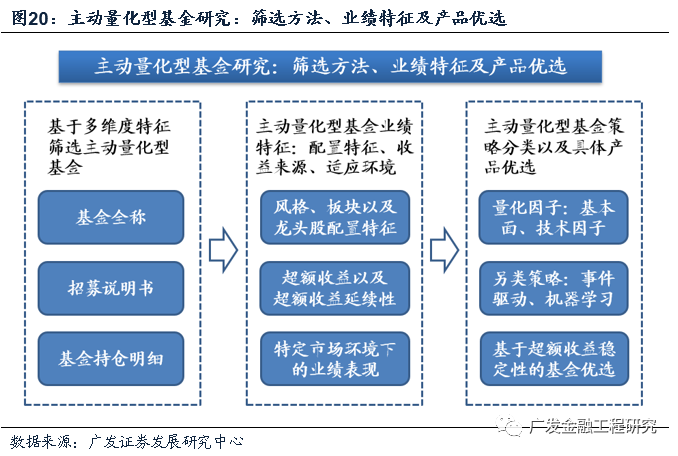

我们尝试筛选采用主动量化投资策略的主动型权益基金——即主动量化型基金。在主动量化型基金的筛选方法上,此处我们从基金全称、招募说明书以及基金持仓明细等3个特征出发筛选具体基金标的。

具体来看,如果基金全称中包含“量化”字样,则满足特征I;如招募说明书中投资策略部分明确以量化方式运作,或包含“量化选股模型”、“多因子模型”等字样,则满足特征II;如基金自现任基金经理上任以来,实际持仓符合主动量化投资特征,即单只个股的持仓比例较低、且不同个股的持仓比例较为接近,则满足特征III。此处我们依次考察单只主动型权益基金是否满足特征I、II、III,作为筛选主动量化型基金的具体依据。

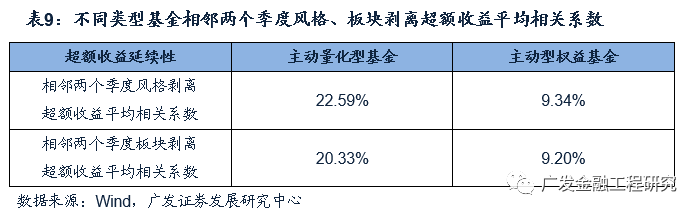

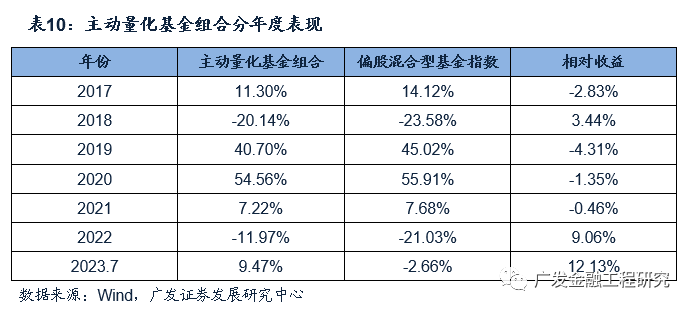

组合表现

此处,我们构建指标刻画基金风格、板块剥离超额收益的稳定性,并以此作为筛选基金构建组合的依据。具体来看,我们以月度为频率计算基金的风格、板块剥离超额收益,并计算历史1年所对应的12个风格、板块剥离超额收益的均值与标准差的商,即超额收益的信息比,以此作为筛选基金构建组合的依据。

1.基金类型:主动量化型基金;

2.权益仓位:近4个季度报告期权益持仓占净值比均大于60%;

3.成立时间:成立时间超过15个月;

4.基金规模:最新合并规模大于1亿元;

5.业绩基准:业绩基准为宽基指数,且港股持有比例不存在下限。

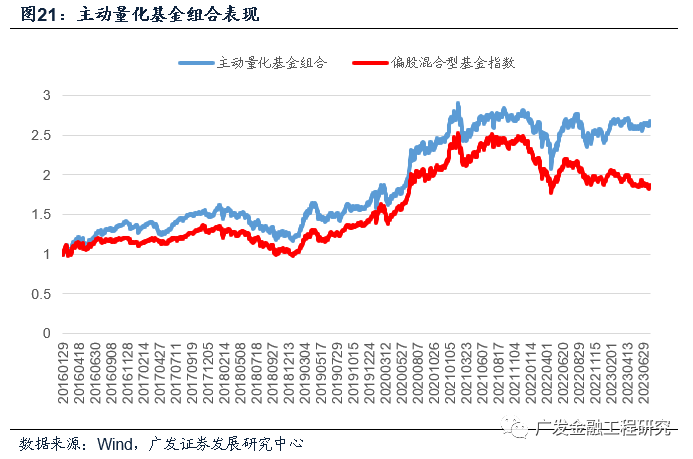

从历史回测的结果来看,在2016.1-2023.7的时间区间内,主动量化基金组合的累计收益率为167.28%,同期偏股混合型基金指数的累计收益率为86.58%。

七、公私合力基金组合

策略逻辑

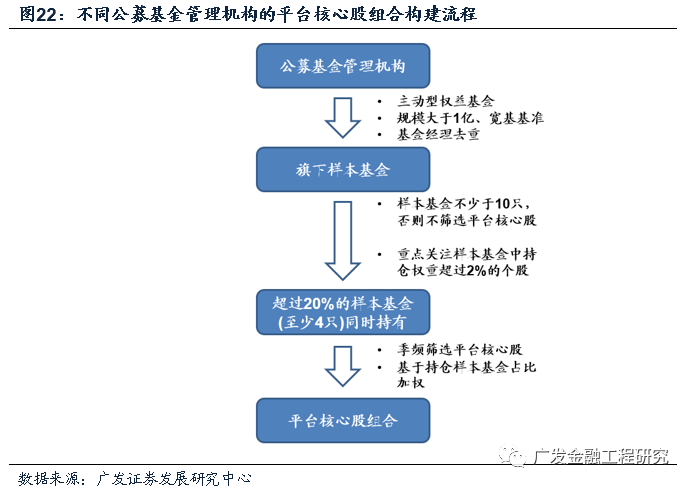

1.对于某家公募基金管理机构,筛选满足一定条件的主动型权益基金,并经过基金经理去重之后,作为该公募基金管理机构的样本基金;

2.如果该公募基金管理机构的样本基金数量不少于10只,则进一步研究该机构的整体持仓情况,并重点关注样本基金中持仓权重超过2%的个股;

3.筛选超过20%的样本基金(至少4只)同时持有的个股作为该公募基金管理机构的平台核心股,并以持有该个股的样本基金数量占比加权构建平台核心股组合。

组合表现

此处,我们在每个换仓时点筛选满足以下条件的基金,其中要求基金在个人非热门股上具有相对较为可观的配置比例,即历史1年平均个人非热门股占净值比超过30%:

1.基金类型:普通股票型、偏股混合型、灵活配置型、平衡混合型;

2.权益仓位:近1年平均权益持仓占净值比大于60%;

3.个人非热门股仓位:历史1年平均个人非热门股占净值比超过30%;

4.成立时间:成立时间超过15个月;

5.基金规模:最新合并规模大于2亿元;

6.业绩基准:业绩基准为宽基指数,且港股持有比例不存在下限。

从历史回测的结果来看,在2016.1-2023.7的时间区间内,公私合力基金组合的累计收益率为210.63%,同期偏股混合型基金指数的累计收益率为86.58%。

风险提示

本文仅对所研究的基金产品情况进行分析,产品的统计情况可能随着时间和市场的变化以及统计方法不同而有差异;本文仅在合理的假设范围讨论,文中数据均为历史数据,基于模型得到的相关结论并不能完全准确地刻画现实环境以及预测未来;本文不作为任何产品的投资建议。

法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 广发金融工程研究