【建投基金研究】权益基金仓位回调,增仓医药传媒 ——2022年四季报分析

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心结论

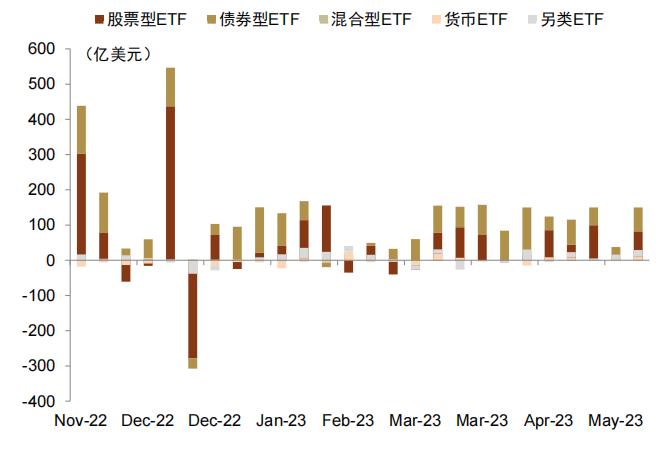

债权类基金规模下降,权益指数基金规模上涨

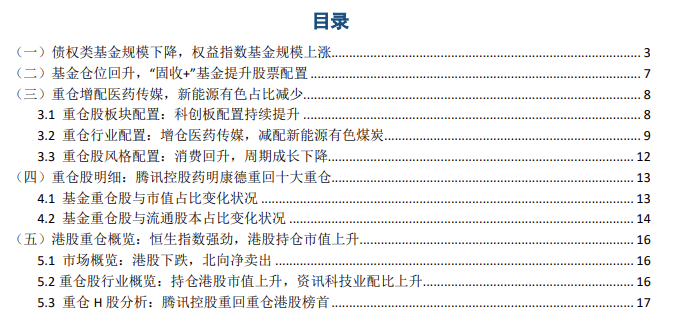

截至2022年四季度末(11月底),国内公募基金数量达10405只,公募基金总规模24.28万亿元,基金份额26.38万亿份,基金数量相比上季度上涨1.38%,而份额和规模则下降1.02%和0.79%。

若区分不同类型基金来看,规模下跌主要来自债券类基金,四季度债券型基金规模下跌11.37%,而偏权益类的股票型基金规模上涨5.63%,此外QDII型基金规模上涨趋势明显,达到22.22%。

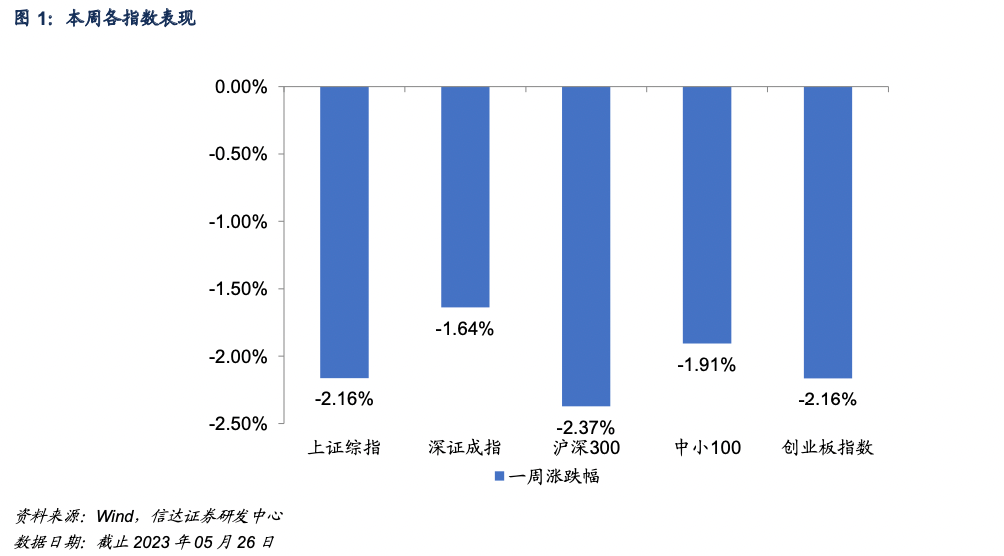

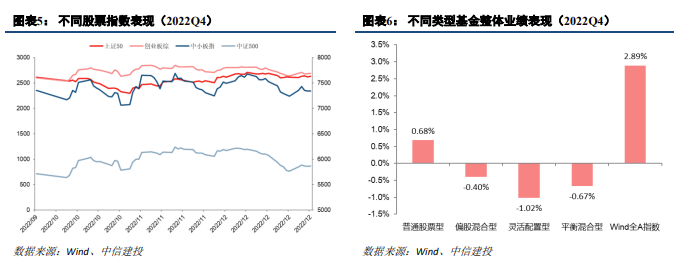

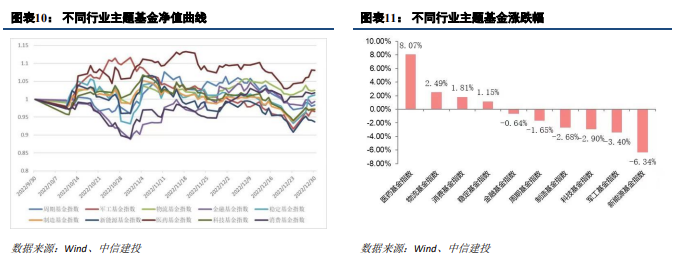

业绩上,四季度权益市场窄幅震荡上行,主动权益基金业绩波动,其中普通股票型基金上涨0.68%,而偏股混合型、灵活配置型和平衡混合行型基金四季度均录得负收益。分不同行业主题基金来看,四季度行业主题分化明显,医药、物流和消费等偏消费价值属性基金上涨明显,而新能源、军工和科技等偏成长属性基金下跌,其中医药基金四季度平均上涨8.07%,新能源基金平均下跌6.34%。

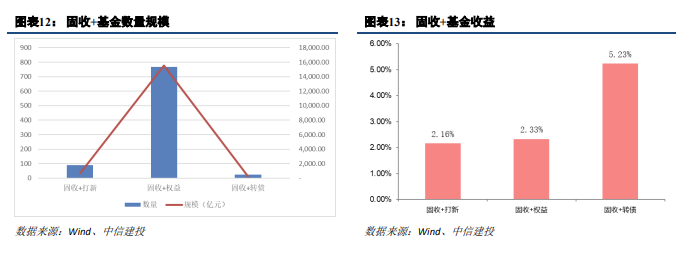

相较于上季度末,“固收+”整体规模上涨5.45%,“固收+权益”类基金规模上涨5.66%,“固收+转债”类基金规模增加了1.12%,“固收+打新”类基金规模增加2.5%。

业绩表现方面,“固收+权益”类基金平均收益2.33%,“固收+转债”类基金平均收益5.23%,“固收+打新”类基金平均收益2.16%。

基金仓位回升,“固收+”基金提升股票配置

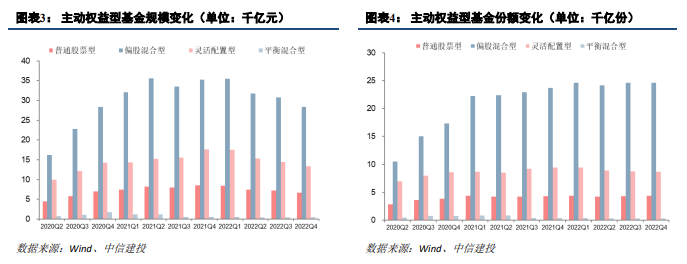

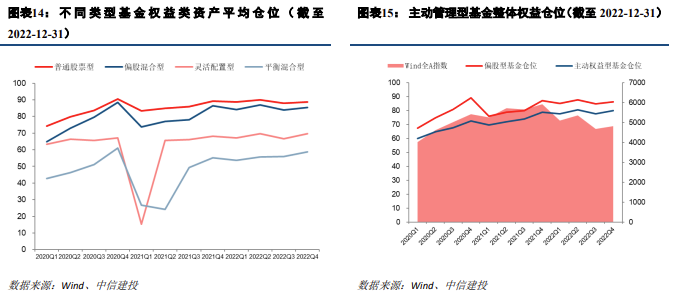

四季度主动权益型基金仓位平均上升2.26%,均值79.98%,回到接近Q2位置。

主动权益型基金内,偏股混合型基金仓位上升1.53%,平均85.49%,位于近三年来87.4%分位,灵活配置型基金仓位上升3.11%,平均69.73%,目前位于近三年99.91%分位点,平衡混合型仓位上升2.75%,平均58.65%,目前处于93.5%分位点,同时仓位最高的普通股票型仓位上升0.74%,平均88.79%,目前位于近三年90.08%分位点。偏股型基金整体仓位上升1.35%,均值86.16%。

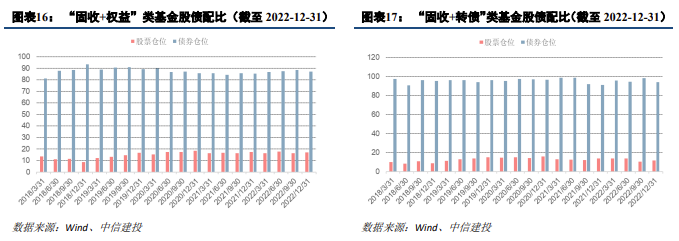

“固收+”基金股票仓位上升0.79%,而债券仓位下降1.63%,其中“固收+权益”基金股票仓位相比于三季度下降0.73%,债券仓位下降1.64%;“固收+转债”基金股票仓位上升0.94%,债券仓位下降4.22%。

重仓增配医药传媒,新能源有色占比减少

主动权益型基金在食品饮料、电力设备及新能源和医药分列市值前三名,占比超10%。从持仓股票市值占比变化角度看,医药、传媒和计算机均得到增持,另一边、电力设备新能源、有色金属和煤炭减仓幅度较大。

“固收+权益”类基金重仓股相对变化上变化最高的前三行业为非银行金融、传媒和电子,持仓占比减少最大的行业为银行、煤炭和电力设备新能源。

“固收+转债”类基金在转债配置上市值减少了40.35亿元,相较上季度减少20%。相对变化上变化最高的前三行业为农林牧渔、交通运输和医药,持仓占比减少最大的行业为有色金属、银行和电力公用事业。

持仓市值排名前十的基金重仓股分别为:贵州茅台、宁德时代、泸州老窖、五粮液、腾讯控股、药明康德、美团、亿纬锂能、山西汾酒、和迈瑞医疗。持仓市值上升最快的前三大个股为腾讯控股、药明生物和药明康德。

恒生指数强劲,港股持仓市值上升

截至2022年12月31日,北向资金累计净买入17245.97亿元,南向资金累计净买入25710.81亿港元,北向资金季度净卖入363.77亿元,南向资金净买入1329.42亿港元。

港股恒生行业配置角度看,主动权益型基金投资于资讯科技类超过37%,非必需性消费品降至16%,医疗保健业超10%,其余行业均未超过10%。相较于三季度,港股配置增加主要集中于资讯科技业和医疗保健,减仓必需消费和能源。

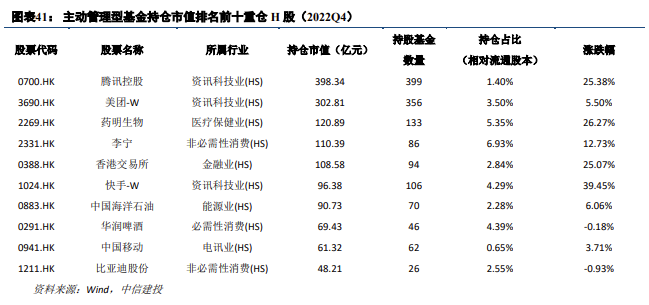

持仓市值排名前十的基金重仓H股分别为:腾讯控股、美团-W、药明生物、李宁、香港交易所、快手-W、中国海洋石油、华润啤酒、中国移动和比亚迪股份。

风险提示:疫情再次爆发;历史业绩不代表未来;季报信息有限。

主要内容

一、债权类基金规模下降,指数基金规模上涨

1.1

主动权益基金市场概览

截至2022年四季度末(11月末),国内公募基金数量达10405只,公募基金总规模24.28万亿元,基金份额26.38万亿份,基金数量相比上季度上涨1.38%,而份额和规模则下降1.02%和0.79%。若区分不同类型基金来看,规模下跌主要来自债券类基金,四季度债券型基金规模下跌11.37%,而偏权益类的股票型基金规模上涨5.63%,此外QDII型基金规模上涨趋势明显,达到22.22%。

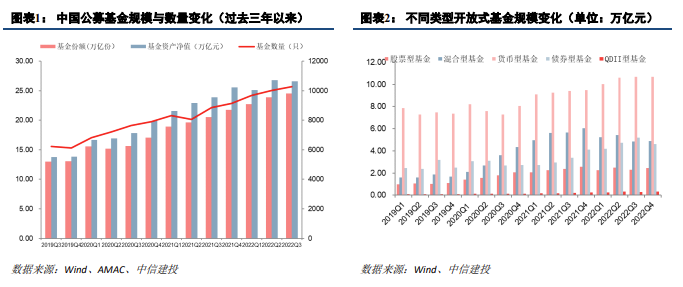

考察主动权益型基金(包括:普通股票型、偏股混合型、灵活配置混合型、平衡混合型)规模和份额变化,普通股票、偏股混合型和平衡混合型基金数量均在上升,灵活配置型基金数量全年持续下降。

从规模和份额来看,主动权益类基金规模均延续并扩大了下降趋势,其中灵活配置型基金规模下降最为明显,超5%。

股票型基金整体数量和规模上升主要来自于被动指数型基金和指数增强型基金,规模相较于三季度上涨超44%。

业绩方面,四季度权益市场窄幅震荡上行,主动权益基金整体涨幅不明显,其中普通股票型基金上涨0.68%,而偏股混合型、灵活配置型和平衡混合行型基金四季度均录得负收益。

统计主动权益型基金业绩,考察成立6个月以上的主动权益类开放式基金(同名基金仅保留A类)在2022年10月至12月的业绩,其中表现最好的五只基金是嘉实互融精选、前海开源沪港深核心驱动、嘉实港股互联网产业核心资产A、中邮沪港深精选和中融沪港深大消费A。

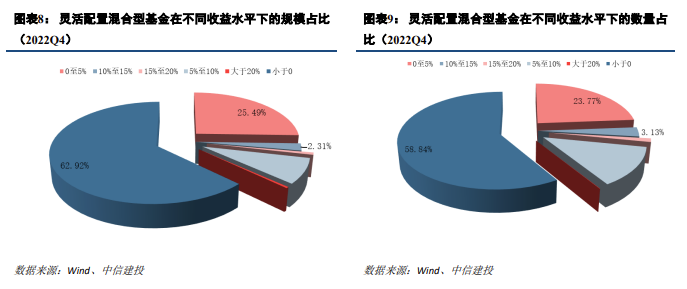

灵活配置型基金四季度业绩表现较差,多数灵活配置型基金在四季度取得负收益:在全市场1475只灵活配置混合型基金(A、C份额视作同一只基金)中,业绩收益为负的基金占纳入统计的灵活配置型基金数量的62.92%,多数正收益基金收益分布于5%以下。

分不同行业主题基金来看,四季度行业主题分化明显,医药、物流和消费等偏消费价值属性基金上涨明显,而新能源、军工和科技等偏成长属性基金下跌,其中医药基金四季度平均上涨8.07%,新能源基金平均下跌6.34%。

1.2

“固收+”基金市场概览

“固收+”基金指在配置一定仓位的固收产品基础上,辅以部分仓位高波动高收益资产,从而在控制风险的前提下,获得超过传统固收基金,本文将“固收+”基金按照投资策略事后分类分位“固收+权益”、“固收+转债”和“固收+打新”三类基金。“固收+权益”以及“固收+转债”基金选取来自二级分类为混合债券型一级基金、混合债券型二级基金、灵活配置型基金和偏债混合型基金四类基金,“固收+”基金首先需要基金成立6个月以上,且最近3年最大股票持仓以及平均股票持仓均在30%以下,其中“固收+转债”类基金需要可转债仓位最近3年均值超过60%,“固收+打新”类基金需要灵活配置型基金的股票最近3年股票仓位均值在5%以上且最大仓位在30%以下,同时最近3年规模在2亿元至10亿元之间。除此之外的权益仓位在5%以上的“固收+”基金分类为“固收+权益”类基金。

四度末市场共有“固收+”基金880只,按照策略来分,其中“固收+权益”类基金766只,规模1.56万亿元,相较于上季度数量和规模上升。“固收+转债”类基金24只,规模258.61亿元,相比上季度持平,“固收+打新”类基金90只,规模654亿元,数量持续下滑。

相较于上季度末,整体规模上涨5.45%,固收+权益类基金规模上涨5.66%,固收+转债类基金规模增加了1.12%,固收+打新类基金规模增加2.5%。

业绩表现方面,“固收+权益”类基金平均收益2.33%,“固收+转债”类基金平均收益5.23%,“固收+打新”类基金平均收益2.16%。

二、基金仓位回升,“固收+”基金提升股票配置

四季度主动权益型基金仓位平均上升2.26%,均值79.98%,回到接近Q2位置。主动权益型基金内,偏股混合型基金仓位上升1.53%,平均85.49%,位于近三年来87.4%分位,灵活配置型基金仓位上升3.11%,平均69.73%,目前位于近三年99.91%分位点,平衡混合型仓位上升2.75%,平均58.65%,目前处于93.5%分位点,同时仓位最高的普通股票型仓位上升0.74%,平均88.79%,目前位于近三年90.08%分位点。偏股型基金整体仓位上升1.35%,均值86.16%。

“固收+”基金股票仓位上升0.79%,而债券仓位下降1.63%,其中“固收+权益”基金股票仓位相比于三季度下降0.73%,债券仓位下降1.64%;“固收+转债”基金股票仓位上升0.94%,债券仓位下降4.22%。

三、重仓增配医药传媒,新能源有色占比减少

3.1

科创板配置持续提升

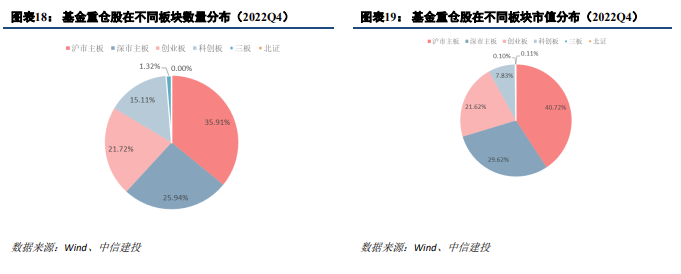

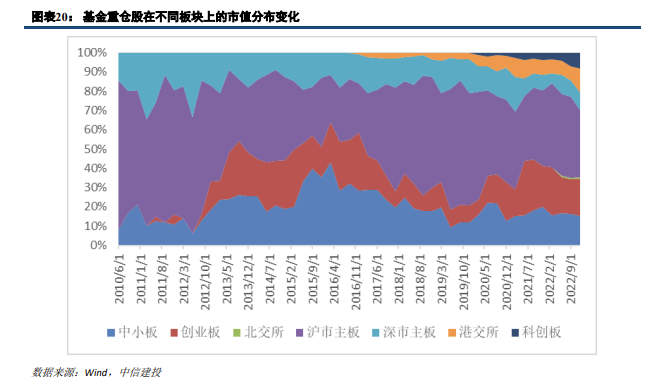

整体看来,2022年四季度末主动权益型基金重仓股共持有2204只A股股票,持仓市值达23129亿元,相比三季度末,重仓股数量下降但持仓市值上升;其中,报告期末沪、深两市主板股票持仓数量占比35.91%、25.94%,规模占比分别为40.72%、29.62%,沪深两市主板占比持续微降。而主动权益型基金重仓股在创业板和科创板数量占比分别为21.62%和7.83%,相较于上季度提升了占比。

3.2

增仓医药传媒,减配新能源有色煤炭

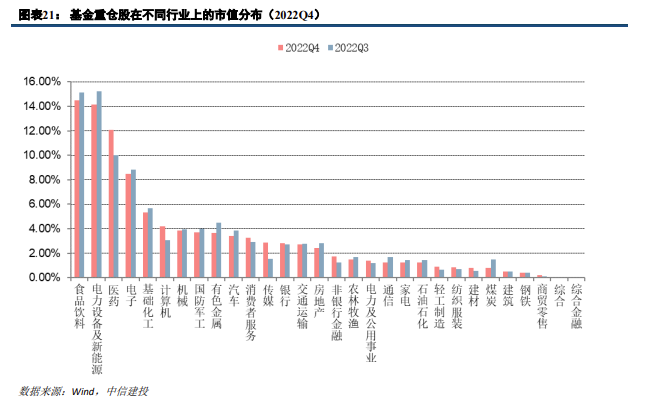

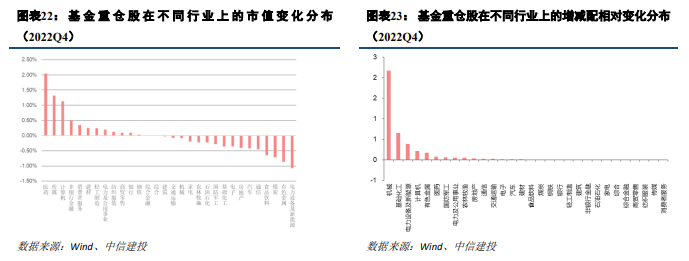

从行业配置角度看,截至2022年四季度末,主动权益型基金(包括:普通股票型、偏股混合型、灵活配置混合型、平衡混合型)在不同中信一级行业上的市值分布不均匀,食品饮料、电力设备及新能源和医药分列市值前三名,占比超10%。

从持仓股票市值占比变化角度看,医药、传媒和计算机均得到增持,另一边、电力设备新能源、有色金属和煤炭减仓幅度较大。

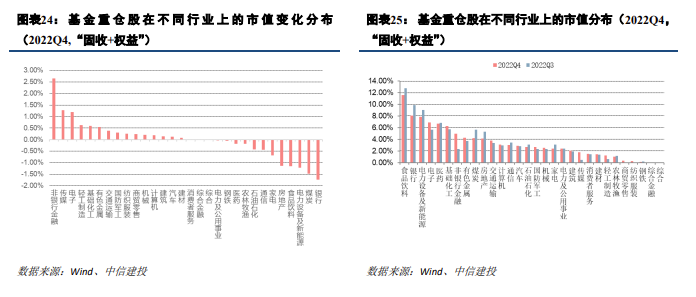

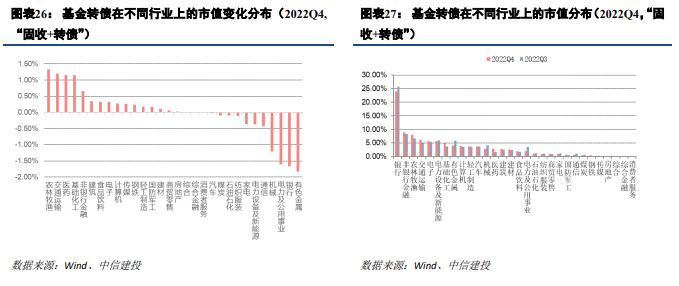

“固收+权益”类基金重仓股在行业占比绝对值上前三和上季相同,为食品饮料、银行和电力设备及新能源,其中食品饮料占比超10%。相对变化上变化最高的前三行业为非银行金融、传媒和电子,持仓占比减少最大的行业为银行、煤炭和电力设备新能源,这也是固收+基金在银行行业连续减配。

“固收+转债”类基金在转债配置上市值减少了40.35亿元,相较上季度减少20%。转债配置在行业占比绝对值上前三为银行、非银金融和农林牧渔。相对变化上变化最高的前三行业为农林牧渔、交通运输和医药,持仓占比减少最大的行业为有色金属、银行和电力公用事业。

3.3

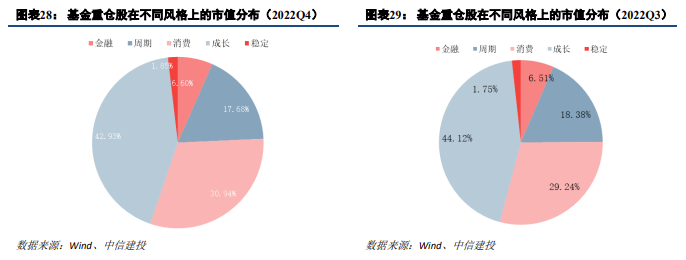

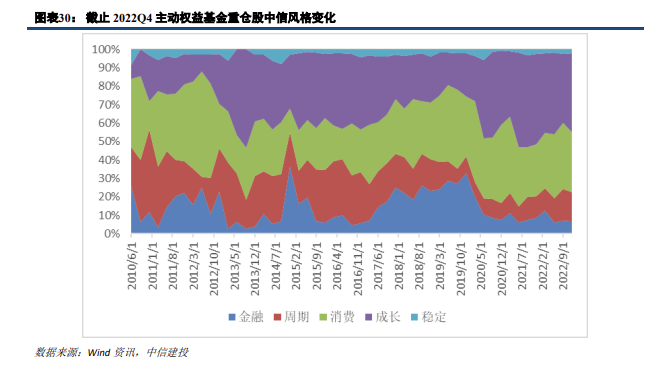

消费回升,周期成长下降

从截面风格角度看,相比于2022年三季度末,主动权益型基金(包括:普通股票型、偏股混合型、灵活配置混合型、平衡混合型)2022年四季度在消费板块上持仓占比回升,上涨1.7%,同时减少了周期和成长板块的配置,在金融和稳定板块分别上升0.09%和0.1%。

本文统计成立半年以上的开放式主动权益型基金,同名基金仅保留A类,在每个定期报告时点统计重仓股,和当期中信风格指数(CI005917:金融;CI005918:周期;CI005919:消费;CI005920:成长;CI005921:稳定)成分股做对比,统计过去十年间主动权益基金重仓股风格变化。

四、重仓股:腾讯控股药明康德重回十大重仓

4.1

基金重仓股与市值占比变化状况

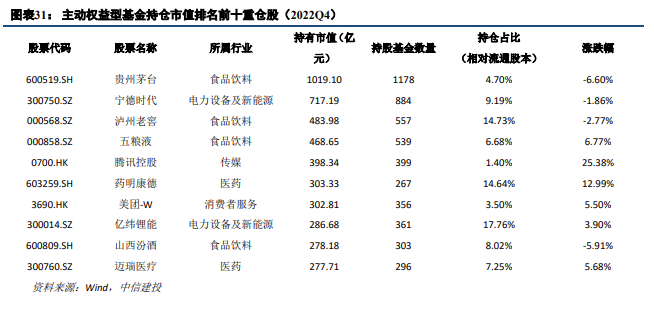

对于主动权益型基金重仓股(剔除当年四季度新发上市股票)的市值分布,截至2022年四季度末,持仓市值排名前十的基金重仓股分别为:贵州茅台、宁德时代、泸州老窖、五粮液、腾讯控股、药明康德、美团、亿纬锂能、山西汾酒、和迈瑞医疗。相比于今年三季度末,隆基绿能、亿纬锂能和保利发展退出前十大重仓股。同时腾讯控股和药明康德重回前十大持仓市值重仓股。前十大重仓股主要集中于食品饮料消费板块和医药。基金前十大重仓股除三只酒类股票外均录得正收益。

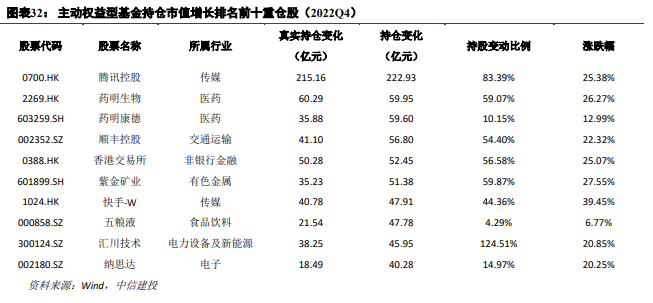

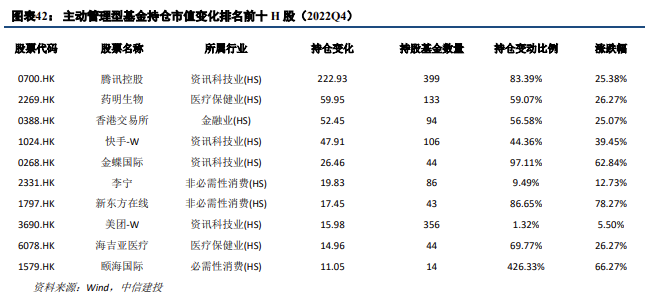

持仓市值上升最快的前三大个股为腾讯控股、药明生物和药明康德,前十大个股中,行业多分布于医药和传媒,上榜股票四季度均为正收益,其中纳思达、紫金矿业和五粮液主要依靠股价持仓市值上升,而腾讯控股、汇川技术持仓市值上升主要来自于机构关注度上升。

而持仓市值下降最快的前十大个股行业集中于新能源和电子,其中贵州茅台、隆基绿能和天齐锂业持仓市值减少最多,中天科技、兖矿能源主要由于机构减仓和股价下跌双重影响,贵州茅台和宁德时代主要由于机构减仓,保利发展主要由于股价下跌。

4.2

基金重仓股与流通股本占比变化状况

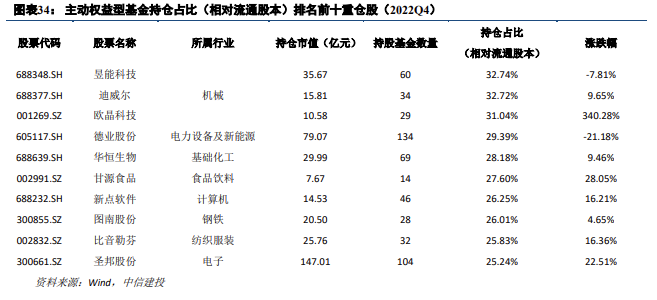

对于主动权益型基金重仓股的持仓占比(相对自由流通股本)分布,截至2022年四季度末,持仓数量占流通股本比例排名前三的基金重仓股分别为:昱能科技、迪威尔和欧晶科技。个股持仓占比均超过20%;从行业来看,分布较为平均。

报告期内持仓占比(相对流通股本)上升最快的前十大股票中,从收益率角度看,股票在报告期多数取得正收益。 持仓占比(相对流通股本)下降最快的前十大个股的行业中,行业主要分布于新能源。

五、恒生指数强劲,港股持仓市值上升

5.1

港股下跌,南向资金净买入强于北向

根据测算,截至2022年12月31日,共有678只主动权益型基金(包括:普通股票型、偏股混合型、灵活配置混合型、平衡混合型)投资港股,合计规模达到7691亿元。主要业绩基准对象为MSCI中国指数、恒生指数和沪深300指数。

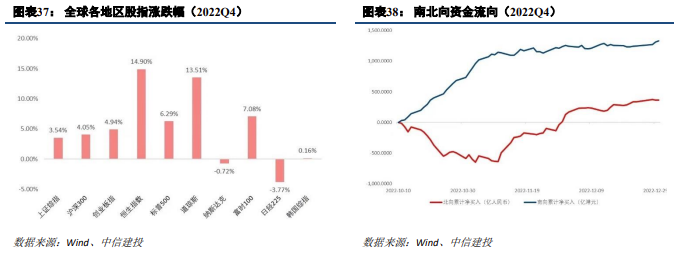

四季度全球主要市场股指均上涨,其中恒生指数涨幅14.9%,相较其他市场涨幅更高。

截至2022年12月31日,北向资金累计净买入17245.97亿元,南向资金累计净买入25710.81亿港元,至四季度末,北向资金季度净卖入363.77亿元,南向资金净买入1329.42亿港元。

5.2

持仓港股市值上升,资讯科技业配比上升

相较于2022年三季度,主动权益型基金(包括:普通股票型、偏股混合型、灵活配置混合型、平衡混合型)投资于香港联交所上市股票(H股)数量上升至236只,持仓市值上升至2276.89亿元。

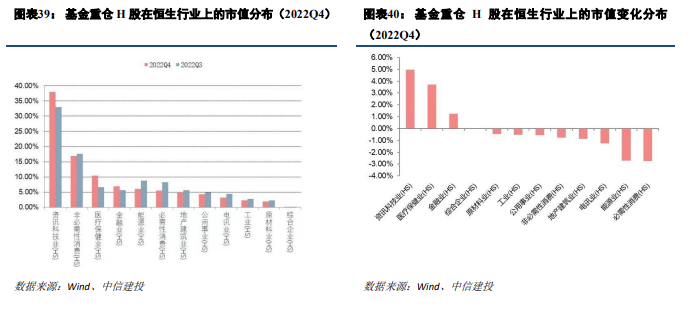

从港股恒生行业配置角度看,截至2022年四季度末,主动权益型基金投资于资讯科技类超过37%,非必需性消费品降至16%,医疗保健业超10%,其余行业均未超过10%。

相较于三季度,港股配置增加主要集中于资讯科技业和医疗保健,减仓必需消费和能源。

5.3

腾讯控股重回重仓港股榜首

对于主动权益型基金重仓H股的市值分布,截至2022年四季度末,持仓市值排名前十的基金重仓H股分别为:腾讯控股、美团-W、药明生物、李宁、香港交易所、快手-W、中国海洋石油、华润啤酒、中国移动和比亚迪股份,比亚迪股份新增前十大持仓。在前十大重仓H股中,大部分股票分布于资讯科技业。其中,除华润啤酒和比亚迪股份股价下跌外,其余均录得正收益。

持仓市值上涨较快的有腾讯控股、药明生物、香港交易所和新东方在线等标的主要来自于机构增持和股价双重影响,金蝶国际、颐海国际的持仓市值上升主要来自于机构增持。

风险提示:1、疫情再次爆发:春季来临,疫情未来仍有多波次爆发的可能;

2、基金过去业绩不代表未来收益:根据我们对基金业绩因子的测试,IC上来看过去一年的收益对未来半年的收益预测效应为12.01%,3年后效应降为10.64%;

3、基金重仓股不代表基金全部持仓,根据我国基金披露相关规定,在季报中基金仅披露前十大持仓,而公募基金持仓通常远多于10只;

4、基金财务报告披露信息与基金未来业绩不形成明确统计因果关系。

证券研究报告名称:《权益基金仓位回调,增仓医药传媒——2022年四季报分析》

对外发布时间:2023年1月29日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

免责声明:

本公众订阅号(微信号:中信建投金融工程研究)为丁鲁明金融工程研究团队(现供职于中信建投证券研究发展部)设立的,关于金融工程研究的唯一订阅号;团队负责人丁鲁明具备分析师证券投资咨询(分析师)执业资格,资格证书编号为:S1440515020001。

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。

本篇文章来源于微信公众号: 鲁明量化全视角