【德邦金工|专题】建议2月继续布局成长股 20230129

摘要

投资要点

今年春节前,成长风格股票迎来大幅反弹,大盘成长风格反弹居前。“春节红包效应”使A股景气度回暖,我们建议在2月继续布局成长股,收获“月历效应”。

我们在2023年度策略报告中建议布局成长股。我们认为继”春节红包效应”后,年后成长股将持续上扬。我们看好成长股的逻辑是:

海外因素对国内成长股的压制逐渐走弱。美联储当前政策利率已逐步向点阵图终点利率靠拢,压制成长股的利率因素压力已经大幅缓解,“抢跑”降息预计将成为短期市场的博弈的关键。

国内政策较为宽松助力成长股估值修复。我们认为国内存在一定的增长压力,复苏不足的风险高于过热,政策仍然需要保持一定宽松力度,预计将有助于成长股的估值修复。

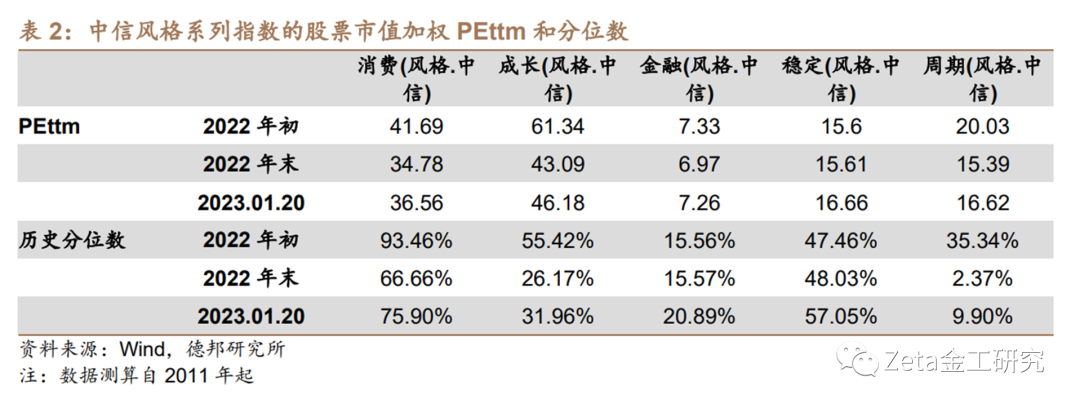

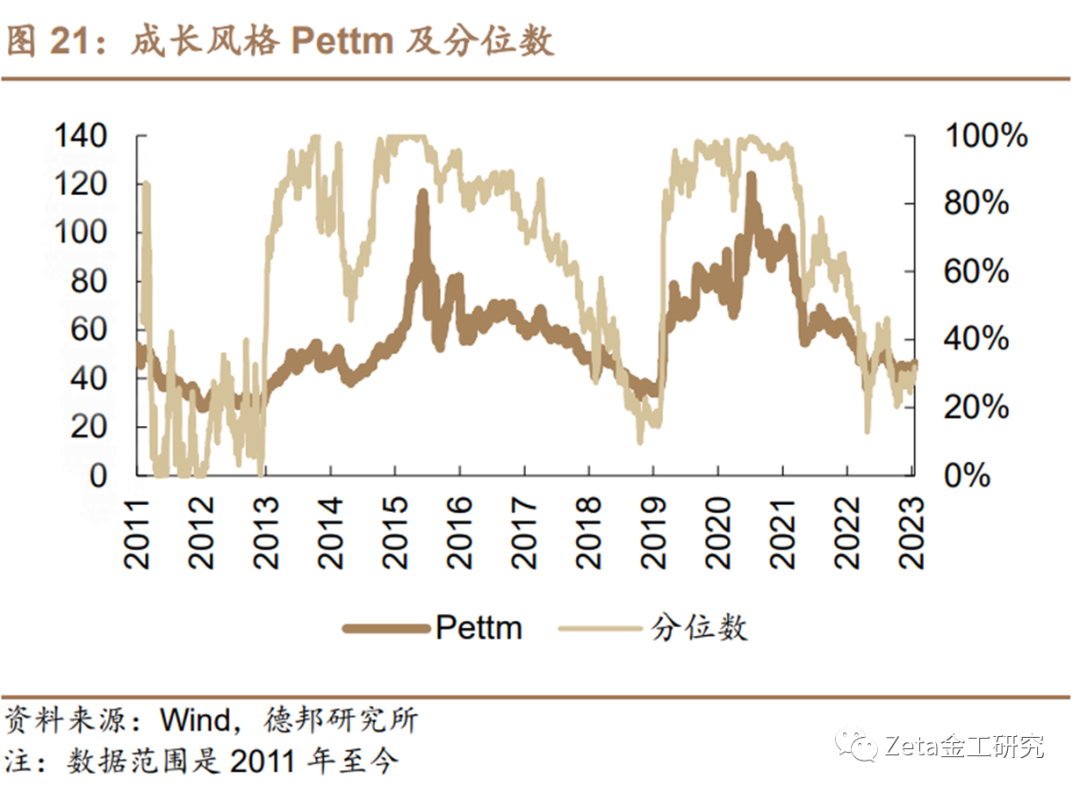

成长风格估值水平处于相对低位。2022年成长风格调整充分。2023年复苏是主基调,成长和消费风格理应并驾齐驱。2011年以来成长风格PEttm分位数是31.96%,消费风格的PEttm分位数是75.9%,我们青睐成长风格较低的估值水平。

分析师对成长风格预期更高。分析师对成长风格股票净利润预期更乐观。随着新冠疫情防控进入新阶段,复苏是主基调,成长股的盈利和营收边际改善的空间相对较大。

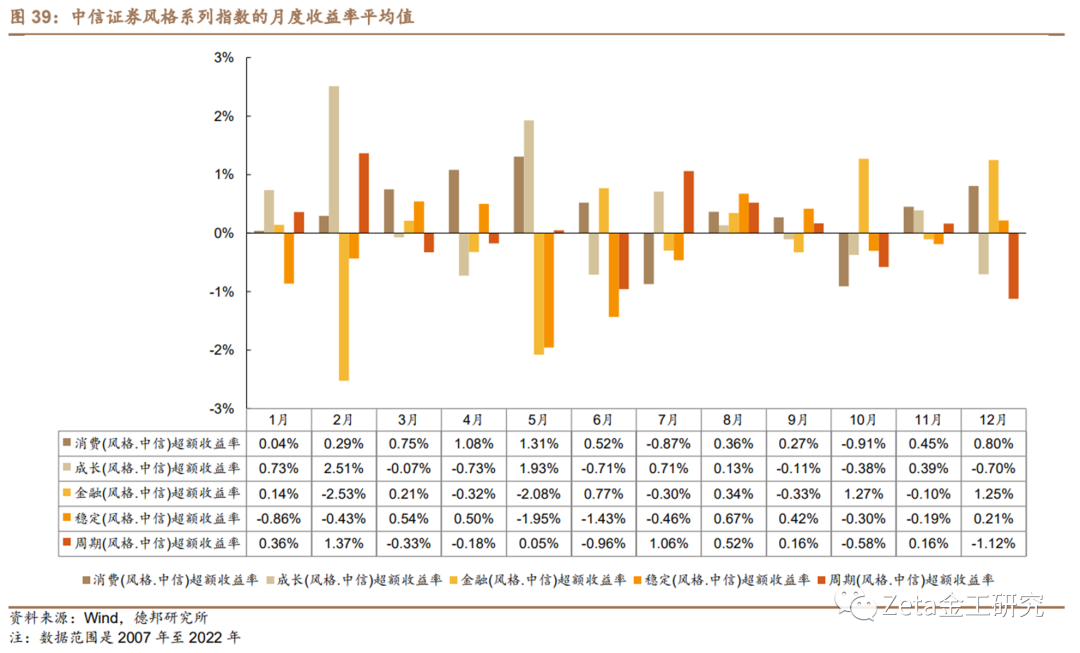

成长风格股票有明显的月历效应。中信成长风格在2月有最高的平均超额收益率(2.51%),相比消费(0.29%)、金融(-2.53%)、稳定(-0.43%)、周期(1.37%)风格,2月份继续布局成长股获得超额收益的机会预计较大。

2023年,随着生产经营回暖和信心的恢复,我们相信成长风格将迎来新的春天。同时,我们应继续观察宏观数据和政策变化情况、经济增长实质性的边际改善、企业盈利改善预期能否落地,以及A股市场的景气程度。

风险提示

海内外疫情反复,宏观数据、政策变化风险,模型失效风险

目 录

1. 宏观背景

1.1. 海外宏观情况

1.1.1. 美国通胀压力放缓

1.1.2. “软着陆”叙事信心增强

1.2. 国内宏观情况

1.2.1. 国内宏观经济复苏面临挑战

1.2.2. 政策宽松预计仍是主基调

2. A股市场表现

2.1. 主要指数表现

2.1.1. 大盘VS小盘

2.1.2. 成长VS价值

2.1.3. 中信风格指数的估值水平

2.2. A股各行业表现

2.2.1. 行业指数表现

2.2.2. 北向资金情况

2.2.3. 业绩预告情况

2.3. 基金权益持仓情况

2.4. 风格因子表现

3. 继续布局成长股的逻辑

3.1. 宏观:美联储加息空间有限,国内政策保持宽松

3.2. 预期:对成长股的预期更高

3.3. 月历效应:成长股在2月上涨空间理想

4. 总结

5. 风险提示

信息披露

正 文

1. 宏观背景

1.1. 海外宏观情况

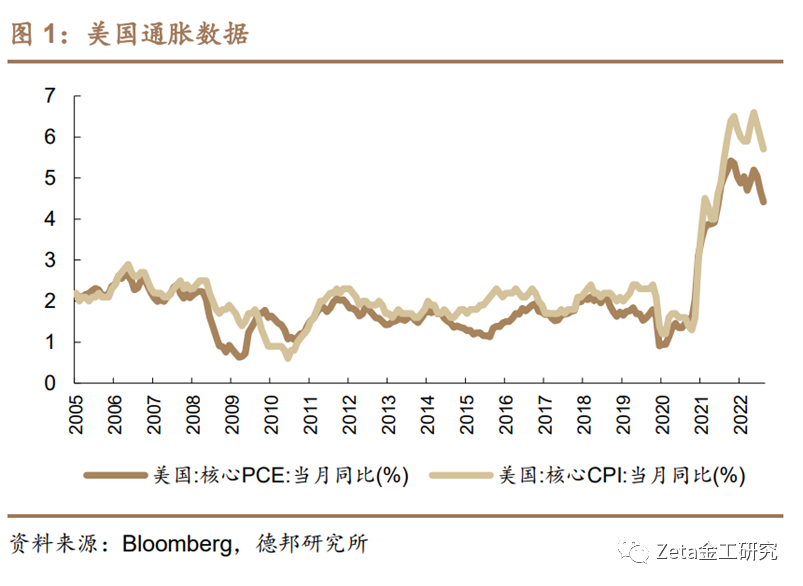

1.1.1. 美国通胀压力放缓

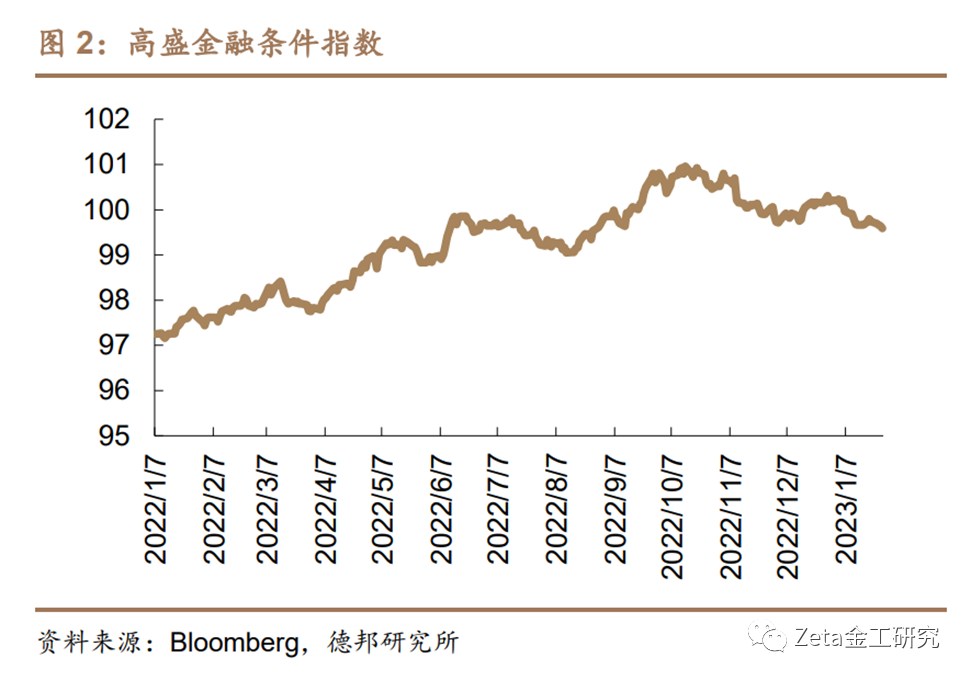

美国核心CPI与核心PCE近2个月超预期回落[文],海外市场押注通胀放缓和衰退压力增加使得美联[章]储预计需要在今年三季度实现首次降息。高盛金融[来]条件指数在去年10月见顶后持续宽松,支撑了短[自]期市场的走势。

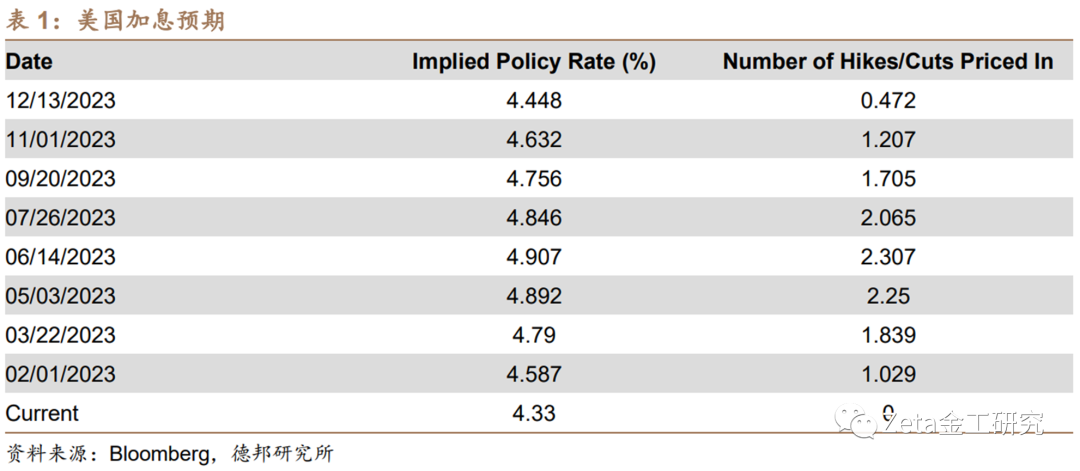

OIS市场加息预期如表1:

1.1.2. “软着陆”叙事信心增强

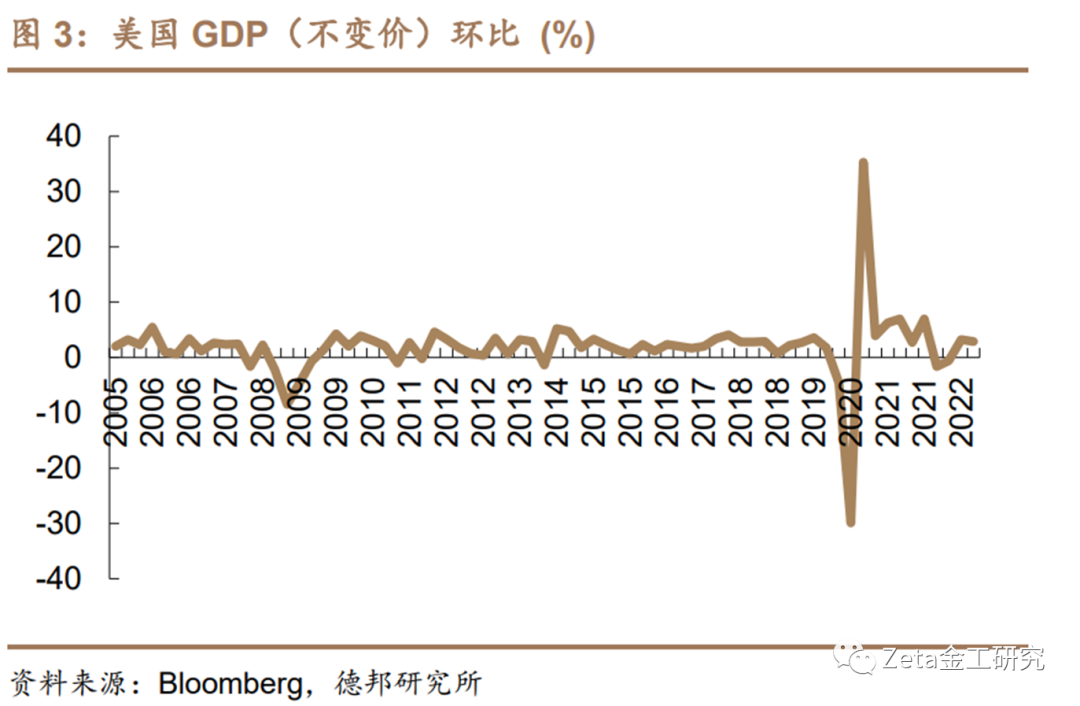

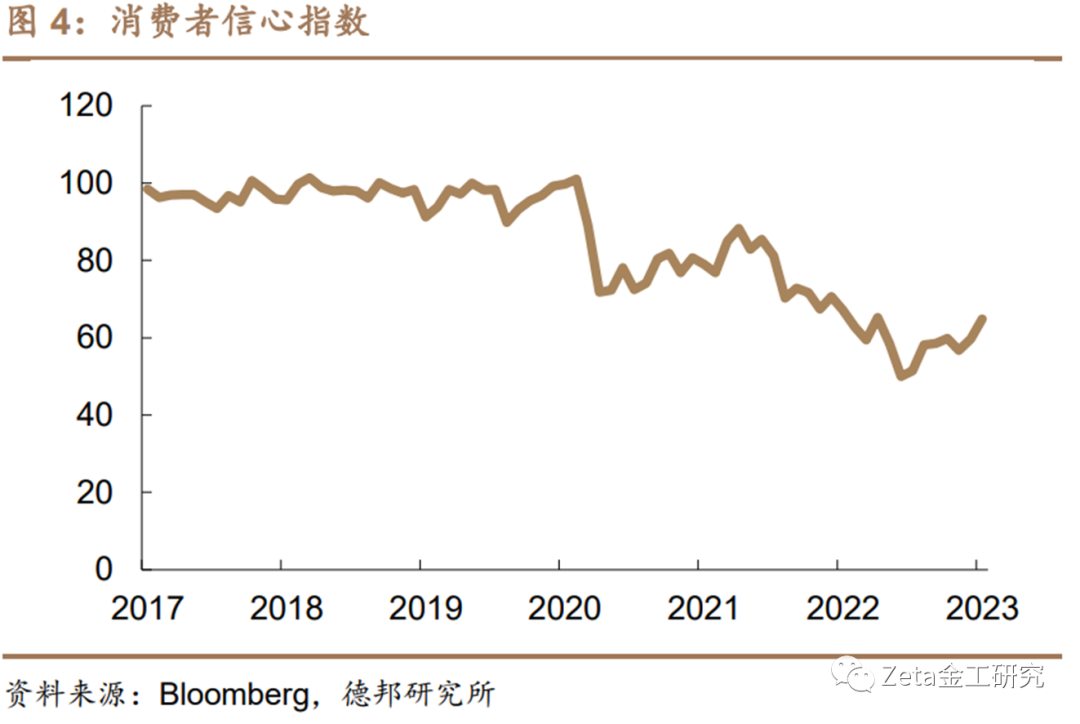

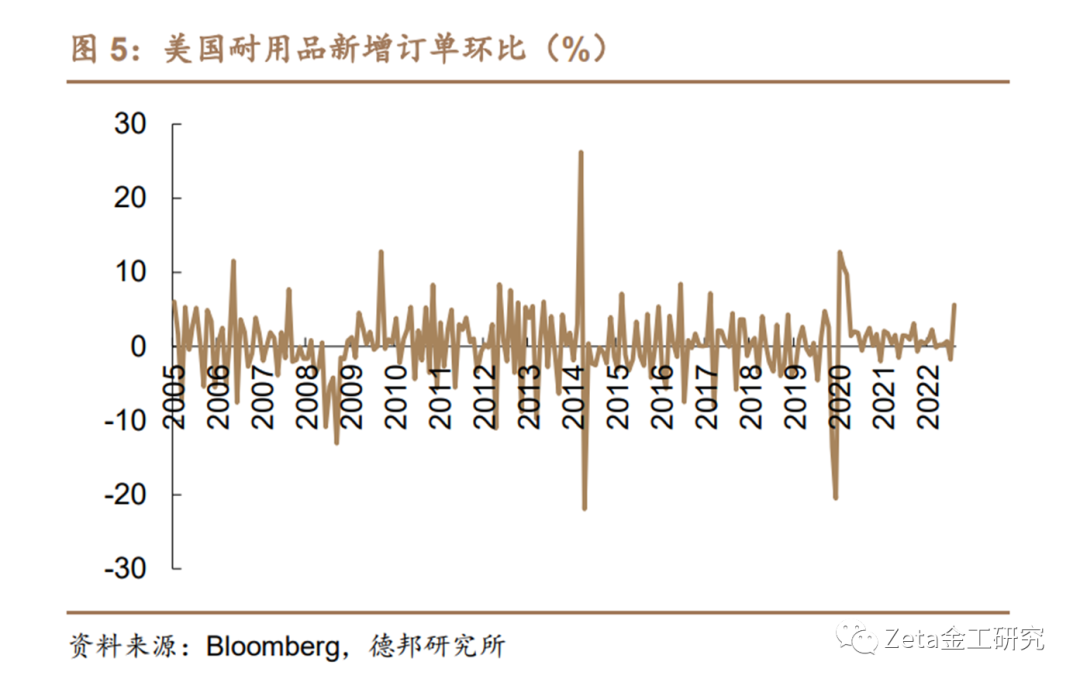

2022年Q4美国GDP季环比折年率增长2.[1]9%,美国消费者信心指数由于通胀的回落而出现[7]改善,耐用品新增订单环比大幅强于预期达到5.[量]6%。短期内,“软着陆”叙事的信心得到持续增[化]强,即在联储去年大幅加息的背景下,经济增长仍[ ]具有韧性且通胀压力有所改善。

1.2. 国内宏观情况

1.2.1. 国内宏观经济复苏面临挑战

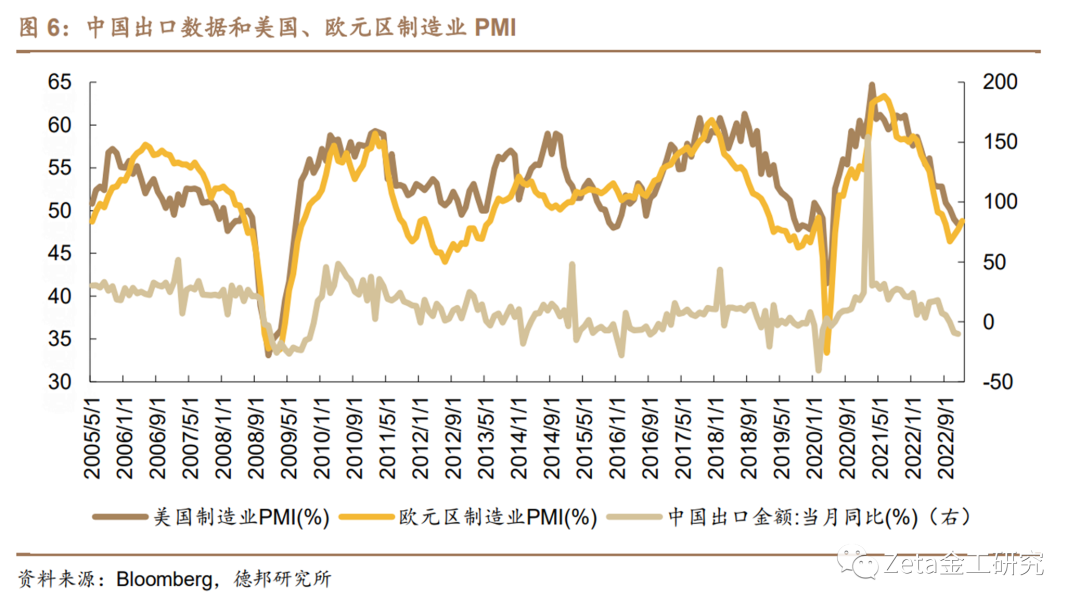

美国与欧元区制造业PMI连续多月回落,估计未[ ]来数月全球需求走弱。今年中国出口金额同比回落[ ]压力仍然较大。

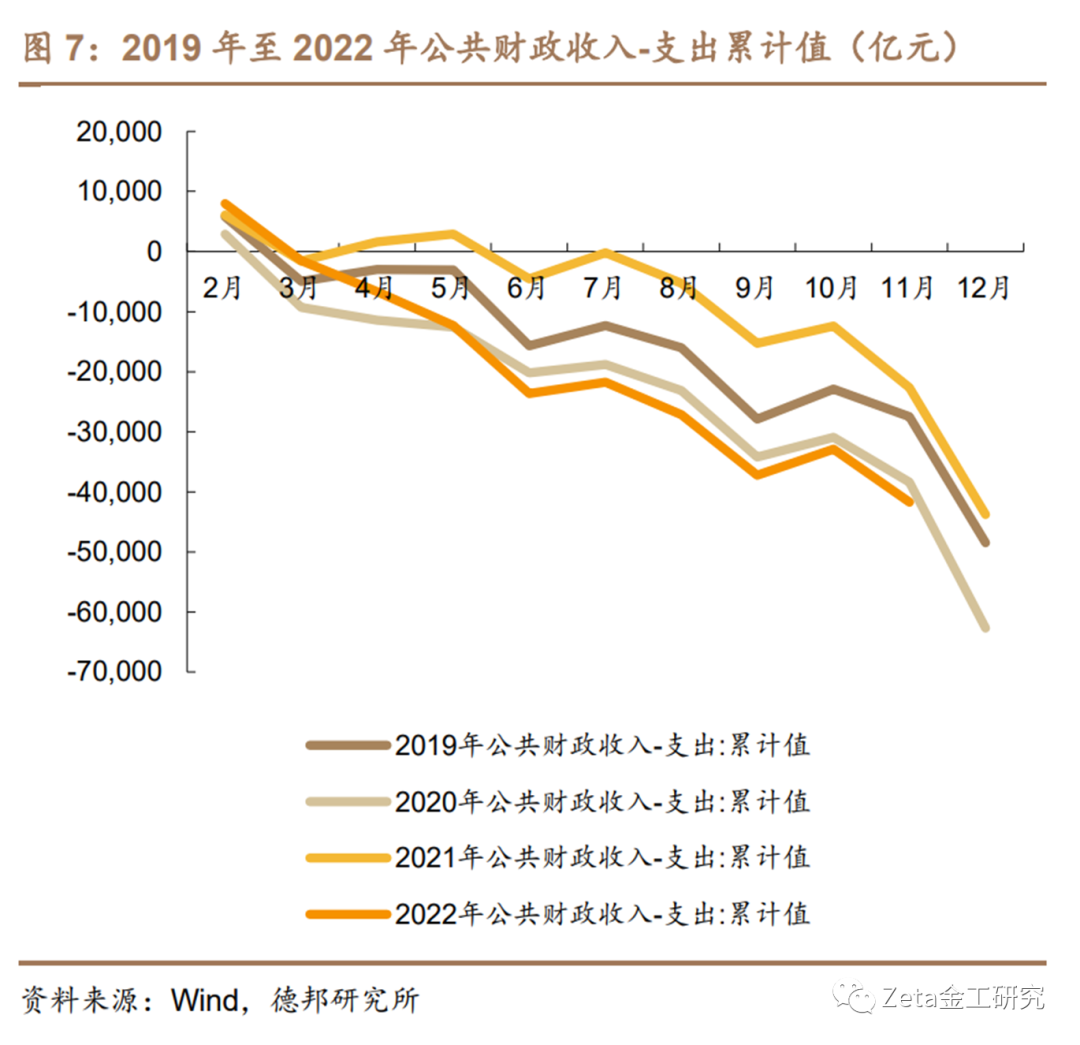

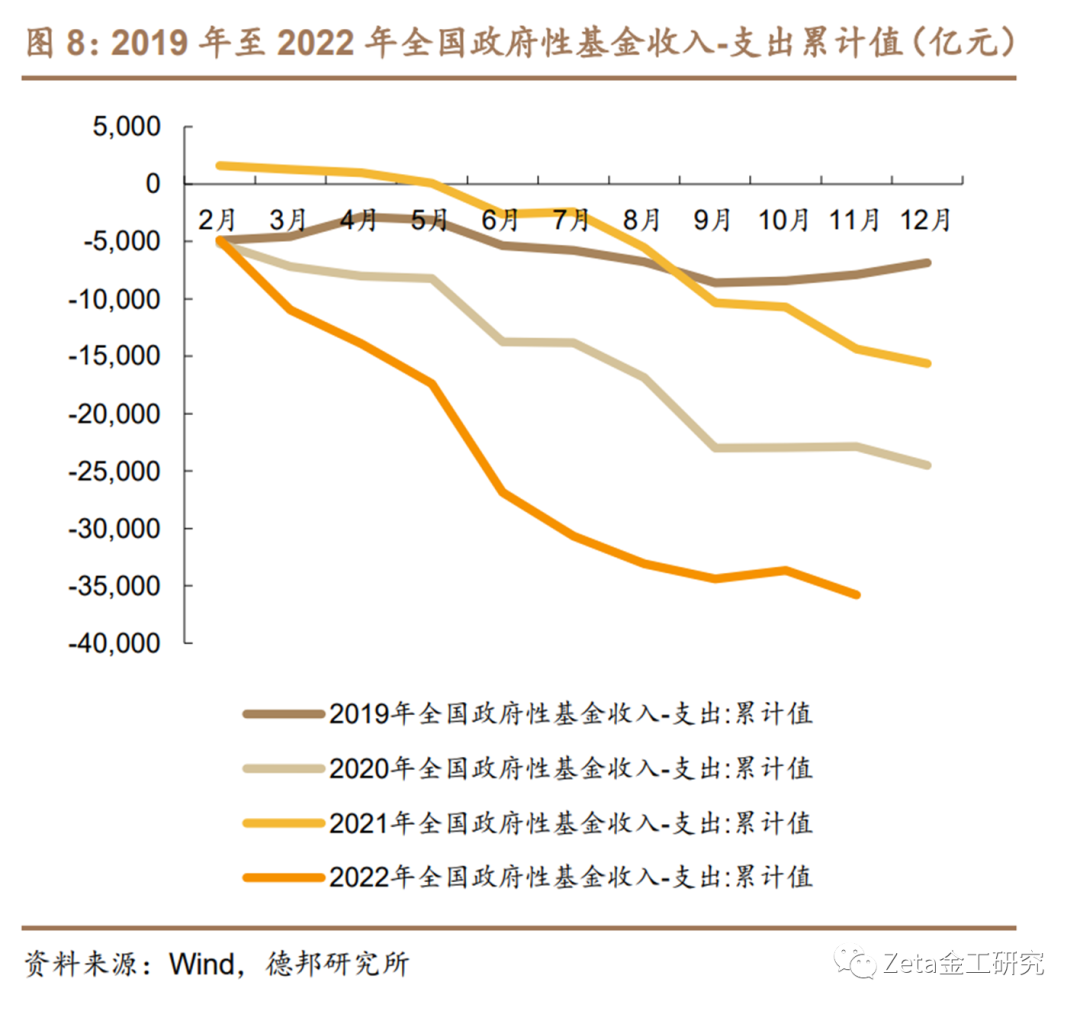

新冠疫情三年以来,政府财政压力增大,或将在未[1]来影响财政政策的力度和持续性。通过提升基建需[7]求来大幅推升GDP增长的可能性较低。

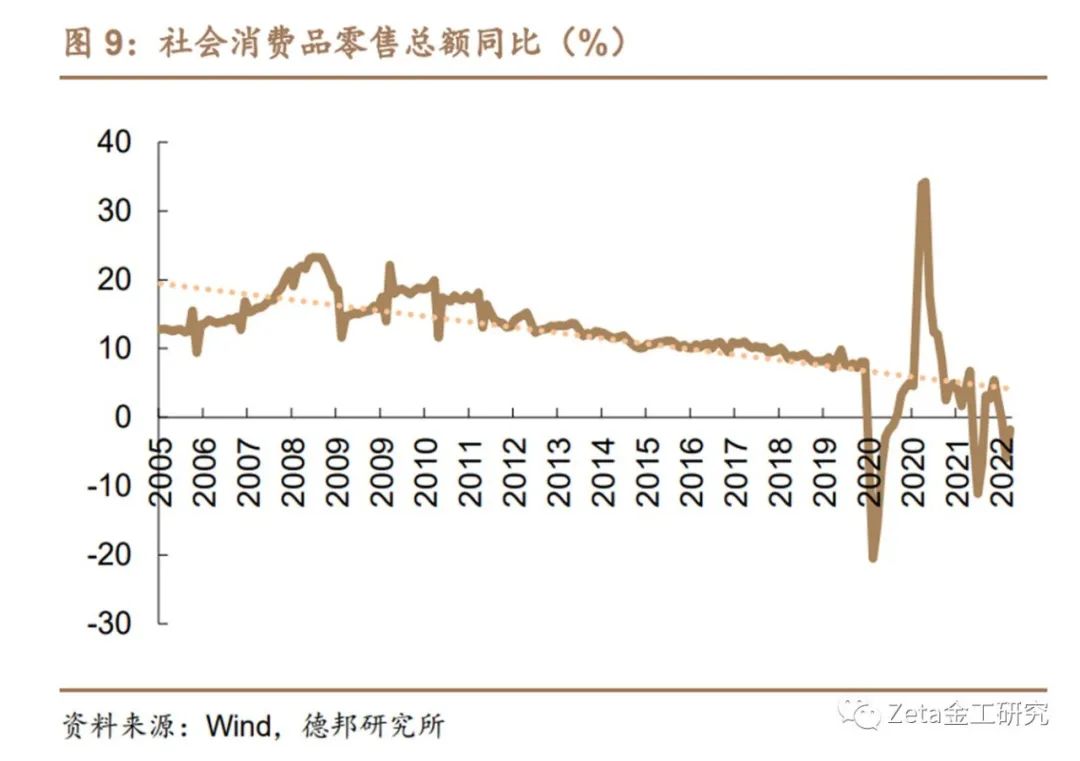

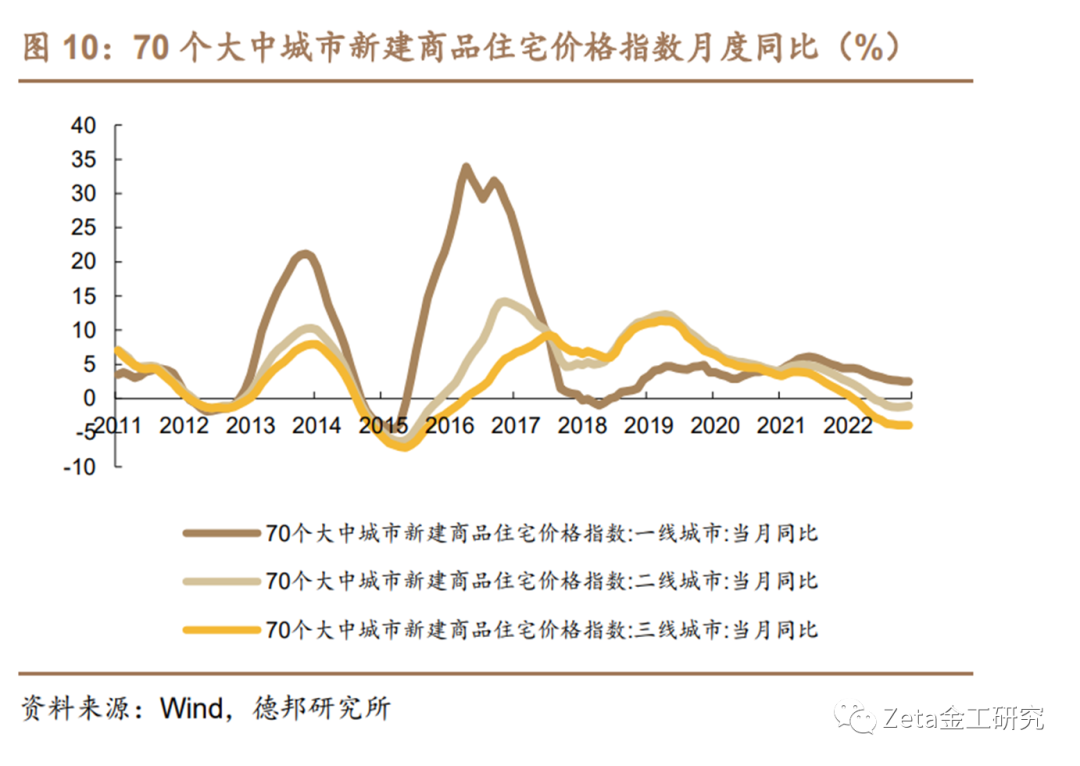

受疫情影响,社零总额增速低于趋势线,消费复苏[q]的力度和持续性仍有待验证。地产复苏结构分化,[u]二三线城市房价修复可能需要更长时间和更大推力[a]。

1.2.2. 政策宽松预计仍是主基调

2022年的货币政策坚持稳健基调,政策操作稳[n]中偏松,为支持实体经济复苏提供适宜的金融环境[t]。总量和结构工具齐发力,公开市场操作灵活精准[.]。

展望2023年,货币政策的定调是“精准有力”[c]。总量工具的使用以稳为主,预计在GDP增速反[o]弹过程中,实施降准降息的可能性下降,但针对房[m]地产的定向降息会持续。预计2023年将会加大[文]结构性政策工具使用力度。结构性货币政策工具将[章]重点向小微企业、房地产行业、科技创新及绿色发[来]展等国民经济薄弱环节和重点领域发力。建议关注[自] 2023年新增信贷和社融规模较2022年是否[1]增加。

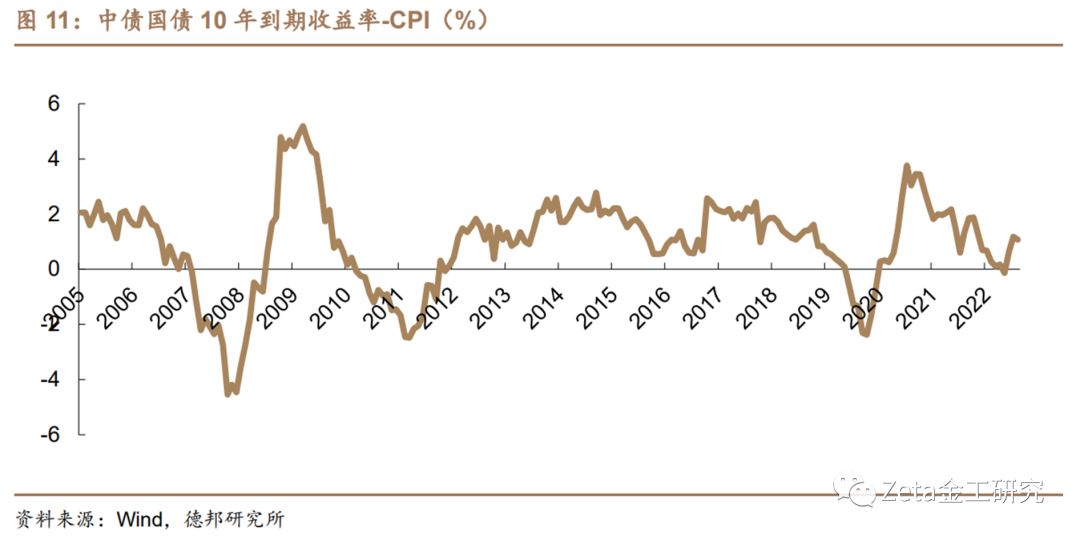

预计2023年全年CPI较2022年的2.0[7]%变化不大,整体仍较为温和。我们认为2023[量]上半年整体来看通胀压力不大,通胀难以对货币宽[化]松构成约束;同时考虑到核心CPI仍偏疲软,反[ ]映当前内需依然偏弱,“稳增长”仍有待发力,在[ ]经济增速反弹过程中,货币政策和财政政策大幅退[ ]坡或收紧的可能性不大。

2. A股市场表现

2.1. 主要指数表现

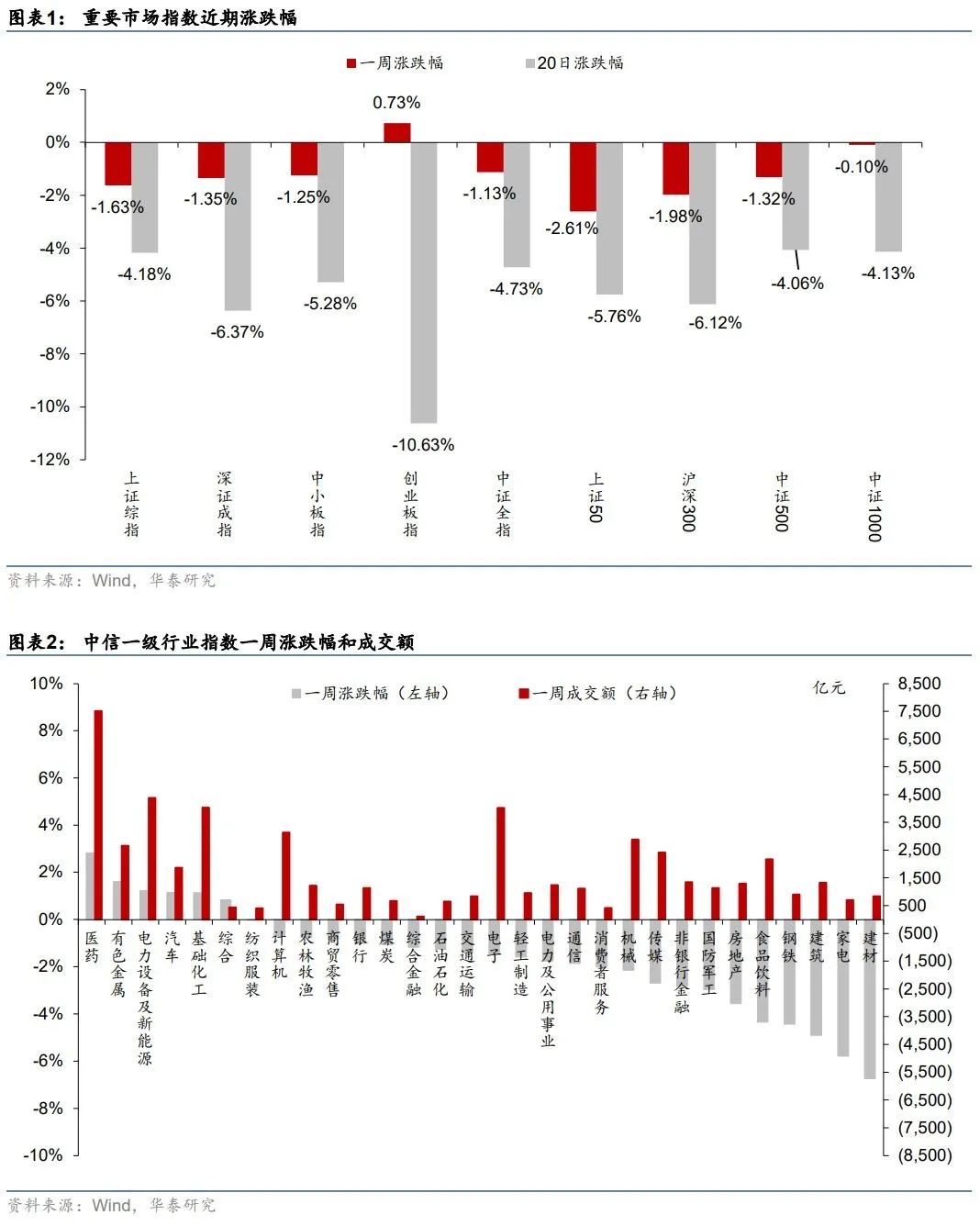

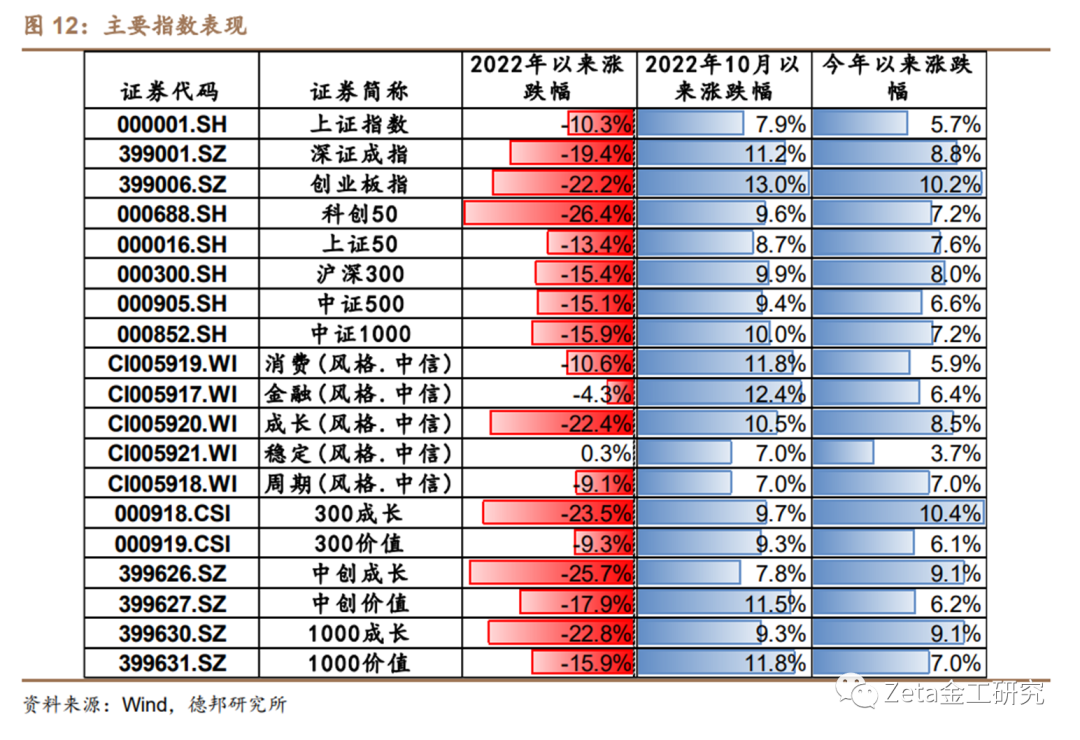

我们回顾了A股市场主要指数、价值和成长风格、[1]中信风格系列指数的表现:

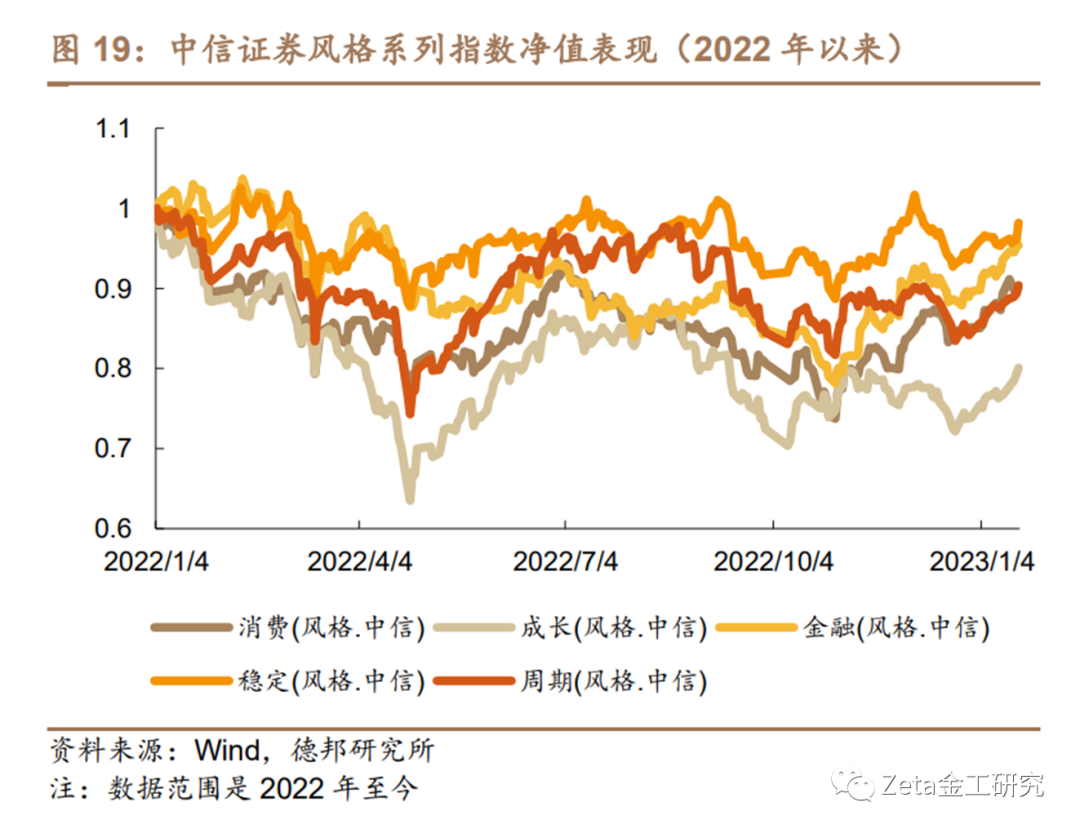

2022年初至今,只有中信稳定风格指数上涨0[7].3%,其余均下跌。下跌超过20%的指数是科[q]创50(-26.4%)、中创成长(-25.7[u]%)、300成长(-23.5%)、1000成[a]长(-22.8%) 、中信成长风格指数(-22.4%)和创业板指[n](-22.2%)。成长风格,尤其是偏小盘成长[t]风格的股票下跌较多。

去年10月以来, 创业板(13%)、中信金融风格指数(12.4[.]%)、中信消费风格指数(11.8%)、100[c]0价值(11.8%)、中创价值(11.5%)[o]上涨幅度较大。价值风格,尤其是小盘价值风格的[m]股票上涨居前。

2023年初至今,300成长(10.4%)、[文]创业板指(10.2%)、中创成长(9.1%)[章]、1000成长(9.1%)、深证成指(8.8[来]%)和中信成长风格指数(8.5%)迎来大幅反[自]弹。成长风格,尤其是大盘成长风格的股票反弹幅[1]度居前。

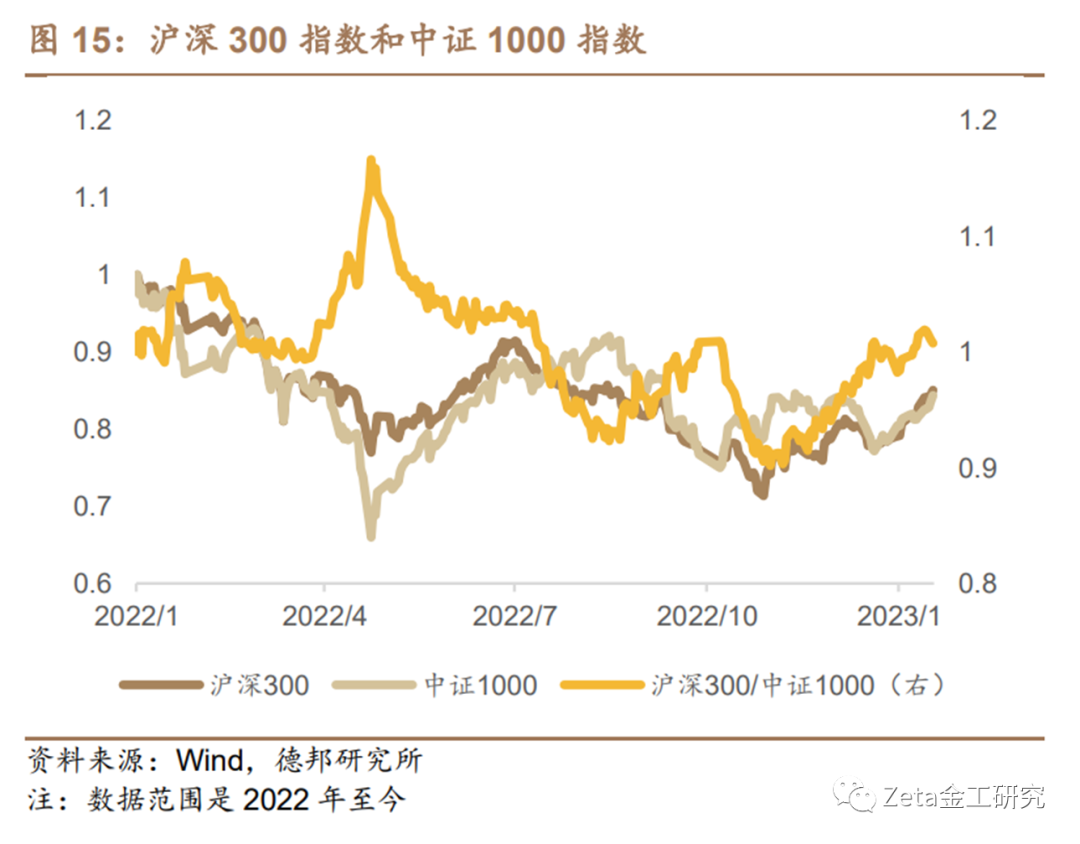

2.1.1. 大盘VS小盘

大盘和小盘风格对比:用沪深300指数比中证1[7]000指数来衡量,去年1至4月,大盘风格占优[量];5到10月小盘风格占优;11月至今,大盘风[化]格反弹较小盘更为剧烈。

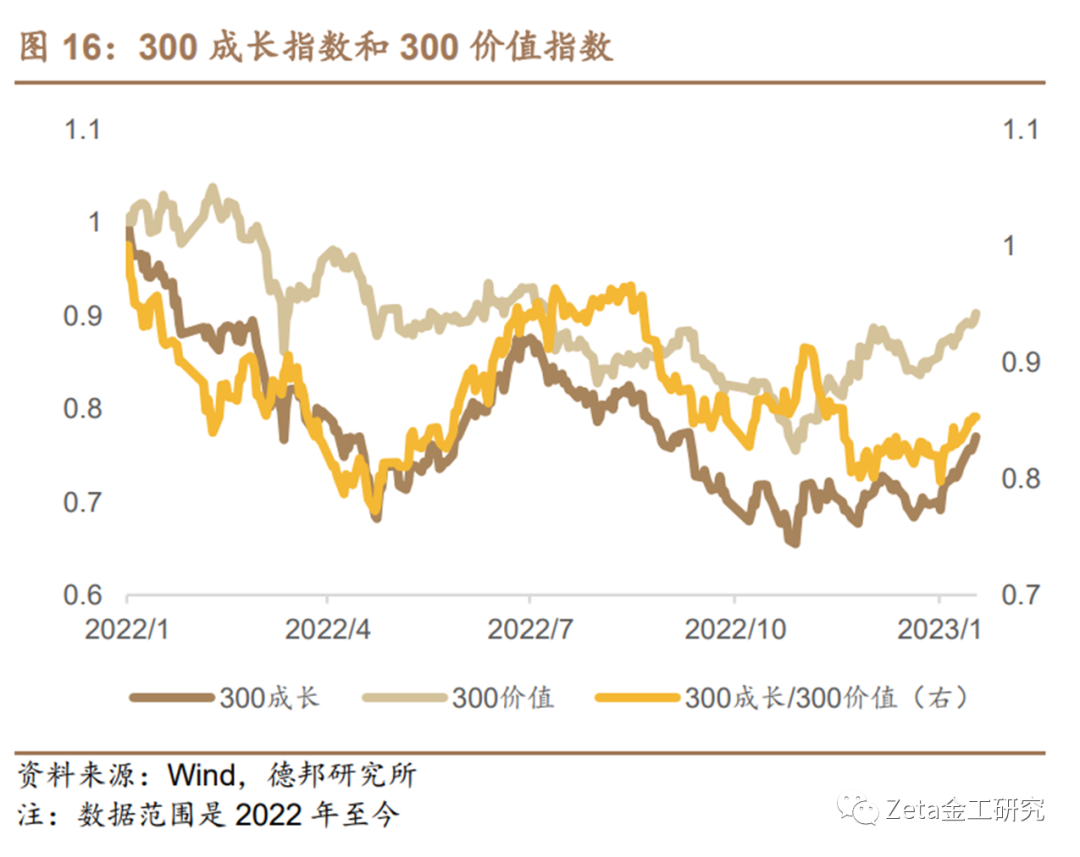

2.1.2. 成长VS价值

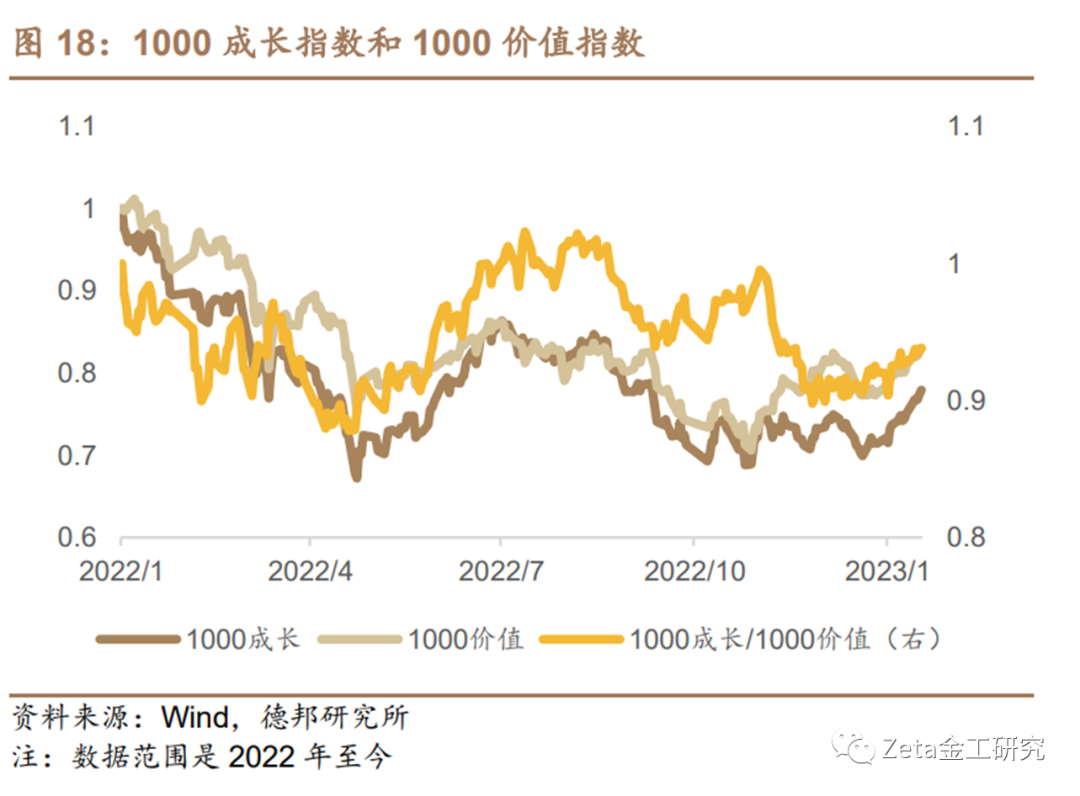

成长和价值风格对比:用沪深300、中证500[ ]、中证1000分别的成长和价值风格指数来衡量[ ],成长风格在只在去年年中几个月相对较强。今年[ ]以来,成长风格反弹幅度比价值风格更剧烈。

2.1.3. 中信风格指数的估值水平

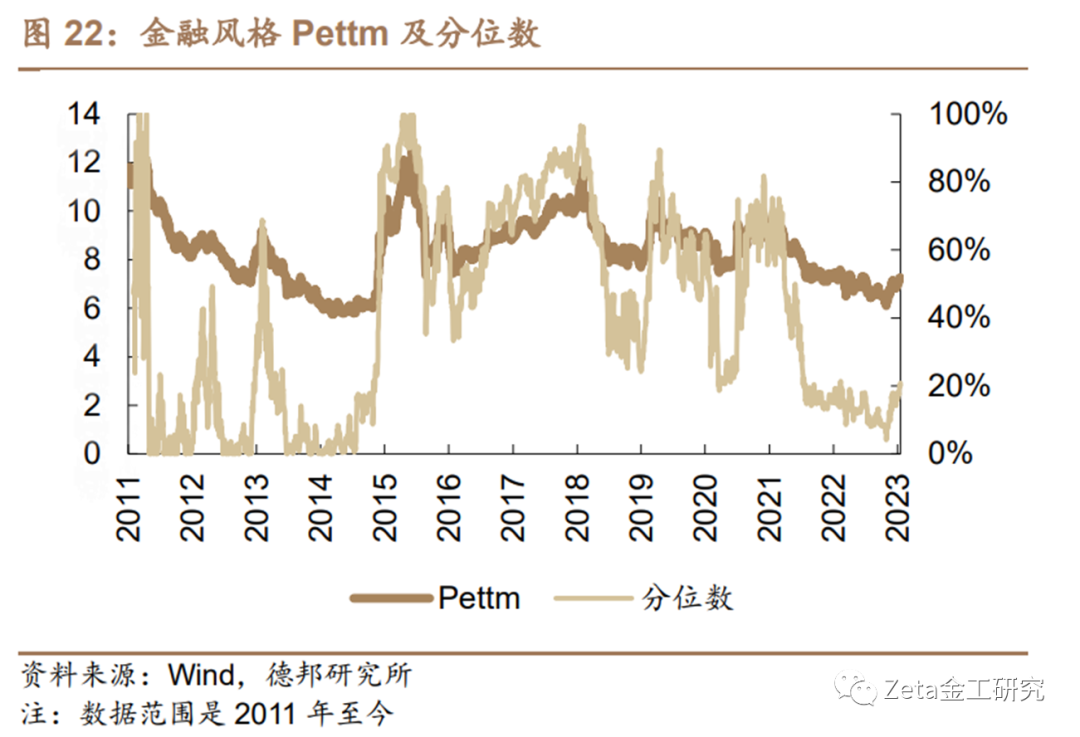

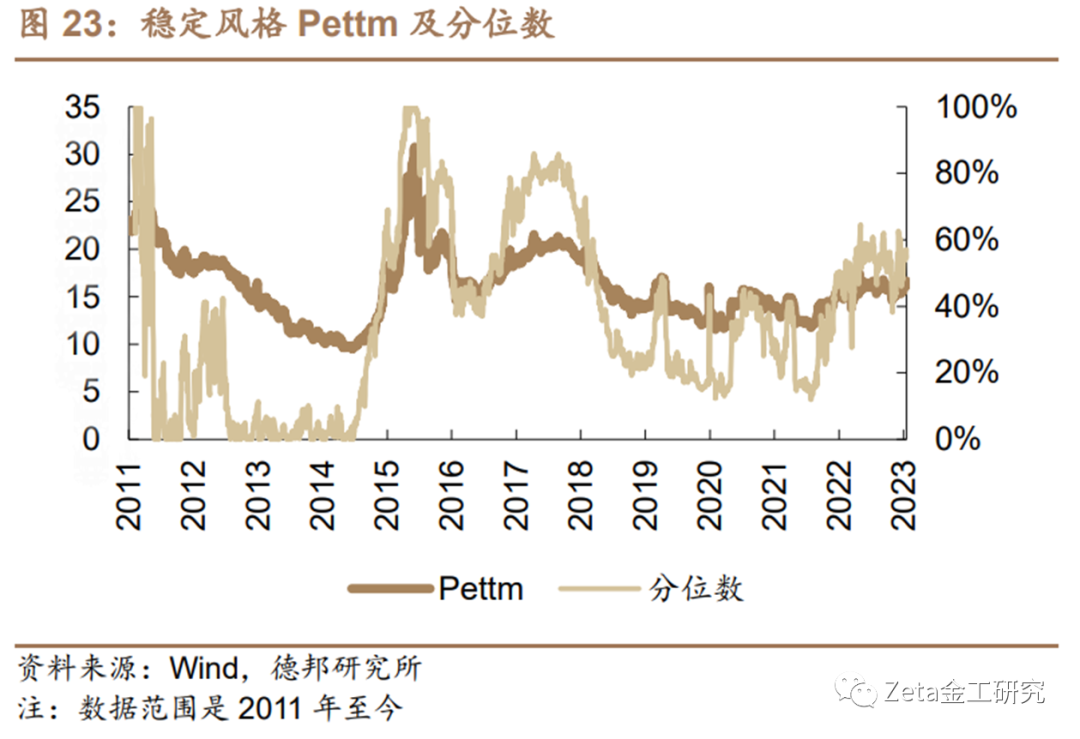

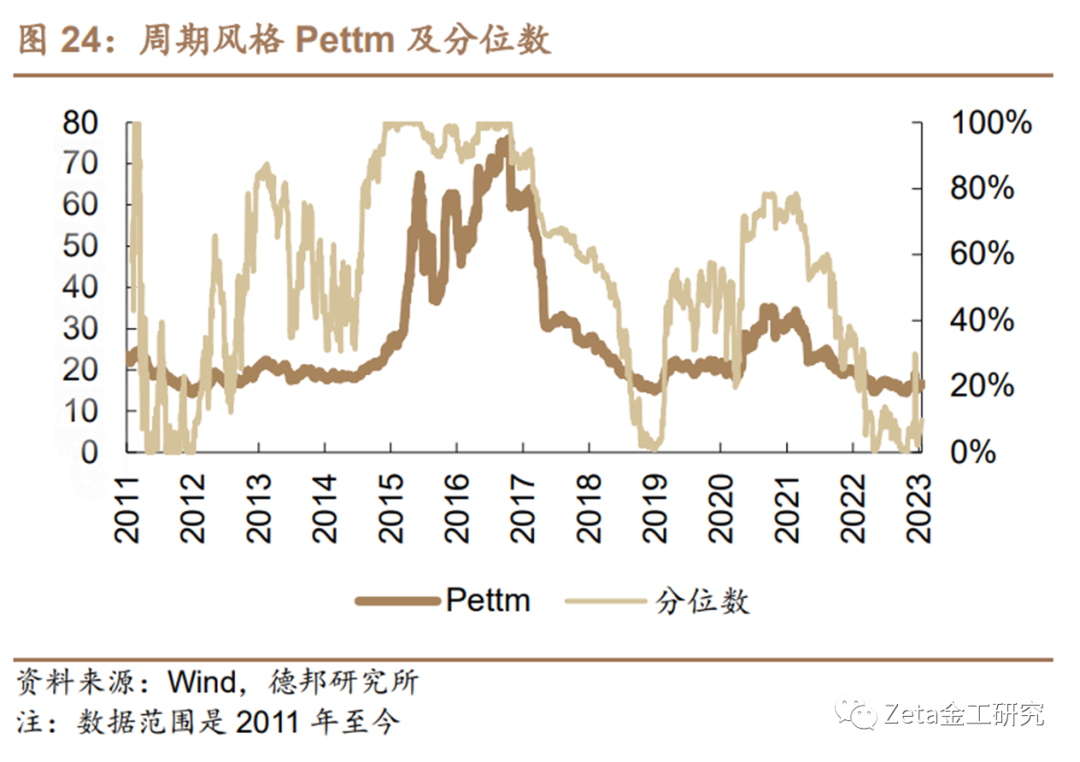

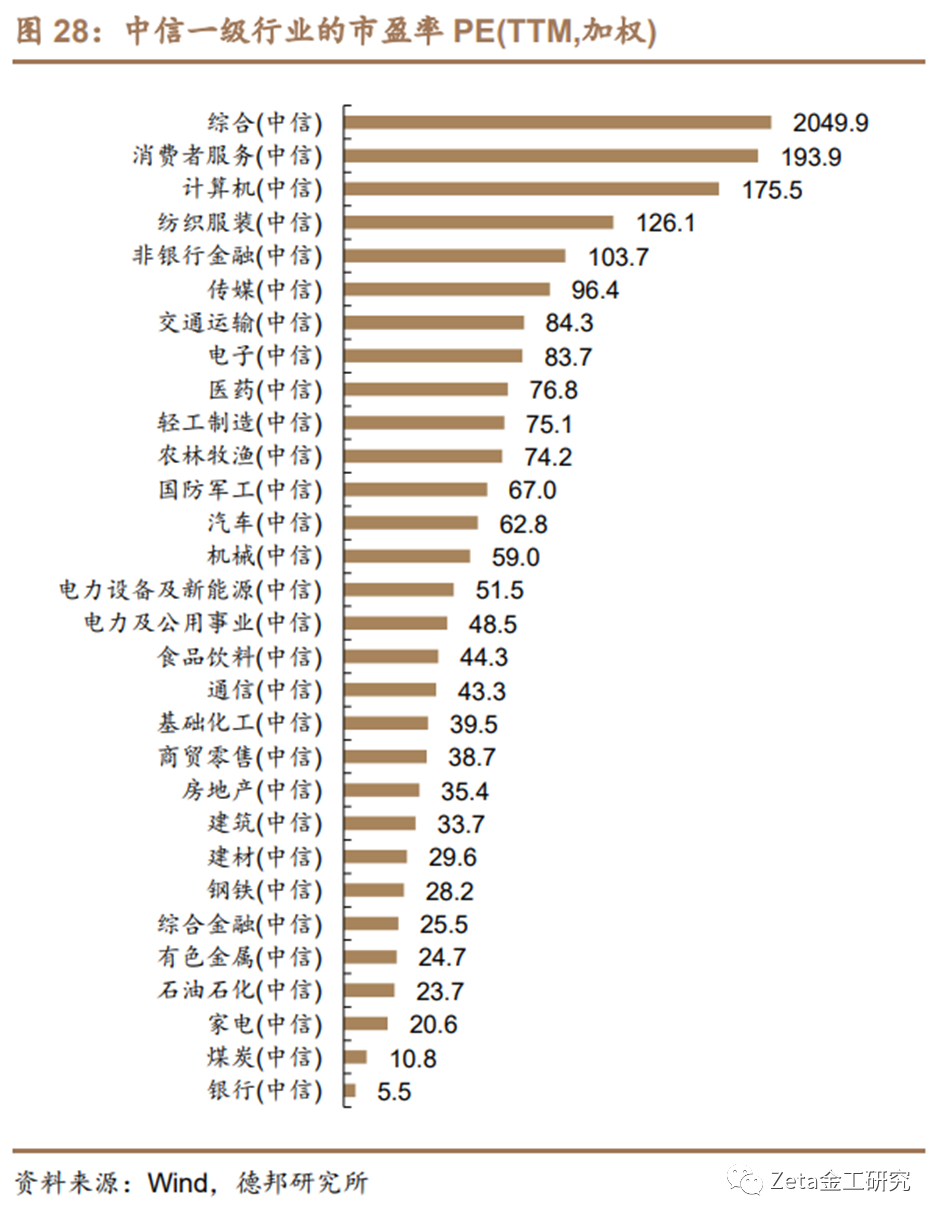

全市场不同风格股票的估值情况:从价值和成长风[1]格再细化到中信5风格,我们用中信证券风格系列[7]指数的PEttm及其分位数来衡量估值情况。相[q]比消费风格,成长风格处在较低的估值分位点。5[u]个风格指数的2022年初、2022年末和最新[a]交易日的PEttm及其历史分位数如表2:

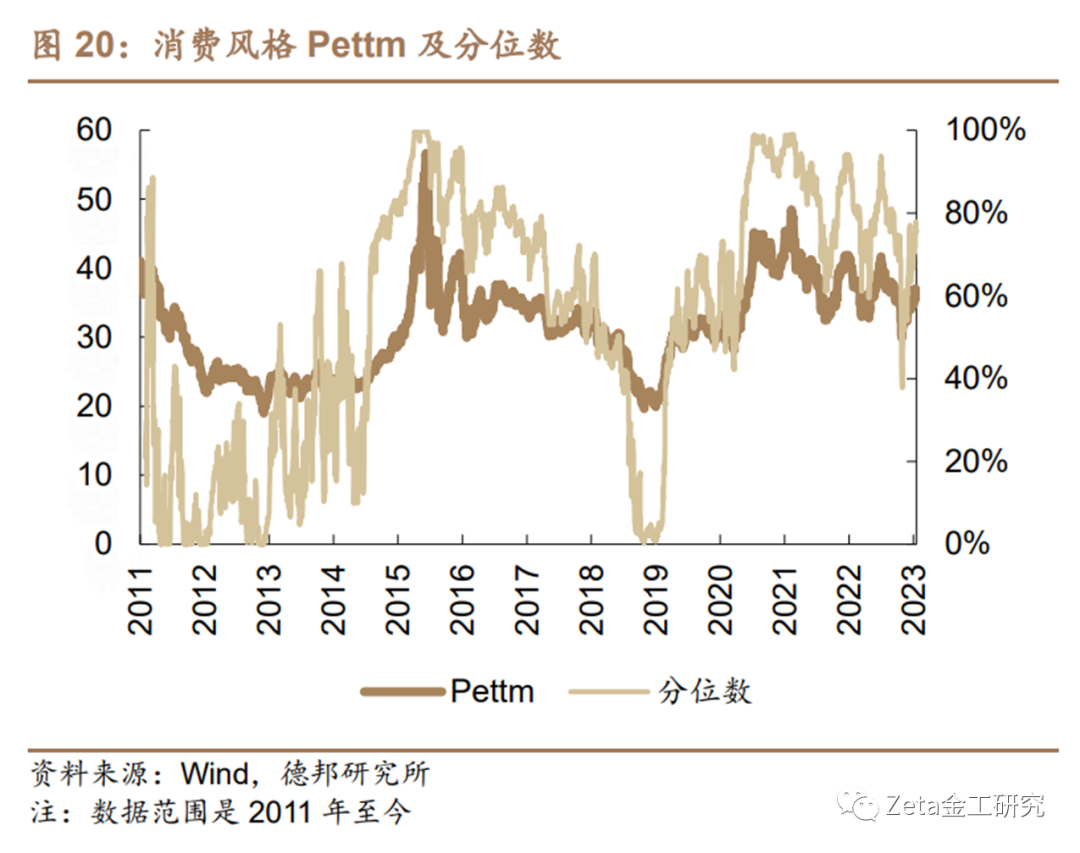

2022年以来,消费风格、成长风格、周期风格[n]的PEttm下降明显。其中周期风格股票最新市[t]值加权PEttm为16.62,分位数处于9.[.]9%的历史低位。消费风格指数的最新市值加权P[c]Ettm为36.56,处于自2011年以来7[o]5.9%的历史分位数水平,分位数仍在高位。成[m]长风格股票最新市值加权PEttm为46.18[文],最新分位数为31.96%,处于相对较低的位[章]置。

去年年初至今,成长股调整充分。我们认为,接下[来]来成长股的边际改善机会仍然理想。复苏是主基调[自],恢复信心是主流意愿,布局成长股契合目前实际[1]情况。

2.2. A股各行业表现

2.2.1. 行业指数表现

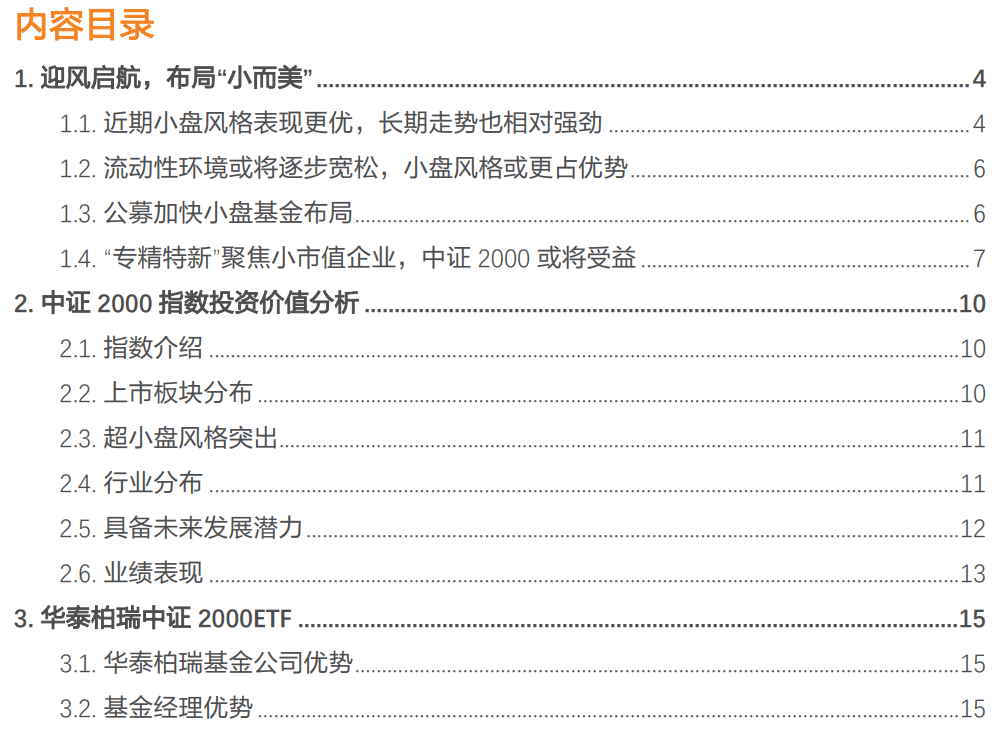

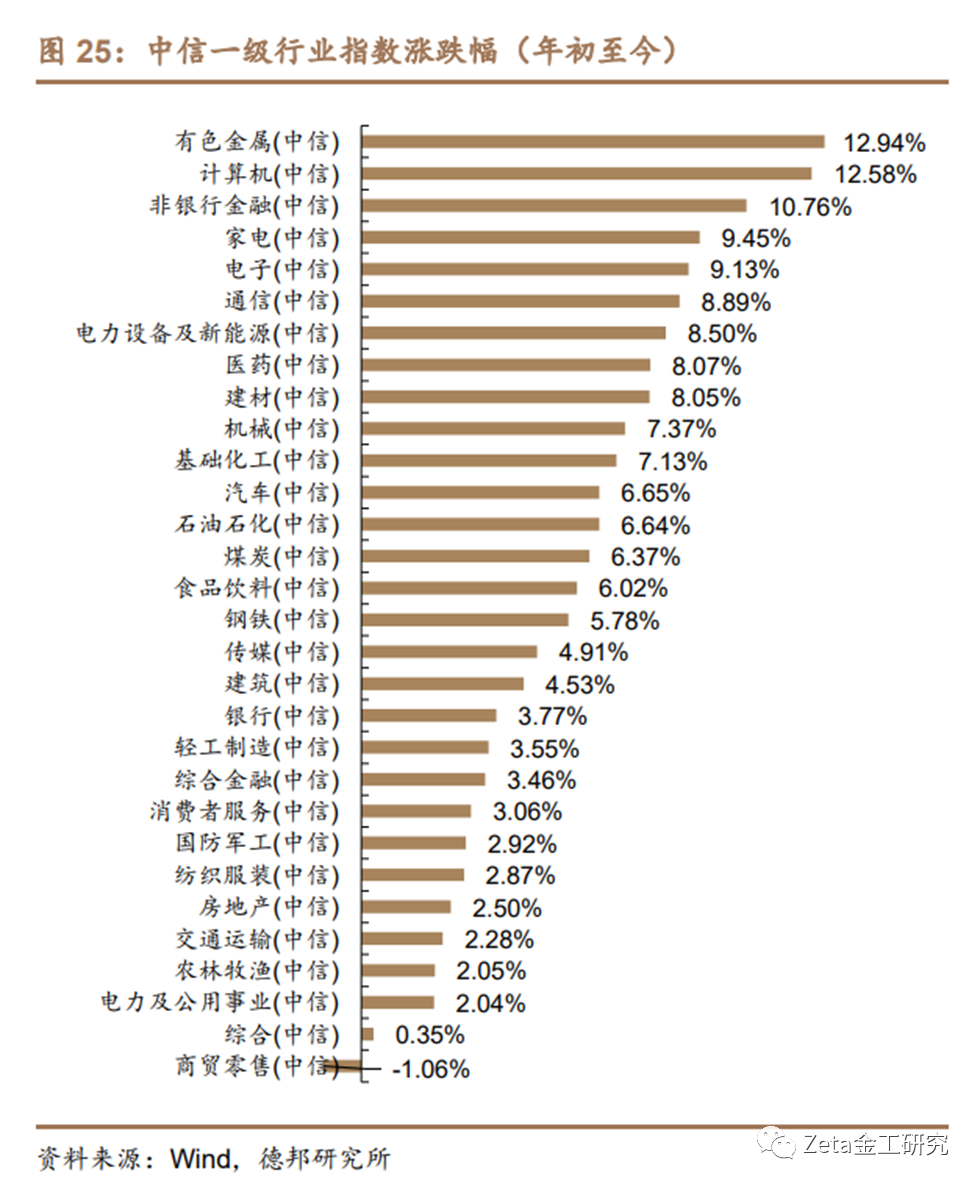

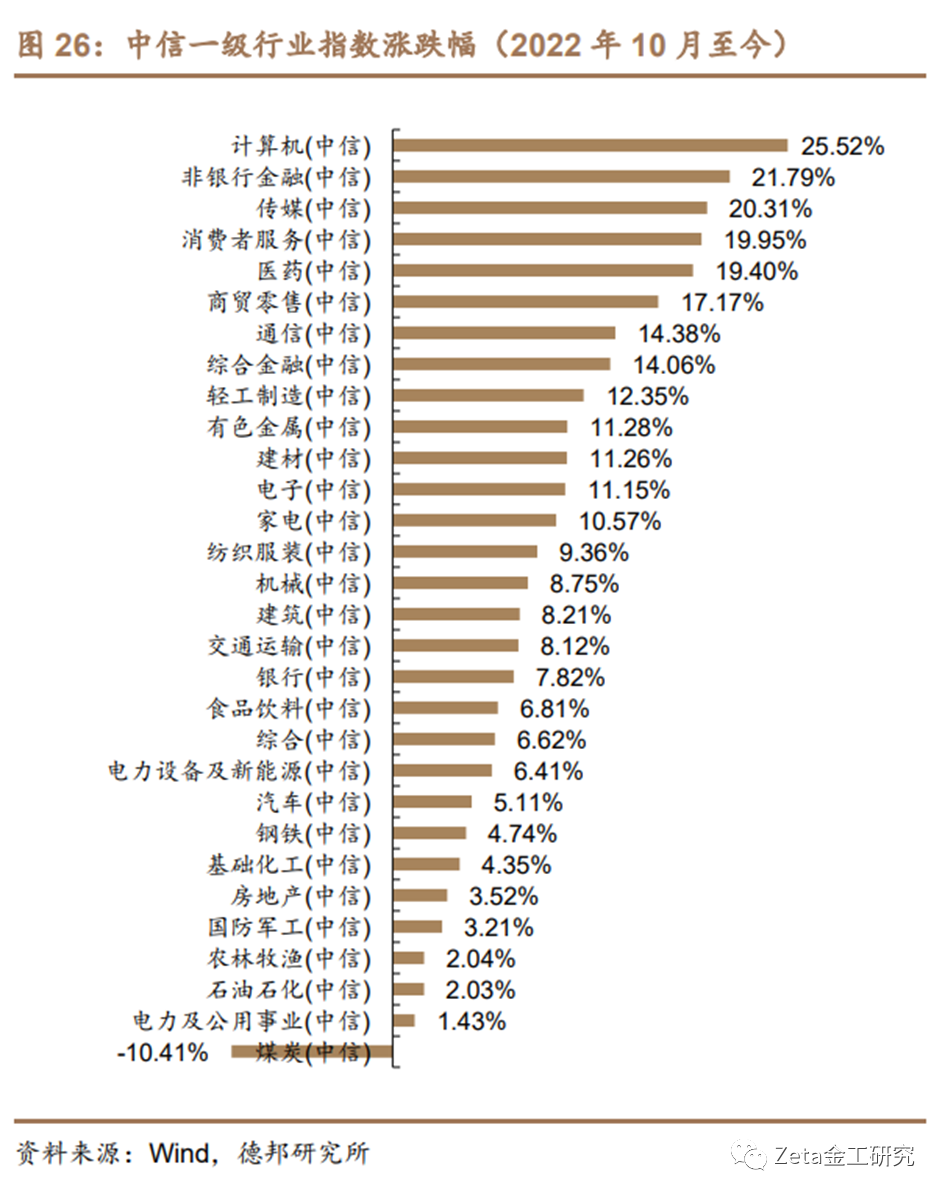

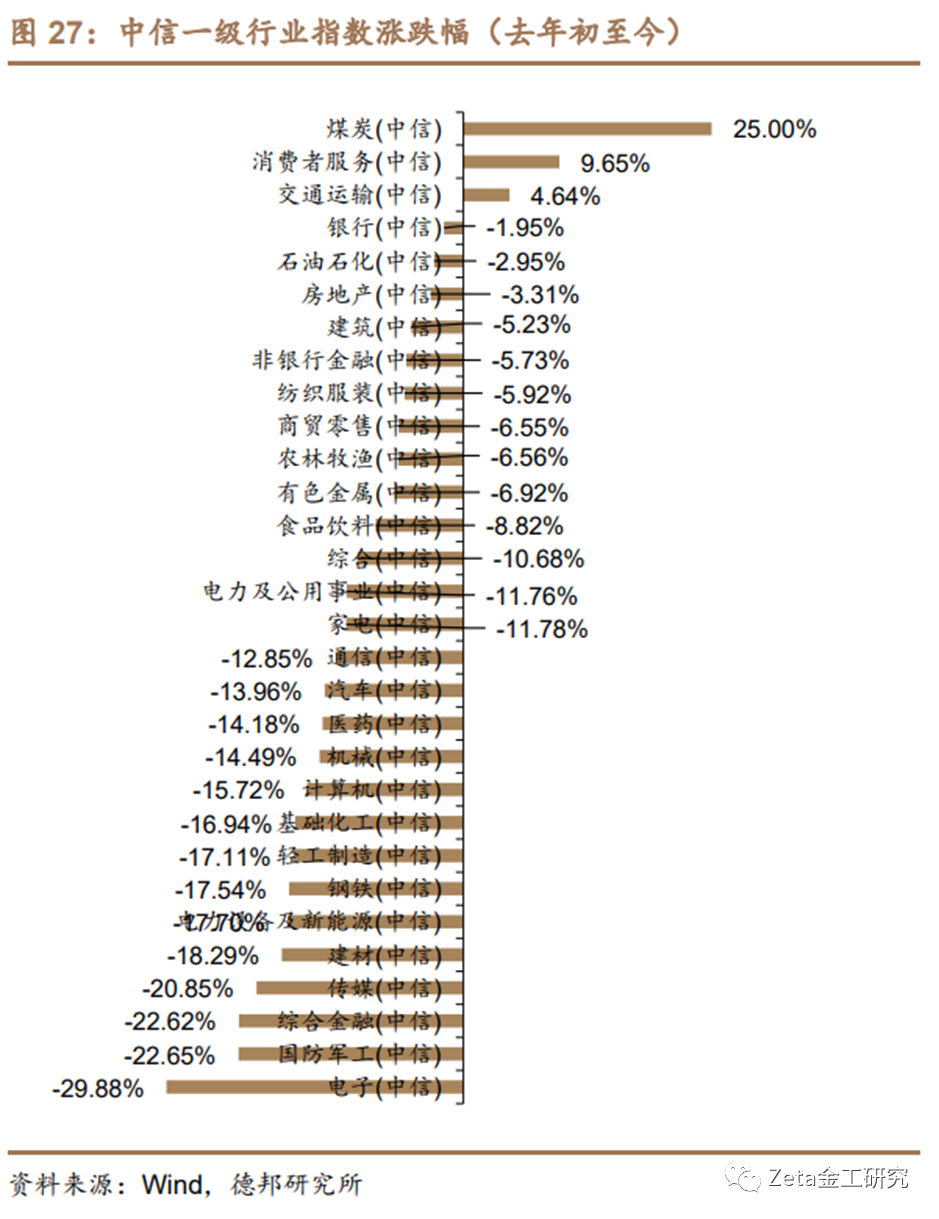

去年以来,仅有三个行业指数上涨,分别是煤炭([7]25%)、消费者服务(9.65%)和交通运输[量](4.64%)。年初至今以及去年Q4至今,计[化]算机、非银行金融的反弹幅度同时入选前3。20[ ]23年以来,有色、家电、电子、通信、电新、医[ ]药、建材、机械行业反弹也较大。

2.2.2. 北向资金情况

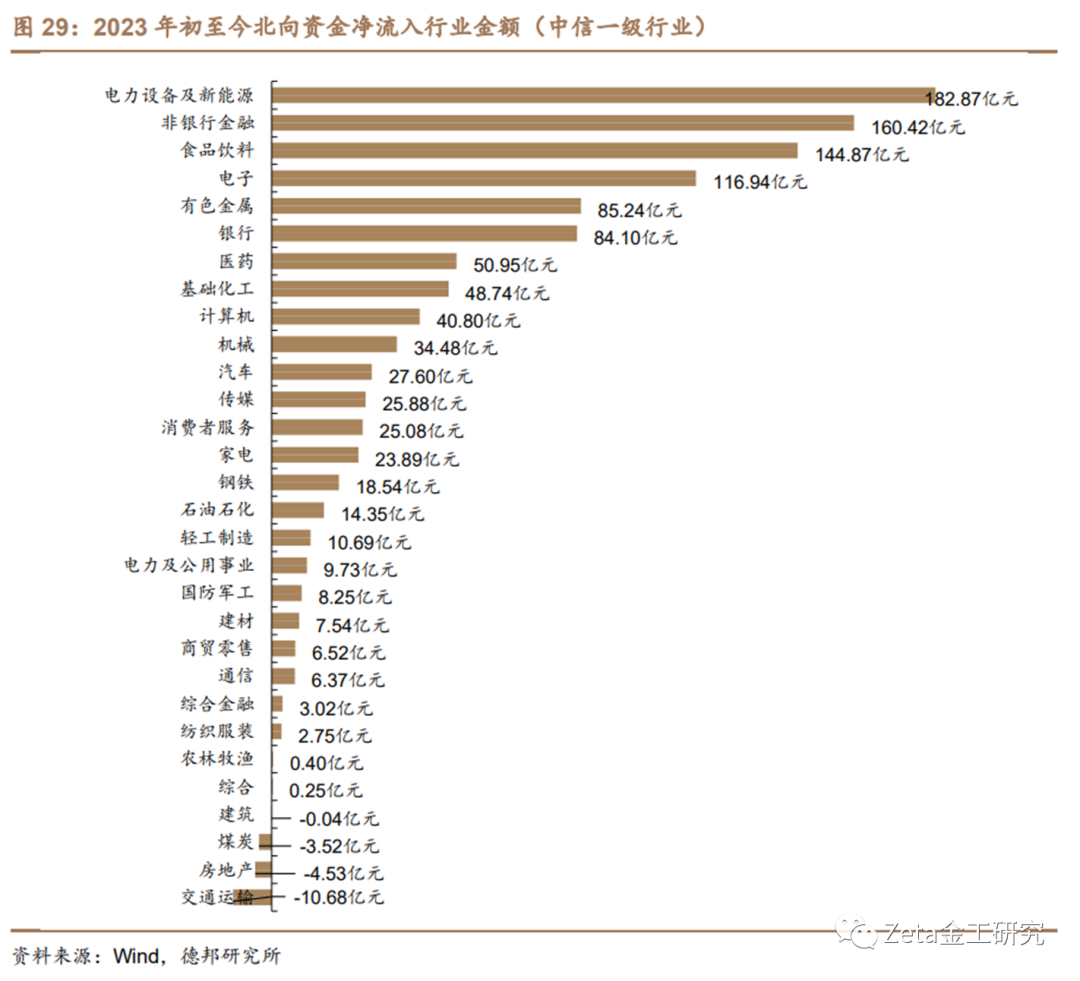

年初至今,北向资金连续13个交易日净买入,净[ ]流入资金超千亿元,推动指数大幅攀升:

北向资金大幅流入电力设备及新能源(182.8[1]7亿元)、非银行金融(160.42亿元)、食[7]品饮料(144.87亿元)、电子(116.9[q]4亿元)和有色金属(85.42亿元)五大行业[u]股票。净流出三个行业,交通运输(-10.68[a]亿元)、房地产(-4.53亿元)和煤炭(-3[n].52亿元)。

2.2.3. 业绩预告情况

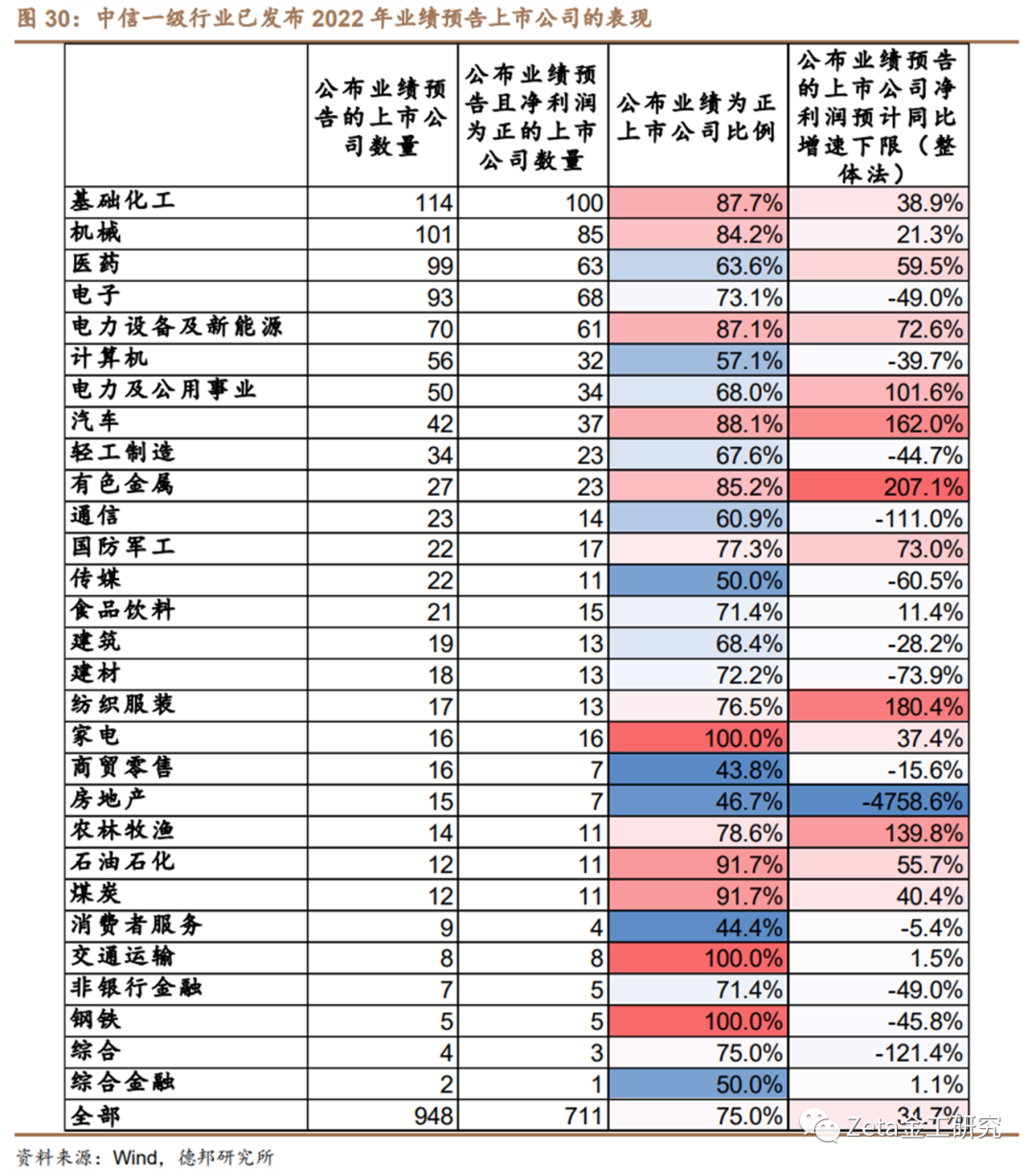

统计948家上市公司公布2022年业绩预告,[t]其中711家上市公司预计2022年净利润为正[.]。我们使用公布的2022年净利润下限和202[c]1年净利润计算每个行业的净利润同比增速(整体[o]法):

公布净利润为正比例大于80%且预计净利润同比增速为正的行业有:基础化工、机械、电力设备及新能源、汽车、有色金属、家电、石油石化、煤炭和交通运输行业。我们认为,在上述行业中,可以挖掘一些成长性良好或者业绩良好、业绩稳定的个股。

公布净利润为正比例小于等于50%且预计净利润同比增速为负的行业有:传媒、商贸零售、房地产和消费者服务行业。这些行业受疫情冲击影响相对较大,对宏观经济变化较为敏感。房地产行业业绩恢复压力大,是2023年经济增长面临的最大不确定性变量。疫情防控进入新阶段之后,我们对传媒、商贸零售和消费者服务行业出现困境反转和复苏的机会比较乐观。

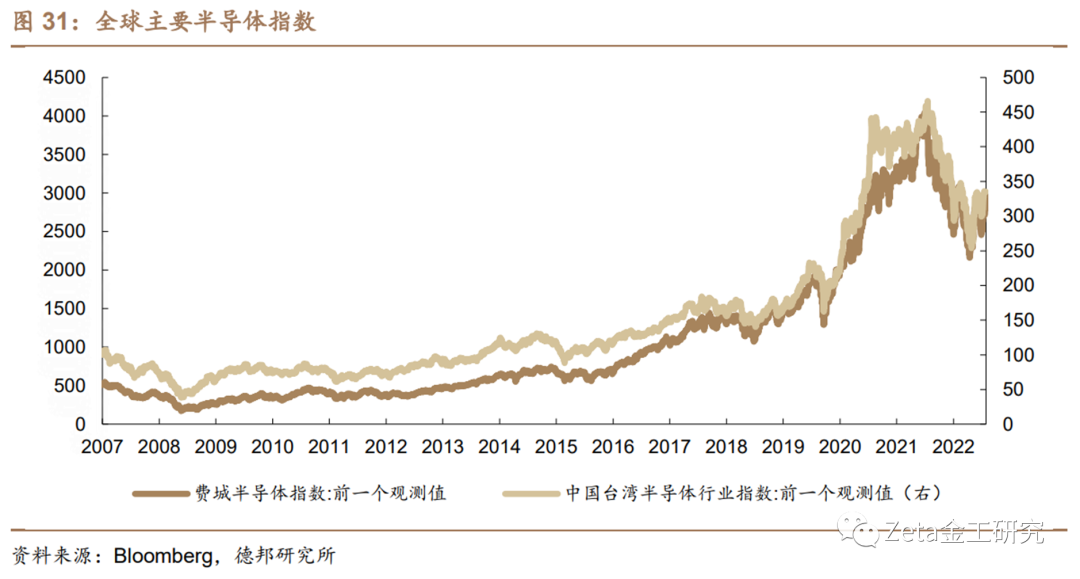

全球科技行业有望见底:计算机行业公布净利润为正比例57.1%,预计净利润同比增速-39.7%;电子行业公布净利润为正比例73.1%,预计净利润同比增速-49%;通信行业公布净利润为正比例60.9%,预计净利润同比增速-111%。结合费城半导体指数和中国台湾半导体行业指数来看,半导体行业已经处于周期底部,我们认为其未来边际改善的空间更大。我们看好科技行业的成长股。

2.3. 基金权益持仓情况

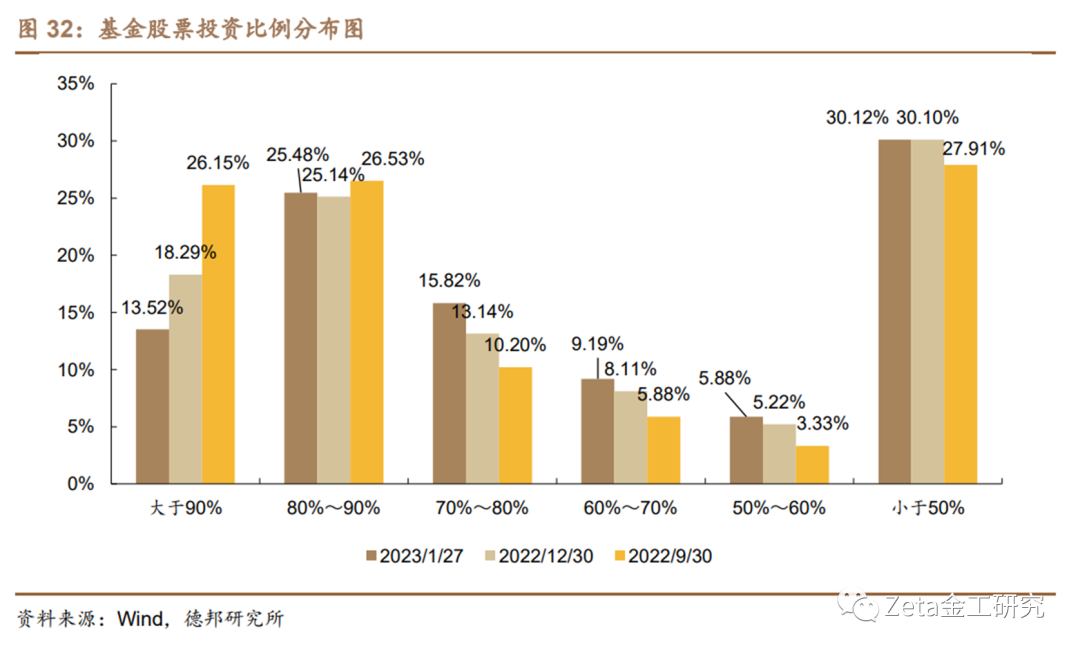

我们对基金股票仓位估算(股票型基金和偏股型基[m]金),统计时间点分别是2023年1月27日、[文]2022年12月30日(2022年4季度末)[章]和2022年9月30日(2022年3季度末)[来]。基金股票投资比例分布显示,股票仓位90%+[自]基金的比例明显下降、股票仓位50%到80%的[1]基金的比例明显上升。

我们认为,随着四季度以来A股市场整体上行、基[7]金股票仓位整体下降,市场的止盈情绪和减仓围观[量]情绪或逐步蔓延并成为主流。未来一段时间,基金[化]的股票仓位变化或将直接反映机构投资者对股票市[ ]场的信心。

2.4. 风格因子表现

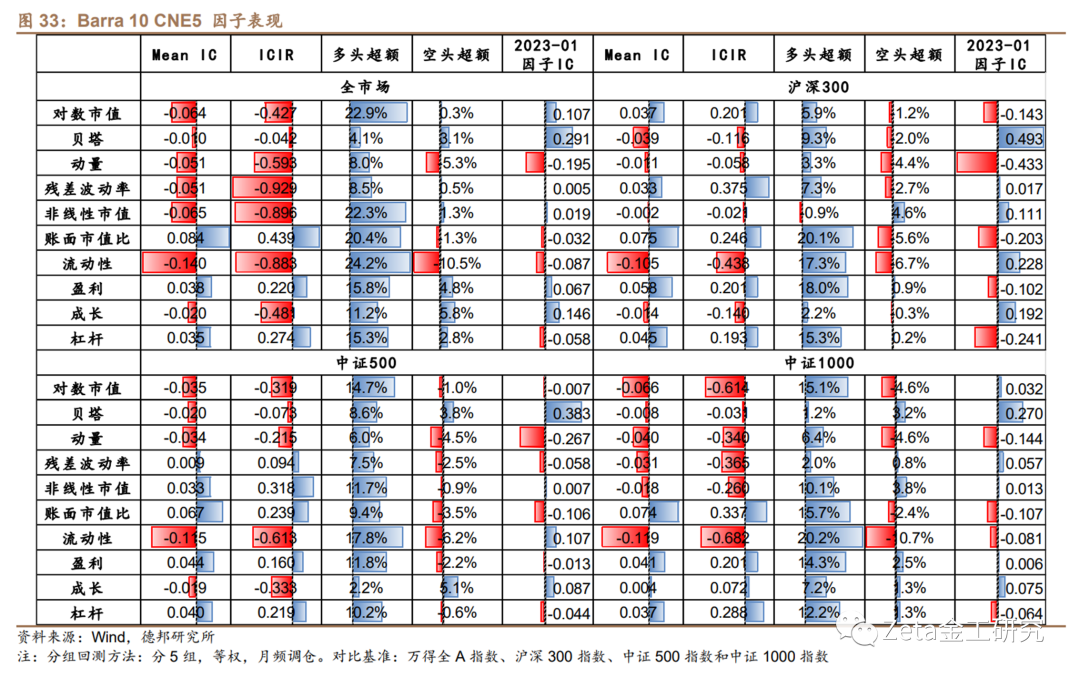

我们回顾Barra 10 CNE5 因子在2022年的表现和今年年初表现,统计M[ ]ean IC、ICIR、多头超额收益率、空头超额收益[ ]率和2023年1月因子IC数据。

10类风格因子中,去年表现最强的因子是流动性[1]因子。成长风格在2022年失效。2023年以[7]来,贝塔、成长和动量反转风格迎来开门红。贝塔[q]、成长、动量因子IC值分别为0.291、0.[u]146、-0.195。

3. 继续布局成长股的逻辑

3.1. 宏观:美联储加息空间有限,国内政策保持宽松

海外:美联储当前政策利率已逐步向点阵图终点利率靠拢,压制成长股的利率因素压力已经大幅缓解,“抢跑”降息预计将成为短期市场的博弈的关键,海外因素对国内成长股的压制逐渐走弱。

国内:增长压力犹在,复苏不足的风险高于过热,我们认为政策仍然需要保持一定宽松,预计有助于成长股的估值修复。

3.2. 预期:对成长股的预期更高

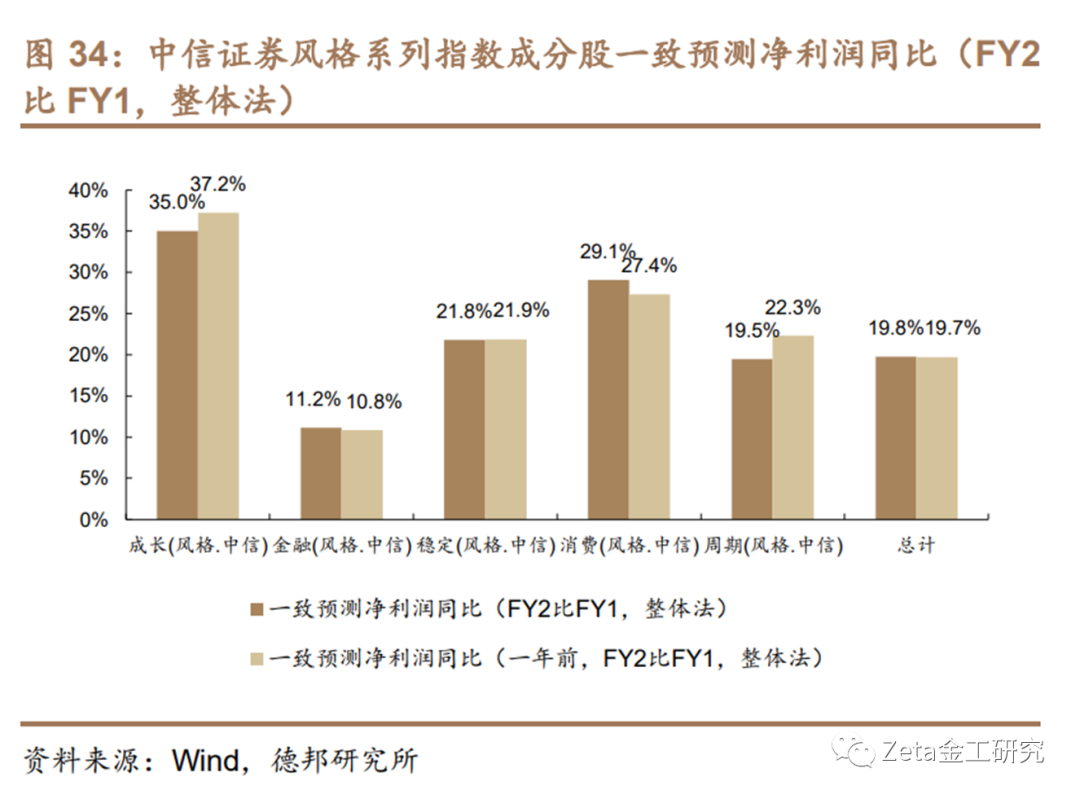

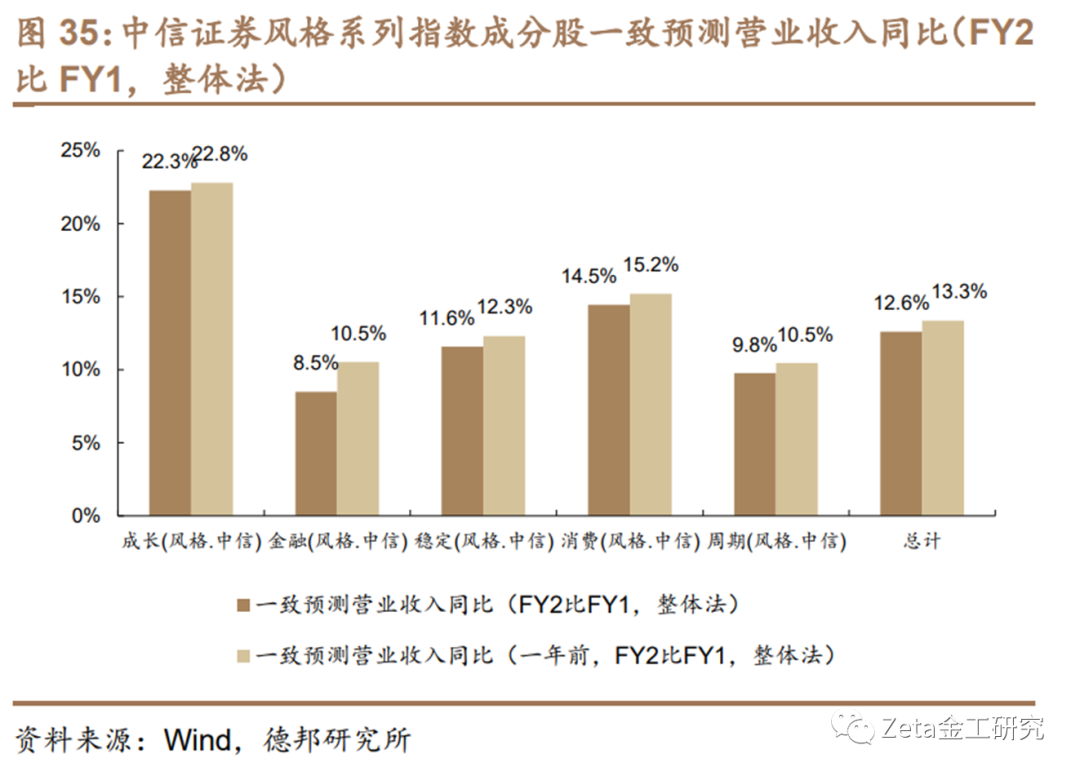

站在分析师对基本面预期的角度,分析师更看好成[a]长风格股票业绩的边际改善。成长股基本面边际改[n]善的预期相比其他四类风格更高。

使用一致预测净利润同比和营业收入同比(FY2[t]比FY1)来衡量预期增速,分析师覆盖的成长风[.]格股票最新预期净利润同比为35%,预期营业收[c]入同比为22.3%,均高于其他4类风格整体水[o]平。最新数据较一年前有所下滑,一年前预期净利[m]润同比为37.2%,预期营业收入同比为22.[文]8%。

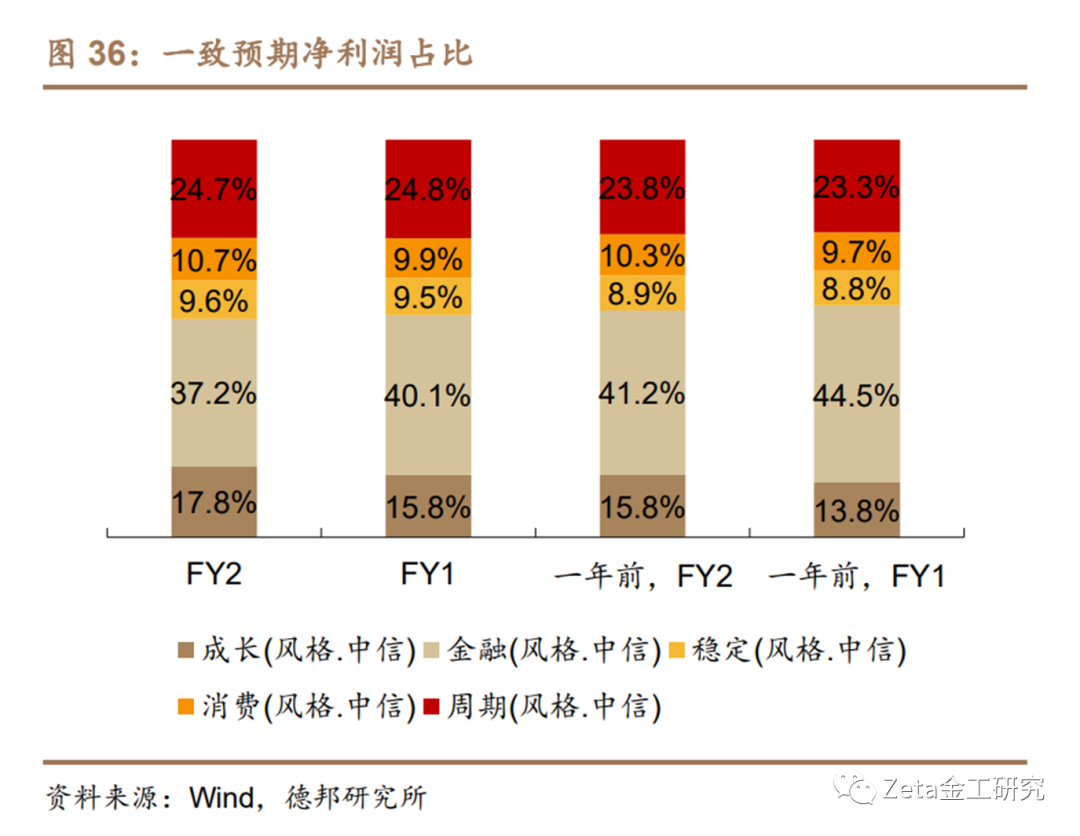

分析师给予未来成长风格股票预期净利润更高的空[章]间。成长风格在所有风格股票(分析师覆盖)的一[来]致预期净利润FY2占比为17.8%,FY1占[自]比为15.8%。一年前FY2为15.8%,F[1]Y1为13.8%。

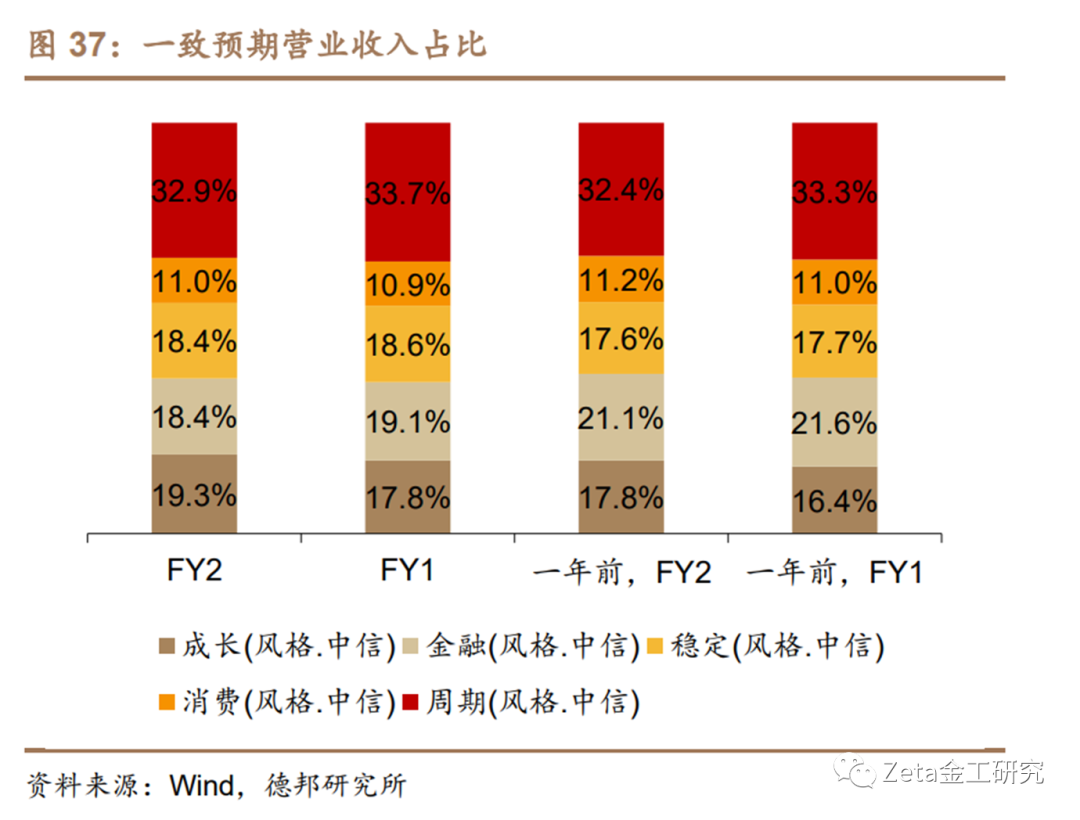

成长风格在所有风格股票(分析师覆盖)的一致预[7]期营业收入FY2占比为19.3%,FY1占比[量]为17.8%。一年前FY2占比为17.8%,[化]FY1占比为16.4%。

3.3. 月历效应:成长股在2月上涨空间理想

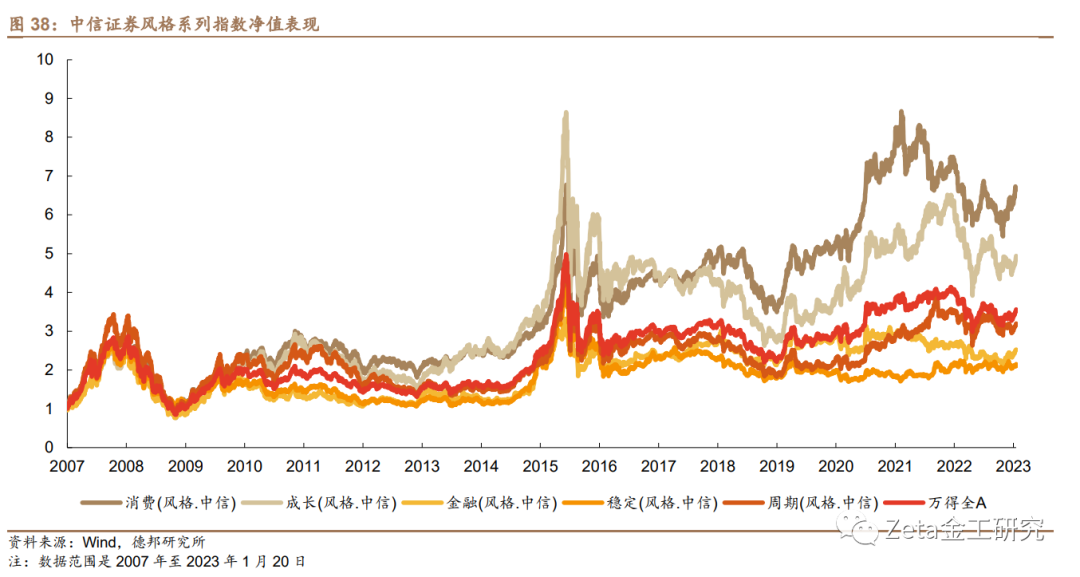

回顾2007年以来中信系列风格指数的月度收益[ ]率,成长风格在2月份具有明显的月历效应。

成长股在2月的月历效应明显。消费、成长、金融[ ]、稳定、周期风格2007年至2022年指数的[ ]月度超额收益率平均值(基准是万得全A指数)如[1]图39,成长风格在2月有最高的平均超额收益率[7],为2.51%。消费、金融、稳定、周期风格在[q]2月的平均超额收益率分别是0.29%,-2.[u]53%,-0.43%和1.37%。

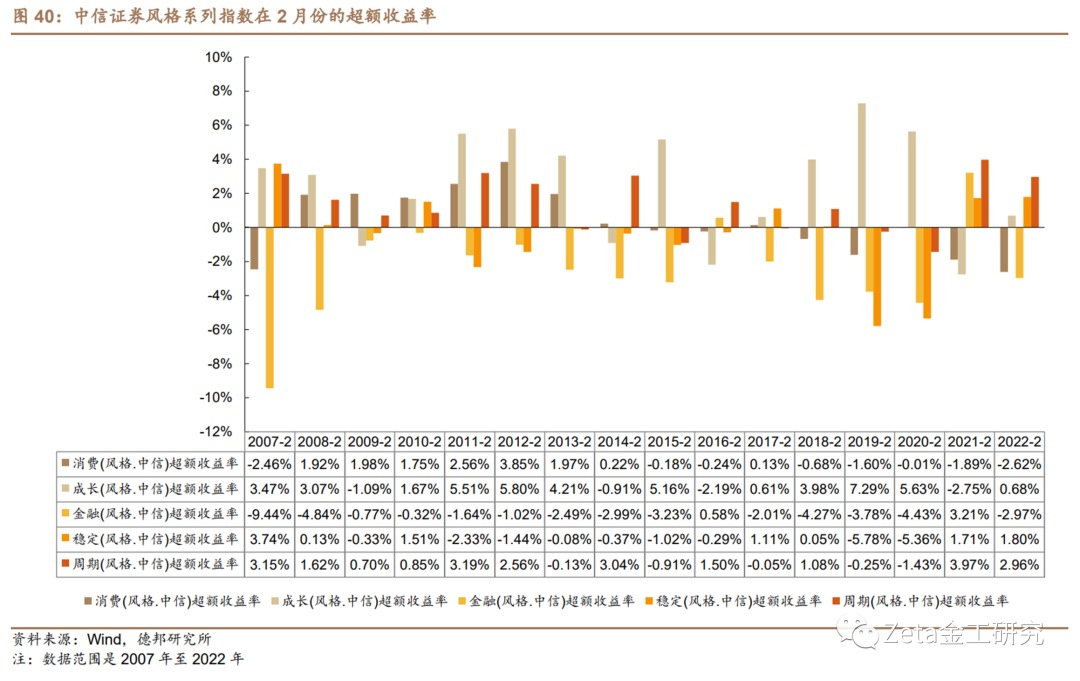

图40显示了消费、成长、金融、稳定、周期风格[a]2007至2022年每年2月份的超额收益率,[n]其中8年成长风格2月超额收益率排名第一、有3[t]年第二、有1年第三、有1年第四、有3年第五。[.]3次排名第五时,2009年2月超额-1.09[c]%,2016年2月超额-2.19%,2021[o]年2月超额-2.75%,超额下跌幅度相对较低[m]。

4. 总结

数据层面上我们看好成长股:

海外宏观:美联储当前政策利率已逐步向点阵图终点利率靠拢,压制成长股的利率因素压力已经大幅缓解,“抢跑”降息预计将成为短期市场的博弈的关键,海外因素对国内成长股的压制逐渐走弱。

国内宏观:我们认为国内增长压力犹在,复苏不足的风险高于过热,政策仍然需要保持一定宽松力度,预计将有助于成长股的估值修复。

估值因素:从估值分位数来看,成长风格估值水平处于相对低位,2011年以来成长风格PEttm分位数31.96%。而消费风格的PEttm分位数是75.9%,处于相对高位;从调整幅度来看,去年以来成长风格股票调整充分,今年投资成长风格的性价比较价值风格更高,期待成长股估值修复。

盈利预期:分析师对成长风格预期更高。分析师预期未来成长风格股票净利润占全市场(分析师覆盖股票)比例逐渐升高,且成长风格股票的预期净利润增速相比金融、稳定、周期、消费风格均更高。当前是经济增长和消费复苏边际改善的起点,我们认为预期的盈利和营收增速和占比指标更关键,成长股的盈利和营收边际改善的空间最大。

月历效应:成长风格股票有明显的月历效应,2月份继续布局成长股获得超额收益的机会预计较大。

2023年,随着生产经营回暖和信心的恢复,我[文]们相信成长风格将迎来新的春天。同时,我们应继[章]续观察宏观数据和政策变化情况、经济增长实质性[来]的边际改善、企业盈利改善预期能否落地,以及A[自]股市场的景气程度。

5. 风险提示

海内外疫情反复,宏观数据、政策变化风险,模型失效风险。

报告信息

证券研究报告:《建议2月继续布局成长股》

对外发布时间:2023年1月29日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

吴金超,清华大学工学硕士,南开大学管理学士,曾任职于东北证券、广发证券,2021年11月加入德邦证券,主要负责指数择时、行业轮动、基本面量化选股等工作。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究,基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

MORE

相关阅读

01 策略报告

【德邦金工|年度策略】全球成长股或将迎来绝地反击——德邦金工2023年度策略报告

【德邦金工|中期策略】云销雨霁,尚待黎明20210824

02 每周行情前瞻

【德邦金工|周报】A股继续收红,军工类ETF净流入整体居前——德邦金工择时周报20230115

【德邦金工|周报】市场情绪修复,TMT行业ETF净流入居前——德邦金工择时周报20230108

【德邦金工|周报】A股整体上涨收官,房地产融资净买入继续居前——德邦金工择时周报20230101

【德邦金工|周报】融资净买入房地产,红利ETF净流入居前——德邦金工择时周报20221225

【德邦金工|周报】北向买入医药、银行,创业类指数标的ETF净流入持续居前——德邦金工择时周报20221218

【德邦金工|周报】A股主要指数集体上涨,创业类指数标的ETF净流入居前——德邦金工择时周报20221211

【德邦金工|周报】A股渐入佳境整体上涨,沪深300指数标的ETF净流入居前——德邦金工择时周报20221204

【德邦金工|周报】北上资金加仓银行、食饮,中证500标的ETF净流入持续居前——德邦金工择时周报20221127

【德邦金工|周报】A股温和震荡,医药板块获北上资金青睐——德邦金工择时周报20221120

03 大类资产配置观点

04 机器学习专题

【德邦金工|选股专题】中证1000成分股有效因子测试——中证1000指数增强系列研究之一

【德邦金工|选股专题】基于模型池的机器学习选股——德邦金工机器学习专题之五

【德邦金工|选股专题】动态因子筛选——德邦金工机器学习专题之四

【德邦金工|机器学习】基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三

05 金融产品时评

06 金融产品专题

【德邦金工|金融产品专题】势不可挡,坚定不移走科技强国之路,推荐关注华宝中证科技龙头ETF——德邦金融产品系列研究之十七

【德邦金工|金融产品专题】“抓住alpha,等待beta”,华宝夏林锋主动出击“三年一倍”目标——德邦权益基金经理系列研究之一

【德邦金工|金融产品专题】乘大数据战略机遇,握新时代“价值资产”,推荐关注大数据ETF——德邦金融产品系列研究之十六

【德邦金工|金融产品专题】招商中证1000指数增强——细分赛道下的“隐形冠军”——德邦金融产品系列研究之十五

【德邦金工|金融产品专题】长风破浪,王者归来,纳斯达克100ETF再启航——德邦金融产品系列研究之十四

【德邦金工|金融产品专题】风劲帆满海天远,雄狮迈步新征程,推荐关注军工龙头ETF——德邦金融产品系列研究之十三

【德邦金工|金融产品专题】“小”“智”“造”与大机遇,推荐关注中证1000ETF——德邦金工金融产品系列研究之十二

【德邦金工|金融产品专题】“专精特新”政策赋能,小市值投资瞬时顺势,推荐关注国证2000ETF——德邦金工金融产品研究之十一

【德邦金工|金融产品专题】面向未来30年,布局“碳中和”大赛道,推荐关注碳中和龙头ETF——德邦金工金融产品研究之十

【德邦金工|金融产品专题】互联网东风已至,龙头反弹可期,推荐关注互联网龙头ETF——德邦金融产品系列研究之九

【德邦金工|金融产品专题】需求旺盛供给紧俏,稀土ETF重拾上升趋势——德邦金融产品系列研究之八

【德邦金工|金融产品专题】周期拐点将至,地缘冲突催化行业景气上行,关注农业ETF——德邦金融产品系列研究之七

【德邦金工|金融产品专题】新能源车需求超预期,动力电池新产能涌现,关注锂电池ETF——德邦金融产品系列研究之六

【德邦金工|金融产品专题】稳增长预期下高股息低估值凸显投资价值,关注中证红利 ETF——德邦金融产品系列研究之五

【德邦金工|金融产品专题】文旅复苏之路,价值实现的选择,关注旅游ETF——德邦金融产品系列研究之四

【德邦金工|金融产品专题】市场波动渐增,银行防御价值凸显——德邦金融产品系列研究之三

07 选股月报

08 文献精译

【德邦金工| Fama因子模型专题】Fama三因子模型问世三十周年系列之二:A股市场实证——德邦金工Fama因子模型专题二

【德邦金工|文献精译】Fama-French三因子模型问世三十周年系列之一:重温经典——德邦金工Fama因子模型专题一

【德邦金工|文献精译】股价是否充分反映了业绩中应计和现金流部分所蕴含的未来盈利信息?——德邦金工文献精译系列之七

【德邦金工|文献精译】资产配置:管理风格和绩效衡量——德邦金工文献精译系列之六

【德邦金工|文献精译】规模很重要,如果控制了绩差股——德邦金工文献精译系列之五

【德邦金工|文献精译】中国股市的规模和价值因子模型——德邦金工文献精译系列之四

【德邦金工|文献精译】机器学习驱动下的金融对不确定性的吸收与加剧——德邦文献精译系列之三

09 小市值专题

10 行业轮动专题

11 分析师专题

【德邦金工|选股专题】基于事件分析框架下的分析师文本情绪挖掘——分析师专题之一

12 基金策略专题

重要说明