低波策略“行稳致远”

摘要

历经十余年发展,Smart Beta(聪明的贝塔)策略正为指数化投资带来愈加深远的影响。Smart Beta起源于因子理论,以非市值加权为代表,利用系统的、基于规则的指数,来获得特定因子风险敞口,旨在提供比传统市值加权指数更好的风险调整回报。作为介于主动和被动之间的投资方式,Smart Beta投资策略通常具有基于规则、投资成本低、策略透明度高三大显著特征。Smart Beta收益来自于因子的风险溢价,在产品化的过程中强调基于指数,与完全主观的选股或择时投资具有一定区别。

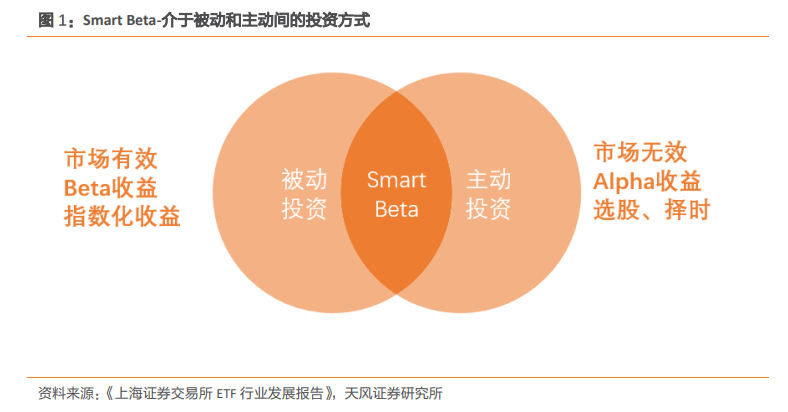

2008年以来,全球Smart Beta ETF规模快速增长,多种策略渐序登上历史舞台。随着Smart Beta类基金策略的不断丰富和发展成熟,投资者对Smart Beta策略接受度持续提升,据境外机构2022年发布的调查报告显示,97%的投资者已布局Smart Beta产品,资金配置比例超10%的Smart Beta ETF投资者比例上升至64%。以美国Smart Beta ETF市场为例,根据ETF.com,截至2023年9月,美国市场共有1032只Smart Beta ETF,规模合计超1.60万亿美元,其中低波单因子产品总规模近600亿美元,产品平均规模较大。

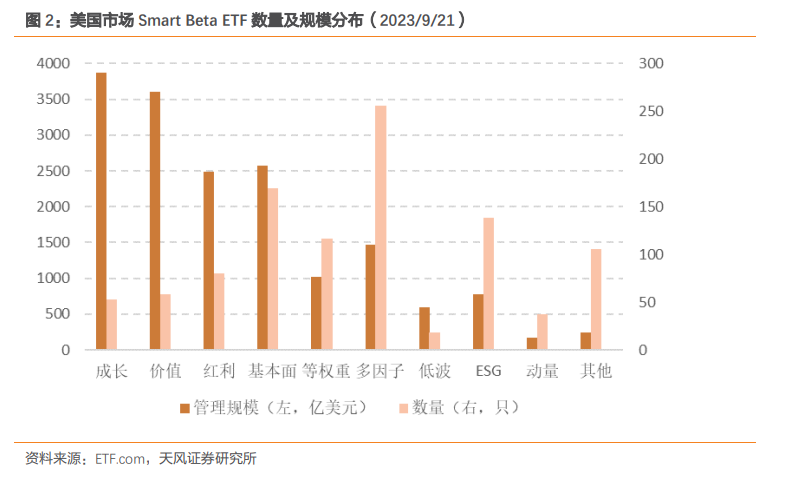

根据Wind中的Smart beta策略指数基金(均为初始基金,剔除联接基金)进行简单统计,除2020年受疫情影响外,近5年来Smart Beta指数基金发行空前繁荣,其中2019、2021、2022单年度发行数量均在15只及其以上水平。截至2023年二季度末,国内Smart Beta指数基金规模合计为778.78亿元,整体发展态势良好,但相较国外成熟市场仍有较大差距。展望未来,随着未来产品策略的扩充与丰富,长期资金占比持续提升,Smart Beta投资理念逐步普及,境内市场Smart Beta产品仍具有较大发展潜力。

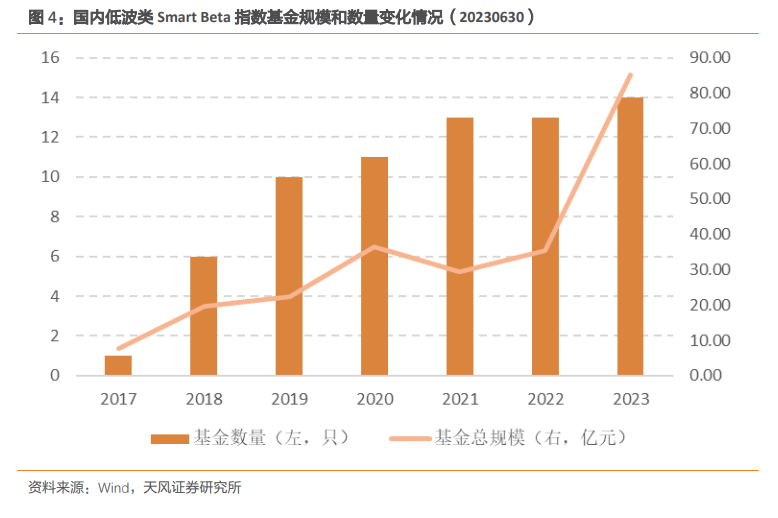

在国内,低波类Smart Beta指数基金(含红利低波、质量低波等多因子Smart Beta指数基金)均发行于2017年后,仍在初步发展阶段。截至2023年二季度末,低波类Smart Beta指数基金在2023年出现了迅速的规模增长,基金总共规模达85亿元。

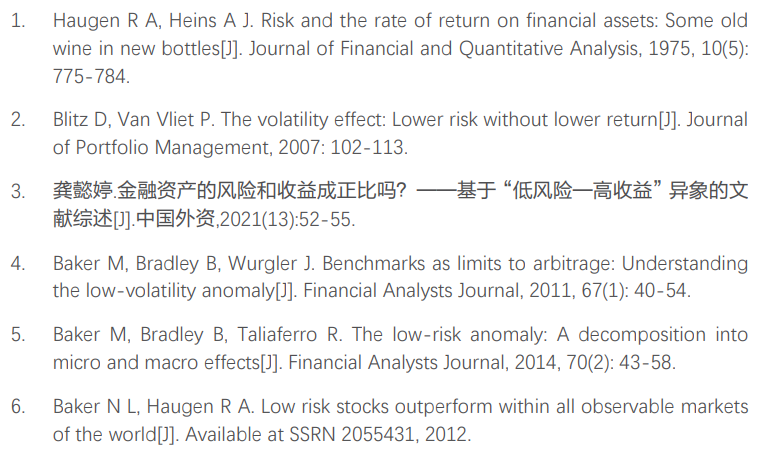

经典的资本定价模型(CAPM)认为资产的预期收益和风险存在正相关关系,风险越大预期收益应该越高。然而不少学者对此结论提出质疑,Haugen and Heins(1975)以股票收益率波动率作为风险衡量指标,发现了低波动率异象的存在;Blitz and van Vliet(2007)分别对欧洲、美国、日本以及全球股票市场进行研究,发现过去的股票总波动率和下一期的股票收益存在负相关关系。这些有悖于传统理论模型的异象可统称为低波动异象。

对于新风险因子的确定则有两种不同的思路:一种是围绕与上市公司有关的因素去分析影响公司股票收益的风险因子,而不考虑投资者单期或者多期的投资行为决策——与公司行为有关的新风险因子;另一种研究思路则基于跨期最优消费决策模型建立整个实体经济的一般均衡模型,从而考察影响均衡资产收益的风险因子——跨期资产定价模型下的新风险因子。

行为资产定价视角以Titman 和Baker等行为金融学的支持者为代表,该视角的核心观点为:投资者本身的非理性行为会导致市场非效率,因而使得均衡状态下的资产价格会偏离理性资产定价原理所预测的资产合理价值,导致均衡状态下的资产价格被错误定价(mispricing)。

行为金融学的重要代表人物Baker在其2011和2014年所撰写的两篇文章中,分别从投资者的行为偏误及其所导致的市场非效率对“低风险一高收益”给出解释。Baker(2011)等认为机构投资者行为中的基准效应(benchmarking)导致市场上产生对于高风险资产的额外需求,从而压低了高风险资产的收益。Baker(2014)等人则指出异象中的存在不仅与微观层面(即股票市场)的非效率有关,也受宏观层面(即一个产业或国家)非效率市场的影响。

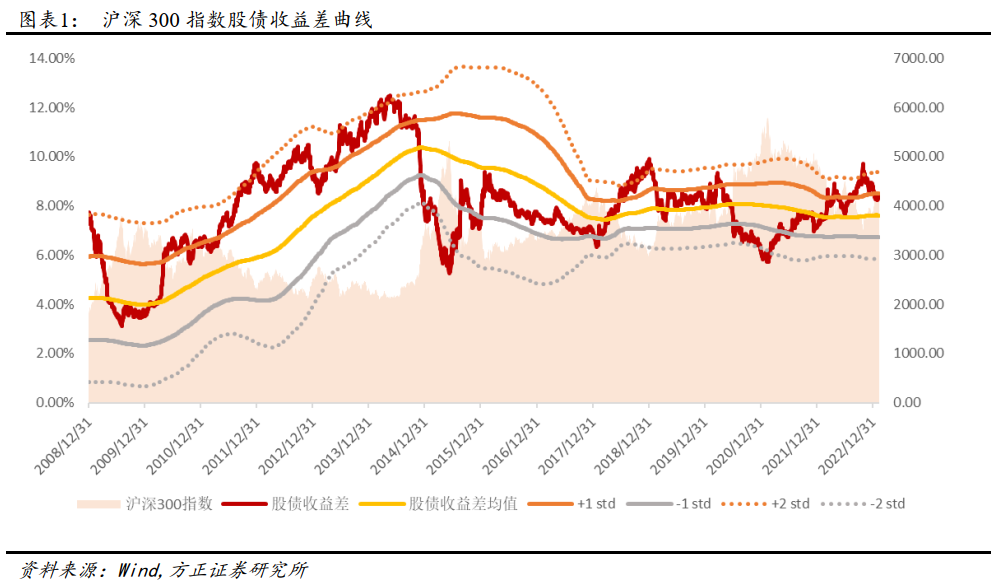

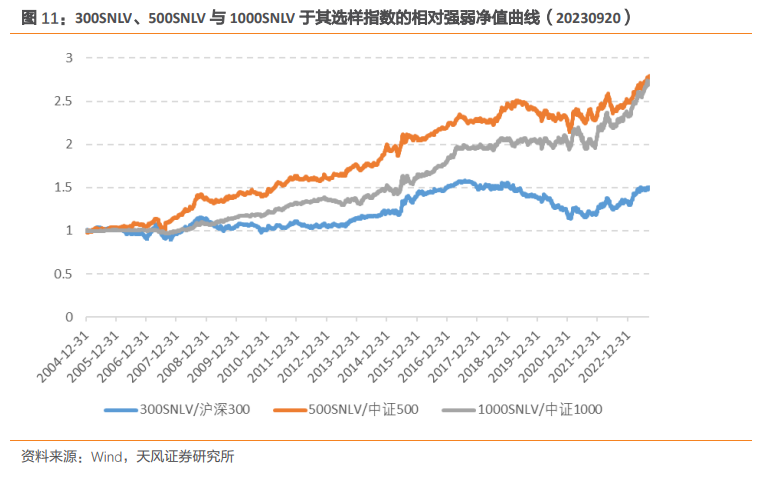

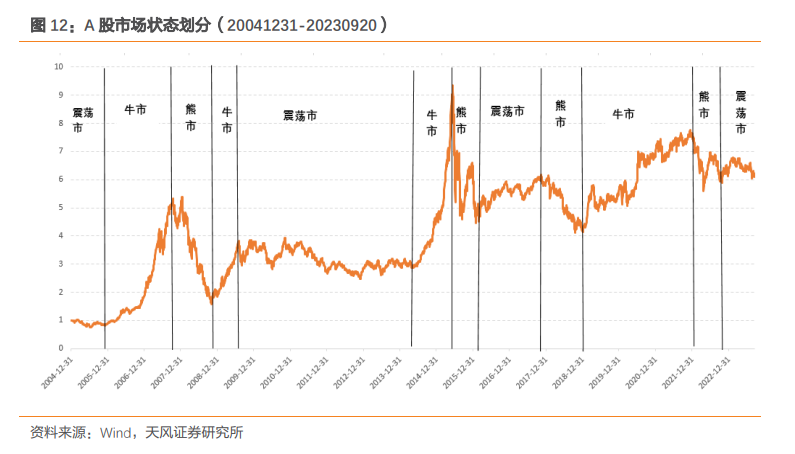

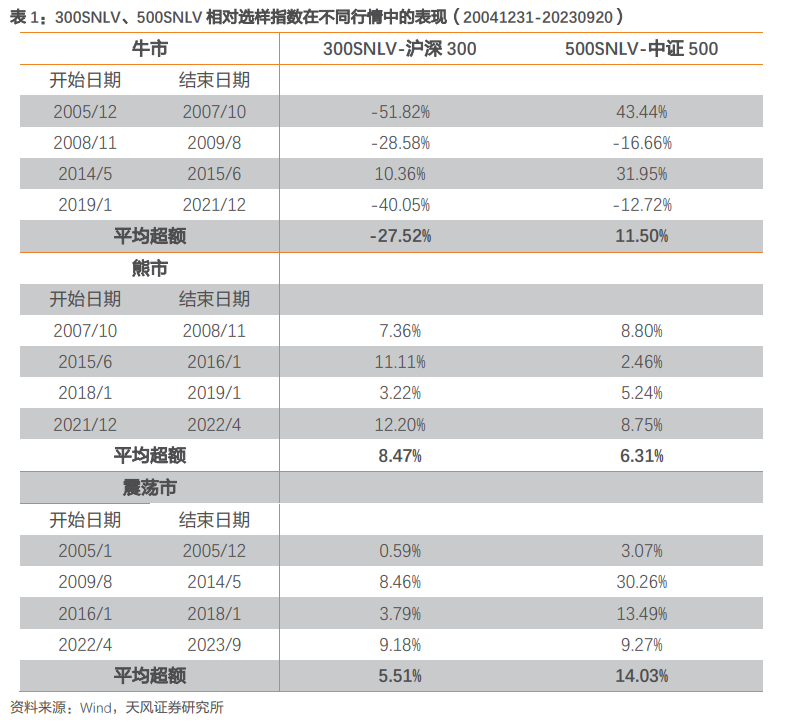

我们根据万得全A指数的走势,将2005至今的A股市场划分为四次牛市、四次熊市、四次震荡市,共12个阶段,并对比每个阶段下300SNLV与500SNLV相对选样指数的表现。

可以看到,宽基指数中添加低波动因子可以有效提高胜率,获得明显超额。在熊市和震荡市中,300SNLV、500SNLV都能显著跑赢选样指数,在市场大跌年份跌幅更小,在震荡市中也会有稳定增长,且500SNLV在震荡市中表现更佳,在牛市中取得了正向的平均超额。目前股市仍处于震荡行情,低波因子可以很好的起到保护作用,抵御下行风险,500SNLV指数具有较高的配置价值。

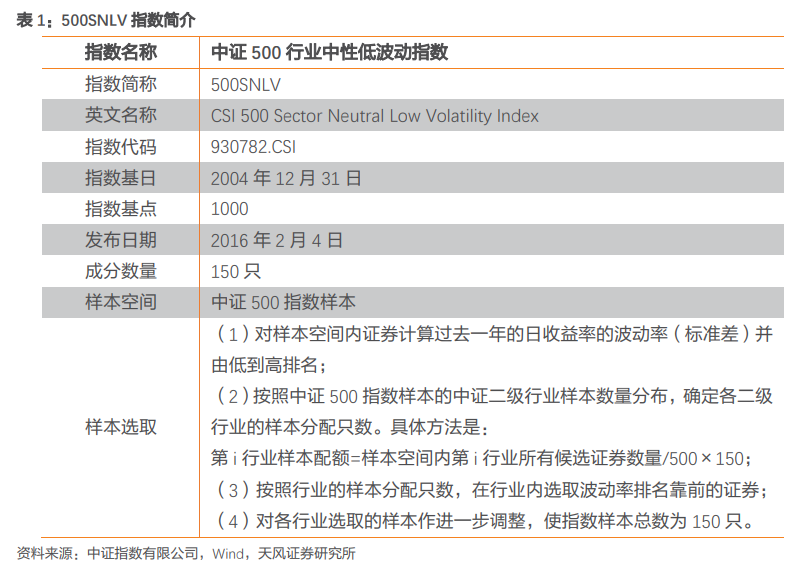

中证500行业中性低波动指数(简称“500SNLV”)在中证500指数二级行业内选取低波动特征的证券作为指数样本,在保持行业中性的同时,行业内证券采用波动率倒数加权。指数样本每半年调整一次,样本调整实施时间分别为每年6月和12月的第二个星期五的下一交易日。

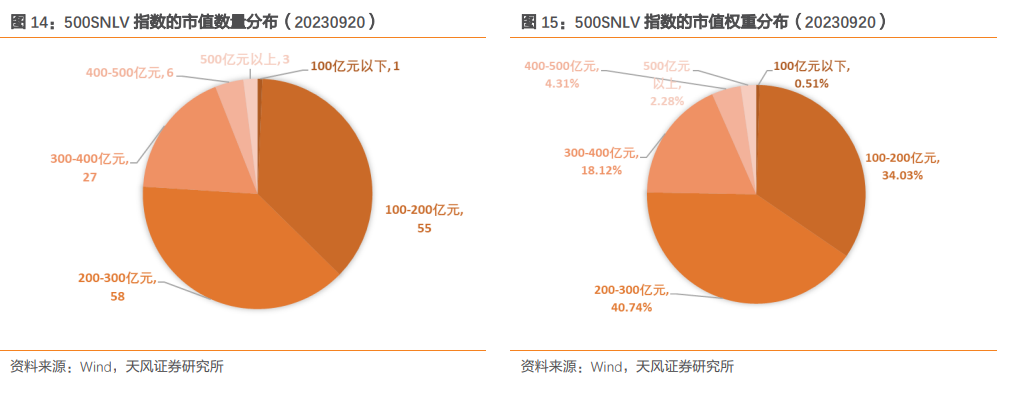

截至2023年9月20日,从市值分布来看,500SNLV指数成分股主要集中于100-200亿和200-300亿区间,数量分别为55只和58只,合计权重达74.77%,平均市值244.31亿元,略大于中证500成分股的平均市值240.38亿元。

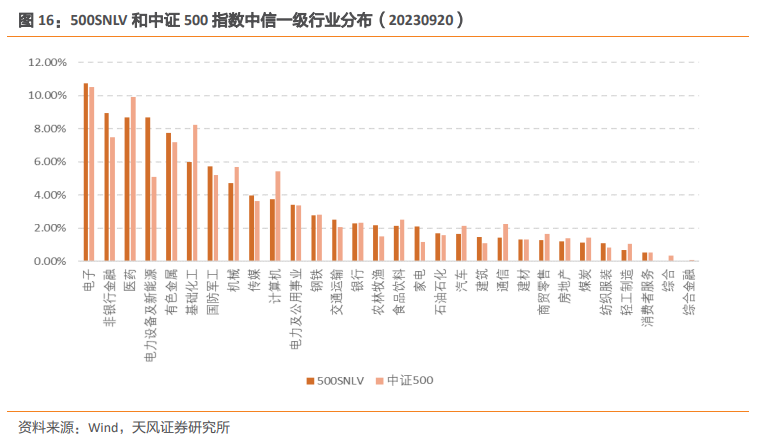

截至2023年9月20日,按中信一级行业分布,中证500行业中性低波动指数共覆盖28个行业;按自由流通市值加权,其中电子(10.74%)、非银行金融(8.94%)、医药(8.70%)、电力设备及新能源(8.68%)、有色金属(7.74%)行业排名前五,占比较高,合计权重为44.80%。由于指数编制采用行业中性,整体而言行业分布与中证500较为接近。

2022年11月,证监会主席易会满提出:“建设中国特色现代资本市场,探索建立具有中国特色估值体系”;去年12月上交所发布《中央企业综合服务三年行动计划》,提出“服务推动央企估值回归合理水平。”随后官方又在多次重要会议和文件中对中国特色估值体系和央国企改革进行阐释和具体安排。政策大幕徐徐拉开,央国企估值体系有望重塑。

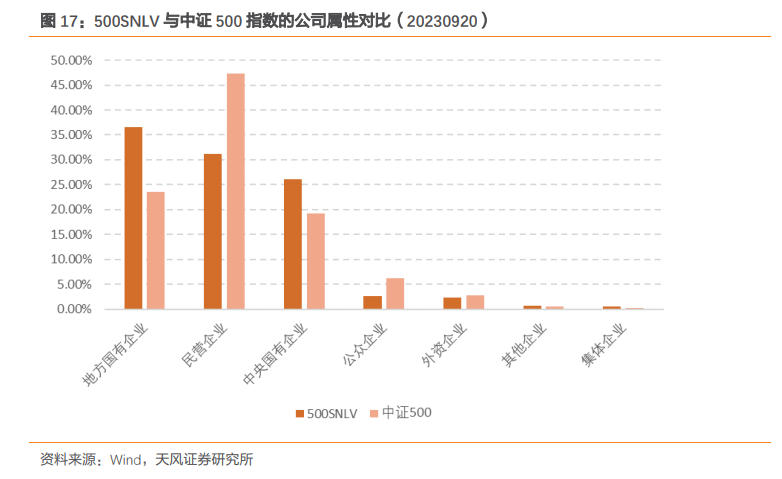

截至2023年9月20日,500SNLV指数成分股中地方国企和中央国企的权重占比为62.58%,高于中证500的42.78%,相比中证500,中证500行业中性低波动指数更受益于“中特估”概念主题,估值有望提升。

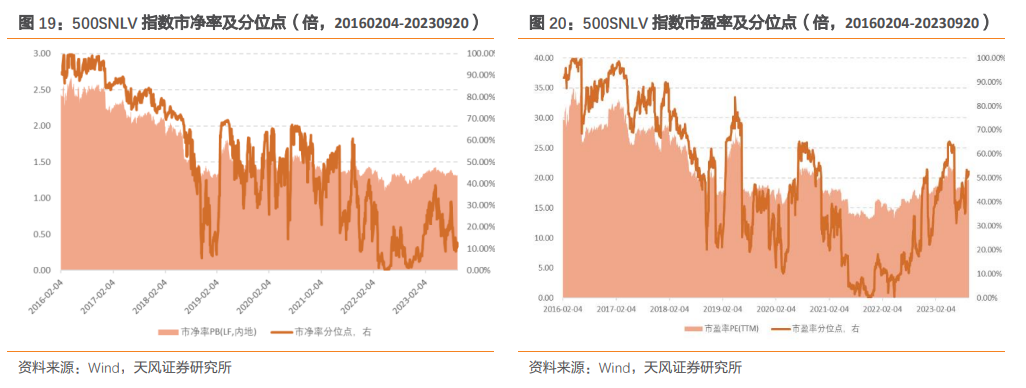

以2016年2月4日至2023年9月20日为样本期,截至2023年9月20日,中证500行业中性低波动指数市净率为1.31倍,分位点水平为11.00%;当前市盈率为19.63倍,分位点水平为51.37%,估值水平相对适中。

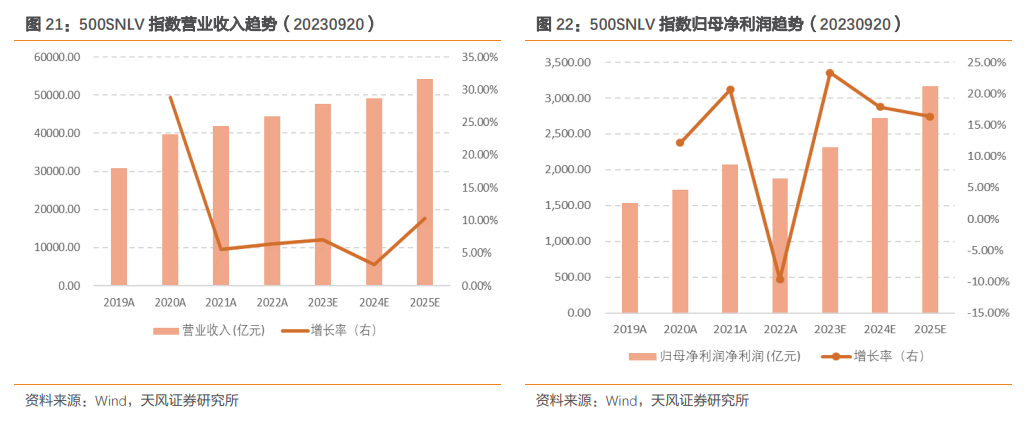

根据2019A至2022A实际财务数据,中证500行业中性低波动指数营业收入年复合增长率为13.10%,归母净利润年复合增长率为6.94%,指数历史成长性良好。截至2023年9月20日,根据万得一致预期数据,2023E指数一致预测营业收入增速为7.03%,未来三年预期年复合增长率为6.80%,2023E一致预测归母净利润增速达23.32%,未来三年预期年复合增长率为19.13%,预期增速良好,具备成长潜力。

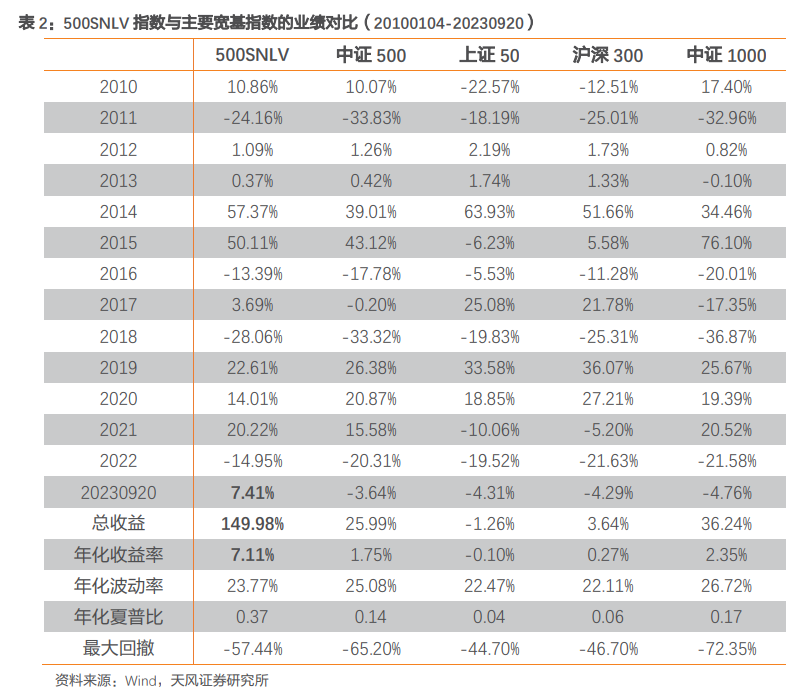

以2010年1月4日至2023年9月20日为样本期,中证500行业中性低波动指数总收益为149.98%,年化收益率为7.11%,业绩表现整体优于上证50、沪深300、中证500、中证1000指数。同时指数最大回撤和波动低于中证500和中证1000指数,年化夏普比为0.37,风险调整后收益表现优异。

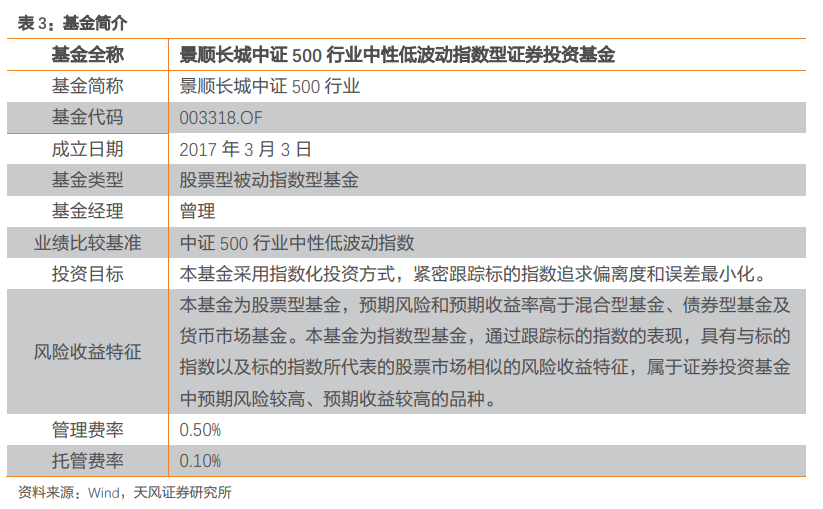

景顺长城基金管理有限公司成立于2003年6月12日,是经中国证监会证监批准设立的国内首家中美合资的基金管理公司。景顺长城基金由景顺与长城证券联合开滦集团和实德集团共同发起设立,其中景顺和长城证券各持有49%的公司股份。旗下景顺长城中证500行业(基金代码“003318.OF”),成立于2017年3月3日,跟踪中证500行业中性低波动指数。

作为介于主动和被动之间的投资方式,Smart Beta投资策略通常具有基于规则、投资成本低、策略透明度高三大显著特征。截至2023年二季度末,国内Smart Beta指数基金规模合计为778.78亿元,整体发展态势良好,但相较国外成熟市场仍有较大差距,随着未来产品策略的扩充与丰富,境内市场Smart Beta 产品仍具有较大发展潜力。

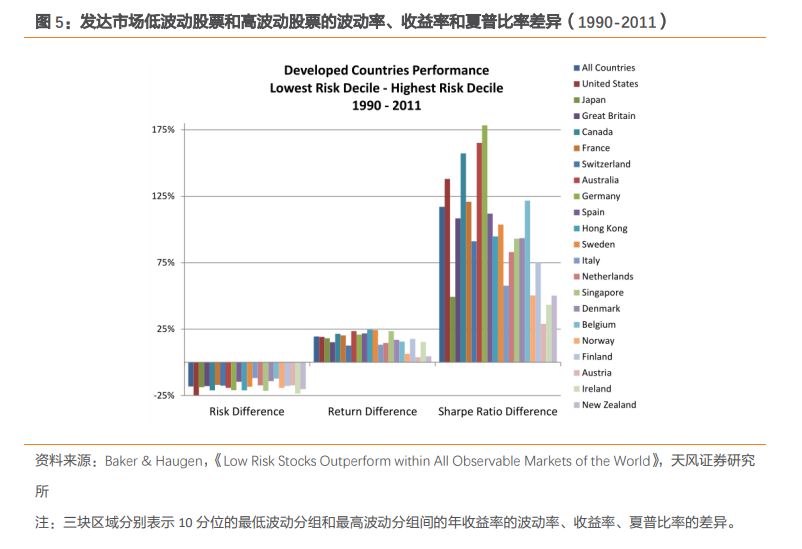

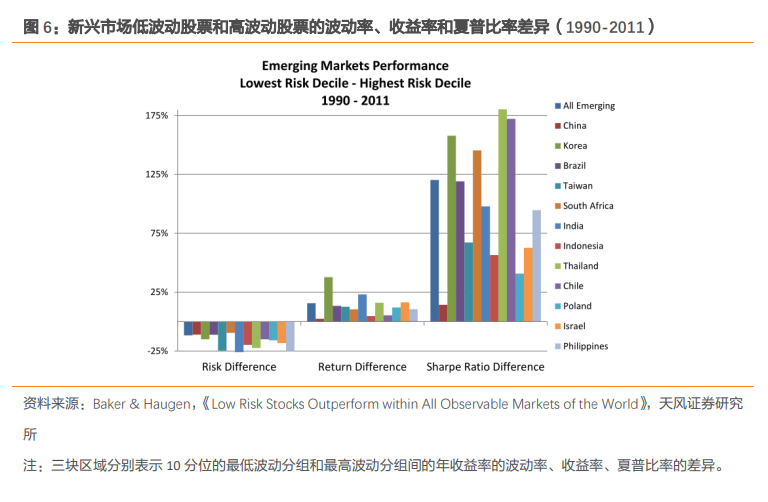

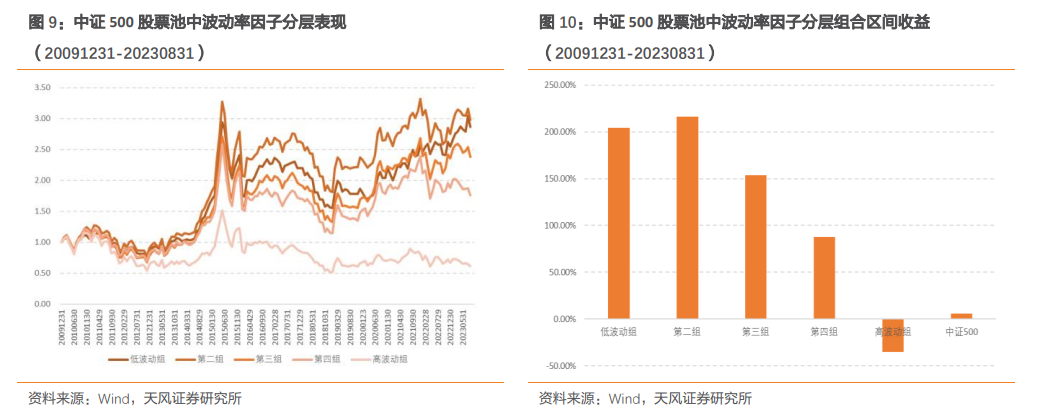

资产的预期收益和风险存在负相关关系,这一现象称之为“低波动异象”。Baker & Haugen(2012)使用21个发达国家和12个新兴市场国家的股票数据证明了低波动异象的全球普遍性。我们分别在A股市场的沪深300指数和中证500指数中回测,发现波动率因子在两个股票池的分层表现均较为理想,且波动率因子在大中小盘中均有不错的表现,可见A股市场同样存在低波动异象。

进一步,我们发现在熊市和震荡行情中,300SNLV、500SNLV都能显著跑赢选样指数,在市场大跌年份跌幅更小,在震荡市中也会有稳定增长,且500SNLV在震荡市中表现更佳,在牛市中也取得了正向的平均超额。通过将500SNLV指数与其他以中证500作为选股空间的Smart Beta指数的表现进行比较,发现500SNLV指数一直长期领先其他Smart Beta指数,底部反弹强势。

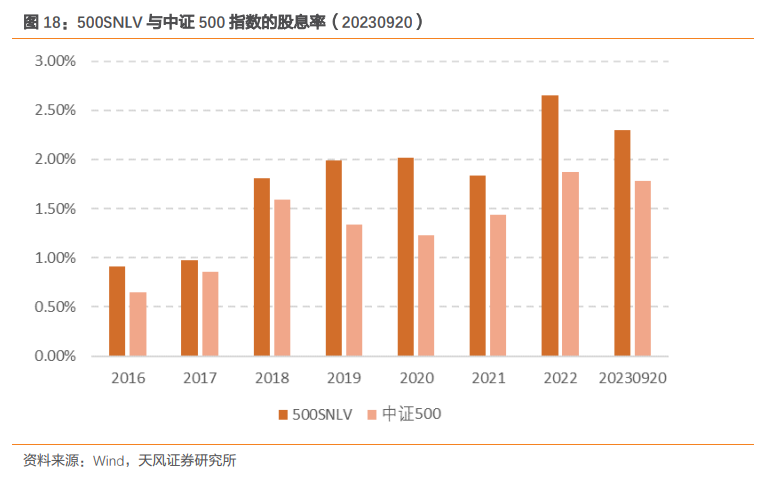

中证500行业中性低波动指数(简称“500SNLV”)在中证500指数二级行业内选取低波动特征的证券作为指数样本,在保持行业中性的同时,行业内证券采用波动率倒数加权。该指数以中盘股主导,市值多分布于100-300亿间,电子非银金融行业比例较高,成分股中央国企权重占比62.58%,且指数发布以来,分红水平显著高于中证500指数。根据Wind一致预测,该指数2023E一致预测归母净利润增速达23.32%,未来三年预期年复合增长率为19.13%,具备发展潜力。该指数长期风险收益比优异,截至2023/9/20,2023年以来取得7.41%的绝对收益,领先主流宽基指数。

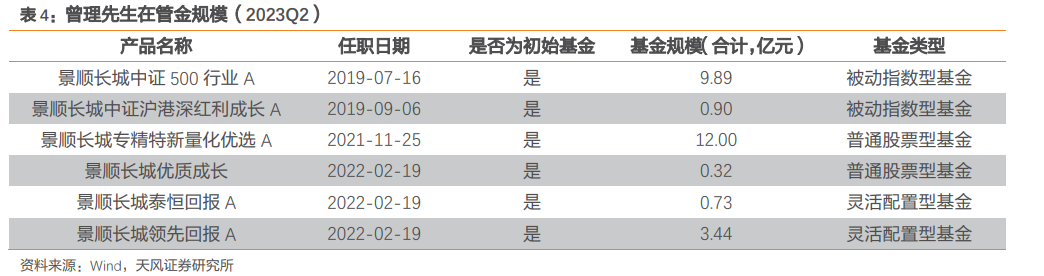

景顺长城中证500行业(基金代码“003318.OF”),跟踪中证500行业中性低波动指数,基金经理为曾理先生,该基金成立于2017年3月3日,管理费率为0.50%,托管费率为0.10%。

关注我们

风险提示:本报告基于历史数据分析,市场环境、政策变动等因素皆可能使得本报告分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《低波策略“行稳致远”》

对外发布时间

2023年10月11日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者