【德邦金工|文献精译】只有艰难时期的赢家能重复成功:对冲基金在不同市场条件下的业绩持续性——德邦金工文献精译第九期

摘要

投资要点

对冲基金的业绩记录能否可靠地预测未来的基金业绩?这个问题已经被许多学术研究所探讨,但结果不尽相同。以前的研究几乎只关注无条件的可预测性。在这篇文章中,作者将注意力集中在条件预测性上,并研究业绩持续性是否随整个对冲基金市场条件的变化而变化。

本文构建了两种条件业绩度量指标,即RET_DOWN和RET_UP。这两个指标是个别基金的收益,取决于整个对冲基金行业收益是否低于或高于其历史中位数。本文的主要测试涉及RET_DOWN(RET_UP)与未来基金业绩之间的关系。基金业绩评估指标包括FH7因子alpha、评估比率和夏普比率。本文发现,在未来3个月至3年内,具有较好RET_DOWN的基金在所有业绩指标上都明显优于其同行。相比之下,具有较好RET_UP的基金随后的业绩并不突出。这一发现在投资组合排序和回归设置下都是稳健的,而且经得起对基金特征和风格的控制。因此,与使用无条件的历史回报相比,关注过去的RET_DOWN可以让投资者更好地选择对冲基金。

为了弄清RET_DOWN为何能更好地预测未来的对冲基金业绩,本文研究了这一指标是否能更好地反映潜在的管理技能。首先,作者发现RET_DOWN高的基金在随后的下跌和上涨市场中的业绩都优于RET_DOWN低的同行,这表明RET_DOWN可能反映了基金经理的一般能力,而不是只在某些市场条件下才有效的特殊策略。其次,作者研究了基金对非常规风险因素(如尾部风险)的投资倾向,并表明了RET_UP(RET_DOWN)与此类风险暴露之间强烈的正(负)相关关系。这表明RET_DOWN可能较少受到现有风险模型未考虑到的风险暴露的影响。第三,作者将条件绩效指标与文献中提出的各种对冲基金技能代理变量联系起来,包括对冲能力、策略创新、市场流动性择时能力以及市场收益择时能力。总体而言,研究结果表明在弱势市场的良好业绩更能够反映管理技能水平,因此更能够预测未来的业绩。

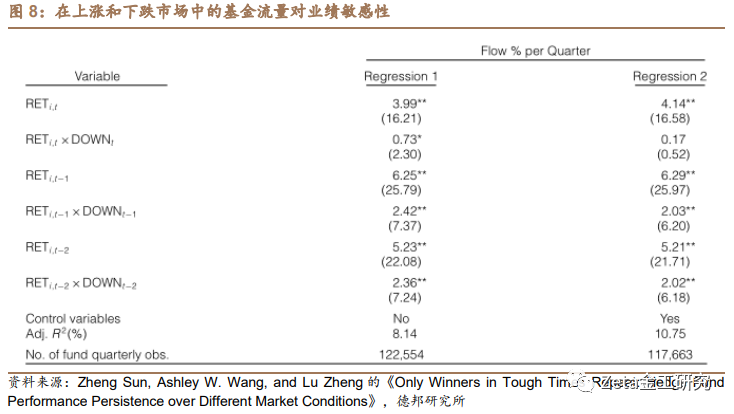

进一步地分析RET_DOWN对业绩持续性预测可信度,本文还研究了弱势市场业绩持续性是否可以归因于投资者对过去业绩的关注不足。作者比较了市场下跌和上涨时资金流量对业绩的敏感度。与先前的文献一致,作者发现在两种市场情况下,资金都积极地追逐过去的业绩。有趣的是,在弱势市场,资金对过去业绩的反应比市场强劲时更强烈。这一发现与投资者关注不足作为弱势市场业绩持续性的驱动力的假设不一致。

风险提示

市场波动风险,数据可用性风险,模型失效风险,国内外市场差异风险

目 录

1. 简介

2. 数据和基金业绩评估指标

3. 条件业绩度量

3.1. 定义上涨和下跌市场

3.2. 定量分析对冲基金的条件业绩

3.3. 条件业绩的特征

4. 预测未来业绩

4.1. 组合排序

4.2. 多元预测回归分析

4.3. 在未来上涨和下跌市场的可预测性

5. 业绩持续性的来源:管理技能?

6. 业绩持续性的来源:投资者的忽视?

7. 稳健性测试

7.1. 市场摩擦

7.2. 风格内分析

7.3. 其他稳健性测试

8. 结论

9. 参考文献

10. 风险提示

信息披露

正 文

1.简介

这篇报告是德邦证券金融工程团队文献精译的第九期。原论文标题是《Only Winners in Tough Times Repeat: Hedge Fund Performance Persistence over Different Market Conditions》,作者是Zheng Sun, Ashley W. Wang, and Lu Zheng。

对冲基金的投资者为卓越的投资业绩支付高额费用。由于投资技能是不可观察的,大多数投资者根据基金经理的过去业绩去评估他们。对冲基金的业绩记录能否可靠地预测未来的基金业绩?这个紧迫的问题已经被许多学术研究所探讨,但结果不尽相同。以前的研究几乎只关注无条件的可预测性。在这篇文章中,我们将注意力集中在条件预测性上,并研究业绩持续性是否随整个对冲基金市场条件的变化而变化。我们记录了强有力的证据,即对冲基金的业绩在弱市后会持续,但在强市后不会持续。

以前的文献表明,市场条件可能会影响基础资产的属性、基金经理的投资策略和投资者的分配决定,所有这些都可能影响基金业绩及其持续性。例如,Kacperczyk、Van Nieuwerburgh和Veldkamp(2014)发现,在经济繁荣时期,货币基金经理表现出更多的选股能力,而在经济衰退时期则表现出更多的择时能力。Glode, Hollifield, Kacperczyk和Kogan(2012)发现,共同基金的回报在市场高回报期后是可预测的,但在市场低回报期后则不可预测。受Berk和Green(2004)理论工作的启发,投资者对基金经理异质性技能的学习导致了有效的资本配置,并最终推动了业绩的持续性,Glode等(2012)将这一发现归因于更多不成熟的投资者在市场上涨期间进入共同基金,从而导致资本配置的竞争性降低。

我们的文章是第一篇研究对冲基金中时变的业绩预测性的文章。众所周知,对冲基金在许多方面都与共同基金不同,如经理人的激励、战略和投资范围,以及投资者的成熟程度。例如,对冲基金在卖空、杠杆、流动性和可获得的资产类别方面受到的限制较少,这可能导致比共同基金更多的战略。另外,对冲基金的投资者主要是机构投资者和高净值投资者,他们往往更成熟。因此,在共同基金的研究结果并不一定适用于对冲基金的研究。

为了理解为什么市场条件会对对冲基金的业绩持续性产生影响,我们首先考虑一种情况,即基金业绩是由投资技能和运气共同决定的。在不同的市场条件下,基金业绩可能会在不同程度上显示出投资技能,部分原因来自于普通的基金经理在市场下跌期间越来越难模仿有技能的基金经理。此外,有技能的基金经理可能有动机与普通的基金经理“抱团”,以便在上涨市场中驾驭泡沫。因此,在下跌市场中的业绩可能对基本技能更有参考价值,从而更好地预测未来的业绩。反之,另一种机制可能会导致上升市场中的技能表现出更高的信息含量。例如,如果不成熟的投资者倾向于在牛市进入金融市场(Grinblatt和Keloharju(2001),Lamont和Thaler(2003),Brunnermeier和Nagel(2004),以及Cooper,Gutierrez和Hameed(2004)),那么上涨的市场可能为有实力的对冲基金经理提供更多的机会来利用不成熟的投资者的错误。最后,正如Berk和Green(2004)所讨论的,业绩持续性也可能受到投资者现金流的影响。如果现金流模式在上涨和下跌的市场中有所不同,我们可能会观察到不同的业绩持续性模式。

鉴于上述论点,对冲基金的业绩持续性是否以及如何随市场条件变化而变化,最终都是经验性问题。在这项研究中,我们研究了以对冲基金部门的整体状况为条件的业绩持续性。具体而言,我们构建了两种条件业绩度量指标,即RET_DOWN和RET_UP。这两个指标是个别基金的回报,取决于整个对冲基金行业回报是否低于或高于其历史中位数。

我们的主要测试涉及RET_DOWN(RET_UP)与未来基金业绩之间的关系。我们的基金业绩评估指标包括Fung and Hsieh(Fung and Hsieh (2001))(FH)7因子alpha、评估比率和夏普比率。我们发现,在未来3个月至3年内,具有较好RET_DOWN的基金在所有业绩指标上都明显优于其同行。业绩的可预测性既来自于亏损方,也来自于盈利方,即使是股份限制很少的基金。相比之下,具有较好RET_UP的基金随后的业绩并不突出。这一发现在投资组合排序和回归设置下都是稳健的,而且经得起对基金特征和风格的控制。我们的结果表明,只有下跌市场中的赢家能重复成功;因此,与使用无条件的历史回报相比,关注过去的RET_DOWN可以让投资者更好地选择对冲基金。

为了弄清RET_DOWN为何能更好地预测未来的对冲基金业绩,我们研究了这一指标是否能更好地反映潜在的管理技能。首先,我们发现RET_DOWN高的基金在随后的下跌和上涨市场中的业绩都优于RET_DOWN低的同行,这表明RET_DOWN可能反映了基金经理的一般能力,而不是只在某些市场条件下才有效的特殊策略。其次,我们研究了基金对非常规的风险因素(如尾部风险)的投资倾向,并表明了RET_UP(RET_DOWN) 与此类风险暴露之间强烈的正(负)相关关系。这表明RET_DOWN可能较少受到现有风险模型未考虑到的风险暴露的影响。第三,我们将条件绩效指标与文献中提出的各种对冲基金技能代用指标联系起来,包括对冲能力(Titman和Tiu(2011))、策略创新(Sun,Wang和Zheng(2012))、市场流动性择时(Cao,Chen,Liang和Lo(2013))以及市场回报择时(Chen和Liang(2007))。我们发现RET_DOWN一般与上述技能指标正相关,而RET_UP则与它们负相关。总体而言,研究结果表明在弱势市场业绩良好更能够反映技能水平,因此更能够预测未来的业绩。

我们还研究了弱势市场业绩持续性是否可以归因于投资者对过去业绩的关注不足。我们比较了市场下跌和上涨时资金流量对业绩的敏感度。与先前的文献一致,我们发现在两种市场情况下,资金都积极追逐过去的业绩。有趣的是,在弱势市场,资金对过去业绩的反应比市场强劲时更强烈。这一发现与投资者关注不足作为弱势市场业绩持续性的驱动力的假设不一致。

我们的文章有三个贡献。首先,它对关于对冲基金业绩持续性的文献有所贡献。尽管一些研究已经探讨了这个问题,但是不一致的研究结果导致了一个日益激烈的争论(Brown, Goetzmann, and Ibbotson (1999), Liang (2000), Agarwal and Naik(2000), Kosowski, Naik, and Teo (2007), Jagannathan, Malakhov, and Novikov(2010), Fung, Hsieh, Naik, and Ramadorai (2008), and Joenväärä, Kosowski, andTolonen (2014))。对业绩持续性缺乏共识,使人们对技能的存在和主动管理的价值产生怀疑。我们的文章是第一篇将对冲基金的业绩持续性与对冲基金市场条件的变化联系起来的文章。我们表明,通过使用一个有条件的过去业绩衡量标准来关注具有高信息噪声比的时间,我们可以获得更强大的业绩预测能力。

其次,我们的文章对研究以市场情况为条件的时变资产收益和基金业绩可预测性的文献做出了贡献,包括Ferson和Schadt(1996)、Moskowitz(2000)、Cooper、Gutier-rez和Hameed(2004)、Fung等(2008)、Glode(2011)、Kosowski(2011)、Kacperczyk等(2014)、(2016)、De Souza和Lynch(2012)以及Glode等(2012)。特别是Cooper等(2004)和Glode等(2012)分别研究了股票和共同基金的收益率持续性,并发现在强势市场时期有更强的持续性。我们发现,对冲基金的业绩持续性在市场下跌时更强,这表明对冲基金的业绩持续性的机制可能与股票和共同基金的机制不同。

最后,我们的文章对新出现的关于识别预测不同行业对冲基金业绩的措施的文献做出了贡献(Chen和Liang(2007),Titman和Tiu(2011),Sun等(2012)和Cao等(2013))。我们的文章没有关注特定类型的技能,而是强调了在检测管理技能方面的总体市场条件的重要性。我们表明,有条件的业绩衡量标准具有强大的业绩预测能力,与现有的技能衡量标准不同。

2.数据和基金业绩评估指标

对冲基金的数据来自Lipper TASS数据库,这是对冲基金信息的主要来源之一。主要数据包括每月的对冲基金收益和基金特征。我们着手于1994年至 2014年期间存在的总共19,963只存续和退市崩盘基金。按照Aragon(2007)的做法,我们过滤掉了不按月申报的基金、用美元以外的货币表示的基金以及战略不明的基金,从而得到了10,695只独特基金。为了控制回补偏差,我们将每个基金的前18个月的回报排除在外,产生了9,413只独特的基金。对冲基金数据集的另一个潜在问题是幸存者偏差。我们对对冲基金的退出率进行了详细的分析,并表明我们的结果不是由幸存者偏差所驱动的。

对冲基金的异常业绩是相对于基准进行评估的。鉴于对冲基金广泛使用衍生品和动态交易策略,我们考虑用一些业绩基准来捕捉风险-收益的权衡。对于我们的主要结果,我们使用FH(Fung and Hsieh (2001))的7因子模型,其中包括一个股票市场因子;一个规模利差因子;一个债券市场因子;一个信用利差因子;以及债券、货币和商品的趋势跟踪因子。在一个未报告的分析中,我们还用Pastor-Stambaugh的市场流动性风险因子增强了FH7因子模型,结果仍然相似。

此外,我们使用Treynor和Black(1973)的修正版评估比率,它被计算为月度异常收益的平均值和标准差的比率。使用以特异性风险为尺度的阿尔法可以减轻因事后观察和事前预期收益之间的差异而产生的潜在幸存者偏差(Brown, Goetzmann, and Ross (1995))。Agarwal和Naik(2000)指出,这一措施对对冲基金也特别有意义,因为它有助于解释不同基金之间的杠杆率差异。

我们还使用月度夏普比率来捕捉对冲基金业绩的风险-收益权衡。它被定义为扣除各项费用后的每月超额回报(相对于无风险利率)的平均值和波动率之比。为了控制对冲基金收益的非流动性和平滑性,在我们的主要测试中,我们遵循Getman-sky、Lo和Makarov(2004)的做法,构建了平滑调整后的夏普比率。

3. 条件业绩度量

3.1. 定义上涨和下跌市场

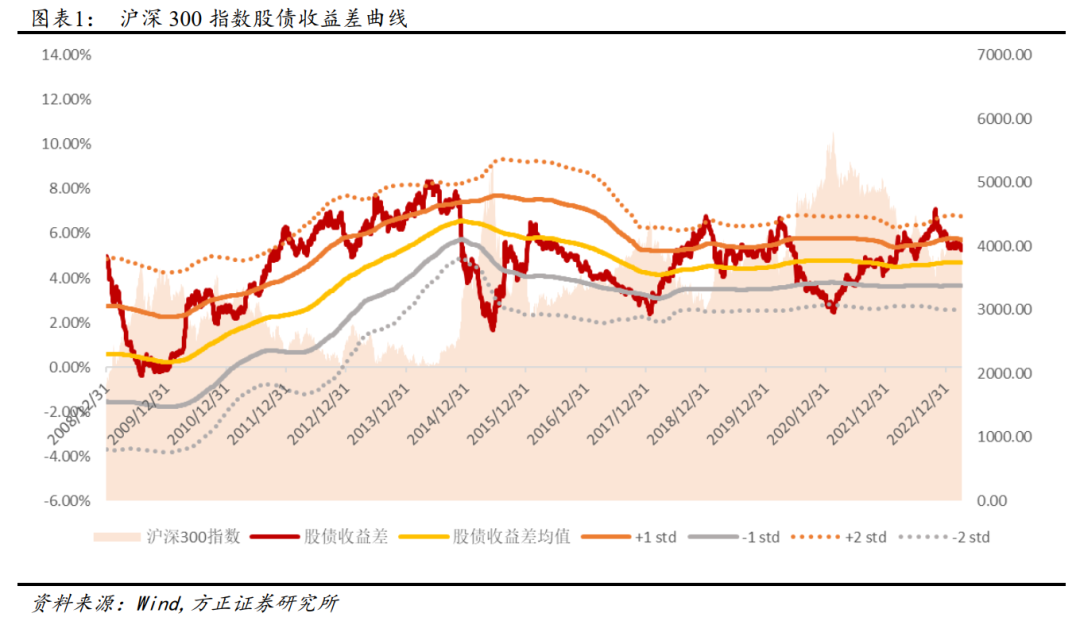

为了划分市场状况,我们将整体对冲基金市场回报与其历史中值进行比较,整体对冲基金市场回报用价值加权的TASS道琼斯瑞士信贷基金指数衡量。具体来说,基于1994年到该时间点的数据,如果某月的整体对冲基金部门的回报率低于(高于)其历史中位数水平,该月被认为是下跌(上涨)。

人们可以用其他方式来划分市场状况。一个可行的基准是特定风格对冲基金的业绩。如果不同策略的回报和流量相对独立,而且基金的风格能够代表其策略,那么这种方法就有意义。Boyson, Stahel, and Stulz (2010)记录了不同风格的基金之间的过度回报波动。在未报告的测试中,我们还发现基金回报和现金流对自己风格和其它风格的回报都有很大反应。这些情况加在一起,突出了使用广泛的行业业绩来捕捉对冲基金的市场状况的重要性。事实上,当我们在第7.3节中重复使用风格回报来定义市场状态的分析时,我们的结论仍然是显著的,但略微弱一些,可能是由于上述原因。

另一个合理的基准来定义市场状态是股票市场回报,对于以股票为导向的基金而言,它是相关的,但对于其他基金,如固定收益和管理期货基金则不是。如果基金使用混合策略,这一基准也面临着与个人风格的限制。在第7.3节中,我们以股票市场回报率为基准,对注重股票的基金子样本重复进行主要分析。我们的结论仍然相似。

3.2. 定量分析对冲基金的条件业绩

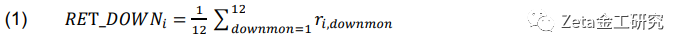

在每个时期开始时,对于每只基金i,我们根据最近12个下跌(或上涨) 月的基金收益率的时间序列平均数,构建条件业绩指标RET_DOWN(RET_UP)。

其中ri,downmon (ri,upmon)代表基金i在下跌月(上涨月)的回报。

选择下跌(上涨)月数和建设窗口的长度是为了在最小化估计误差和减轻幸存者偏差之间取得平衡。我们还计算了各种不同规格下的RET_DOWN(RET_UP),如第7.3节所述。需要注意的是,构建RET_DOWN(RET_UP)时使用的是平均回报而不是平均alpha,以避免业绩构建和评估期之间存在相关的测量误差问题(Carhart(1997)):如果用于估计alpha的特定因子模型被错误设定,那么alpha中的测量误差可能呈正序列相关性,导致虚假的业绩持续性。

3.3. 条件业绩的特征

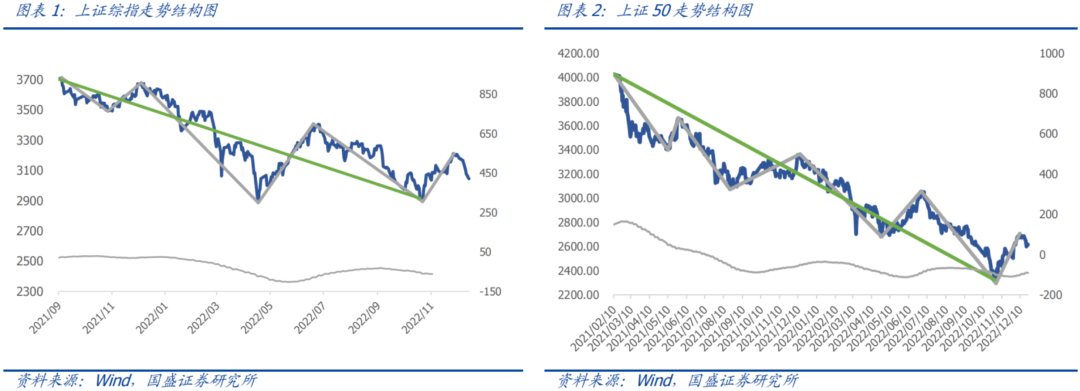

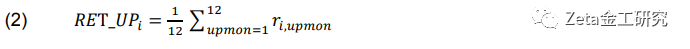

图1汇报了主要变量的横截面汇总统计的时间序列平均值。各个基金的RET_DOWN和RET_UP存在很大的差异。RET_DOWN平均值为-0.47%,中位数为-0.31%,标准差为2.62%;RET_UP平均值为2.16%,中位数为1.73%,标准差为1.96%。在未报告的直方图分析中,我们发现RET_DOWN(RET_UP)呈左偏(右偏)分布,这与大多数基金在整体对冲基金市场疲弱(强劲)时业绩不佳(良好)一致。此外,无论是RET_DOWN还是RET_UP,存续基金和退市崩盘基金的比例在不同区间内保持稳定,这表明RET_DOWN和RET_UP与基金业绩之间的关系不太可能是由于存续基金和退市崩盘基金之间的差异导致的。此外,我们发现,不同对冲基金风格的条件业绩度量的分布相似,这表明这些条件业绩度量的差异并非是风格差异引起的。

为了更好地了解RET_DOWN和RET_UP是如何在具有不同特征的基金之间变化的,我们研究了条件业绩指标与同期基金特征之间的成对关系的时间序列平均值。有几个值得注意的问题,首先,RET_DOWN与RET_UP是负相关的。第二,RET_DOWN似乎与alpha、评估比率和夏普比率衡量的基金业绩指标呈正相关,而RET_UP与业绩指标之间的相关性较为混杂、偏弱。第三,基金收益波动率(VOL)与RET_DOWN呈负相关,但与RET_UP呈正相关。

4. 预测未来业绩

4.1. 组合排序

为了衡量不同RET_DOWN(RET_UP)水平的基金的未来业绩,我们在每个季度初将所有对冲基金根据最近12个下跌(上涨)月的条件业绩指标分为五分位组合。对于每个组合,我们计算出等权和价值加权买入并持有的业绩水平,时间为3个月到3年。对应的t统计量已经调整了异方差性和自相关性。请注意,等权重组合还包括缺少资产管理(AUM)信息的基金,而价值加权组合包括所有基金,只要我们可以使用最新的可用AUM和资金净流入为零假设下的中期回报来填补缺失的AUM。

我们考虑每个五分位投资组合的各种业绩指标。为了计算每个基金的月度alpha,我们使用前24个月的滚动窗口来估计FH(Fung and Hsieh (2001))7个因子的负荷。然后,我们计算基金在随后的持有期内的平均月度alpha,最后,我们对每个组合的基金进行平均,得出相应的组合alpha。每只基金的评估比率被计算为其在持有期的每月FH7因子指数的平均值和相应的标准差之比。平滑调整后的夏普比率是类似地使用扣除各项费用后的超额收益进行计算的。然后,我们取每个组合内各基金的平均值,得出五分位数组合的评估比率和夏普比率。

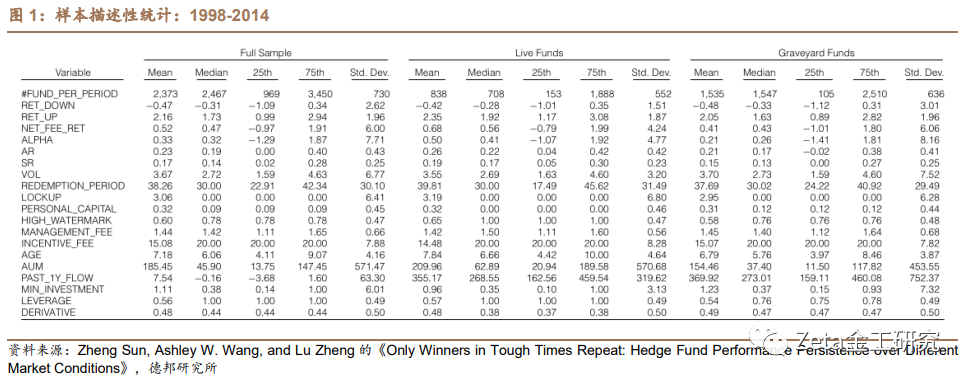

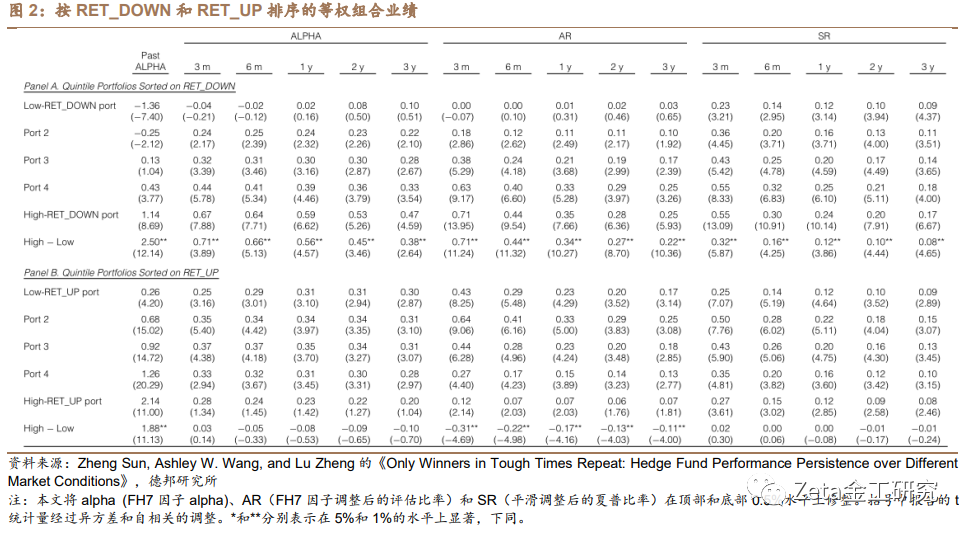

图2列出了等权投资组合的结果。面板A总结了按RET_DOWN排序的各五分位数组合的业绩指标的时间序列平均值,以及高RET_DOWN和低 RET_DOWN组合之间的差异。

FH(Fung和Hsieh(2001))7因子alpha随着过去RET_DOWN的业绩呈单调增加趋势,无论是短期还是长期持有期。最高RET_DOWN五分位组合的基金在接下来的一个季度内继续获得0.67%的平均月度alpha,t统计量为7.88。而最低RET_DOWN五分位组合的基金则获得一个更小且不显著的月度alpha为-0.04%。前五分位组合与后五分位组合之间的业绩差异为0.71%每月(t统计量为3.89),在统计和经济意义上都是显著的。

根据Brown等(1999), Liang(2000),以及Agarwal和Naik(2000)的研究,虽然历史上对冲基金的平均业绩可以预测一个季度的指数,但在更长的时间内,这种预测性就消失了。由于对冲基金投资者经常面临交易限制,如锁定期和赎回通知期,因此无法及时和频繁地进出对冲基金,所以缺乏长期的业绩预测能力大大降低了历史回报信息的实际价值。然而,RET_DOWN指标可以预测未来3年内的指数。此外,业绩的持续性来自赢家和输家双方。高 RET_DOWN 五分位数组的基金业绩优于中间五分位数组的基金,而低RET_DOWN五分位数组的基金业绩不及中间五分位数组的基金。

对于等权的投资组合,评估比率几乎是随着RET_DOWN的增加而单调地增加。在持有期限为3个月的情况下,最高和最低RET_DOWN组合之间的差异为0.71,t统计量为11.24。当持有期限延长到3年时,极端的五分位数之间的评估比率的差异减少了,但在0.22的水平上仍非常显著,t统计量为10.36。等权组合的夏普比率也表现出类似的模式,从最低的RET_DOWN五分位数到最高的五分位数几乎是单调增长。

根据市值加权组合分析得出类似的结果,RET_DOWN 的回报可预测性不仅限于我们样本中的小型基金。

图2的B面板重复了基于滞后RET_UP的类似组合分析,结果如下。与图2的A面板相比,我们发现高RET_UP五分位组合和低RET_UP五分位组合在未来的alpha和夏普比率上没有显著差异,即使是在季度层面上也不例外。高RET_UP组合的未来估值比低RET_UP组合还要低。这可能是由于一些基金经理承担了高特异性风险或从事杠杆交易策略,在牛市中只能暂时奏效。

4.2. 多元预测回归分析

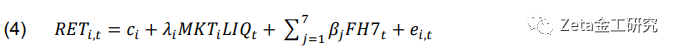

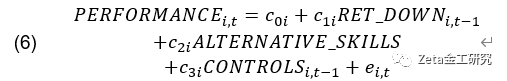

五分位数组合分析没有控制已知影响未来业绩的对冲基金特征。为了解决这个问题,我们用多元回归的方法来研究基金业绩预测的模式,这种方法可以通过同时控制多个因子来帮助区分其他的解释。为了研究RET_DOWN(RET_UP)指标在控制了其他基金的具体特征后,对未来基金业绩是否具有预测能力,我们以季度为单位进行了如下回归:

我们使用滞后控制变量来减少潜在的内生性问题。CONTROLSi,t-1项包括以下变量:前24个月基金回报的波动率,以百分比表示(VOL);赎回通知期的长度,以30天为单位;锁定期的月数;个人资本是否承诺投入以及是否存在高水位指标变量;管理费;激励费;基金的年龄;AUM的自然对数;过去一年内对基金的流入占AUM的百分比;前24个月的平均回报率;最低投资要求;以及使用杠杆的指标变量。这些变量是现有关于对冲基金特征和绩效的文献所建议的。

还要注意的是, TASS 中30% 的观测值有缺失的AUM,这与Joenväärä 等(2014)的发现一致。这种数据限制有可能导致选择偏差。为了解决这个问题,在一个未报告的结果中,我们发现有缺失AUM的基金与没有缺失AUM的基金有相似的业绩、RET_DOWN和RET_UP,这表明我们发现RET_DOWN的业绩预测能力不太可能由缺失AUM引起。为了进一步确保我们的结果不是由于具有缺失资产管理规模的基金子集驱动的,对于资产管理规模缺失的基金,我们将资产管理规模设置为1(即ln(AUM)=0),并在回归变量集中包括一个虚拟变量,如果资产管理规模缺失,则取值为1,否则为0。这使我们能够包括具有缺失资产管理规模的观测值,而不扭曲ln(AUM)的系数估计。

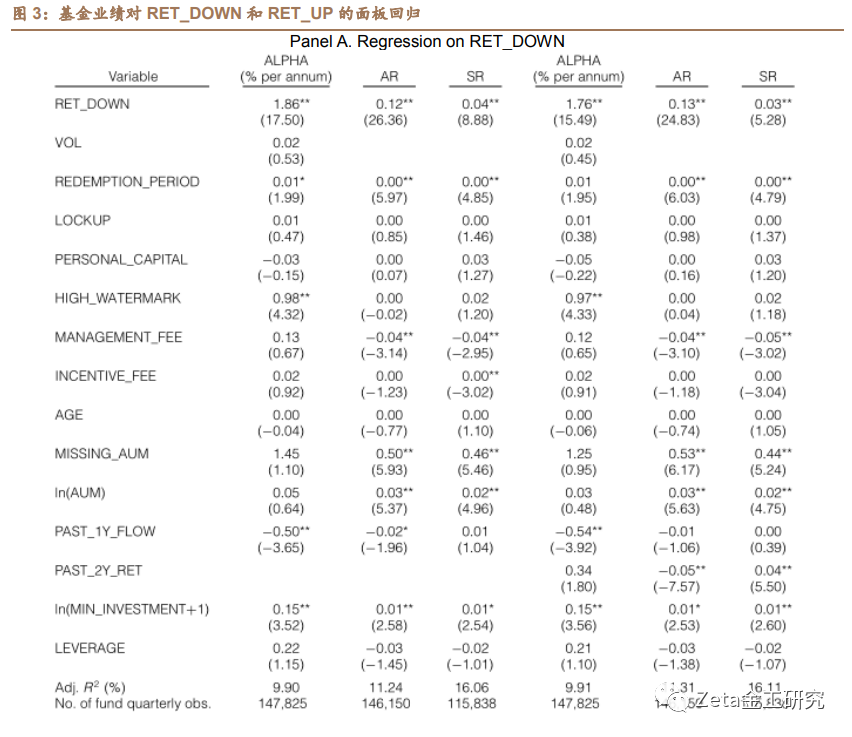

为了估计方程(3),我们采用了一个面板回归方法,同时调整了基金聚类、时间和风格固定效应,并在图3中报告了结果。面板A显示,对于未来的alpha回归,RET_DOWN的估计系数为1.86,t值为17.50。这意味着在存在一系列控制变量的情况下,RET_DOWN的一个标准差增加预测了接下来一季度FH(Fung和Hsieh(2001))7因子回报的增加4.87%(=2.62×1.86%)。其他基金特征的系数符号与现有文献大致一致。例如,赎回通知期的长度与未来基金业绩显著且正相关。这印证了Aragon(2007)和Liang和Park(2008)的发现,即具有更严格的股份限制条款的基金为补偿流动性风险而提供更高的回报。高水位虚拟变量和最低投资要求与未来的alpha显著且正相关,这与Agarwal、Daniel和Naik(2009)的研究结果一致,即当经理的激励和监督更好时,对冲基金的业绩更好。我们还使用评估比率和平滑调整后夏普比率作为替代性绩效指标。结果再次表明,RET_DOWN与未来绩效指标之间存在强烈的正相关关系。

需要注意的是,无论是否将过去2年的无条件平均收益率包含在回归变量中,RET_DOWN与未来业绩指标之间的关联都存在,其方向和大小都一致。相比之下,过去无条件收益率对未来业绩的预测能力的结果则不一定。

图3的面板B展示了RET_UP和未来基金alpha之间的无关联关系。这与RET_UP可能反映运气而非技能的想法相一致。在控制无条件平均绩效指标的情况下,RET_UP的系数变得显著负向。因为无条件过去收益可以近似视为上行和下行回报的平均值,该发现与投资组合排序结果一致,即只有在下行市场中获胜的基金才能重复成功。我们还发现,RET_UP与未来评估比率和夏普比率呈负相关,这与投资组合排序结果一致。

作为稳健性检验,我们使用风格固定效应,采用Fama-MacBeth横截面回归方法,使用Newey-West异方差和自相关调整标准误进行估计方程(3)。结果与面板回归和投资组合分析的结果基本一致。

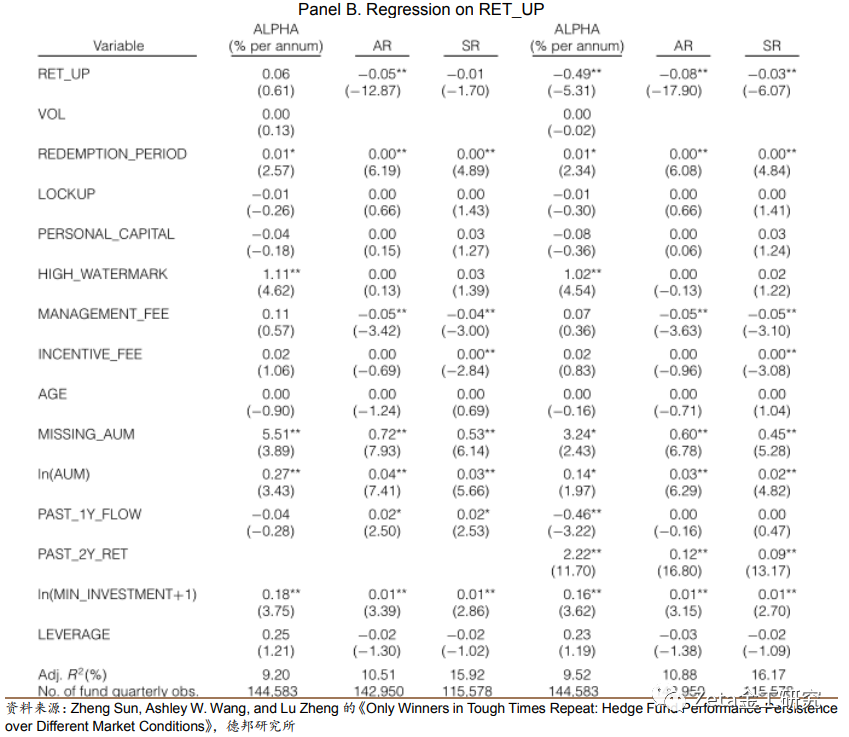

4.3. 在未来上涨和下跌市场的可预测性

RET_DOWN的强大业绩预测能力主要是由某些战略驱动的,这些战略可能只在弱势市场业绩出色?还是RET_DOWN反映了对冲基金经理的一般能力,即无论未来的市场条件如何,他们都可能获得超额收益?为了回答这些问题,我们分别研究了上涨市场和下跌市场条件业绩的预测能力。结果总结在图4中。面板A和面板B显示,基于alpha和评估比率,过去RET_DOWN高的基金不管在未来市场上涨还是下跌时均优于RET_DOWN低的同行基金。相反,如C和D面板所示,过去RET_UP高的基金在未来市场下跌的时候业绩不佳,并在未来市场上涨时呈现出混合不一致的结果。RET_DOWN与未来业绩在上涨和下跌市场中的普遍正相关表明,下行业绩指标很可能捕捉到某些在各种市场条件下可以应用的一般管理技能。

5. 业绩持续性的来源:管理技能?

鉴于 RET_DOWN 指标具有预测基金未来业绩的能力,自然而然地,人们会问,在相对弱势市场之后,是什么因素推动了业绩的持续性。其中一种可能是, RET_DOWN 指标更好地反映了基金经理的管理技能。

对冲基金相对特定基准的超额收益可能来自于管理者的真实技能或该基准所遗漏的系统性风险。普通的基金经理可通过增加基准所遗漏的未知风险来模仿有技能的基金经理。如果未知风险因子的溢价为正,这种模仿策略可能会带来更高的超额收益,从而使普通的基金经理显得更有技能。此外,如果对冲基金市场整体业绩良好,未知因子的风险溢价会更高,RET_UP更可能被未知风险暴露所扭曲,因此它可能不是反映管理能力的可靠指标。

为了研究遗漏的风险因素对RET_DOWN和RET_UP的预测能力的潜在影响,需要确定可能被标准风险模型忽略、却通常被对冲基金承担的风险。其中一个著名的例子是尾部风险,Jiang和Kelly(2013)指出尾部风险有助于解释对冲基金的业绩。一位普通的对冲基金经理可以通过卖出虚值看跌期权来增加尾部风险,这可能让他在上涨行情中业绩更好。这意味着,基金在上涨行情中的收益与尾部风险暴露之间的相关性更高。

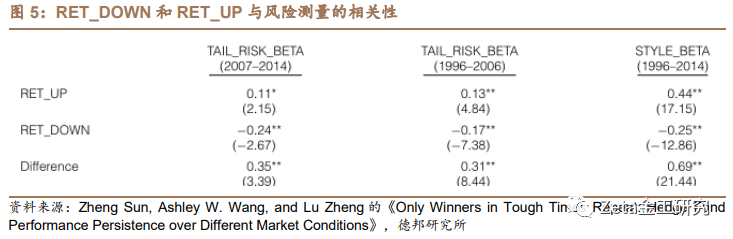

在图5中,我们比较了RET_UP和RET_DOWN与尾部风险β的相关性。我们使用了两个与卖出看跌期权的溢价直接相关的尾部风险代理变量。第一个是芝加哥期权交易所(CBOE)的VVIX指数,它代表了VIX期权所隐含的不基于模型、风险中性的波动率波动。Park(2015)表明,VVIX指数对未来的尾部风险对冲收益具有预测能力。然而,VVIX仅从2007年开始有数据。因此,我们采用了Bollerslev和Todorov(2011)提出的“恐慌指数”作为第二个代理变量,适用于1996年至2006年。我们控制基金FH7因子暴露,使用24个月的滚动回归,估计每个对冲基金的尾部风险因子载荷。然后,我们研究RET_UP和RET_DOWN与尾部风险β之间的相关性。如图5所示,对于两个尾部风险的测量,RET_UP与尾部风险β呈正相关,并且显著,验证了我们的推测,即普通的基金经理在上涨行情可以通过简单地增加尾部风险提高业绩。相反,RET_DOWN与尾部风险β呈负相关,这表明在下跌行情中的业绩可能不太受尾部风险敞口的影响。

当然,尾部风险只是被现有风险模型忽略、却通常被对冲基金承担的风险之一。作为计量经济学家,很难确定对冲基金承担的所有风险。因此,为了检验是否存在未考虑的因素会影响RET_DOWN和RET_UP的预测能力,我们使用对冲基金风格收益作为未明确因素的“综合”代理变量。前提是,对冲基金普遍承担某些类型的风险,这些风险反映在大量对冲基金的平均收益率中。我们使用对冲基金风格来分组,因为同一风格的基金可能会遵循类似的策略。在控制FH(Fung和Hsieh(2001))7个因子的前提下,估计基金的风格β。图5报告了RET_UP和RET_DOWN与风格β之间的相关性。与尾部风险β的结果类似,我们再次发现风格β与RET_UP的相关性比与RET_DOWN更强。

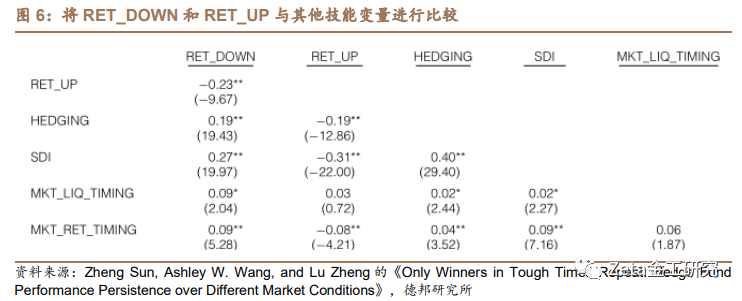

为了进一步研究RET_DOWN和RET_UP中包含的基金经理管理技能信息,我们将这两个指标与几个已知的管理技能关联起来,包括Titman和Tiu(2011)讨论的对冲技能,Sun等(2012)研究的战略创新技能,Cao等(2013)展示的市场流动性择时能力,以及Chen和Liang(2007)记录的市场收益择时能力。

Titman和Tiu(2011)表明,有技能的对冲基金经理选择承担较少的系统性风险;因此,他们的基金收益相对于FH(Fung和Hsieh(2001))的7个因子表现出较低的R2。具有较好RET_DOWN的基金往往具有较低的R2值,因此它们的优异业绩可能来自于对冲系统风险的能力。

Sun等(2012)阐述了战略独特性指数(SDI),一个衡量与同行基金相关性的指标,用来预测未来对冲基金业绩。在下跌行情具有较好业绩的基金可能更有可能采用独特的交易策略,因此与同行基金乃至于全市场对冲基金的相关性较低。

Cao等(2013)表明,在以股票为主的对冲基金中,有技能的基金经理可以通过成功的市场流动性择时实现卓越的业绩。具有较好RET_DOWN的基金之所以取得了优异的业绩,可能是由于基金经理对未来市场流动性状况进行了预判,并战略性地调整了风险敞口。按照这篇文章所列明的研究细节,我们排除了固定收益套利、管理期货和空头风格的基金,我们用市场流动性创新与股票市场收益的交互项λi,来衡量基金经理的择时技能,如下所示:

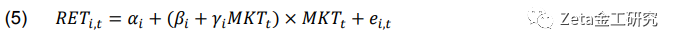

许多学术工作都集中在基金经理的择时能力方面Chen和Liang(2007)展示了一个对美国证券市场有择时能力的对冲基金样本。他们发现,在熊市条件下,择时能力显得相对较强。或许是具有较高RET_DOWN的对冲基金则是能力更强,使得他们在市场下跌时也能获得利润。根据文献,我们将单个股票型对冲基金的超额收益与股票市场超额收益的平方进行回归,估计股票型对冲基金的择时能力。在下面的回归中,γi表示市场收益择时能力,数值越高代表能力越强。

图6呈现了条件业绩与上述对冲基金管理能力代理变量的横截面两两相关性时间序列平均值。与RET_UP相比,RET_DOWN更好地反映了管理技能,它通常与对冲、策略创新和市场收益择时能力的代理变量呈正相关,而RET_UP度量则与这些管理能力代理变量呈负相关。

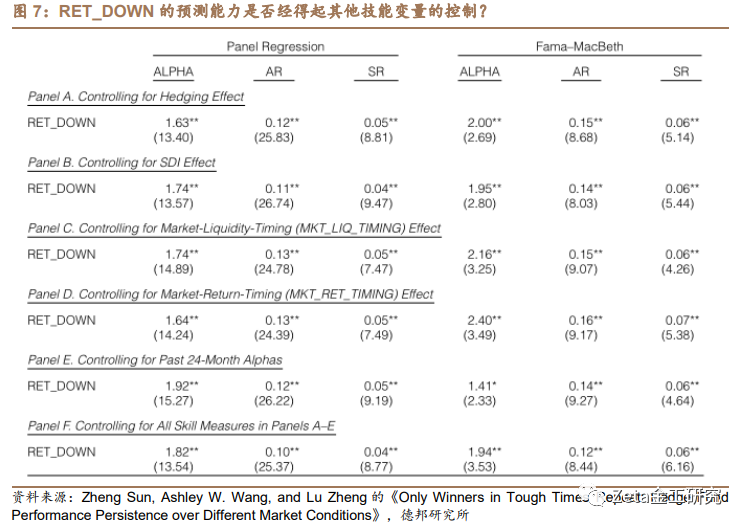

过去的alpha也被投资者普遍用来作为对冲基金技能的代理变量。根据配对相关分析,相比于RET_UP, RET_DOWN与alpha的相关性更高,证实了RET_DOWN更能反映管理技能的结论。接下来,我们研究RET_DOWN的业绩预测能力是否经得起上述管理技能代理变量的控制。我们进行面板回归和Fama-MacBeth回归,具体如下:

结果在图7中呈现。简洁起见,我们仅报告了RET_DOWN系数的估计结果。如面板A所示,在对冲技能代理变量存在的情况下,RET_DOWN的系数的大小和显著性水平都很少改变。面板B、C、D和E显示,在控制策略创新、市场流动性择时能力、市场回报择时能力和过去24个月的平均alpha后,RET_DOWN的类似稳健表现可以预测基金业绩。在比较RET_DOWN和市场流动性择时能力和市场收益择时能力时,我们仅考虑股票型对冲基金。最后,面板F进一步证实了,在所有前述管理技能代理变量存在的情况下,RET_DOWN更具有对未来业绩的预测能力。

总的来说,虽然RET_DOWN可能在一定程度上反映了管理者对系统性风险进行对冲、创新策略、市场流动性择时能力和市场收益择时能力,但RET_DOWN的业绩预测能力在这些影响之上,表明RET_DOWN捕捉到了现有文献尚未涉及的其他管理技能维度。

6. 业绩持续性的来源:投资者的忽视?

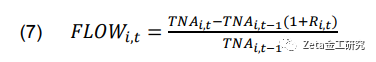

在本节中,我们将研究投资者对过去的业绩缺乏反应是否可以解释弱势市场中更强的业绩持续性。Berk和Green(2004)认为,共同基金的投资者通过过去收益了解基金经理的异质性技能,有效地分配资本。有效的资本分配和规模收益递减会导致没有业绩持续性。我们将该模型扩展到对冲基金的环境中,如果投资者的资金流对不同市场状态下的过去业绩有不同的反应,那么业绩的持续性就会出现,并随市场条件而变化。

我们研究了对冲基金流量在上涨和下跌市场中对过去收益的敏感性。具体来说,我们构建季度流量变量为:

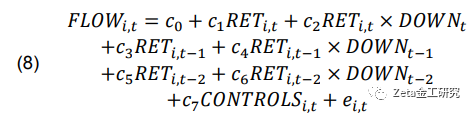

然后将流量与同期和滞后的扣除各项费用后的收益率进行回归,它们与下跌市场的指标变量和控制变量的互动,如下所示:

其中,FLOWi,t是t季度流入基金i的净流量百分比;RETi,t是t季度基金i在其风格中的扣除各项费用后的收益百分比排名;DOWNt是一个指标变量,如果t季度整个对冲基金行业的收益率低于1994年至t季度的历史中值,则等于1,否则等于0。根据先前的文献,我们包括以下控制变量:基金资产管理的自然对数、基金家族管理的资产的自然对数、前24个月基金收益率的波动率(百分比)、同期季度流入基金风格的资金、管理费、激励费、是否采用个人资本和杠杆的指标变量以及是否有高水位要求、赎回通知期和锁定期的长度、存续年限和最低投资门槛。除了衡量同期的风格变动之外,其余的控制变量都是在前一时期结束时衡量的。我们还考虑了时间和风格的固定效应,并对每个基金的标准误进行分组。简洁起见,这里不报告控制变量的结果。

图8展示了基金流入如何对当期和最新一期历史业绩作出反应。与之前的文献一致,我们发现,对于当期和上季度收益,对冲基金投资者会积极追逐过去的业绩,业绩为正系数。然而,基金收益和下跌市场指标之间的交互项系数为正。例如,在上一季度排名上升1%在上涨市场中与第t季度6.29个基点的流入相比,在下跌市场中为8.32个基点(= 6.29 + 2.03)。2.03个基点的差异具有统计显著性(t统计量= 6.20)。总体而言,对冲基金投资者在下跌市场中对过去的业绩的反应更强烈。这一发现与Schmalz和Zhuk(2013)的理论论证一致,他们认为风险规避的贝叶斯投资者在下跌市场中会更多地给有关现金流的新闻分配权重,因为下跌市场比上行市场更好地反应了不同项目的价值差异。但是,这一发现与投资者对过去业绩缺乏反应解释弱势市场后的业绩持续性的观点不一致。

一个自然的后续问题是:如果对过去业绩的反应在下行市场中如此积极,为什么资金流入没有消除业绩持续性?答案可能与在对冲基金中存在的更多摩擦有关,这些摩擦阻碍了现金流竞争alpha。例如,Glode和Green(2011)将业绩持续性与对冲基金投资者的谈判能力联系起来。他们认为,与共同基金经理相比,对冲基金经理可能更愿意分享未来的利润,以保留可能会离开基金并向竞争对手披露其秘密策略的现有投资者。对冲基金投资者的谈判能力是对冲基金行业的一个独特特征,可以解释业绩持续性。我们的结果与这种推理是一致的:RET_DOWN可以更好地反映经理的技能,而具有更高RET_DOWN的基金可能更有动力与投资者分享利润,以降低现有成功策略的信息外溢成本。

7. 稳健性测试

在这一节中,我们总结了一系列关于RET_DOWN和RET_UP的预测能力的稳健性测试结果。

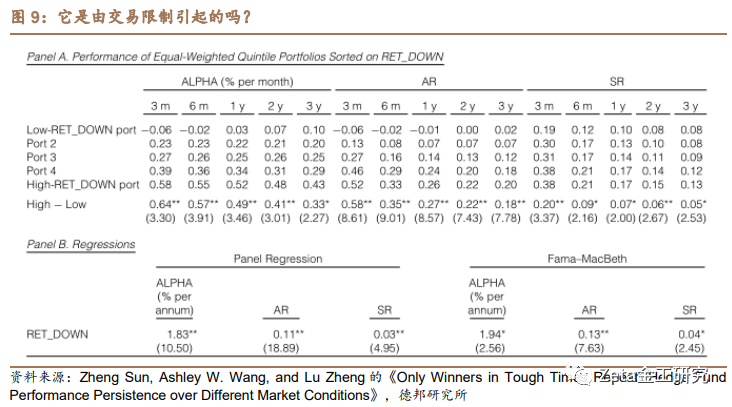

7.1. 市场摩擦

尽管大多数对冲基金通常是开放式的,但各种限制可能会阻止对冲基金投资者及时和自由地增加或撤出资本。对过去业绩的流动反应的延迟可能会引起短期业绩的持续性。如果具有极端RET_DOWN的基金比具有极端RET_UP的基金施加更强的份额限制,我们可能会观察到在下跌市场中更强的业绩持续性。为了研究这种可能性,我们使用受市场交易限制相对较少的基金的子样本,重复进行投资组合排序和回归分析。具体来说,我们只考虑那些赎回通知和支付期加起来不超过45天的基金,并且不需要锁定期。这个子样本约占整个样本的40%。

图9的A组显示,即使在没有明显的股份限制的情况下,RET_DOWN较高的基金在下一季度至下三年内的业绩仍然明显优于RET_DOWN较低的基金。回归分析的B组也证实了这一结论。总的来说,基于这个子样本的结果在方向上和幅度上都与使用整个样本的结果相当。因此,股份限制不太可能是RET_DOWN的业绩预测能力的主要驱动因素。

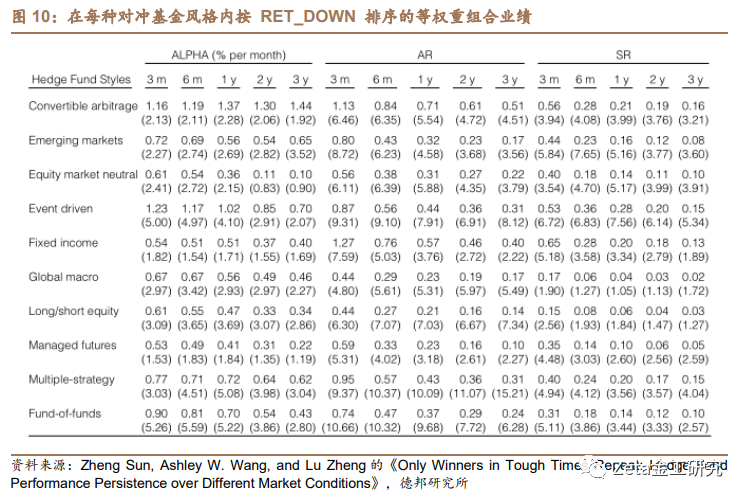

7.2. 风格内分析

为了研究RET_DOWN的业绩预测能力是否局限于某些对冲基金风格,我们在每种对冲基金风格中重复进行分析。如图10所示,投资组合排序的结果表明,RET_DOWN与所有主要对冲基金风格的未来业绩呈正相关,而且在不同的持有期限内,大多数风格的正相关是显著的。相反,根据未报告的结果,RET_UP一般与未来的alpha和夏普比率无关,与未来的评估比率呈负相关。

7.3. 其他稳健性测试

我们对本文主要结论进行了一系列额外的稳健性检验,结果如下:

首先,我们考虑了界定下跌市场的其他方法。对于以股票为导向的对冲基金,我们根据证券价格研究中心(CRSP)的价值加权股票指数的超额收益来确定下跌市场。与RET_UP相比,RET_DOWN的业绩预测能力更强,这一点在此设定依然存在。尽管有第3章中讨论的注意事项,我们也根据个别对冲基金的风格来确定下跌市场。例如,投资组合排序的结果表明,RET_DOWN越高,未来风险调整后的业绩就越好。基金层面的回归分析结果证实了RET_DOWN与未来基金业绩之间存在正相关关系的结论。但是,没有证据表明RET_UP与未来基金业绩之间存在正相关关系。

第二,我们考虑了RET_DOWN指标的各种计算方式。例如,我们使用不同的窗口长度来构建RET_DOWN指标,如在过去2年或过去3年的窗口中,最近的6个或9个下跌月。

第三,我们使用其他方法来估计基金的超额收益。

由于对冲基金风格的收益可能反映了该风格基金的共同风险,我们使用风格收益作为替代风险基准来衡量基金的超额收益。总的来说,结果与主要分析一致。

8. 结论

对冲基金投资者的目标是识别有才能、能够提供超额业绩的基金经理。由于对冲基金交易和持有的信息受限,评估管理能力是一项具有挑战性的任务,主要依赖于从基金的历史收益信息和经理的业绩记录中学习。学术研究已经探讨了基金的整体过去业绩与未来业绩的关系。在本文中,我们强调对冲基金市场相对弱势市场期间的条件基金业绩可以带来的独特信息。

我们估计了基金在上涨和下跌市场中的业绩,称为RET_UP和RET_DOWN。我们发现,RET_DOWN可以预测未来基金的业绩,而RET_UP则不能。进一步的测试表明,RET_DOWN与其他技能指标呈正相关,而RET_UP则与噪声指标、尾部风险和其他缺失因子的暴露呈正相关。这些发现表明,在弱市中信息与噪声的比率更高,因此RET_DOWN指标使我们能够更有力地推断投资技能。总体而言,我们的证据支持管理技能的存在,并表明RET_DOWN指标是反映管理技能的有效指标,能够帮助投资者进行基金选择。

9. 参考文献

Agarwal, V.; N. Daniel; and N. Naik. “Role of Managerial Incentives and Discretion in Hedge Fund Performance.” Journal of Finance, 64 (2009), 2221–2256.

Agarwal, V., and N. Naik. “Multi-Period Performance Persistence Analysis of Hedge Funds.” Journal of Financial and Quantitative Analysis, 35 (2000), 327–342.

Aggarwal, R., and P. Jorion. “The Risk of Emerging Hedge Fund Managers.” Journal of Investing, 18(2009), 100–107.

Aragon, G. “Share Restriction and Asset Pricing: Evidence from the Hedge Fund Industry.” Journal of Financial Economics, 83 (2007), 33–58.

Berk, J., and R. Green. “Mutual Fund Flows and Performance in Rational Markets.” Journal of Political Economy, 112 (2004), 1269–1295.

Bollerslev, T., and V. Todorov. “Tails, Fears, and Risk Premia.” Journal of Finance, 66 (2011),2165–2211.

Boyson, N.; C. Stahel; and R. Stulz. “Hedge Fund Contagion and Liquidity Shocks.” Journal of Finance, 55 (2010), 1789–1816.

Brown, S.; W. Goetzmann; and R. Ibbotson. “Off-Shore Hedge Funds: Survival and Performance.”Journal of Business, 72 (1999), 91–117.

Brown, S.; W. Goetzmann; and S. Ross. “Survival.” Journal of Finance, 50 (1995), 853–873.

Brunnermeier, M., and S. Nagel. “Hedge Funds and the Technology Bubble.” Journal of Finance, 59 (2004), 2013–2040.

Cao, C.; Y. Chen; B. Liang; and A. Lo. “Can Hedge Funds Time Market Liquidity?” Journal of Financial Economics, 109 (2013), 493–516.

Carhart, M. “On Persistence in Mutual Fund Performance.” Journal of Finance, 52 (1997), 57–82.

Chen, Y., and B. Liang. “Do Market Timing Hedge Funds Time the Market?” Journal of Financial and Quantitative Analysis, 42 (2007), 827–856.

Cooper, M.; R. Gutierrez; and A. Hameed. “Market States and Momentum.” Journal of Finance, 59(2004), 1345–1366.

De Souza, A., and A. Lynch. “Does Mutual Fund Performance Vary over the Business Cycle?” Working Paper, New York University (2012).

Ferson, W., and R. Schadt. “Measuring Fund Strategy and Performance in Changing Economic Conditions.” Journal of Finance, 51 (1996), 425–461.

Fung, W., and D. Hsieh. “The Risk in Hedge Fund Strategies: Theory and Evidence from Trend Followers.” Review of Financial Studies, 14 (2001), 313–341.

Fung, W.; D. Hsieh; N. Naik; and T. Ramadorai. “Hedge Funds: Performance, Risk, and Capital Formation.” Journal of Finance, 63 (2008), 1777–1803.

Getmansky, M.; A. Lo; and I. Makarov. “An Econometric Model of Serial Correlation and Illiquidity in Hedge Fund Returns.” Journal of Financial Economics, 74 (2004), 529–609.

Glode, V. “Why Mutual Funds Underperform?” Journal of Financial Economics, 42 (2011), 297–421.

Glode, V., and R. Green. “Information Spillovers and Performance Persistence for Hedge Funds.” Journal of Financial Economics, 101 (2011), 1–17.

Glode, V.; B. Hollifield; M. Kacperczyk; and S. Kogan. “Time-Varying Predictability in Mutual Fund Returns.” Working Paper, University of Pennsylvania (2012).

Grinblatt, M., and M. Keloharju. “What Makes Investors Trade?” Journal of Finance, 56 (2001),589–616.

Jagannathan, R.; A. Malakhov; and D. Novikov. “Do Hot Hands Exist among Hedge Fund Managers? An Empirical Evaluation.” Journal of Finance, 65 (2010), 217–255.

Jiang, H., and B. Kelly. “Tail Risk and Hedge Fund Returns.” Working Paper, University of Chicago (2013).

Joenva¨a¨ra¨, J.; R. Kosowski; and P. Tolonen. “Hedge Fund Performance: What Do We Know?” Working Paper, Imperial College (2014).

Kacperczyk, M.; S. Van Nieuwerburgh; and L. Veldkamp. “A Rational Theory of Mutual Funds’Attention Allocation.” Econometrica, 84 (2016), 571–626.

Kacperczyk, M.; S. Van Nieuwerburgh; and L. Veldkamp. “Time-Varying Fund Manager Skill.”Journal of Finance, 69 (2014), 1414–1441.

Kosowski, R. “Do Mutual Funds Perform When It Matters Most to Investors? U.S. Mutual Fund Performance and Risk in Recessions and Expansions.” Quarterly Journal of Finance, 1 (2011), 607–664.

Kosowski, R.; N. Naik; and M. Teo. “Do Hedge Funds Deliver Alpha? A Bayesian and Bootstrap Analysis.” Journal of Financial Economics, 84 (2007), 229–264.

Lamont, O., and R. Thaler. “Can the Market Add and Subtract? Mispricing in Tech Stock Carve-Outs.”Journal of Political Economy, 111 (2003), 227–268.

Liang, B. “Hedge Funds: The Living and the Dead.” Journal of Financial and Quantitative Analysis,35 (2000), 309–326.

Liang, B., and H. Park. “Share Restriction, Liquidity Premium, and Offshore Hedge Funds.” Working Paper, University of Massachusetts (2008).

Moskowitz, T. “Discussion of Mutual Fund Performance: An Empirical Decomposition into Stock Picking Talent, Style, Transactions Costs, and Expenses.” Journal of Finance, 55 (2000), 1695–1704.

Park, Y. “Volatility of Volatility and Tail Risk Premiums.” Journal of Financial Markets, 26 (2015),38–63.

Schmalz, M., and S. Zhuk. “Revealing Downturns.” Working Paper, University of Michigan (2013).

Sun, Z.; A. Wang; and L. Zheng. “The Road Less Traveled: Strategy Distinctiveness and Hedge Fund Performance.” Review of Financial Studies, 25 (2012), 96–143.

Titman, S., and C. Tiu. “Do the Best Hedge Funds Hedge?” Review of Financial Studies, 24 (2011),123–168.

Treynor, J., and F. Black. “How to Use Security Analysis to Improve Portfolio Selection.” Journal of Business, 46 (1973), 66–86.

10. 风险提示

市场波动风险;数据可用性风险;模型失效风险;国内外市场差异风险。

报告信息

证券研究报告:《只有艰难时期的赢家能重复成功:对冲基金在不同市场条件下的业绩持续性——德邦金工文献精译第九期》

对外发布时间:2023年03月31日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

分析师简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

吴金超,清华大学硕士,南开大学本科,主要负责指数择时、行业轮动、基本面量化选股等工作,曾任职于华为技术有限公司、东北证券、广发证券,2021年11月加入德邦证券。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究、基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

MORE

相关阅读

01 策略报告

【德邦金工|年度策略】全球成长股或将迎来绝地反击——德邦金工2023年度策略报告

【德邦金工|中期策略】云销雨霁,尚待黎明20210824

02 每周行情前瞻

【德邦金工|周报】A 股整体上涨,计算机、电子融资净流入居前 ——德邦金工择时周报 20230326

【德邦金工|周报】北向净买入电新、传媒,医疗类ETF净流入居前——德邦金工择时周报20230319

【德邦金工|周报】北向净买入机械、建筑,创业类指数标的ETF净流入居前——德邦金工择时周报 20230312

【德邦金工|周报】全球股市普涨,消费、通信行业景气度提升——德邦金工择时周报 20230305

【德邦金工|周报】A 股上涨领先全球,家电、非银行业景气度提升 ——德邦金工择时周报 20230226

【德邦金工|周报】创业类ETF净流入继续居前,融资买入计算机、国防军工 ——德邦金工择时周报20230219

【德邦金工|周报】北向资金买入食饮、非银,创业类ETF净流入居前——德邦金工择时周报20230212

【德邦金工|周报】节后首周两市成交明显放大,证券ETF净流入居前——德邦金工择时周报20230205

【德邦金工|周报】A股继续收红,军工类ETF净流入整体居前——德邦金工择时周报20230115

【德邦金工|周报】市场情绪修复,TMT行业ETF净流入居前——德邦金工择时周报20230108

【德邦金工|周报】A股整体上涨收官,房地产融资净买入继续居前——德邦金工择时周报20230101

【德邦金工|周报】融资净买入房地产,红利ETF净流入居前——德邦金工择时周报20221225

【德邦金工|周报】北向买入医药、银行,创业类指数标的ETF净流入持续居前——德邦金工择时周报20221218

03 大类资产配置观点

04 机器学习专题

【德邦金工|选股专题】中证1000成分股有效因子测试——中证1000指数增强系列研究之一

【德邦金工|选股专题】基于模型池的机器学习选股——德邦金工机器学习专题之五

【德邦金工|选股专题】动态因子筛选——德邦金工机器学习专题之四

【德邦金工|机器学习】基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三

05 金融产品时评

06 金融产品专题

【德邦金工|金融产品专题】科技革新成长,军工锐意前行,推荐关注国防军工ETF ——德邦金融产品系列研究之十九

【德邦金工|金融产品专题】后疫情时代,物流行业有望复苏,推荐关注物流ETF ——德邦金融产品系列研究之十八

【德邦金工|金融产品专题】势不可挡,坚定不移走科技强国之路,推荐关注华宝中证科技龙头ETF——德邦金融产品系列研究之十七

【德邦金工|金融产品专题】“抓住alpha,等待beta”,华宝夏林锋主动出击“三年一倍”目标——德邦权益基金经理系列研究之一

【德邦金工|金融产品专题】乘大数据战略机遇,握新时代“价值资产”,推荐关注大数据ETF——德邦金融产品系列研究之十六

【德邦金工|金融产品专题】招商中证1000指数增强——细分赛道下的“隐形冠军”——德邦金融产品系列研究之十五

【德邦金工|金融产品专题】长风破浪,王者归来,纳斯达克100ETF再启航——德邦金融产品系列研究之十四

【德邦金工|金融产品专题】风劲帆满海天远,雄狮迈步新征程,推荐关注军工龙头ETF——德邦金融产品系列研究之十三

【德邦金工|金融产品专题】“小”“智”“造”与大机遇,推荐关注中证1000ETF——德邦金工金融产品系列研究之十二

【德邦金工|金融产品专题】“专精特新”政策赋能,小市值投资瞬时顺势,推荐关注国证2000ETF——德邦金工金融产品研究之十一

【德邦金工|金融产品专题】面向未来30年,布局“碳中和”大赛道,推荐关注碳中和龙头ETF——德邦金工金融产品研究之十

【德邦金工|金融产品专题】互联网东风已至,龙头反弹可期,推荐关注互联网龙头ETF——德邦金融产品系列研究之九

【德邦金工|金融产品专题】需求旺盛供给紧俏,稀土ETF重拾上升趋势——德邦金融产品系列研究之八

【德邦金工|金融产品专题】周期拐点将至,地缘冲突催化行业景气上行,关注农业ETF——德邦金融产品系列研究之七

【德邦金工|金融产品专题】新能源车需求超预期,动力电池新产能涌现,关注锂电池ETF——德邦金融产品系列研究之六

【德邦金工|金融产品专题】稳增长预期下高股息低估值凸显投资价值,关注中证红利 ETF——德邦金融产品系列研究之五

【德邦金工|金融产品专题】文旅复苏之路,价值实现的选择,关注旅游ETF——德邦金融产品系列研究之四

【德邦金工|金融产品专题】市场波动渐增,银行防御价值凸显——德邦金融产品系列研究之三

07 文献精译专题

【德邦金工|文献精译】训练语言模型以遵循带有人类反馈的指令——德邦金工文献精译系列之八

【德邦金工| Fama因子模型专题】Fama三因子模型问世三十周年系列之二:A股市场实证——德邦金工Fama因子模型专题二

【德邦金工|文献精译】Fama-French三因子模型问世三十周年系列之一:重温经典——德邦金工Fama因子模型专题一

【德邦金工|文献精译】股价是否充分反映了业绩中应计和现金流部分所蕴含的未来盈利信息?——德邦金工文献精译系列之七

【德邦金工|文献精译】资产配置:管理风格和绩效衡量——德邦金工文献精译系列之六

【德邦金工|文献精译】规模很重要,如果控制了绩差股——德邦金工文献精译系列之五

【德邦金工|文献精译】中国股市的规模和价值因子模型——德邦金工文献精译系列之四

【德邦金工|文献精译】机器学习驱动下的金融对不确定性的吸收与加剧——德邦文献精译系列之三

08 选股月报

09 小市值专题

10 行业轮动专题

11 分析师专题

12 基金策略专题

【德邦金工|金融产品专题】基于主动基金持仓的扩散指标行业轮动及改进—基金投资策略系列研究之一

重要说明

本篇文章来源于微信公众号: Zeta金工研究