【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

本文来自方正证券研究所于2022年10月24日发布的报告《基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

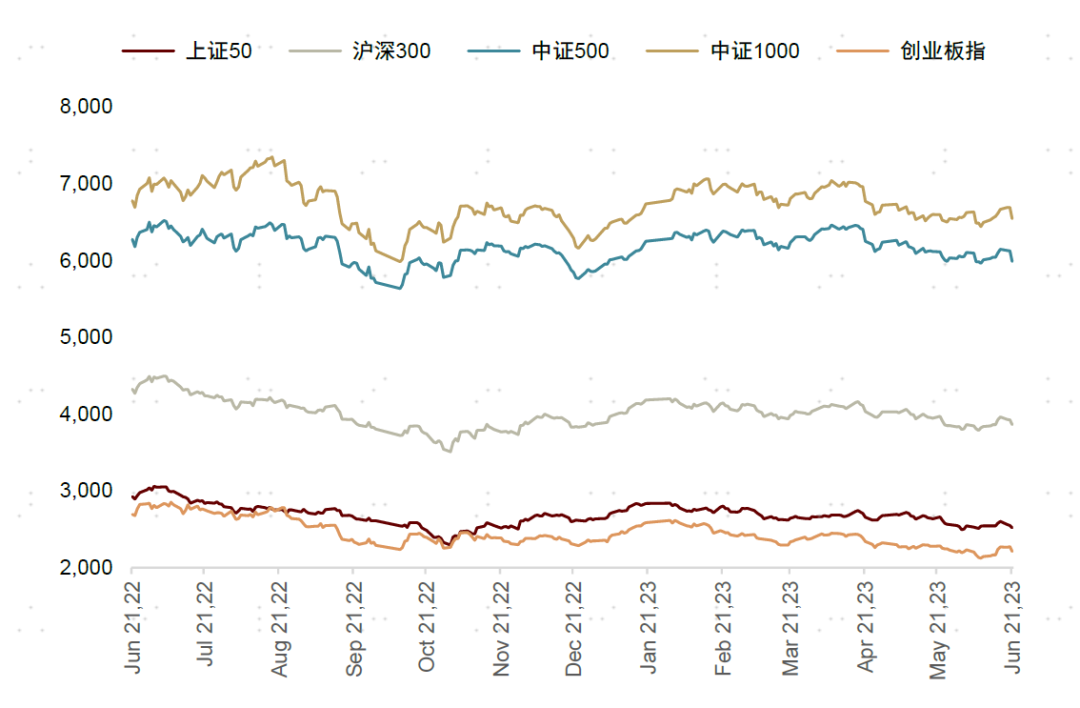

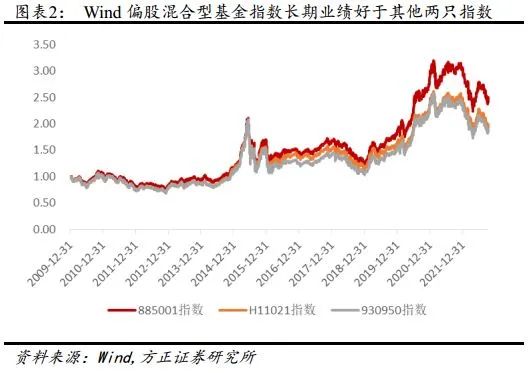

从历史业绩表现来看,Wind偏股混合型基金指数的业绩表现远超市场主流宽基指数。自2009年12月31日至2022年9月30日,Wind偏股混合型基金指数累计上涨143.60%,同期沪深300指数仅上涨6.41%,中证500指数上涨27.40%。

Wind偏股混合型基金指数不仅相对于股票指数具备明显优势,对于基金产品而言,战胜该指数也相对较为困难。成立满三年的基金产品中,每年均能战胜该指数的基金仅有11.78%,而成立满五年的基金中,每年均能战胜该指数的基金仅占3.47%。

Wind偏股混合型基金指数长期业绩出色,相较于沪深300指数及中证500指数具备更高的收益及更小的波动,本文中,我们将尝试通过量化方法来构建基于Wind偏股混合型基金指数的股票组合,以期能够稳定战胜该指数。

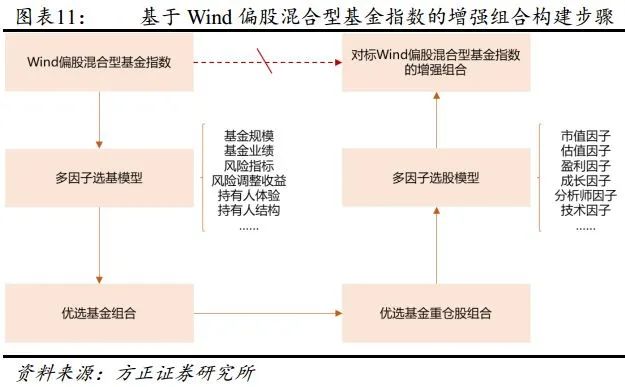

由于Wind偏股混合型基金指数没有成分股明细,我们参考因子选基金的研究结论,选取历史表现较好的基金alpha因子、信息比率因子、基金规模因子、管理人员工占比因子、超额收益创新高天数等因子等权合成综合选基因子并构建基金优选组合,并通过优选基金组合的重仓股来构建股票组合。我们在优选重仓股组合的基础上,通过多因子选股方式来构建增强组合。筛选市值、估值、盈利、成长、反转、波动率、流动性、分析师预期以及量价技术类等九大类因子来构建选股组合。

从历史表现来看,基于Wind偏股混合型基金指数的增强组合表现较为出色,自2010年底至2022年9月30日,增强组合累计上涨677.08%,年化收益19.07%,同期Wind偏股混合型基金指数上涨131.32%,年化收益为7.40%,沪深300指数上涨6.41%,年化收益为0.53%,增强组合相对于Wind偏股混合型基金指数年化超额11.67%。

风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受环境影响可能存在阶段性失效的风险。

报告正文

1 权益基金市场蓬勃发展,Wind偏股混合型基金指数受市场关注

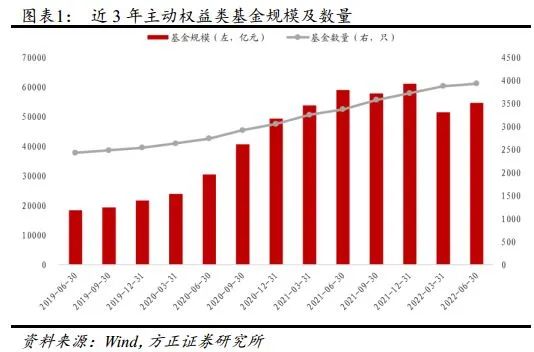

近年来,随着权益基金市场的快速发展,权益基金数量和规模呈现爆发式增长,截至2022年二季度末,主动权益类基金(普通股票型+偏股混合型+灵活配置型,下同)规模合计54621.29亿元,环比上季度上涨6.15%。

为衡量基金市场整体表现,中证指数公司于2016年8月31日及2017年4月27日先后推出中证股票型基金指数(H11021.CSI)及中证偏股型基金指数(930950.CSI),以综合反映股票型及偏股型开放式证券投资基金的整体走势,这两只指数也是FOF投资者最为关注的业绩基准指数。

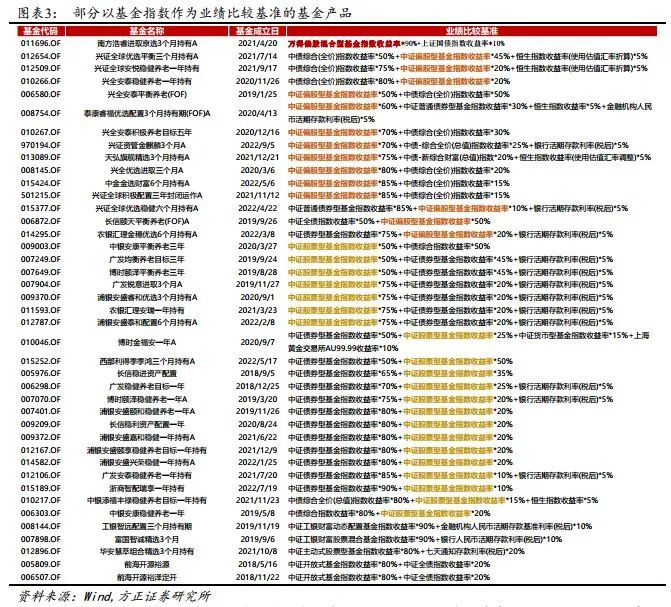

此外,发布较早的Wind偏股混合型基金指数(885001.WI),因其独特的加权方式以及出色的业绩表现,受到越来越多投资者的关注。2021年4月20日,首只以Wind偏股混合型基金指数作为业绩基准的FOF产品南方浩睿进取京选成立。混合型基金中,虽然尚未有直接以该指数作为业绩基准的产品,但已有部分基金公司在运作或筹备对标该指数的产品,以期为投资者带来长期可观的回报。

本文中,我们将尝试通过量化方法来构建基于Wind偏股混合型基金指数的股票组合,以期能够稳定战胜该指数。

2 Wind偏股混合型基金指数长期业绩优异,持续战胜指数难度较大

2.1 Wind偏股混合型基金指数编制规则

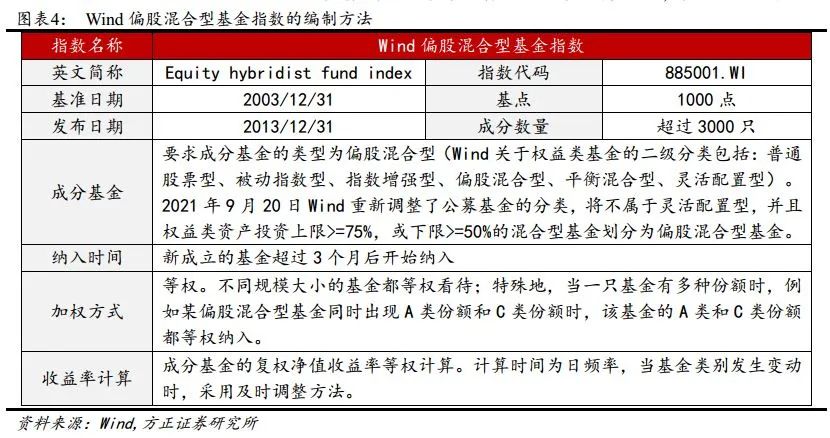

Wind偏股混合型基金指数(885001.WI)是Wind根据市场上所有成立时间超过3个月的偏股混合型基金等权编制的,大体上反映国内偏股混合型基金的整体表现,其编制方法如下:

1、成分基金:要求成分基金的类型为偏股混合型(Wind关于权益类基金的二级分类包括:普通股票型、被动指数型、指数增强型、偏股混合型、平衡混合型、灵活配置型)。2021年9月20日Wind重新调整了公募基金的分类,将不属于灵活配置型,并且权益类资产投资上限>=75%,或下限>=50%的混合型基金划分为偏股混合型基金。

2、纳入时间:新成立的基金在成立3个月后纳入。

3、加权方式:等权。不同规模大小的基金都等权看待;特殊的,当一只基金有多种份额时,例如某偏股混合型基金同时出现A类份额和C类份额时,该基金A类和C类份额都等权纳入。

4、成分调整:当基金的类别发生变更时,成分基金需要及时调整。

5、收益率计算方式:采用复权净值收益率等权计算,即在计算的过程中考虑了分红再投资收益。

6、基期和基点:基准日期为2003年12月31日,基点为1000点。

2.2 Wind偏股混合型基金指数最新成分基金数量超过3200只

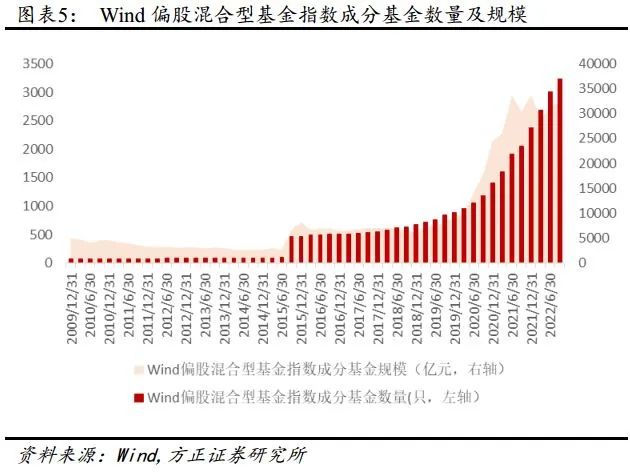

自Wind偏股混合型基金指数发布以来,指数成分基金规模及数量稳步提升。其中2015年证监会发布的《证券投资基金运作管理办法》要求自2015年8月8日起股票型基金的最低仓位从60%提升至80%,受此影响部分原普通股票型基金类型变更为偏股混合型基金,因此2015年Wind偏股混合型基金指数成分基金数量及规模出现跳升。近年来随着权益基金市场的快速发展,Wind偏股混合型基金指数成分基金数量及规模快速提升。截至2022年10月20日,指数最新成分基金数量达3233只(A类、C类份额分开计数),成分基金的规模超过3.2万亿(A类、C类份额规模合计,规模取自基金2022年二季报)。

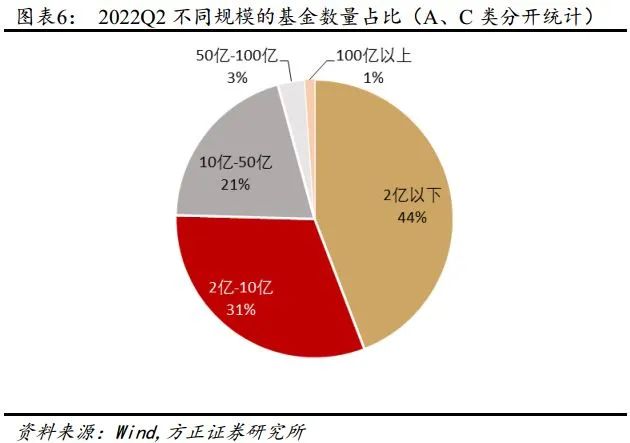

2.3 等权加权方式放大中小基金影响,指数收益率相对较高

Wind偏股混合型基金指数采用成分基金等权重方式计算收益,这也是该指数区别于其他常用业绩基准指数的亮点之一。由于Wind偏股混合型基金指数成分基金中包含了大量中小规模基金,因此等权加权方式一定程度上放大了规模较小基金的影响。我们以2022年Q2指数的成分基金为例,可以看到其中基金规模小于2亿的基金占比高达44%,规模小于10亿的基金占比达到了75%。

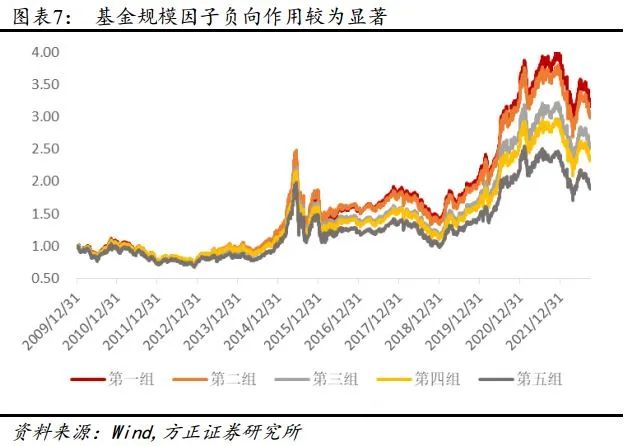

在基金管理过程中,基金规模与基金业绩存在较为明显的负相关关系。由于底层的股票资产在市值、流动性等风格维度存在明显差异,规模越大的基金由于流动性、调仓等维度的约束必然导致其运作难度更高,从业绩表现来看,我们可以发现基金规模是一个非常明显的负向因子。如下图所示,我们将主动权益基金按照基金规模由小到大分成五组等权持有,从长期表现来看规模最小的第一组表现明显好于规模最大的第五组,且各组之间单调性非常明显,说明基金规模对于基金业绩的影响较为显著。

Wind偏股混合型基金指数成分基金中,规模10亿以下的基金数量占比达到了75%,采用等权加权方式进一步放大了这些规模较小基金的影响,使得指数业绩整体偏高。

2.4 指数历史业绩优异,连续五年战胜指数的基金产品仅占3.47%

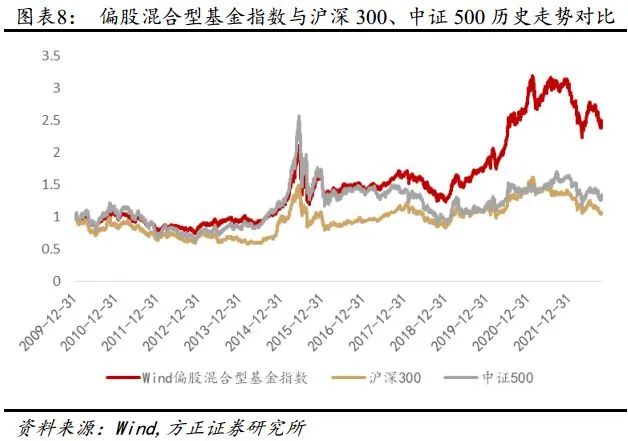

从历史业绩来看,Wind偏股混合型基金指数的业绩表现远超市场主流宽基指数。自2009年12月31日至2022年9月30日,Wind偏股混合型基金指数累计上涨143.60%,同期沪深300指数仅上涨6.41%,中证500指数上涨27.40%。

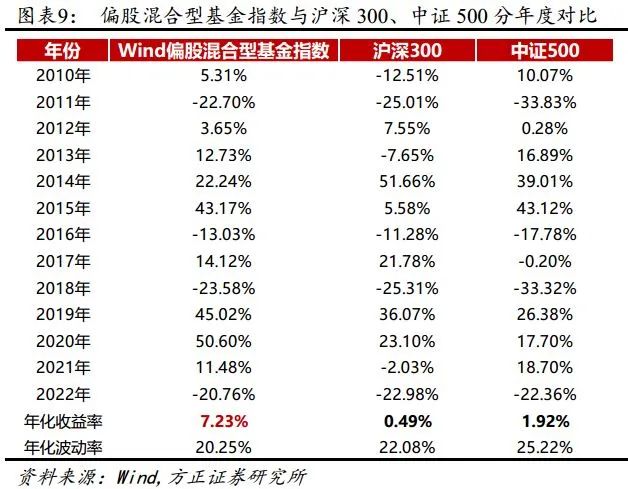

分年度来看,Wind偏股混合型基金指数在大多数年份中均表现较好,2018年以来表现尤为亮眼,大幅领先于市场。自2009年12月31日至2022年9月30日,Wind偏股混合型基金指数年化收益率为7.23%,明显高于沪深300指数(0.49%)和中证500指数(1.92%),同时其年化波动率仅为20.25%,低于沪深300指数(22.08%)和中证500指数(25.22%)。

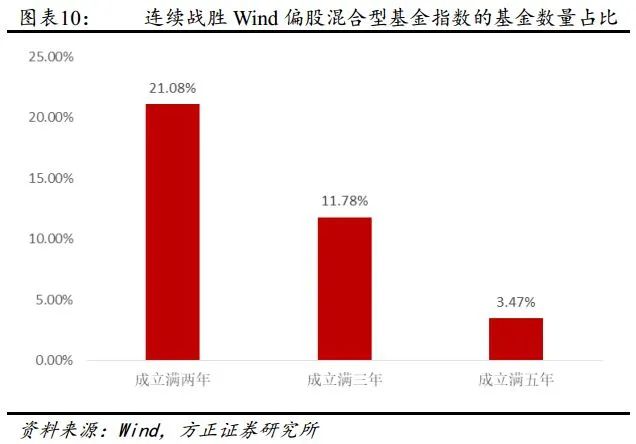

Wind偏股混合型基金指数不仅相对于股票指数具备明显优势,对于基金产品而言,战胜该指数也相对较为困难。下图中我们统计了截至2022年9月30日成立满两年、三年、五年的全部主动权益基金产品中,每年均能战胜Wind偏股混合型基金指数(以完整年度收益统计,2022年仅统计前三季度收益)的基金数量占比。可以看到成立满三年的基金产品中,每年均能战胜该指数的基金仅有11.78%,而成立满五年的基金中,每年均能战胜该指数的基金仅占3.47%。

3 基于Wind偏股混合型基金指数的增强选股组合构建

3.1 指数无成分股信息,需以间接方式进行增强

Wind偏股混合型基金指数长期业绩出色,相较于沪深300指数及中证500指数具备更高的收益及更小的波动,如果我们将其作为基准指数进行增强,则可在控制跟踪误差的基础上进一步获得一定的超额收益。然而区别于常用基准指数,Wind偏股混合型基金指数并非可投资性指数,该指数由数千只成分基金构成,没有成分股及权重信息,这在一定程度上增加了我们使用量化选股的方式进行指数增强的难度。

由于Wind偏股混合型基金指数的成分基金均为偏股混合型基金,其底层资产大部分均投资于股票,因此我们可以通过对基金持仓的股票进行穿透计算,估算Wind偏股混合型基金指数的成分股及权重,再基于估算成分股及权重信息进行优化增强。然而,由于公募基金仅在季度报告中披露前十大重仓股,在年报以及半年报中披露全部持仓数据,且季报披露滞后期为15个交易日,半年报披露滞后期为2个月,年报滞后3个月。为尽量减小滞后期的影响,我们使用基金季度重仓股来拟合基金指数。

3.2 基金重仓股持续跑输偏股基金指数,先优选基金再选股增强

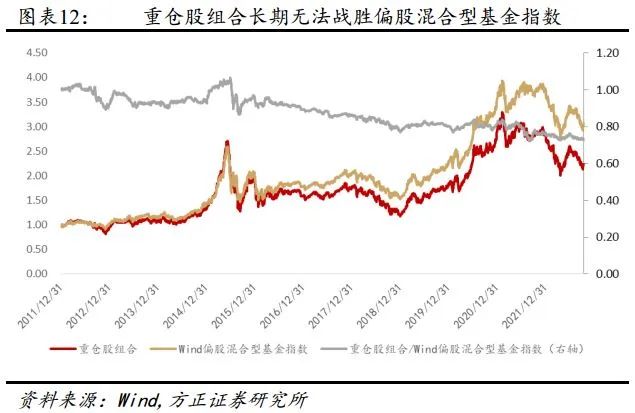

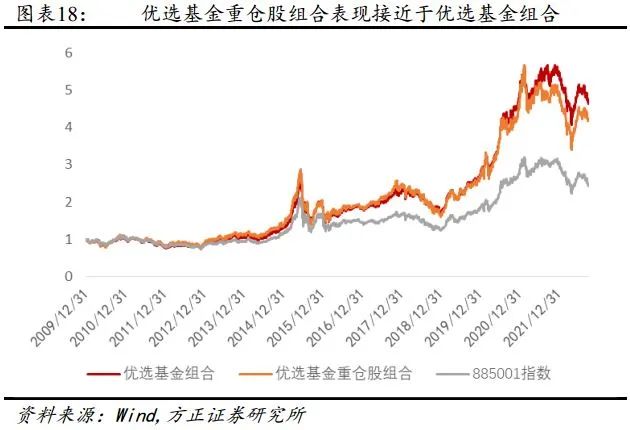

我们先尝试通过Wind偏股混合型基金指数重仓股来拟合指数,每月末我们筛选出最新成分基金,仅保留其中初始基金,并根据最新已披露的季报前十大重仓股构建组合,各成分股按照全部成分基金持仓市值进行加权,该组合历史表现如下图所示。

可以看到,简单通过基金重仓股来拟合偏股基金指数,拟合效果相对较差,特别是2015年以来,基金重仓股组合持续跑输于偏股基金指数。如我们以该重仓股组合作为基准进行增强,一定程度上限制了增强组合的收益空间。

接下来,我们通过因子选基模型来构建基金优选组合,并通过该基金组合的重仓股来构建股票组合。关于因子选基的过程,我们在报告《基金研究系列之八:市场上有哪些有效选基因子?》中梳理了常见的选基因子,并通过单因子检验筛选出部分有效的因子。

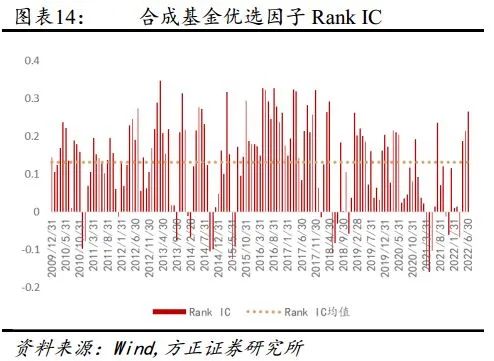

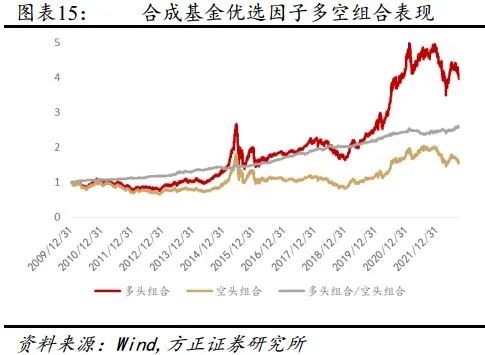

本文中我们参考上述结论,选取历史表现较好的基金alpha因子、信息比率因子、基金规模因子、管理人员工占比因子、超额收益创新高天数等因子等权合成综合选基因子。从综合因子表现来看,在其Rank IC均值达13.06%,年化IC_IR为2.22,因子多空组合分化明显。

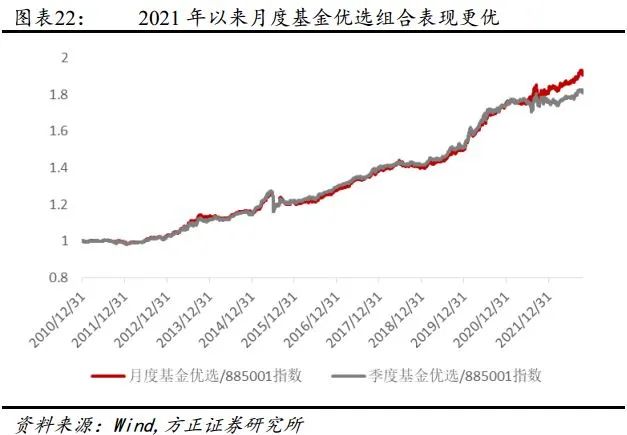

我们使用上述综合选基因子来构建基金优选组合,此处的基金优选组合并非实际投资组合,仅是用来构建重仓股组合的中间状态,因此我们不需要考虑基金申购赎回成本的影响,每月进行一次再平衡。每月初我们从规模在2亿以上的普通股票型+偏股混合型+灵活配置型(股票仓位大于60%)基金中,按照综合选基因子得分排序,选取排名最靠前的50只基金等权构成优选基金组合。从优选基金组合历史表现来看,相对于Wind偏股混合型基金指数具备较为明显的超额收益,年化超额约为5.56%,分年份来看,仅2010年、2011年表现不及基准指数,其余年份均能战胜Wind偏股混合型基金指数。

3.3 基于多因子选股策略构建基于偏股混合型基金指数的股票组合

得到优选基金组合之后,我们再通过其重仓股来构建股票组合,此处我们剔除重仓股中的港股,并按照持仓股票市值加权的方式合成优选基金重仓股组合。从历史表现来看,优选基金重仓股组合相对于Wind偏股混合型基金指数也具备明显的超额收益,而且优选基金重仓股组合的表现与优选基金组合表现基本贴近,仅在近两年表现弱于优选基金组合。

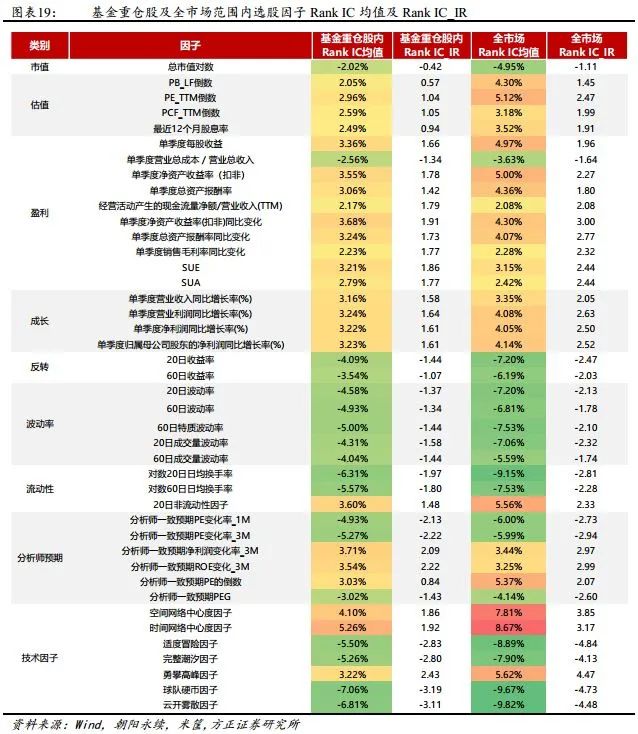

我们在优选基金重仓股组合的基础上,通过多因子选股方式来构建增强组合。由于优选基金重仓股的样本范围会随着优选基金组合的变动而变动,但其整体局限于全部基金重仓股范围之内,因此我们在全部基金重仓股范围内进行选股因子的有效性测试,并结合各因子在全市场范围内的表现,筛选市值、估值、盈利、成长、反转、波动率、流动性、分析师预期以及量价技术类等九大类因子来构建选股组合,各细分因子如下表所示。

对于各选股因子我们按照传统多因子指数增强模型中的通用处理流程进行缺失值填充、去极值、标准化、中性化、正交化等处理,并通过最大化复合Rank IC_IR的方式进行因子合成。

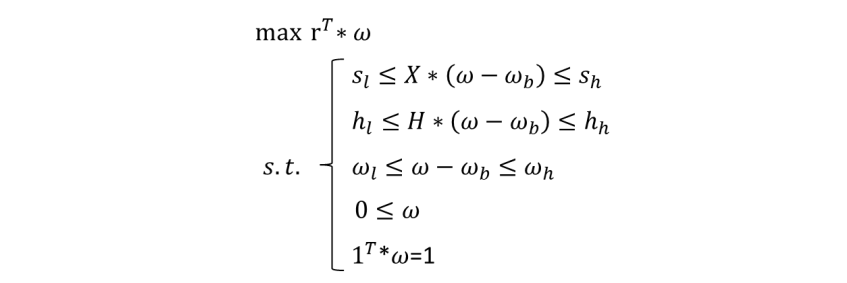

对于风险约束部分,我们基于上述优选基金重仓股组合作为我们的基准组合,通过风格暴露、行业暴露、个股权重偏离等进行约束,以组合优化方式构建股票多头组合:

其中,第一个约束条件限制组合相对于基准组合的风格暴露,X为组合的风格因子暴露矩阵,此处我们仅限制组合与基准组合保持市值中性;第二个约束条件限制组合相对于基准组合的行业偏离,H表示组合的行业因子暴露矩阵,此处我们约束组合与基准组合保持行业中性,下文中我们将探讨非中性约束下的表现;第三个约束条件限制个股相对于基准组合成分股的权重偏离幅度,此处约束个股偏离不超过1.5%;此外,还需要同时约束个股权重不为负且权重之和等于1。

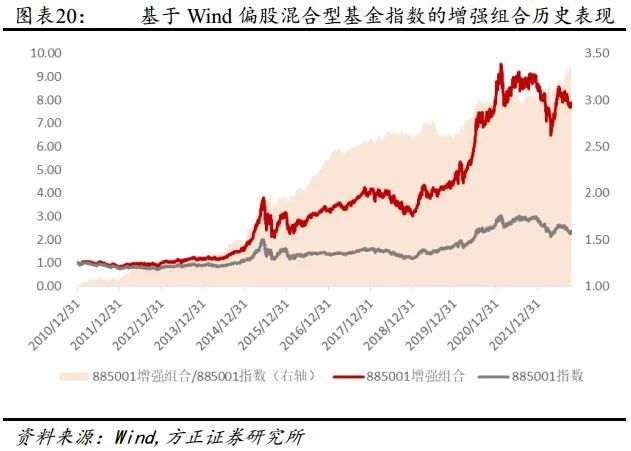

我们按照月度频率对组合进行更新,从历史表现来看,基于Wind偏股混合型基金指数的增强组合表现较为出色,自2010年底至2022年9月30日,增强组合累计上涨677.08%,年化收益19.07%,同期Wind偏股混合型基金指数上涨131.32%,年化收益为7.40%,沪深300指数上涨6.41%,年化收益为0.53%,增强组合相对于Wind偏股混合型基金指数年化超额收益为11.67%。

分年份来看,增强组合在绝大多数年份中均表现较好,仅在2021年小幅跑输Wind偏股混合型基金指数0.70%,其余年份均战胜指数。今年以来截至9月30日,增强组合下跌10.62%,相对于Wind偏股混合型基金指数超额收益为10.14%。

3.4 对组合构建过程中部分参数的探讨

接下来,我们对组合构建过程中的部分细节进行探讨。首先,由于基金申购赎回费用相对较高,因此在构建FOF投资组合时普遍采用季度调仓的方式,上文中我们构建的基金优选组合并非可投资组合,因此采用了月度调仓方式。从基金优选组合绩效角度来看,在不考虑交易成本情形下,本文构建的月度基金优选组合与季度基金优选组合长期表现接近,但自2021年以来出现明显分化。

在月度更新基金组合的情形下,部分区间内相邻月份间优选基金组合可能发生较大变动,这在一定程度上会导致优选基金重仓股组合的个股及权重发生较大变动,因此相比于季度调仓,月度调仓的方式会导致最终构建的股票组合换手率有所增加。我们对这一过程进行对比测试。从结果来看,月度更新基金组合情形下,增强组合收益表现更好,年化超额收益为11.67%,季度更新基金组合情形下,增强组合年化超额收益为10.78%。从换手率角度来看,季度更新情形下月均换手率为54.01%,月度更新情形为54.83%,换手率增加并不显著,因此我们建议优选基金组合按照月度频率进行再平衡。

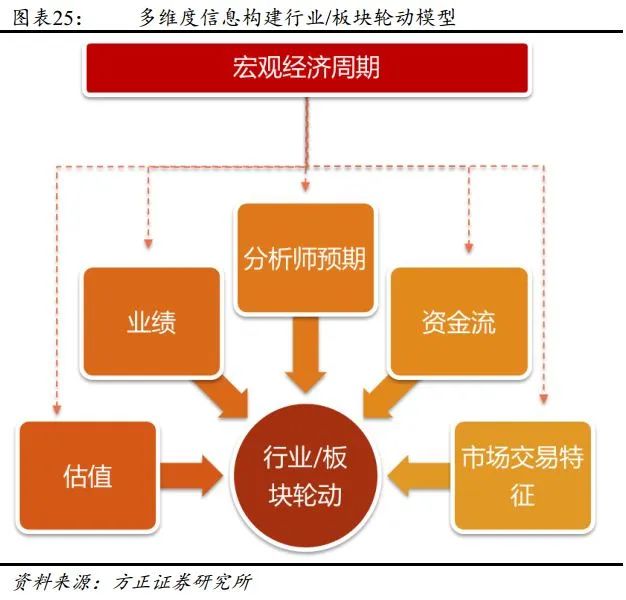

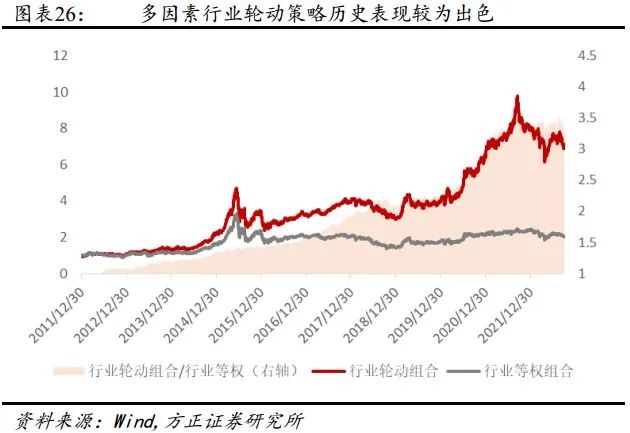

此外,上文中我们限制了增强组合与基准组合保持行业中性,接下来我们对行业风险进行适当暴露。具体来看,我们引入行业轮动模型来得到行业配置观点,根据我们对于行业/板块轮动的研究,影响行业/板块涨跌分化的原因有很多,宏观层面,经济周期是重要因素之一;中观层面,景气改善是驱动行业/板块涨跌的重要推手,业绩的边际变化具有较强的指导意义;微观层面,资金流入流出、微观交易结构也在一定程度上影响行业/板块分化。因此,我们结合宏观“货币+信用”周期模型,以及估值、业绩、分析师预期、资金流、微观交易特征等不同维度的驱动因子,构建多因素行业轮动模型。

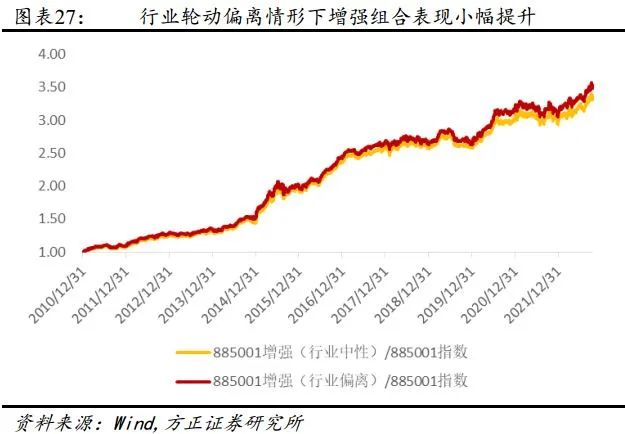

根据上述行业轮动模型,每月末我们对全部申万一级行业进行排序打分,并将其分为五组,对于得分最高的第五组行业,我们放宽其行业上限,允许正向暴露不超过2%,第四组允许正向暴露不超过1%,依次递减,由此可将行业轮动信号与量化选股模型进行叠加。如下图所示,在叠加行业轮动模型后,组合整体表现有一定幅度提升,年化超额收益由11.67%提升至12.13%。

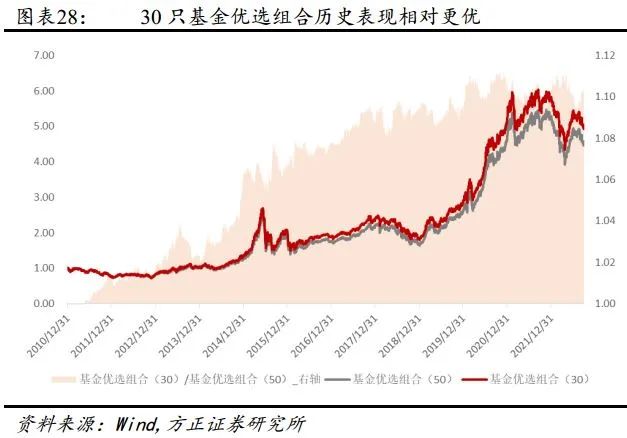

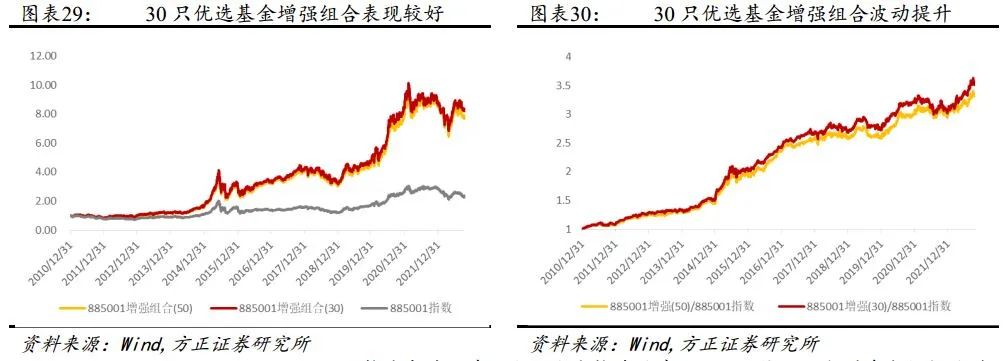

最后,我们将优选基金组合的基金数量从50只减少至30只,理论上集中度越高潜在收益也越高。从优选基金组合表现来看,30只基金组合确实好于50只基金组合,但这种优势在最近两年没能延续,这或许与我们选基金因子池中部分因子在近两年波动加大甚至失效有关。

进一步我们对比由30只优选基金组合构建的增强组合与原50只基金构建的增强组合,从股票组合收益表现来看,30只基金构建的组合收益有一定提升,同时超额收益波动也有所提升,我们认为这与基金样本数量较少导致的重仓股相对集中,行业风险暴露过于集中有关。

整体来看,基于上述方案构建的基于Wind偏股混合型基金指数的增强策略有较好的表现,同时也有较多可能的优化方案。该策略组合同时受到因子选基模型与因子选股模型的影响,因此,如能进一步优化选基模型或选股模型,该策略表现或将更优。

4 风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受环境影响可能存在阶段性失效的风险。

近期报告

**因子选股**

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**指数基金资产配置系列**

【方正金工】十月建议关注消费龙头LOF、食品ETF、红利基金LOF、价值ETF等产品

【方正金工】10月份央企ETF、工银上证50ETF、180ESG ETF、消费服务ETF、深红利ETF等产品综合得分较高

【方正金工】10月建议关注煤炭、家用电器、食品饮料、石油石化、有色金属、公用事业等行业——行业轮动月报202210

【方正金工】九月建议关注食品ETF、智能电动车ETF、消费龙头LOF、双创龙头ETF等产品

【方正金工】宏观环境维持宽松状态,9月建议关注锂电池ETF、线上消费ETF、深100ETF工银等产品

【方正金工】七月组合战胜沪深300,八月建议关注智能电动车ETF、国防军工ETF、食品ETF、消费龙头LOF等产品

【方正金工】宏观环境偏宽松,8月建议关注锂电池ETF、科创ETF、工银中证500ETF、180ESGETF、工银上证50ETF等

【方正金工】七月组合战胜沪深300 1.61%,双碳ETF、物流ETF、智能汽车ETF、1000ETF、军工龙头ETF等得分靠前

【方正金工】6月组合战胜沪深300指数1.63%,7月建议关注上证50ETF、180ESGETF、消费服务ETF、央企ETF等

【方正金工】六月组合上涨11.49%,七月建议关注食品ETF、银行ETF、消费龙头LOF、红利基金LOF、医疗ETF等产品

【方正金工】工银瑞信ETF轮动月报:6月建议关注锂电池ETF、科创ETF、180ESGETF、工银上证50ETF等产品

【方正金工】六月份建议关注食品ETF、医疗ETF、国防军工ETF、红利基金LOF等产品——华宝指数产品月报202206

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正金工】五月份建议关注物流ETF、消费50ETF、银行ETF、价值100ETF、国货ETF等产品——富国ETF轮动策略月报

【方正金工】五月份建议关注食品ETF、红利基金LOF、银行ETF、消费龙头LOF等产品——华宝指数产品配置月报202205

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**行业轮动**

【方正金工】8月份行业组合战胜基准1.15%,9月建议关注电力设备、煤炭、农林牧渔等行业——行业轮动月报202209

【方正金工】M2与社融同比同步上行,八月建议关注煤炭、公用事业、石油石化、电力设备等行业——行业轮动月报202208

【方正金工】六月组合战胜基准0.66%,七月建议关注煤炭、银行、食品饮料、公用事业等行业——行业轮动月报202207

【方正金工】五月组合战胜基准0.89%,六月建议关注煤炭、公用事业、美容护理、电力设备等行业——行业轮动策略月报202206

【方正金工】五月份建议关注煤炭、石油石化、食品饮料、银行、电力设备、交通运输等行业——行业轮动策略月报202205

【方正金工】四月份建议关注煤炭、有色金属、电力设备、基础化工、综合、银行等行业——行业轮动策略月报

**基金研究**

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】同业存单指数基金受热捧,消费、新能源指数基金表现出色——指数基金季报分析2022Q2

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

【方正金工】指数基金逆势净申购,港股科技及同业存单基金受青睐——指数基金季报分析2022Q1

【方正金工】权益类基金整体仓位下降明显,抱团程度持续下降——主动基金季报分析2022Q1

【方正金工】FOF基金2022年一季报分析:新发规模下降,债券配置仓位上升

**事件研究**

【方正金工】2022年6月沪深300与中证500指数样本调整预测

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化