【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

本文来自方正证券研究所于2023年5月4日发布的报告《ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

2022年12月,OpenAI推出人工智能聊天机器人程序ChatGPT,迅速引起广泛的讨论和应用。本文中我们分别从择时、风格轮动、行业轮动、选股因子挖掘等方面进行实践,进一步阐述ChatGPT在投研工作中的应用前景。

在股票市场投资中,择时是最复杂且挑战最大的任务之一。在实际应用中,技术分析领域中的均线策略是一种非常经典且常用的择时策略,至今仍然大量应用在CTA策略中。本文中我们使用ChatGPT构建了一个均线排列择时模型,相较于简单均线择时模型,该模型结合了不同周期均线模型的优点,历史表现相对较好。

A股市场存在着非常典型的风格轮动现象,如能够有效捕捉到风格切换的时点,则可以获取较为可观的相对收益。我们通过ChatGPT实现了一个短周期量价角度观测风格轮动的模型,从模型最新轮动信号来看,目前价值风格相对于成长风格占优,大盘风格相对于小盘风格占优,低估值风格相对于高估值风格占优,绩优股相较于亏损股占优,同时前期表现强势的TMT板块已开始边际走弱,短期建议相对谨慎。

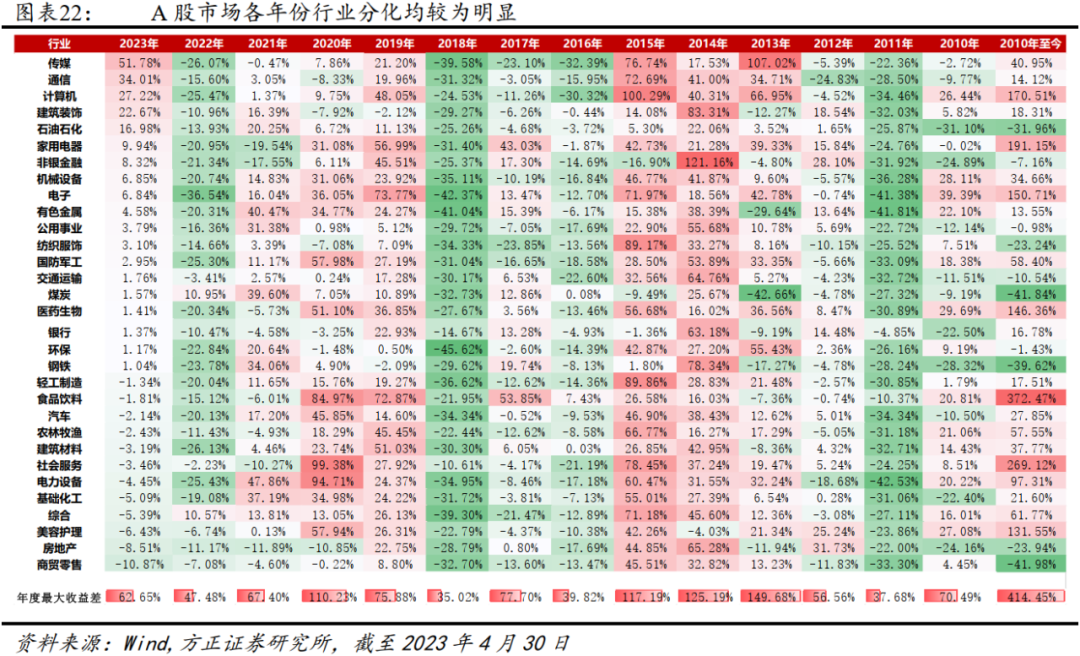

从A股市场历年表现来看,行业分化现象均较为明显,今年以来截至4月30日,申万一级行业中传媒行业累计上涨51.78%,表现最为出色,同期商贸零售行业下跌10.87%,最好最差行业表现相差62.65%,分化较为明显。行业配置是获取超额收益的重要来源,如何把握行业轮动特征,如何构建有效的行业轮动策略,是投资者重点关注的问题。本文中我们从行业基本面景气变动角度出发,通过ChatGPT构建一个实际可行的行业轮动策略。该模型历史表现较为出色,自2012年以来,多头组合年化收益率为11.28%,空头组合年化收益率为1.75%,多空年化收益约为9.53%。

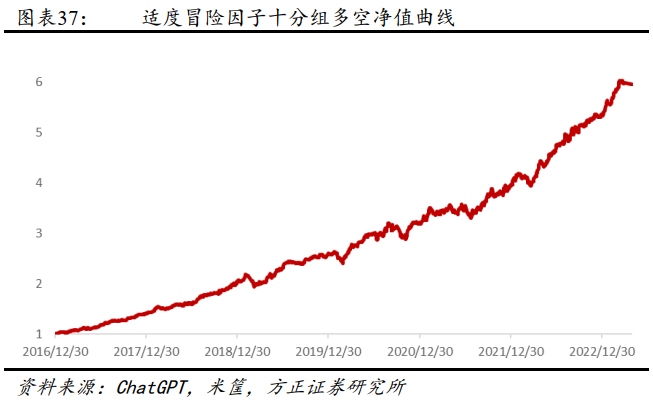

最后,在选股因子挖掘方面,ChatGPT也有较强的优势,在我们给定一个相对复杂的高频量价因子构建思路之后,其能够快速实现因子构建过程,本文中我们使用ChatGPT复现了“适度冒险”因子,该因子自2017年以来全市场月度频率上Rank IC高达-9.66%,Rank ICIR为-4.02,多空组合年化收益33.28%,月度胜率84.93%。

2022年12月,OpenAI推出人工智能聊天机器人程序ChatGPT,迅速引起广泛的讨论和应用,仅耗时2个月月活用户即突破了1亿,成为用户增长速度最快的消费级应用程序。ChatGPT基于深度学习和神经网络技术,可以高效的进行自然语言生成、文本分类、问答等多种任务,有助于进一步实现自动化与提升效率,给予客户更好的交互体验,未来其对金融领域可能产生较大的影响。

在报告《【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一》中,我们较为详细的探讨了ChatGPT在金融投研领域中的可能应用,从日常工作到数据分析,再到API接口和其他应用领域。本文中我们将进一步聚焦于ChatGPT在数量化研究领域的应用,分别从择时、风格轮动、行业轮动、选股因子挖掘等方面进行实践,进一步阐述ChatGPT在投研工作中的应用前景。

在股票市场投资中,择时是最复杂且挑战最大的任务之一,由于市场影响因素众多,很难从某一个维度构建非常有效的择时模型。在实际应用中,技术分析领域中的均线策略是一种非常经典且常用的择时策略,至今仍然大量应用在CTA策略中。

均线策略的基本思想是通过计算股票价格在一定时间内的均值,来判断股票价格走势和买卖信号。具体来说,均线策略包括以下几个步骤:

1)选择合适的均线周期。一般情况下,常用的均线周期为5日、10日、20日、40日、60日、120日和240日等。

2)根据选定的均线周期计算出相应的均线。计算均线的方法有简单移动平均线(SMA)和指数移动平均线(EMA)等,其中EMA更加灵敏。

3)判断股票价格与均线的关系。当股票价格上穿均线时,称为“金叉”,表示股票价格开始向上突破均线,为买入信号;当股票价格下穿均线时,称为“死叉”,表示股票价格开始向下跌破均线,为卖出信号。

4)根据买卖信号执行买卖操作。

其中,均线周期的选择对策略的影响较为显著,均线周期较短,有利于抓取短期的波段行情,但频繁切换可能导致交易成本陡增。均线周期较长,更有利于抓取长期趋势,但其滞后性较为明显,在震荡行情中可能失效。

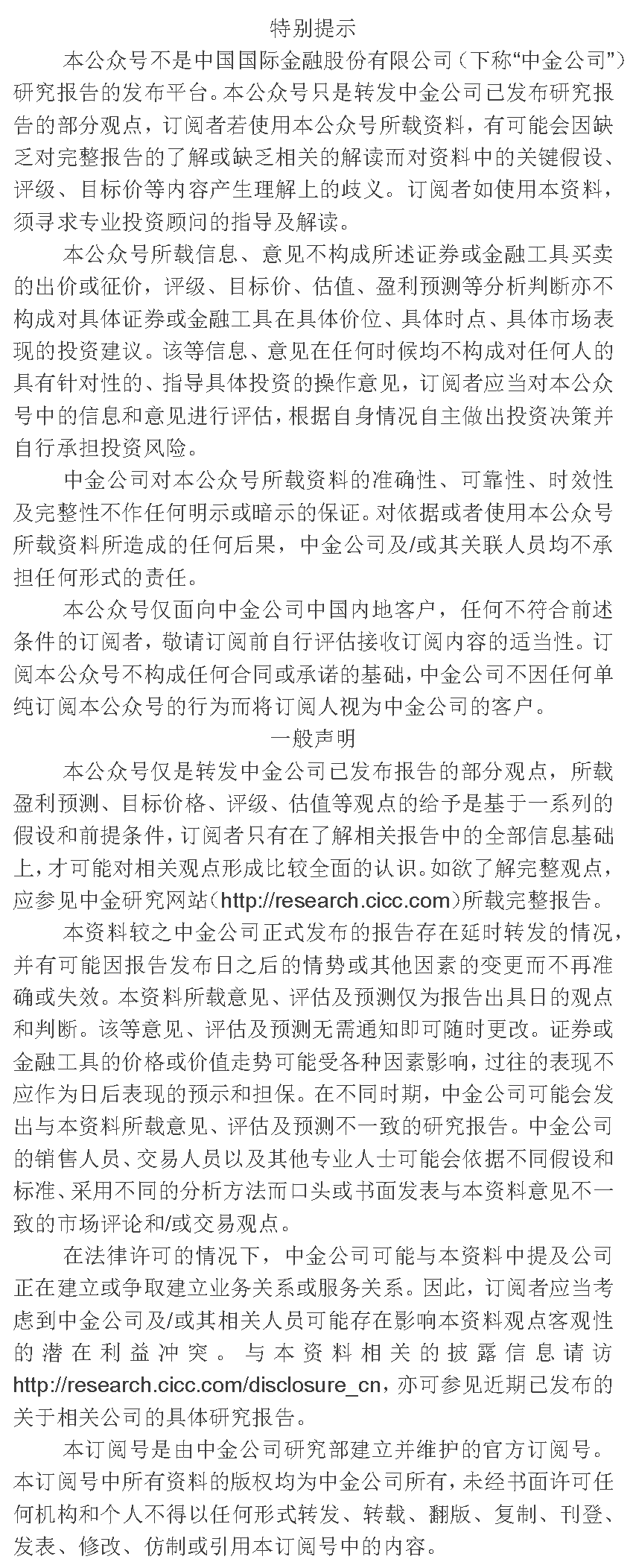

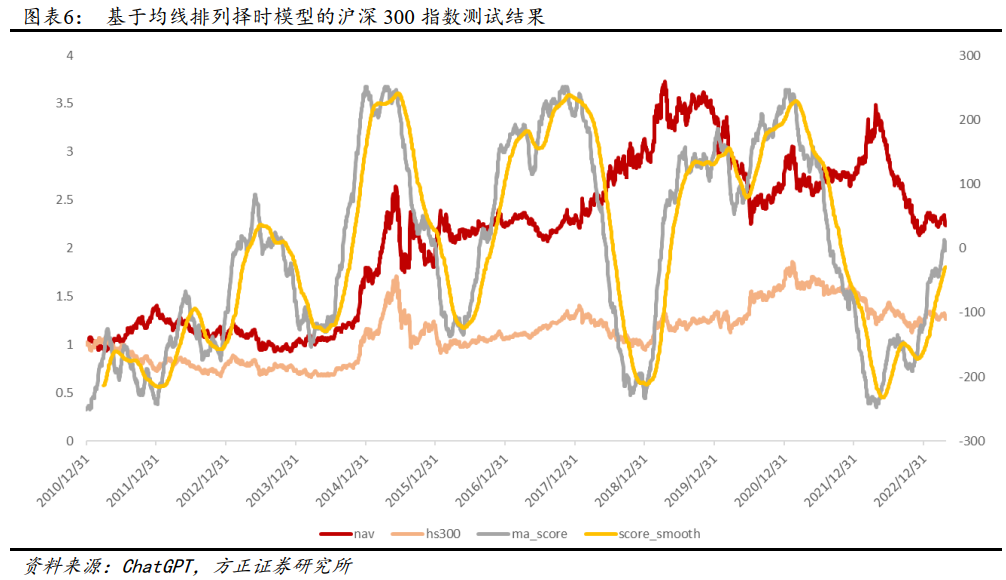

如下图所示为沪深300指数及其20日均线和240日均线,可以看到,长期均线MA240在大级别趋势中具有较好的效果,可以明显规避指数在2022年的大幅回撤,但是其反应滞后,也基本错过了2022年四季度以来的反弹。与此同时,短期均线MA20则可以灵敏的捕捉到2022年四季度的反弹行情,但指数点位频繁穿插MA20曲线,择时收益将明显被交易成本反噬。

当我们使用1根均线进行择时时,可以得到的是做多或者做空两种信号,但是当我们使用多根均线时,模型结果不再是多空两种信号,而是一个相对连贯的打分体系。例如我们设定当短期均线上穿长期均线时,+1分,短期均线下穿长期均线时,-1分,最终将多组均线的结果汇总,即可得到一个综合长短期均线特点的打分模型。

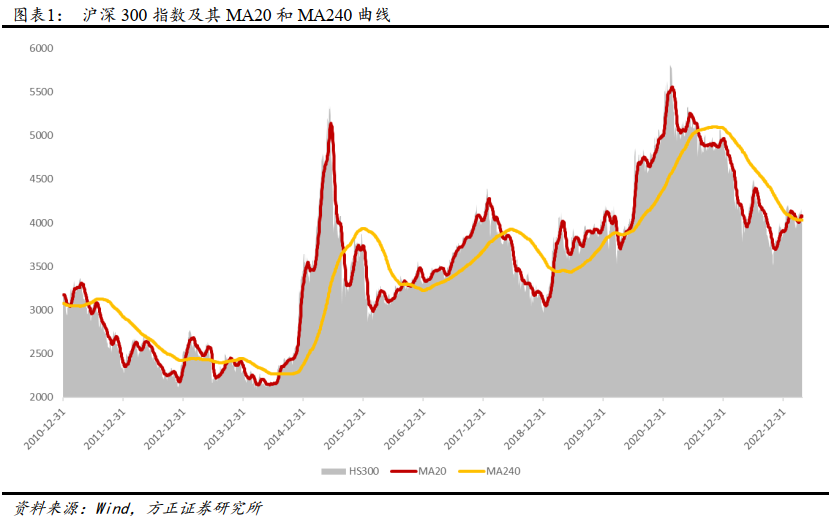

我们尝试通过ChatGPT来实现这个部分:

我们的需求:请写一个Python函数,输入是指数日频收盘价,格式为DataFrame,输出为指数的均线排列得分。在每个交易日,选择N根均线,从短到长排列,判断相邻两根均线的位置,如果短期均线在长期均线上方,则得1分,反之得-1分,将N-1个得分相加,即得到均线排列得分。

ChatGPT的回答:

可以看到,ChatGPT不仅准确给出了计算均线排列得分的函数,而且给出了详细的解释和使用示例。

得到上述核心部分代码之后,我们就可以来编写策略了,在报告《【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一》中我们曾介绍过,与ChatGPT交互时,尽可能具体的表述对一次获得正确的结果至关重要,此处我们将整个策略分步骤明晰列示。

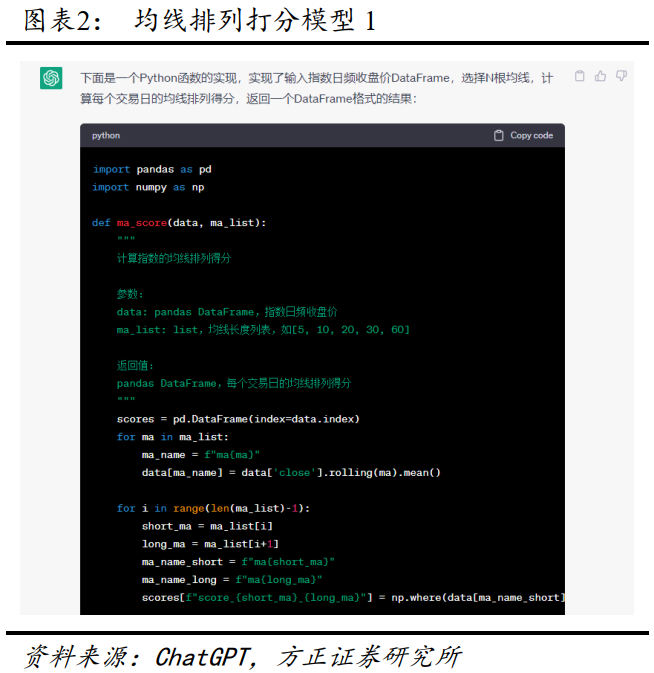

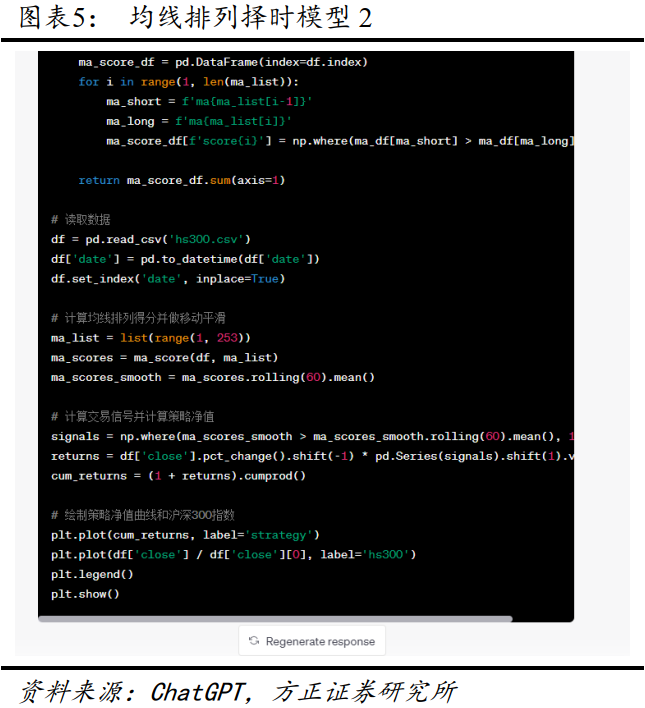

我们的需求:请实现一个均线排列择时的策略,按照如下步骤:

1、定义多条均线的时间窗口ma_list,为1到252的自然数序列;

2、读取沪深300指数日度收盘价数据,并调用上述ma_score函数计算每日的均线排列得分;

3、对上述均线排列得分再做一次移动平滑,窗口为60个交易日;

4、当均线排列得分大于60日均线时,做多沪深300指数,小于60日均线做空,计算策略历史表现并将策略净值曲线与沪深300指数绘制于图中。

ChatGPT的回答:

至此,一个简易的多均线排列择时策略已经构建完成,我们将上述代码复制到Python环境中运行,即可得到策略表现如下图所示。我们也可以进一步在此基础之上测试不同参数下的策略表现,从而得到最优策略参数,或进一步构建更为复杂的择时模型。

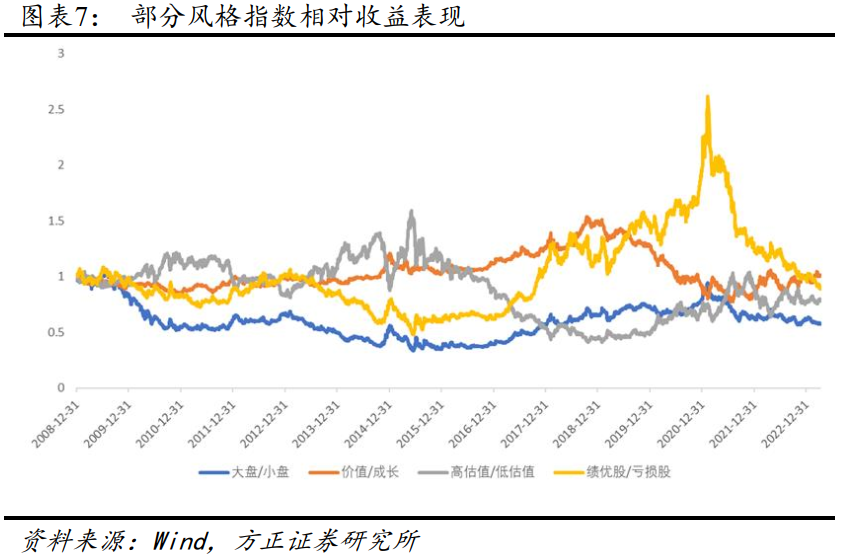

风格轮动是获取超额收益的重要来源之一,不论是美股市场还是A股市场,都存在着非常典型的风格轮动现象,如能够有效捕捉到风格切换的时点,则可以获取较为可观的相对收益。

就A股市场而言,近几年风格切换相对较为剧烈,2019-2020年期间大盘成长风格明显走强,以贵州茅台和宁德时代为代表的核心资产股价上涨明显,一批大盘成长风格的基金产品业绩表现尤为亮眼。然而自2021年以来,大盘成长风格大幅走弱,与此同时小盘价值风格表现相对亮眼,部分小盘价值风格的基金再次成为市场关注的焦点。

如下图所示,我们以几种相对较为宽泛的风格为例,来观察A股市场的风格轮动现象,其中大盘/小盘风格分别以沪深300指数和中证1000指数为代表,价值/成长风格分别以国证价值指数和国证成长指数为代表,高估值/低估值则以申万高市盈率指数和低市盈率指数为代表,绩优股和亏损股分别以申万绩优股指数和亏损股指数为代表。可以看到,近几年切换最为明显的风格是绩优股和亏损股,绩优股在2019-2020年迅速走强,估值快速提升,与亏损股的相对收益则出现了快速拉升,随着2021年初白马股抱团的松动,绩优股/亏损股相对表现大幅逆转,至今亏损股指数仍然显著跑赢绩优股指数。此外,价值与成长风格的切换也相对较为明显,而大盘/小盘,高估/低估等风格,相对而言近期并未出现明显的风格对立情形。

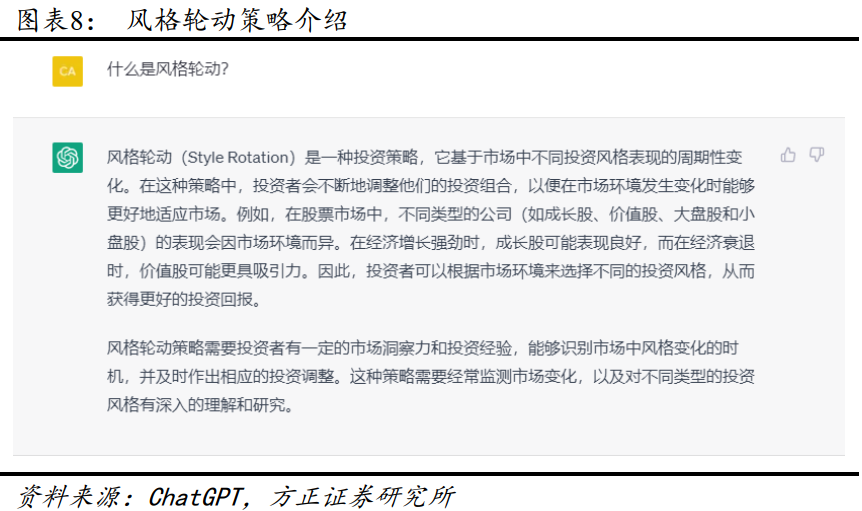

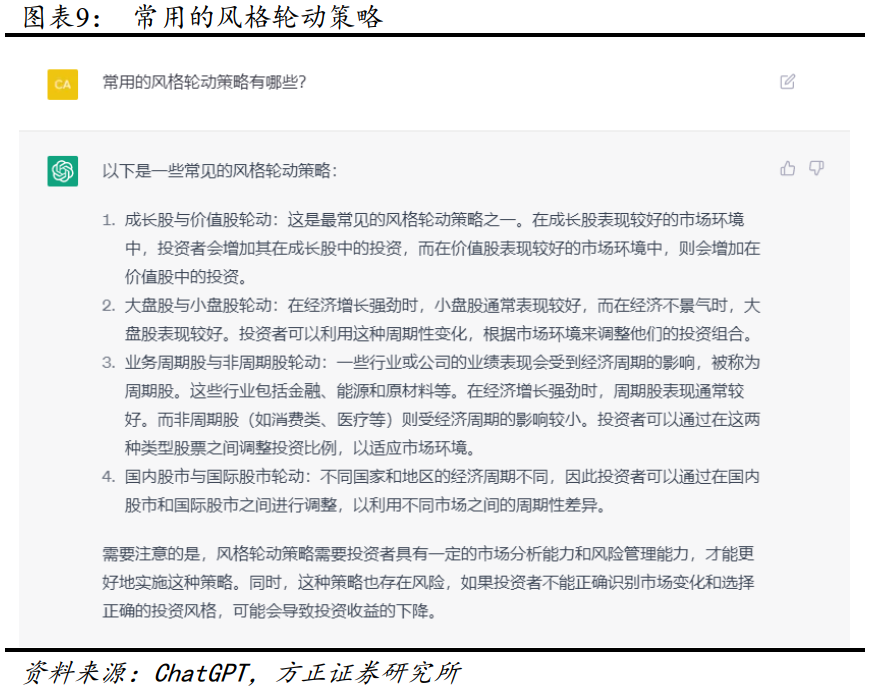

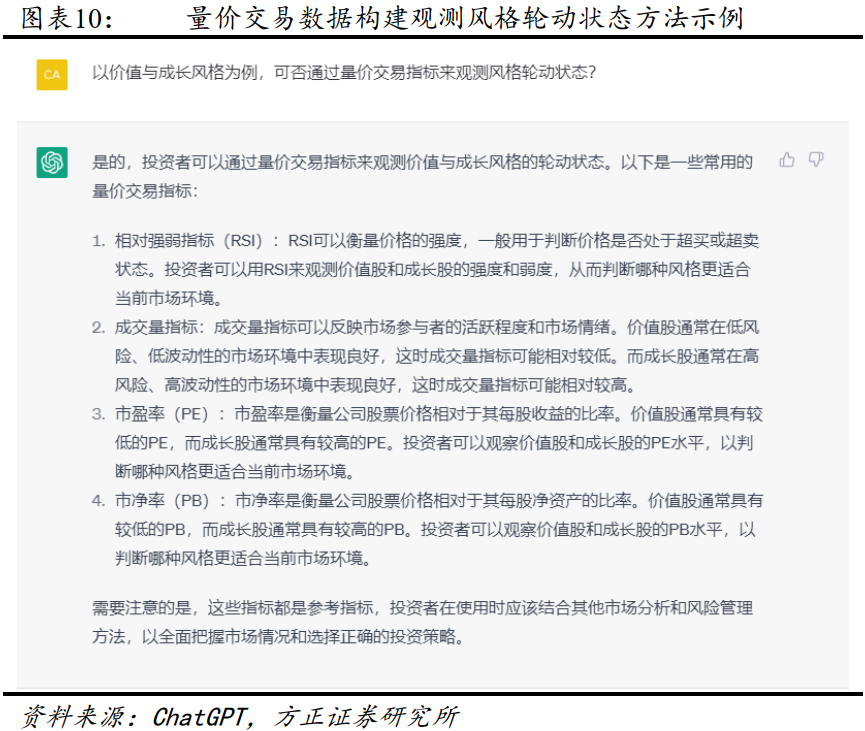

关于如何构建风格轮动策略,是投资者非常关注的一个问题,接下来我们通过与ChatGPT交互风格轮动相关的话题,尝试构建一个简单的观测风格轮动的模型。

接着我们让ChatGPT给我们一些关于风格轮动策略的构建建议:

显然,当我们尝试让ChatGPT给我们设计实际可用的策略时,其回复的内容相对来讲质量较低,基本上无法形成有效策略,且多次尝试后依然如此。因此我们直接给出一个策略,让其帮我们实现。

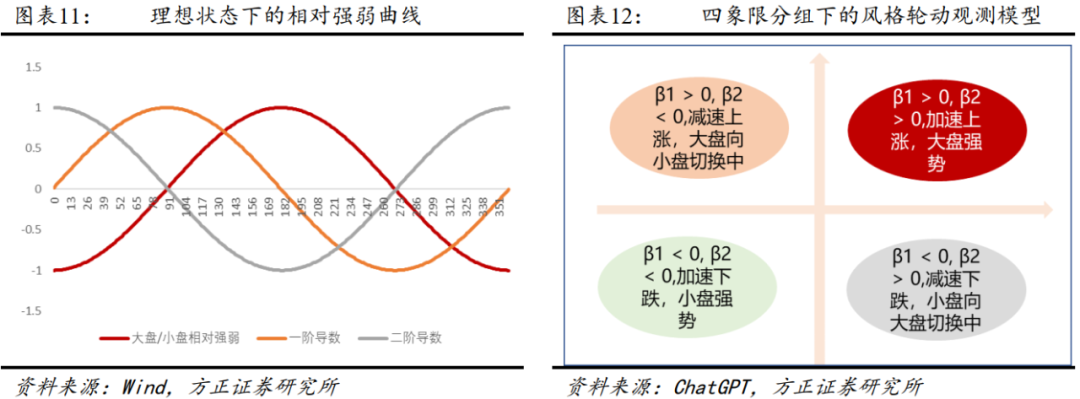

通常我们可以用两个风格指数的相对强弱曲线来观察风格轮动状态,以大盘/小盘为例,我们假设理想情况下大盘/小盘相对强弱曲线符合正弦波曲线形态,随着大盘指数逐渐走强,其相对于小盘风格的相对强弱曲线开始加速上升,一段时间后随着市场预期逐步体现,相对强弱曲线则开始减速上升,直至达到临界点,开始下跌,市场由此转向小盘风格。

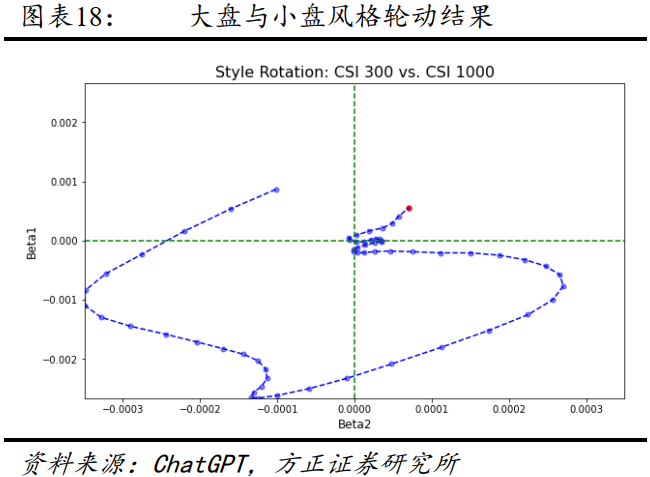

我们通过最小二乘回归来近似拟合相对强弱曲线的一阶导数与二阶导数,并将其绘制于二维图中,即可得到一个实际可用的风格轮动观测模型。在四象限中,一象限内大盘/小盘相对强弱指数加速上升,大盘风格持续占优,三象限中相对强弱指数加速下行,小盘风格明显占优。

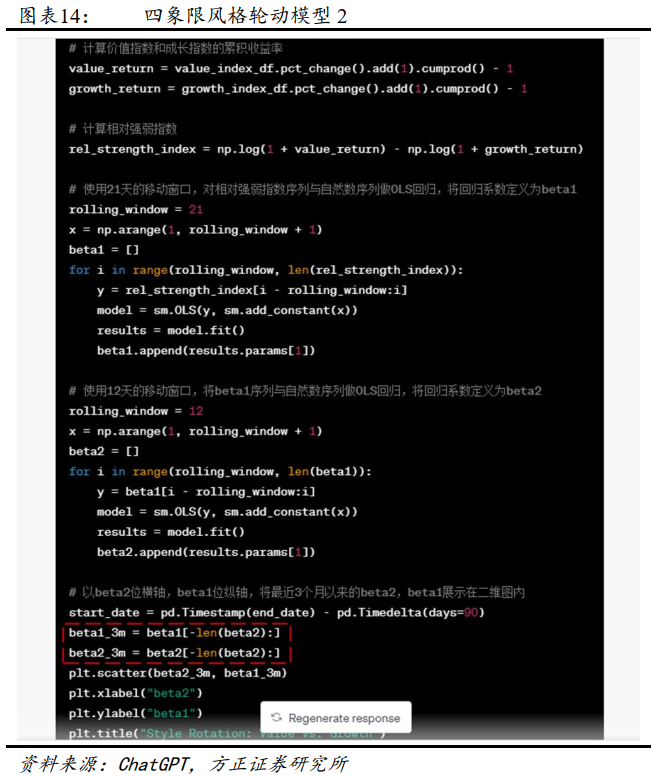

整个策略的构建过程相对简单,我们将全部步骤告诉ChatGPT,让其来构建这个风格观测模型。

可以看到,在给定具体的计算步骤之后,ChatGPT能够快速的完成代码构建,且整段代码中除了开头和结尾部分有小错误之外(上图已标注),主体计算部分没有任何问题,我们将此代码复制到Python环境下,简单修改后运行即可得到相应的结果。

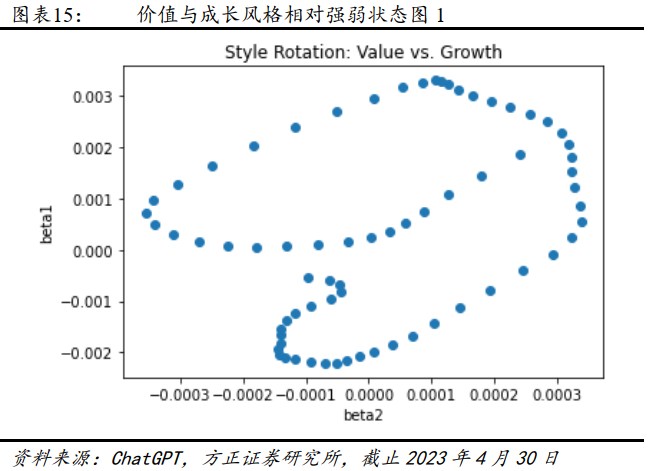

如上图所示策略已经正确运行且得到了相应的结果,但图表显示不太直观,我们让其帮我们进一步优化结果显示部分。

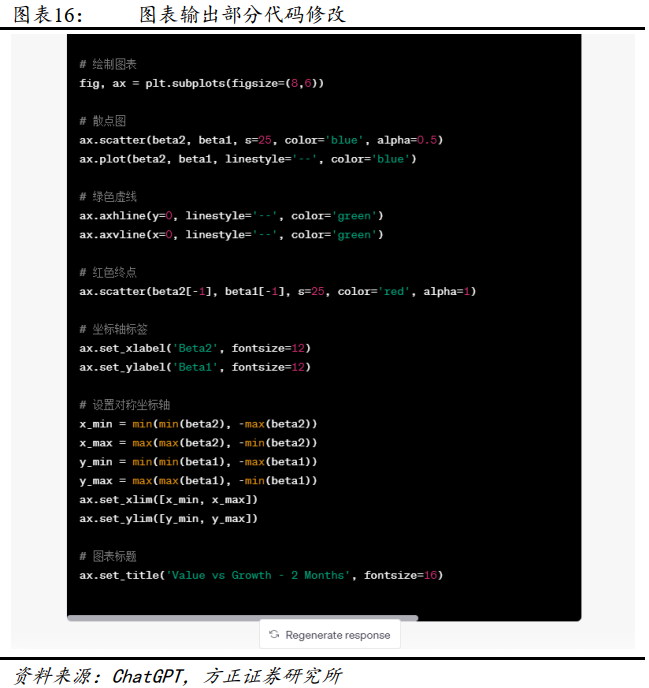

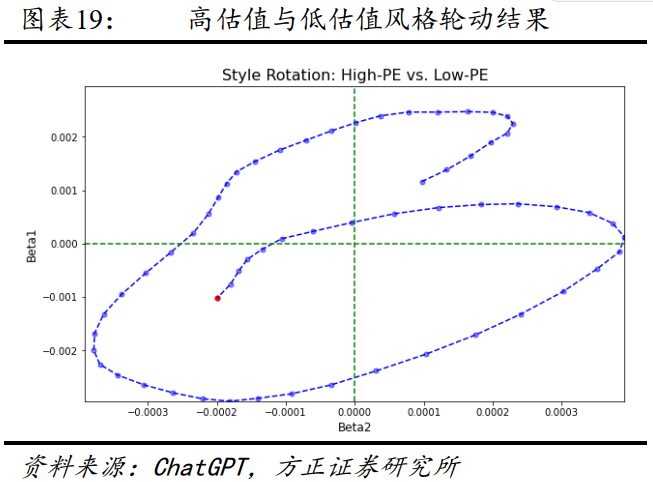

我们的需求:请将上述绘图过程修改为展示最近2个月内的beta2和beta1,并将横纵坐标轴用绿色虚线绘制到图中,修改图表坐标系以0点为中心,左右对称,上下对称,再将上述散点用蓝色的虚线连接起来,最后一个点标识成红色以表示终点。

ChatGPT的回答:

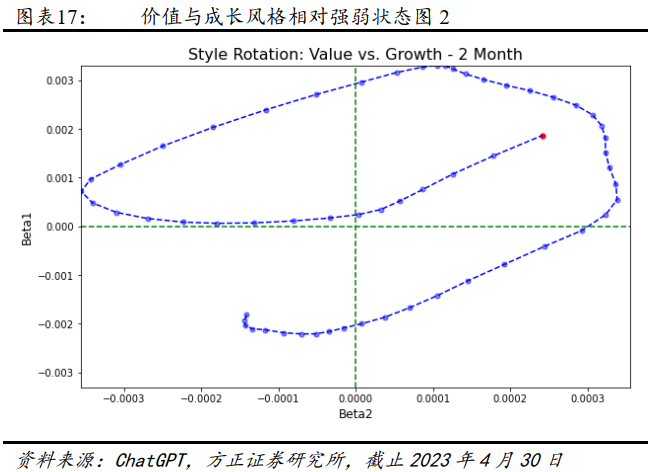

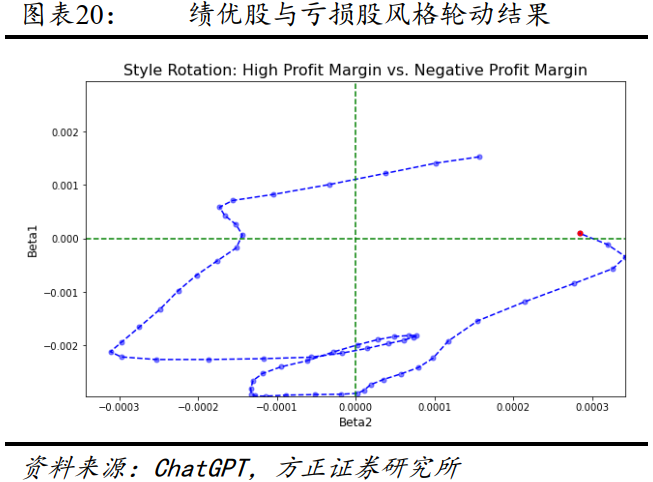

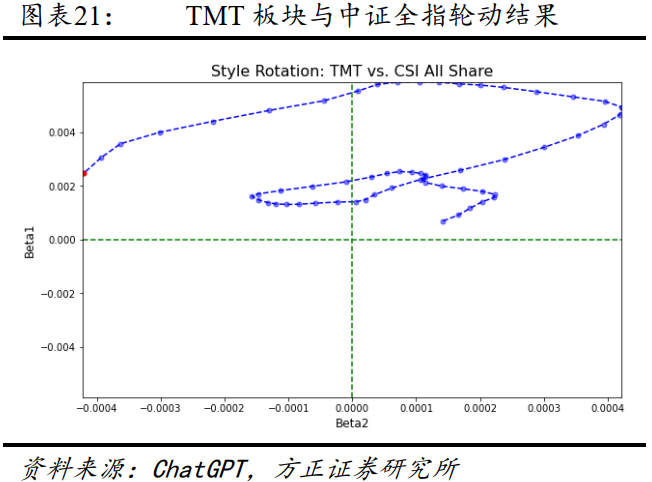

我们再将上述代码复制之后运行,即可得到如下所示的观测结果。

至此我们已通过ChatGPT得到了一个风格轮动观测模型,如上文介绍,该模型显示了近期价值风格与成长风格的相对强弱趋势变化图,整个轨迹在四象限图中沿着逆时针方向旋转,截至4月底,轨迹运行至一象限价值风格占优区域,表明目前价值风格相对于成长风格占优。该模型是一个通用模型,我们将其简单修改调整即可用来观测任意两组不同风格指数的强弱关系。

从绩优股与亏损股风格的相对轮动状态来看,截至4月底绩优股开始逐步走强,轨迹刚刚进入一象限区域,同时今年以来表现最强势的TMT板块,相对于全市场的相对强弱已开始走弱,目前正处于二象限区域,后续需关注其是否会继续走弱切换进入三象限,从模型逻辑角度考虑,我们建议短期保持谨慎。

接下来,我们将分步骤完成行业轮动策略的构建,首先我们需要计算各行业的基础财务指标。

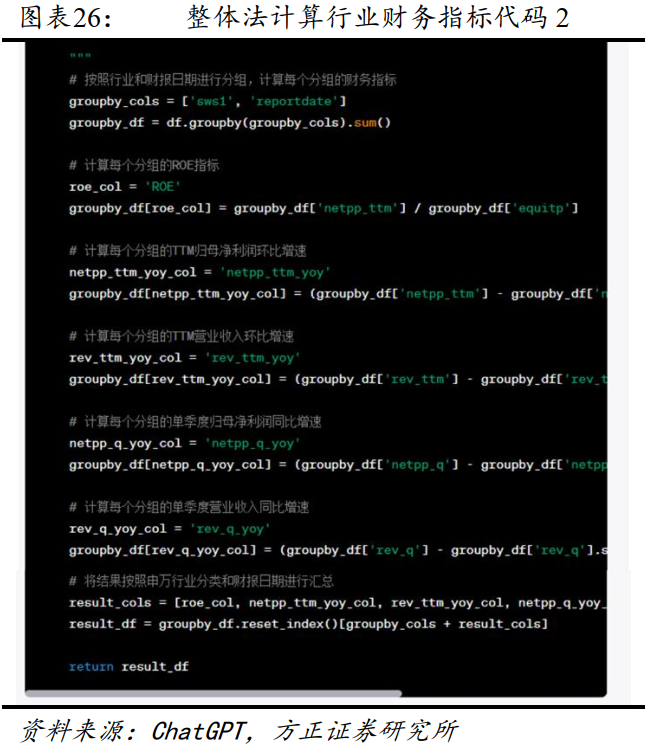

我们的需求:请写一个Python函数,用来实现通过整体法计算行业的财务指标,输入为DataFrame,包含字段股票代码stockcode,财报日期reportdate,申万行业分类sws1,TTM归母净利润netpp_ttm,TTM营业收入rev_ttm,单季度归母净利润netpp_q,单季度营业收入rev_q,净资产equitp。

计算各行业的TTM归母净利润环比增速、TTM营业收入环比增速、单季度归母净利润同比增速、单季度营业收入同比增速、ROE_TTM环比变动值,单季度ROE同比变动值。

ChatGPT的回答:

从上述代码来看,基本实现了整体法的计算逻辑,对于环比增速和同比增速的理解正确,并且考虑到了分母为负数的情形,使用了abs函数调整,但其仍然存在一些bug,比如指标命名全部为_yoy,按照习惯我们需要将环比增速的指标后缀修改为_qoq,同时代码中遗漏了ROE的环比变动和同比变动部分,也需要进一步补充。

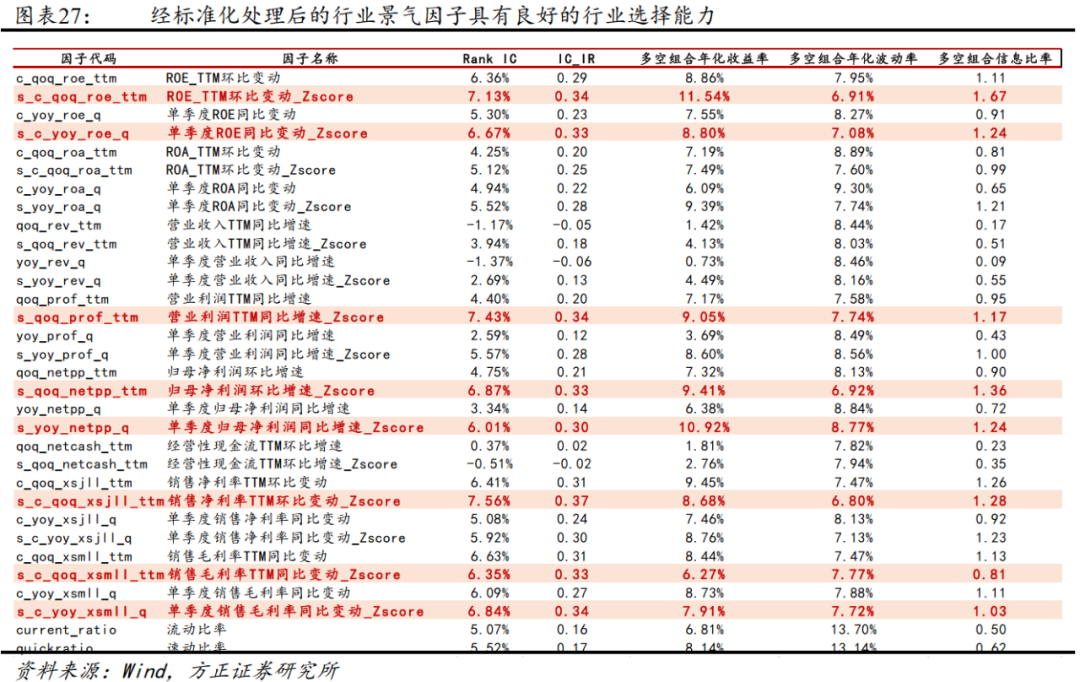

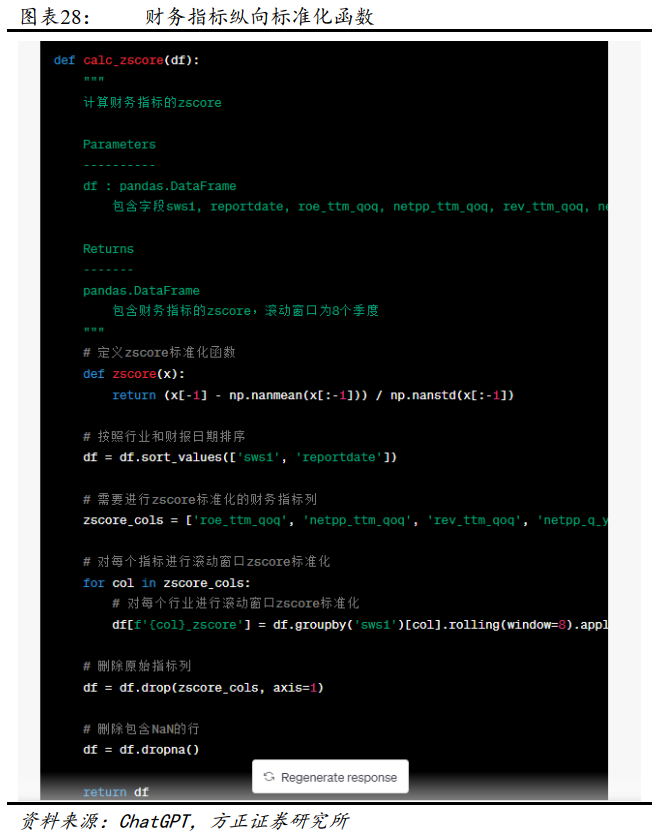

接下来,我们需要定义一个时间序列标准化函数zscore,以实现对行业财务指标进行时间序列的标准化处理,之所以进行标准化,一方面是因为不同行业之间本身景气趋势存在差异,我们希望通过这种方式过滤掉行业本身的趋势,只关注其边际变化,另一方面,在此前的研究中我们也发现,经过zscore处理之后的行业财务指标,业绩表现都较原始指标有明显改善。

我们的需求:请写一个Python函数,输入为DataFrame,包含字段sws1, reportdate, roe_ttm_qoq, netpp_ttm_qoq, rev_ttm_qoq, netpp_q_yoy, rev_q_yoy,将roe_ttm_qoq, netpp_ttm_qoq, rev_ttm_qoq, netpp_q_yoy, rev_q_yoy等财务指标滚动8个季度进行zscore标准化,即最新值减去历史均值除以标准差。

ChatGPT的回答:

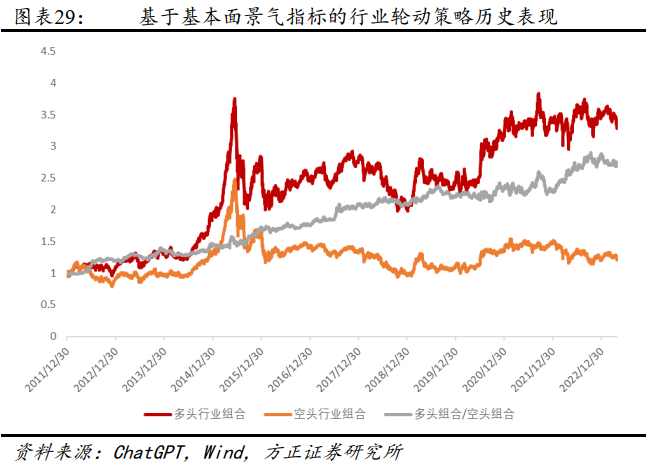

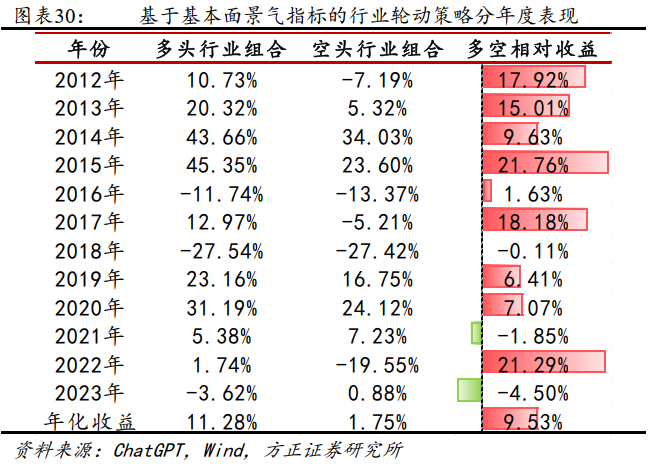

至此,我们的行业轮动策略核心部分已经构建完成,我们进一步将上述经过标准化之后的财务指标等权合成为行业基本面景气得分,每个财报期结束之后,根据行业基本面景气得分选取前6个一级行业作为多头组合,后6个行业作为空头组合,由于年报和一季报在同一时间点披露完毕,因此在实际组合构建时我们剔除年报数据,仅使用一季报的最新得分进行排序和分组,该策略的历史表现如下图所示。

可以看到,该行业轮动策略虽然每年只调整三次,但是其历史表现非常出色,自2012年以来,多头组合年化收益率为11.28%,空头组合年化收益率为1.75%,多空年化收益约为9.53%。且该行业轮动模型在历史大多数年份中,多头组合均较空头组合有明显的超额收益,多空相对净值曲线整体表现相对较为平稳。

该模型仅利用了历史财报数据计算,更新频率较低,且每年三季报披露结束之后有较长的业绩真空期,我们可以在此基础之上,添加分析师预期数据、资金流数据等不同维度指标,进一步丰富和完善行业轮动策略,此处不再赘述。

5 基于ChatGPT挖掘高频量价选股因子

4.1 成交量的“激增时刻”

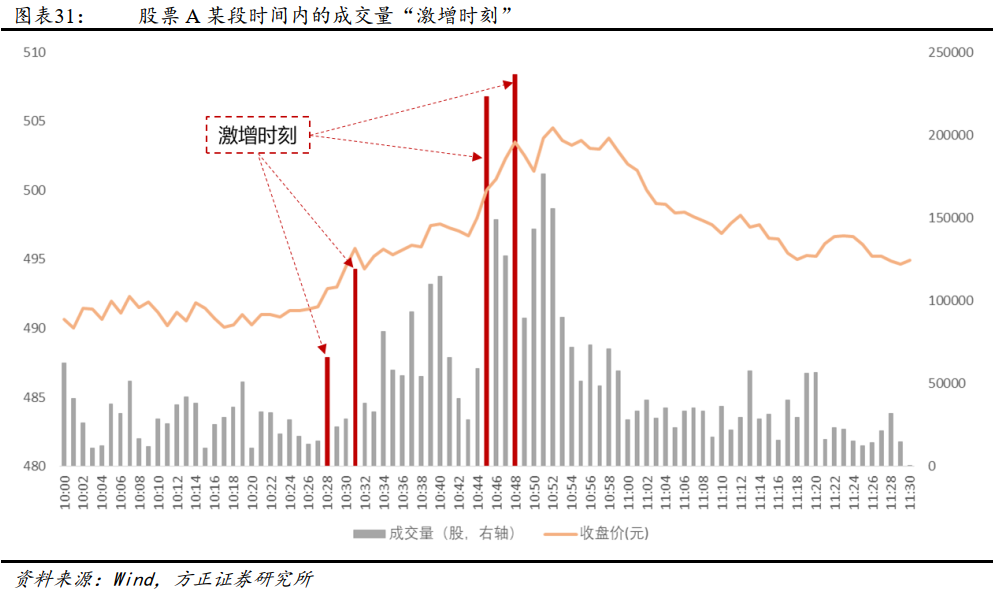

在股票市场中,成交量的边际变化隐含着非常重要的信息,特别是在技术分析领域,成交量被认为是股票市场的原动力。俗语“量在价先”深刻反应了成交量的变化对于股票价格波动的预测具有指示性作用。

我们以利好信息为例,当一个利好信息公布后,可能会引起相应个股成交量的突然放大。如果在成交量激增的同时,价格却未发生变动,或者未能引起价格的波动,则表明这一利好消息没能得到市场广泛的认可。相反,如果成交量激增的同时,价格出现大幅上涨,则表明市场对于此利好信息反应过于趋同,有可能出现反应过度。

报告《【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一》中我们通过观察日内成交量激增的时段,考察这些时段的收益率与波动率,并将市场平均水平作为“适度”程度的衡量标准,进而构建“耀眼波动率”因子和“耀眼收益率”因子,并最终合成为能综合反应投资者反应不足和反应过度程度的“适度冒险”因子。

“适度冒险”因子的构建大致可以分为如下几个步骤:

1)确定“激增时刻”:

①剔除开盘和收盘数据,仅考虑日内分钟频数据,计算个股每分钟的成交量相对于上一分钟的成交量的差值,作为该分钟成交量的增加量。

②计算每天每只个股分钟频成交量的增加量的均值mean和标准差std。我们定义那些分钟频成交量增加量大于“均值+1倍标准差”的时刻为成交量激增的时刻,我们将对应的时刻统称为“激增时刻”。

2)根据“激增时刻”后的价格波动,计算“月耀眼波动率”因子:

①定义“激增时刻”的这一分钟及其随后的4分钟,是因成交量激增而引起投资者关注的5分钟。投资者对成交量激增的反应,在这5分钟里表现得最充分最强烈,我们将这5分钟称为“耀眼5分钟”。

②使用分钟收盘价,计算每分钟的收益率,进而可以得到每个“耀眼5分钟”里收益率的标准差,作为成交量激增引起的价格波动率,我们将其称为“耀眼波动率”。

③计算A股票在t日内所有“耀眼波动率”的均值,作为t日A股票对成交量的激增在波动层面上反应的代理变量,记为“日耀眼波动率”。

④根据前述分析,我们希望“日耀眼波动率”不要太大,也不要太小,适度最好,为了不引入其他参数,我们选取“日耀眼波动率”的截面均值作为最“适度”的水平。因此我们将每日的“日耀眼波动率”减去截面的均值再取绝对值,表示个股的“日耀眼波动率”与市场平均水平的距离,并将其记为日频因子“适度日耀眼波动率”。

⑤我们分别计算最近20个交易日的“适度日耀眼波动率”的平均值和标准差,记为“月均耀眼波动率”因子和“月稳耀眼波动率”因子。

⑥将“月均耀眼波动率”与“月稳耀眼波动率”等权合成,得到“月耀眼波动率”因子。

3)根据“激增时刻”的价格变动,计算“月耀眼收益率”因子:

①找到“激增时刻”对应的分钟收益率,我们将其称为“耀眼收益率”。

②对A股票在t日内所有的“耀眼收益率”求均值,作为股票对成交量激增在收益率层面反应的代理变量,记为“日耀眼收益率”。

③根据上述分析,我们同样希望“日耀眼收益率”不要太大,也不要太小,适度最好。因此我们将每日的“日耀眼收益率”减去截面的均值再取绝对值,表示个股的“日耀眼收益率”与市场平均水平的距离,并将其记为“适度日耀眼收益率”。

④我们分别计算最近20个交易日的“适度日耀眼收益率”的平均值和标准差,记为“月均耀眼收益率”和“月稳耀眼收益率”因子。

⑤将“月均耀眼收益率”与“月稳耀眼收益率”因子等权合成,得到“月耀眼收益率”因子。

4)将上述“月耀眼波动率”因子与“月耀眼收益率”因子等权合成,即得到“适度冒险”因子。

在报告《【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一》中我们对“适度冒险”因子在月频选股效果上的回测结果显示:合成之后的“适度冒险”因子表现非常出色,Rank IC为-8.89%,Rank ICIR为-4.84,多空组合年化收益率达37.46%,信息比4.10,因子月度胜率87.74%。此外,在剔除了常用的风格因子影响后,“适度冒险”因子仍然具有较强的选股能力,Rank IC均值为-3.18%,Rank ICIR为-1.89,多空组合年化收益率18.07%,信息比率2.23。

接下来我们尝试通过ChatGPT来复现这个因子,这是一个相对较为复杂的因子,为了达到目标,我们需要将因子构建过程分解,逐步得到最终的因子构建代码。

首先,该因子构建中最核心的问题是关于“激增时刻”的定义,“激增时刻”指的是在某一分钟上成交量的突然放大,如下图红色柱状代表的分钟时刻,其成交量相比于前一分钟出现明显放量,这些分钟就是我们所定义的“激增时刻”。

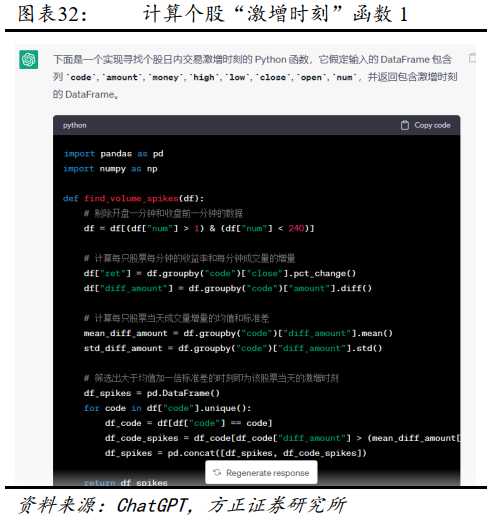

我们的需求:请写一个Python函数,用来实现寻找个股日内交易的激增时刻,读入为DataFrame,表示个股分钟频交易数据,包含字段 code, amount, money, high, low, close, open, num,其中num表示当天第几分钟,按照如下步骤进行:

1、剔除开盘1分钟以及收盘前1分钟的数据;

2、计算每只股票每分钟的收益率ret和每分钟成交量的增量diff_amount;

3、计算每只股票当天diff_amount的均值和标准差,筛选出该股票大于其均值加一倍标准差的时刻即为该股票当天的激增时刻。

需要注意的是,此处省略了数据预处理部分,本文中高频数据来源于米筐API,其将每天最后三分钟的交易数据合并为一根bar,因此此处剔除收盘前1分钟的数据实际代表的是剔除收盘前3分钟的数据(即集合竞价数据),如其他数据接口可能需要修改第一步表述部分。

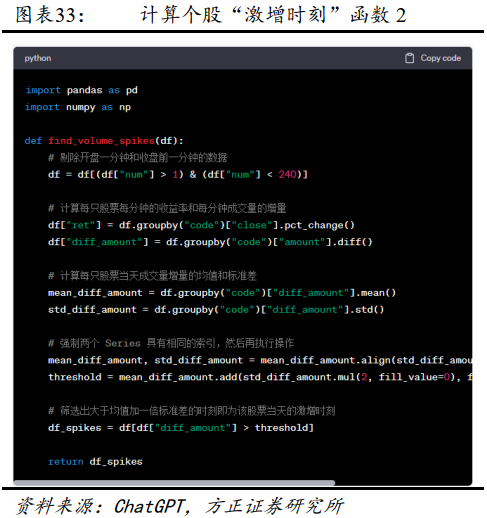

ChatGPT的第一个回答版本如下图32所示,该函数完全理解了我们的意图,并按照要求给出了每个股票每天的“激增时刻”及其对应的数据,但是在函数中使用了for循环来计算,这在分钟频数据上的计算是非常耗时的,因此我们尝试让ChatGPT来优化这个过程,我们直接告诉ChatGPT:for循环太耗时,换一种算法,即可得到图33所示的代码。

这个版本的主要不同之处在于它使用了 Pandas 的向量化操作add 和 mul 来计算均值加一倍标准差,而不是使用for 循环和逐个计算每只股票的激增时刻。这种方式更快且更有效率,特别是在处理大量数据时。但其中有一处bug是其计算的阈值是均值+2倍标准差,而非我们定义的均值+1倍标准差,因此我们需要修改mul的参数为1,即可得到正确的结果。

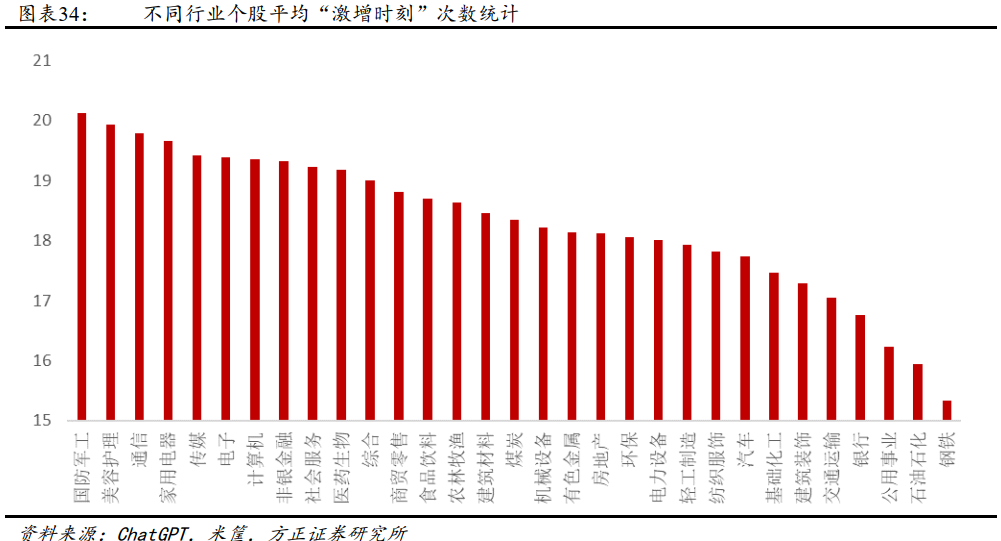

我们以2023年1月6日为例,通过上述程序计算出了每只股票的“激增时刻”,当天所有股票中“激增时刻”最多的达到了35次,同时也有少量股票没有触发“激增时刻”,分行业统计来看,各行业平均次数如下所示:

5.2 基于ChatGPT构建“适度冒险”因子

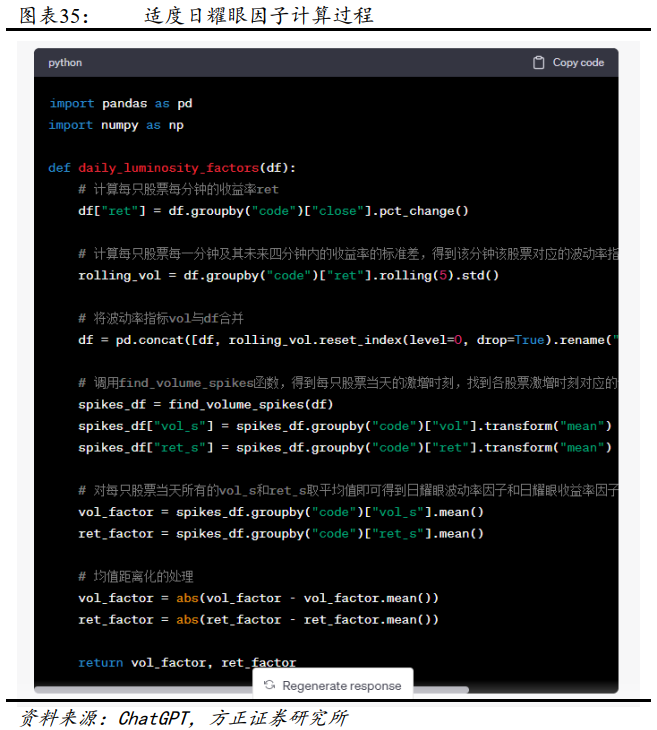

接下来,我们复现因子的具体计算过程。找到“激增时刻”之后,我们需要分别构建两个细分因子:“耀眼波动率因子”与“耀眼收益率因子”,其中“耀眼波动率因子”需要考察“激增时刻”之后的五分钟内的波动率情况,“耀眼收益率因子”则通过“激增时刻”这一分钟收益率来计算,我们在同一个函数中实现其计算过程。

我们的需求:请写一个Python函数,用来计算日耀眼波动率因子和日耀眼收益率因子,读入为DataFrame,表示个股分钟频交易数据,包含字段 code, amount, money, high, low, close, open, num,其中num表示当天第几分钟,按照如下步骤进行:

1、计算每只股票每分钟的收益率ret;

2、计算每只股票每一分钟及其未来四分钟内的收益率的标准差,得到该分钟该股票对应的波动率指标vol;

3、调用上述find_volume_spikes函数,得到每只股票当天的激增时刻,找到各股票激增时刻对应的波动率vol_s和收益率指标ret_s;

4、对每只股票当天所有的vol_s和ret_s取平均值即可得到日耀眼波动率因子和日耀眼收益率因子。

5、对日耀眼波动率因子和日耀眼收益率因子进行均值距离化处理(减去均值后再取绝对值)。

ChatGPT的回答:

可以看到,由于我们的描述相对较为具体,所以ChatGPT可以很好的理解我们的意图,不过上述计算过程中没有考虑到时间的移动问题,即计算的波动率指标过程中使用rolling(5).std()之后,需要再将其前置5分钟,才符合我们所定义的激增时刻触发之后5分钟内的波动率。所以这一步正确的表述应该为:rolling_vol = df.groupby("code")["ret"].rolling(5).std().shift(-5)。

上述过程中对因子值进行均值距离化的处理,是因为我们在定义“适度冒险”因子时,我们希望的是那些突然放量之后在波动率和收益率层面有温和波动的股票,后续表现应该相对较好,而波动太大或太小,或者收益太高或太低的股票,都不是我们想做多的股票。

通过以上代码,我们即可初步得到了两个日度频率的因子“适度日耀眼波动率”和“适度日耀眼收益率”,接下来的处理过程相对较为简单,分别先对“适度日耀眼波动率”和“适度日耀眼收益率”因子进行移动窗口为20个交易日的移动平均值和移动标准差,再将平均值和标准差因子合并,分别得到“月耀眼收益率”因子和“月耀眼收益率”因子,再将这两个因子合并,即可得到“适度冒险”因子。此过程相对较为简单,我们不再展示与ChatGPT的交互过程。

如下图所示,上述过程实现的“适度冒险”因子表现非常出色,自2017年以来全市场月度频率上Rank IC高达-9.66%,Rank ICIR为-4.02,多空组合年化收益33.28%,月度胜率84.93%。

6 总结

本文中我们通过与ChatGPT交互,分别构建了均线排列择时模型、四象限风格轮动模型、基本面景气行业轮动模型以及“适度冒险”因子模型。综合来看ChatGPT对于复杂金融问题的理解和实现基本没有障碍,但本文的实现过程均需要有一定的Python基础,此外,在测试过程中我们发现想要通过ChatGPT自己来构建一个实际可用的策略目前还难以实现,但如果我们能够较为准确的描述策略思想和主要过程,ChatGPT可以通过强大的理解能力和编程能力,快速的帮我们实现策略过程,因此ChatGPT在量化研究领域同样具有强大的生命力,可以大幅提升投研人员的开发效率。

7 风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;驱动因子受环境影响可能存在阶段性失效的风险;ChatGPT回答结果不一,生成代码可能存在错误。

近期报告

**ChatGPT**

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**量化选股**

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**行业轮动**

【方正金工】4月份建议关注公用事业、建筑装饰、社会服务、机械设备、医药生物、传媒等行业——行业轮动月报202304

【方正金工】2月份建议关注公用事业、电力设备、石油石化、有色金属、非银金融等行业——行业轮动月报202302

【方正金工】1月份建议关注公用事业、银行、家用电器、煤炭、农林牧渔、食品饮料等行业——行业轮动月报202301

【方正金工】12月建议关注农林牧渔、公用事业、家用电器、建筑装饰、汽车、银行等行业——行业轮动月报202212

【方正金工】11月建议关注农林牧渔、综合、公用事业、国防军工、通信、汽车等行业——行业轮动月报202211

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

本篇文章来源于微信公众号: 春晓量化