万亿指基迎年内第二次成分股定调【国信金工】

报 告 摘 要

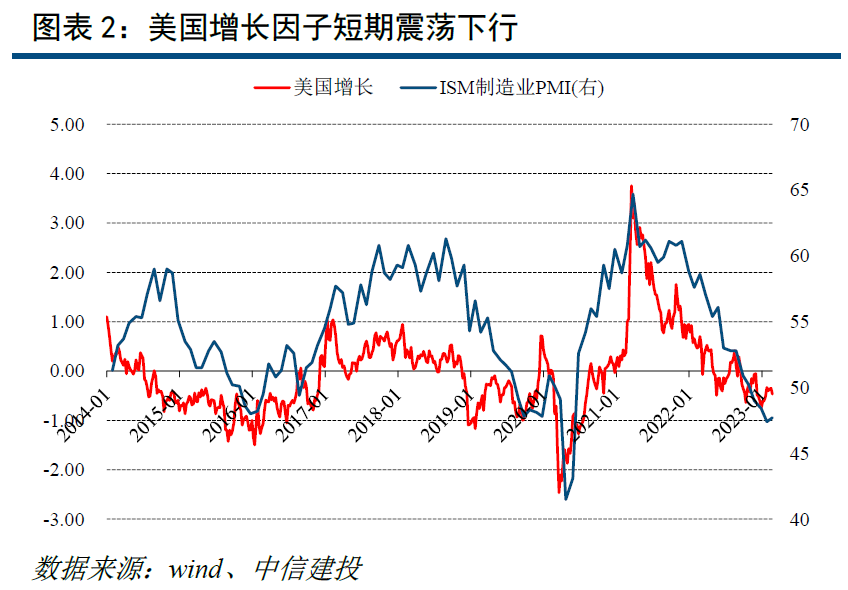

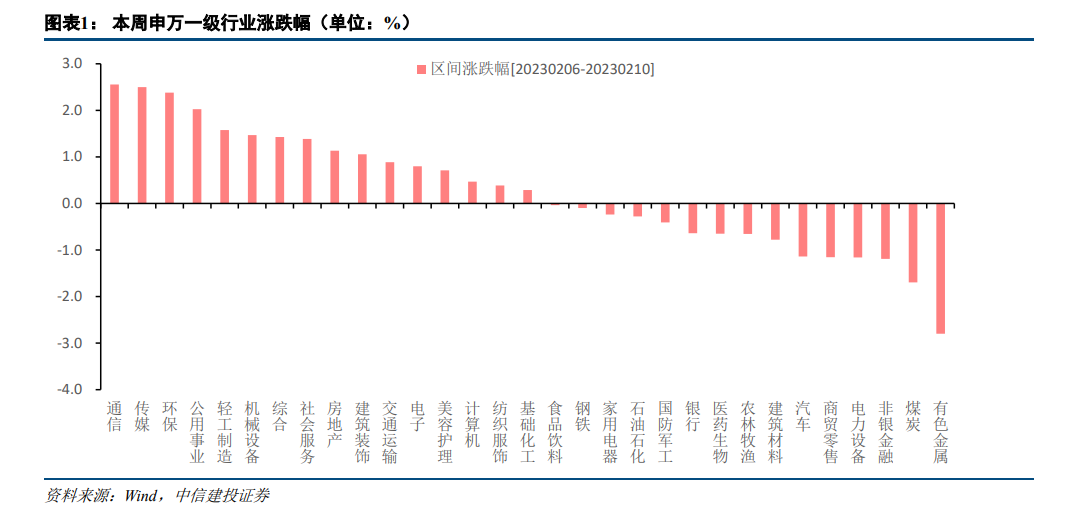

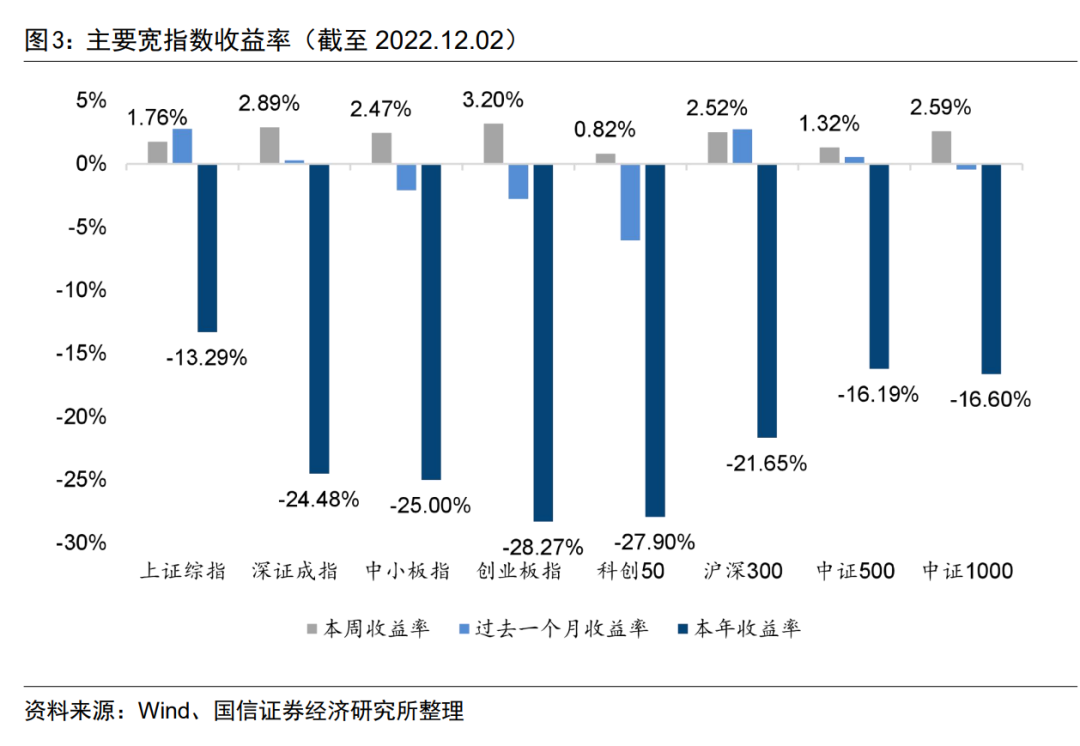

上周A股市场主要宽基指数全线上涨,创业板指、深证成指、中证1000涨幅靠前,收益分别为3.20%、2.89%、2.59%,科创50、中证500、上证综指涨幅靠后,收益分别为0.82%、1.32%、1.76%。从成交额来看,上周主要宽基指数均有所增加。上周消费者服务、食品饮料、商贸零售收益靠前,收益分别为10.76%、7.79%、6.42%,煤炭、电力及公用事业、钢铁收益靠后,收益分别为-0.92%、0.03%、0.08%。

截至上周五,央行逆回购净投放资金2940亿元,逆回购到期230亿元,净公开市场投放3170亿元。不同期限国债利率均有所上行,利差缩窄4.93BP,不同评级的1年期、3年期、5年期、7年期、10年期信用债利率均有所上行。上周中证转债指数上涨1.47%,累计成交3899亿元,较前一周增加496亿元。

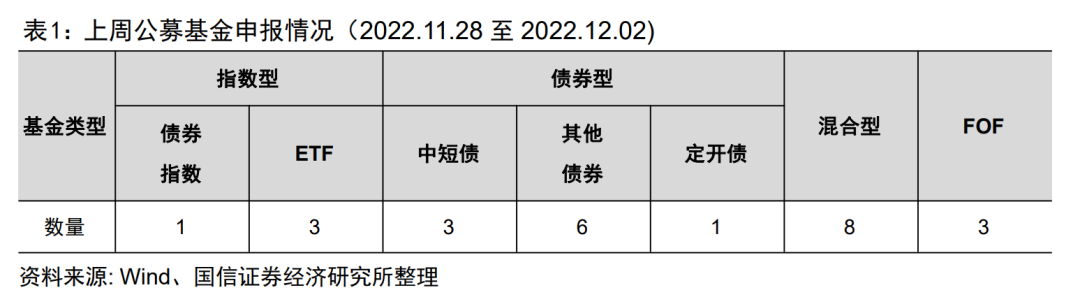

上周共上报25只基金,较上上周申报数量有所减少。申报的产品包括3只FOF、中证软件服务ETF等。

11月28日,全国首单生物医药产业园REITs——华夏杭州和达高科产业园REIT获批。

12月2日,南方基金申报的南方东英银河联昌富时亚太低碳精选ETF(QDII)获批。

12月1日,银保监会发布了《中国银保监会办公厅关于开展养老保险公司商业养老金业务试点的通知》,决定自2023年1月1日起开展养老保险公司商业养老金业务试点,试点期限暂定一年。

12月2日,为进一步加强商业银行表外业务风险管理,银保监会对《商业银行表外业务风险管理指引》进行了全面修订,形成了《商业银行表外业务风险管理办法》。

二、开放式公募基金表现

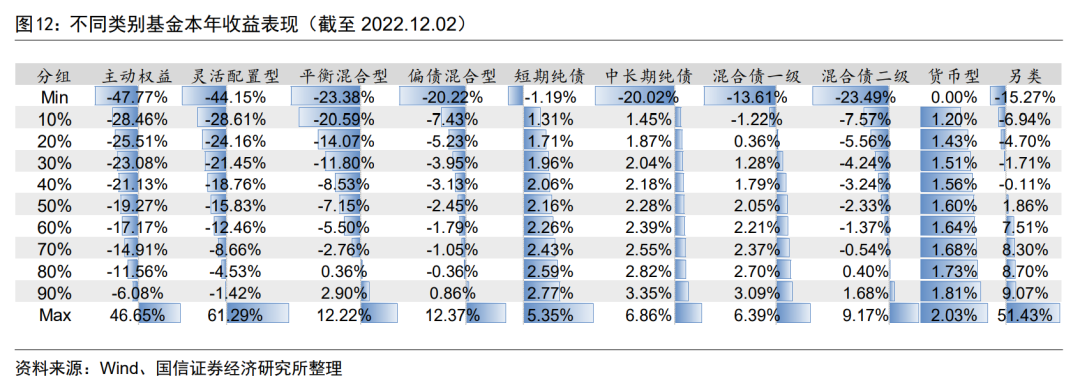

上周主动权益、灵活配置型、平衡混合型基金收益分别为1.82%、1.19%、1.19%。今年以来中长期纯债基金业绩表现最优,中位数收益为2.28%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-19.27%、-15.83%、-7.15%。

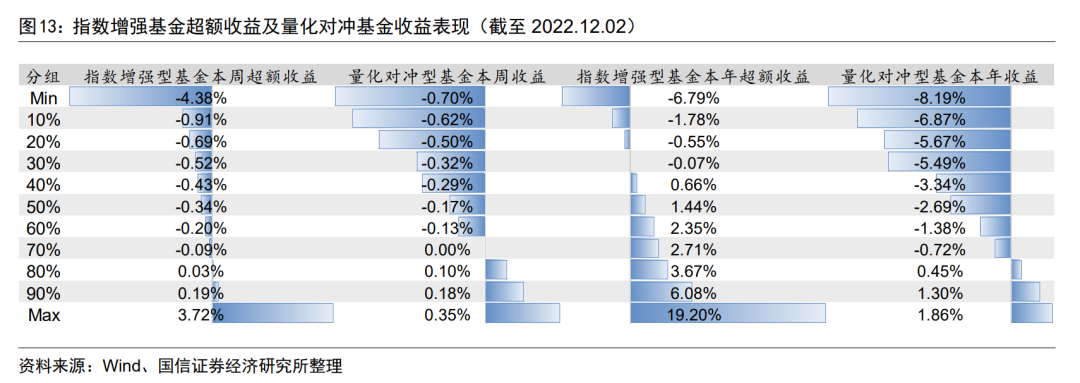

上周指数增强基金超额收益中位数为-0.34%,量化对冲型基金收益中位数为-0.17%。今年以来,指数增强基金超额中位数为1.44%,量化对冲型基金收益中位数为-2.69%。

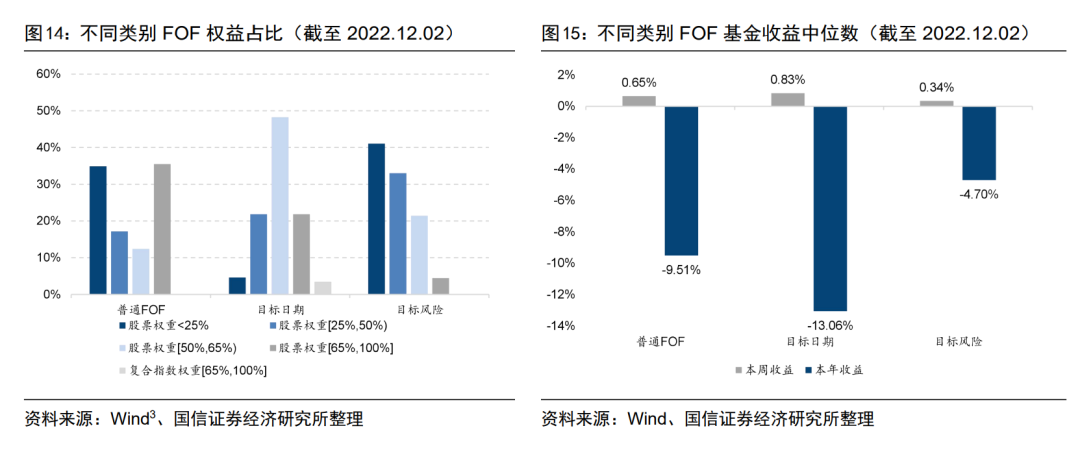

截至上周末,开放式公募基金中共有普通FOF基金169只、目标日期基金87只、目标风险基金112只。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-4.70%。

上周新成立基金32只,合计发行规模为545.27亿元,较前一周有所增加。此外,上周有49只基金首次进入发行阶段,本周将有27只基金开始发行。

一

上周市场回顾

1.1

相关热点回顾

一、基金申报发行动态

上周共上报25只基金,较上上周申报数量有所减少。申报的产品包括3只FOF、中证软件服务ETF等。

1、全国首单生物医药产业园REITs获批

11月28日,华夏基金申报的华夏杭州和达高科产业园REIT获得证监会发行批文,准予基金的募集份额总额为5亿份。该基金是全国首单生物医药产业园REITs,也是全市场第24单公募REITs。

2、中新互联互通ETF迎新进展

12月2日,南方基金申报的南方东英银河联昌富时亚太低碳精选ETF(QDII)获批,基金类型为契约型开放式。该基金是中国和新加坡互联互通落地的产品之一,也是在内地市场上市的首只与新加坡交易所互挂的ETF产品。

12月1日,中国银保监会发布《关于开展养老保险公司商业养老金业务试点的通知》,自2023年1月1日起,在北京市、上海市、江苏省、浙江省、福建省、山东省、河南省、广东省、四川省、陕西省等10个省(市)开展商业养老金业务试点。试点期限暂定一年。

参与试点养老保险公司为:中国人民养老保险有限责任公司、中国人寿养老保险股份有限公司、太平养老保险股份有限公司、国民养老保险股份有限公司。

11月28日,国证指数公司公布了深证系列指数样本股调整名单。根据指数编制规则,对深证成指、创业板指、深证100等实施样本股定期调整,本次调整将于2022年12月12日正式实施。

深证成指是中国股市中制造业占比最高的标尺类指数,本次调整将更换26只样本股,调整后深证成指的制造业样本股权重达到74%,与“中国制造”的强力联结和对实体经济的反映能力进一步强化。

本次创业板指将更换10只样本股,调整后,高新技术企业占95%,战略性新兴产业占90%,先进制造、数字经济、绿色低碳三大重点领域占83%。

深证100“创新蓝筹”特色鲜明,是表征创新型龙头企业的重要指数。本次深证100将更换5只样本股,调整后,战略性新兴产业占73%,先进制造、数字经济、绿色低碳三大重点领域占70%。

另外,中证指数公司于11月25日公布了沪深300、中证500、中证1000等指数样本定期调整方案。

本次样本调整后,各指数对实体经济的反映进一步加强,工业行业样本数量显著提升。例如沪深300指数中工业行业样本数量净增加6只,权重上升0.65%。中证500指数中工业行业样本数量净增加5只,权重上升0.36%。

样本调整后,从市值覆盖率来看,沪深300、中证500和中证1000指数占沪深市场总市值比分别为51.62%、15.99%和15.49%。

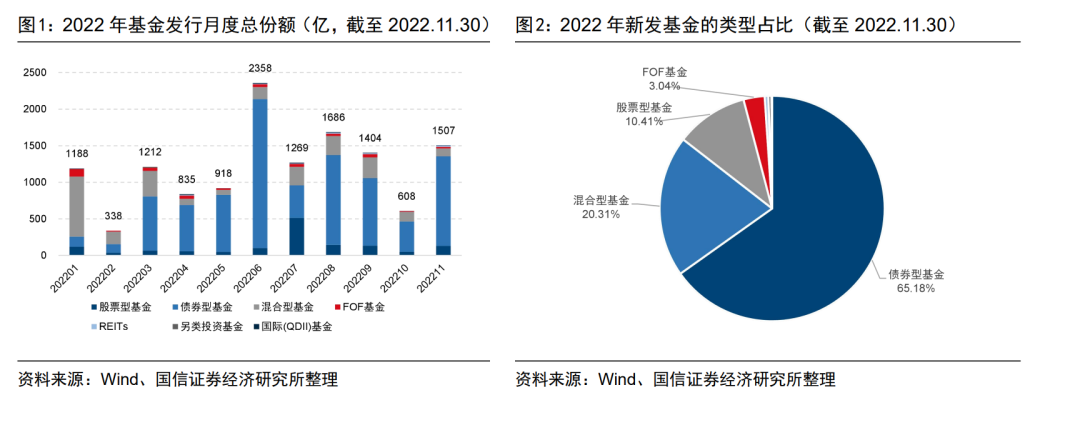

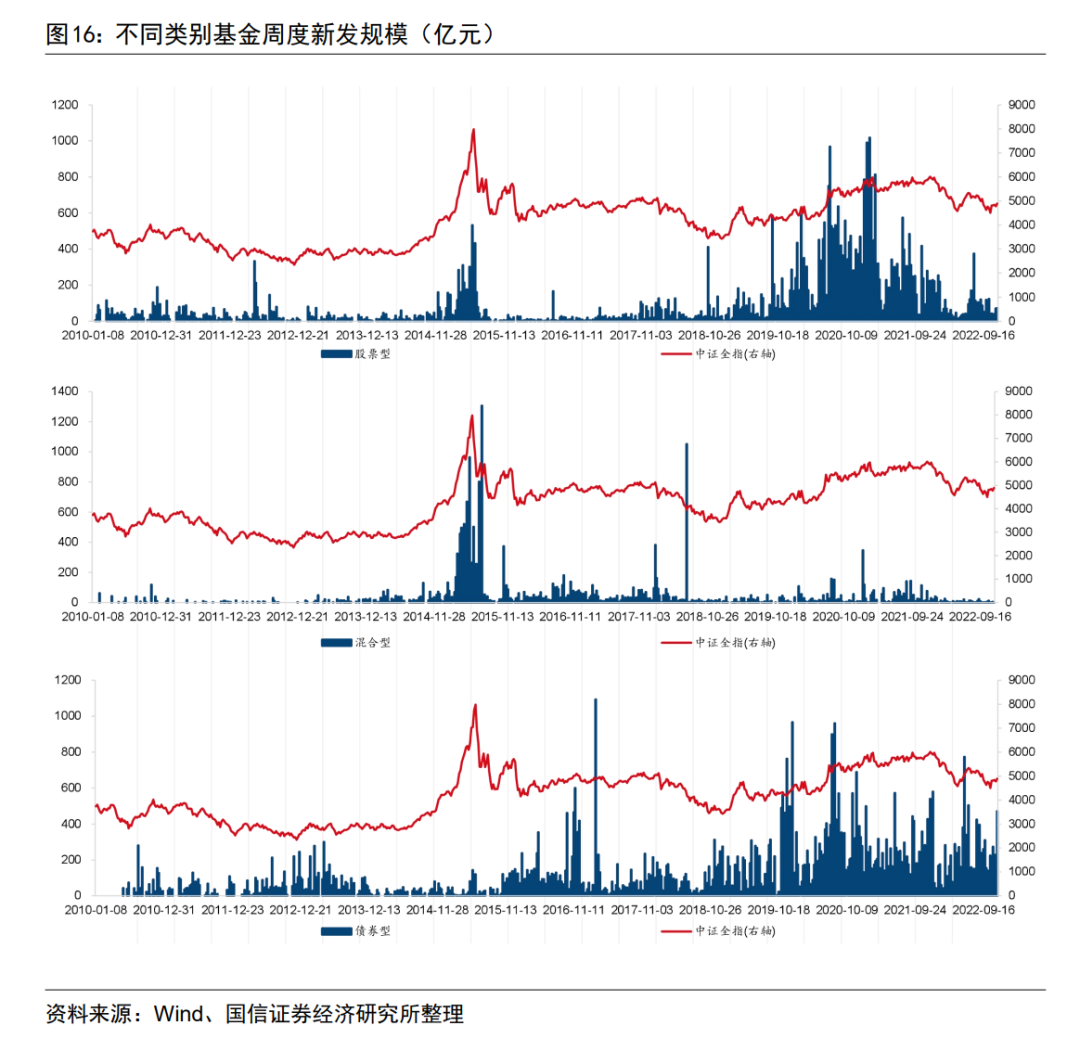

经过10月的基金发行降温后,11月基金发行逐渐回暖。图1按照基金成立日统计了2022年以来各月份的基金发行总份额情况,可以看到相比10月,2022年11月基金发行总份额增长至1507亿,增长了147.73%。

另外从全年的发行情况来看,截至2022年11月30日,基金发行总份额为13323亿,其中债券型基金为今年新发主力,占比65.18%。

1.2

股票市场

上周A股市场主要宽基指数全线上涨,创业板指、深证成指、中证1000涨幅靠前,收益分别为3.20%、2.89%、2.59%,科创50、中证500、上证综指涨幅靠后,收益分别为0.82%、1.32%、1.76%。过去一个月上证综指指数上涨2.78%,涨幅最大,科创50指数下跌6.03%,跌幅最大。年初至今,主要宽基指数中上证综指指数收益最高,其累计收益率为-13.29%。

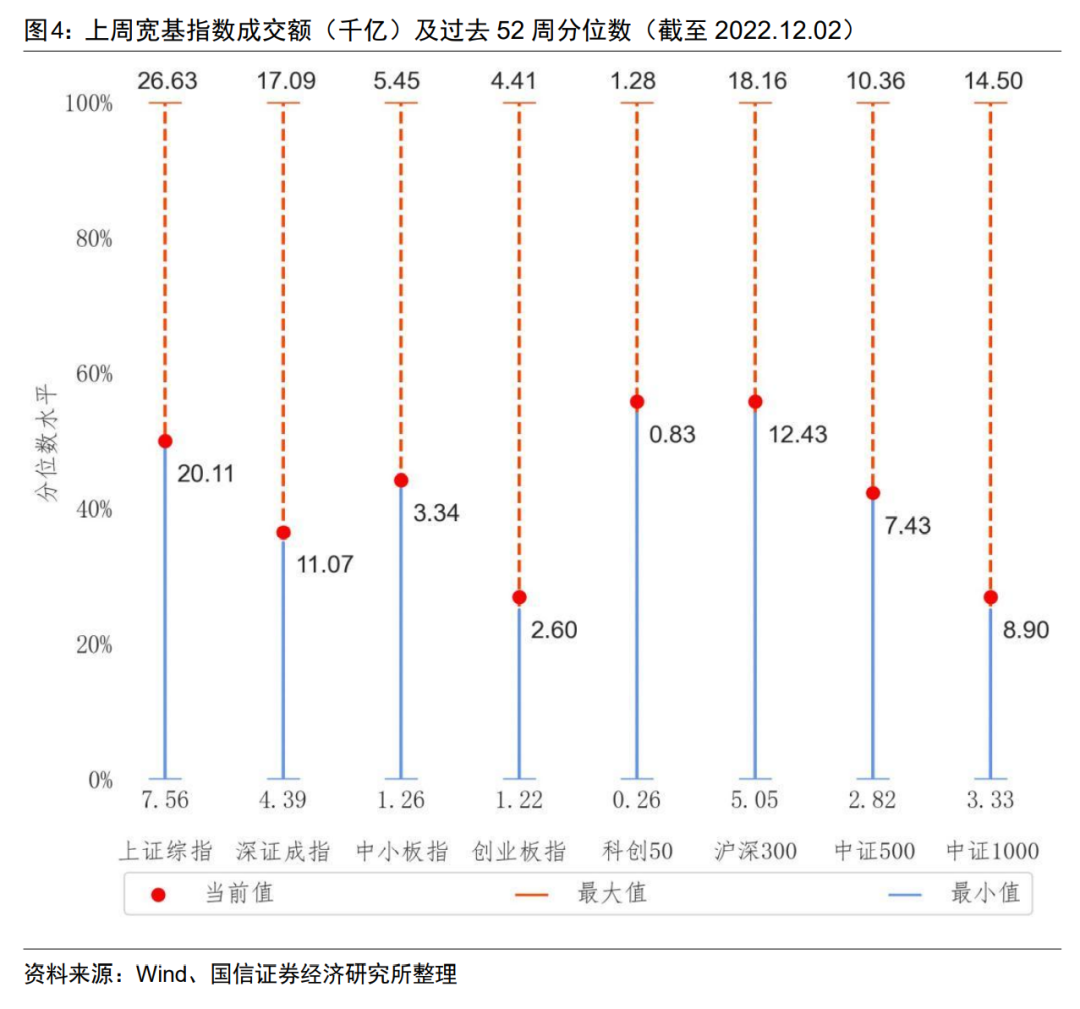

从成交额来看,上周主要宽基指数均有所增加,在过去52周的样本期内,主要宽基指数均位于25%-60%的历史分位水平。

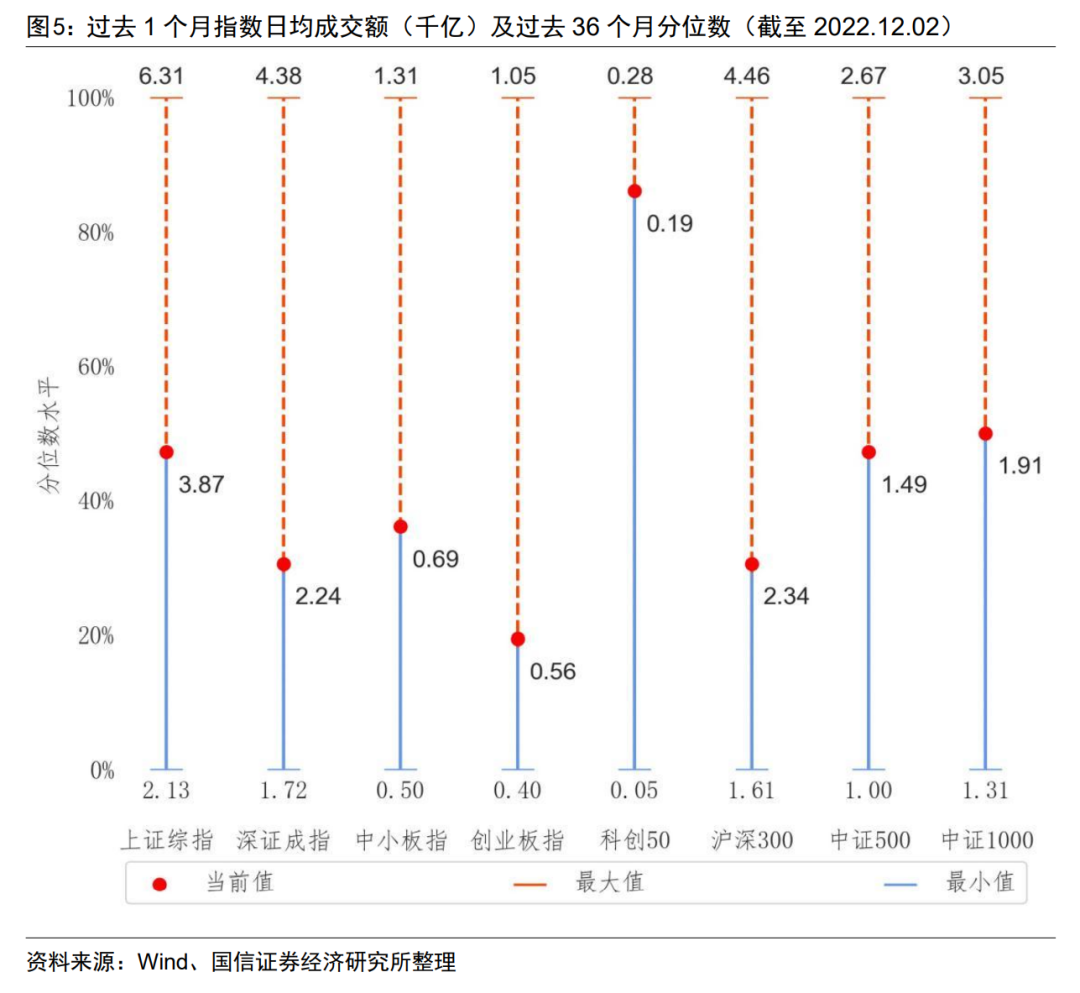

按月度来看,过去一个月主要宽基指数成交额有所减少,主要宽基指数均位于过去36个月15%-90%的历史分位水平。

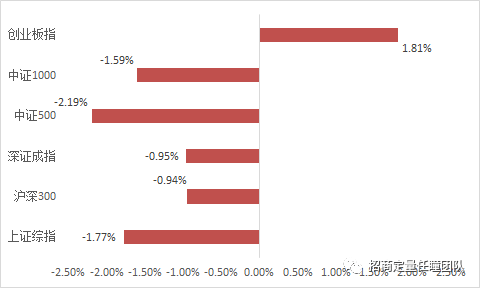

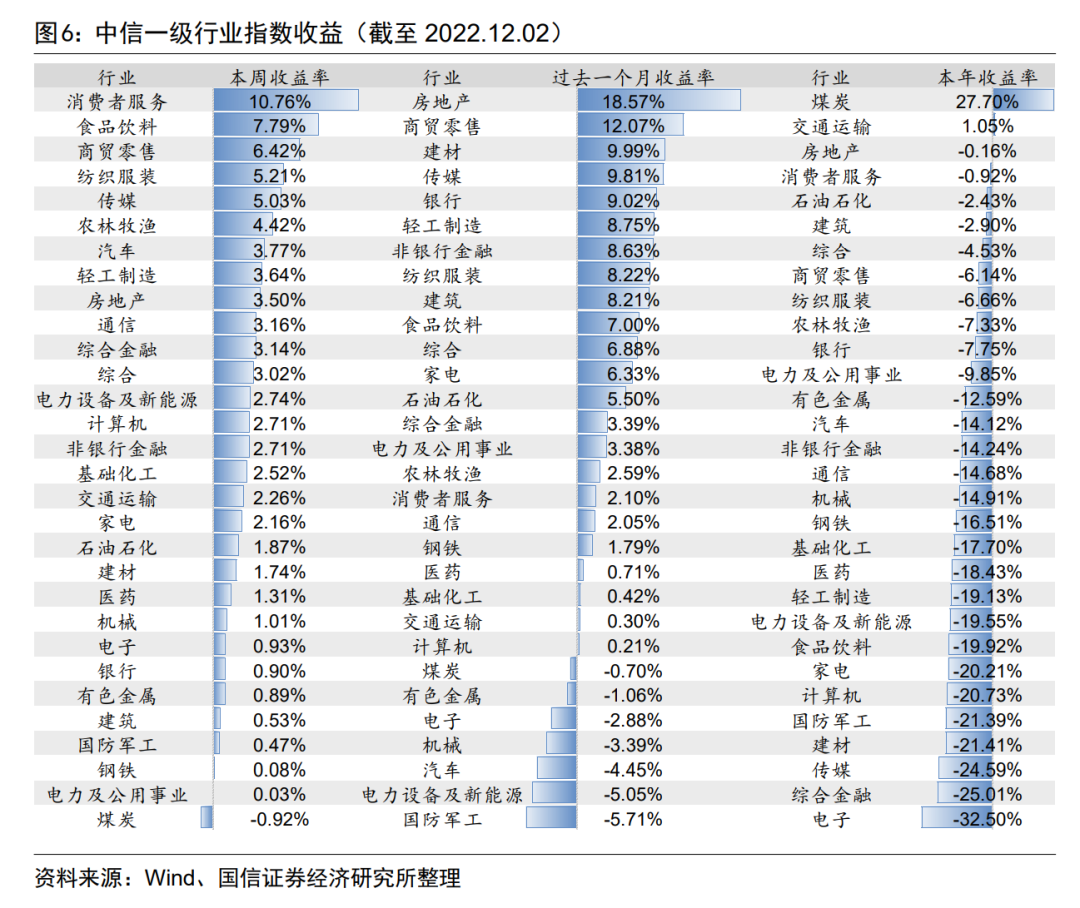

行业方面,上周消费者服务、食品饮料、商贸零售收益靠前,收益分别为10.76%、7.79%、6.42%,煤炭、电力及公用事业、钢铁收益靠后,收益分别为-0.92%、0.03%、0.08%。过去一个月,房地产行业累计上涨18.57%,涨幅最大,国防军工行业累计下跌5.71%,跌幅最大。今年以来,煤炭、交通运输、房地产的累计收益较高,分别为27.70%、1.05%、-0.16%,相比之下,电子、综合金融、传媒等多个行业的收益率最低。

1.3

债券市场

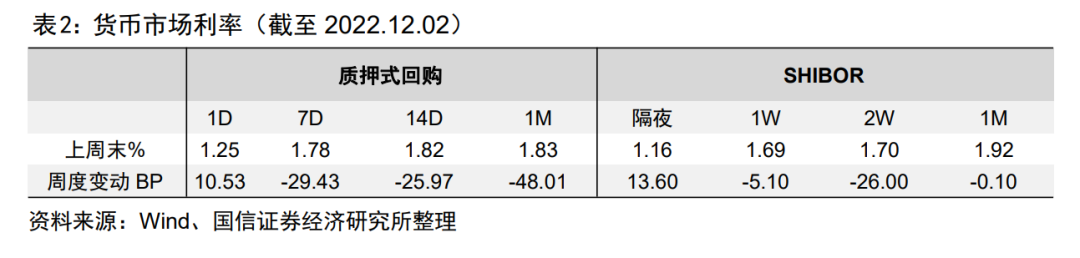

截至上周五,央行逆回购净投放资金2940亿元,逆回购到期230亿元,净公开市场投放3170亿元。质押式回购利率:1M相比前一周减少48.01BP,SHIBOR:2W相比前一周减少26.00BP。

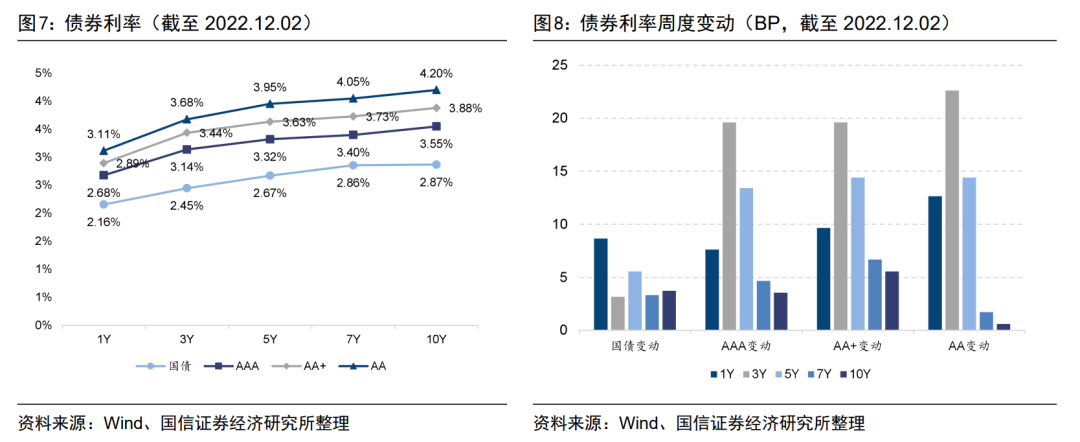

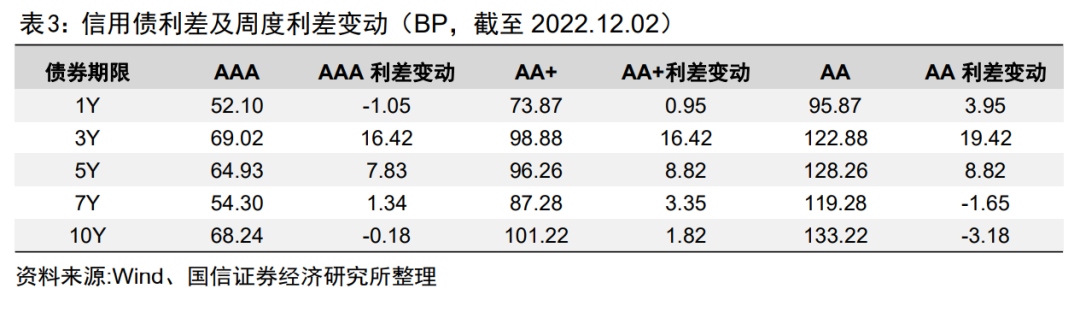

如下图所示,不同期限国债利率均有所上行,利差缩窄4.93BP,不同评级的1年期、3年期、5年期、7年期、10年期信用债利率均有所上行。

信用利差方面,3年期、5年期的信用债利差均有所上行。

1.4

可转债市场

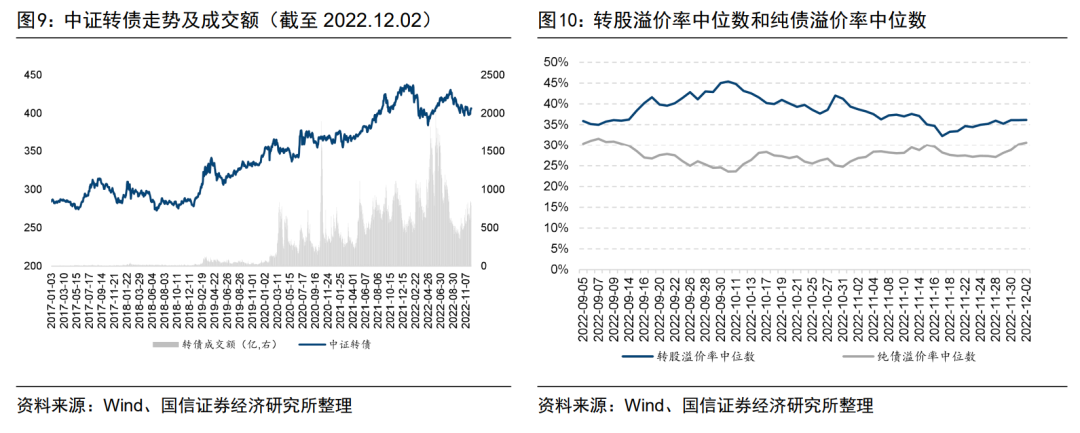

上周中证转债指数上涨1.47%,累计成交3899亿元,较前一周增加496亿元。截至上周五,可转债市场转股溢价率中位数为36.16%,较前一周增加0.97%,纯债溢价率中位数为30.67%,较前一周增加3.35%。

二

开放式公募基金表现

2.1

普通公募基金

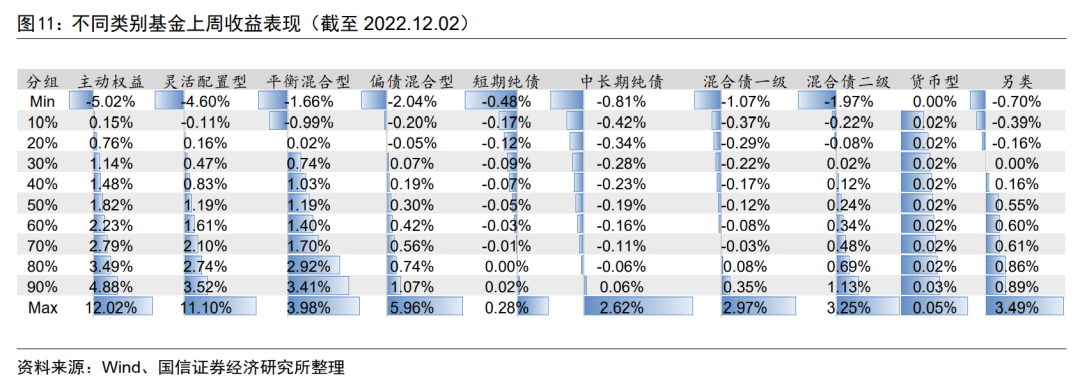

统计普通公募基金的业绩表现(不含指数增强基金、指数基金、FOF基金),新成立基金在6个月建仓期满之后才参与统计,并以开放式基金中的普通股票型基金和偏股混合型基金作为主动权益基金的样本池。上周主动权益、灵活配置型、平衡混合型基金收益分别为1.82%、1.19%、1.19%。

今年以来中长期纯债基金业绩表现最优,中位数收益为2.28%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-19.27%、-15.83%、-7.15%。

2.2

量化公募基金

统计指数增强基金相对基准的超额收益和量化对冲型基金的收益情况,新成立基金在6个月建仓期满之后才参与统计。上周指数增强基金超额收益中位数为-0.34%,量化对冲型基金收益中位数为-0.17%。今年以来,指数增强基金超额中位数为1.44%,量化对冲型基金收益中位数为-2.69%。

2.3

公募FOF基金

截至上周末,开放式公募基金中共有普通FOF基金169只、目标日期基金87只、目标风险基金112只。上周新成立2只FOF基金,为英大延福养老2040三年持有、华夏福泽养老目标2035三年持有。依据业绩比较基准计算FOF基金中权益类资产的权重,并将基金类指数按照预计权益占比进行折算。总的来看,目标日期基金的权益仓位更高,其权益仓位主要分布在50%-65%的区间内,绝大多数目标风险基金权益仓位在50%以下,普通FOF基金的权益仓位分布比较均匀。

统计FOF基金的业绩表现(新成立基金在3个月建仓期满之后才参与统计),上周普通FOF、目标日期、目标风险类基金收益中位数分别为0.65%、0.83%、0.34%。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-4.70%。

2.4

基金经理变更

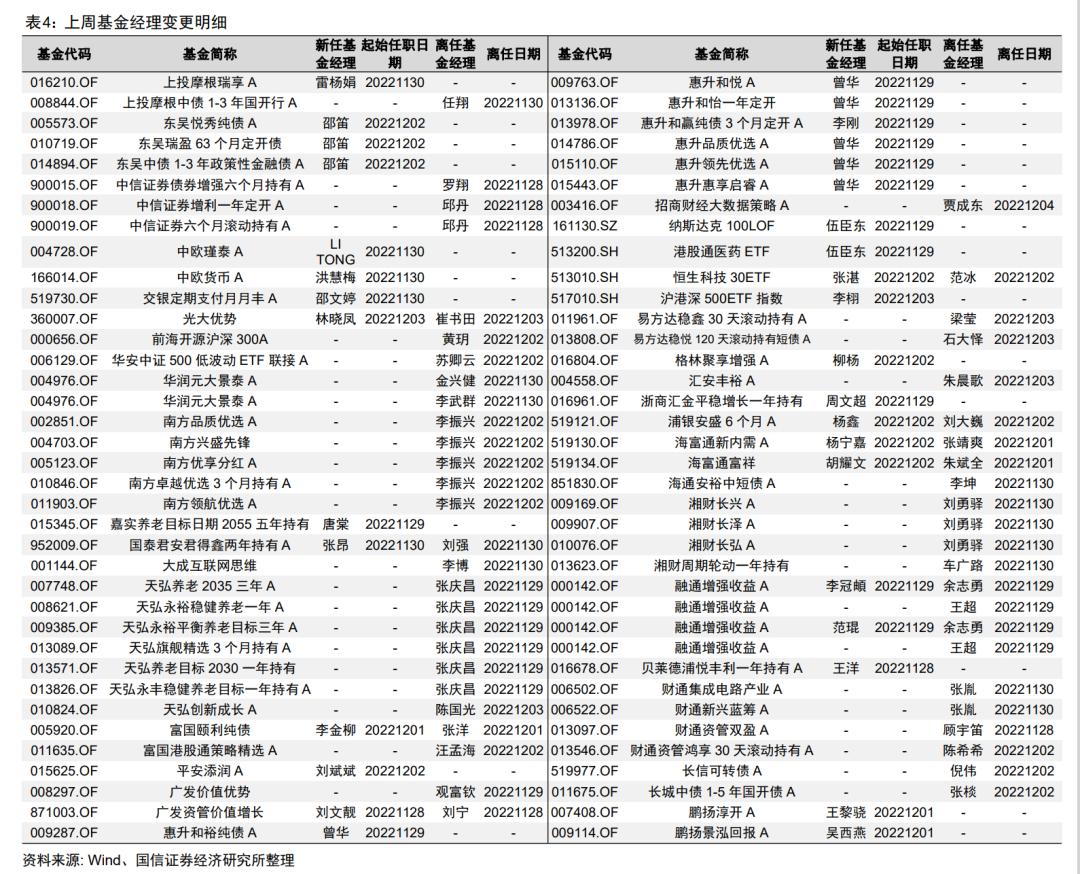

上周共有35家基金公司的70只基金产品其基金经理情况发生变动,其中产品变动数量较多的基金管理人有天弘基金(7只)、惠升基金(7只)、易方达基金(6只)。

三

基金产品发行情况

3.1

上周新成立基金

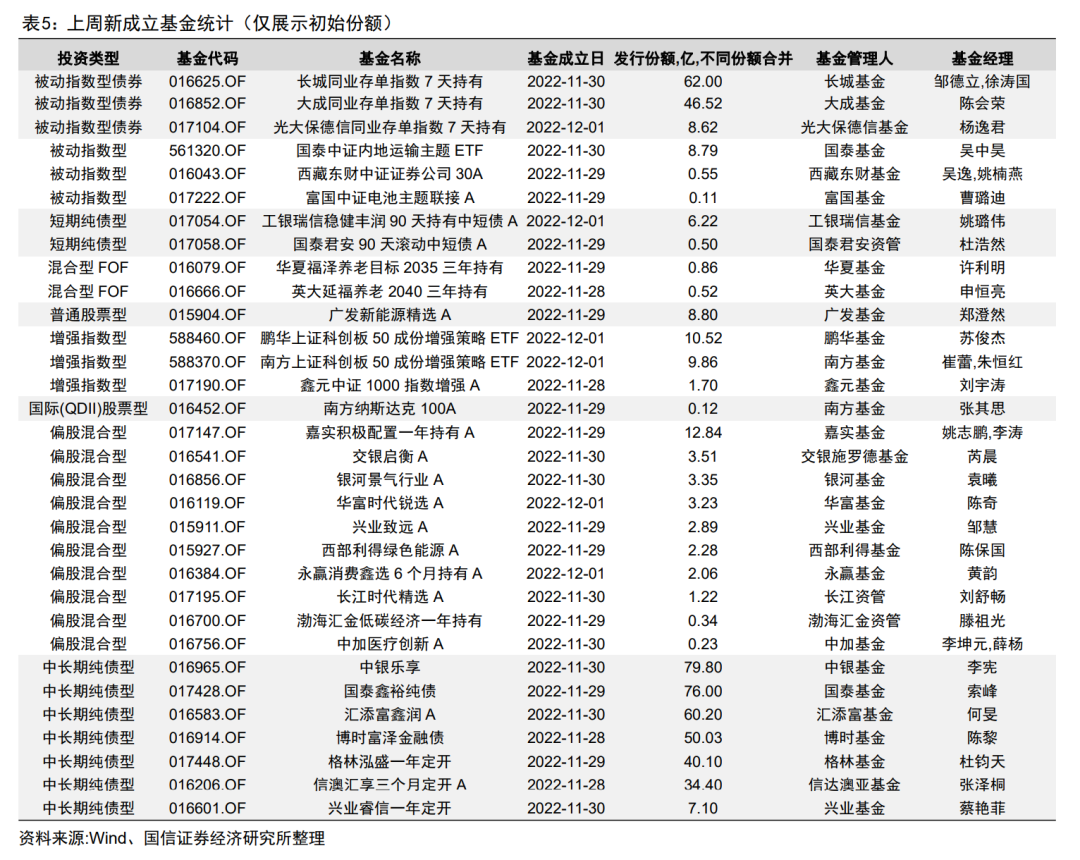

上周新发基金合计发行规模为545.27亿元,较前一周有所增加。其中股票型基金发行72.39亿元、混合型基金发行1.38亿元、债券型基金发行471.49亿元,另类基金和货币基金无新发。

上周新成立基金32只,新发基金中数量较多的类型为偏股混合型(10只)和中长期纯债型(7只),发行规模分别为31.95亿元和347.64亿元。

3.2

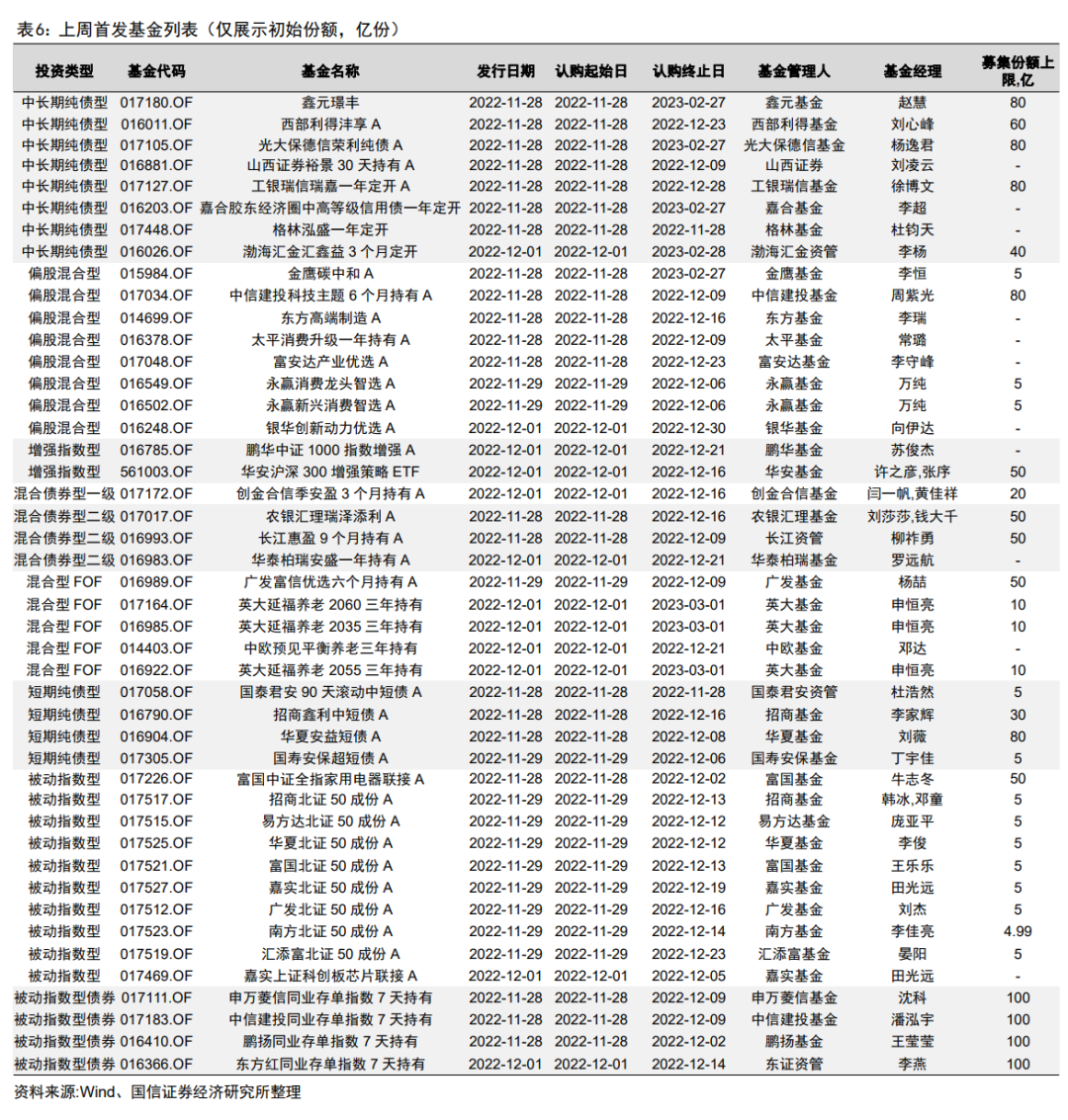

上周首发基金

上周有49只基金首次进入发行阶段,其中格林泓盛一年定开、国泰君安90天滚动中短债A已经结束发行且成立。

3.3

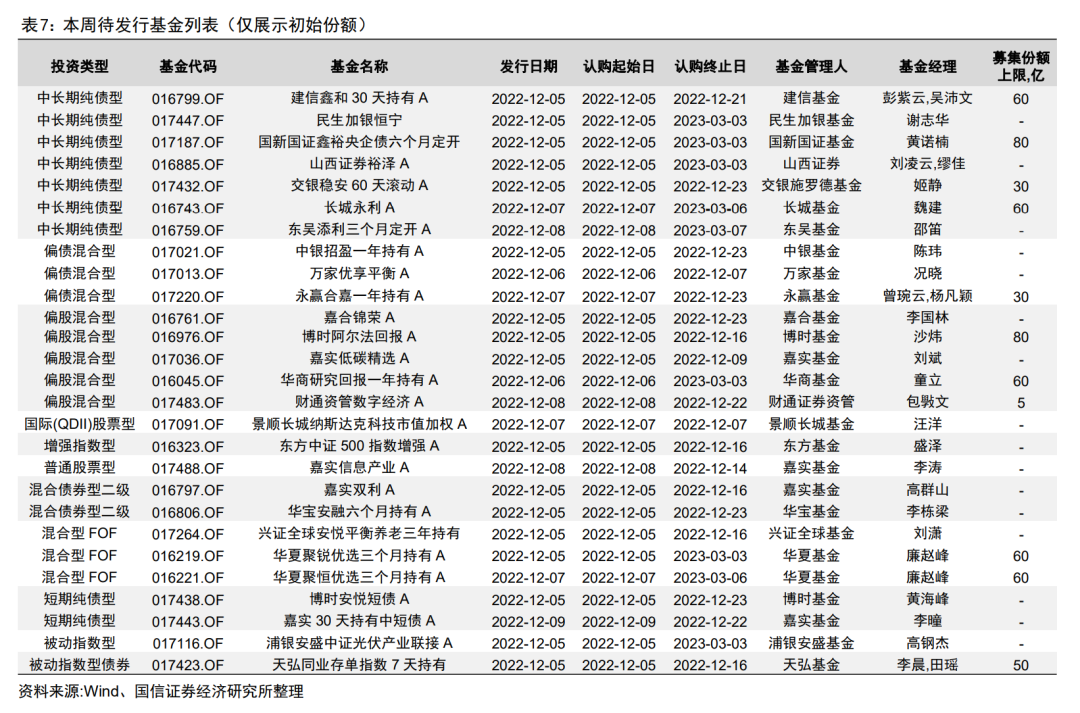

本周待发行基金

本周将有27只基金进入发行阶段,其中中长期纯债型(7只)、偏股混合型(5只)、偏债混合型(3只)。

本文选自国信证券于2022年12月04日发布的研究报告《11月基金发行回暖,下周沪深300等指数定期调整实施》

分析师:张欣慰 S0980520060001

风险提示:市场环境变动风险,风格切换风险。

本篇文章来源于微信公众号: 量化藏经阁