业绩超预期Plus组合2.0:基于预期调整的修正 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

超预期计算方式的再修正

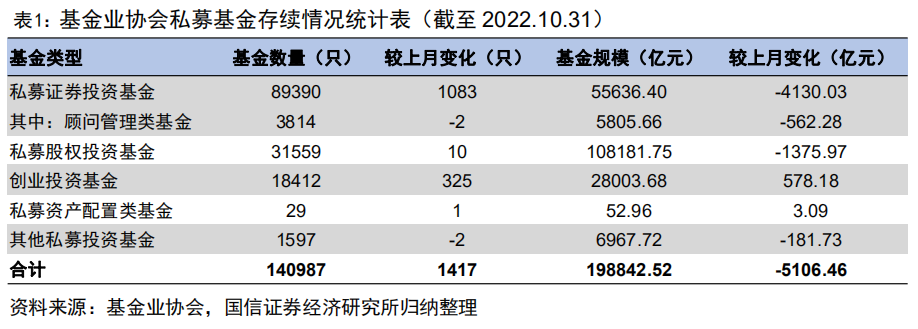

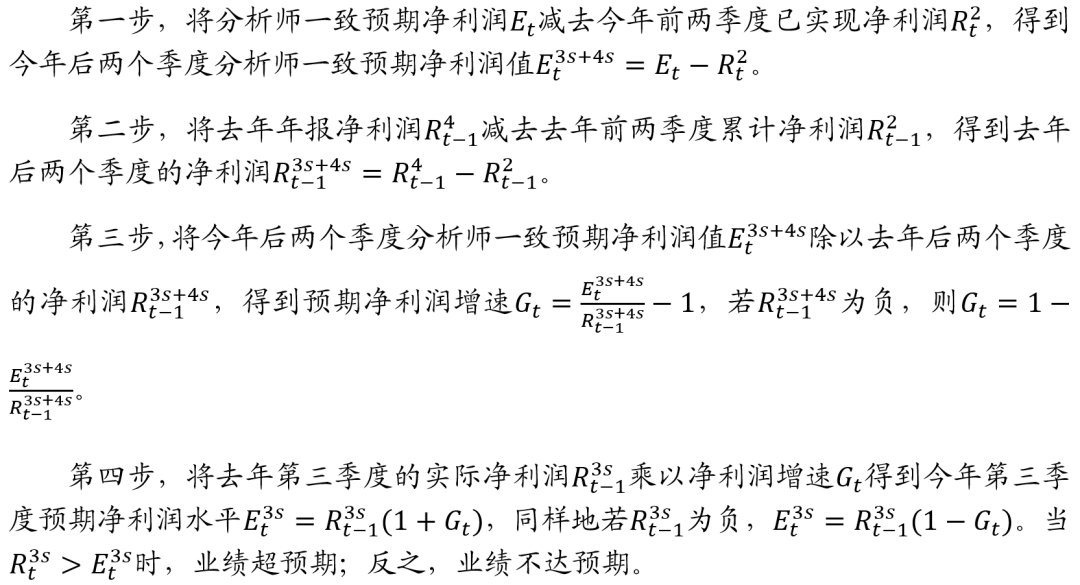

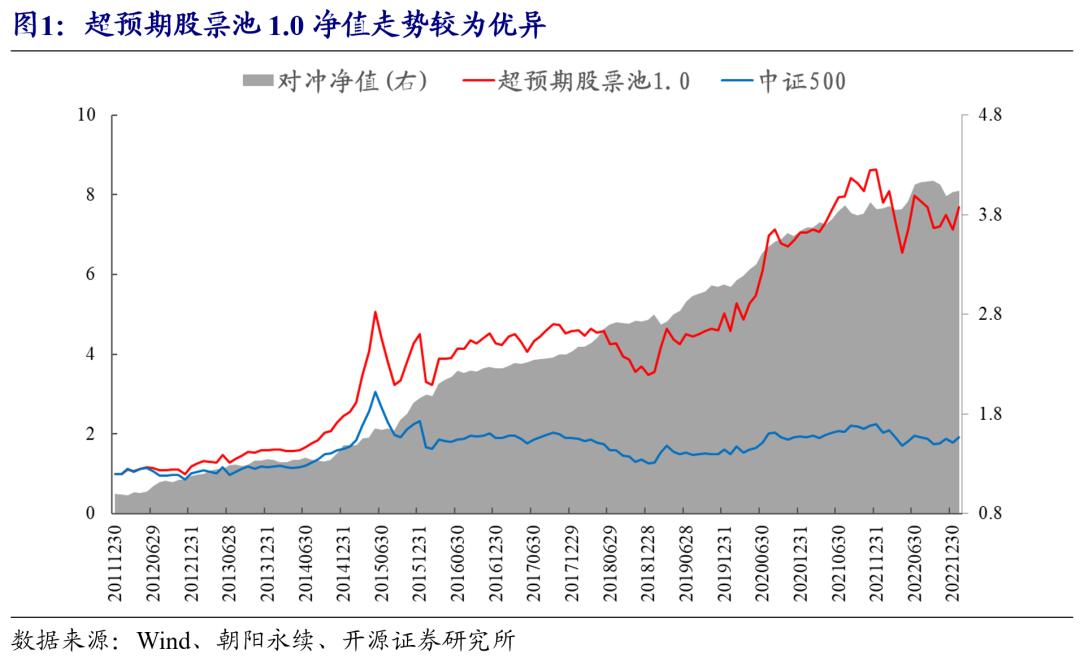

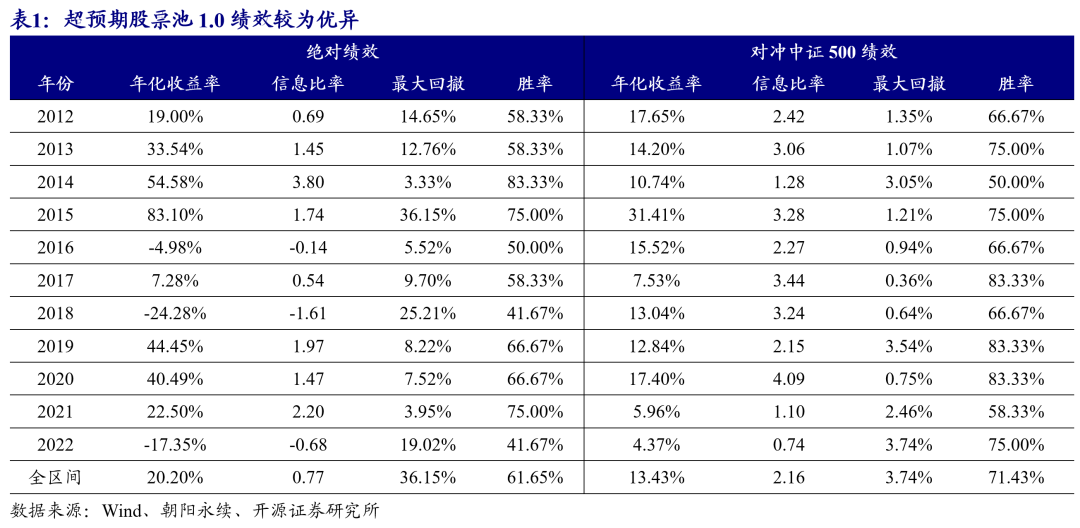

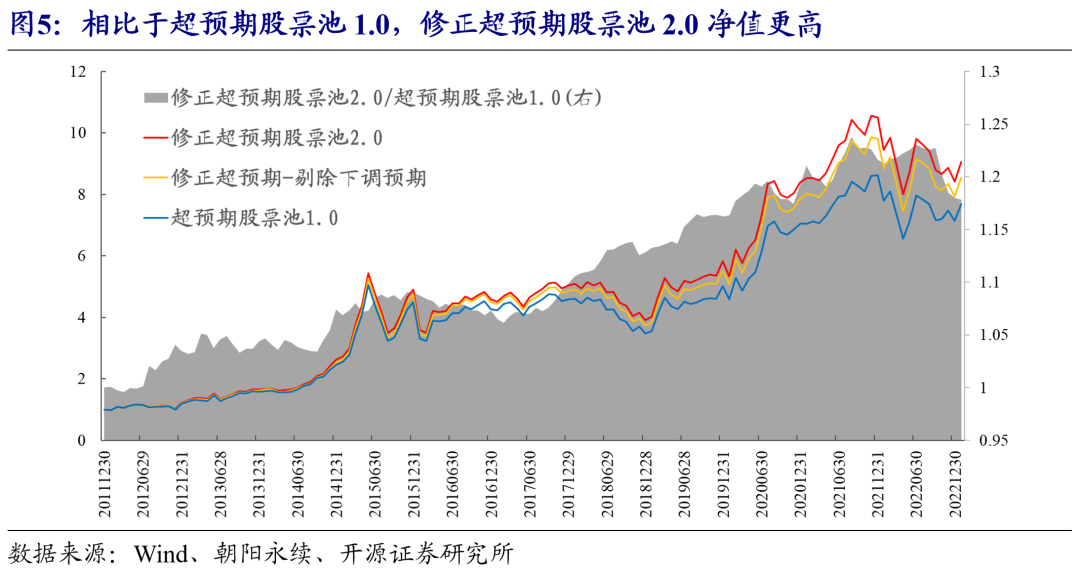

在《业绩超预期Plus组合的构建》中,我们定义了超预期股票池1.0,其绩效已经较为优异,但不同行业内都存在判断失真的现象,而且偏周期类的行业失真程度更大。为了找到真正超预期的股票池,我们基于分析师行为和交易行为进行修正,得到修正超预期股票池2.0,年化收益率21.99%,信息比率0.84,相比于超预期股票池1.0,绩效确实有明显的提升。

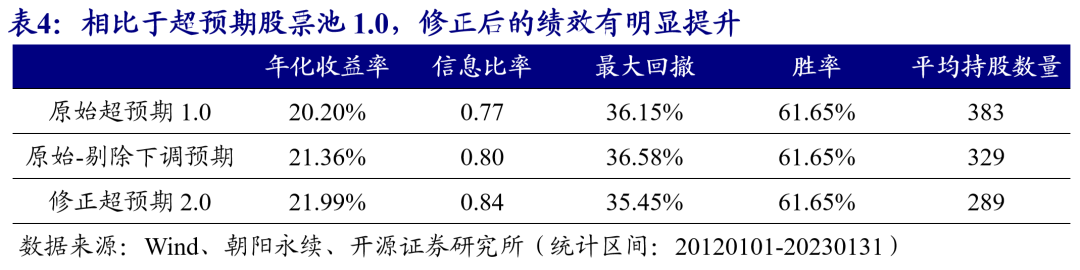

财报往往是分析师改变其年度预期值重要的参考依据,以2022年Q3为例,我们发现:当某只股票发生超预期后,位于财报公告日相近的自然日比如T+10以内,预期均值和预期离差会出现共振上行的趋势,但是在距离财报公告日较远的自然日比如T+30以后往往情况较为复杂。进一步地,我们参照预期均值变动方向和预期离差变动方向进行分阶段测算,结果发现:位于预期均值下降,预期离差上升阶段的股票绩效较差,将该阶段股票从修正超预期股票池2.0剔除后,绩效有进一步提升。

我们在前两部分处理后的股票池内,进行因子分组效果测试。因子大类分为:超预期类、预期调整类、开源金工特色资金流类。对于超预期类,SUE、区间收益OER和JUMP因子的综合因子S_O_J三分组多空信息比率0.88;对于预期调整类,我们使用《盈利预期调整优选组合的构建》中考虑时间、股价跟随性、预测准确度,对分析师加权而改进的预期调整因子,多空信息比率1.18;对于资金流因子,我们使用基于订单簿资金流构造的一系列独家因子:主动买卖、大单残差、小单残差、散户羊群效应,这4个资金流因子合成后多空信息比率1.82。

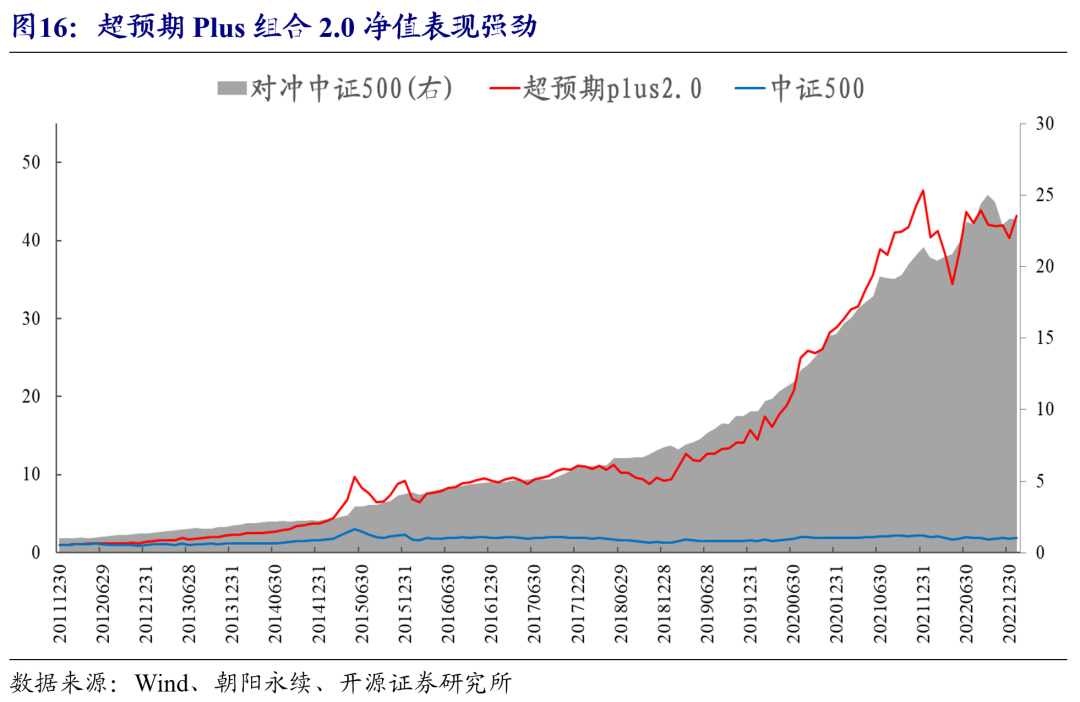

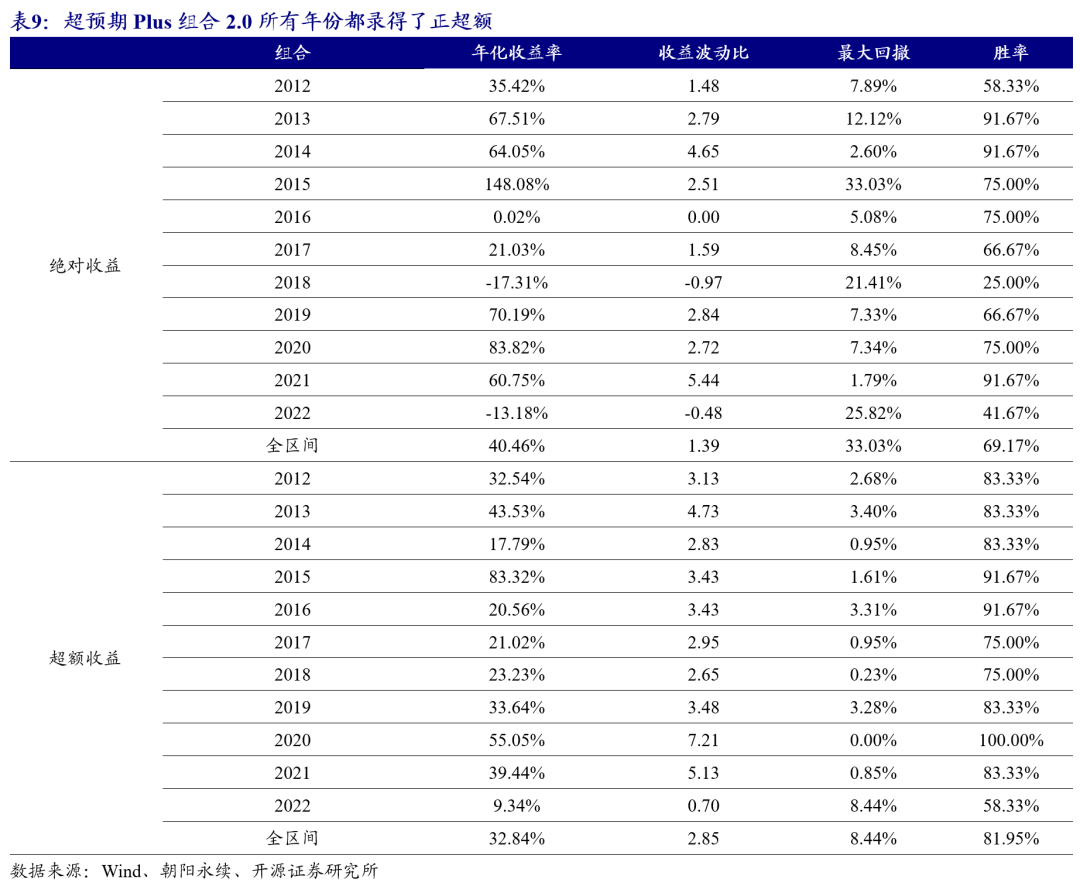

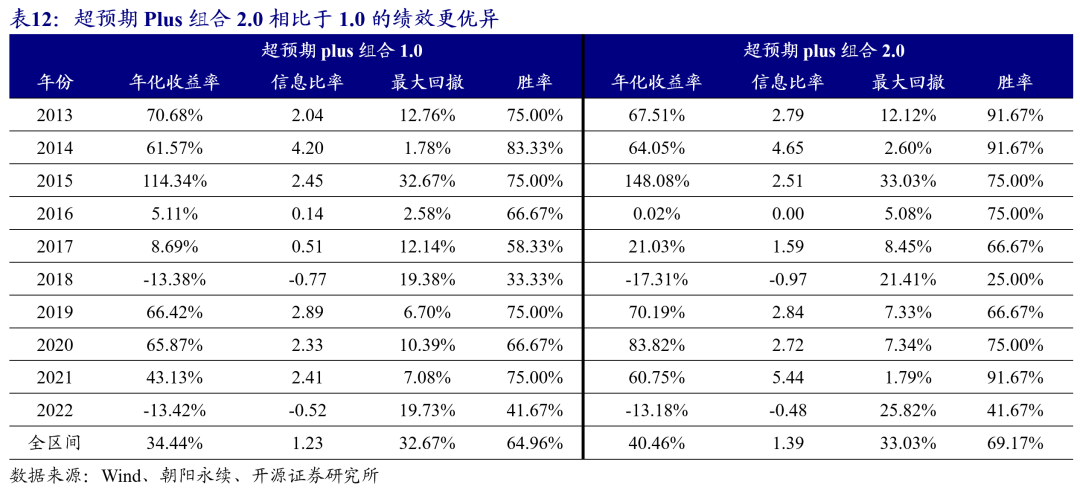

基于修正超预期股票池2.0,剔除预期均值下降、预期离差上升阶段的股票,再剔除估值过高的股票,最后利用超预期类、预期调整类、资金流类因子优选30只股票,将其命名为超预期Plus组合2.0,全区间的年化收益40.46%,信息比率1.39。相较于1.0而言,除了2016年、2018年、2019年之外,其他年份都是2.0信息比率更为优异。

我们在《业绩超预期Plus组合的构建》和《盈利预期调整优选组合的构建》分别介绍了超预期和预期调整事件在选股上的应用,而对于二者,从逻辑上有融合的自洽性。比如在财报集中披露期,由于超预期现象的发生,分析师预期往往正向调整的概率也会更大;而在财报真空期,分析师预期观点的变化又是非常重要的补充。本篇报告以超预期为基础,预期调整为补充,尝试将二者融合,主要分为5部分:

在第一部分,我们将基于分析师行为和交易行为,对原始超预期的计算方式进行修正,并定义出修正超预期股票池2.0,相较于超预期股票池1.0净值走势更优异。

在第二部分,我们将介绍由于超预期的发生,分析师预期均值和离差的变化情况。相较于在财报真空期,构造超预期组合采用的简单前向填充,分析师观点的边际变化为有效的补充。

在第三部分,基于上述两部分优化后的超预期股票池,我们测试了超预期类、预期调整类以及开源金工特色资金流类的分组效果,绩效皆较为优异。

在第四部分,针对于近两年波动较大的景气投资,我们将偏赔率的估值因素考虑在内。首先,我们结合超预期、预期调整以及估值水平讨论了成长股的成长路径;其次,在优化后的超预期股票池内剔除高估值股票,并结合超预期类、预期调整类以及开源金工特色资金流因子,优选30只股票构建出超预期Plus组合2.0,年化收益率40.46%,其相比于超预期Plus组合1.0绩效明显提升。

在第五部分,我们将个股上的超预期运用到行业轮动上,行业超预期因子IC为 6.98%,ICIR为1.00,具备一定的行业轮动能力。

01

超预期计算方法的再修正

1.1、 原始超预期计算方法和绩效回顾

为了寻找真正的超预期股票池,我们需要对原始计算方法进行改进,本文尝试从分析师行为和交易行为出发来进一步确认超预期与否。

1.2、 超预期股票池1.0改进-基于分析师行为

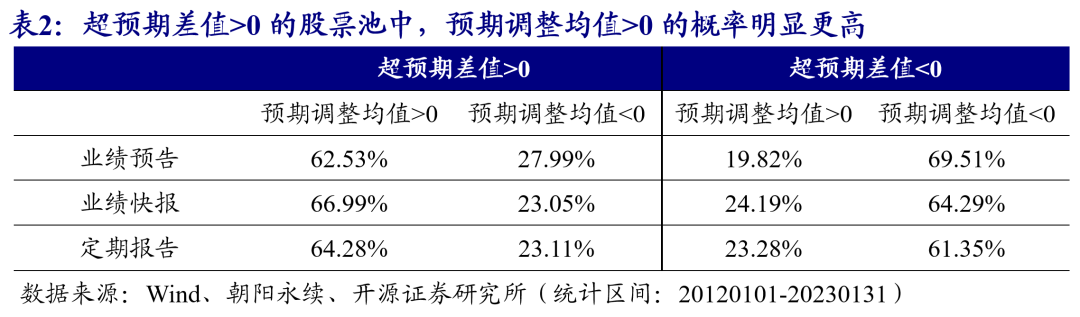

通过表2我们可以发现:在超预期差值>0股票池内,预期调整均值>0比例显著高于预期调整均值<0的比例;而对于超预期差值<0股票池内,预期调整均值<0的比例显著高于预期调整均值>0的比例。上述结论验证了我们的猜想,即发生超预期时,分析师上调盈利预期为大概率事件。所以对于超预期股票池1.0中的股票,若其出现了预期下调的现象,可能代表超预期判断有所错误。

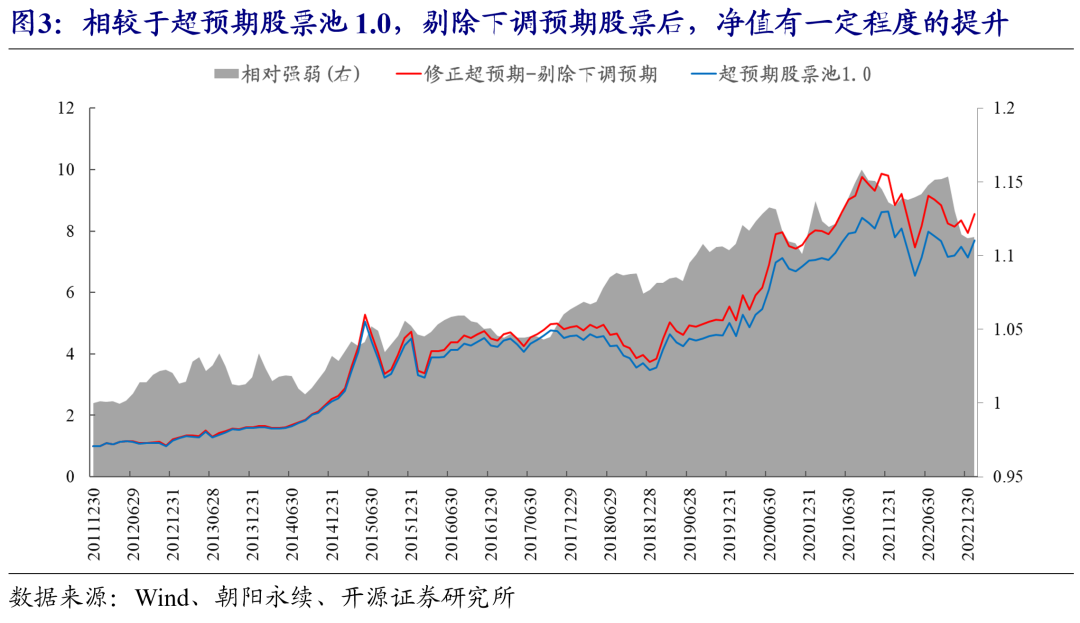

进一步地,我们在超预期股票池1.0中剔除了预期调整均值<0的股票,并进行了回测。其中在回测时需要注意:若对于某只股票,其从财报发布日至月底自然日不足10天,此时为了避免使用到未来数据,我们需要进行截取,从而计算预期调整均值的时间只限定在财报公布日前10个自然日至月底自然日之间。图3的回测显示:修正后的超预期净值有一定程度的提升,相比于超预期股票池1.0的年化收益20.20%、信息比率0.77,修正后的年化收益21.36%,信息比率0.80。

1.3、 超预期股票池1.0改进-基于交易行为

对于超预期股票池1.0的改进,除了分析师行为以外,我们认为还需要加入交易行为的观点,主要的考虑有如下两方面:1、分析师行为和交易行为往往出发角度不同,二者alpha源有互补的可能;2、在分析师行为的改进中,我们使用的是财报发布前后10个自然日内分析师净利润预期调整均值,但是并非所有的股票都有3个及以上的分析师进行了调整,存在数据缺失,交易行为维度可以对其做一定的补充。

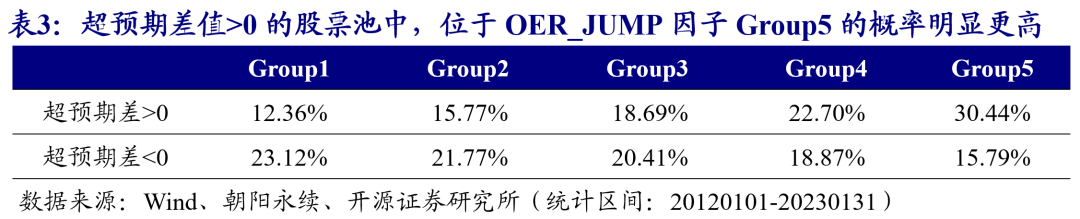

一般来说,若为真正超预期的股票,市场的反应也往往更为积极。为了验证这一猜想,我们使用《业绩超预期Plus组合的构建》中构建的区间收益OER因子和JUMP因子的合成因子OER_JUMP来代替市场的股价反应。进一步地,我们在超预期差值大于0和小于0的股票域中,分别统计了位于OER_JUMP五分组中的比例,其如表3所示。(Group5为OER_JUMP因子值最大一组,Group1为OER_JUMP因子值最小一组)

1.4、 超预期股票池1.0改进-综合分析师行为和交易行为

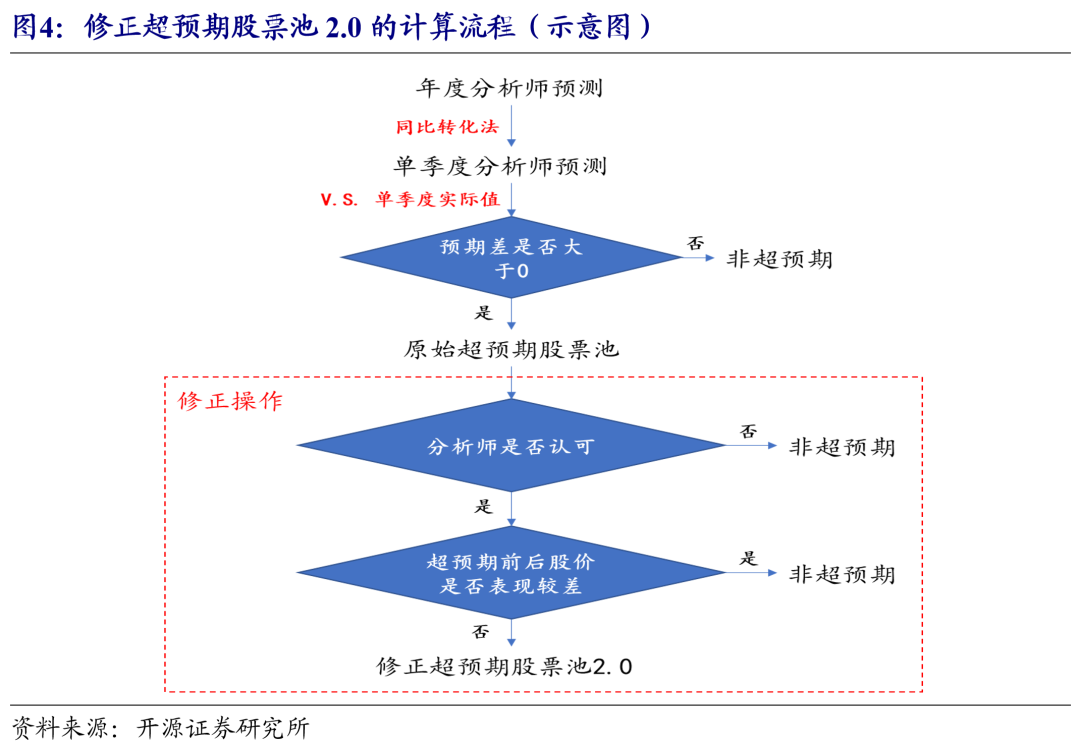

对于超预期股票池1.0的股票而言,分析师行为和交易行为都可以辅助判断是否真正超预期,最终我们将这两个维度综合,得到修正超预期股票池2.0,流程如图4所示:

(1)使用同比转化法计算单季度分析师预期值,并计算超预期股票池1.0;

(2)剔除预期调整均值<0的股票;

(3)剔除位于交易行为OER_JUMP因子值后1/5的股票。

02

超预期发生后分析师预期变化趋势

财报往往是分析师改变其年度预期值重要的参考依据。为了进一步描述当发生超预期后分析师预期的变化,这里我们以2022年Q3为例,针对位于修正超预期股票池2.0中的每只股票,统计了定期报告公告日前10个自然日和后60个自然日内的预期均值和预期离差,最后对所有股票求中位数,结果如图6所示。从图中我们可以发现:在公告日T+0之后的10个自然日内,预期均值处于上升的趋势,且分析师的离差明显升高;在10个自然日至30个自然日之间,预期均值基本稳定,而离差水平处于缓慢下降的趋势;在30个交易日至60个交易日之间,预期均值呈现先缓慢下降又稳定的趋势,而离差出现了较大幅度的下降随后呈现微弱上升的趋势。

针对于图6,我们可以总结如下规律:当某只股票发生超预期后,位于财报公告日相近的自然日比如T+10以内,预期均值和预期离差会出现共振上行的趋势,但是在距离财报公告日较远的自然日比如T+30以后往往情况较为复杂。

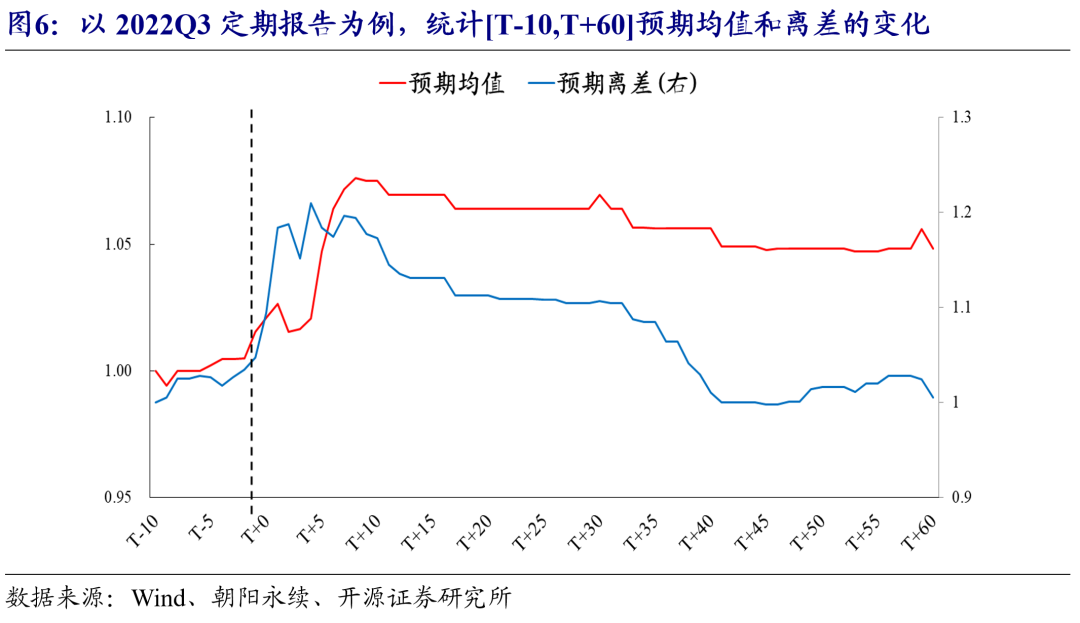

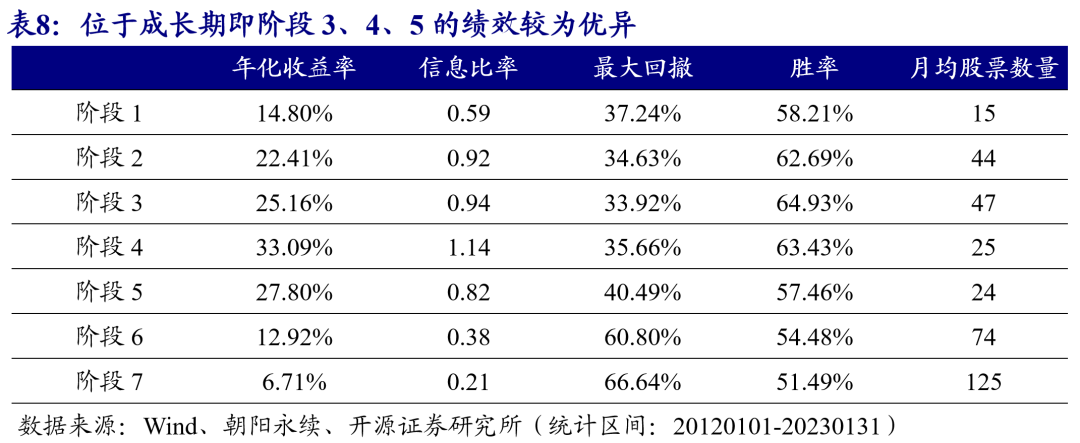

对于修正超预期股票池2.0,在财报真空期我们采用的方法是前向填充,但是结合图6的现象,我们猜想:预期均值和预期离差的变化能否进一步的进行优选组合?带着这一问题,我们将修正超预期股票池2.0的股票按照预期均值和预期离差的月度变化方向分为如下四大阶段:

(1)阶段1:预期均值上升,预期离差上升;

(2)阶段2:预期均值上升,预期离差下降;

(3)阶段3:预期均值下降,预期离差上升;

(4)阶段4:预期均值下降,预期离差下降;

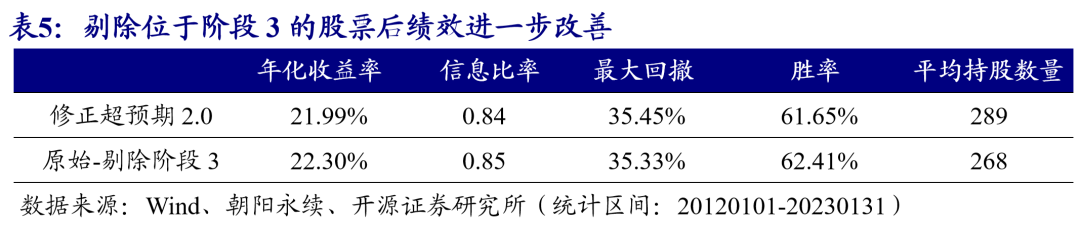

结合上述的测算,我们对修正超预期股票池2.0进一步优化,即剔除位于阶段3的股票,发现绩效有进一步的改善,结果如表5所示,年化收益率由21.99%小幅提升至22.30%。由于修正超预期2.0股票池已经相对较优,位于阶段3的股票数目较少,所以剔除后的年化收益提升不明显,但相较于财报真空期的简单填充,此方法为有效的补充。

03

因子增强优选组合

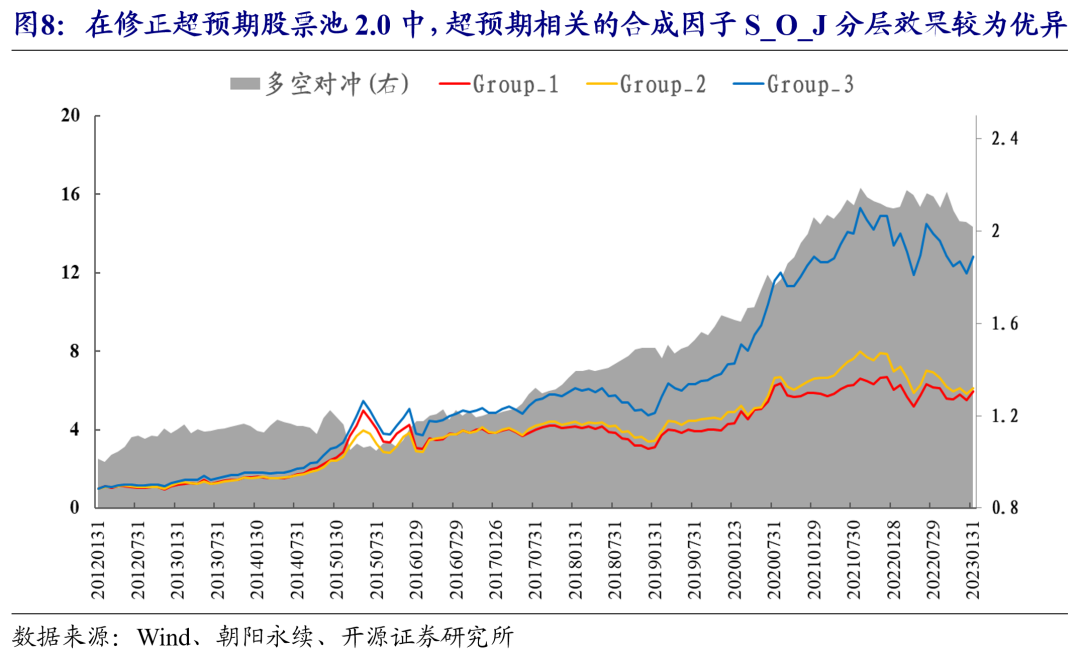

在《业绩超预期Plus组合的构建》中,我们测试发现:在超预期股票池内,与超预期事件相关的三大因子SUE、区间收益OER、JUMP有着较好的分层效果。本文也是直接使用其在修正超预期股票池2.0进行测算,三大超预期相关因子的合成因子S_O_J的分层效果如图8所示。虽然2022年后因子的多空有走平的迹象,但全区间来看绩效依旧较为优异,三分组多空年化收益6.55%、信息比率0.88,纯多头年化收益25.89%,信息比率1.09。

3.2、 预期调整相关因子的增强

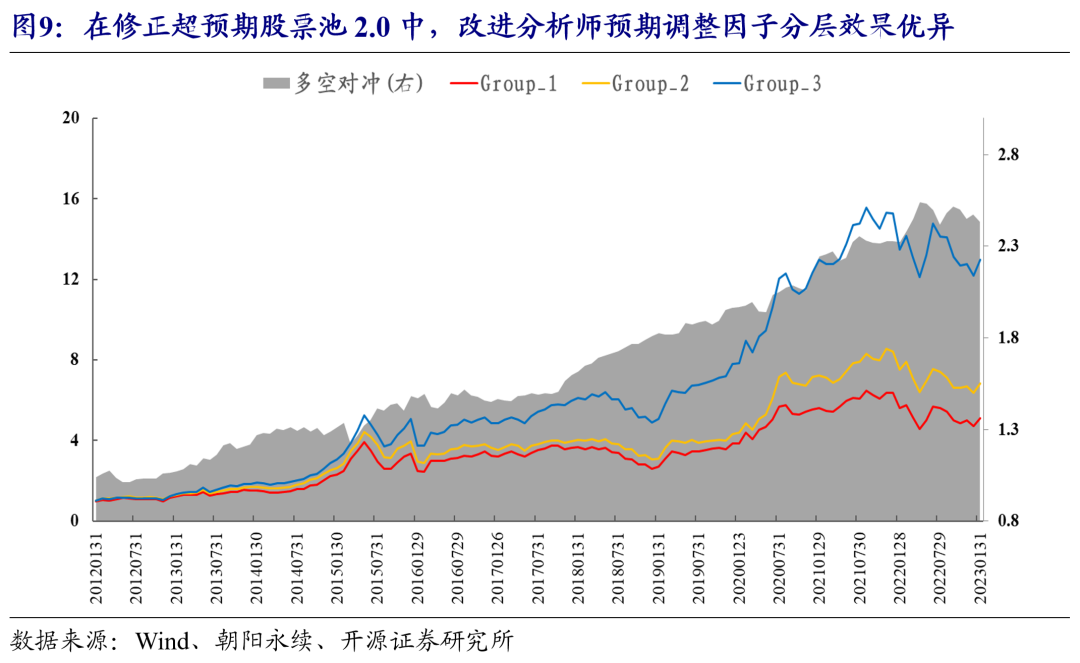

对于超预期股票池内的优选,加入预期调整类因子是十分必要的,因为对于预期景气较高的股票,当其发生超预期时往往股价弹性也会越高。其中我们在《盈利预期调整优选组合的构建》中,构建了效果较优的改进预期调整因子,该因子的创新点在于:从时间、股价跟随性、预测准确度三大维度出发对分析师预期调整进行加权,相比于简单平均效果明显更优。

在修正超预期股票池2.0中,改进预期调整因子绩效较为优异,三分组多空年化收益8.36%、信息比率1.18,纯多头年化收益26.01%,信息比率1.10。

3.3、 开源金工交易行为及资金流因子的增强

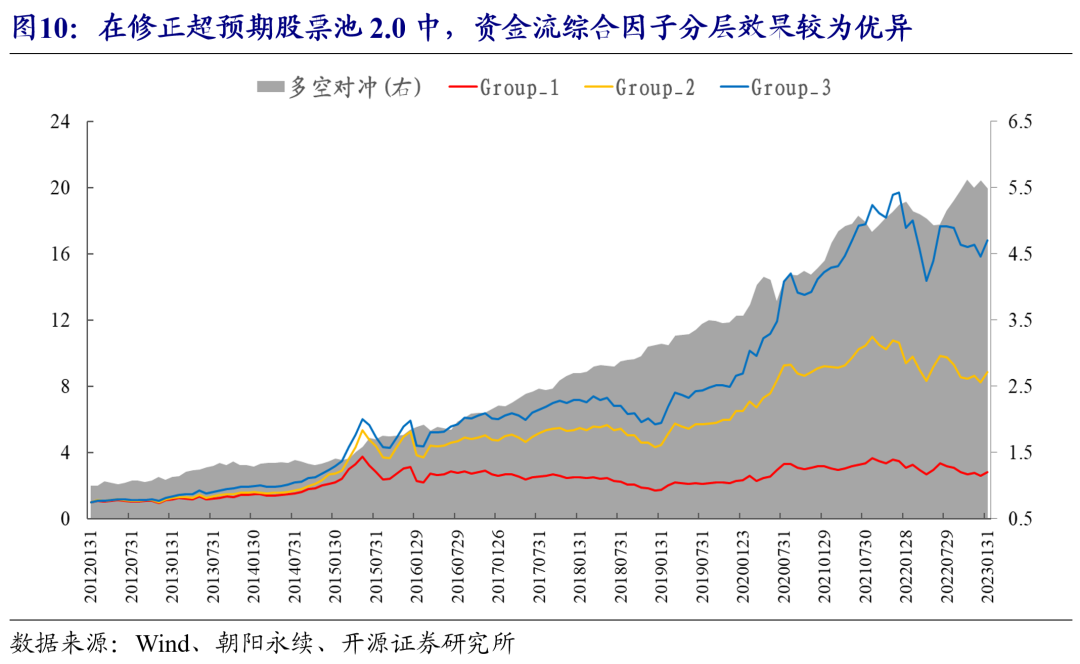

对于发生业绩超预期的股票来说,通常交易活跃度会有不同程度的提升,而交易活跃度与交易行为因子息息相关。除此之外,资金流相关因子对于超预期股票的优选也较为重要,其一定程度反映了该股票在资金层面的认可度。对于以上两个层面,开源金工已经有非常有特色的交易行为和资金流因子,我们在修正超预期股票池2.0中对这些因子做了测算,结果如表6所示。从表中我们可以看出,资金流因子普遍要比交易行为的效果更好,三分组的多空IR皆达到了1以上的水平,且四个因子绩效比较接近,所以最后我们只使用了资金流因子,并将其合成作为资金流综合因子。

在修正超预期股票池2.0中,资金流综合因子绩效较为优异,三分组多空年化收益16.59%、信息比率1.83,纯多头年化收益29.01%,信息比率1.17。

3.4、 因子增强优选30只股票

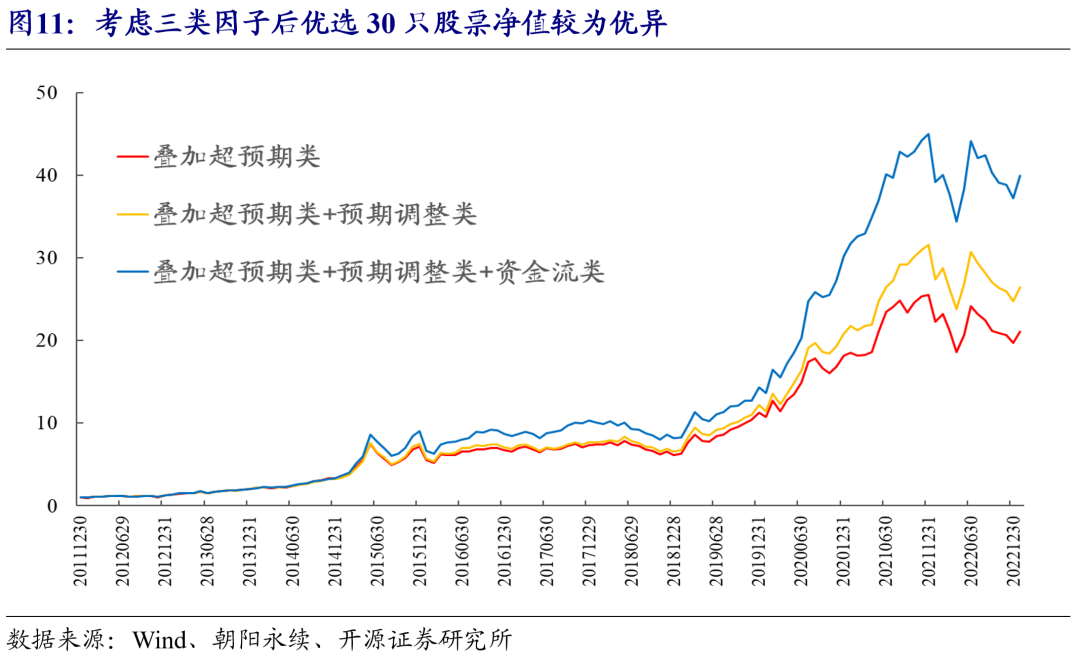

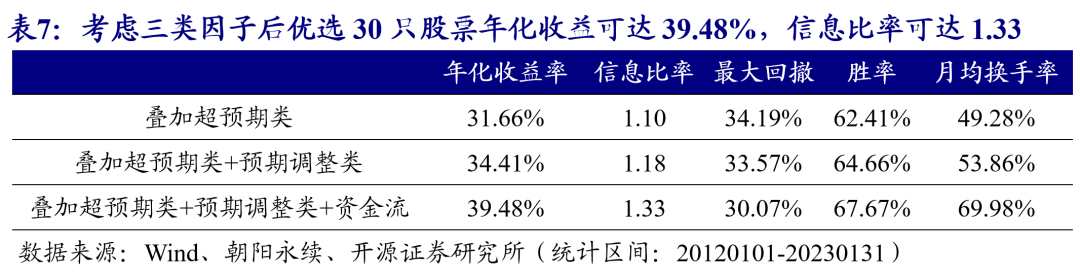

上述我们对超预期类,预期调整类以及资金流类因子做了测算,其在修正超预期股票池2.0中的绩效皆较为优异。进一步地,我们尝试每次叠加一类因子去优选30只股票,绩效如图11和表7所示。从测算中我们可以发现:每次叠加一类因子后绩效都有所提升,最后把三类因子都考虑进来之后的组合年化收益可达39.48%,信息比率可达1.33,绩效非常优异。

04

估值因子在组合优选中的增强探讨

景气投资往往偏胜率,近几年来尤其是2022年该类策略产生了较大的回撤,能够减小其波动和回撤常见的做法即加入偏赔率的指标,最常用的为估值因子。但是估值因子本身分组回测绩效并不稳定,直接加入组合中并不是最优的做法。本节将着重展开估值因子的使用方法,尽量达到控制组合回撤的同时不拖累组合收益表现。

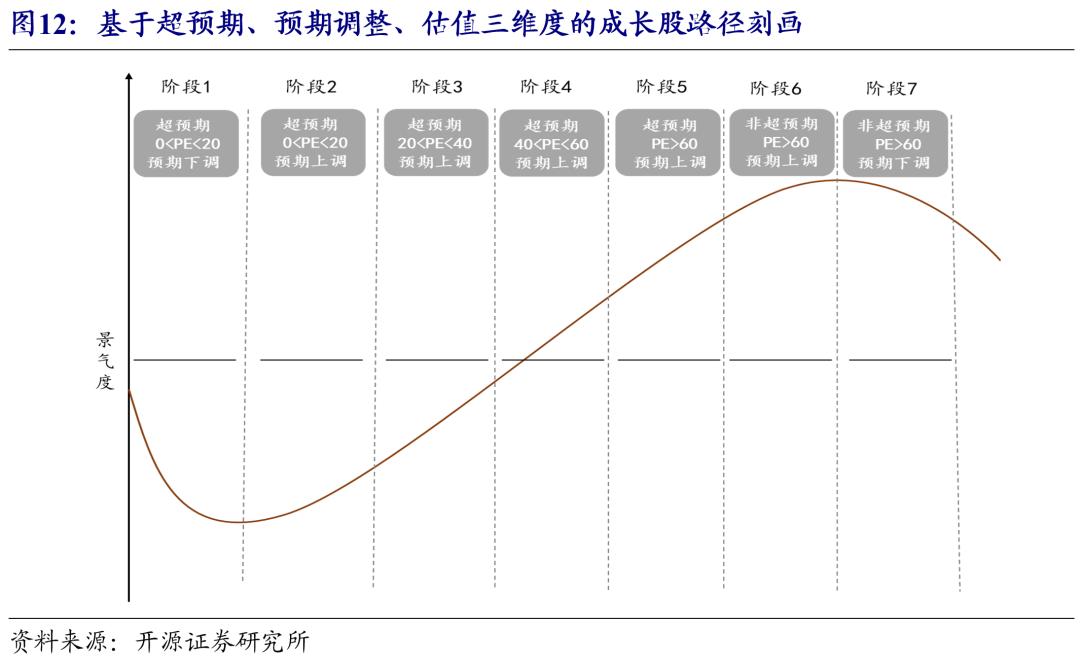

对于成长股的发展路径而言,往往可以简单分为萌芽期、成长期和成熟期。对于这三大发展阶段,我们发现使用超预期状况、预期调整状况以及估值水平能够进行粗略的刻画,这里的估值采用的是PE_TTM,结果如图12所示。图中大概可以将成长股的路径描述如下:处于萌芽期时,整体市场对其认知不够,此时估值较低,景气状况往往一般;当真实的业绩超预期后,市场的关注度会上升,此时分析师的预期开始上调,景气开始上行;随着业绩不断好转,估值和景气不断上升,进入成长期;随着估值的快速增长,此时业绩的增速已经消化不了过高的估值,而且此时成长股业绩增速已过了黄金增速期,开始出现下滑,出现非超预期的现象,进入成熟期。

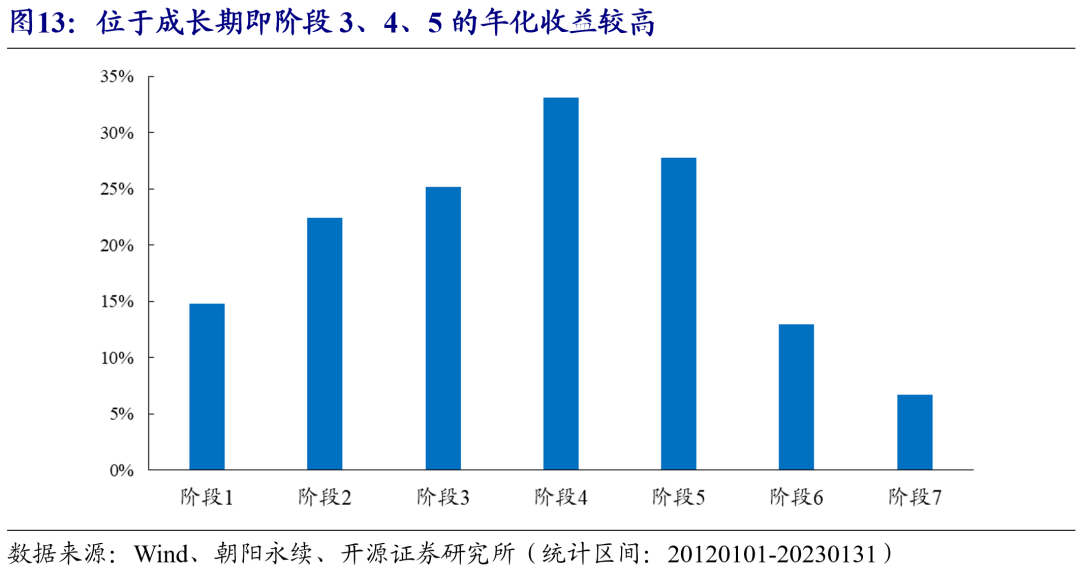

图12描述出的变化规律是较为粗略的,并不是所有的成长股都符合如上的规律,但是图中的阶段划分可以帮助我们一定程度的了解成长股在发展过程中分析师预期、超预期状况和估值水平的变化。进一步地,我们对处于不同阶段的股票进行了回测,其年化收益的对比如图13所示,具体的绩效如表8所示。从回测结果我们可以看出:位于成长期即阶段3、4、5的绩效是较为优异的,三个阶段的股票数量也是相对较少;而对于后两个阶段,主要为偏成熟期的股票,其业绩表现较差而且股票数量也是最多的。

4.2、结合估值因子的优选

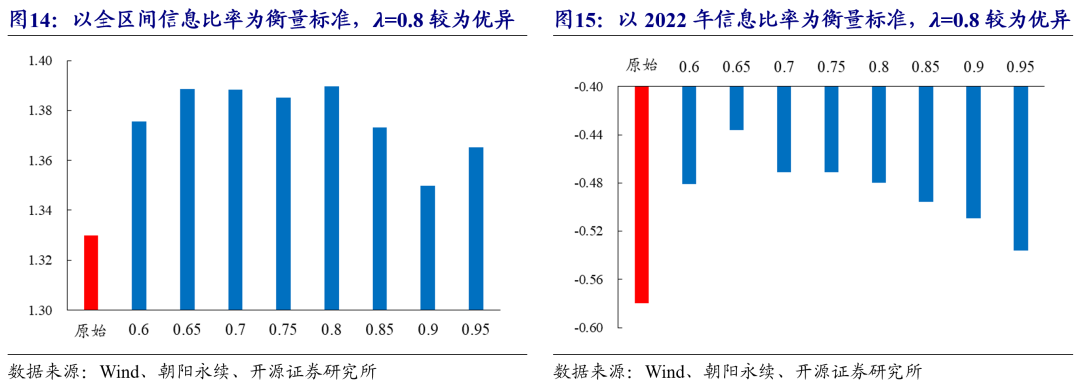

在上述的测算中我们发现:从阶段2~阶段5,唯一的区别在于估值的高低,其中对于估值最高的阶段5,虽然其年化收益可达27.8%,但是回撤明显加大且信息比率也明显下降,所以我们认为高估值的剔除是较为必要的。在上述成长股的成长路径刻画中,我们对PE高低的判断是从绝对估值水平出发,但不同股票的估值存在天然的差别,所以对于高估值的判断我们采用如下的方式:

(1)PE_TTM与其20日、60日均线呈现多头排列;

(2)当前PE_TTM超过过去3年λ分位。

为了验证剔除高估值对组合优选的影响,我们这里做了如下的测算:在采用超预期类、预期调整类、资金流三维度优选30只股票之前,先剔除估值过高的股票再进行优选30只股票,观察剔除前和剔除后优选的绩效对比,判定标准为全区间信息比率和2022年信息比率,这里之所以加入2022年信息比率这一判定标准是因为景气投资在2022年产生较大波动。我们对λ进行遍历,结果如下图所示。

结合上述的测算结果,从全区间的信息比率来看,λ为0.8时最优,从2022年信息比率来看,λ为0.8时依旧较为优异,所以最后我们选取λ的参数为0.8。结合上述分析我们最终构建出超预期Plus组合2.0,构造步骤如下:(1)基于分析师行为和交易行为,修正同比转化法下计算的超预期plus股票池1.0;(2)剔除预期均值月度变化<0且预期离差月度变化>0的股票池;(3)剔除估值PE_TTM超过过去3年80%分位,且PE_TTM与其20日、60日均线呈现多头排列的股票;(4)在剩余的股票池内使用超预期类、预期调整类和资金流类因子进行优选30只股票。该组合全区间绝对收益为40.46%,收益波动比为1.39,其超额中证500全区间年化收益为32.84%,收益波动比为2.85。

05

超预期在行业轮动上的应用

对于超预期,除了在个股上的应用,我们也可以将其运用在行业层面。在前面的分析中已经得到了修正超预期股票池2.0,同样的我们可以定义非超预期股票池2.0,具体方式为:(1)使用同比转化法计算单季度分析师预期值,使用其与单季度实际值对比,选取单季度实际值<单季度分析师预期值的股票;(2)剔除预期调整均值>0的股票;(3)剔除位于交易行为OER_JUMP因子值前1/5的股票,得到修正非超预期股票池2.0。

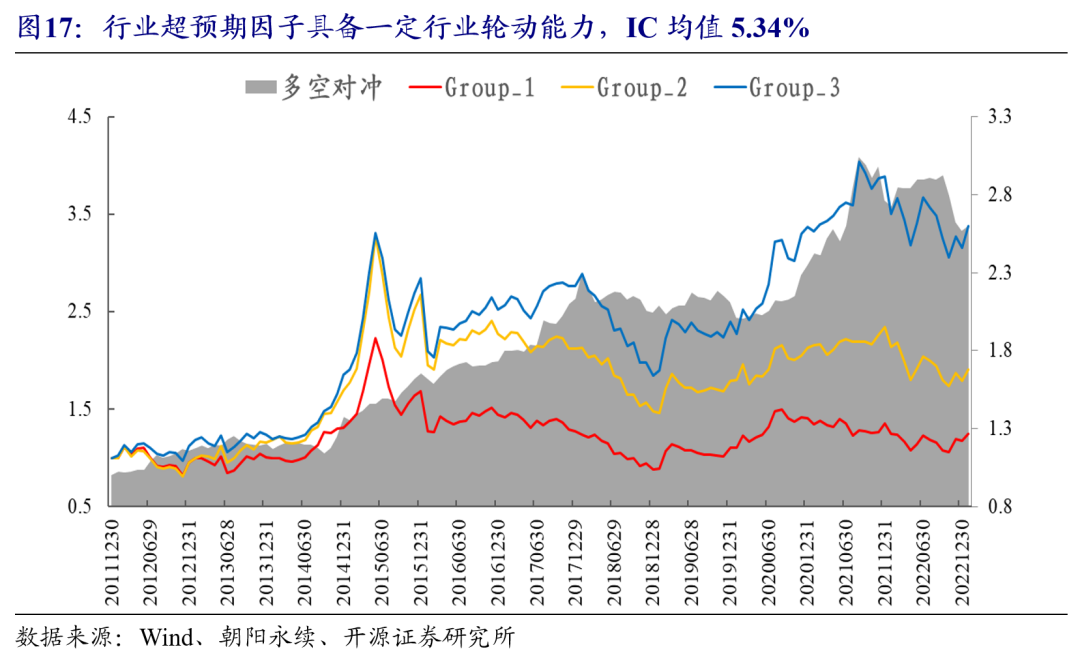

进一步地,对于某个行业的成分股而言,若其位于修正超预期股票池2.0内则赋值为1,若其位于修正非超预期股票池2.0内则赋值为-1,若其无法判断是否超预期则赋值为0,最后将该行业所有成分股的超预期赋值按照市值加权平均,得到最终该行业超预期因子。该因子IC均值5.34%,ICIR为0.74,3分组回测多空对冲的年化收益9.00%、信息比率0.93、胜率57.89%、最大回撤15.52%,具备一定行业轮动能力。

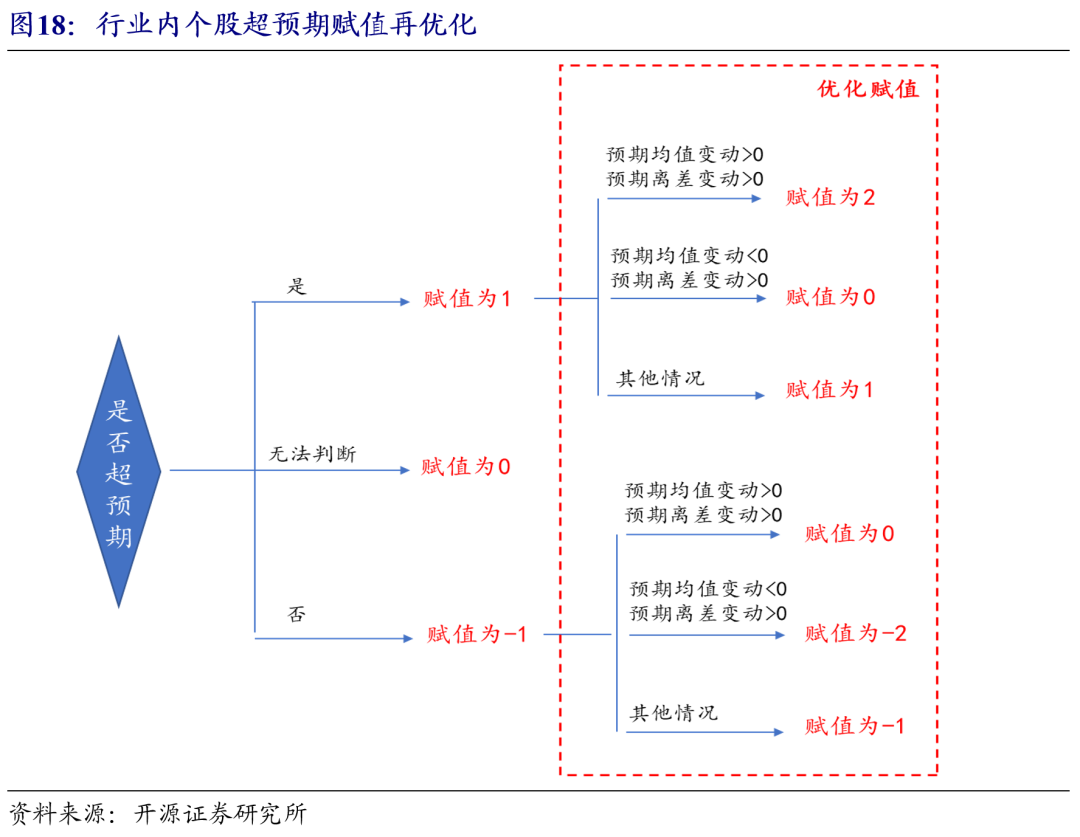

对于上述定义的行业超预期因子,整体来看具备一定的轮动能力,但是绩效并不优异,我们想对其进一步的改进。这里我们结合本文第二部分中超预期发生后分析师预期变化的测算,对成分股内的超预期赋值进一步的优化,主要的改变即:若某只股票出现预期均值变动>0和预期离差>0,则在原始赋值加1,而若出现预期均值变动<0和预期离差>0,则在原始赋值基础上减1,具体的赋值流程如下所示:

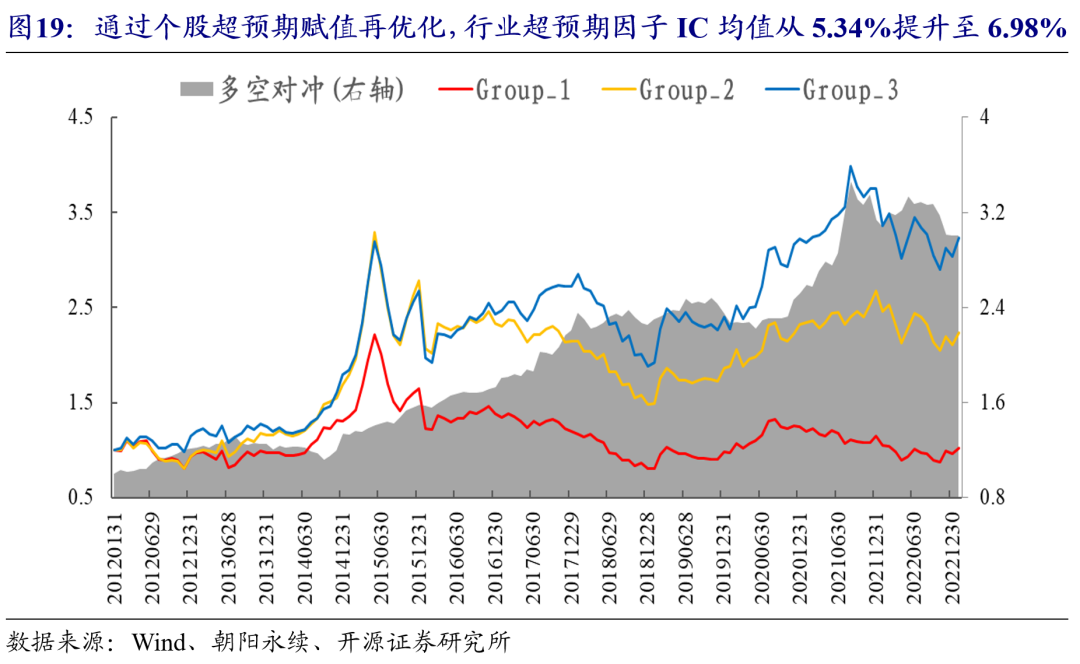

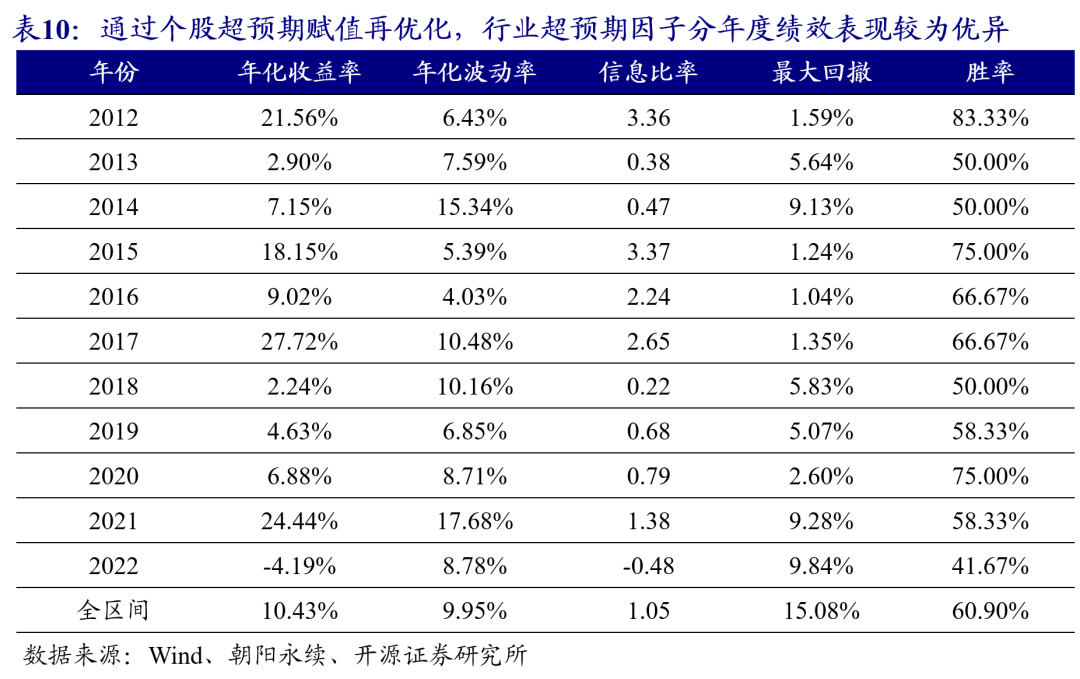

对于某个行业而言,我们结合图18的优化赋值,并按照市值加权平均,得到最终该行业基于预期调整优化的超预期因子,相较于优化前,IC均值从5.34%提升至6.98%,ICIR从0.74提升至1.00。我们对其进行3分组回测,多空对冲的年化收益10.43%,信息比率1.05,胜率60.90%,最大回撤15.08%,行业轮动能力较为优异。

06

附录

6.1、 超预期Plus组合2.0市值和行业分布

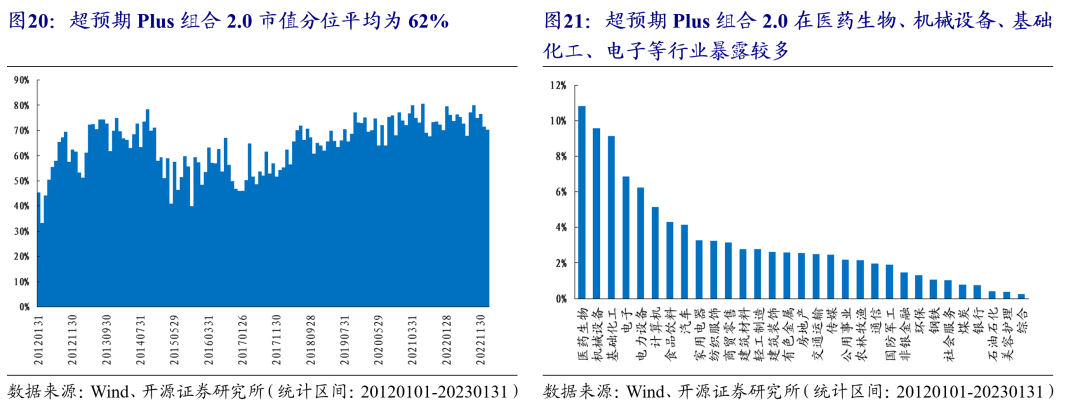

超预期Plus组合2.0市值分位和行业分布如下图所示。从市值分位角度来看:该组合市值分位平均为62%;从行业角度来看:该组合在医药生物、机械设备、基础化工、电子等行业暴露较多,在综合、美容护理、石油石化、银行等行业暴露较少。

6.2、 超预期Plus组合2.0选股敏感性分析

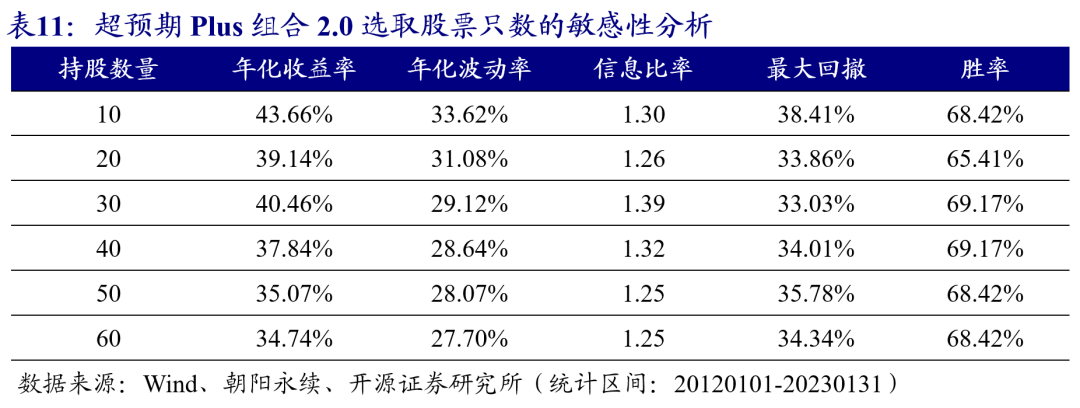

对于超预期Plus组合2.0而言,其随着入选股票只数的增加,绩效基本呈现单调,但是在极端多头单调性一般,最优入选股票个数为N=30只,此时年化收益为40.46%,信息比率为1.39。

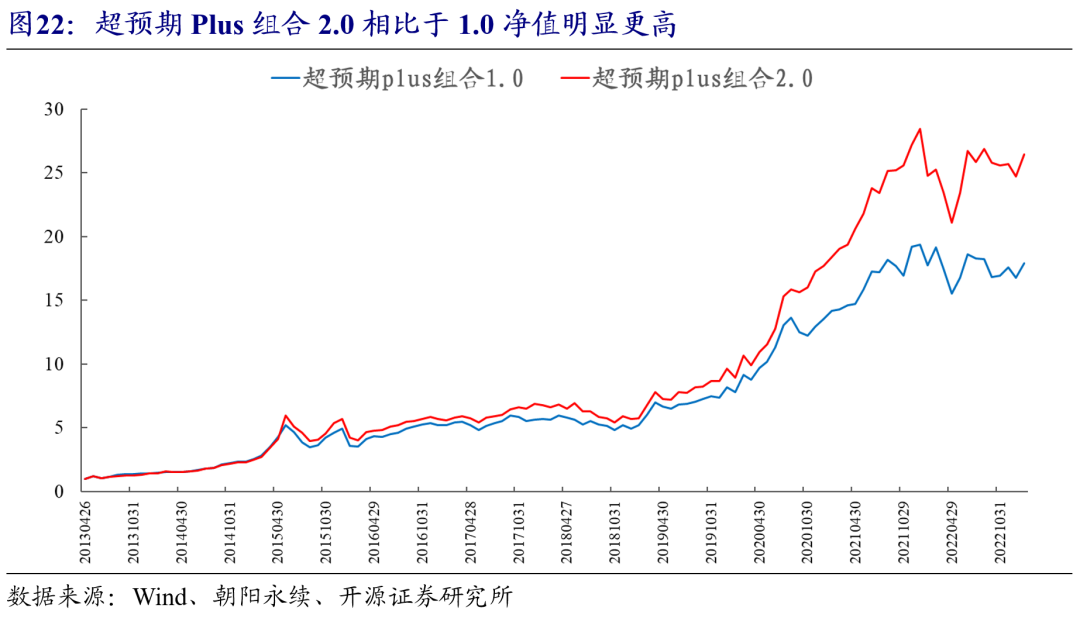

6.3、 超预期Plus组合2.0相比于1.0的绩效更优异

对于超预期Plus组合2.0,相较于1.0而言,净值明显更高,全区间的年化收益和信息比率也都较高。就分年度绩效,除了2016年、2018年、2019年之外,其他年份都是2.0信息比率更为优异。

07

风险提示

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究