中证 A50ETF 发行,这次有外资基金公司入局

宽基的 “卷”,似乎并未丝毫停歇的迹象。

2024 年开年,中证 A50 ETF 的发行就拉开了序幕。前几年宽基大战的老玩家大多继续在列,而这次又多了一个极具信号意义的新 “玩家”—— 摩根基金,一家纯外资的公募基金公司。

A50 的生逢其时

2023 年末,中证指数公司宣布将于 2024 年 1 月 2 日开始发布中证 A50 指数。在这个指数的发布公告中,中证指数公司如此介绍:

中证 A50 指数选取 50 只各行业市值最大的证券作为指数样本,行业分布较为均衡,更全面刻画各行业代表性龙头上市公司证券的整体表现。

自 2021 年初 “核心资产” 泡沫破裂迄今,投资者对 “龙头股” 的偏好,不断消散,甚至是怨念叠加。

但正如笔者此前屡屡重复的观点,站在 2024 年的当下,现在或许需要重新关注大盘股,不可轻易低配的时候了。

是的,在 2021 年初,笔者建议诸位关注 “不抱团” 股,是因为当时核心资产涨幅过快,远超过了利润的增速,以估值飙升的方式透支了未来的潜力。但经过三年的调整,“还债” 应该还的差不多了。

就这个问题,我很喜欢参考民生证券牟一凌团队每月更新的估值与 ROE (净资产收益率) 测算。在截至 2023 年末的最新测算中,无论我们以 2018 年初或者 2019 年初作为各个指数的合理位置,那么这几年主要指数的涨幅,都是落后于 ROE 带来的增幅。而其中沪深 300 指数为代表的大盘股,又是落后较多,预期收益率排名靠前的。

“知否世事常变,变幻原是永恒”,这是黄霑当年的著名歌词。

纵览 A 股过往十几年历史,大小盘的轮动,也是从未停止。在享受了小盘股 2021 年迄今三年的超额之后,站在大盘股涨幅落后于 ROE 的当下,针对大盘股领涨回归的可能性,或可提前关注的时候了。

相比中证 500 指数、中证 1000 指数乃至中证 2000 指数,沪深 300 指数显然属于典型的大盘股指数。

但如果布局大盘股,又何妨更 “大一些”?相比囊括 300 只个股的沪深 300 指数,此次中证指数公司发布中证 A50 指数,显然就更偏大盘股因子了。

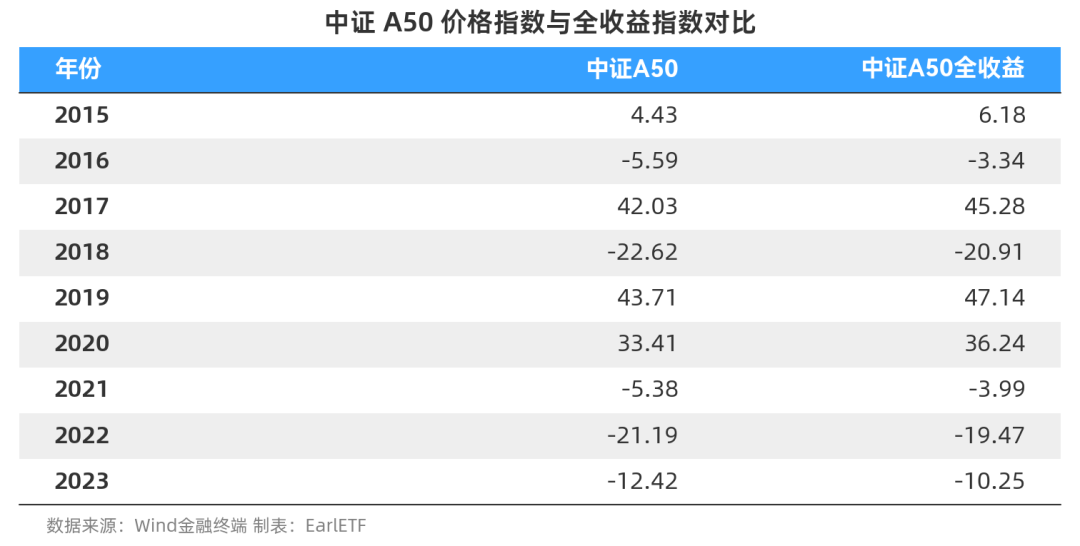

为了综合考量一个指数的长期收益,需要综合股价和股息两块的综合收益。下图是中证 A50 指数和中证 A50 全收益指数的逐年走势对比,全收益指数超额的部分体现了股息和股息再投资的价值,更能体现基金持有人的潜在综合收益。

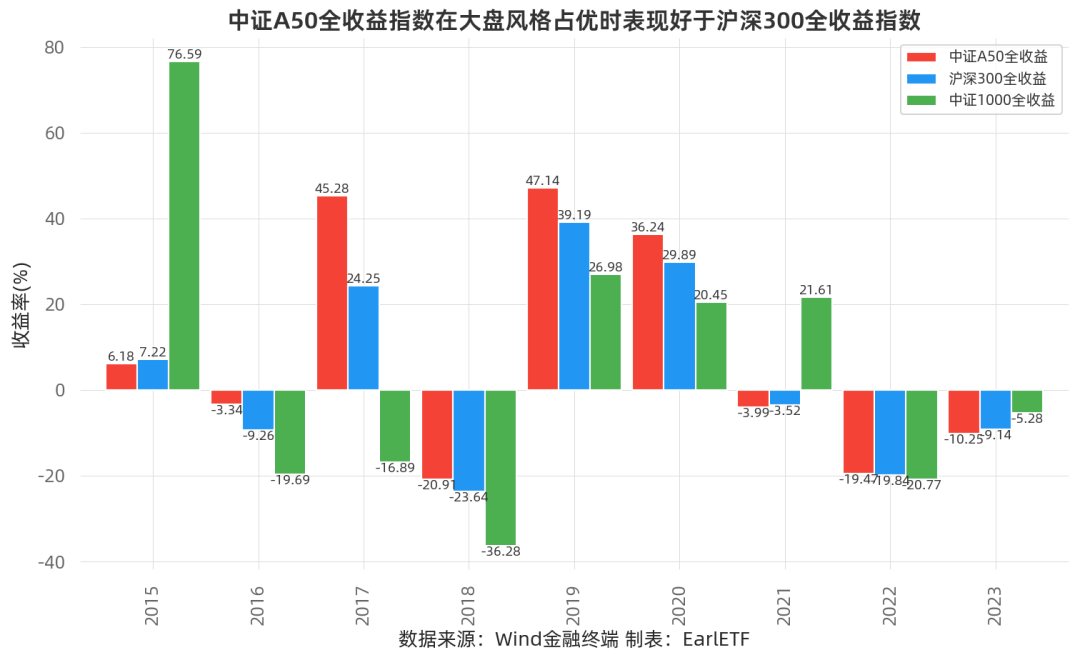

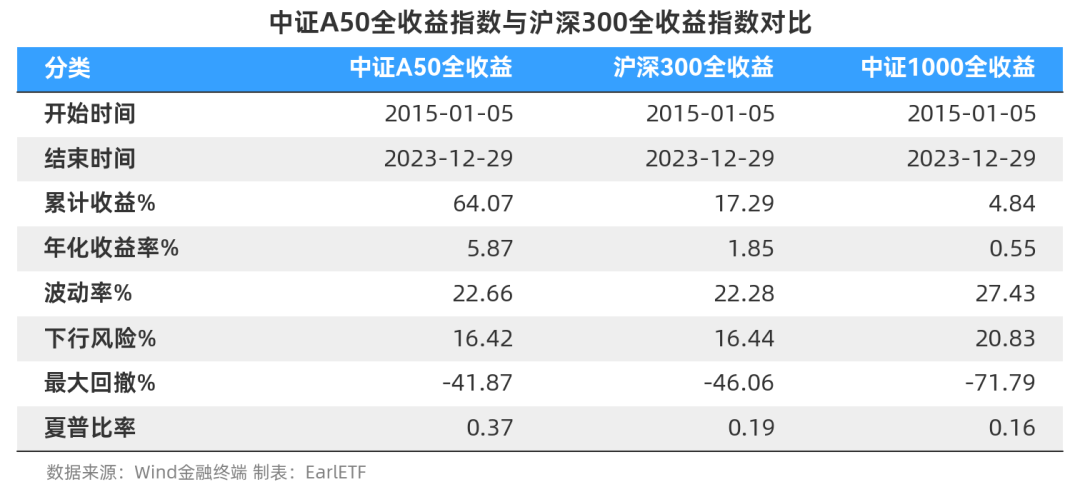

下图是中证 A50 指数、沪深 300 指数和中证 1000 指数三个包含股息收入的全收益指数 (下同) 2015 年至 2023 年的逐年走势对比。可以看到,当沪深 300 指数跑赢中证 1000 指数的年份,中证 A50 指数往往又显著跑赢沪深 300 指数,更好的呈现大盘股的特质;更有趣的是,类似 2021 年、2023 年这样沪深 300 指数明显跑输中证 1000 指数的年份,中证 A50 指数相比沪深 300 指数,表现差异不大。

也正是这种大盘当道年份超额更多,小盘当道跑输有限的特质,所以 2015 年至 2023 年期间,中证 A50 全收益指数比沪深 300 全收益指数,有年化 4.02% 的超额收益。

显然,如果更愿意相信大盘股风格的回归,类似中证 A50 指数这样的龙头大盘股指数,生逢其时。

为什么我们需要国产 A50 指数

A50 指数这个概念,在 A 股指数基金市场,并不稀缺。

从最早的富时 50 指数,到近年的 MSCI A50 指数,市场上已经有了不少同类指数。

为什么我们仍需要关注中证 A50 指数?

我觉得两点很重要:❶ 信息透明;❷ 后发优势。

❶ 信息透明

富时和 MSCI 的 A50 指数,对于 A 股投资者有一个先天的缺陷:透明度低。

因为这些都是国际指数巨头,所以我们绝大多数投资者哪怕是专业投资者使用的分析工具,对这些指数的覆盖都比较弱。

举个很简单的例子,就以 MSCI A50 互联互通指数为例,你若想看最新的成分股。在 Choice 和同花顺 iFind 中,都没资料。请注意,这可都是收费不菲的专业金融终端。

哪怕是以价格贵、数据全出名的 Wind 金融终端也只能通过使用相关 ETF 的申赎清单来 “变相” 提供指数成分表。而富时 A50 指数,成分股在 Wind 中也无法查到。

但是,当你研究中证 A50 指数时,毕竟是我们自己的中证指数公司的指数,透明度完全没问题。每天的成分股数据都能轻松查到。其实不仅是指数成分股,包括指数的实时行情、分钟图等同样也是如此,中证 A50 指数的数据易得性,不是其他两个 A50 指数能比的。

❷ 后发优势

作为新近发布的指数,中证 A50 指数显然具有后发优势,可以博采众长。

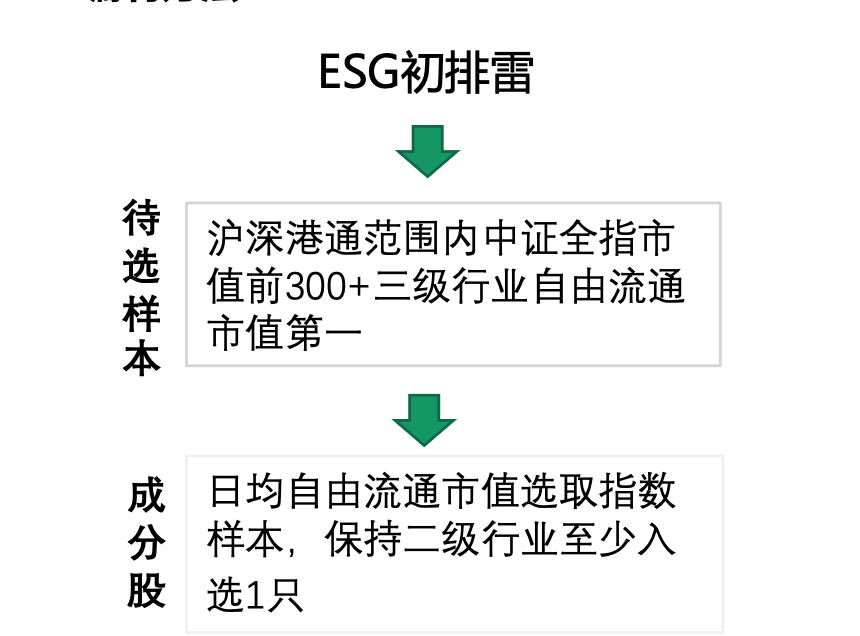

虽然是国产指数,但中证 A50 指数同样考虑了外资的视角。根据指数编制的机制,所有的投资标的都需要符合互联互通(沪港通、深港通)的标准,并考虑 ESG 因素;有望吸引更多国际资本。

但与此同时,中证 A50 指数又对其他同类指数龙头覆盖广度不够的问题做出了修正。

一个好的大盘龙头指数,理应覆盖中国经济的方方面面。在这点上,中证 A50 指数从指数编制上就追求了行业覆盖的广度,直接依托二级行业和三级行业做筛选。

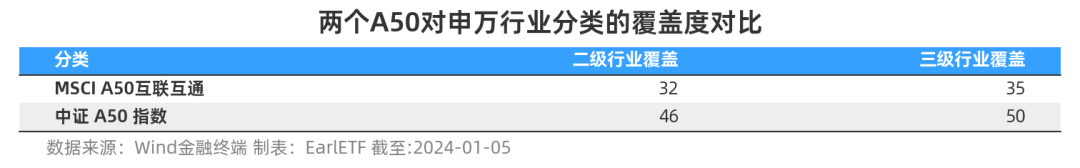

这样的编制规则,在提升行业覆盖度上,效果是显著的。从下图可以看到,中证 A50 指数的 50 个成分股,隶属于 46 个不同的二级行业,50 个不同的三级行业,在三级行业层面上可以说没有重样的;而相比之下,MSCI A50 互联互通哪怕是三级行业也仅覆盖了 35 个,不少行业有多个成分股。由于 Wind 中也没有富时中国 A50 指数的成分股清单,所以无法纳入比较。仅从下面两个指数的对比来看,显然从代表性来看,中证 A50 指数更强。

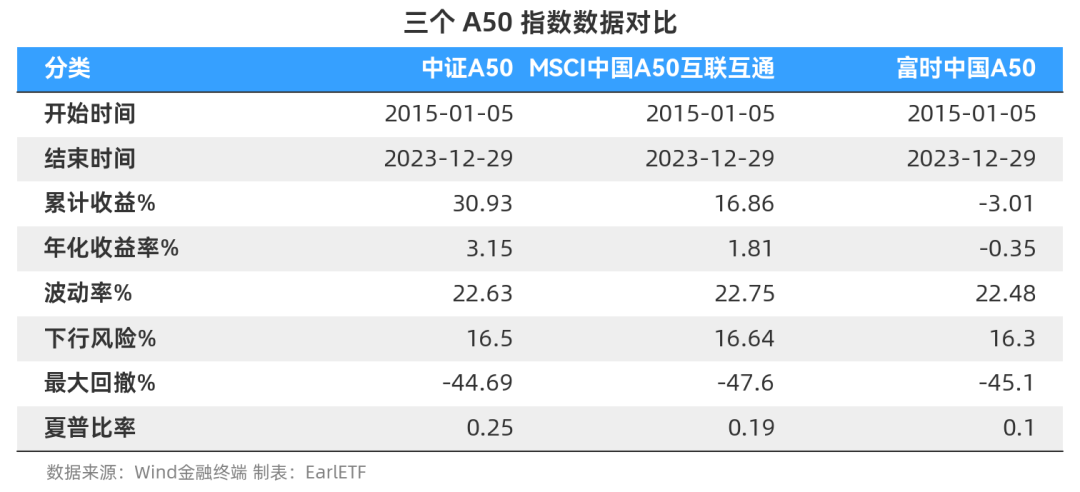

或许正是这种后发优势,对比三个 A50 指数,中证 A50 指数无论是年化收益还是夏普比率 (无风险收益按照 0 来简单计算),都有优势。PS:由于 Wind 上无法获取 MSCI 中国 A50 互联互通和富时中国 A50 指数的全收益指数数据,所以下面只能以单纯的价格指数做比较,这更凸显了国产指数的重要性。

下图是同期三指数走势对比,或许从图表上看的更真切一些。

外资入局的意义

中证 A50 指数发行,ETF 大战不奇怪。

但 2024 年的这场宽基首发,多了一个陌生而重要的新面孔 —— 摩根基金(品牌名:摩根资产管理),一家纯外资的基金公司。

首先这里要说一个 “冷知识”。虽然 MSCI 曾经是摩根斯坦利的子公司,摩根资产管理名字里面也带摩根两字,但这两者并没什么直接关系。

MSCI,成立于 1968 年,中文名字以 “明晟” 而闻名。在早年,MSCI 是摩根斯坦利 的子公司,一直到 2007 年,摩根斯坦利才酝酿将 MSCI 分拆独立上市,并于 2009 年完成了这个工作。明晟以 MSCI 为代码在纽交所上市,还是 S&P 500 指数成分股。

至于摩根资产管理,则是摩根大通集团(JPMorgan Chase &Co.)。虽然大摩小摩追溯到上个世纪大萧条前是一家人,但那都是快一百年前的事儿了。

说回此次摩根基金发行中证 A50 ETF。

作为外资基金,参与这种 ETF 大战,印象中之前是没看到过。这次摩根资产管理入局,某种程度上还是能体现它们的看好。

是的,“体现”。

摩根资产管理作为全球的大型资管机构,每年都会发布一个对各类资产长期收益的展望。最新版是 2024 年的,已经是第 28 个年头。

这份报告上百页,在一开始的核心位置就给出了对各主要股市长期收益率的预期,请注意其中对 MSCI 中国的长期预期,是高于美国大盘股、日本、英国以及新兴市场的。

站在这样的全球化视角下,选择在 2024 年初发行一个 A 股大盘龙头指数的 ETF,还是能体现摩根资产管理对 A 股整体的看好。根据公告,此次摩根中证 A50ETF 将在 2 月 19 日至 3 月 1 日之间发行,对于这只更好的大盘龙头指数有兴趣的投资者,不妨关注。

本篇文章来源于微信公众号: EarlETF