中金 | 如何利用日内交易数据左侧预警机构成交拥挤度

Abstract

摘要

股票二级市场中投资者丰富度较高、交易模式不尽相同,如何有效观察和识别不同类型投资者的交易行为一直是研究的难点之一。《资金结构系列(1):如何右侧跟踪各类投资者的资金流动》尝试从重要股东增减持的角度由点及面观察资金流向,并分析其对市场的影响。而本篇报告尝试通过提取股票高频成交数据中的周期性交易,自下而上捕捉机构投资者的成交占比情况,并通过机构重仓股数据交叉验证其合理性。最终通过构建机构交易低拥挤度因子和拥挤度低波动率因子测算该指标在选股策略层面的效果。

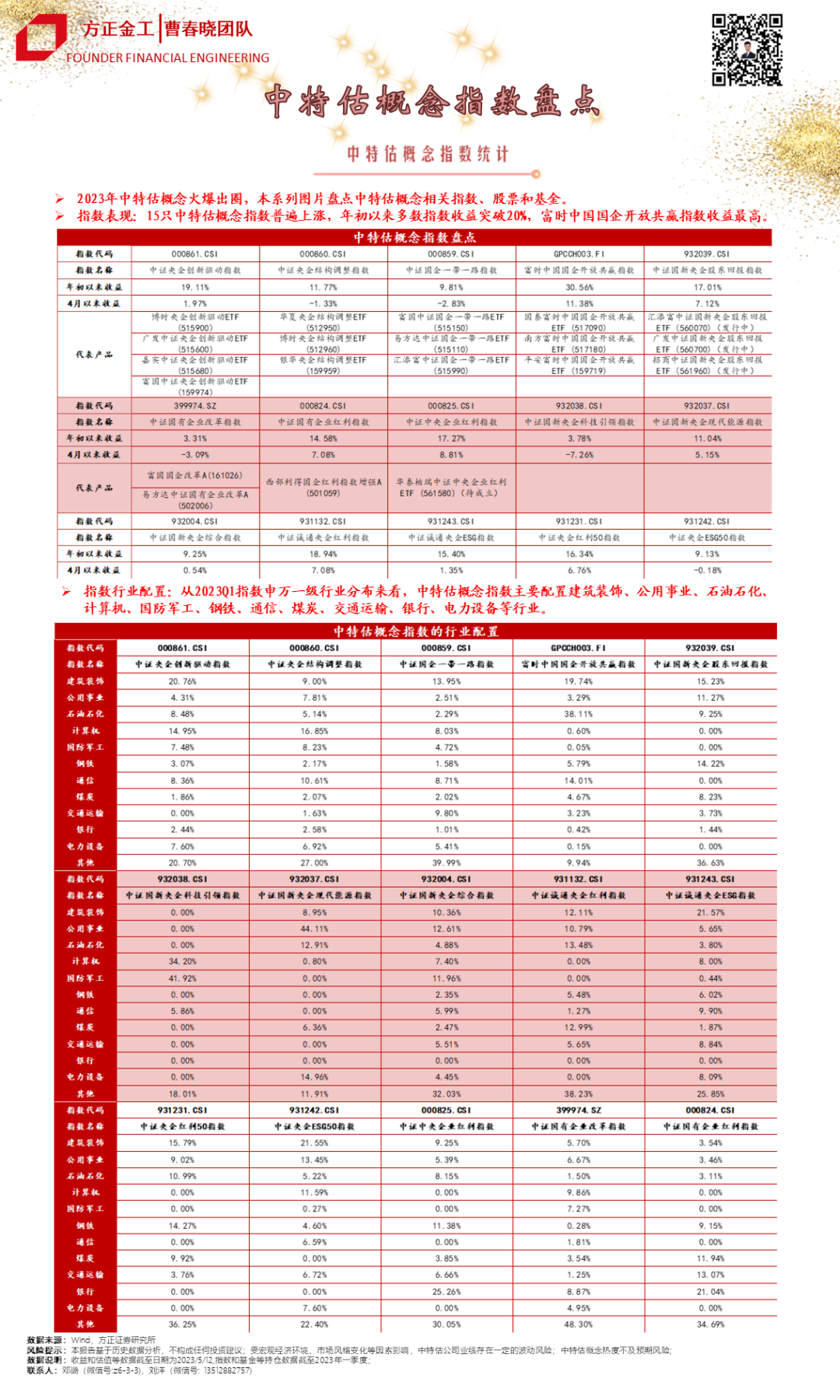

大盘股拥挤度更高、计算机行业拥挤度快速上升

机构拆单行为普遍:股票二级市场交易中,当交易者需要交易股票数量占市场总成交量比例较大时,一次性下单会导致目标证券价格发生异动,进而增加交易成本。为了避免这种情况,交易方通常会使用一定的拆单算法将大单拆分成较小订单进行多次分批执行,减少对市场的冲击并降低机会成本和风险。

大单拆单行为的提取思路:基于拆单行为的模式,我们认为这种行为可能会使得日内股票的成交呈现出周期性的特点。我们使用傅里叶变换将其周期性剥离,并将周期性交易量占比作为机构投资者交易占比拥挤度指标。

验证拥挤度指标合理性验证:首先构建被重仓股本占自由流通股本之比与被重仓机构重仓数量这两种指标来衡量某一时间点股票被机构重仓的程度。我们接着使用重仓股与非重仓股拥挤度指标对比,发现前者机构成交拥挤度指标显著更大;同时我们计算被机构重仓数量变化序列和拥挤度指标的相关系数,发现在统计学意义上也显著为正。

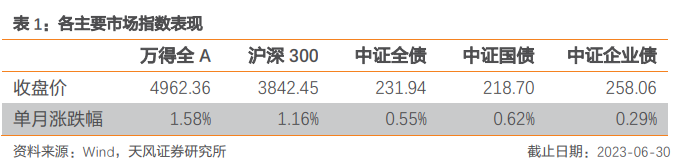

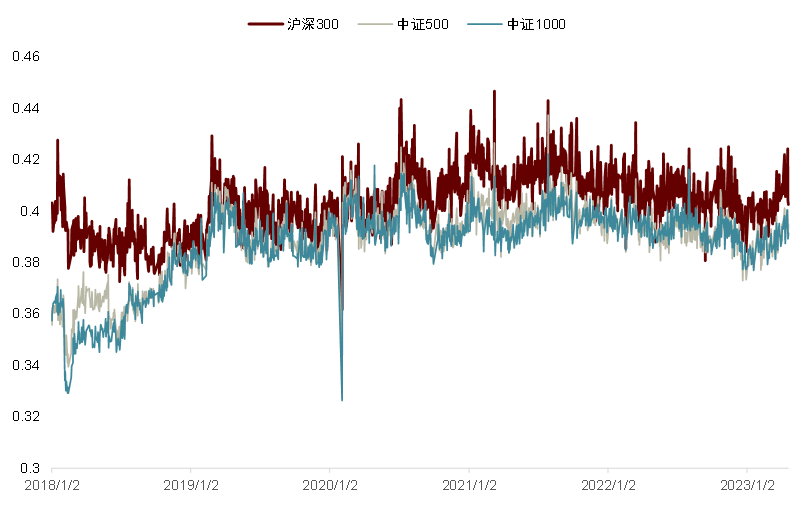

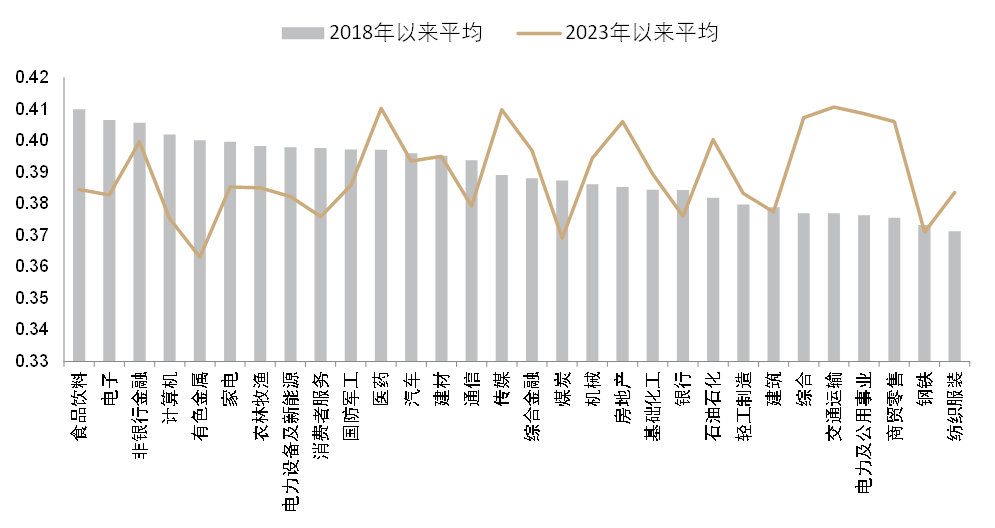

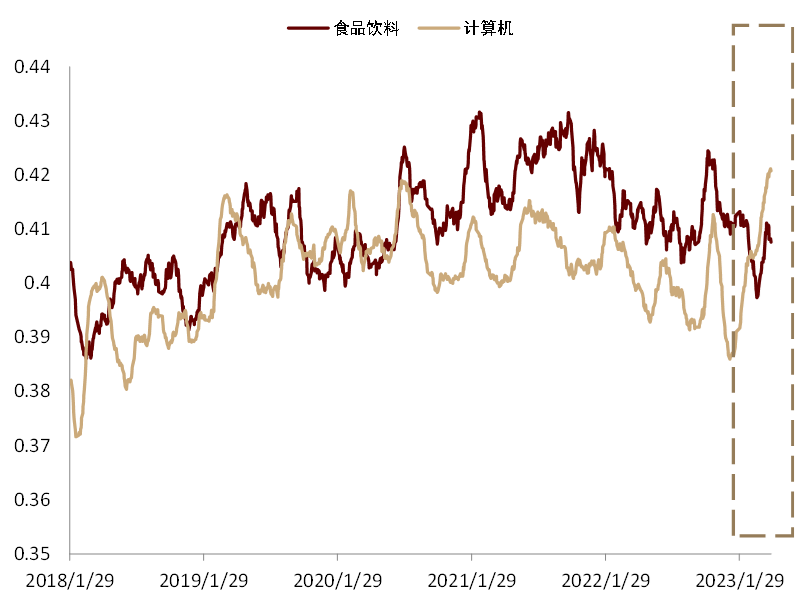

指数与行业的拥挤度观察:我们将机构成交拥挤度指标分别加权映射到沪深300、中证500和中证1000和中信一级行业上观察到:沪深300指数的机构交易拥挤度高于中证500与中证1000,但后两者之间的拥挤度差距不大。2018年来食品饮料行业机构成交拥挤度较其他行业相对更高,而计算机行业由于近期ChatGPT话题的持续讨论,其拥挤度指标在2022年12月后持续上升并快速超过食品饮料行业。

机构低拥挤度因子表现优异、改进因子中性化后单调性仍较为显著

我们计算出的周期性成交占比指标可以将其作为机构投资者参与度或机构交易的拥挤度。当这个指标越高,意味着在这只股票中机构交易行为就越偏向拥挤,未来收益率下降的概率越大。因此我们将该指标取负并将其作为低机构拥挤度因子测试其表现。

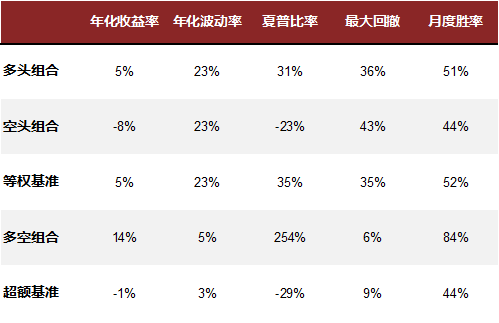

机构交易低拥挤度原始因子表现优异:原因子值在全市场回测的ICIR结果为1.20,高于中证500范围内的0.53和沪深300范围的0.28。全市场回测的多空组合收益率年化可以达到31%,多头相对于等权基准的超额收益率为5%,月度胜率达到79%与62%,夏普比率为3.2和1.3。但将该因子值对其相关性较高的因子中性化计算后,其因子单调性有所下降,且多头收益下降至低于等权基准收益。

拥挤度低波动因子中性化后单调性有明显改善:我们针对原因子中性化后单调性下降的特点构建机构拥挤度低波动率因子。新因子值和中性化后的因子值的单调性都有所改善,新因子值多空年化收益和多头超额分别为29.8%和8.3%,夏普比率为3.5和2.3;中性化后多空年化收益和多头超额收益达15%和4%,夏普比率分别达2.3和0.9,且中性化前后多空组合和多头超额净值最大回撤均小于10%。

Text

正文

过去十几年历史上A股散户占比相对欧美市场散户率高、有效性弱,量化策略获得了快速发展。但随着A股近年不断对外开放以及本土机构投资者的持续发展,A股投资者结构正在逐步国际化、机构化,这也在逐步改变 A 股的表现特征,值得所有参与者重视。中金公司研究部策略组在《中国A股的机构化和国际化:还是“散户”市场吗?》报告中提到我国A股市场过去几年去散户化明显,机构投资者占比显著上升。随着机构投资者占比过高可能也会带来策略拥挤度提升、量化指标失灵等一系列问题。针对这一问题,我们在《如何右侧跟踪各类投资者的资金流动——基于重要股东增减持的视角》这篇报告中采取由点及面的思路,利用个股实时披露的重要股东增减持数据分析不同类型投资者在A股中的整体资金流动情况,并分析资金流动对于未来大盘、风格、行业表现的影响。结果发现上述资金流动方向能够有效预判未来市场涨跌,轮动型资金的流动方向在行业轮动和风格轮动里有较好应用效果。

我们在本文中尝试从高频数据的视角出发,结合机构投资者的拆单下单习惯,自下而上测算机构投资者在二级市场中成交占比,并引入“机构交易拥挤度指标”,测算其在因子选股、行业风格轮动等策略层面的表现。具体而言,我们利用机构投资者有交易需求时,需要交易的仓位较大而常常需要分散下单这一特点,区分机构投资者与散户投资者。我们认为机构拆单行为更容易形成日内的周期性成交的特点,通过提取这种周期性的强度,我们可以获取机构投资者在某一标的内的成交占比,并将其作为机构投资者投资拥挤度的代理指标。而本文测算的拥挤度指标是否在市场观察角度是否有意义以及在策略层面是否有显著效果,我们将在后文进行进一步验证。

机构拆单、周期性成交与成交拥挤度

机构大单拆分行为普遍存在

股票二级市场交易中,当交易者需要交易股票数量占市场总成交量比例较大时,一次下单会导致目标证券价格发生异动,进而增加交易成本。为了避免这种情况的发生,交易方通常会使用一定的拆单算法将大单拆分成较小订单进行多次分批执行,减少对市场的冲击并降低机会成本和风险。

市面上比较主流的拆单算法主要有VWAP(Volume Weighted Average Price)和TWAP(Time Weighted Average Price)两类。VWAP策略是一种拆分大额委托单,在约定时间段内分批执行,以期使得最终买入或卖出成交均价尽量接近这段时间内整个市场成交均价的交易策略。TWAP是交易时间加权平均价格,算法可以将某个交易日的交易时间平均分为N 段,这个模型会将该交易日需要执行的订单均匀分配在这N 个时间段上执行,从而使得交易均价跟踪交易时间加权平均价格。

我们推测出于尽量减少对市场影响的同时又要尽快完成交易的要求,订单拆成小单后的成交往往会形成一种周期性。在多方交易者同时有大单交易需求时,拆单算法中参数设置的不同也会造成不同频率的周期性交易的叠加。

我们发现学界在研究日内拆单交易时,研究的方向一般为使用各类算法模型预测日内量价走势Xunyu Ye(2013),根据预测来优化拆单分布,进而降低交易成本Christian T. Brownlees(2010),V Satish(2014)。也有学者通过拆解日内交易的周期项和非周期项来构建日内交易量的预测模型Brownlees(2011),以及对于不同市场日内高频波动率的周期性的研究Torben G. Andersen(1997)、Helinä Laakkonen(2012)、H Dette(2022)。也有学者发现日内交易在整点时间的周期现象并表示这种周期性很有可能是由于一些交易者偏向在整点下单的行为或者一些为了减少交易成本而设计出来的程序算法所导致的Broussard, John Paul(2014)。

多种研究显示,日内交易的周期性特点是被广泛发现和研究的。但是其成因较为复杂,仍未能形成广泛的共识。在本文我们猜测,这种日内交易的周期性有可能是由于机构大单交易拆单行为造成的。机构交易者为了减轻大单交易对市场的影响所造成的成本,往往会用各种拆单算法将大单拆分成多个小单,分散到较为均匀的交易时间中。这样的行为不仅可以减少交易的冲击成本,也可以在特殊情况下隐藏自己的交易意图,减少被其他交易者跟单的可能性,从而最大化可能的收益。

假设机构下单时大概率会使用某种拆单的方法来减少交易成本,而这种拆单算法又会带来日内高频交易的周期性。那么自然地,我们想到可以使用某种算法将这种周期性剥离出来,作为机构交易某种标的参与度的代理。

周期拆分:傅里叶变换

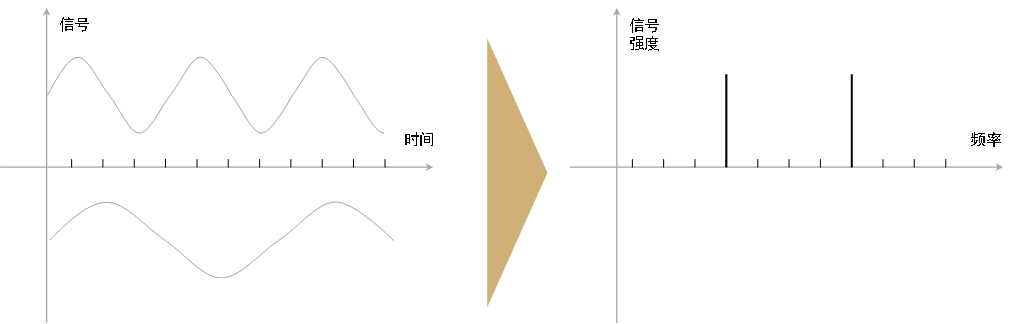

在本文中我们考虑使用傅里叶变换,将股票交易量的时间序列转化为频率统计数据,将较为显著的频率筛选出来,计算其占所有频率信号的占比,将其作为标的周期性成交占所有成交的占比,这一比率我们认为可以将其看作机构投资者交易占比拥挤度的指标。

傅里叶变换(Fourier transform)是一种线性积分变换,用于信号在时域和频域之间的变换。傅里叶变换在工程学中有许多应用,他的主要作用是将函数分解为不同特征的正弦函数的和。经过傅里叶变换生成的函数 称作原函数的傅里叶变换,应用意义上称作频谱。在特定情况下,傅里叶变换是可逆的,即将通过逆变换可以得到其原函数。通常情况下,是一个实函数,而则是一个复数值函数,其函数值作为复数可同时表示振幅和相位。

一般情况下,若“傅里叶变换”一词不加任何限定语,则指的是“连续傅里叶变换”(连续函数的傅里叶变换)。但在实际计算中我们使用python的scipy.fft函数进行快速傅里叶变换计算。快速傅里叶变换(Fast Fourier Transform, FFT),是快速计算序列的离散傅里叶变换(DFT)或其逆变换的方法。FFT会通过把DFT矩阵分解为稀疏(大多为零)因子乘积来快速计算此类变换。因此,它能够将计算DFT的复杂度从只用DFT定义计算需要的O(n^2),降低到O(nlogn)。

图表1:傅里叶变换示意图

资料来源:MathWorks,中金公司研究部

对于高频数据的具体处理方法为:

►将每只股票每天9:30之前与14:57之后的非连续竞价交易数据剔除,将股票每天的高频下单数据和逐笔成交数据分别按照30秒间隔切分成474个切片,获取低频化交易量序列

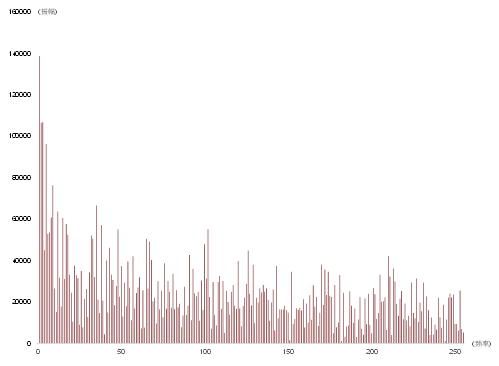

►将交易量序列按下一个最小二次幂补零到512长度便于进行快速傅里叶变换,快速傅里叶变换后得到信号振幅与频率对应的频谱图像

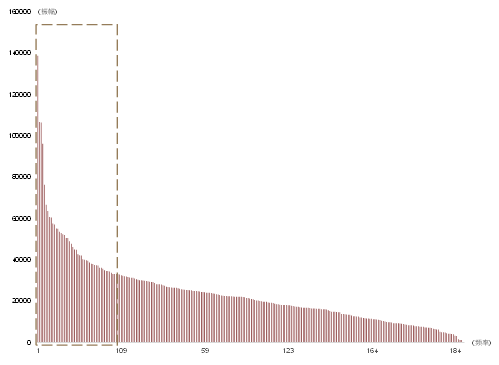

►选取信号强度前n的频率,将其反映的信号强度相加,除以所有信号强度之和,得到较强周期信号占全部信号占比。

我们将上述强周期信号占比指标作为机构成交拥挤度指数,并在下一部分与机构持仓数据进行交叉验证。我们测试了n为10、50和100的结果,发现指标本身分布无明显变化,在n参数上较为稳定,因此本文仅取n=50进行展示。快速傅里叶变换后的频谱图的0坐标轴表示其直流通量的信号强度,不代表周期性频率的强度,因此在后续测试中予以剔除。

图表2:平安银行2023年5月16日下单量信号的傅里叶变换频谱

资料来源:Wind,中金公司研究部

图表3:剔除直流强度后取前n强度的信号之和,(n=50)

资料来源:Wind,中金公司研究部

验证:

被重仓占流通股本比与被重仓机构数量

我们将上一部分通过傅里叶变换将交易量时间序列转化为交易强周期信号占比指标,将其作为机构在股票交易中的参与度代理。我们需要在这一部分验证我们在上面构建的机构成交拥挤度指标是否与我们的猜想相符。我们从两个方面来使用机构重仓股数据来验证:

►将每期机构持仓股票数量按照股票代码和日期加总,除以当日该股票自由流通市值以标准化数据。将其作为被机构重仓持有的程度,其占比越大说明机构更愿意持有或交易该股票。将该数据分为十组,分别计算十组股票的上一章机构成交拥挤度指标,观察其单调性。

►计算所有股票被重仓(位于前十大持仓股)的机构数量,将其与机构成交拥挤度指标进行相关性检验。当一只股票被机构持有的数量上升或下降时,我们应该可以观察到其机构交易参与度的显著变化。

我们将上一部分通过傅里叶变换将交易量时间序列转化为交易强周期信号占比指标,将其作为机构在股票交易中的参与度代理。我们需要在这一部分验证我们在上面构建的机构成交拥挤度指标是否与我们的猜想相符。我们从两个方面来使用机构重仓股数据来验证:

►将每期机构持仓股票数量按照股票代码和日期加总,除以当日该股票自由流通股本以标准化数据。将其作为被机构重仓持有的程度,其占比越大说明机构更愿意持有或交易该股票。将该数据分为十组,分别计算十组股票的上一章机构成交拥挤度指标,观察其单调性。

►计算所有股票被重仓(位于前十大持仓股)的机构数量,将其与机构成交拥挤度指标进行相关性检验。当一只股票被机构持有的数量上升或下降时,我们应该可以观察到其机构交易参与度的显著变化。

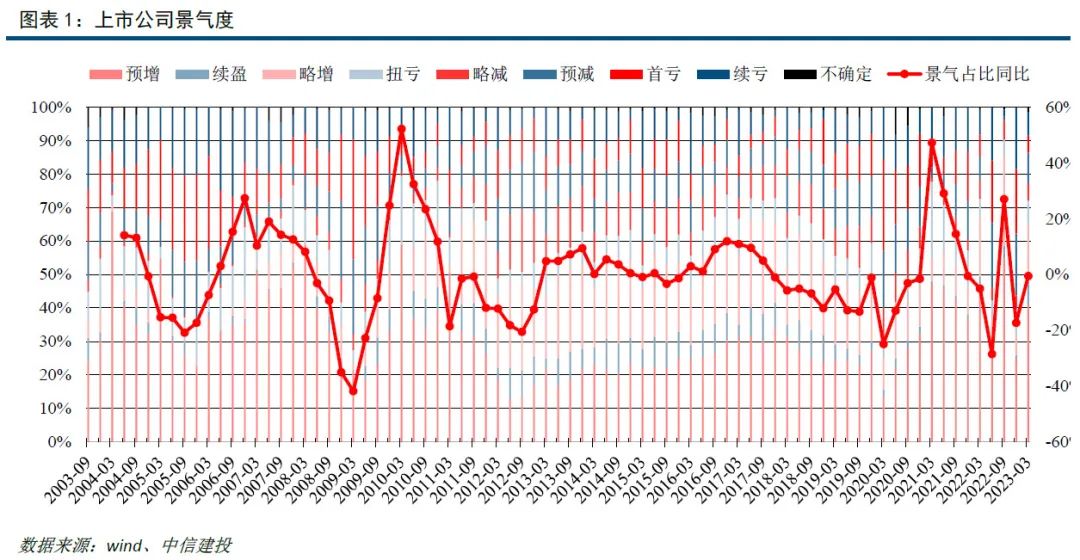

结果显示,机构重仓股数据和机构成交拥挤度数据较为吻合。我们使用第一种方法计算十组股票被持仓比例,计算第十组与第一组股票的机构成交拥挤度得分均值,再将两组数据相减,我们可以得出两组股票池得分之差显著大于0(p=0.0)。

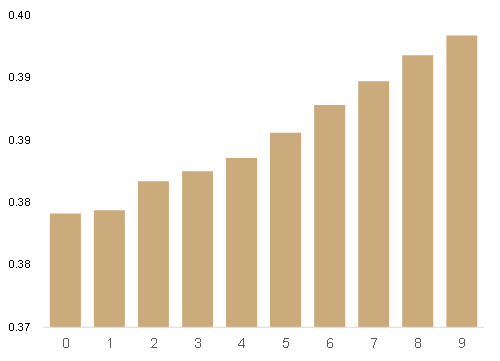

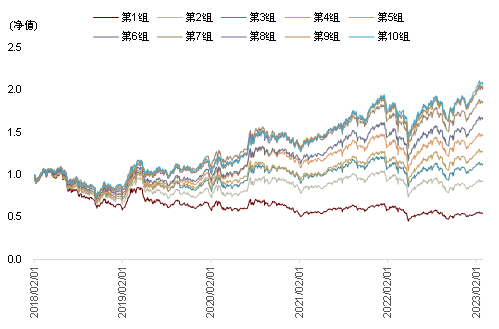

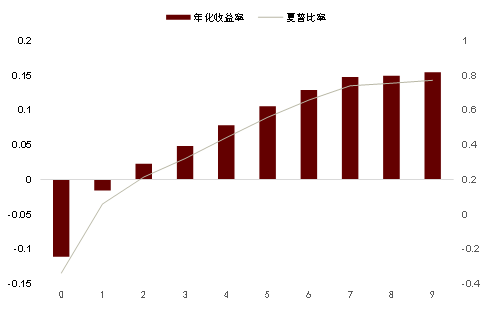

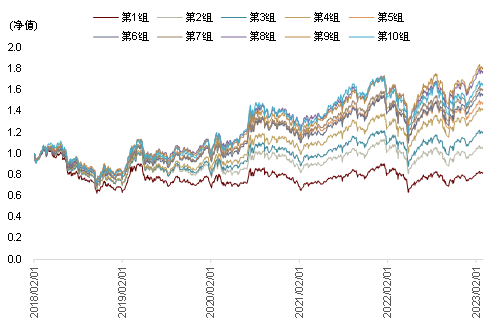

我们将十组股票数据的机构成交拥挤度指标按组计算均值并按时间序列计算均值,横向比较各组数据发现数据单调性显著。被机构越是重仓的股票的机构交易参与度也越高。

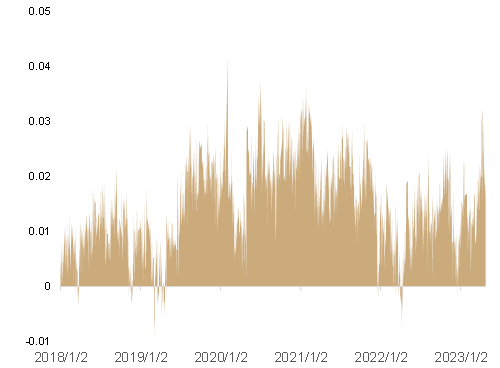

图表4:第十组减去第一组指标均值的差值

资料来源:Wind,中金公司研究部

图表5:十组股票池的机构成交拥挤度均值单调性显著

资料来源:Wind,中金公司研究部

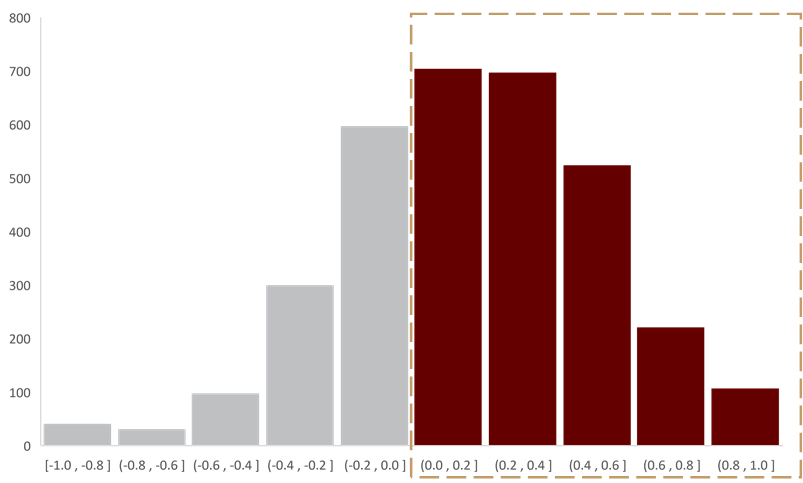

第二个验证结果同样较为显著,我们得到股票被重仓机构数量的变化和机构成交拥挤度数据发现,其相关系数均值为0.16,分布呈现右偏的特点。显著性检验结果也表明样本总体呈现股票被重仓程度变化与机构成交拥挤度总体呈正相关关系(p=0.0)。

图表6:股票被重仓程度变化与其机构成交拥挤度指标相关系数分布显著右偏

资料来源:Wind,中金公司研究部

机构成交拥挤度的市场观察

在我们发布的《行业轮动系列(1):如何从微观结构探析行业轮动信息》中提到为了能探索更多有可能含有行业轮动信息的数据,我们从微观结构角度构建一个简单模型,将个股数据综合起来,映射为行业指标。逻辑上,每一个行业都是由其成分股构成的。对于一个针对个股的统计量A,只要我们将行业里所有成分股的数据按某个权重加总在一起,得到的值就可以认为是该行业在这一统计量上的得分。

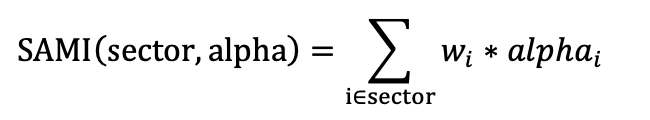

考虑到目前A股市场中,主流的行业指数编制方式均为成分股自由流通市值加权,因此在行业指标构建过程中,个股数据也按照自由流通市场来加权,得到的行业指标值将更为契合行业指数。我们将这种方式构建的行业指标简称为SAMI(Stock Alpha Mapping Indicator),该映射方式简称为SAMI映射。具体映射方式如下:

其中,表示股票i在行业中的自由流通市值权重;表示股票i在指标alpha上的具体得分或取值。我们使用这一方法将机构成交拥挤度指标分别加权映射到沪深300、中证500和中证1000三大指数和中信一级行业中,观察市场主要可以得到以下主要结论:

►沪深300指数的机构交易参与度高于中证500与中证1000,但中证500和中证1000之间的机构成交拥挤度差距不大。

►食品饮料行业机构成交拥挤度较其他行业相对更高,而计算机行业该指标在2022年12月后持续上升并超过食品饮料行业。

►在2020年2月3日市场大幅下跌当天,机构成交参与度指标出现异常下探,可能是由于市场流动性枯竭,导致机构几乎无法正常周期性下单导致。

图表7:机构成交拥挤度指标在指数上的特征

资料来源:Wind,中金公司研究部

从2018年以来,将指标映射到行业角度来看,食品饮料行业机构成交拥挤度相对更高,其次是电子、非银金融、计算机等。商贸零售、钢铁和纺织服装机构交易拥挤度相对较低。

图表8:2018年以来机构成交拥挤度指标在行业上的映射平均值

资料来源:Wind,中金公司研究部,数据截至2023-05-26

从时间序列上来看,食品饮料行业中的白酒股在过去几年中常受到大型交易机构的青睐,我们发现食品饮料机构成交拥挤度指标的整体走势与机构抱团交易行为有一定相关关系。而另一个较为明显的例子为计算机行业,在2022年底ChatGPT相关模型不断发展并引发全球范围的讨论后,其相关标的也在持续获得机构的关注。

图表9:20日窗口移动平均机构成交拥挤度指标:食品饮料与计算机

资料来源:Wind,中金公司研究部,数据截至2023-05-26

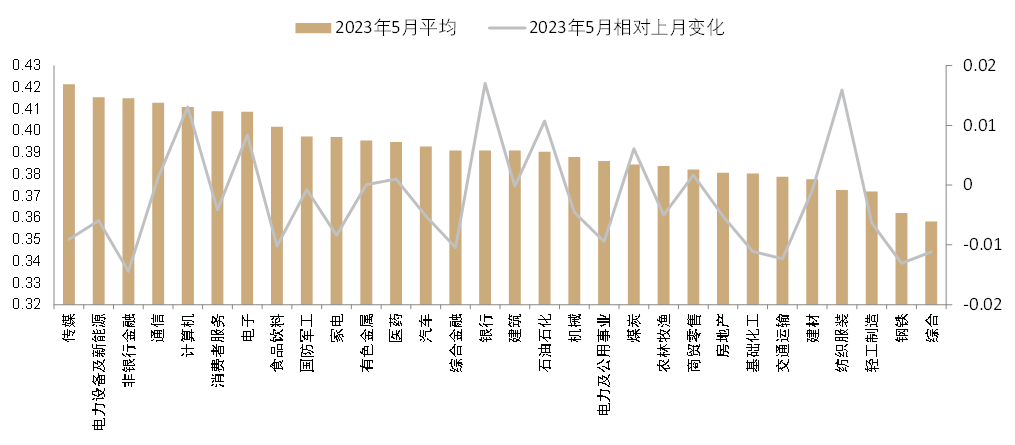

截至2023年5月26日,从五月份最新的月度行业拥挤度数据来看,排名靠前的行业有传媒、电力设备及新能源以及非银金融等。5月相对4月拥挤度增速考前的行业有银行、纺织服装和计算机等。

图表10:2023年5月份以来机构成交拥挤度指标在行业上的映射平均值

资料来源:Wind,中金公司研究部,数据截至2023-05-26

机构交易拥挤度指标在因子策略中的应用

在上一章节中我们使用高频数据构造了机构成交拥挤度指标,并验证了其与机构重仓股数据在一定程度上较为一致,并且相对机构重仓股数据频率更高,在策略层面相对更具有实用意义。我们在本章测试机构成交拥挤度指标在因子选股、行业风格轮动以及择时上的表现。

机构低拥挤度因子表现优异

我们计算出的周期性成交占比指标可以将其作为机构投资者参与度或机构交易的拥挤度。这个指标越高,意味着在这只股票中机构交易行为就越偏向拥挤,未来收益率下降的概率越大。因此我们将该指标取负将其作为低拥挤度因子来计算其选股表现。

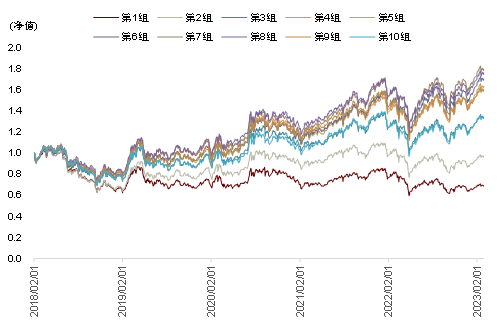

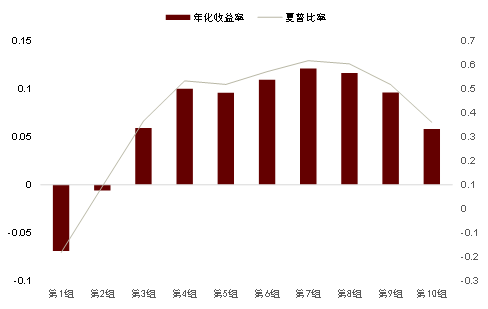

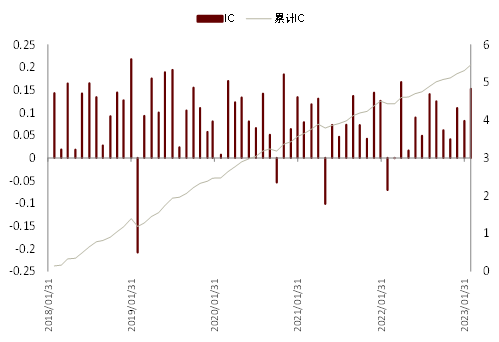

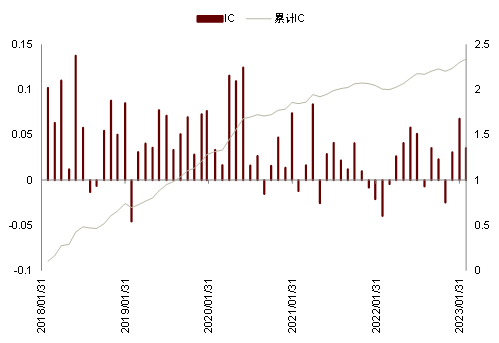

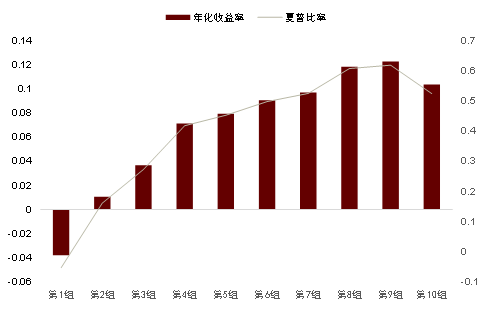

我们首先将该因子按照月度频率取样,观察其IC和ICIR在不同股票池中的表现以及与现有因子的相关性。测试结果发现低机构成交拥挤度因子在全市场股票池的表现优于中证500中选股的表现优于沪深300中的表现。其中在全市场回测的ICIR结果为1.20,高于中证500范围内的0.53和沪深300范围的0.28。全市场回测的多空组合收益率年化可以达到31%,多头相对于等权基准的超额收益率为5%,月度胜率分别达到79%与62%,夏普比率为3.2和1.3。

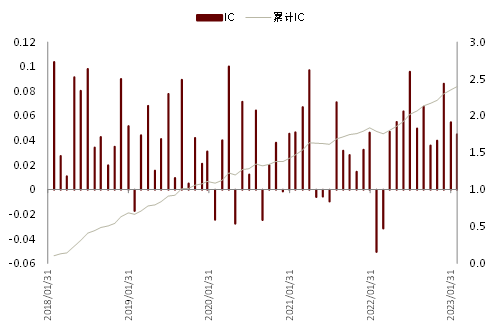

图表11:低机构拥挤度因子历史IC序列

资料来源:Wind,中金公司研究部

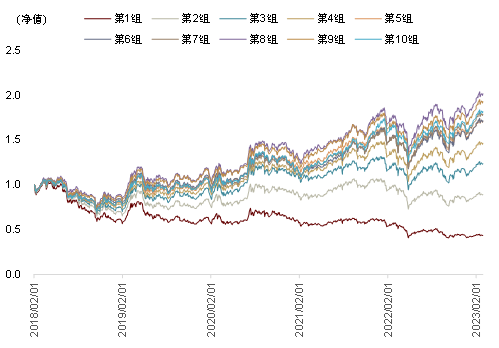

图表12:低机构拥挤度因子分组收益表现

资料来源:Wind,中金公司研究部

图表13:低机构拥挤度因子历史IC序列

资料来源:Wind,中金公司研究部

图表14:多空策略与多头超额收益

资料来源:Wind,中金公司研究部

图表15:分年度多空策略净值

资料来源:Wind,中金公司研究部

图表16:全市场回测表现统计

资料来源:Wind,中金公司研究部

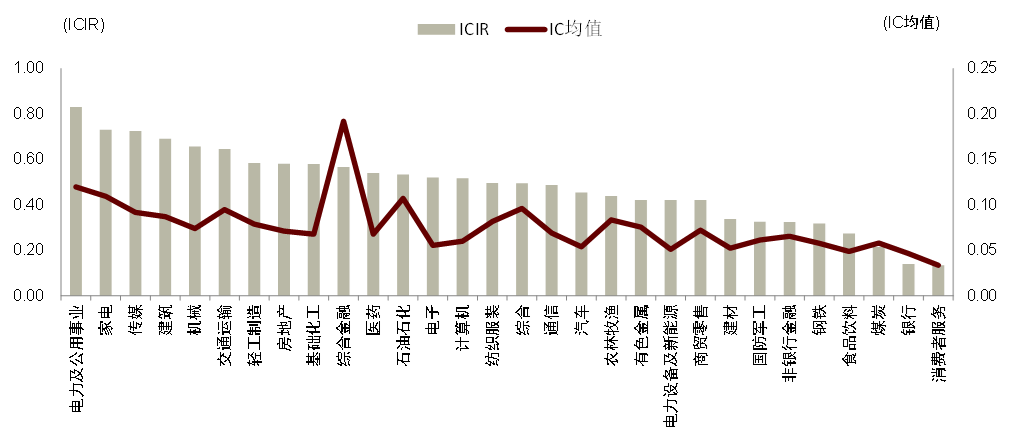

ICIR在各行业上来看结果也较为显著,ICIR最高的行业为电力及公用事业,超过0.8;IC均值最高的行业为综合金融行业。消费者服务行业在ICIR和IC均值的角度来看在所有行业排名里有效性最低。

图表17:各行业IC均值与ICIR表现

资料来源:Wind,中金公司研究部

因子相关性检验与中性化

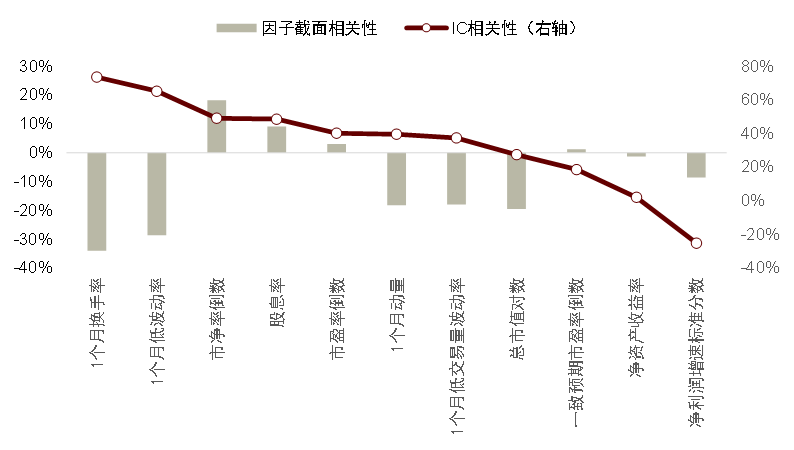

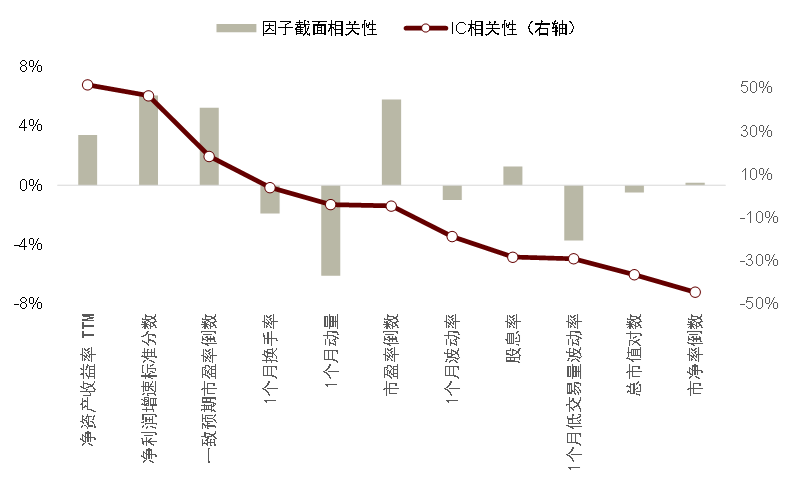

我们将低机构拥挤度因子与其他现有常见因子计算相关性,我们主要通过两个指标判断:因子IC序列之间的相关系数以及因子值每一期之间的截面相关系数在时间序列上的均值。我们发现低机构拥挤度因子和换手率因子以及低波动率因子的相关性较高。

图表18:低机构拥挤度因子与其他因子的相关性分析

资料来源:Wind,中金公司研究部,截至2023.04.25

我们使用低机构拥挤度因子对市值对数因子、波动率因子以及换手率因子做截面回归,取残差作为中性化后的因子值,中性化后的因子值与现有因子的相关性大幅下降,中性化前相关系数较大的换手率和低波动率的IC序列相关性已降至50%以下。

图表19:中性化后低机构拥挤度因子与其他因子的相关性分析

资料来源:Wind,中金公司研究部,截至2023.04.25

但我们发现中性化后的因子表现相对于之前会有所下降,在剔除市值、低波动率、低换手率因子后,ICIR表现降至1.07,在中证500范围内为0.40,在沪深300指数范围内为0.28。这意味着在中性化后,该因子的多空收益率仍然较高,达到年化14%,月度胜率达到84%。但在全股票区间范围里,中性化后分组收益率和夏普比率的单调性变差,第十组IC表现降低到和第三组相当的水平,而最高IC的组别变为第7组。中性化后,多头相对指数本身的超额收益转为负值,意味着最高组别的股票池表现已低于等权表现,多空策略的良好表现主要得益于第一组的负向收益率绝对值较高。

图表20:中性化后低机构拥挤度因子历史IC序列

资料来源:Wind,中金公司研究部

图表21:中性化后低机构拥挤度因子分组收益表现

资料来源:Wind,中金公司研究部

图表22:中性化后低机构拥挤度因子分组收益率单调性下降

资料来源:Wind,中金公司研究部

图表23:中性化后多头超额收益为负值,多空收益主要来自空头

资料来源:Wind,中金公司研究部

图表24:中性化后分年度多空策略净值统计

资料来源:Wind,中金公司研究部

图表25:中性化后因子净值表现统计

资料来源:Wind,中金公司研究部

机构交易拥挤度低波动因子单调性显著改善

在上一章节我们观察到计算出的机构投资者拥挤度指标在中性化后单调性和多头表现欠佳,主要原因是指标的得分最高的几组收益率表现低于中间组别的表现,也即意味着拥有中性化后最低拥挤度得分的股票比中性化后中等拥挤度得分股票的收益率更低。这说明中性化前拥挤度因子与已有因子的信息重合度相对较高。

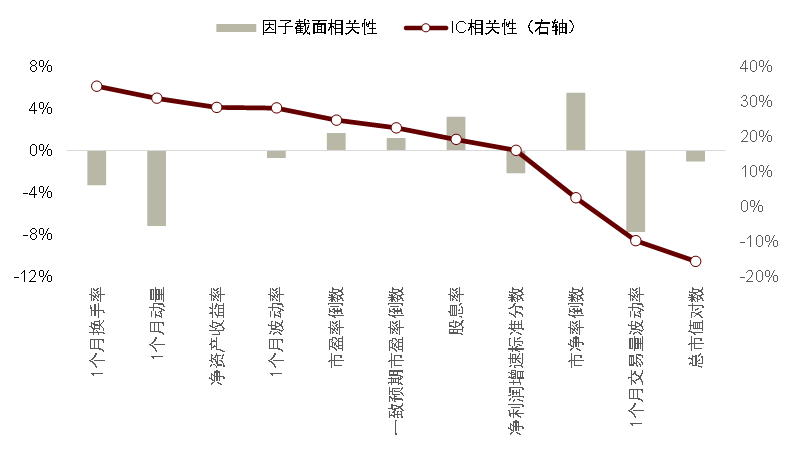

本节我们考虑使用拥挤度的变化程度来测试选股效果。具体来说为我们计算原指标滚动20日交易日窗口的波动率并取负,将其作为机构交易拥挤度低波动率因子。我们认为在某只股票过去一段时间机构交易拥挤度波动率较低时,表明股票在一段时间内持续在被机构在某一交易强度持续交易或持续未被机构关注,这通常意味着更为平稳的交易环境,其原理与股票收益率的低波动率因子具有超额收益的原理或较为类似。

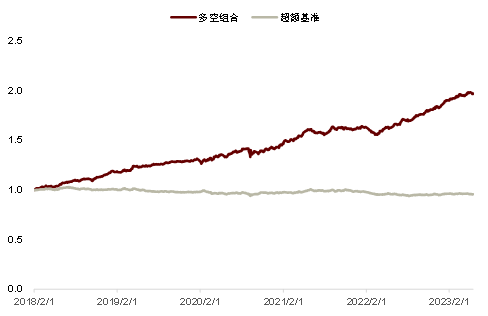

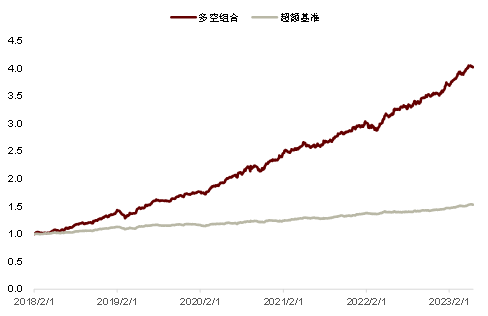

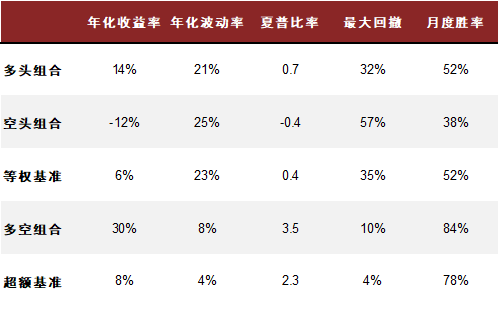

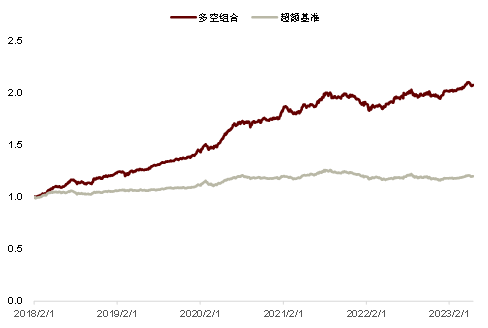

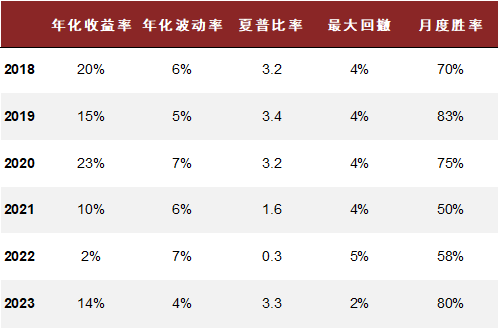

我们测算机构拥挤度低波动率因子的表现后发现,新因子值和中性化后的因子值的单调性相对原因子都有所改善,新因子值多空年化收益和多头超额分别为29.8%和8.3%,夏普比率为3.5和2.3;中性化后多空年化收益和多头超额收益达15%和4%,夏普比率分别达2.3和0.9,且中性化前后多空组合和多头超额净值最大回撤均小于10%。这说明拥挤度变化率因子与已有因子的信息相关度较低,含有更多信息增量。相对于低拥挤度因子本身仅关注机构参与的截面信息,拥挤度波动率因子关注的是过去一段时间机构的关注程度是否具有一定持续性,这种机构关注度的持续性带来的超额收益可能可以被更稳定的交易环境,买卖节奏的差异所解释。

图表26:低机构拥挤度波动因子历史IC序列

资料来源:Wind,中金公司研究部

图表27:低机构拥挤度波动因子分组收益表现

资料来源:Wind,中金公司研究部

图表28:低机构拥挤度波动因子分组收益率单调性上升

资料来源:Wind,中金公司研究部

图表29:低机构拥挤度波动因子多空策略与多头超额收益

资料来源:Wind,中金公司研究部

图表30:分年度多空策略净值统计

资料来源:Wind,中金公司研究部

图表31:因子净值表现统计

资料来源:Wind,中金公司研究部

中性化后低机构拥挤度波动率因子与波动率及换手率因子的高相关性问题得到了较好缓解,同时因子单调性仍然得以保留。原因子中性化后多头超额为负主要原因为单调性下降导致得分较高组的收益率低于中等得分组,高分组的多头收益率减少至低于等权基准,以至中性化后多头超额为负。但改进后的机构拥挤度低波动因子的多头组合的超额收益仍能达到3.5%,夏普比率达0.87,最大回撤仅为8%。

图表32:中性化后低机构拥挤度波动率因子与其他因子的相关性显著下降

资料来源:Wind,中金公司研究部,截至2023.04.25

图表33:中性化低机构拥挤度波动因子历史IC序列

资料来源:Wind,中金公司研究部

图表34:中性化低机构拥挤度波动因子分组收益表现

资料来源:Wind,中金公司研究部

图表35:中性化低机构拥挤度波动因子分组收益率单调性上升

资料来源:Wind,中金公司研究部

图表36:中性化低机构拥挤度波动因子多头超额收益转正

资料来源:Wind,中金公司研究部

图表37:中性化分年度多空策略净值统计

资料来源:Wind,中金公司研究部

图表38:中性化因子净值表现统计

资料来源:Wind,中金公司研究部

Source

文章来源

本文摘自:2023年5月30日已经发布的《资金结构系列(2)如何利用日内交易数据左侧预警机构成交拥挤度》

联系人 郑文才 SAC 执业证书编号:S0080121120041 SFC CE Ref:BTF578

分析师 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析师 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

分析师 宋唯实 SAC 执业证书编号:S0080522080003 SFC CE Ref:BQG075

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG