中金 | 衍生品双周报(9):调后贴水加深、备兑策略占优

Abstract

摘要

衍生品市场回顾:分红调整后贴水加深、隐含波动率稳中有降

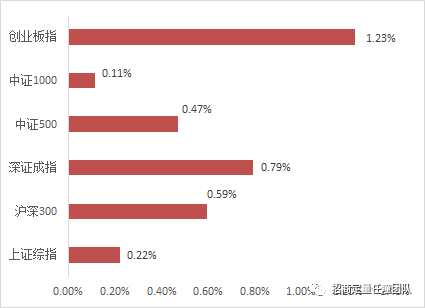

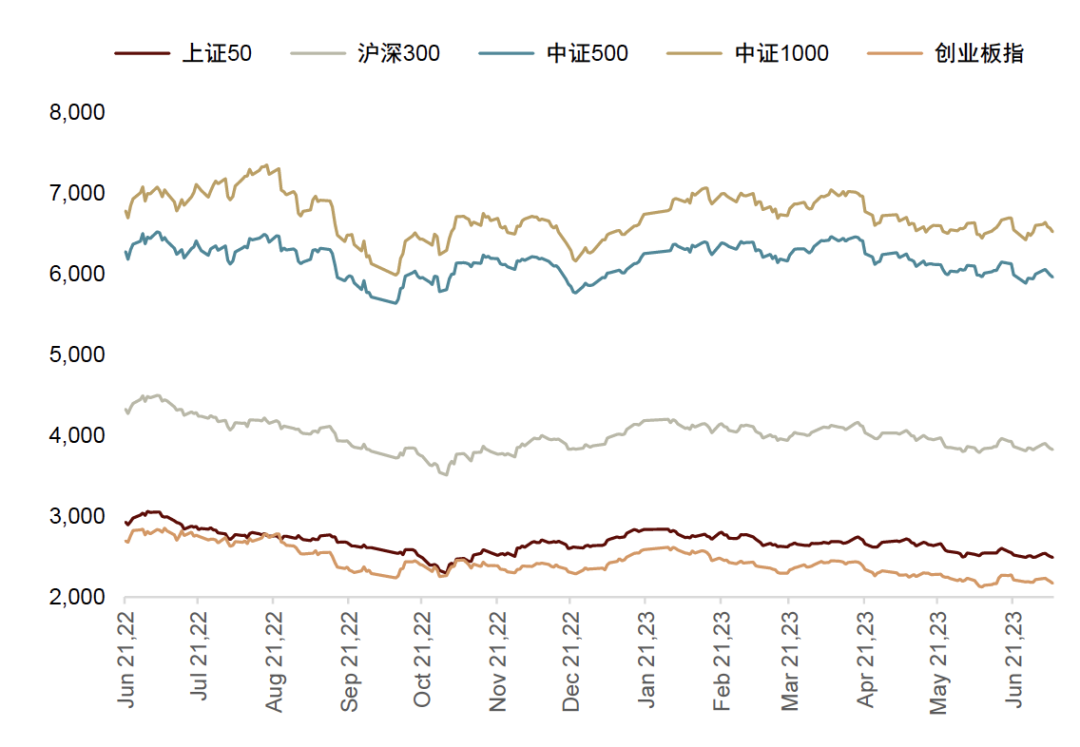

指数概览:A股市场近两周主流宽基指数收跌,沪深300、中证500、中证1000近两周涨跌幅分别为-1.0%、-0.5%、-0.4%;价值优于成长,国证价值与国证成长涨跌幅分别为0.2%和-1.0%。

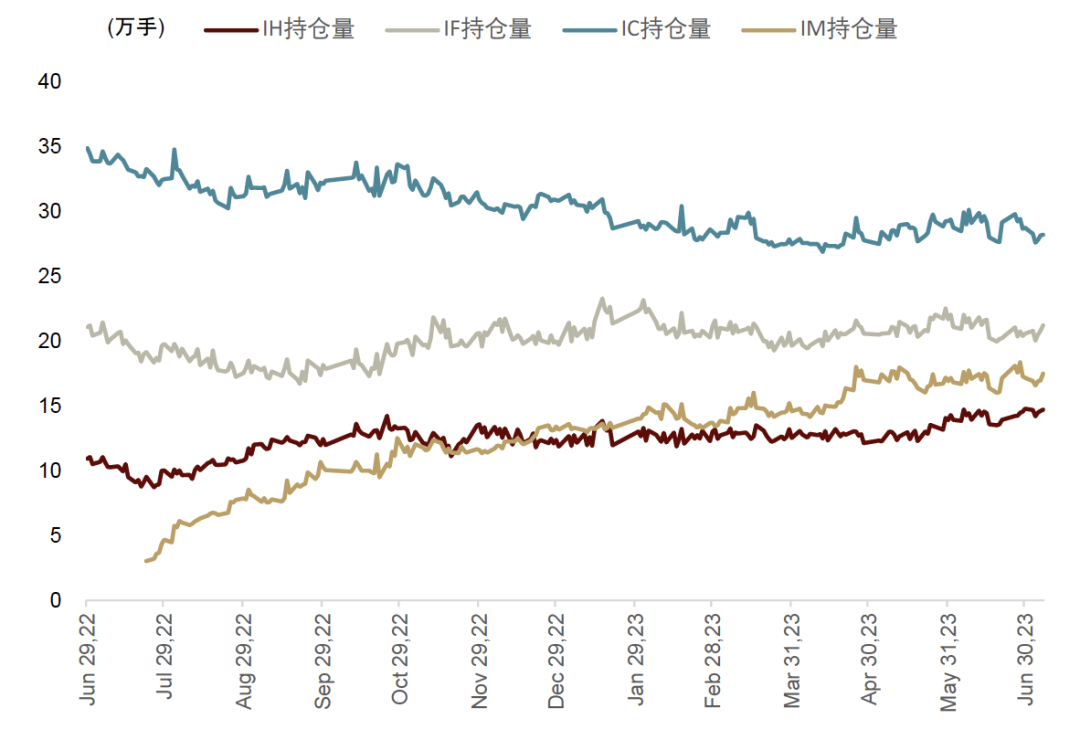

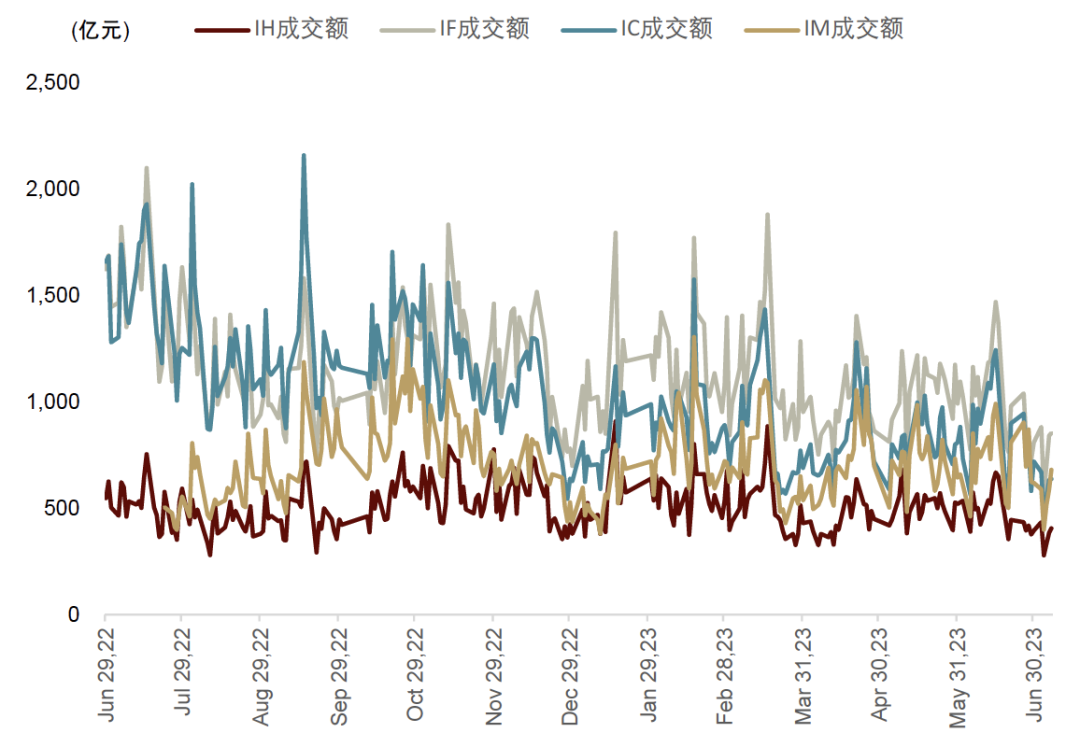

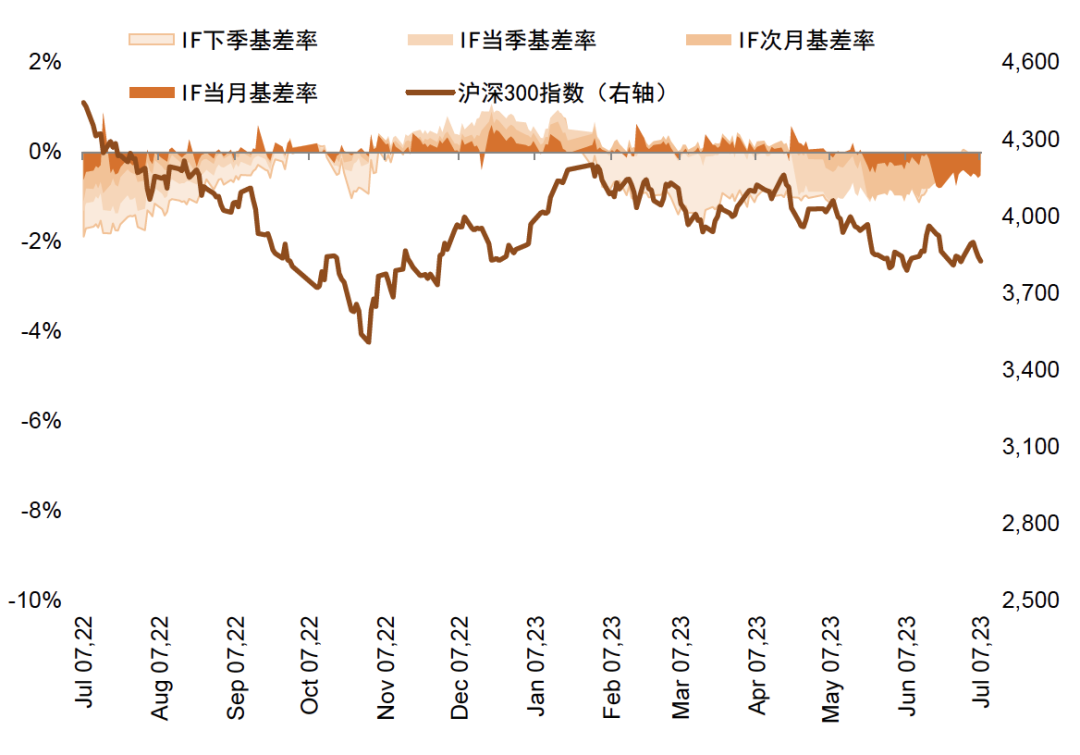

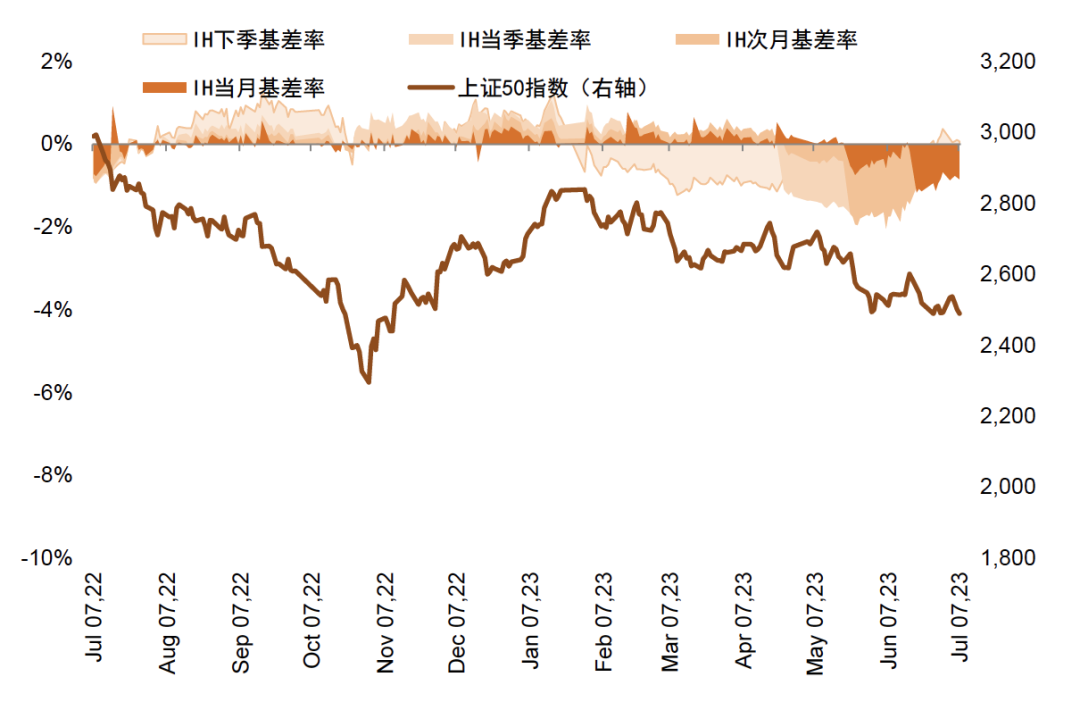

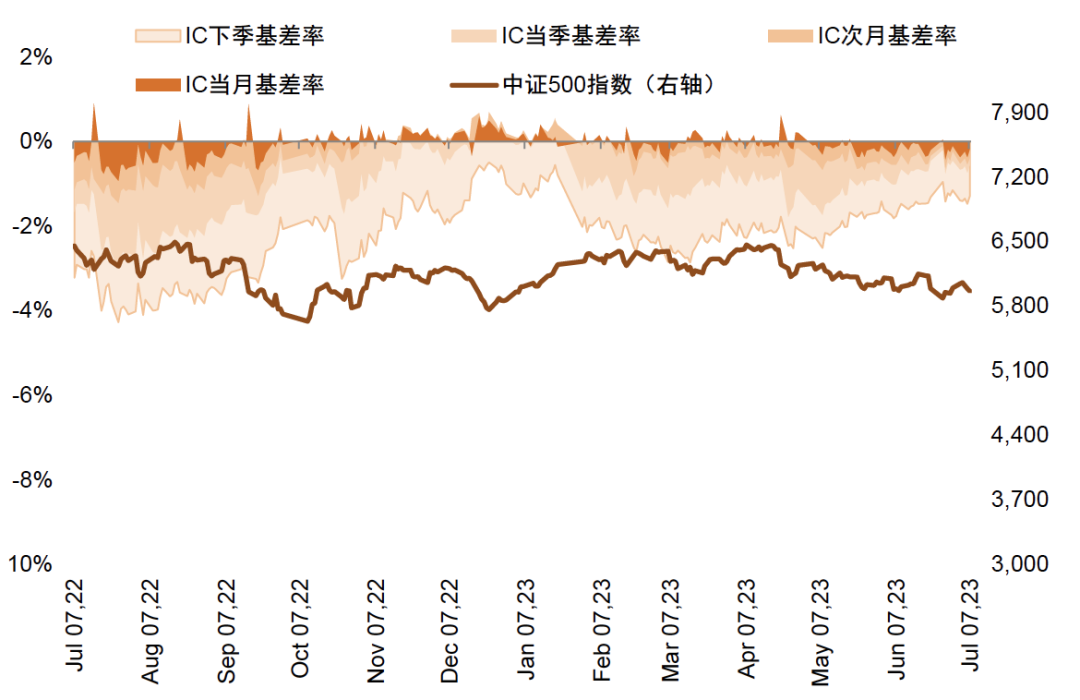

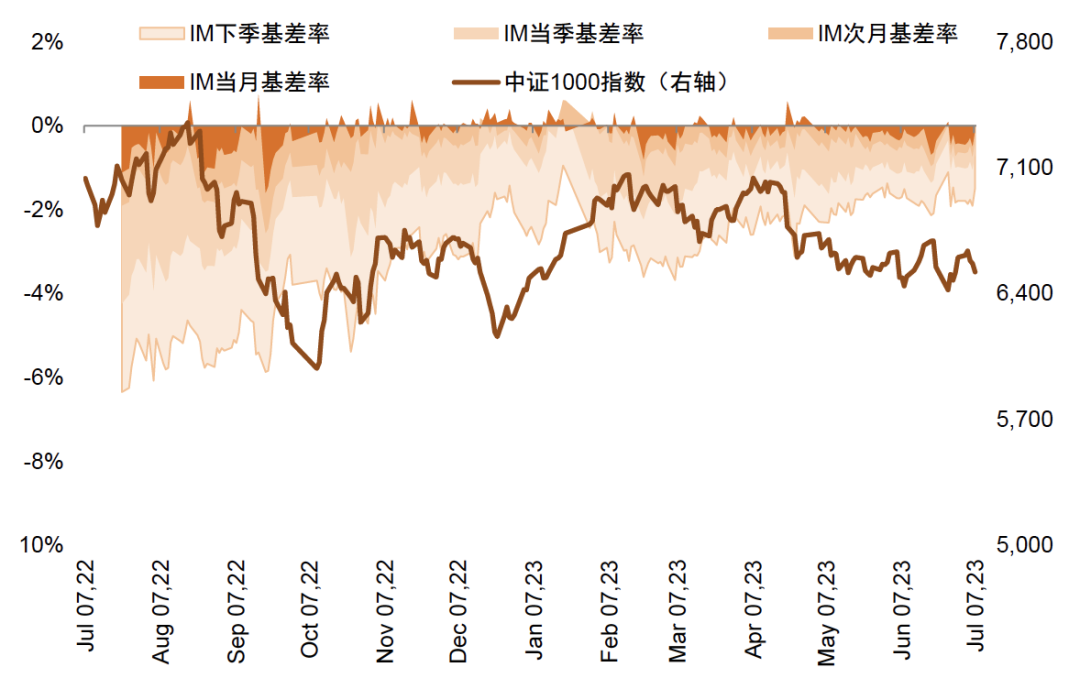

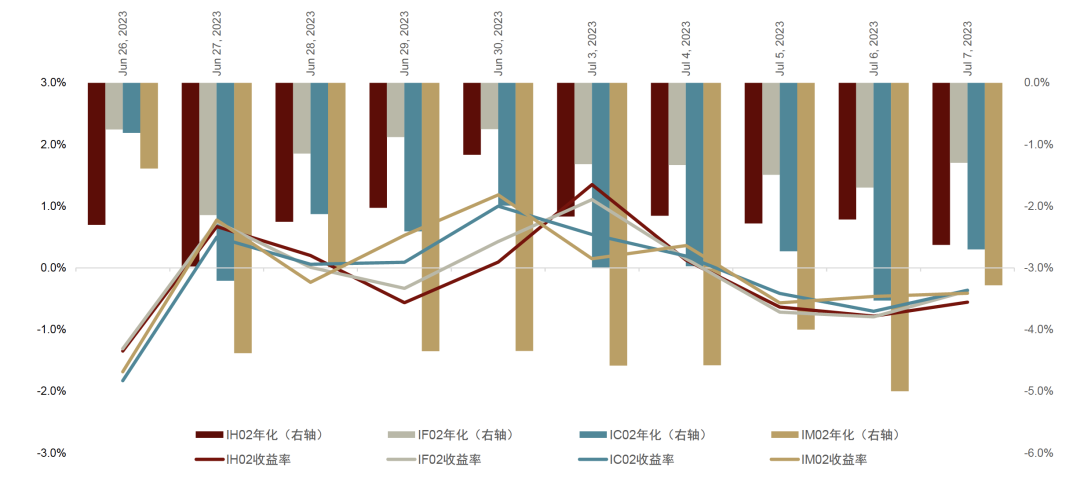

股指期货:IH、IF、IC和IM近两周日均成交量分别为5.2、7.1、5.6、5.0万手,持仓量为14.5、20.7、28.6和17.3万手;期指贴水总体收敛,IH、IF、IC和IM当季合约年化基差率过去两周日均为-2.2%、-1.3%、-2.5%和-3.9%,分红调整后的双周平均年化基差率较上两周调整至3.9%、3.6%、-0.5%和-2.7%,除IF外分后调整后贴水均有所加深。

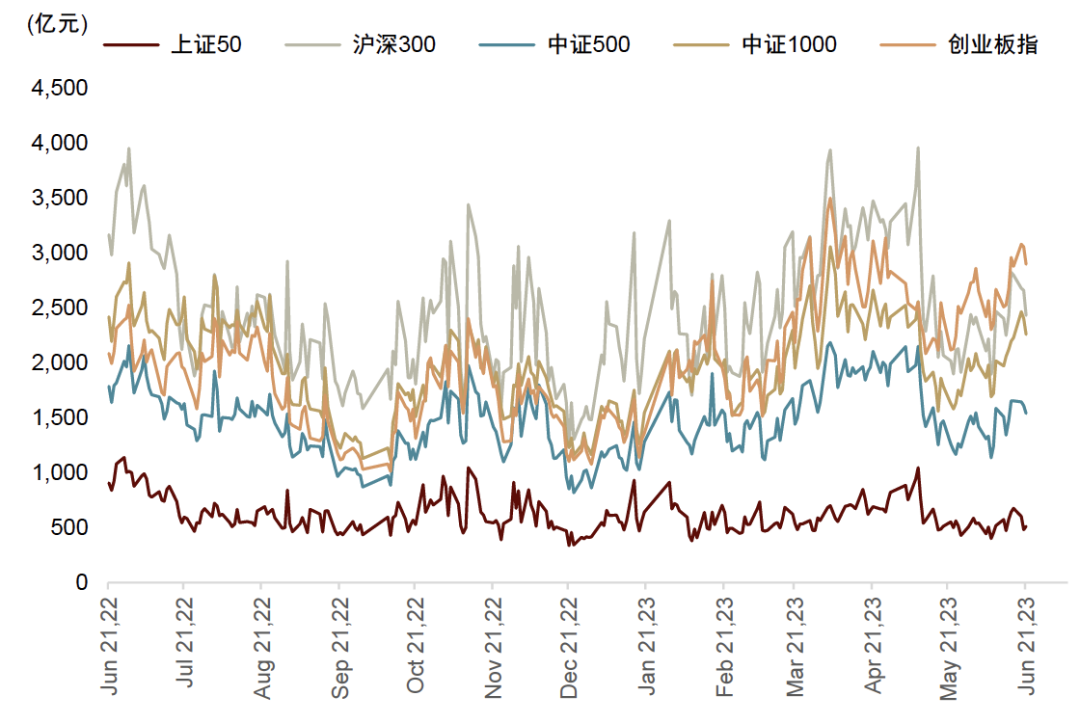

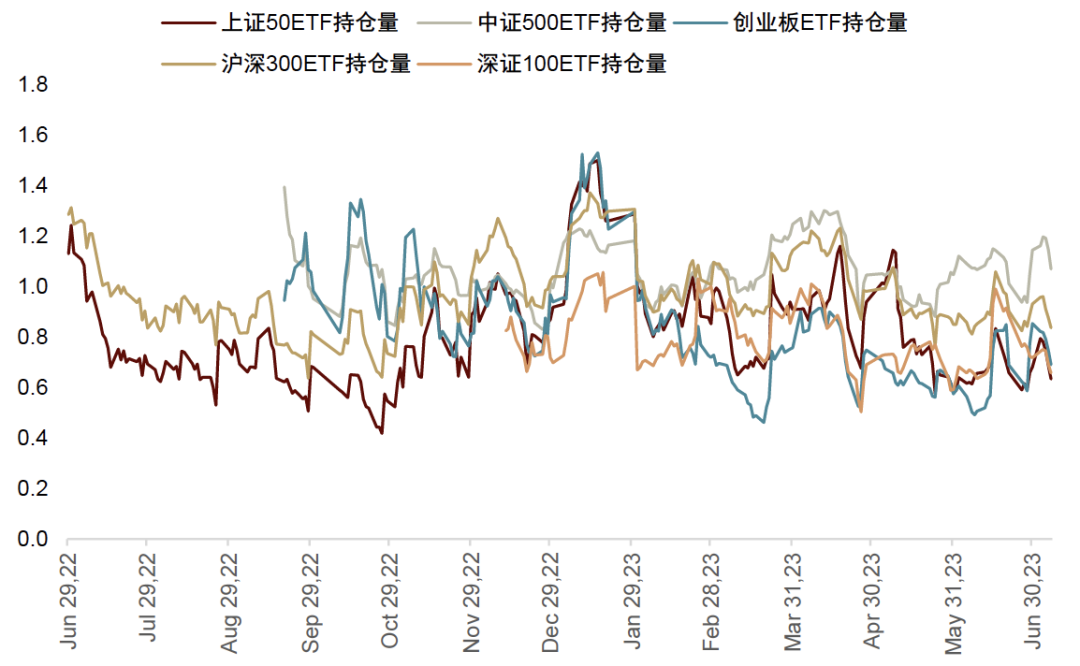

场内期权:近两周上证50、沪深300、中证500、创业板、深证100ETF和科创50ETF期权日均持仓量分别为220、155、86、96、12和82万手,上证50、沪深300和中证1000指数期权的日均持仓量为9、18和8万手,主要ETF期权品种成交额PCR均先降后升。

隐含波动率:上证50ETF、沪深300ETF、中证500ETF、中证1000指数的近月到期平值期权隐含波动率持续平稳下降,近两周日均为14.2%、13.5%、12.8%和13.1%。

衍生品策略跟踪:备兑策略持续占优

Text

正文

衍生品市场双周回顾

指数表现概览

图表1:最近一年主要宽基指数表现

资料来源:iFinD,中金公司研究部

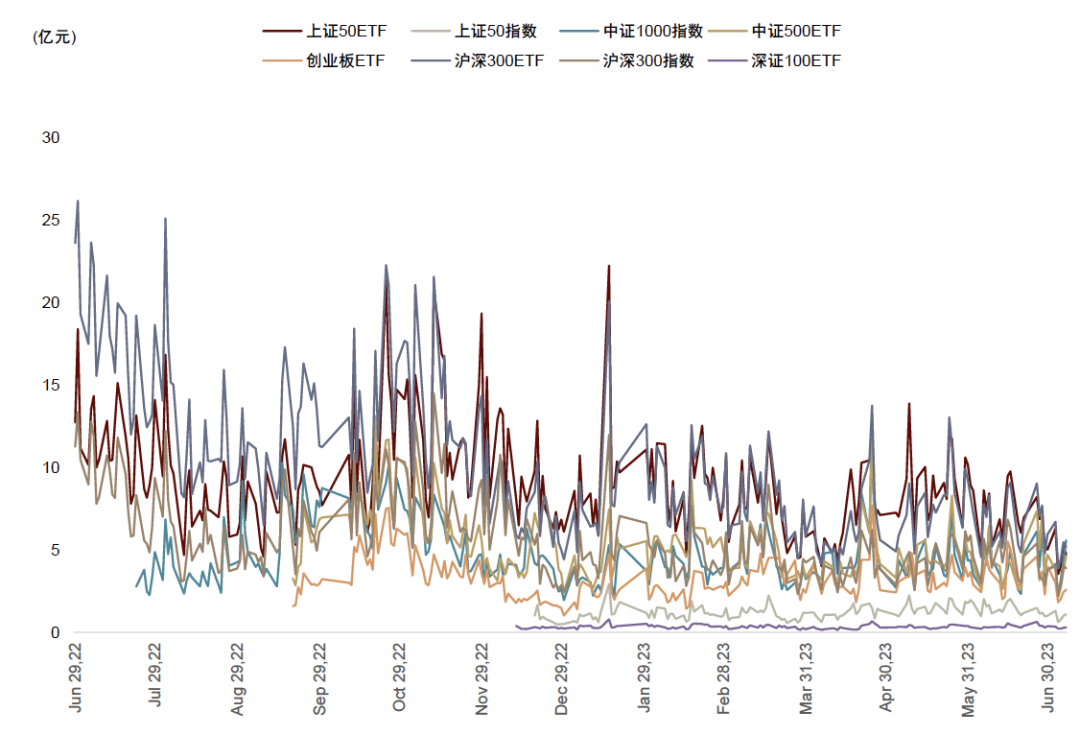

图表2:最近一年主要宽基指数成交额

资料来源:iFinD,中金公司研究部

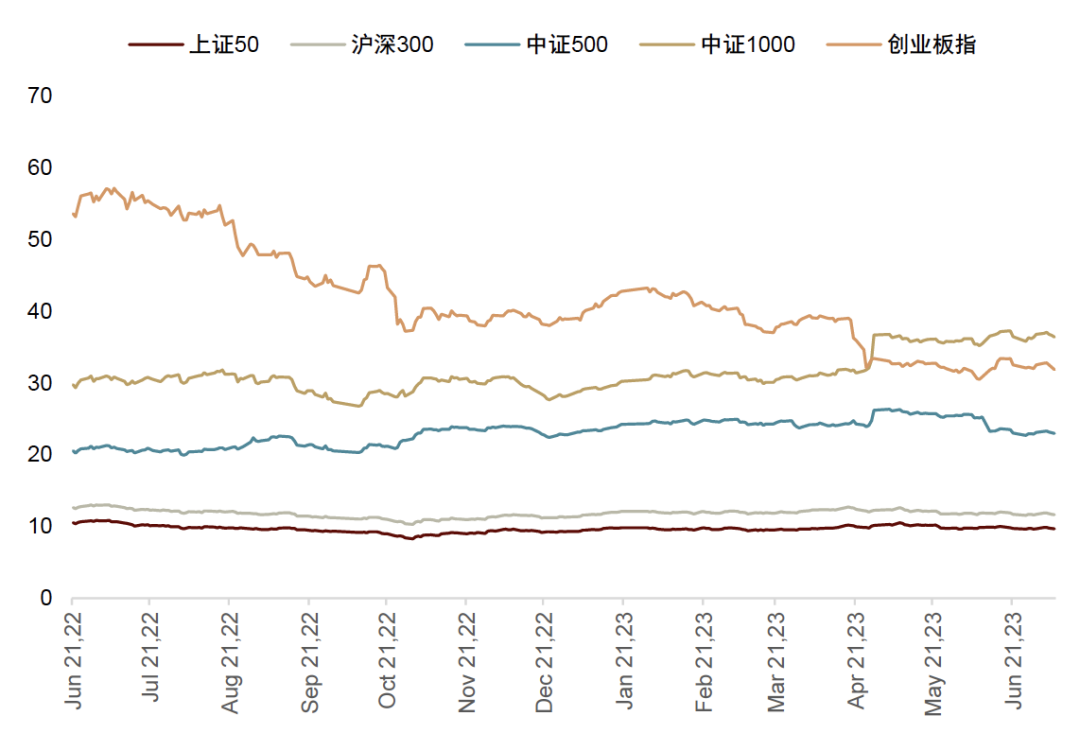

图表3:最近一年主要宽基指数PE-TTM

资料来源:iFinD,中金公司研究部

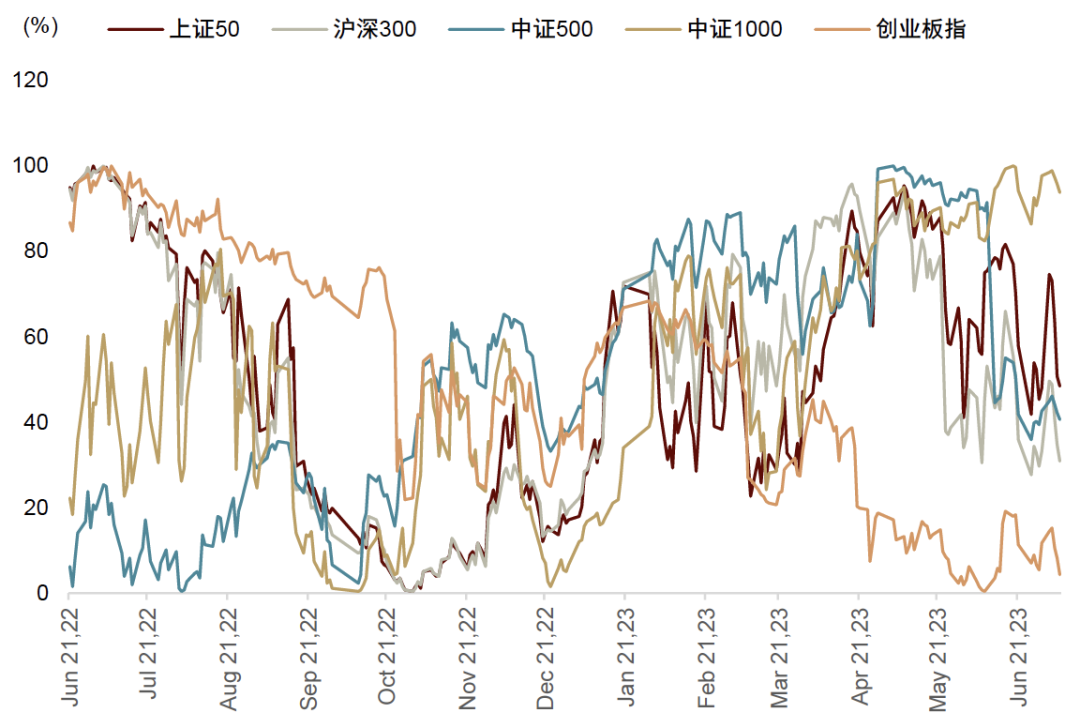

图表4:主要宽基指数PE-TTM过去一年分位值

资料来源:iFinD,中金公司研究部

股指期货与基差

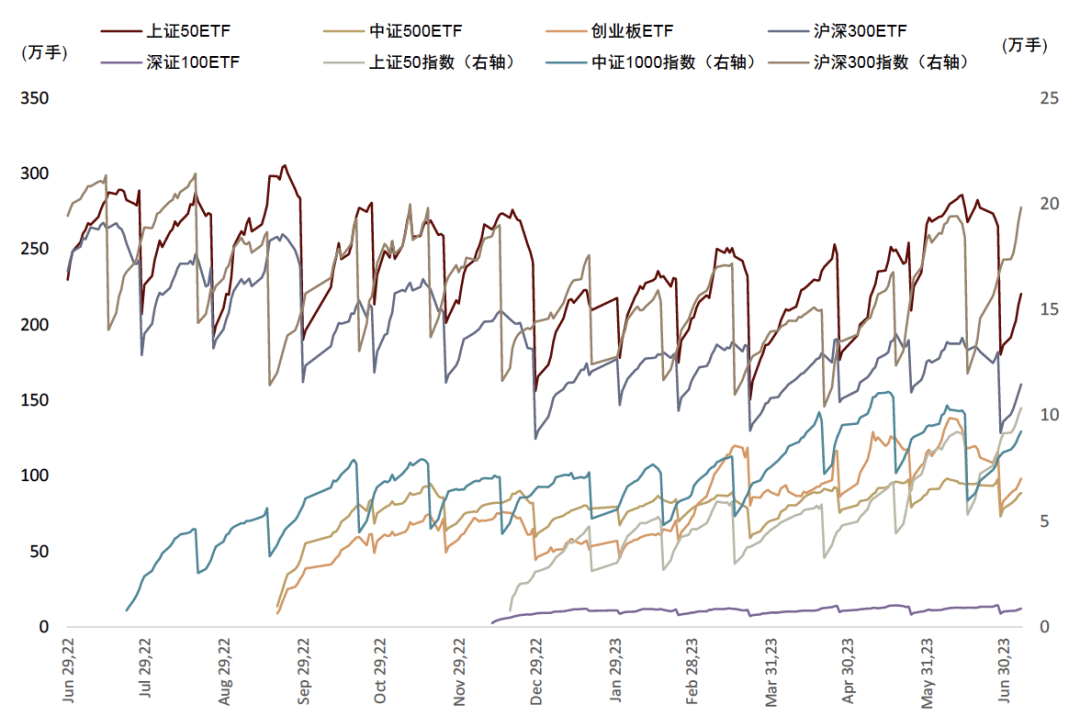

图表5:近一年股指期货持仓量

资料来源:Wind,中金公司研究部

图表6:近一年股指期货成交额

资料来源:Wind,中金公司研究部

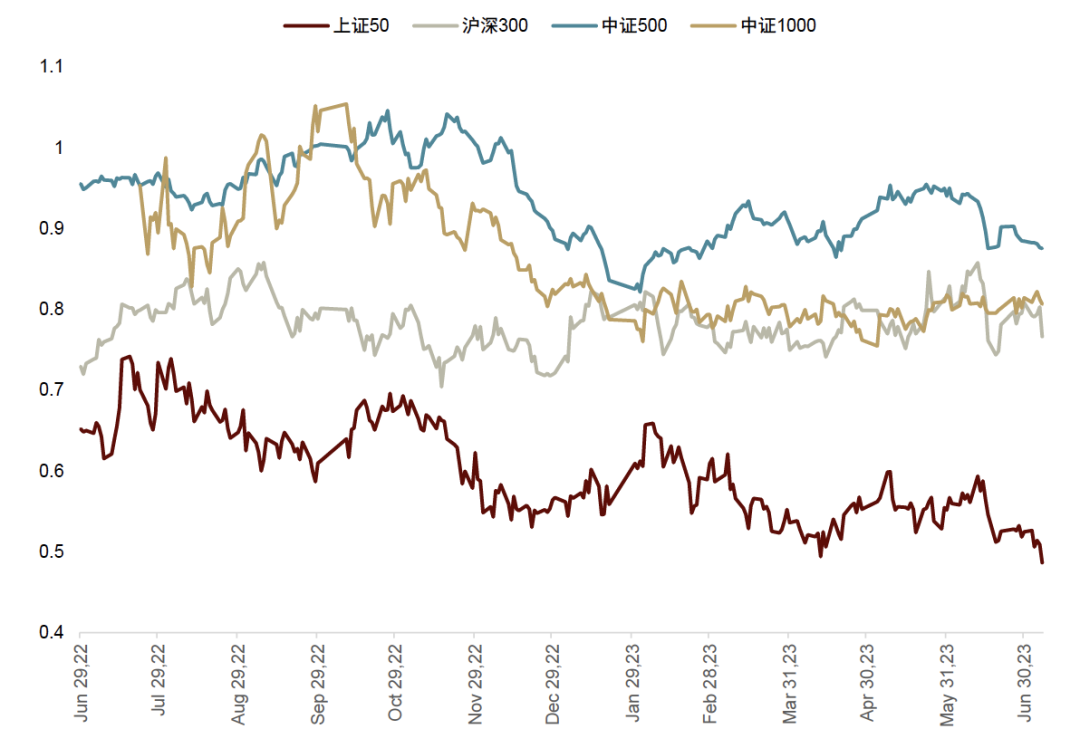

图表7:近一年股指期货前5名多空持仓比

资料来源:Wind,中金公司研究部

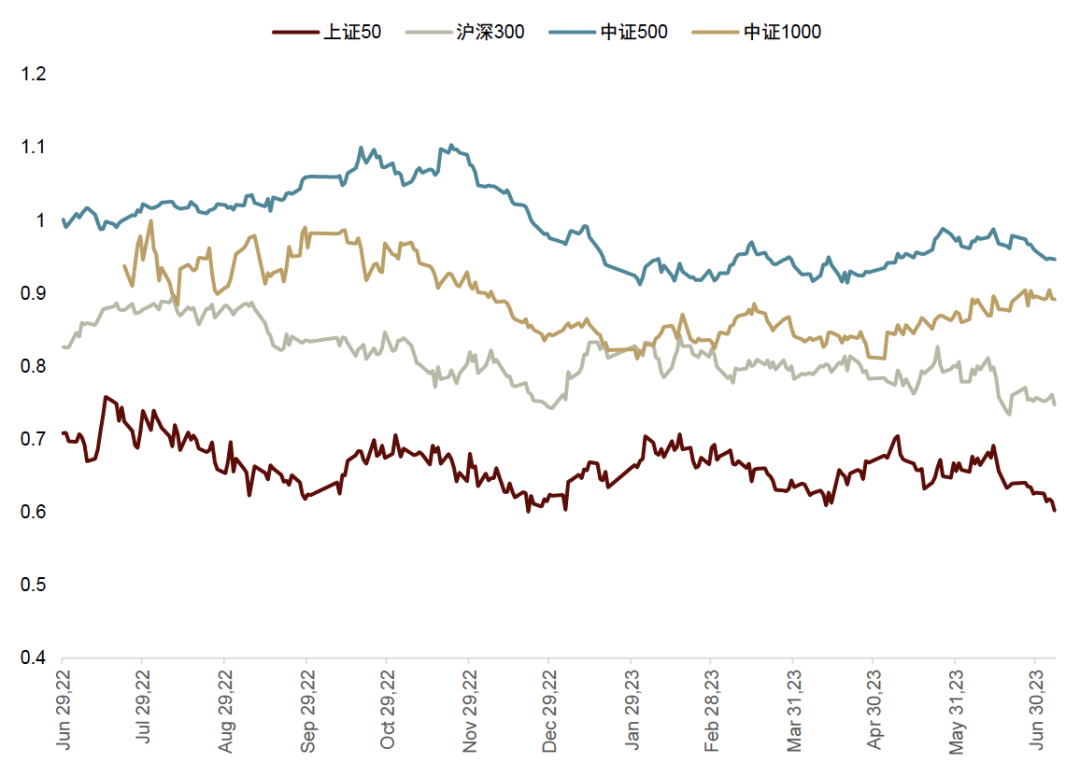

图表8:近一年股指期货前20名多空持仓比

资料来源:Wind,中金公司研究部

图表9:近一年沪深300基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

图表10:近一年上证50基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

图表11:近一年中证500基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

图表12:近一年中证1000基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

图表13:股指期货近两周年化基差率表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

图表14:股指期货当季年化基差率表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

期权成交与隐含波动率

图表15:近一年主要ETF期权成交额认沽认购比

资料来源:Wind,中金公司研究部

图表16:近一年主要ETF期权持仓认沽认购比

资料来源:Wind,中金公司研究部

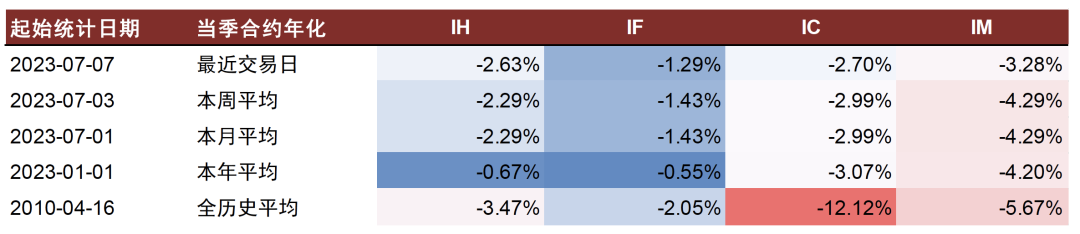

图表17:最近一年主要场内期权成交额

资料来源:Wind,中金公司研究部

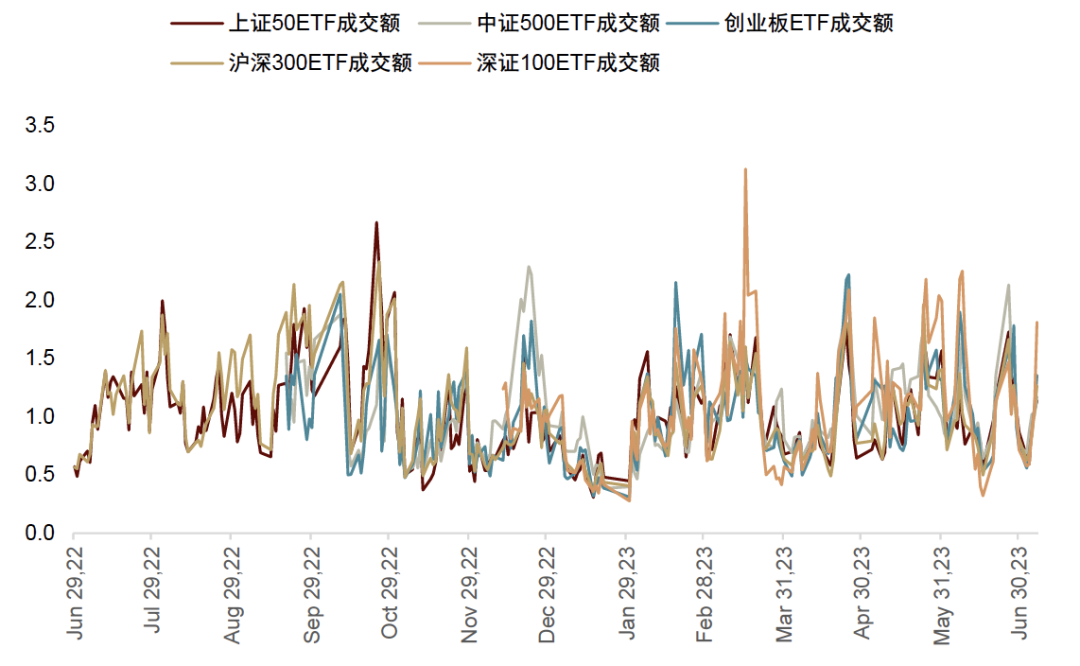

图表18:最近一年主要场内期权持仓量

资料来源:Wind,中金公司研究部

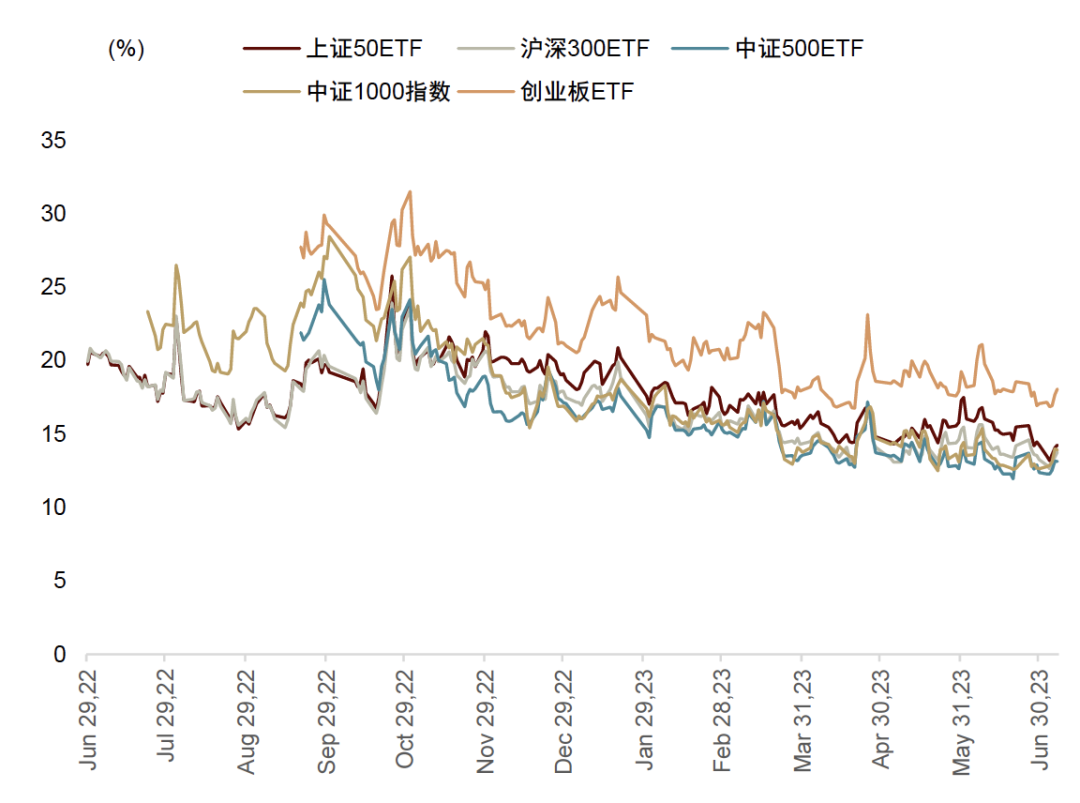

图表19:近一年主要短期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

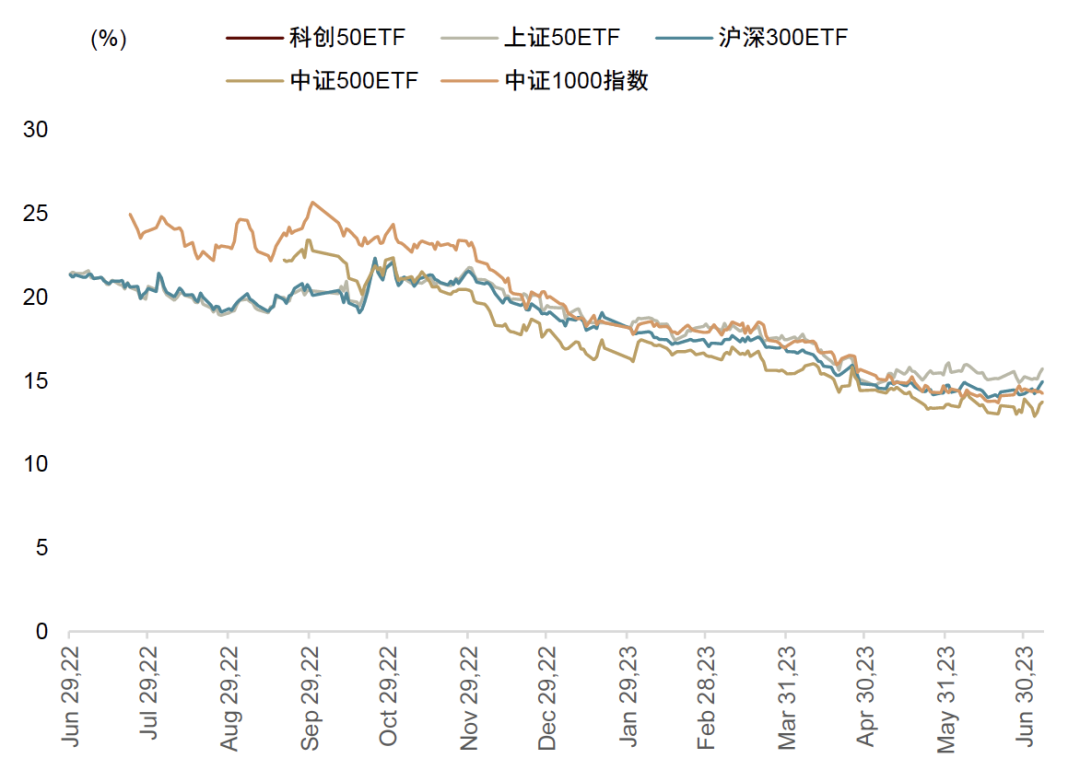

图表20:近一年主要长期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

衍生品策略跟踪

股指期货增强策略

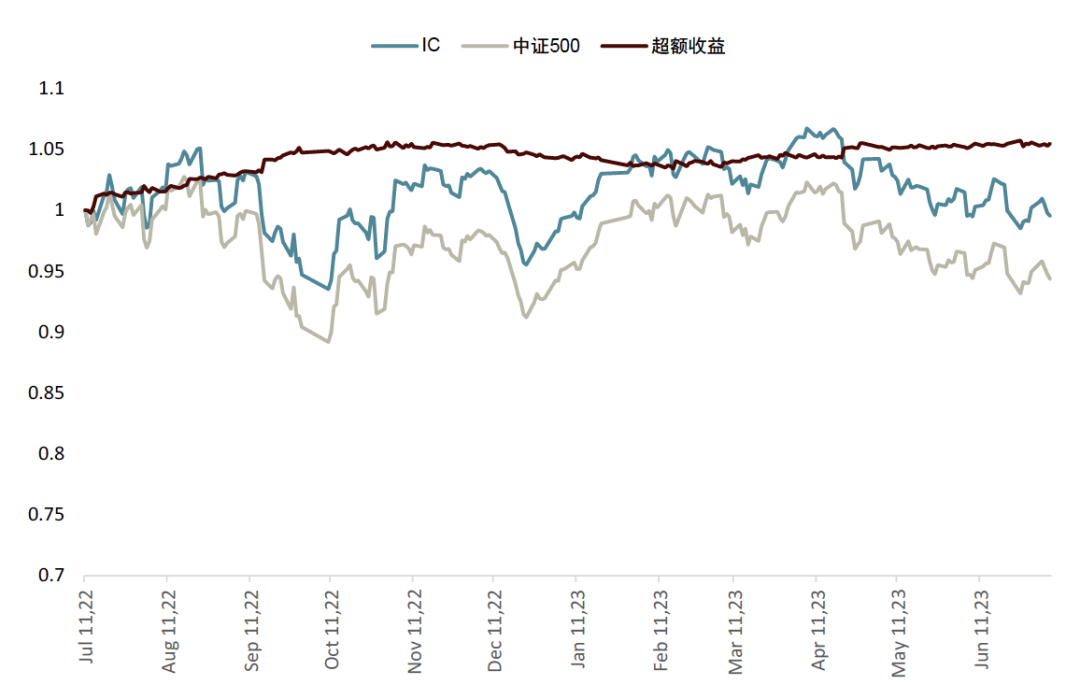

图表21:最近一年IC当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

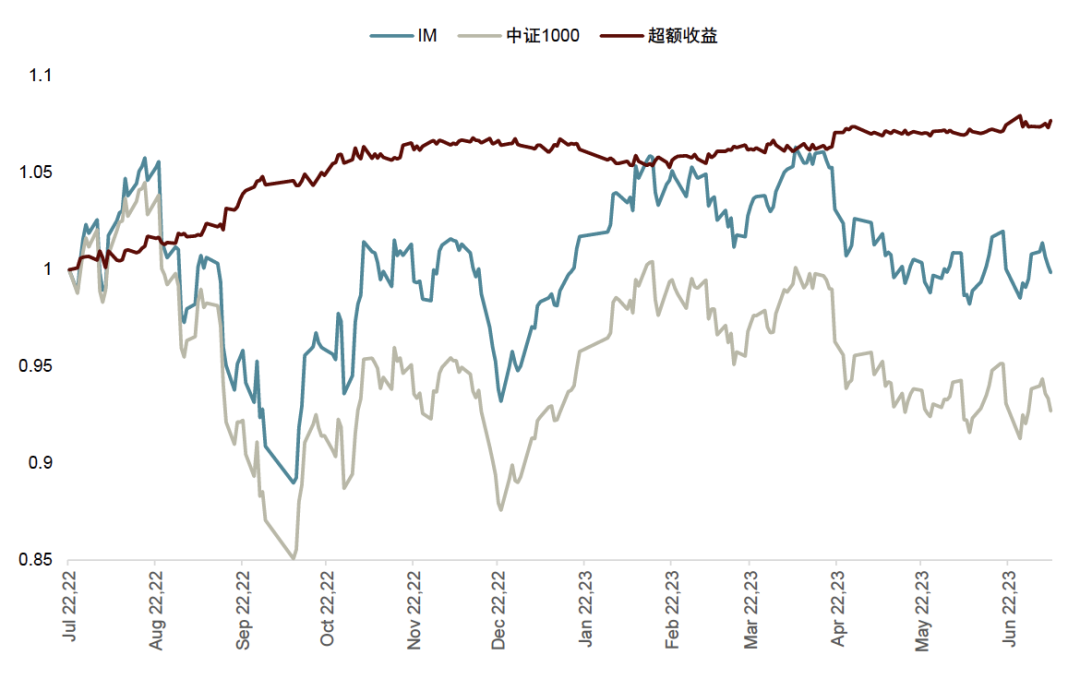

图表22:最近一年IM当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

股票期权对冲策略

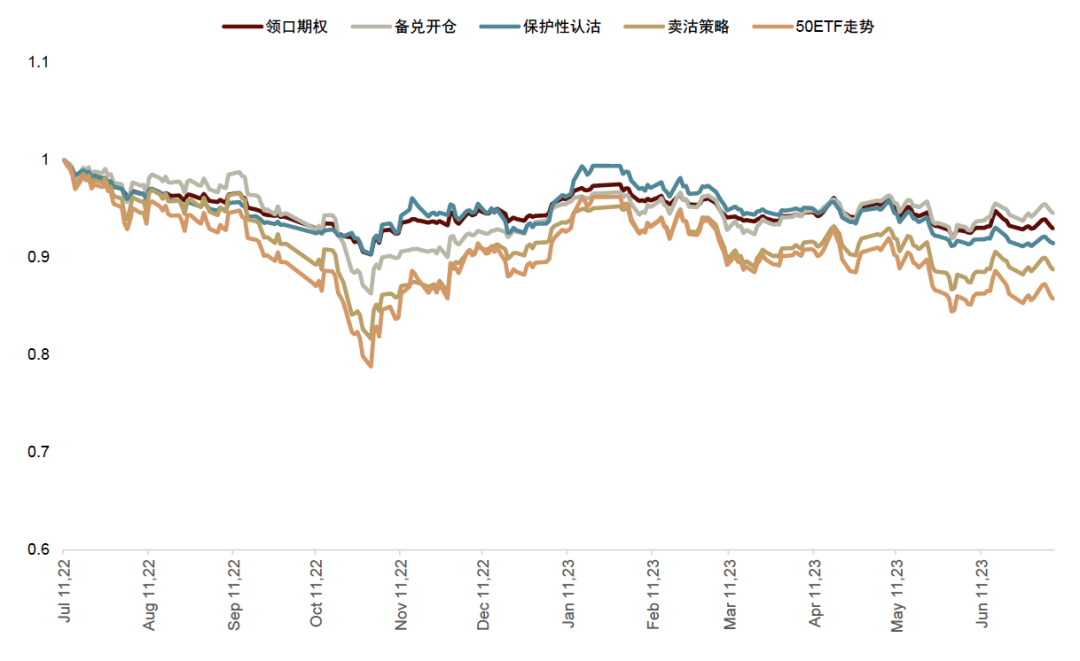

图表23: 近一年上证50ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

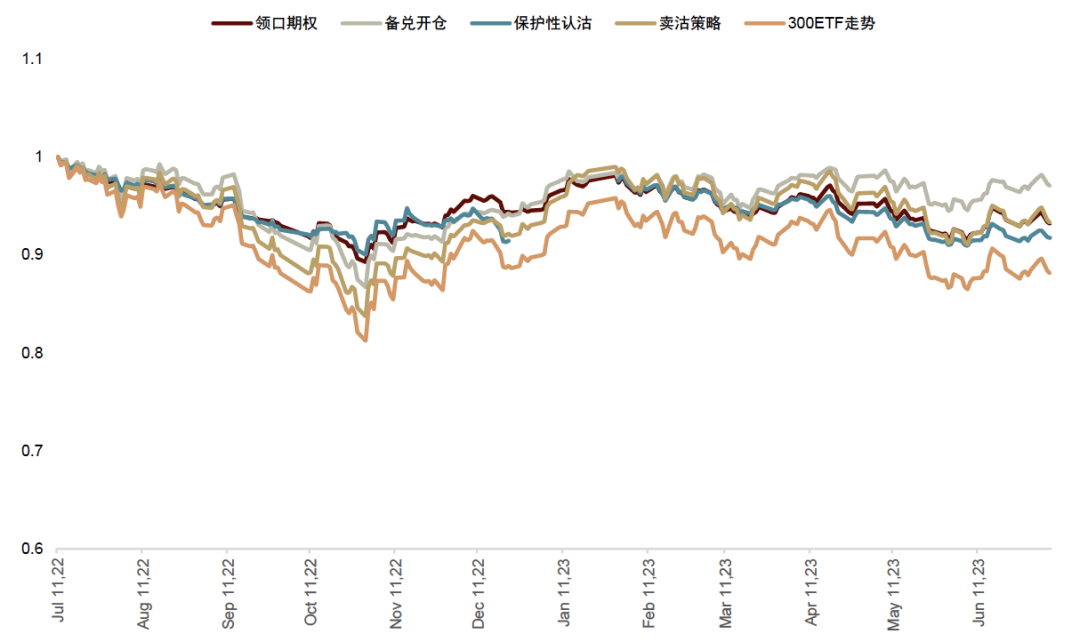

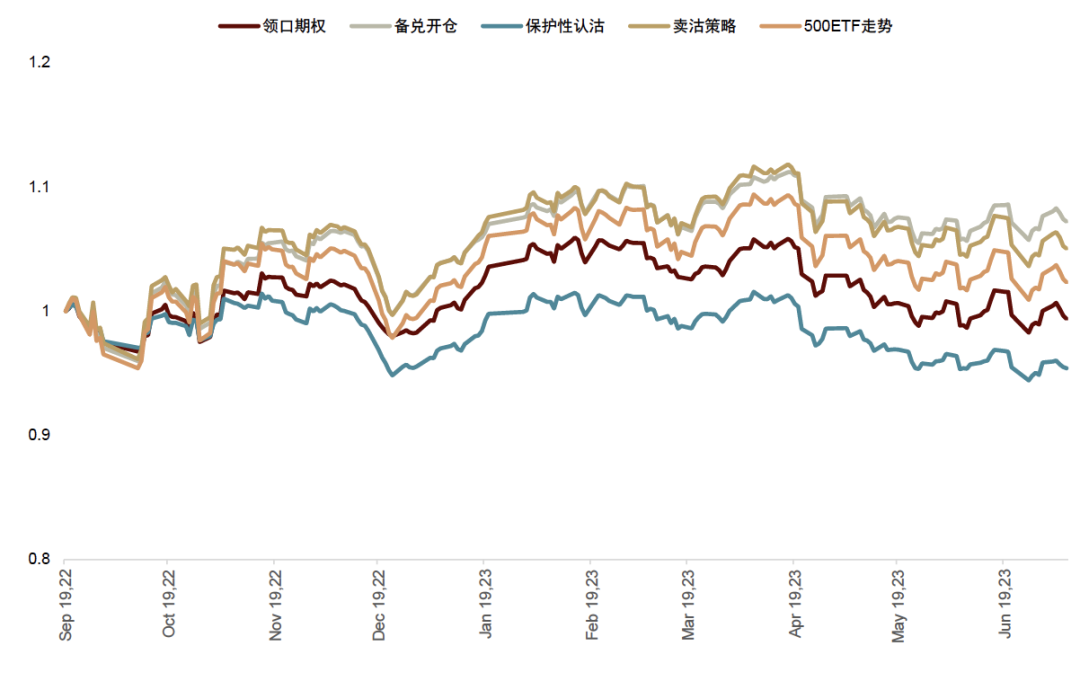

图表24: 近一年来沪深300ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

图表25: 近一年中证500ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

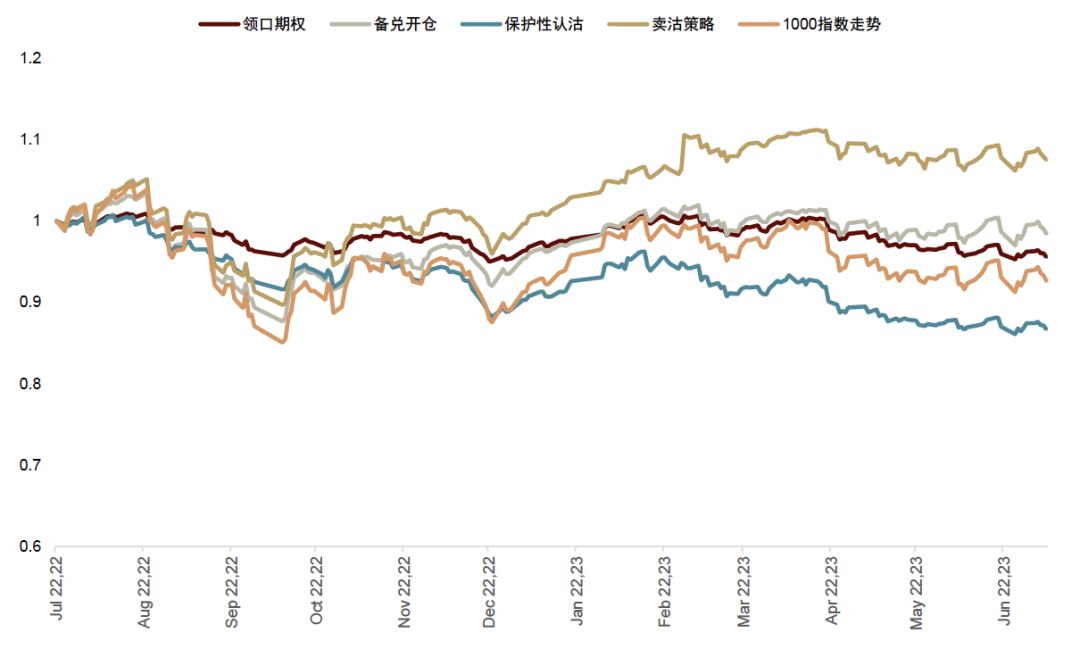

图表26: 近一年中证1000指数期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

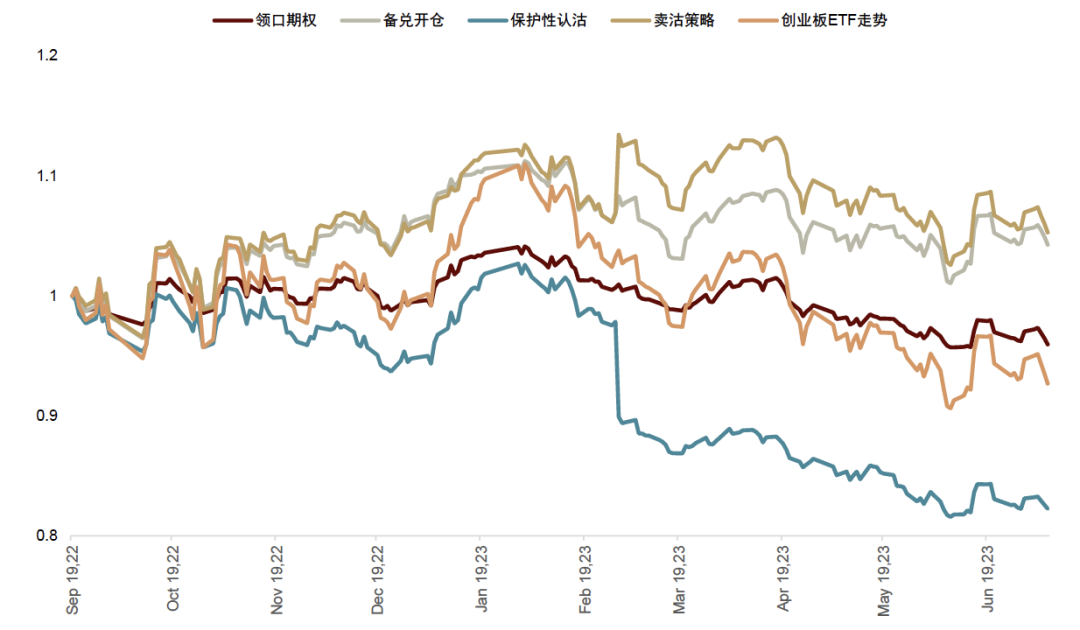

图表27: 近一年创业板ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

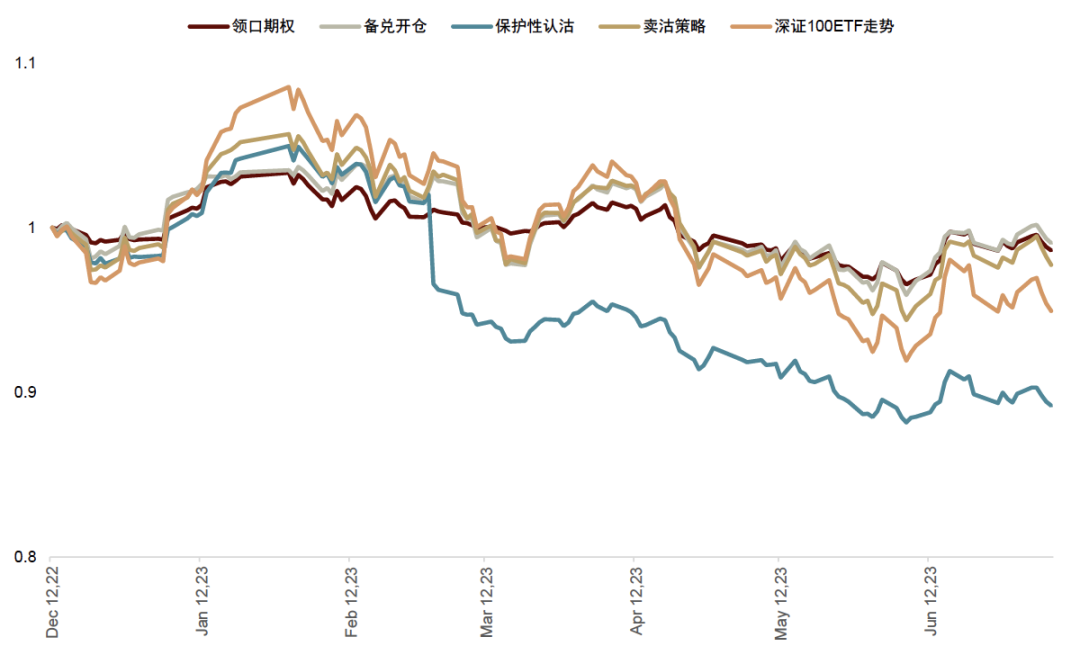

图表28: 近一年深证ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

图表29:近一年各指数期权风险管理策略表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-07-07

风险提示

本篇报告基于市场历史表现搭建预测模型,无法确保模型样本外表现。

Source

文章来源

本文摘自:2023年7月10日已经发布的《衍生品双周报(9):调后贴水加深、备兑策略占优》

联系人 郑文才 SAC 执业证书编号:S0080121120041 SFC CE Ref:BTF578

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG