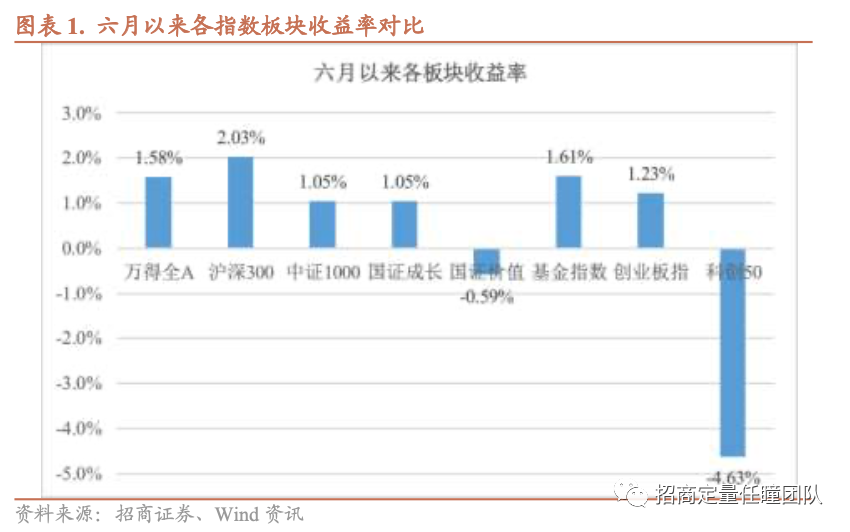

全周回顾:市场大幅下跌,地产零售强势,价值优于成长,基差快速上升

1)市场大幅下跌:经历了前期的上涨行情后,A股市场在本周大幅下跌,表征市场走势的各宽基指数均有较大跌幅,最终沪深300、中证500、创业板指本周涨跌幅分别为-1.98%、-1.74%、-2.74%;市场活跃度较前期有所下降,本周平均日成交额为7599亿元;北向资金则由前期的净流入转为净流出,全周累计净流出64.80亿元。

2)地产零售强势:本周房地产与商贸零售行业表现出色,涨幅在所有行业中排在前两位,其它表现较好的行业还包括建材、农林牧渔、轻工制造等。而通信与计算机行业在本周表现不佳,跌幅在所有行业中排名前两位,其它表现偏弱的行业还包括电子、传媒、电力设备及新能源等。3)价值优于成长:本周价值风格的收益强于成长风格,对应国证价值指数全周下跌1.59%,而国证成长指数全周下跌2.15%。根据中金量化风格因子体系,本周表现较好的因子主要包括估值、分红、低波动等。4)基差快速上升:本周场内期权持仓量较上周上升7%,股指期货市场持仓量较上周基本不变。期指贴水受到分红预期影响渐弱。本周基差率快速上升,IH、IF、IC和IM当季合约年化基差率本周五分别升至3.4%、2.9%、-0.4%和-0.3%,分红调整后的年化基差率进一步上升至4.5%、4.6%、0.7%和0.4%。

展望未来市场方向,首先,反映经济预期差对股市影响方向的宏观预期差指数当前维持看多观点,我们认为当前宏观经济对股市的利好程度相对较高。其次,从估值水平、市场情绪和资金流向维度所构建的左侧择时指标体系当前维持看多观点,当前有4个指标触发看多信号,其余指标处于中性状态,我们认为股市当前在估值、情绪、资金等方面均处于偏低状态,未来大概率出现均值修复带来的市场上行。另一方面,本周反映指数阻力支撑相对强弱的QRS指标在跟踪的若干指数中涨跌信号互现,我们认为市场未来走势以震荡为主,未来或难以出现大级别的上涨或下跌。最后,从量能信号的角度,多数宽基指数的成交额综合得分处于较低水平,我们认为成交量难以支撑市场未来出现大幅上涨。综合来看,我们认为A股正处于估值和情绪的修复进程中,未来机会大于风险,但上涨更多表现为震荡形式。风格轮动方面,我们在7月初相对看好大盘成长风格。

综合宏观环境变化、指数走势结构、成交分布情况、技术指标表现等,我们认为A股正处于估值和情绪的修复进程中,未来机会大于风险,但上涨更多表现为震荡形式,风格方面建议关注大盘成长风格。

行业轮动:多维叠加轮动模型本周跑输基准0.9个百分点。多维叠加行业轮动模型7月份持仓行业为汽车、家电、食品饮料、传媒、消费者服务和电新。该模型组合本周收益率-2.0%,同期行业等权基准收益为-1.1%,组合跑输基准0.9个百分点。样本外(2021-06-02至2023-07-21)组合收益率累计-9.2%,同期行业等权基准收益率-5.2%,超额收益率-4.0%。

多因子选股:中证500指数增强本周跑赢基准1.84个百分点。本周(2023-07-14至2023-07-21),沪深300指数增强跑赢基准0.82ppt。组合样本外跟踪以来(2019-01-01至2023-07-21)累计收益85.59%,累计跑赢基准56.88ppt。本周中证500指数增强跑赢基准1.84ppt。组合样本外跟踪以来(2021-01-01至2023-07-21)累计收益24.39%,累计跑赢基准32.99ppt。本周中证1000指数增强跑赢基准1.17ppt。组合样本外跟踪以来(2022-08-01至2023-07-21)累计收益4.90%,累计跑赢基准15.75ppt。主动量化选股:本周成长趋势共振选股策略收益率为-1.1%,超额偏股混合型基金指数1.6ppt。成长趋势共振模型本周(2023-07-17至2023-07-21)收益率为-1.1%。该策略2009年1月1日以来,年化收益率达31.3%,以偏股混合型基金指数为基准,年化超额收益率达21.2%。2023年以来收益率为-0.4%,超额基准4.2ppt;本周收益率为-1.1%,超额基准1.6ppt。价值股优选策略本周(2023-07-17至2023-07-21)收益率为-1.8%。该策略2009年5月5日以来,年化收益率达21.0%,以中证红利指数为基准,年化超额收益率为15.2%。2023年以来收益率达9.7%,超额红利指数7.3ppt;本周收益率为-1.8%,跑输基准0.5ppt。股指成分股分红进入尾声。截至2023年7月21日,上证50指数成分股中,48家公司已开启分红流程,其中有41家公司完成分红,1家公司进入实施阶段,6家公司通过股东大会。沪深300指数成分股中,268家公司已开启分红流程,其中有223家公司完成分红,11家公司进入实施阶段,33家公司通过股东大会,1家公司处于预案阶段。中证500指数成分股中,419家公司已开启分红流程,其中有375家公司完成分红,13家公司进入实施阶段,31家公司通过股东大会。中证1000指数成分股中,768家公司已开启分红流程,其中有727家公司完成分红,15家公司进入实施阶段,26家公司通过股东大会。我们用最新数据对期货存续期间的分红进行预测,并计算期货合约的调整基差。当季合约IH、IF、IC、IM的年化调整基差率分别为4.45%、4.58%、0.70%和0.39%。

模型基于历史数据构建,未来可能存在失效风险。

本文摘自:2023年7月23日已经发布的《量化策略周报(350):震荡上行或为市场主旋律》

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 古 翔 SAC 执业证书编号:S0080521010010 SFC CE Ref:BRE496

分析员 宋唯实 SAC 执业证书编号:S0080522080003 SFC CE Ref:BQG075

联系人 郑文才 SAC 执业证书编号:S0080121120041 SFC CE Ref:BTF578

联系人 陈宜筠 SAC 执业证书编号:S0080122080368

联系人 曹钰婕 SAC 执业证书编号:S0080122030141

分析员 胡骥聪 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

本篇文章来源于微信公众号: 中金量化及ESG