中金 | 2023年各类资管产品业绩几何?

Abstract

摘要

产品发行

公募基金:公募基金发行热度提升。12月公募基金总体新发行数量为152只,新发行规模为1,952.3亿元,发行规模较上月上升48.9%。热度提升的主要原因是债券型基金发行规模的大幅提升,环比上升幅度为53%。

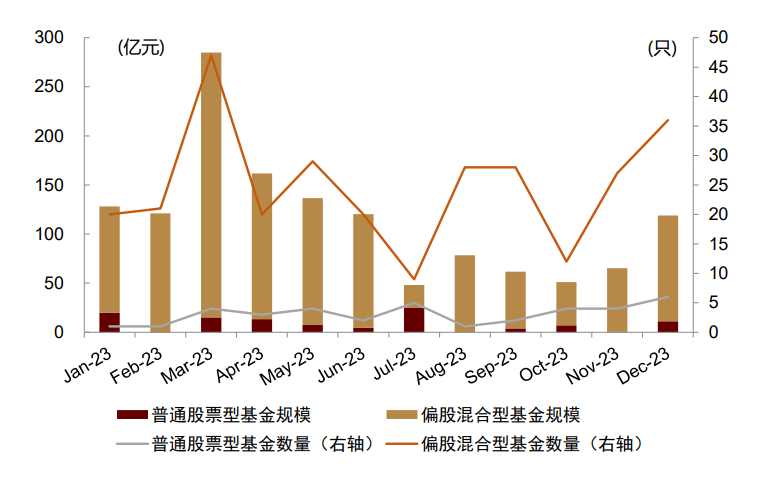

► 主动股票基金:普通股票型基金与偏股混合型基金发行规模均提升。主动股票基金12月新发数量42只,较上月上升35.5%;新发规模为118.9亿元,较上月上升82.3%。其中,偏股混合型基金发行规模由上月64.79亿元提升至107.81亿元,普通股票型基金发行规模由上月0.43亿元提升至11.09亿元。

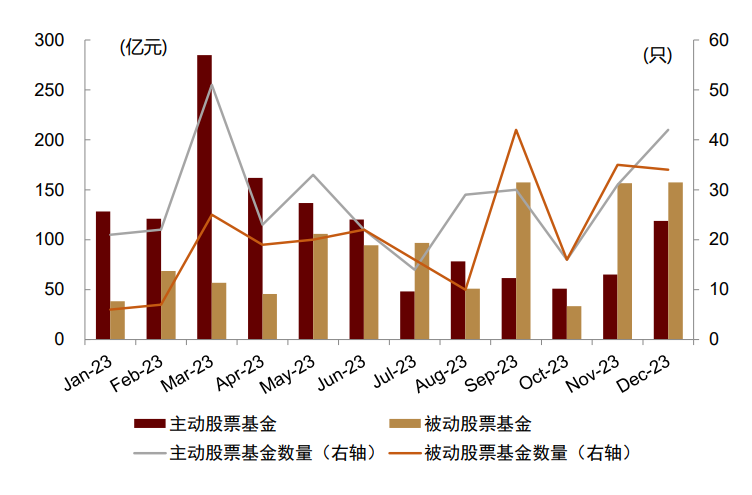

► 被动股票基金:被动股票产品成立规模与数量基本与上月持平。被动基金12月新发数量34只,发行规模157.5亿元,基本与上月持平。新发的产品中,14只的产品形式为ETF,除创业板中盘200、科创100等宽基ETF外,也包含生物医药、半导体等行业主题ETF。

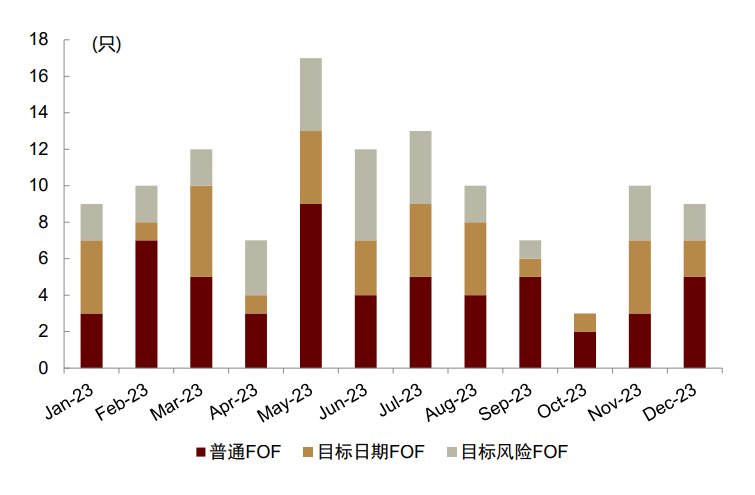

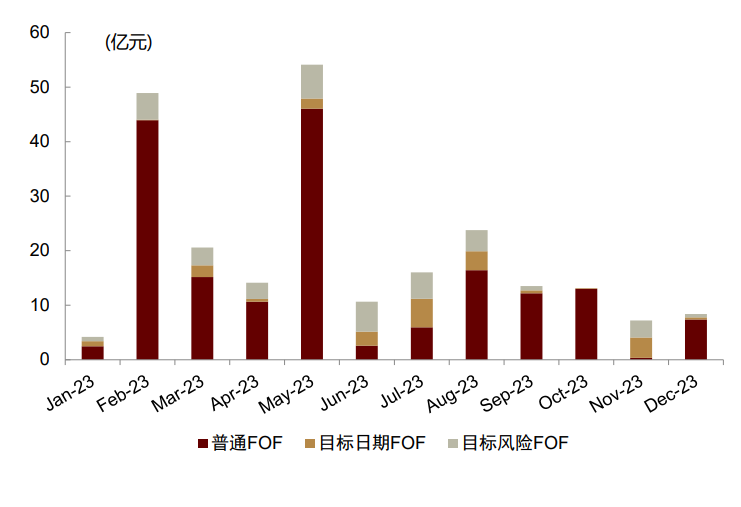

► FOF:FOF新发产品数量与规模与上月基本持平。12月FOF基金新发基金数量为9只,新发规模8.37亿元,相较上月新发数量与规模基本持平。产品结构方面,新发的9只产品中,5只为普通FOF,总发行规模为7.4亿元;2只为目标风险型FOF,总发行规模为0.6亿元;2只为目标日期型FOF,总发行规模为0.4亿元。

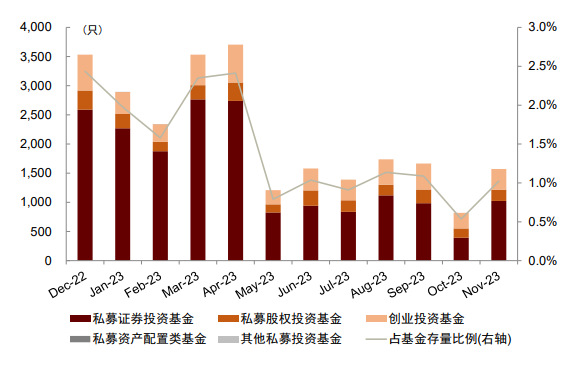

私募基金:私募基金备案通过数量与规模回升。11月私募基金备案通过数量为1,573只,较10月上升91.6%;备案通过规模相对10月上升76.7%,为481.1亿元,仍处于近一年低位;存量规模为20.6万亿元,与上月基本持平。

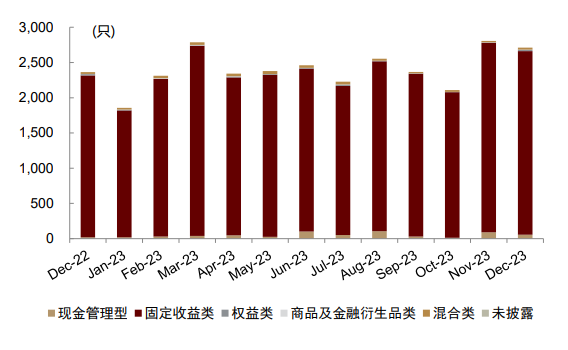

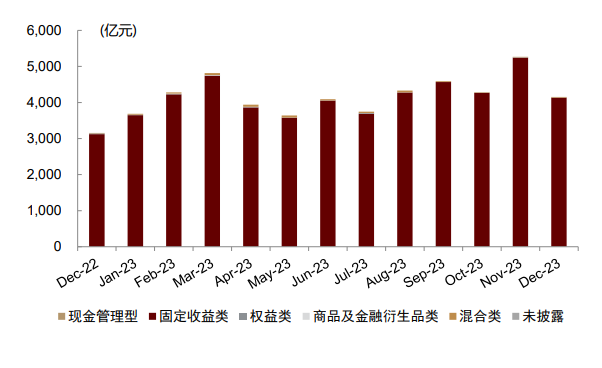

银行理财:12月理财产品发行热度回落。银行理财产品12月新发行2,655只,共计4,154亿元,发行规模较上月回落21.1%。按投资性质分类,权益类和固定收益类产品发行规模分别下降41.8%和21.3%;按期限类型分类,1个月以内与1-3个月的产品发行规模分别提升12.5%和164.4%,T+0与1-3年的产品发行规模分别下降48.2%和28.8%。

市场表现

公募基金:大类基金收益分化,2023年商品型基金领涨。2023年12月各大类基金收益表现分化,其中REITs、QDII另类投资、QDII债券型基金领涨,涨幅分别为1.44%、1.38%、1.21%;普通股票、偏股混合、被动指数型基金领跌,跌幅分别为2.3%、2.2%、1.7%。2023年全年商品型基金领涨,平均涨幅为13.6%;REITs基金领跌,平均跌幅为18.5%。

► 股票基金:主动股票基金收益略低于被动股票基金。主动股票基金12月收益为-2.27%,低于同期中证800收益(-1.93%)。从主动股票基金与被动股票基金收益结构来看,12月主动股票基金中位数收益略低于被动股票基金。

► 主题基金:12月所有主题基金均录得负收益。12月主题基金均录得负收益,其中,医药(-4.39%)主题基金领跌。12月收益排名领先且规模在2亿元以上的产品包括高仓位均衡主题下的广发北交所精选两年定开A(18.99%)、华夏北交所创新中小企业精选两年定开(18.35%)以及周期主题下的中信建投北交所精选两年定开A(16.46%)。2023年所有主题基金均录得负收益,其中,制造(-16.61%)主题基金领跌。

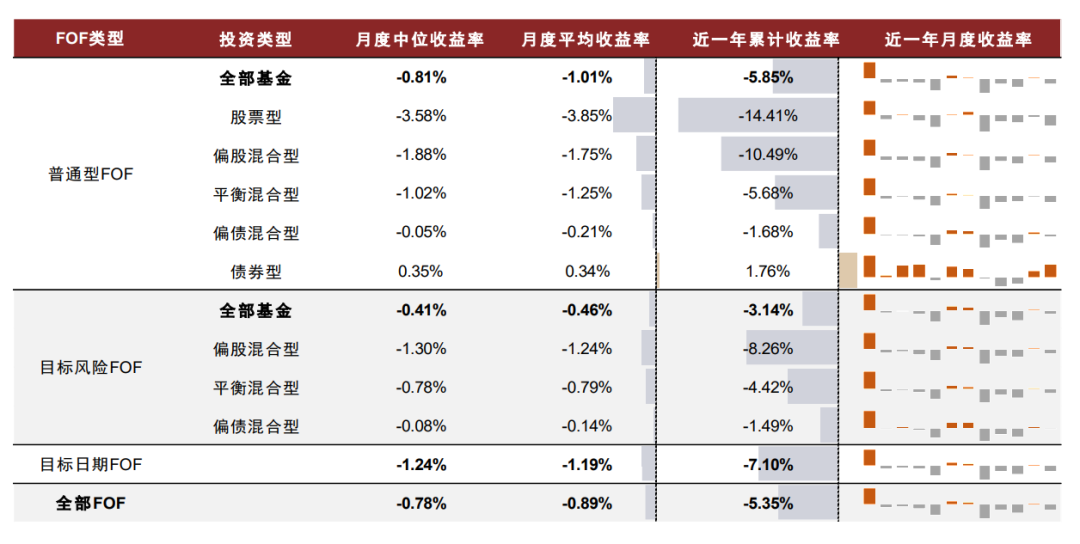

► FOF:12月所有类型FOF均录得负收益。12月FOF产品中位收益率为-0.78%。其中,目标日期FOF、普通FOF和目标风险FOF的中位收益分别为-1.24%、-0.81%和-0.41%。

► 量化基金:除对冲型量化基金外,12月各类量化基金均录得正向超额收益。其中指数型量化基金超额收益最大,为0.50%,其次为主动型量化基金(0.09%)。从绝对收益角度,12月对冲型量化基金绝对收益中位数最高(-0.36%),其次为主动型量化基金(-1.33%)以及指数型量化基金(-1.5%)。

► REITs:12月多数REITs录得正收益。其中,中航首钢生物质REIT(10.20%)、鹏华深圳能源REIT(9.60%)、中金山高集团高速公路REIT(9.29%)领涨,华安张江产业园REIT(-17.25%)、博时招商蛇口产业园REIT(-11.75%)领跌。

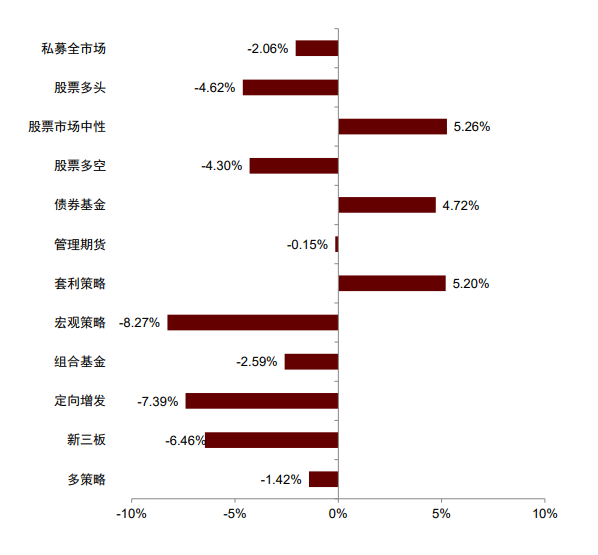

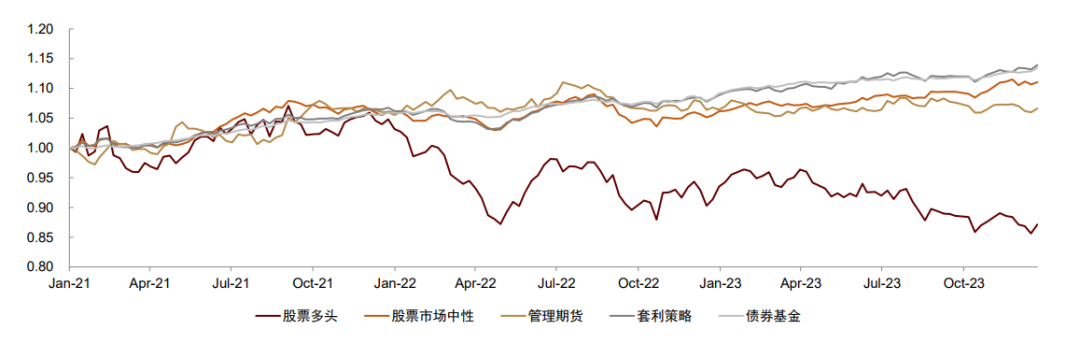

私募基金:12月多数私募基金录得负收益。其中套利策略、债券基金领涨,涨幅分别为1.01%、0.57%,新三板、定向增发领跌,跌幅分别为2.62%、1.90%。2023年以来,多数大类私募策略录得负收益,其中股票市场中性、套利策略和债券基金领涨,宏观策略、定向增发、新三板领跌。

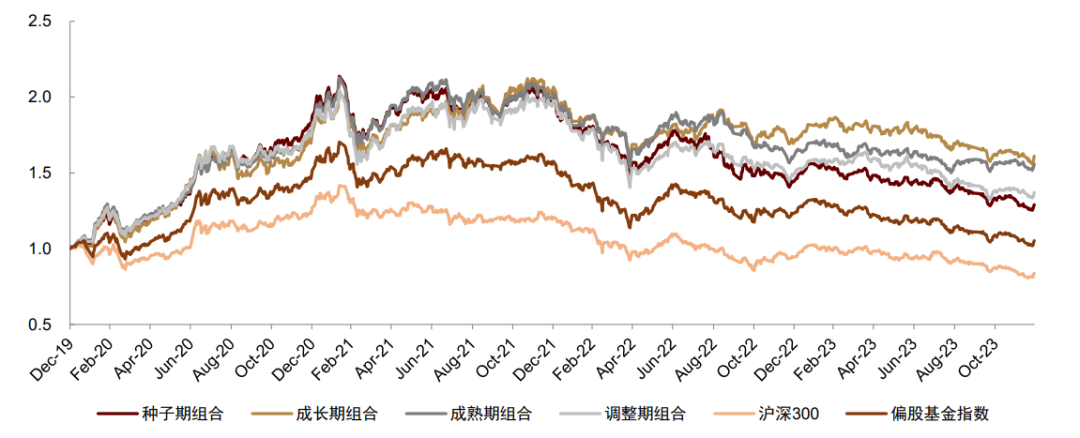

生命周期基金组合:2023年全部组合均跑赢偏股基金指数。我们在报告《基金研究系列(15):生命周期理论下基金的分类与优选》的报告中,根据基金份额变化,将主动权益基金分为种子期、成长期、成熟期和调整期4个生命周期,并基于各生命周期下基金特征筛选基金构建组合。2023年12月种子期、成长期、成熟期和调整期基金组合涨跌幅分别为-2.68%、-0.90%、-1.91%和-1.53%,同期中证偏股型基金指数基准涨跌幅-2.56%,沪深300指数涨跌幅-1.86%,除种子期组合外所有组合均跑赢偏股基金指数,成长期组合和调整期组合跑赢沪深300指数;2023年以来各组合收益率分别为-10.56%、-5.48%、-3.30%和-7.98%,同期中证偏股型基金指数基准收益率-14.61%。

Text

正文

公募基金:发行热度提升,2023年商品型基金领涨

Text

产品发行

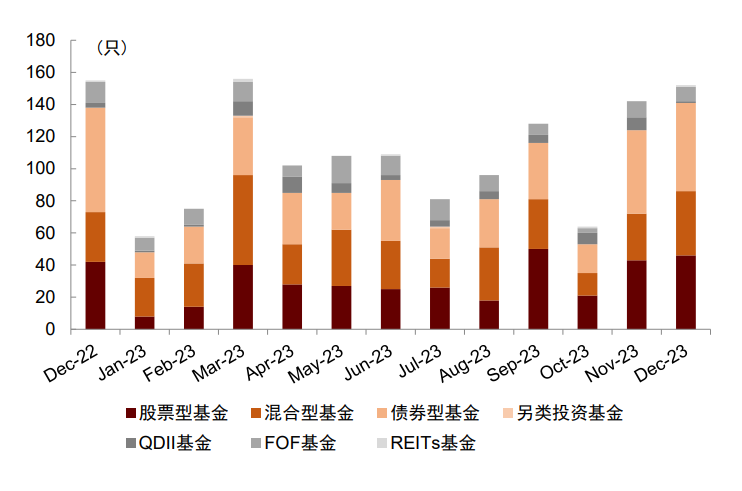

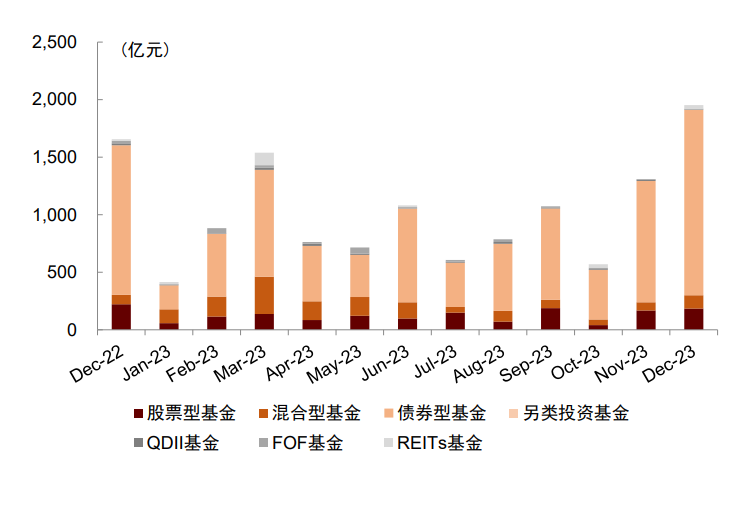

► 公募市场总体:公募基金发行热度提升。12月公募基金总体新发行数量为152只,新发行规模为1,952.3亿元,发行规模较上月上升48.9%。热度提升的主要原因是债券型基金发行规模的大幅提升,环比上升幅度为53%,QDII基金发行规模相对上月回落较大,新发规模环比下降80%。

► 主动股票基金:普通股票型基金与偏股混合型基金发行规模均提升。主动股票基金12月新发数量42只,较上月上升35.5%;新发规模为118.9亿元,较上月上升82.3%。其中,偏股混合型基金发行规模由上月64.79亿元提升至107.81亿元,普通股票型基金发行规模由上月0.43亿元提升至11.09亿元。

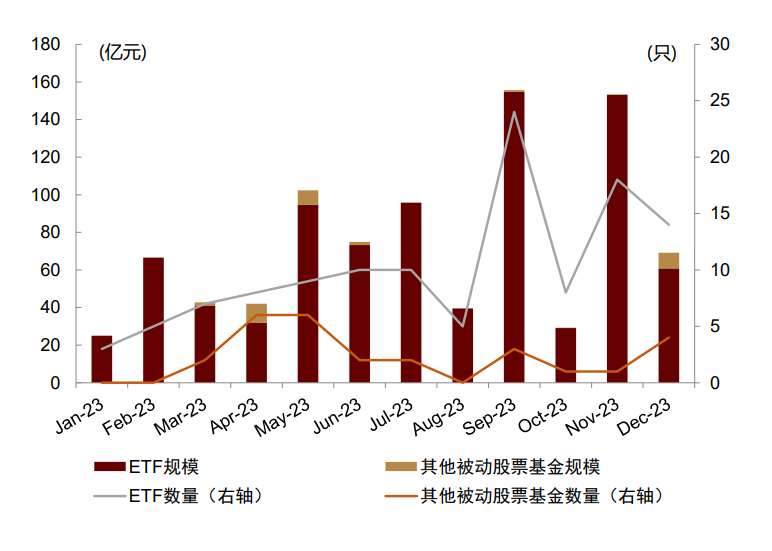

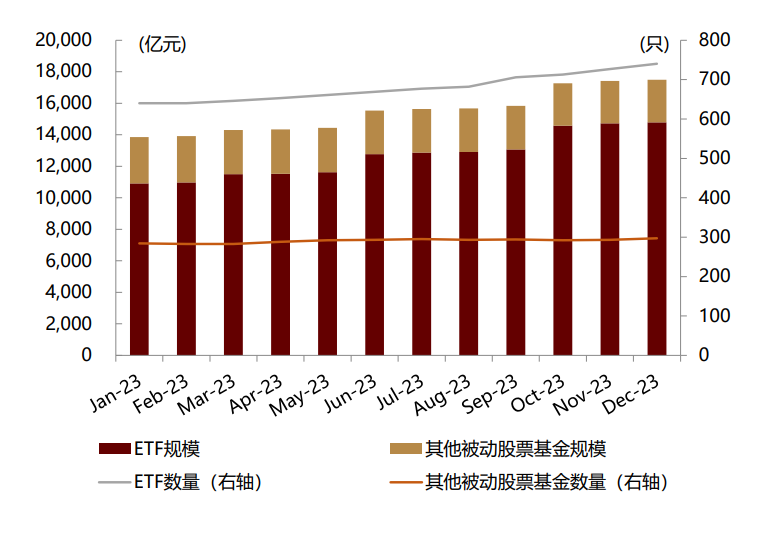

► 被动股票基金:被动股票产品成立规模与数量基本与上月持平。被动基金12月新发数量34只,发行规模157.5亿元,基本与上月持平。新发的产品中,14只的产品形式为ETF,除创业板中盘200、科创100等宽基ETF外,也包含生物医药、半导体等行业主题ETF。

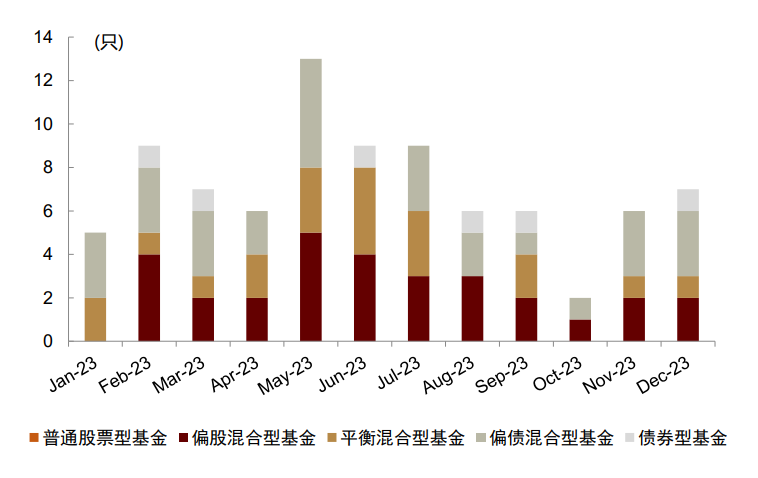

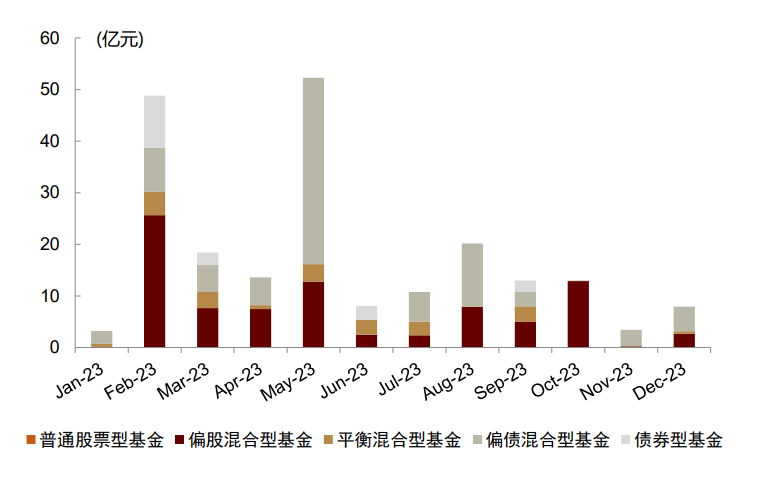

► FOF:FOF新发产品数量与规模与上月基本持平。12月FOF基金新发基金数量为9只,新发规模8.37亿元,相较上月新发数量与规模基本持平。产品结构方面,新发的9只产品中,5只为普通FOF,总发行规模为7.4亿元;2只为目标风险型FOF,总发行规模为0.6亿元;2只为目标日期型FOF,总发行规模为0.4亿元。

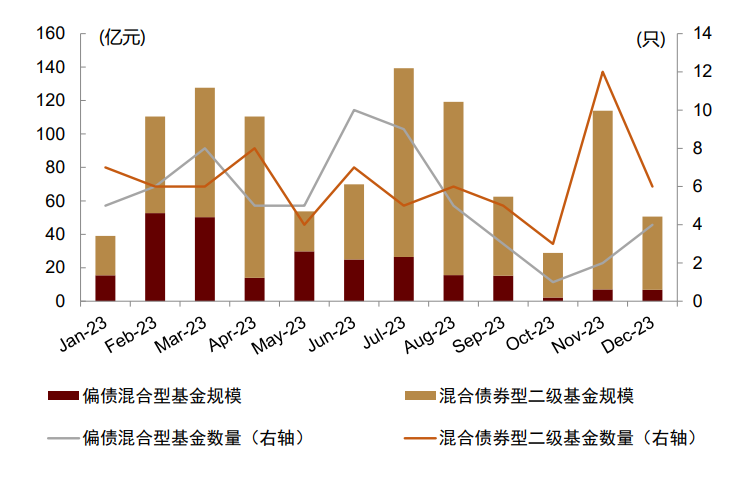

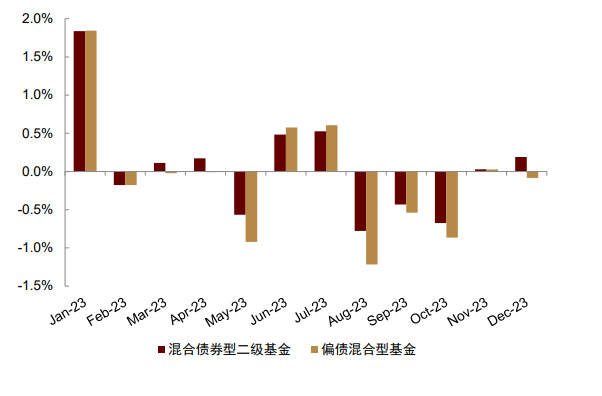

► 偏债基金:偏债基金发行热度回落。偏债基金发行热度较上月回落,2023年12月偏债基金新发规模为50.59亿元,较上月大幅回落55.6%。其中混合债券型二级基金新发规模43.7亿元,较上月下行59%,偏债混合型基金新发规模6.8亿元,较上月下行3.4%。

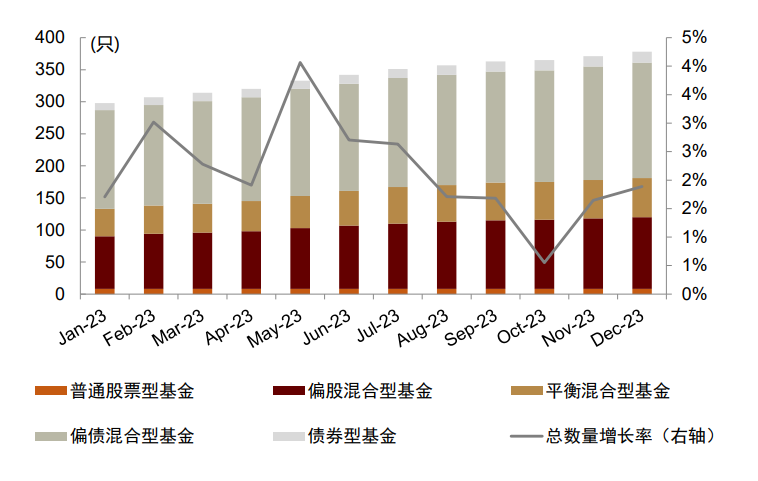

图表1:公募基金月度新发数量

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

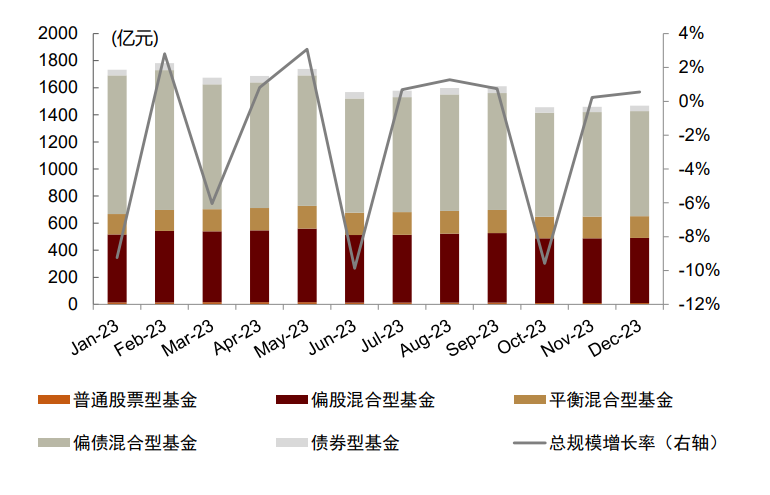

图表2:公募基金月度新发规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

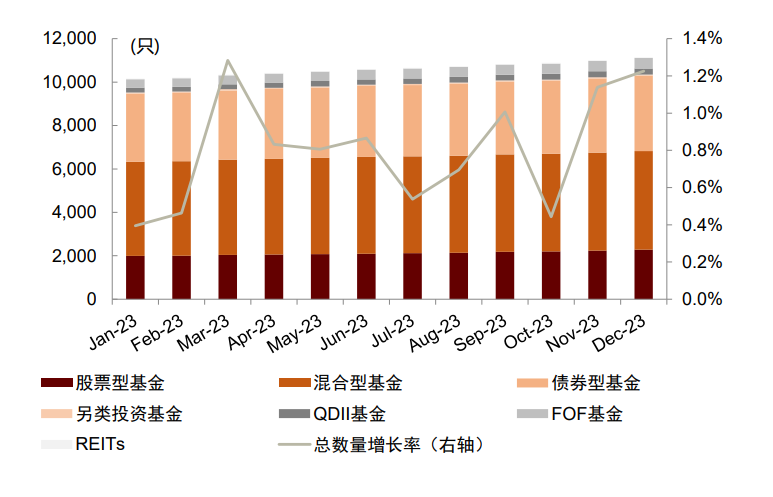

图表3:公募基金月度存量数量

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

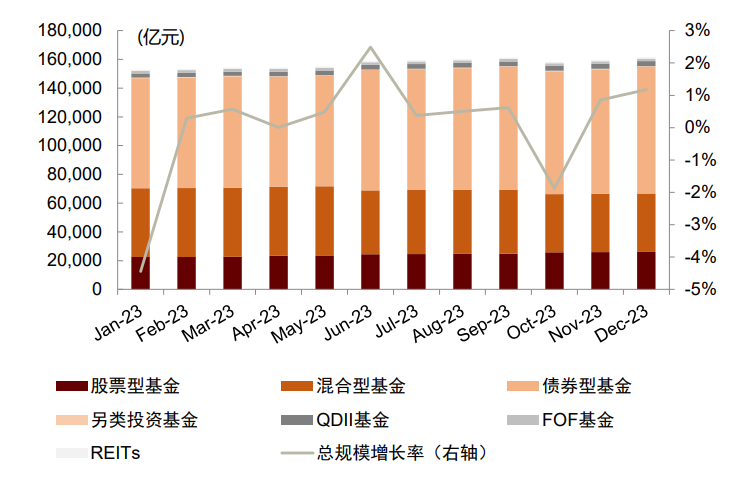

图表4:公募基金月度存量规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

图表5:主动股票基金月度新发数量及规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

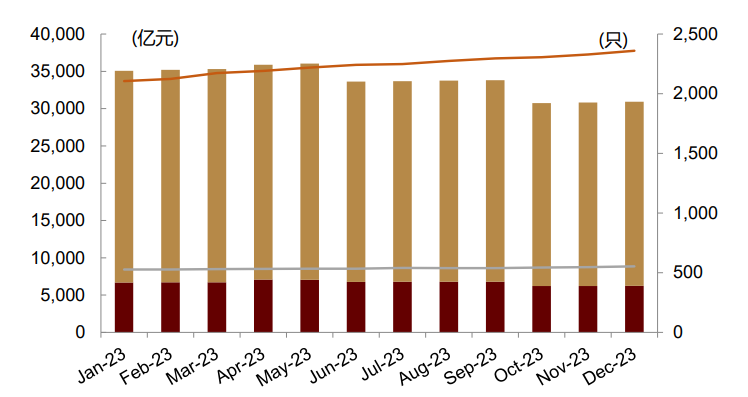

图表6:主动股票基金月度存量数量及规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

图表7:主动与被动股票基金月度新发数量及规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

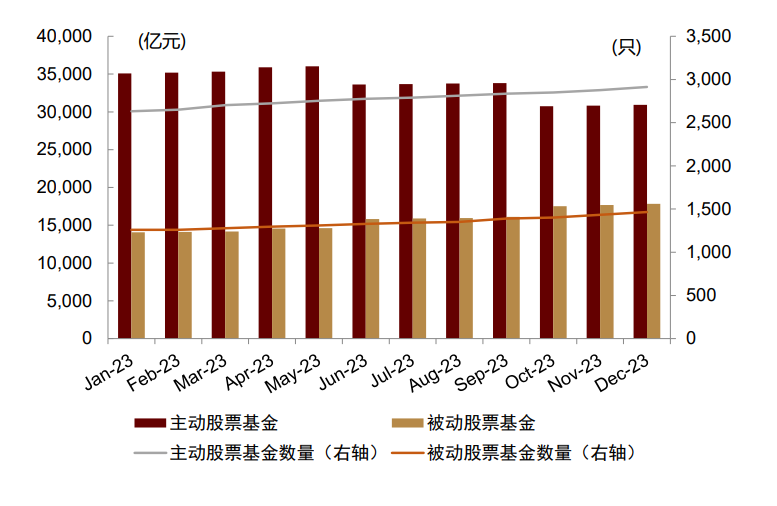

图表8:主动与被动股票基金月度存量数量及规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表9:ETF与其他被动股票基金月度新发数量及规模(剔除ETF联接基金)

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表10:ETF与其他被动股票基金月度存量数量及规模(剔除ETF联接基金)

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表11:FOF月度新发数量

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表12:FOF月度新发规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

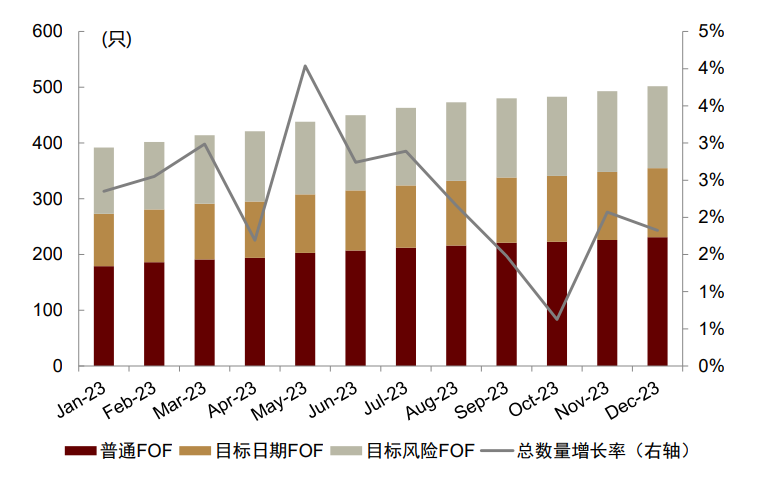

图表13:FOF月度存量数量

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

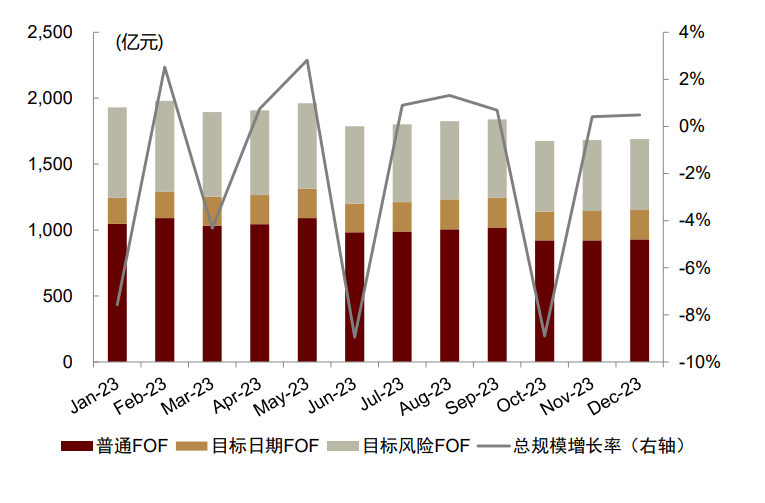

图表14:FOF月度存量规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

图表15:各类普通FOF及目标风险FOF月度新发数量

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

图表16:各类普通FOF及目标风险FOF月度新发规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

图表17:各类普通FOF及目标风险FOF月度存量数量

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

图表18:各类普通FOF及目标风险FOF月度存量规模

注:截至2023年12月底,其中增长率为环比

资料来源:Wind,中金公司研究部

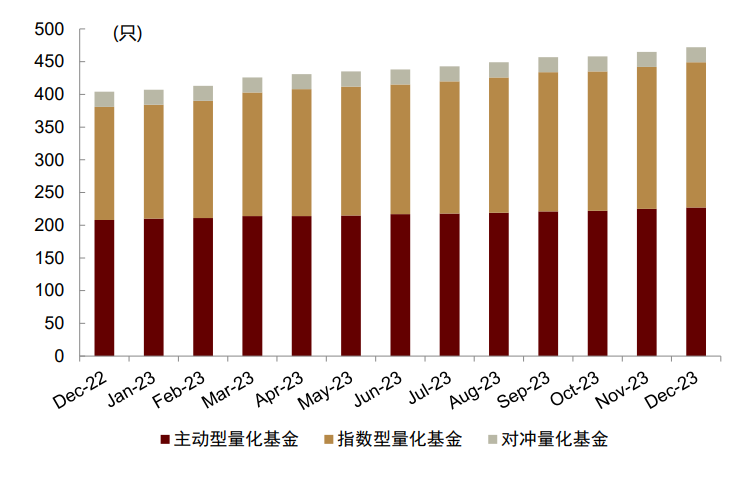

图表19:各类量化基金月度存量数量

注:截至2023年12月底

资料来源:Wind,中金公司研究部

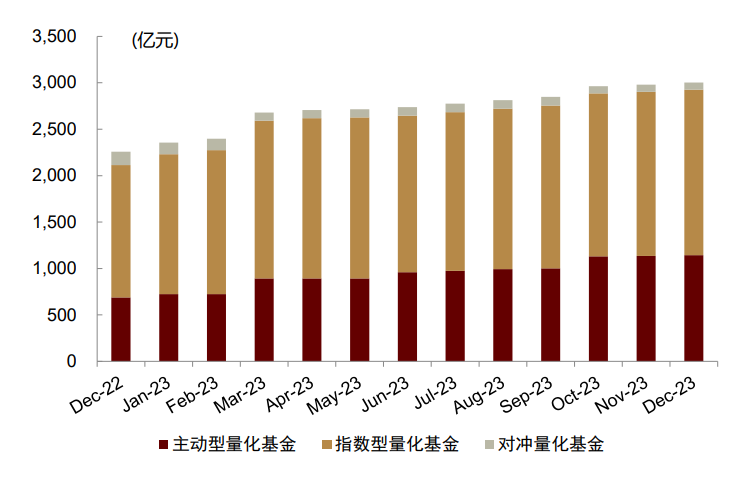

图表20:各类量化基金月度存量规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

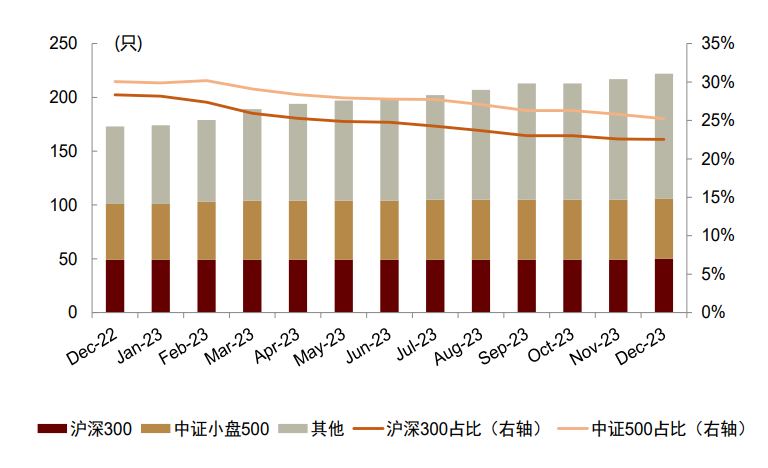

图表21:不同基准指数型量化基金月度存量数量

注:截至2023年12月底

资料来源:Wind,中金公司研究部

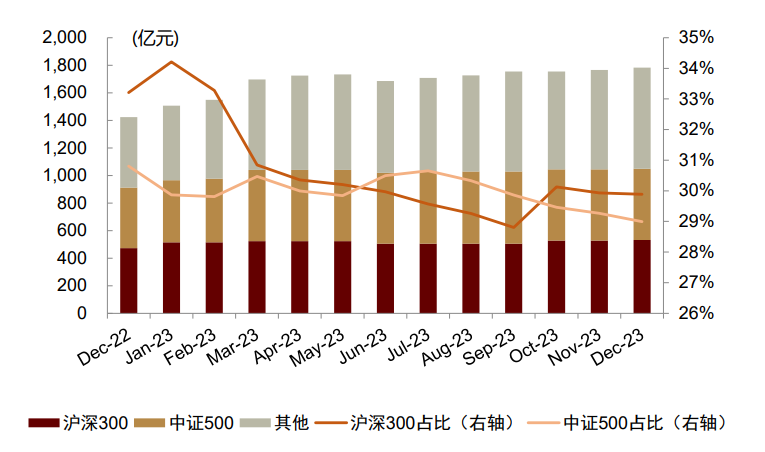

图表22:不同基准指数型量化基金月度存量规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表23:偏债基金月度新发数量及规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

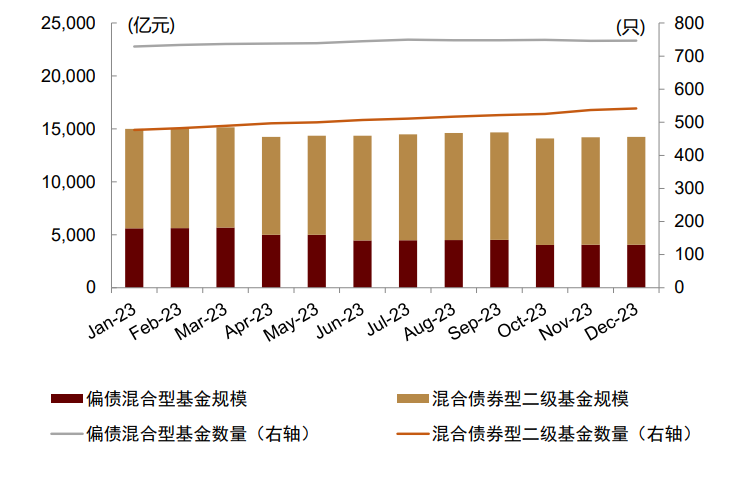

图表24:偏债基金月度存量数量及规模

注:截至2023年12月底

资料来源:Wind,中金公司研究部

Text

市场表现

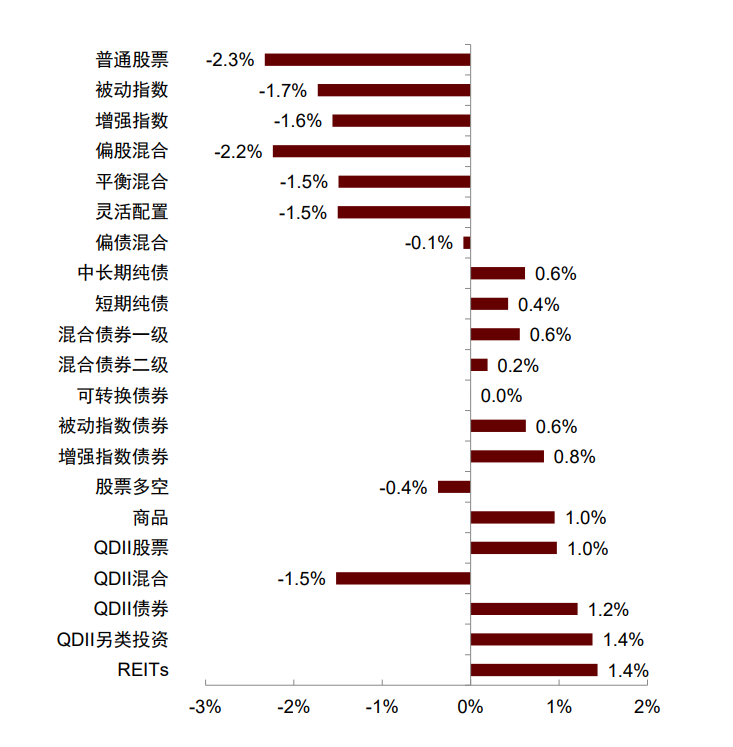

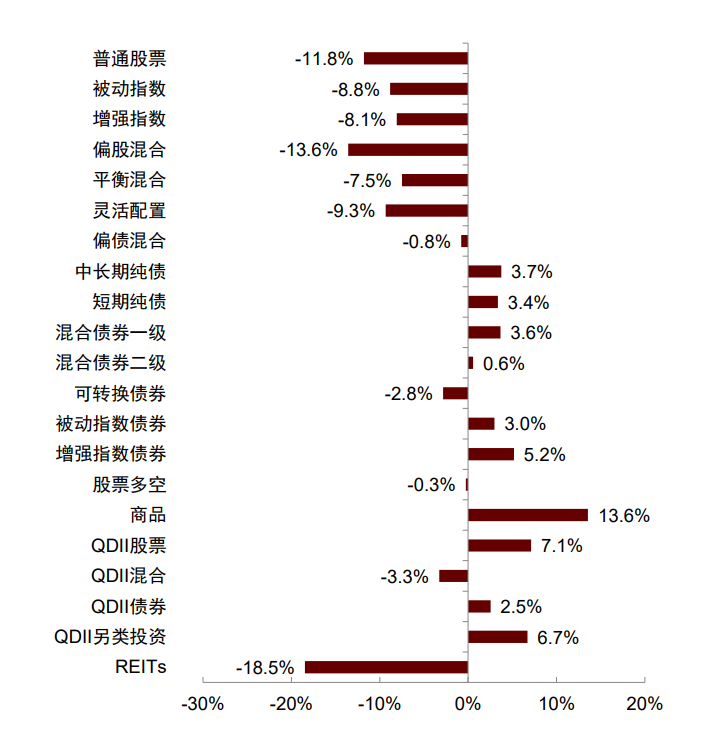

► 公募市场总体:大类基金收益分化,2023年商品型基金领涨。2023年12月各大类基金收益表现分化,其中REITs、QDII另类投资、QDII债券型基金领涨,涨幅分别为1.44%、1.38%、1.21%;普通股票、偏股混合、被动指数型基金领跌,跌幅分别为2.3%、2.2%、1.7%。2023年全年商品型基金领涨,平均涨幅为13.6%;REITs基金领跌,平均跌幅为18.5%。

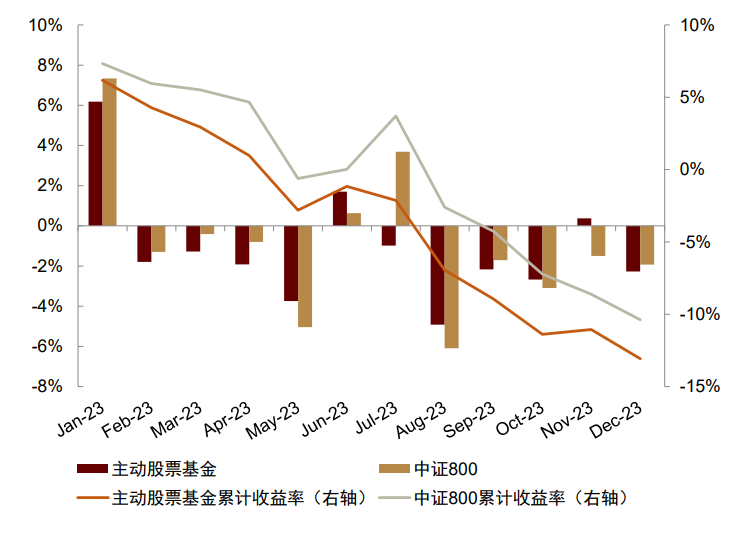

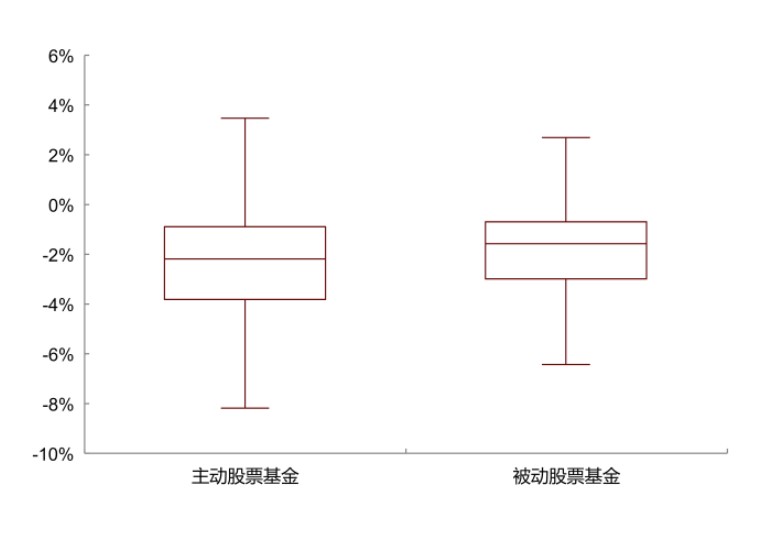

► 股票基金:主动股票基金收益略低于被动股票基金。主动股票基金12月收益为-2.27%,低于同期中证800收益(-1.93%)。从主动股票基金与被动股票基金收益结构来看,12月主动股票基金中位数收益略低于被动股票基金。

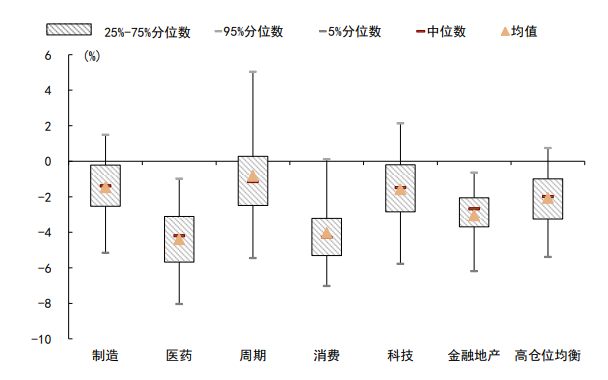

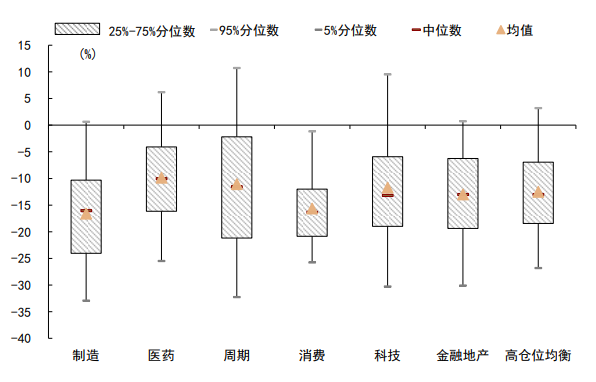

► 主题基金:12月所有主题基金均录得负收益。12月主题基金均录得负收益,其中,医药(-4.39%)主题基金领跌。12月收益排名领先且规模在2亿元以上的产品包括高仓位均衡主题下的广发北交所精选两年定开A(18.99%)、华夏北交所创新中小企业精选两年定开(18.35%)以及周期主题下的中信建投北交所精选两年定开A(16.46%)。2023年所有主题基金均录得负收益,其中,制造(-16.61%)主题基金领跌。

► FOF:12月所有类型FOF均录得负收益。12月FOF产品中位收益率为-0.78%。其中,目标日期FOF、普通FOF和目标风险FOF的中位收益分别为-1.24%、-0.81%和-0.41%。

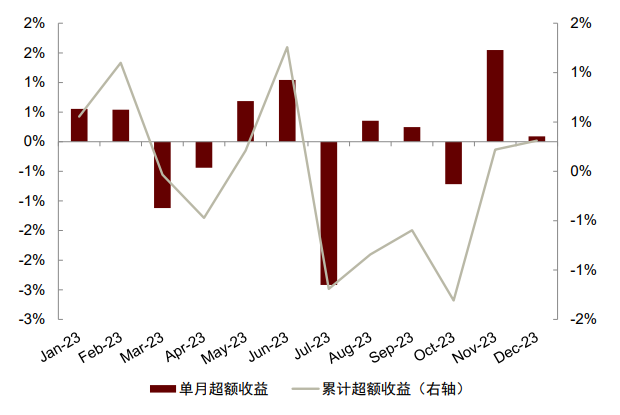

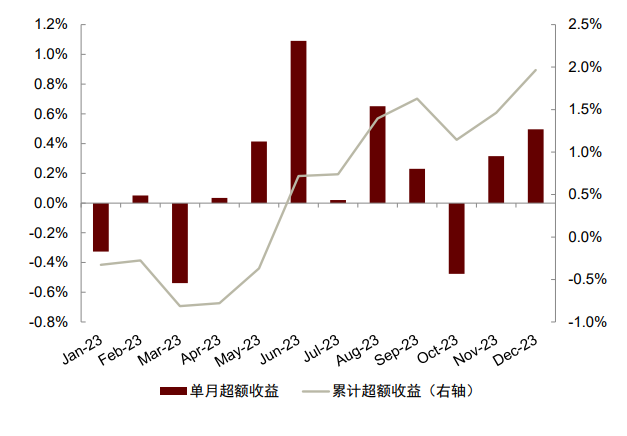

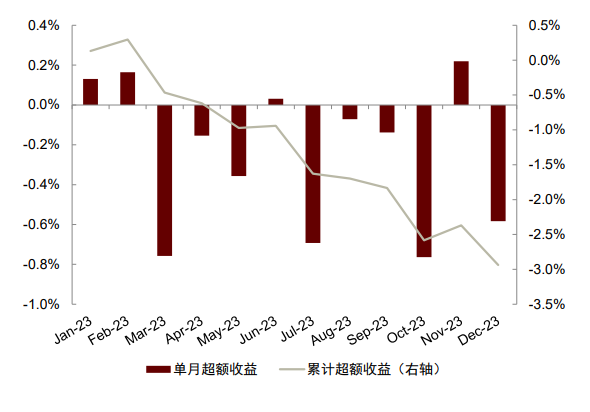

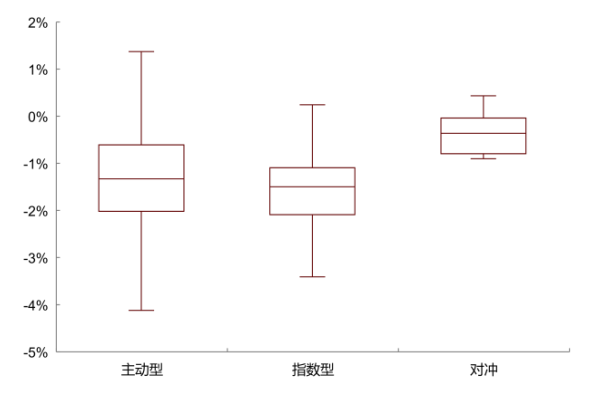

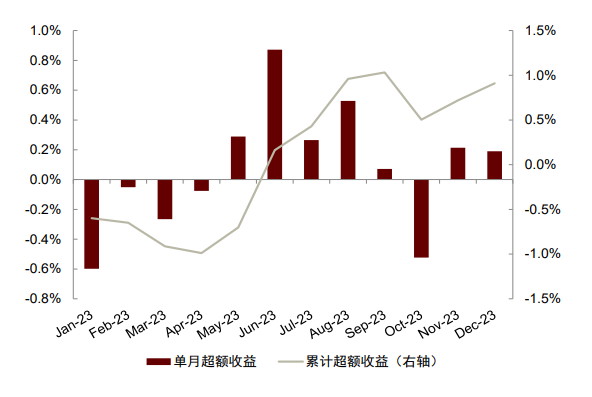

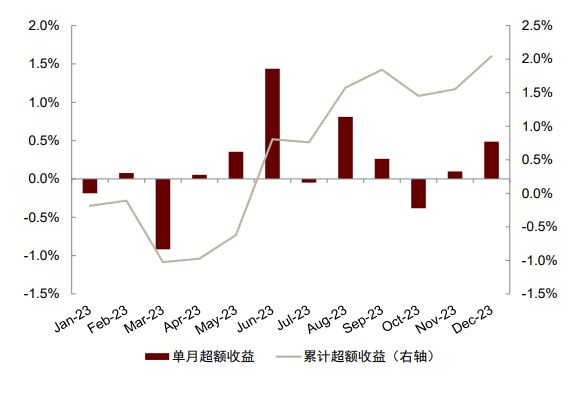

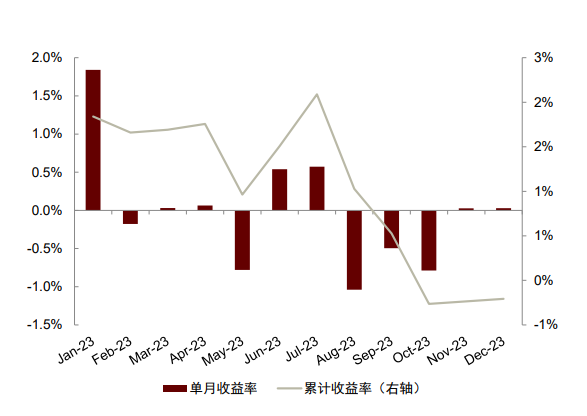

► 量化基金:除对冲型量化基金外,12月各类量化基金均录得正向超额收益。其中指数型量化基金超额收益最大,为0.50%,其次为主动型量化基金(0.09%)。从绝对收益角度,12月对冲型量化基金绝对收益中位数最高(-0.36%),其次为主动型量化基金(-1.33%)以及指数型量化基金(-1.5%)。

► REITs:12月多数REITs录得正收益。其中,中航首钢生物质REIT(10.20%)、鹏华深圳能源REIT(9.60%)、中金山高集团高速公路REIT(9.29%)领涨,华安张江产业园REIT(-17.25%)、博时招商蛇口产业园REIT(-11.75%)领跌。过去一个月中金普洛斯仓储物流REIT交易最为活跃,区间日均成交额2,783万元。

图表25:大类公募基金12月净值表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表26:大类公募基金2023年至今净值表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表27:主动股票基金月度及累计净值表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表28:主动及被动股票基金12月收益率分布

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表29:主题基金细分品类2023年净值表现前五

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表30:主题基金细分品类12月净值表现前五

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表31:主题基金12月收益分布

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表32:主题基金2023年收益分布

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表33:各类FOF月度及累计净值表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表34:主动型量化基金月度及累计超额收益

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表35:指数型量化基金月度及累计超额收益

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表36:对冲量化基金月度及累计超额收益

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表37:不同种类量化基金12月收益率分布

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表38:以沪深300为基准指数型量化基金月度及累计超额收益

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表39:以中证500为基准指数型量化基金月度及累计超额收益

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表40:偏债基金月度及累计净值表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表41:混合债券型二级及偏债混合型基金月度净值表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

图表42:月度全部公募REITs产品表现明细

注:截至2023年12月底

资料来源:Wind,中金公司研究部

私募基金:发行热度回升,多数私募基金均录得负收益

Text

产品发行

► 市场总体:私募基金备案通过数量与规模回升。11月私募基金备案通过数量为1,573只,较10月上升91.6%;备案通过规模相对10月上升76.7%,为481.1亿元,仍处于近一年低位;存量规模为20.6万亿元,与上月基本持平。

► 证券投资基金:私募证券投资基金发行规模回升。11月私募证券投资基金备案通过数量为1,025只,备案规模为198.5亿元,较上月大幅上升131.3%;存量规模为5.73万亿元,与上月基本持平。

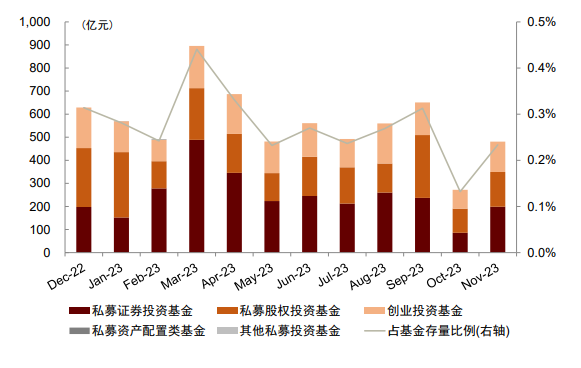

图表43:分类型私募基金备案月度通过数量

注:截至2023年11月底,其中增长率为环比

资料来源:中国证券投资基金业协会,中金公司研究部

图表44:分类型私募基金备案月度通过规模

注:截至2023年11月底,其中增长率为环比

资料来源:中国证券投资基金业协会,中金公司研究部

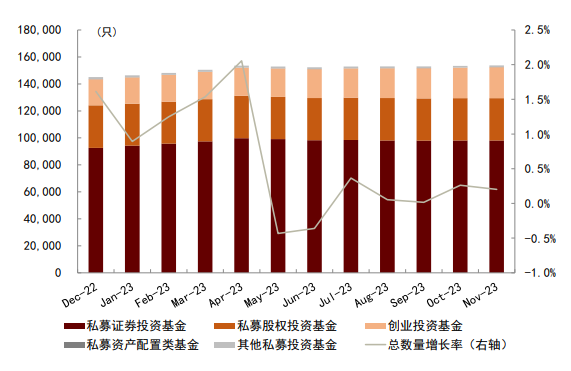

图表45:分类型私募基金月度存量数量

注:截至2023年11月底,其中增长率为环比

资料来源:中国证券投资基金业协会,中金公司研究部

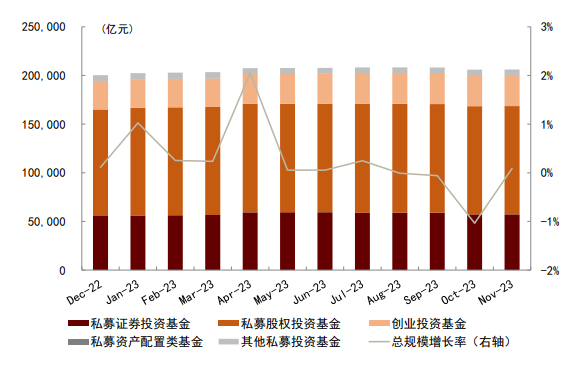

图表46:分类型私募基金月度存量规模

注:截至2023年11月底,其中增长率为环比

资料来源:中国证券投资基金业协会,中金公司研究部

Text

市场表现

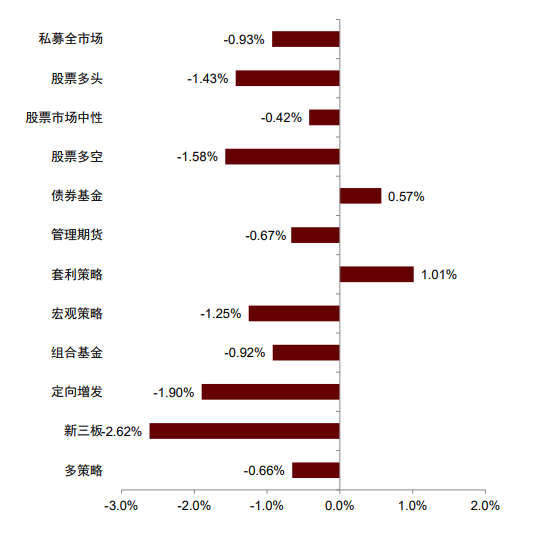

12月多数私募基金录得负收益。其中套利策略、债券基金领涨,涨幅分别为1.01%、0.57%,新三板、定向增发领跌,跌幅分别为2.62%、1.90%。2023年以来,多数大类私募策略录得负收益,其中股票市场中性、套利策略和债券基金领涨,宏观策略、定向增发、新三板领跌。

图表47:大类私募基金12月表现

注:截至2023年12月29日

资料来源:朝阳永续,中金公司研究部

图表48:大类私募基金2023年表现

注:截至2023年12月29日

资料来源:朝阳永续,中金公司研究部

图表49:不同策略私募指数表现(2021.01.08~2023.12.29)

注:截至2023年12月29日

资料来源:朝阳永续,中金公司研究部

银行理财:权益类与固定收益类产品发行热度下降显著

Text

产品发行

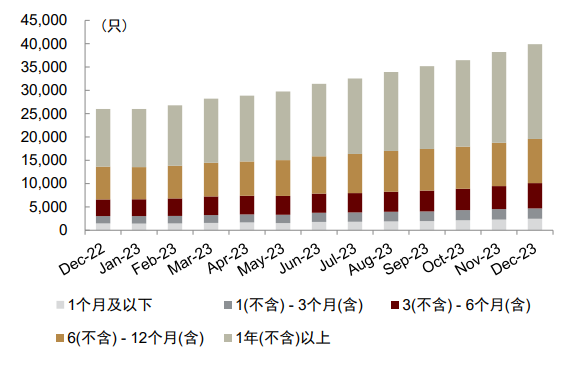

► 银行理财:12月理财产品发行热度回落。银行理财产品12月新发行2,655只,共计4,154亿元,发行规模较上月回落21.1%。按投资性质分类,权益类和固定收益类产品发行规模分别下降41.8%和21.3%;按期限类型分类,1个月以内与1-3个月的产品发行规模分别提升12.5%和164.4%,T+0与1-3年的产品发行规模分别下降48.2%和28.8%。

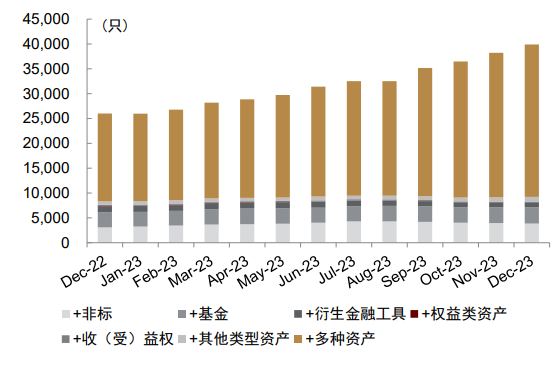

► 固收+:固收+基金产品发行热度小幅回落。固收+产品12月存续39,900只,较上月提升4.4%,新发数量为2,960只,较上月下降5.4%。按产品类别,发行数量最多的固收+多种资产产品的发行数量下降5.8%,固收+基金产品发行数量也较上月下降11.6%;按期限类别,发行数量最多的1年以上产品新发数量较上月下降11.8%。

图表50:银行理财月度新发数量(按投资性质)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

图表51:银行理财月度新发规模(按投资性质)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

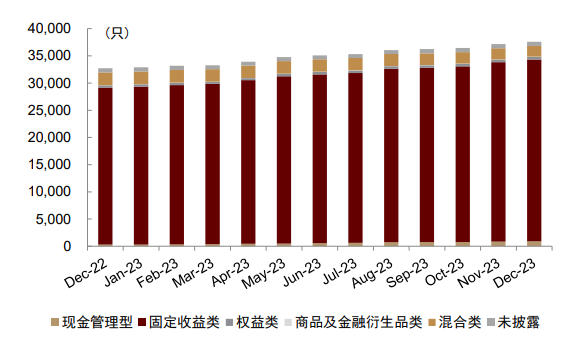

图表52:银行理财月度存续数量(按投资性质)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

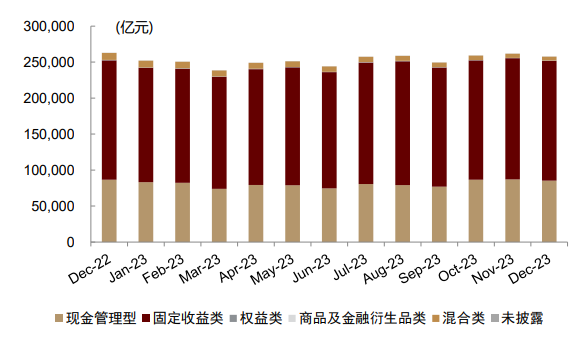

图表53:银行理财月度存续规模(按投资性质)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

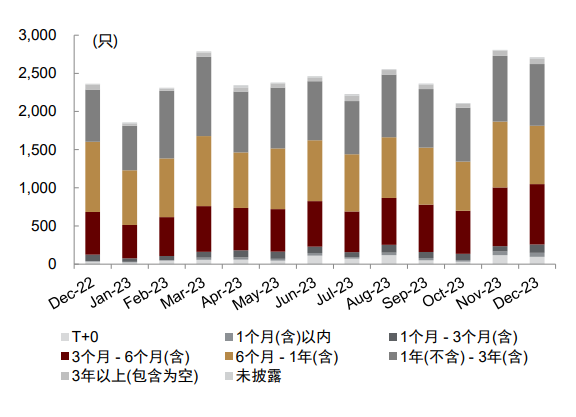

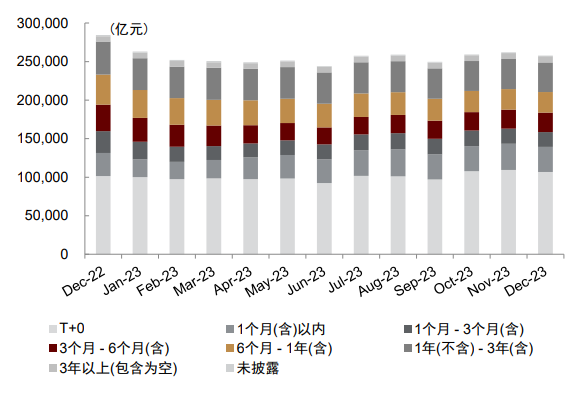

图表54:银行理财月度新发数量(按期限类型)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

图表55:银行理财月度新发规模(按期限类型)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

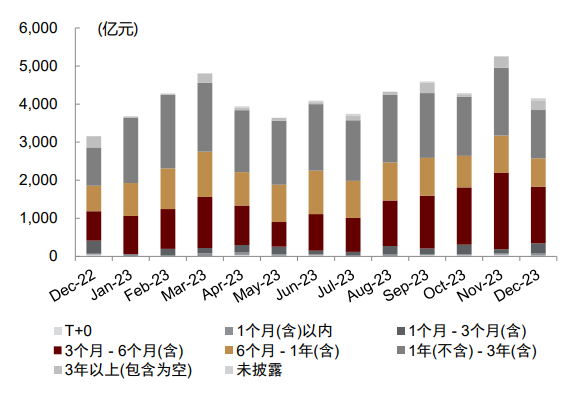

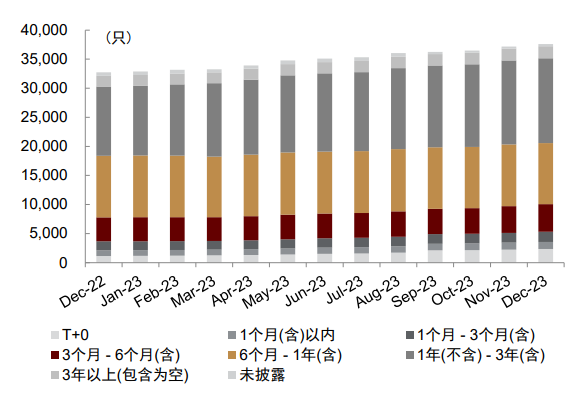

图表56:银行理财月度存续数量(按期限类型)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

图表57:银行理财月度存续规模(按期限类型)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

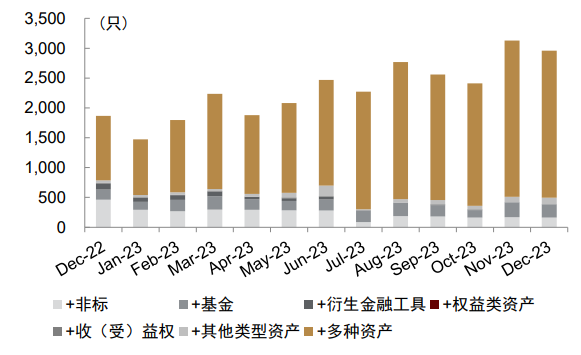

图表58:固收+产品月度新发数量(按产品类别)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

图表59:固收+产品月度新发数量(按期限类型)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

图表60:固收+产品月度存续数量(按产品类别)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

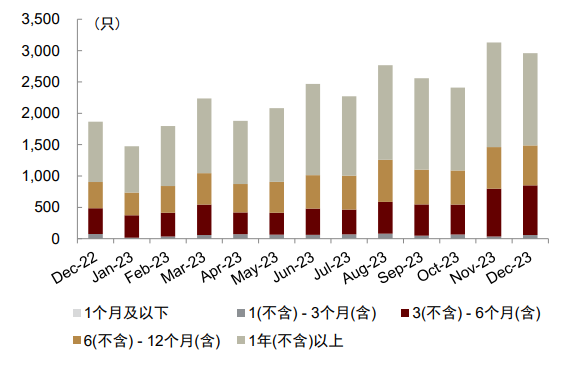

图表61:固收+产品月度存续数量(按期限类型)

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

图表62:12月末固收+产品月度存续数量

注:截至2023年12月底

资料来源:普益标准,中金公司研究部

生命周期基金组合:2023年全部组合跑赢偏股基金指数

Text

市场表现

► 我们在报告《基金研究系列(15):生命周期理论下基金的分类与优选》中,根据基金份额变化,将主动权益基金分为种子期、成长期、成熟期和调整期4个生命周期,并基于各生命周期下基金特征筛选基金构建组合。2023年12月种子期、成长期、成熟期和调整期基金组合涨跌幅分别为-2.68%、-0.90%、-1.91%和-1.53%,同期中证偏股型基金指数基准涨跌幅-2.56%,沪深300指数涨跌幅-1.86%,除种子期组合外所有组合均跑赢偏股基金指数,成长期组合和调整期组合跑赢沪深300指数;2023年以来各组合收益率分别为-10.56%、-5.48%、-3.30%和-7.98%,同期中证偏股型基金指数基准收益率-14.61%。

图表63:生命周期基金组合2019年末至今表现

注:截至2023年12月底

资料来源:Wind,中金公司研究部

Source

文章来源

本文摘自:2024年1月18日已经发布的《资管月报(2024-01):2023年各类资管产品业绩几何?》

分析员 胡骥聪 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

分析员 朱垠光 SAC 执业证书编号:S0080523060001

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG