主动小盘基金哪家强? | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

中证1000表现火热,小盘基金密集发行

中证1000指数是由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,近年来,指数表现优异,今年(2023年)上半年,中证1000指数收涨5.10%,领先同期沪深300与中证500指数。指数的火热表现也催生了市场对相关产品的需求,我们统计了业绩基准中包含中证1000指数的基金的发行情况,2022年以来,共有55只相关基金成立,发行总份额近500亿,从数量与发行份额上均远超2022年以前。

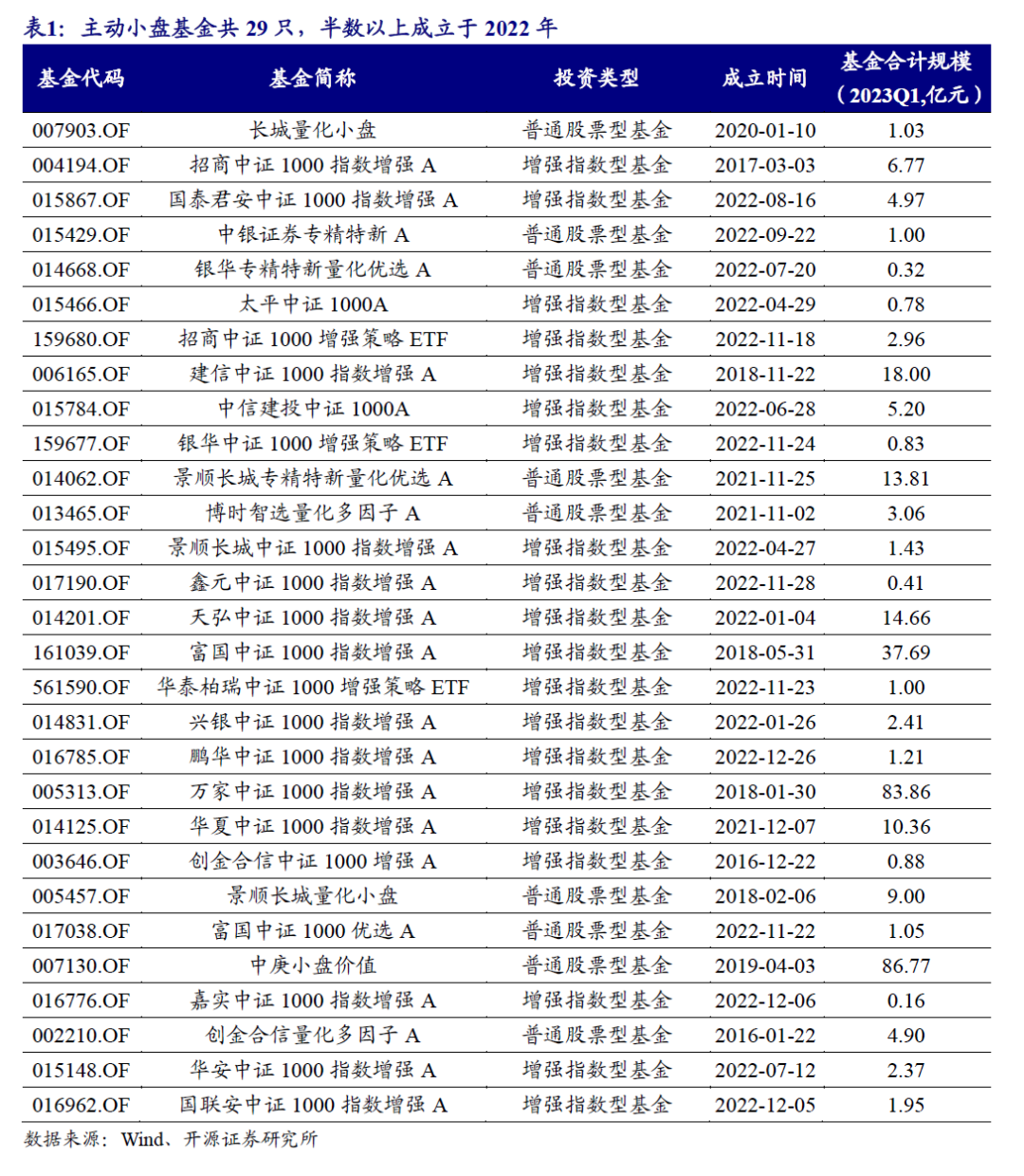

我们从小盘基金中筛选出29只主动小盘基金,截至2023Q1,主动小盘基金共29只,合计规模319亿元。从成立时间上来看,半数以上(17只)基金成立时间在2022年之后。从基金投资策略上看,量化投资在主动小盘基金中是主流:29只主动小盘基金中,有20只是增强股票型基金,均使用了量化模型进行了产品管理;剩下的产品也大多使用量化模型指导投资。这与中证1000指数的特征息息相关:成分股权重分散,主动权益研究覆盖度较低,更利于发挥量化选股的宽度优势。

主动小盘基金收益分析:2023年收益全部为正,长城量化小盘领跑

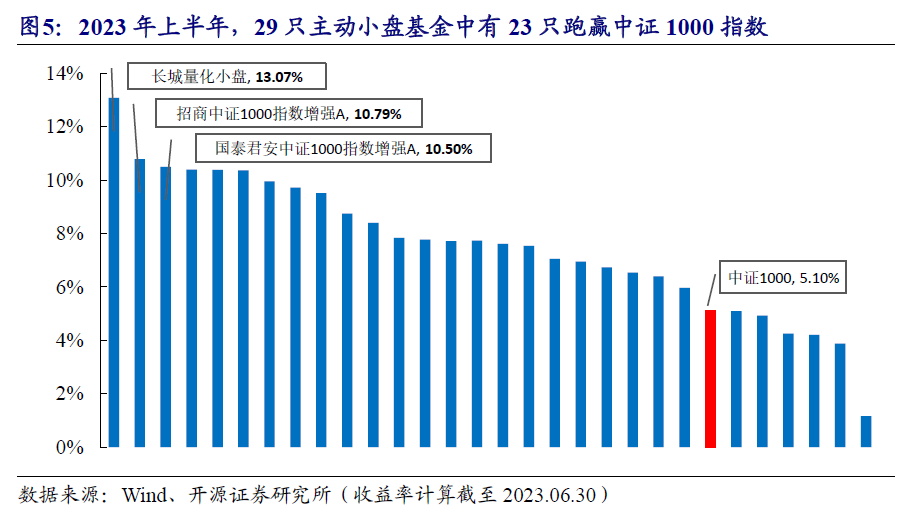

今年(2023年)以来,中小盘风格持续强势表现,截至6月30日,中证1000指数本年上涨5.10%,同期29只主动小盘基金均录得正收益,平均收益为7.63%,其中有23只基金跑赢中证1000指数,收益排名前三位的主动小盘基金分别为:长城量化小盘(13.07%)、招商中证1000指数增强A(10.79%)、国泰君安中证1000指数增强A(10.50%)。

主动小盘基金持仓分析:持股集中度低,重仓股超额收益能力显著

中证1000指数成分股数量众多,权重非常分散,主动小盘基金持股集中度同样不高:从2023年一季报来看,绝大部分主动小盘基金前十大重仓股占比均在20%以下;从2022年年报来看,主动小盘基金平均持股数量为334只。

主动小盘基金重仓股的超额收益能力显著,一季度末前后一周,195只重仓股的平均收益分别为1.74%、2.07%,若只考察被三只或以上基金重仓持有的21只股票,其表现更优。

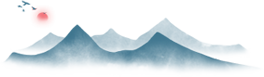

投资策略方面,我们总结了各主动小盘季报中的关键词,量化、因子、定量、技术/价量/量价等关键词在多只基金中均有所提及。值得注意的是,一季报中,有三家基金提到了机器学习在投资策略中的应用,分别是长城量化小盘、国泰君安中证1000指数增强A、中信建投中证1000A。今年(2023年)上半年,以上三只产品的收益分别为13.07%、10.50%、9.51%。在主动小盘基金中均排名靠前。

报告链接

01

中证1000表现火热,小盘基金密集发行

1.1、中证1000指数近年表现优异

中证1000指数是由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,综合反映中国A股市场中一批小市值公司的股票价格表现,与沪深300和中证500等指数形成互补。

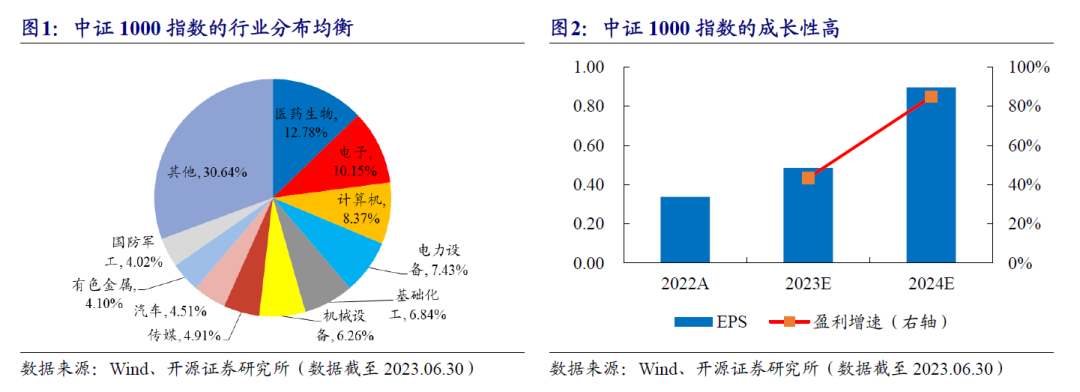

与沪深300、中证500指数相比,中证1000指数成分股所属行业更加均衡,前十大行业占比为69.4%,集中度不高。前十大行业既有电子、计算机、电力设备等新兴成长行业,也有化工、有色金属等周期性行业(图1)。整体而言,中证1000指数成份股大多属于成长性较高、盈利能力强的行业,与我国科技、制造强国的战略发展方向相契合,指数成长性十分优秀(图2)。

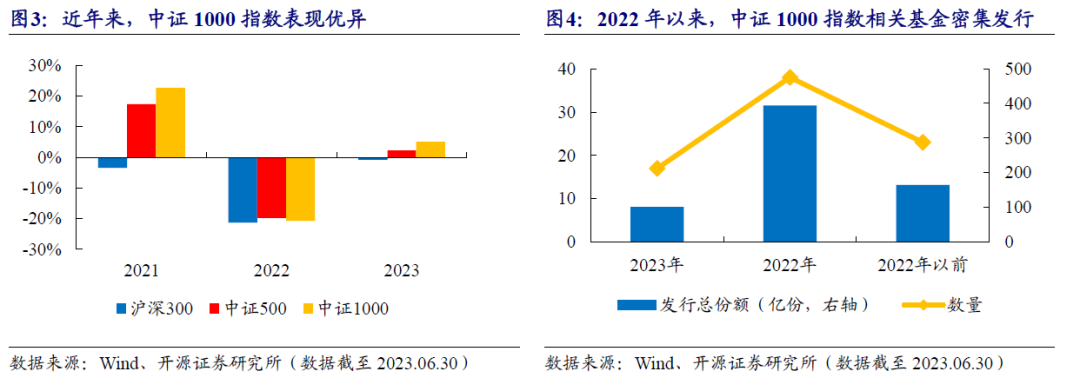

近年来,指数表现优异,今年(2023年)上半年,中证1000指数收涨5.10%,领先同期沪深300与中证500指数(图3)。指数的火热表现也催生了市场对相关产品的需求,我们统计了业绩基准中包含中证1000指数的基金的发行情况,2022年以来,共有55只相关基金成立,发行总份额近500亿,从数量与发行份额上均远超2022年以前(图4)。

我们认为,当前仍是布局中证1000指数的较好时机,主要有以下理由:

(1) 当前指数估值仍处在相对低位:截至2023.06.30,中证1000市盈率TTM加权历史分位值为19.61%,而未来两年其成分股的预期高增长,也将使得指数更具性价比。

(2) 增量资金较多,机构关注度提升:2022年以来小盘基金密集发行,带来了大量的机构资金;同时,近年来,机构更加注重挖掘“小而美”的细分赛道冠军,研究上主动做“市值下沉”。

(3) 2022年7月中证1000股指期货和期权正式推出,进一步完善了中证1000指数的产品生态圈,有利于指数关注度和交易活跃度进一步提升。

1.2、主动小盘基金:半数以上为2022年新发,量化投资成主流

我们按照如下条件,筛选主动小盘基金:

(1) 成立时间不宜太短:成立时间需在2023年以前;

(2) 需要为主动管理:投资类型为普通股票型、偏股混合型、增强指数型之一。

(3) 对业绩比较基准中包含中证1000指数,且对应收益率基准比例大于等于85%(例如:长城量化小盘,业绩比较基准为:中证1000指数收益率*90%+活期存款利率*10%);

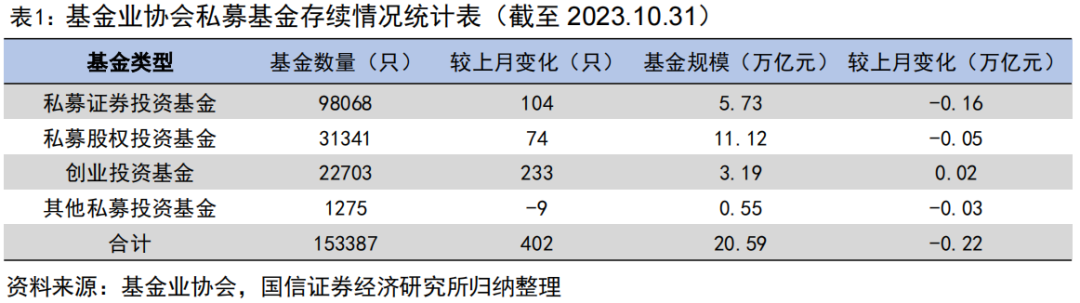

按照以上标准,我们筛选出满足条件的主动小盘基金,如表1所示。截至2023Q1,主动小盘基金共29只,合计规模319亿元,其中,规模最大的为中庚小盘价值(86.77亿元)。从成立时间上来看,半数以上(17只)基金成立时间在2022年之后。

从基金投资策略上看,量化投资在主动小盘基金中是主流:29只主动小盘基金中,有20只是增强股票型基金,均使用了量化模型进行了产品管理;剩下的产品也大多使用量化模型指导投资。这与中证1000指数的特征息息相关:成分股权重分散,主动权益研究覆盖度较低,更利于发挥量化选股的宽度优势。

02

主动小盘基金收益与持仓分析

2.1、主动小盘基金收益分析:2023年收益全部为正,长城量化小盘领跑

今年(2023年)以来,中小盘风格持续强势表现,截至6月30日,中证1000指数本年上涨5.10%,同期29只主动小盘基金均录得正收益,平均收益为7.63%,其中有23只基金跑赢中证1000指数,收益排名前三位的主动小盘基金分别为:长城量化小盘(13.07%)、招商中证1000指数增强A(10.79%)、国泰君安中证1000指数增强A(10.50%)。

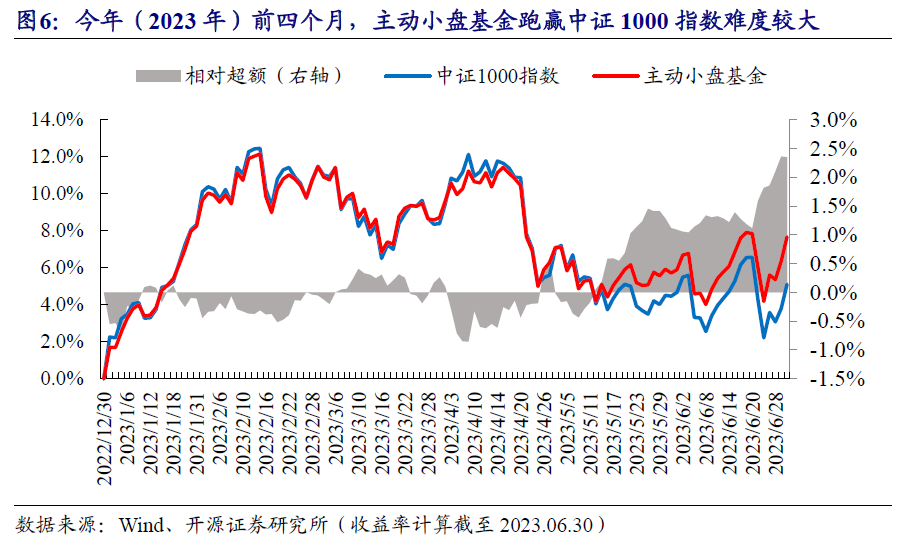

今年(2023年)以来市场波动大,各风格与行业指数轮动速度快,稳定战胜指数并非易事。图6中我们统计了今年以来主动小盘基金的平均表现(主动小盘基金的平均日度收益)以及相对中证1000指数的超额走势。可以看到,今年(2023年)前四个月,主动小盘基金整体获取超额收益的难度较大,五六月指数整体震荡幅度加大,主动小盘基金的超额收益较为显著。

今年(2023年)以来市场波动大,各风格与行业指数轮动速度快,稳定战胜指数并非易事。图6中我们统计了今年以来主动小盘基金的平均表现(主动小盘基金的平均日度收益)以及相对中证1000指数的超额走势。可以看到,今年(2023年)前四个月,主动小盘基金整体获取超额收益的难度较大,五六月指数整体震荡幅度加大,主动小盘基金的超额收益较为显著。

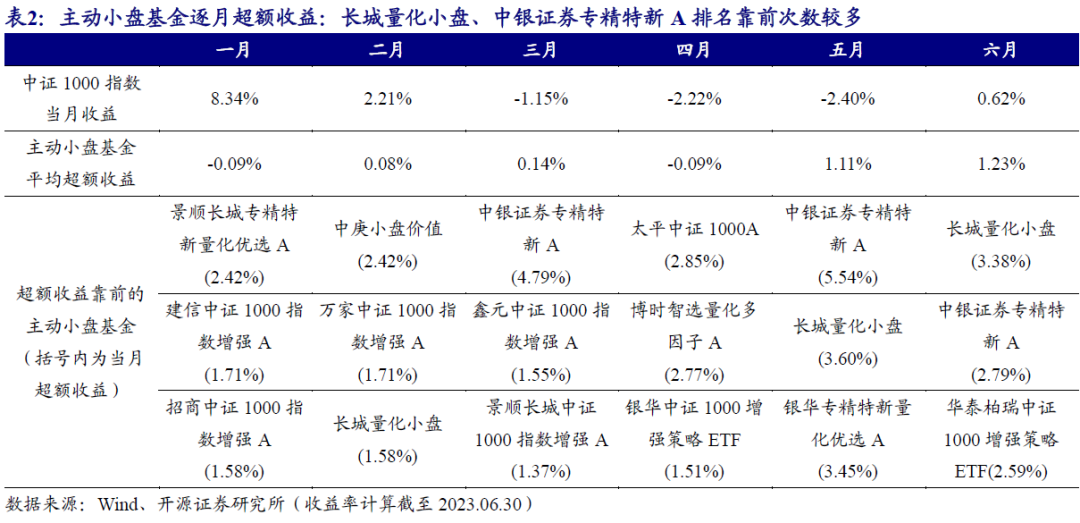

如表2所示,五六月份主动小盘基金相对中证1000指数的平均超额收益分别为1.11%、1.23%。在刚刚过去的六月份中,超额收益排名前三的基金分别为:长城量化小盘(3.38%)、中银证券专精特新A(2.79%)、华泰柏瑞中证1000增强策略ETF(2.59%)。

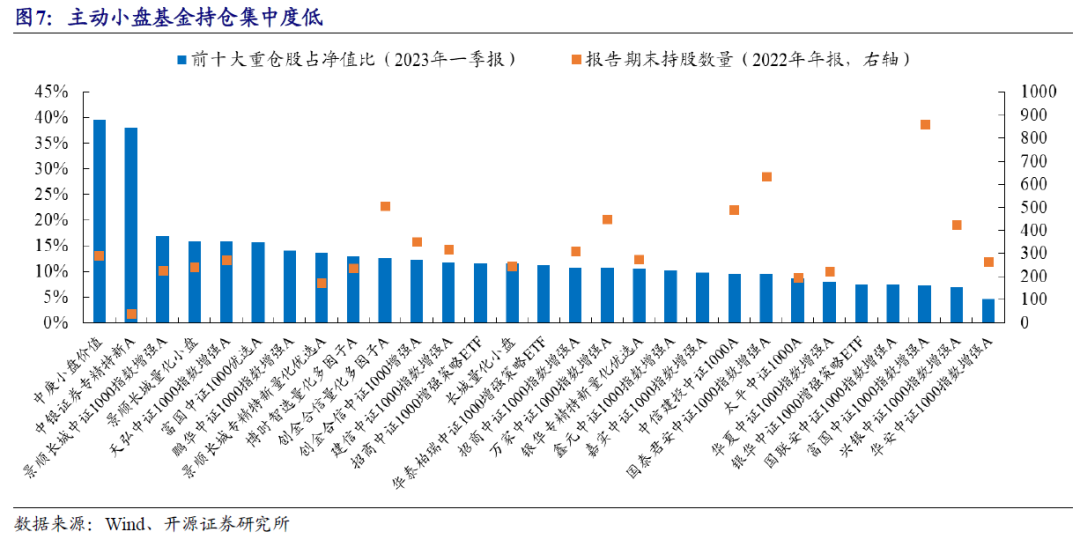

中证1000指数成分股数量众多,权重非常分散,主动小盘基金持股集中度同样不高:如图7所示,从2023年一季报来看,除中庚小盘价值与中银证券专精特新A外,其余基金前十大重仓股占比均在20%以下;从2022年年报来看,主动小盘基金平均持股数量为334只(部分主动小盘基金由于成立较晚,未披露2022年年报,此处不纳入统计),其中持股数量最多的基金为富国中证1000指数增强A(860只)。

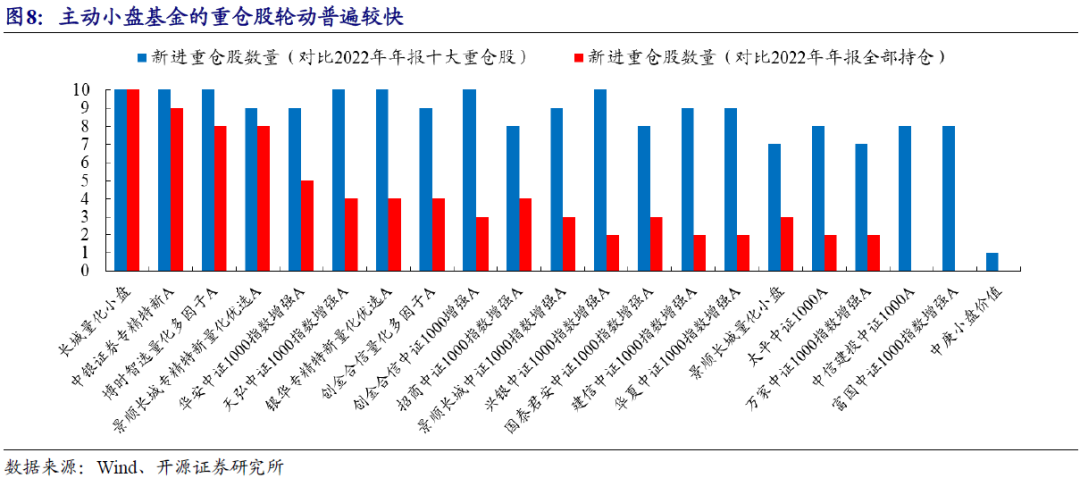

主动小盘基金的重仓股轮动普遍较快,如图8所示,2023年一季报的十大重仓股与2022年年报十大重仓股重合度普遍较低,其中,长城量化小盘一季报的十大重仓股全部为新增持仓,在2022年年报中均未被持有。

主动小盘基金的重仓股轮动普遍较快,如图8所示,2023年一季报的十大重仓股与2022年年报十大重仓股重合度普遍较低,其中,长城量化小盘一季报的十大重仓股全部为新增持仓,在2022年年报中均未被持有。

主动小盘基金重仓股的重合度也较低,2023年一季报中,29只主动小盘基金的十大重仓股去重后共有195只,其中,被三只或以上主动小盘基金重仓持有的股票共21只,重仓基金数量最多的股票为赢时胜,有6只主动小盘基金把其作为十大重仓股。

我们进一步考察主动小盘基金重仓股的超额收益能力,由于主动小盘基金的个股轮换普遍较快,这里我们只考察重仓股一季度末前后各一周的收益,一季度末前后一周,195只重仓股的平均收益分别为1.74%、2.07%,若只考察被三只或以上基金重仓持有的21只股票,其表现更优(表3)。

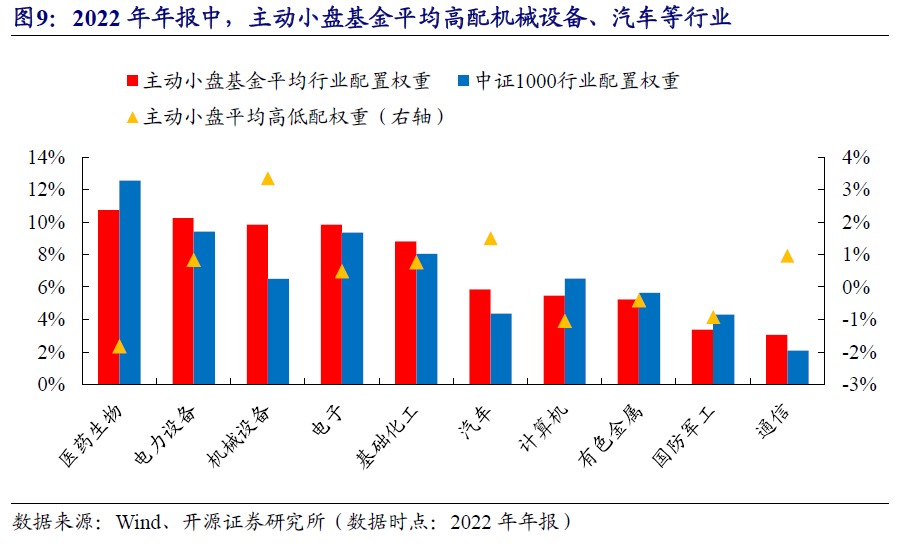

行业分布上,主动小盘基金的持仓行业分布同样较为分散,根据2022年年报,持仓占比最高前十大行业分别为:医药生物、电力设备、机械设备、电子、基础化工、汽车、计算机、有色金属、国防军工、通信。与同期中证1000指数的行业权重相比,明显高配的行业包括:机械设备(+3.35%)、汽车(+1.51%)、通信(0.97%),明显低配的行业有:医药生物(-1.82%)、计算机(-1.04%)、国防军工(-0.93%)。

03

主动小盘基金投资策略关键词:量化、多因子、机器学习

在基金的定期报告中,管理人通常会对当季度市场表现与产品运作情况分析做出说明,同时也会介绍产品的投资策略。

我们综合各基金的季报,对一季度市场表现总结如下:

(1) 一季度市场结构化、主题化行情明显,AI、中特估等主题板块表现火热;

(2) 市场受政策与产业事件消息影响较大,基本面因子表现不佳,量价类因子表现优秀

(3) 小盘风格相较大盘风格明显占优,价值风格略优于成长风格,机构重仓风格表现一般。

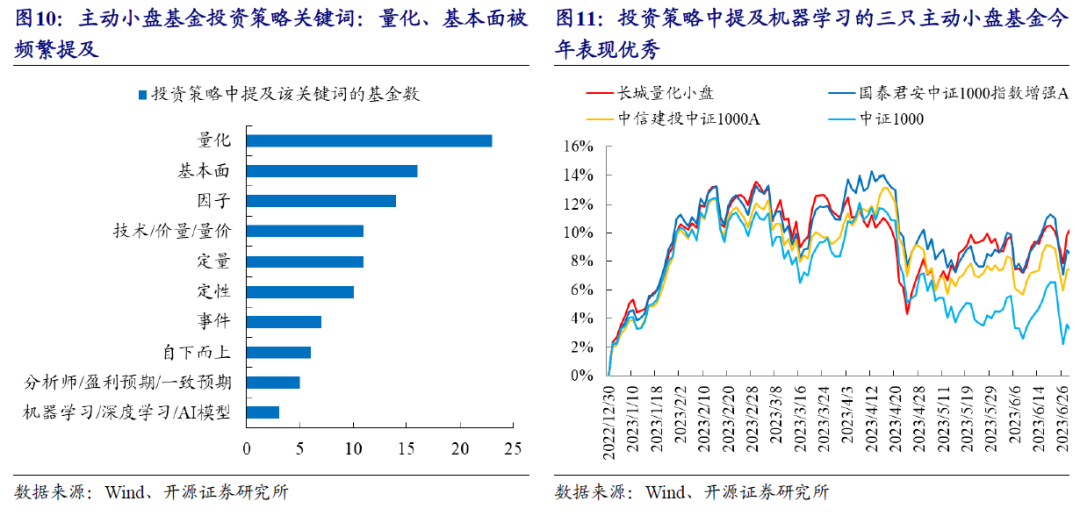

投资策略方面,我们总结了各主动小盘季报中的关键词,如图10所示,量化、因子、定量、技术/价量/量价等关键词在多只基金中均有所提及。值得注意的是,一季报中,有三家基金提到了机器学习在投资策略中的应用,分别是长城量化小盘、国泰君安中证1000指数增强A、中信建投中证1000A。今年(2023年)上半年,以上三只产品的收益分别为13.07%、10.50%、9.51%。在主动小盘基金中均排名靠前。

04

风险提示

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威。

本篇文章来源于微信公众号: 建榕量化研究