他们来市场是来娱乐的

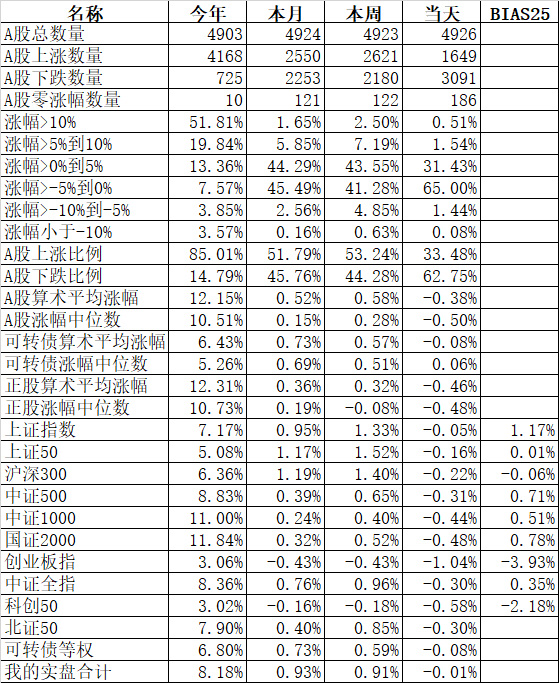

经过了两天的上涨,今天终于进入了盘整,虽然主流宽基指数全部绿色,但只能算浅绿。

跌幅最大的创业板指跌1.04%,科创50跌0.58%,跌幅最小的上证指数微跌0.05%,上证50跌0.16%。

申万一级行业指数中领涨的传媒涨1.88%,建筑装饰涨1.49%,通信涨1.01%;领跌的电力设备跌1.71%,有色金属跌1.25%,汽车跌1.23%。

今天1649只股票上涨,3091只股票下跌,涨幅中位数-0.50%。下跌超过了大部分指数。但微盘股指数盘中又创新高,绝大部分小市值策略的账户今天也创出了新高。

今天北上资金流向不太明确,沪股通净买入18.60亿,深股通净卖出10.95亿,合计净买入了7.65亿。

2天上涨后歇歇脚也正常,今天上证指数跌幅最小,又有人阴谋论了,说主力稳住上证指数妄图套住大部分小散,有点好笑。

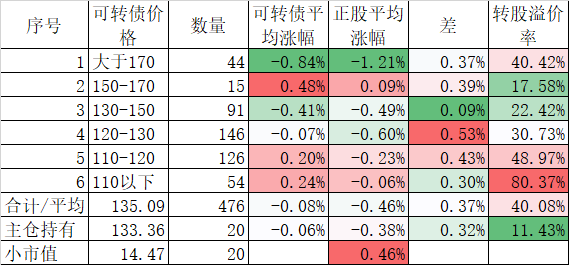

今天可转债算是很强了,476只可转债对应的正股平均下跌了0.46%,可转债却平均只有下跌了0.06%。我的账户里的可转债微跌,小市值账户因为持有的中公高科涨停而大涨,继续在创新高路上。这次中公高科不卖了,等等看了。

昨天4只可能强赎的可转债3只公布了强赎,其中溢价率最高的盘龙转债,21%的溢价率让大家觉得不可能强赎,哪里知道昨天盘龙偏偏公布了强赎。按理说如果持有者都是理性投资者,在今天开盘只有下跌10%的时候就应该全部卖出。哪里知道盘龙转债开盘后还一度拉上去了,最终随着正股下跌2.74%,到收盘盘龙转债最终也跌了16.55%。虽然创了今天可转债的第一跌幅,但依然还有4.37%的溢价率,这4.37%的溢价率注定在本月会消失在空气中。

很多买盘龙转债的小散,根本不懂什么叫溢价率,什么叫强赎。他们买盘龙转债是来娱乐而不是来投资的。否则就无法解释为什么溢价率到3月27日归零,只有17个交易日,他们还会去买这样的品种呢?即使到今天收盘,还有4.37%的溢价率,这在其他几只公布强赎的可转债,如卡倍转债、君禾转债、百达转债、拓尔转债、杭叉转债,除了君禾溢价0.03%,其他4只全部是折价的。

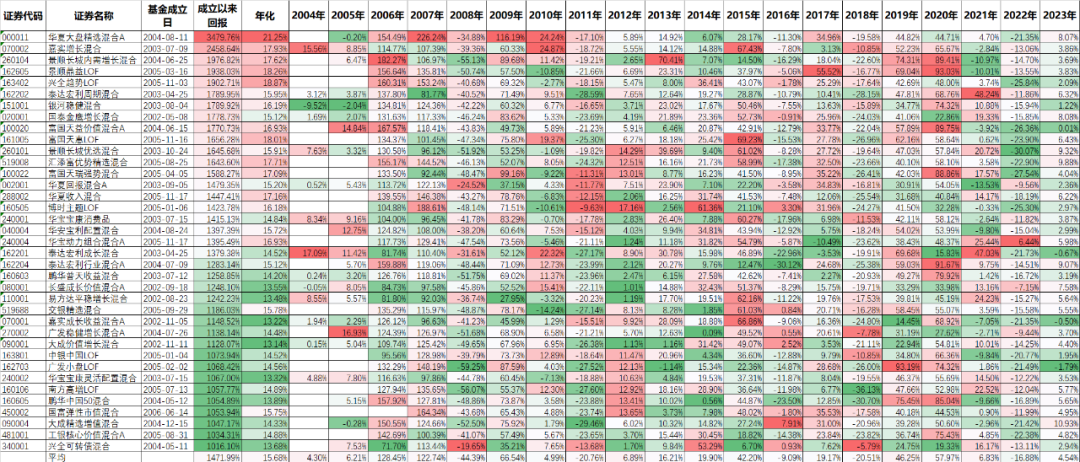

10倍基金是大家向往的,那么,再1万多只基金中目前有多少10倍基金呢?我从choice中导出数据查了一下,还真不多,一共才37只。

以上数据截止到2023年3月1日,平均经历了18.7年,平均年化收益率15.68%,最高的华夏大盘21.25%,最低的大成价值增长13.14%。看来长期年化20%是一个坎,唯一超过20%的华夏大盘,当年王亚伟的业绩也是不可复制的。

从基金经理来看,唯一没有换过的富国天惠,朱少醒老师17年如一日,也是非常难得的。

从目前基金规模来来,平均在50亿左右,最大的也是富国天惠,超过300亿,最小的长盛成长价值,也有2.43亿。

从基金类型看,全部都是混合型基金,没有一个是股票型基金,这也说明了A股波动性大,高仓位的股票型基金很难长期战胜混合型基金。

从最近2018-2022年这5年来看,累计超过100%的有4家:泰达宏利周期(134.17%)、泰达红利行业(113.41%)、景顺鼎益(111.28%)、华宝动力(109.46%),其中华宝动力是在这37家基金中2022年唯一获得正收益的基金(6.44%)。但也有相对比较弱的,比如博时主题5年累计才5.54%,嘉实成长收益5年累计才6.28%,这除了2018、2022年负收益外,还和2021年负收益,2019、2020年这两年的收益率不高也有关。基金要保持长盛不衰真的太难了。

本篇文章来源于微信公众号: 持有封基