创新启航正当时——中证疫苗与生物技术指数投资价值分析

导读

1、医药具有刚需属性,行业比较优势明显,生物科技是医药板块创新度较高的主流赛道,无论是生物技术产品还是其产业链上游,均处在高速发展的创新启航期。

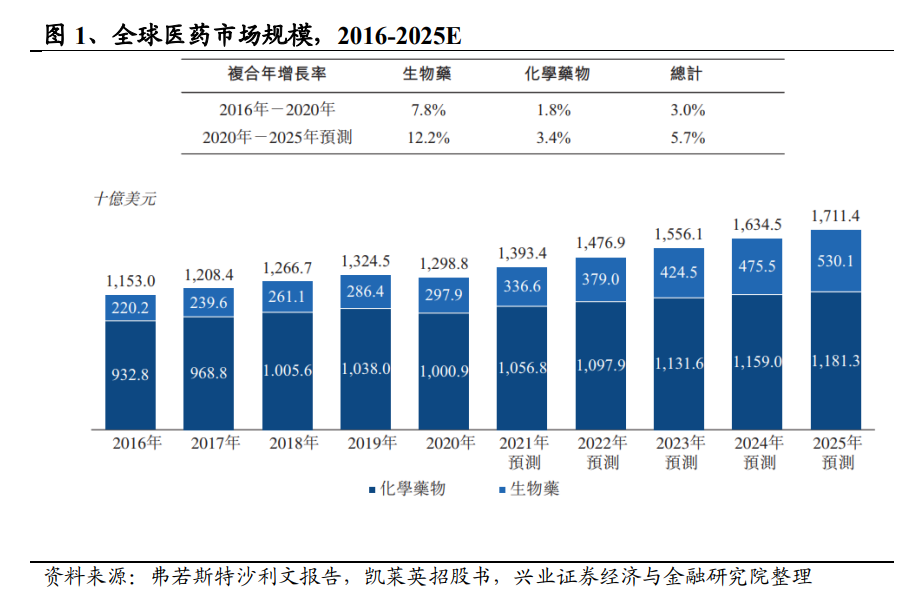

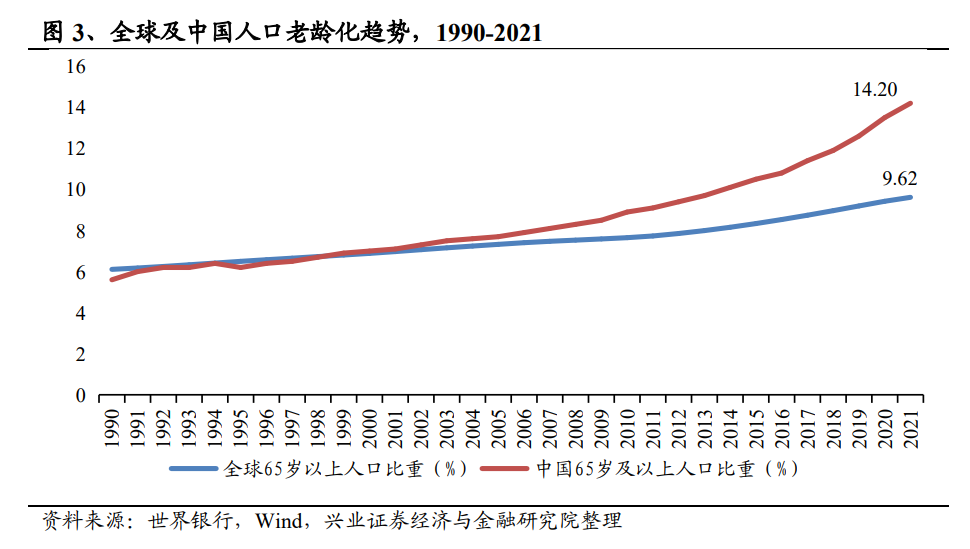

1)人工老龄化趋势严重叠加全球医疗支出稳步增长等要素构建生物医药行业核心驱动力,其中,生物药为各大疾病治疗预防、治疗、诊断带来革命性改变。

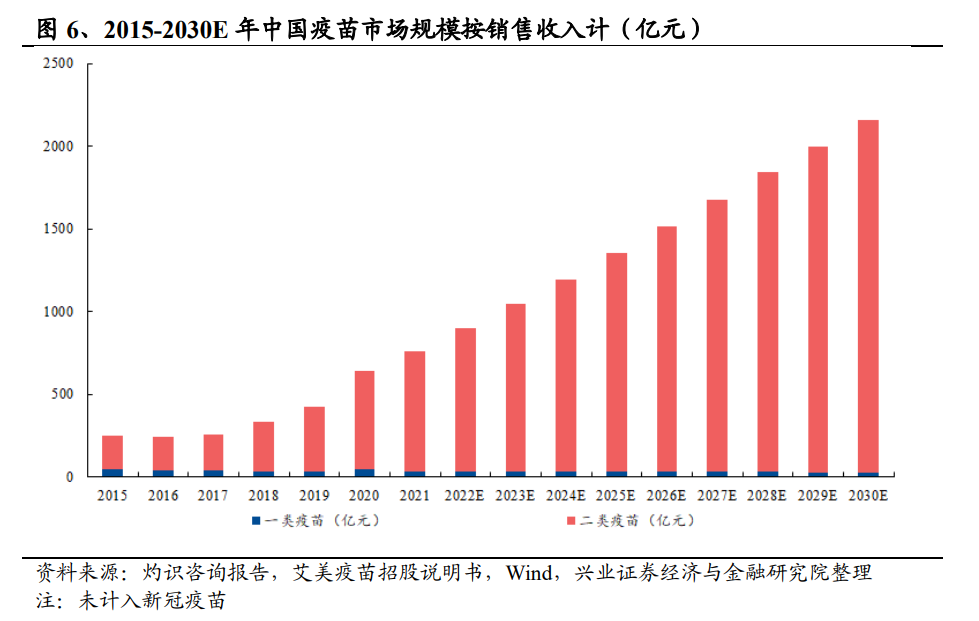

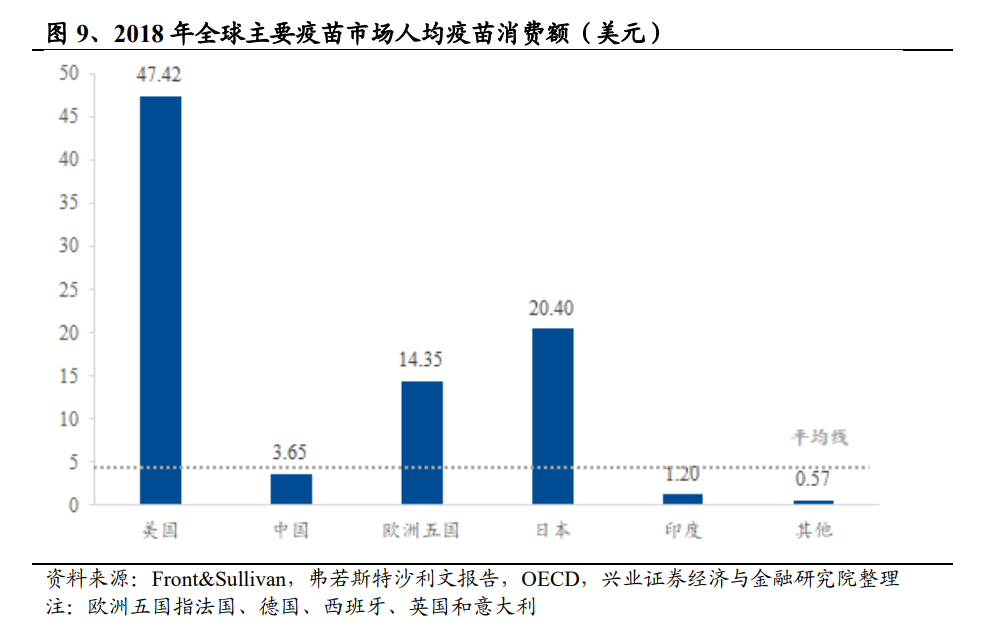

2)疫苗:“创新+消费升级”集大成者:“创新+消费升级”既是整个医药大行业的投资逻辑,亦是疫苗这个小行业的发展推动力。随着行业供需结构的变化,国产疫苗,尤其是国产二类苗的安全性、保护效力与范围不断提升,由消费者自费的创新二类苗普遍具有更强的定价权。而随着我国人均可支配收入及公众健康意识的普遍提升,二类苗渗透率也有望进一步提升。具有创新能力的国产疫苗企业有望迎来“量价齐升”行情。

3)疫苗产业链:上游产业链能力日益增强,行业进入发展新阶段:行业伴随下游高速成长。由下游生物制药行业日益增长的需求驱动,未来数年将迎来生物药上市的高峰期,对应的生命科学支持产业也随之快速发展,行业整体处于持续高速发展的快车道上,未来空间广阔。“自主可控”意识促使国产化率提升,产业公司的国际化未来可期,是优质的高成长赛道。

4)其他生物药:国际化+底部反转,创新长期价值逐渐显现:全球维度,创新空间依旧广阔,看好FIC/BIC潜质创新药产品的全球进展。随着集采影响的边际逐渐改善,以及企业转型过程中以创新为代表的催化逐渐显现,第二增长曲线和新的投资周期即将带来

2、中证疫苗与生物技术指数(931992.CSI)发布于2017年12月29日,旨在反映沪深市场疫苗与生物技术主题上市公司证券的整体表现。招商疫苗龙头ETF-561920今日上市

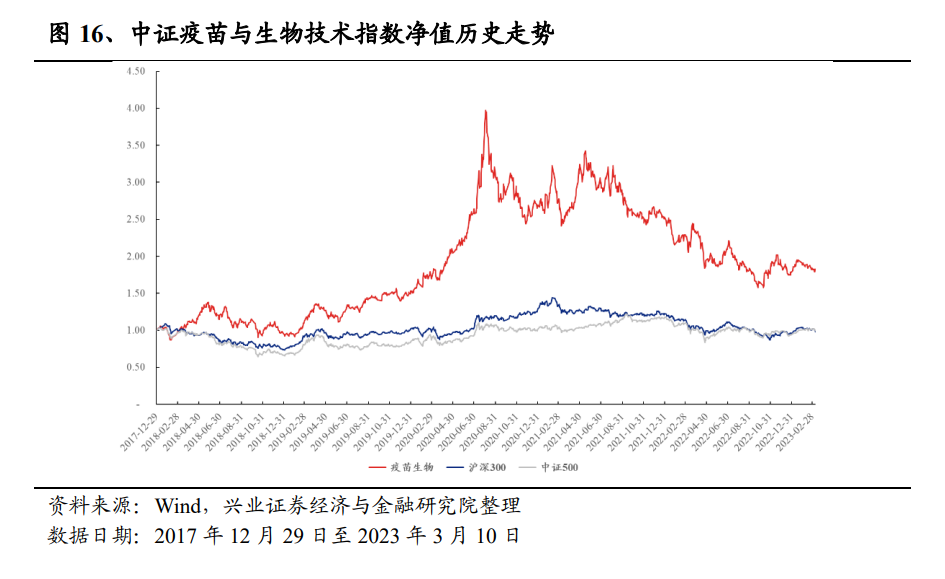

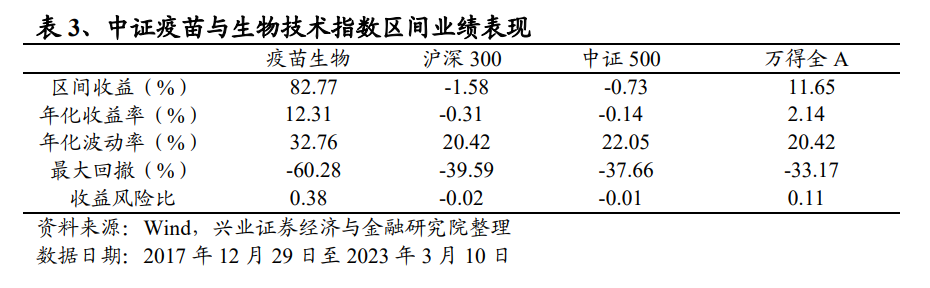

1)指数表现:自基日以来,中证疫苗与生物技术指数业绩累计收益超越了沪深300、中证500、万得全A等主流宽基指数;

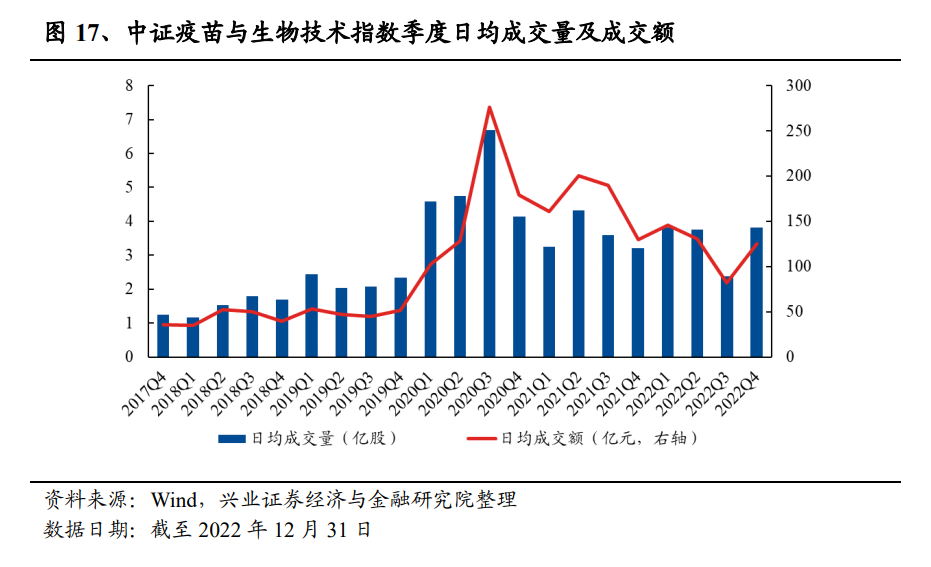

2)指数流动性充裕:自2020Q1以来,除2022Q3外,指数季度日均成交额均超100亿元,流动性充裕,可容纳较大规模资金;

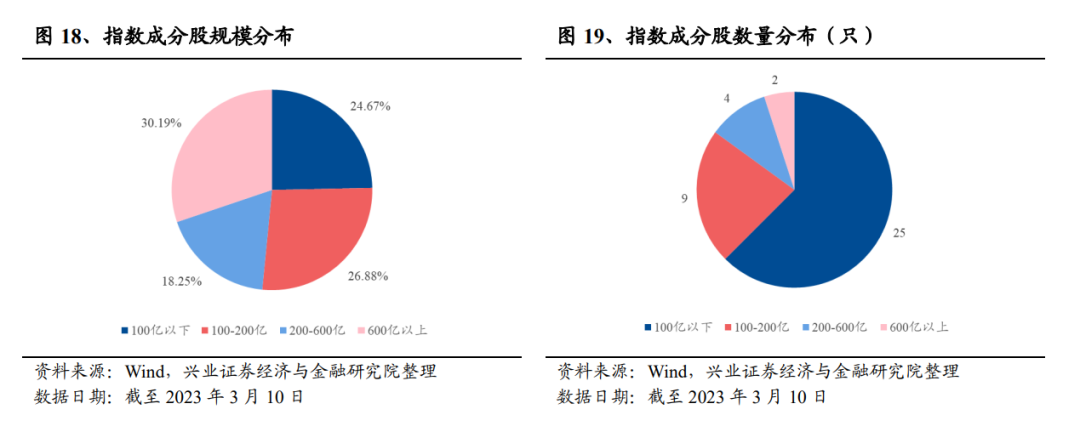

3)市值分布:指数偏向中小盘风格;

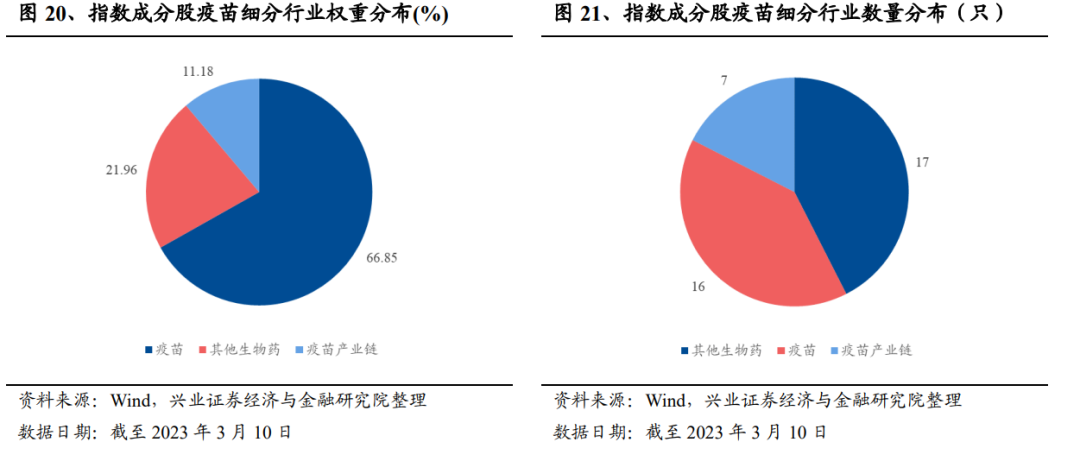

4)行业分布:深度覆盖疫苗板块各产业链;

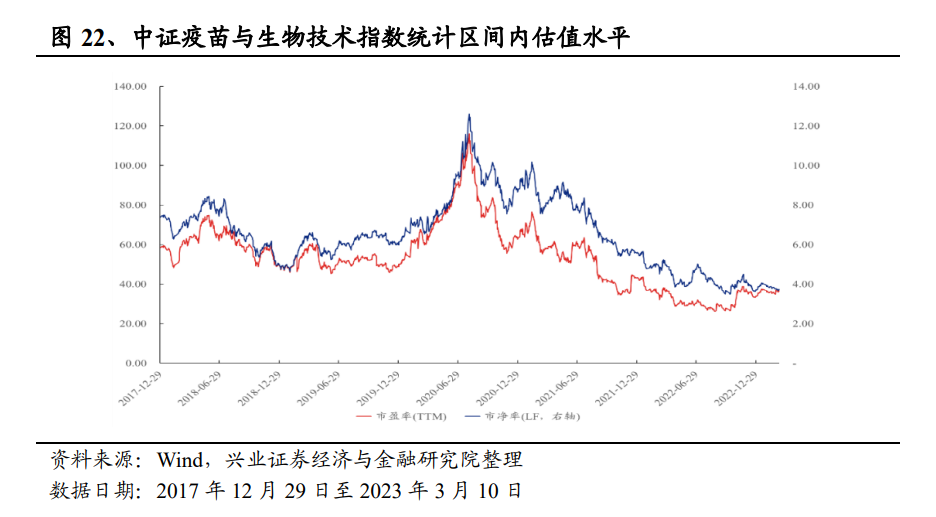

5)估值水平:整体估值水平处于历史低位,配置性价比凸显;

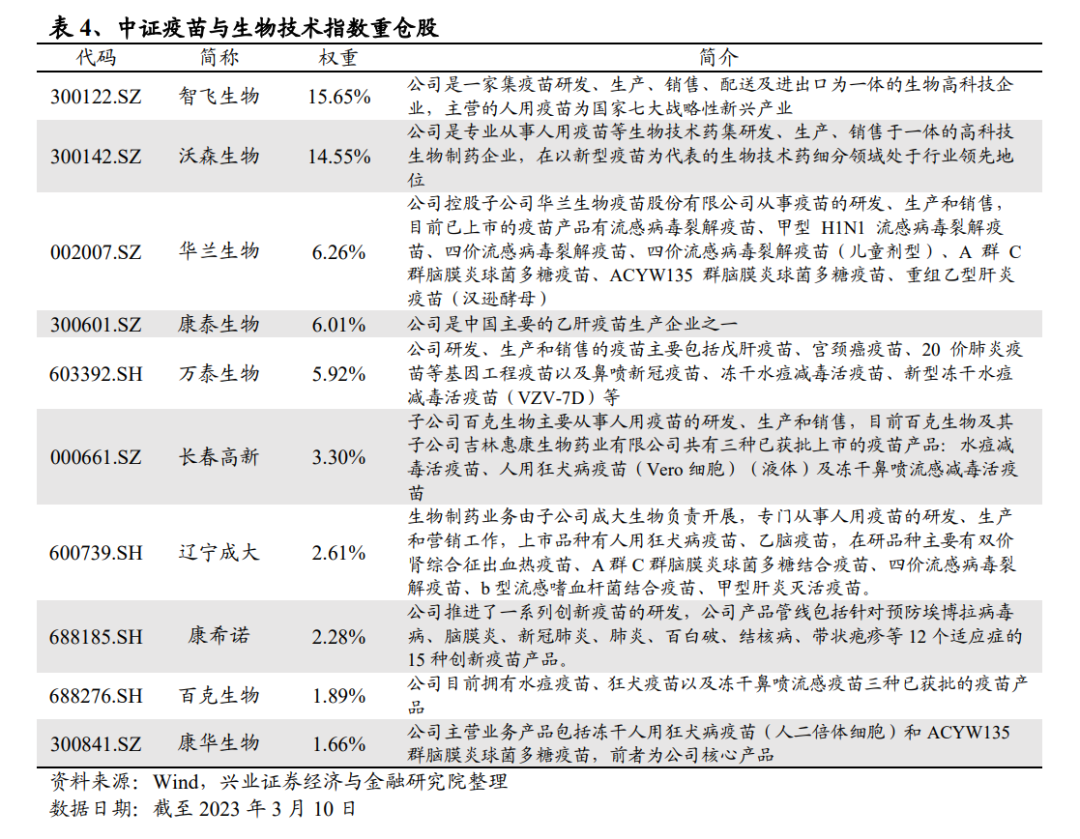

6)个股分布:前十大疫苗相关公司权重合计占比超6成;

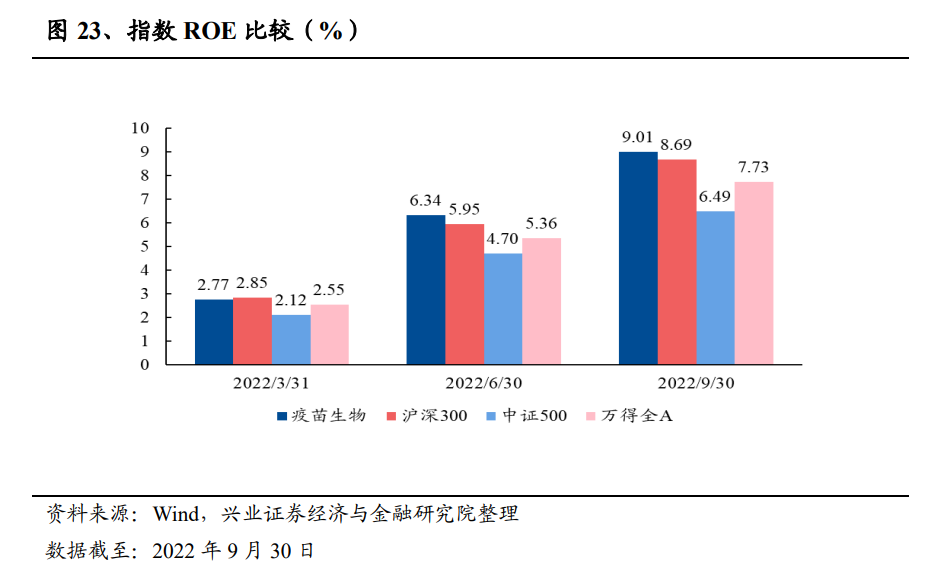

7)指数特征:盈利能力优秀,成长特性凸显。指数的ROE及营业收入同比增速均高于沪深300、中证500、万得全A等主流宽基指数。

风险提示:板块表现不达预期风险;本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

一、疫苗与生物技术:创新启航正当时

1.1

生物医药行业投资价值

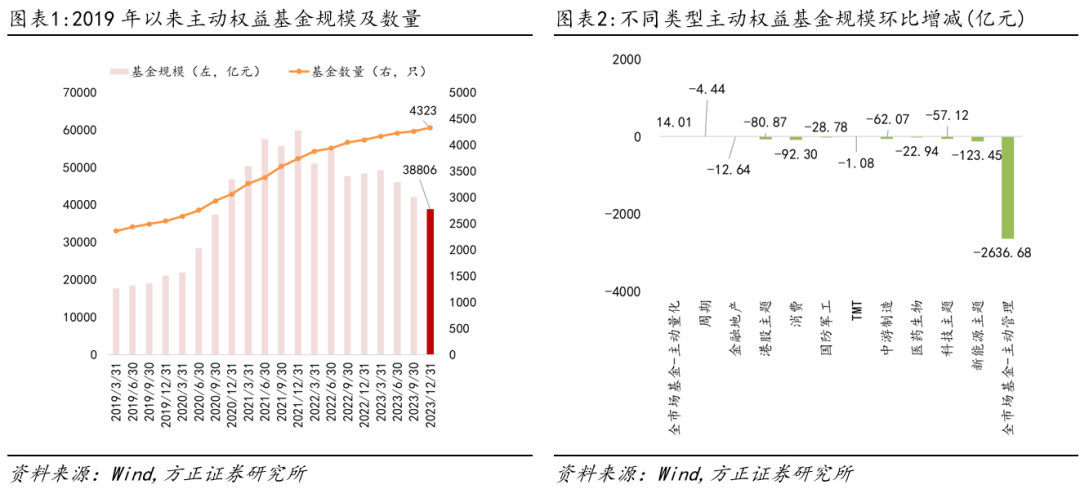

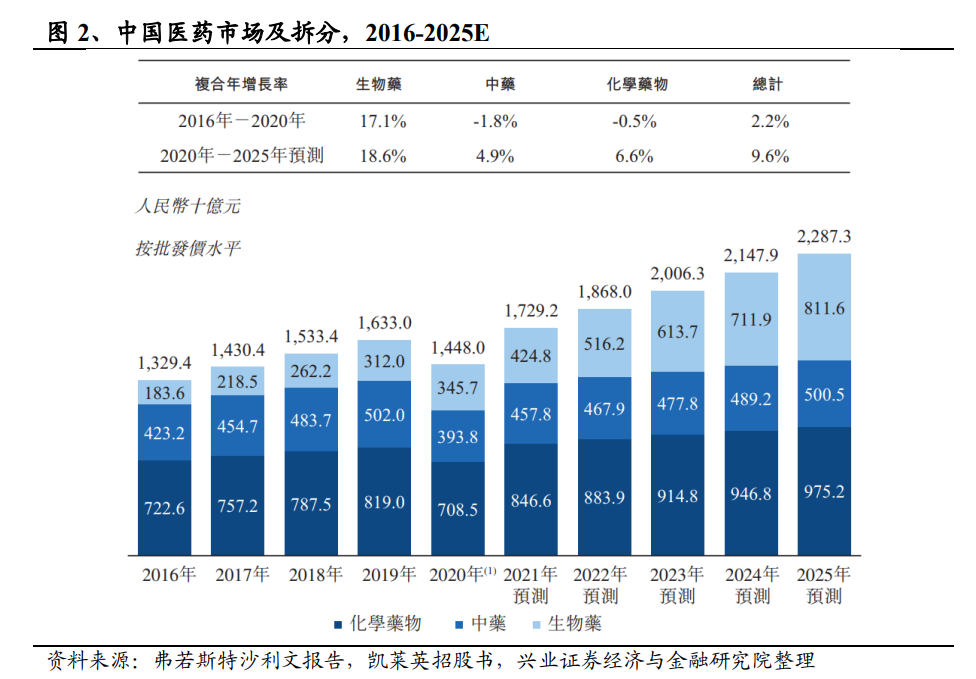

1.1.1 生物医药市场规模

1.1.2 医药行业驱动因素分析

2)医疗卫生支出

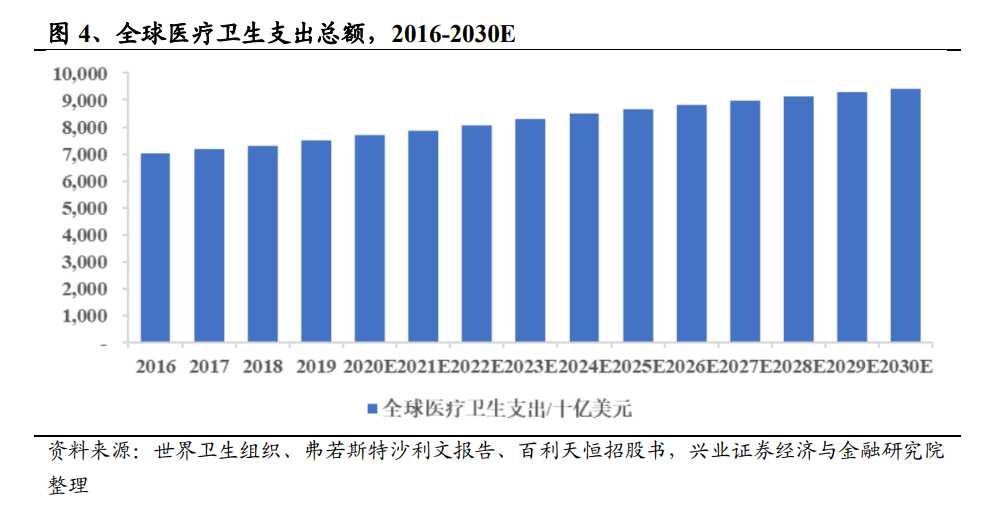

医疗卫生支出是实现社会公平、保障居民健康的重要手段之一。随着全球人口结构老龄化的加剧,生物医药技术的发展,全球医疗支出正在稳步增长。预计 2019 年至 2024 年将以 2.5%的复合年增长率增长,2024 年全球医疗卫生支出将达到约 8.5 万亿美元。到 2030 年,全球医疗卫生总支出约为 9.4 万亿美元,2024 年至 2030 年的复合年增长率约为 1.7%。

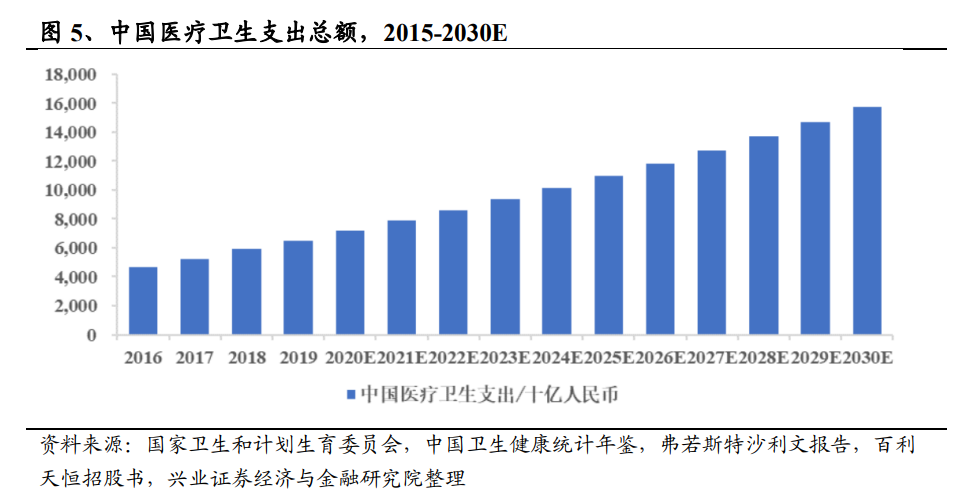

中国医疗卫生总支出正在稳步增长。中国有着庞大的人口规模,医疗卫生市场需求潜力很大,得益于中国经济的稳步发展,中国医疗卫生总支出逐年稳步增长。从 2016 年到 2019 年,中国的医疗卫生总支出从 4.6 万亿人民币增长到 6.5 万亿人民币,复合年增长率为 12.0%。预计未来会继续保持快速增长,2019 年至 2024 年的复合年增长率有望达到 9.3%,到 2024 年中国医疗卫生总支出将达到 10.1 万亿人民币。2024 年至 2030 年的复合年增长率约为 7.6%,到 2030 年,中国医疗卫生支出总额预计将达到约 15.8万亿人民币。

3)新兴市场比重不断增加

在过去国内的医药市场以低端仿制药为主,创新药如小分子靶向药物等的市场占比较低,其中绝大部分为进口原研药物,价格昂贵,患者甚至医生对其接受程度较低;随着如今由于中国研发技术的日益成熟、国家政策对于创新药研发扶持力度增加以及海外诸多创新药物的专利到期,将会有原来越多的国产高端仿制药甚至一类创新药上市并逐渐通过各种方式纳入医保范围,这些价值较高的创新药或者高端仿制药将得到普及并占据更大的市场份额,从而推动整体医药市场的发展。

1.2

疫苗:“创新+消费升级”集大成者

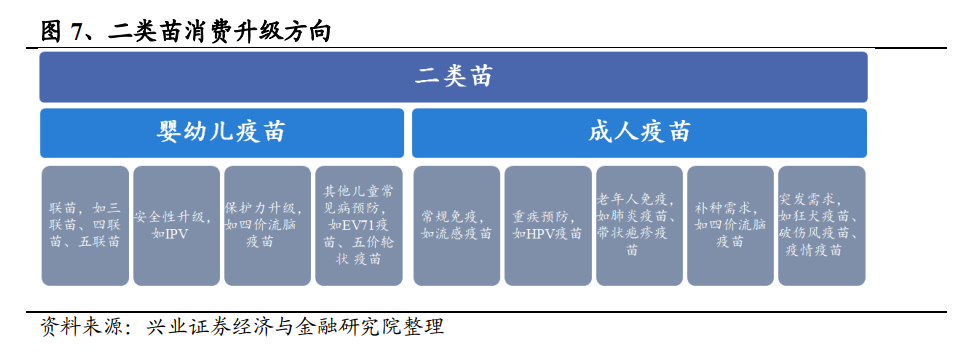

“创新+消费升级”既是整个医药大行业的投资逻辑,亦是疫苗这个小行业的发展推动力。随着行业供需结构的变化,国产疫苗,尤其是国产二类苗的安全性、保护效力与范围不断提升,不管是从西林瓶到预灌封的包装升级,还是vero细胞到二倍体细胞的工艺升级,抑或是多糖到多糖结合、单苗到联苗、单价到多价的产品升级,由消费者自费的创新二类苗普遍具有更强的定价权。而随着我国人均可支配收入及公众健康意识的普遍提升,二类苗渗透率也有望进一步提升。具有创新能力的国产疫苗企业有望迎来“量价齐升”行情。

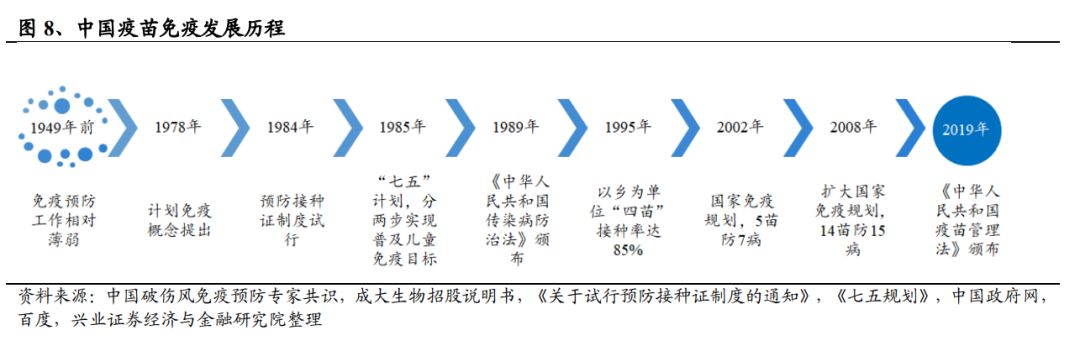

行业生态:最严《疫苗法》为行业健康发展保驾护航。此前,市场担心疫苗行业出现医疗风险事件,随着2019年12月1日《中华人民共和国疫苗管理法》(以下简称《疫苗管理法》)开始施行,疫苗行业的规范度将提升,未来疫苗风险事件的发生概率将降低。作为我国首部有关疫苗管理的专门法律,疫苗管理法在疫苗研制、注册、生产、批签发和流通等方面,进行了明确规定。《疫苗管理法》坚持以最严谨的标准、最严格的监管、最严厉的处罚、最严肃的问责等“四个最严”为立法宗旨。而在行业准入趋严的背景下,已有牌照的疫苗生产企业的护城河则进一步加深。

供给端:疫苗创新大潮已至。面对此次重大突发公共卫生事件,国内各学术研发机构与疫苗研发生产企业的快速响应与合作协同,是过往疫苗行业硬件与软实力不断提升的结果。尽管国产疫苗企业早已能满足每年约 1500 万新生儿的基本免疫需求,但在高端创新疫苗领域,外资企业仍一枝独秀。然而,随着国产 HPV 疫苗、13 价肺炎疫苗等的相继问世,以及众多国产疫苗企业在研管线的陆续成熟,我们相信,在未来几年内,国产创新疫苗将迎来上市的小高潮,为中国人带来更高性价比的疫苗产品。

需求端:公众健康意识提升有望加速二类苗渗透。此次疫情过后,公众健康意识及防护意识或将大幅提升,二类苗接种意愿也有望逐步提升;加之,居民可支配收入不断提高;以及行业相关政策的鼓励引导,预计在消费升级的大趋势下,未来具有消费品属性的二类苗渗透率有望加速提升,成为疫苗市场的主流。

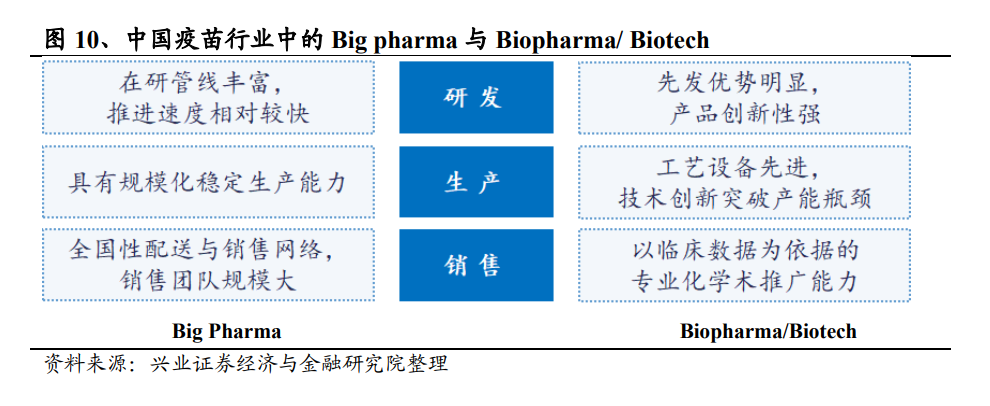

未来,两类企业有望在国内疫苗行业的创新大潮中脱颖而出。随着国内疫苗市场准入门槛提升、行业集中度的不断提高,龙头疫苗企业将充分获益,稳定的现金流可支持多管线同步推进,规模化的生产能力为市占率的有利保证,强大的全国性配送网络与销售体系加速产品渗透率提升。而部分研发能力强,具有核心技术优势的创新疫苗企业也有望弯道超车,享受独家品种的先发优势;通过技术改进突破产能瓶颈;以专业化的学术推广与宣传教育敲开终端市场。

1.3

疫苗产业链:上游产业链能力日益增强,

行业进入发展新阶段

1.3.1 中国疫苗与生物技术上游行业蓬勃发展

生命科学上游产业链指服务于生命科学研究及生产(如生物制药、体外诊断等)全过程的相关产业,包括相关的仪器设备、耗材、原料及服务,是生命科学行业发展的核心基础设施。

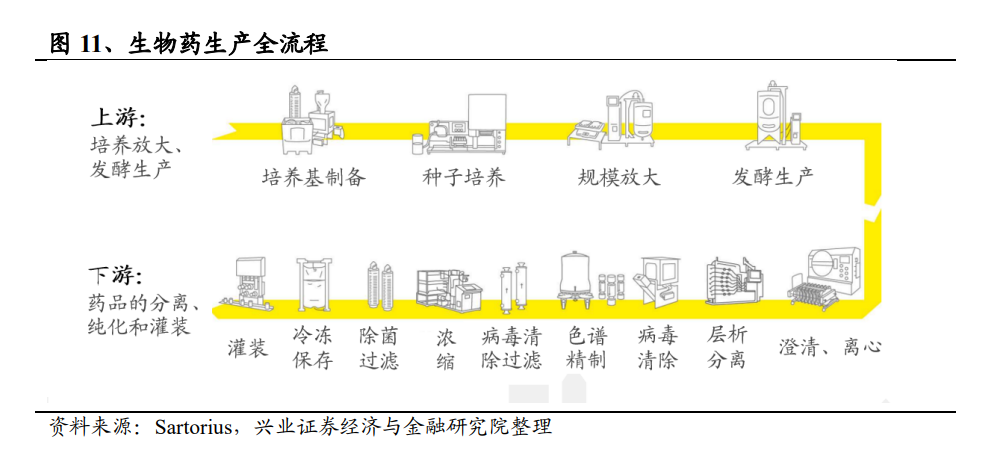

生物医药领域发展迅速,新技术层出不穷。在研究阶段,靶点发现、靶点选择、抗原制备、候选药物筛选及功能鉴定等多个步骤中,都对生物试剂、耗材和试验仪器设备有大量需求。生物药的工艺开发和生产相对复杂,流程繁琐且专业化程度高,涉及到培养基配制、种子培养、规模放大、发酵生产、分离、纯化、过滤和灌装等各个环节,也需要大量的专业仪器设备、原料以及耗材的支撑。

1.3.2 细分领域龙头公司成长快速,供给端格局良好

自2019年来,在自身技术发展和外部环境带来的发展机遇的双重促进下,各细分领域的头部公司收入增长迅速。在强调自主可控、国产替代的大环境下,各公司都有望延续快速发展趋势。国产生命科学上游处于起步发展阶段,各个细分领域竞争格局良好,在发展过程中相对进口产品具备价格和成本优势,毛利率维持相对平稳。国内生命科学上游公司产品与进口产品的技术差距逐渐在缩小,应用场景也开始逐渐从低值原料、耗材向高端市场改变,因此未来将能看到更多细分领域的公司出现在二级市场,生命科学上游的板块效应将不断加强。

国产产品渗透率低,国产化率提升空间依旧巨大

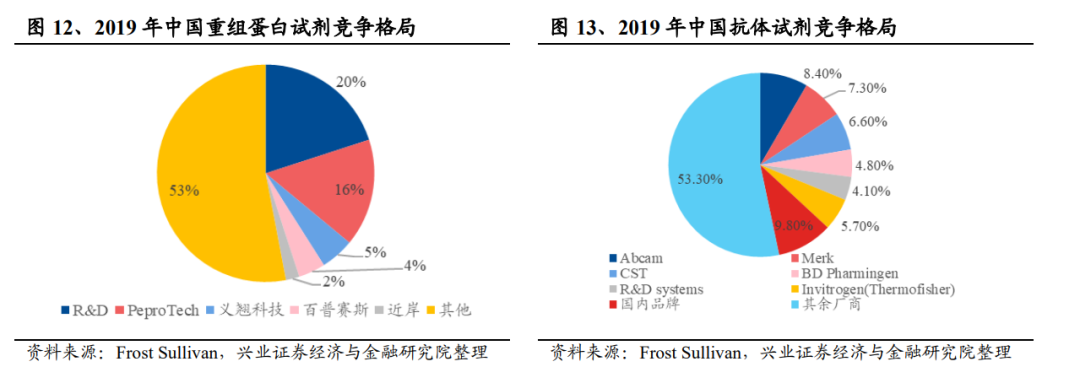

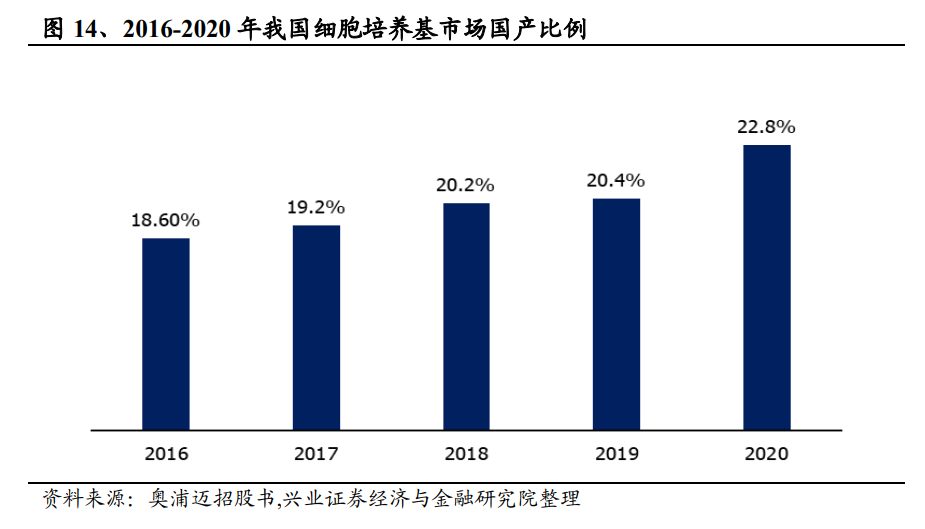

从行业竞争格局上来看,国产化渗透率依然处于低位,国产产品提升空间依然巨大。以研发端使用较多的生物试剂和生产端使用的原料培养基产品领域来看,2019年我国的重组蛋白试剂和抗体试剂依然以海外龙头公司产品为主,主要被R&D、PeproTech、Abcam和Merck等厂商占据;直到2020年,全国细胞培养基市场的75%以上依赖于进口产品,国产培养基的份额依旧处于低位。我们认为下游厂商对“自主可控”的生命科学上游相关产品的需求将不断加强,且在国内医保控费等政策下,下游厂商将更多地使用成本可控,供应迅速的国产产品,国产产品市占率提升的趋势将延续。

看好生命科学上游行业的快速发展,各细分领域的头部公司随着客户项目进展维持快速增长,“自主可控”意识促使国内市占率的提升,产业公司的国际化未来可期,是值得投资者关注的优质高成长赛道。

1.4

其他生物药:国际化+底部反转,

创新长期价值逐渐显现

生物药作为医药市场的一个细分领域,目前在全球药物市场中占据重要地位。在FDA的规定中,除疫苗外,生物药包括、抗体、血液和血液制品、过敏原、体细胞、基因治疗、组织和重组治疗性蛋白质。生物药可以由糖,蛋白质或核酸或这些物质的复杂组合组成,或者可以是生物实体,例如细胞和组织。生物药为各大疾病治疗预防(疫苗)、治疗(大分子创新药)、诊断(体外诊断)带来革命性改变,是创新药的重要构成。医药疗法革新,生物技术地位日渐凸显。

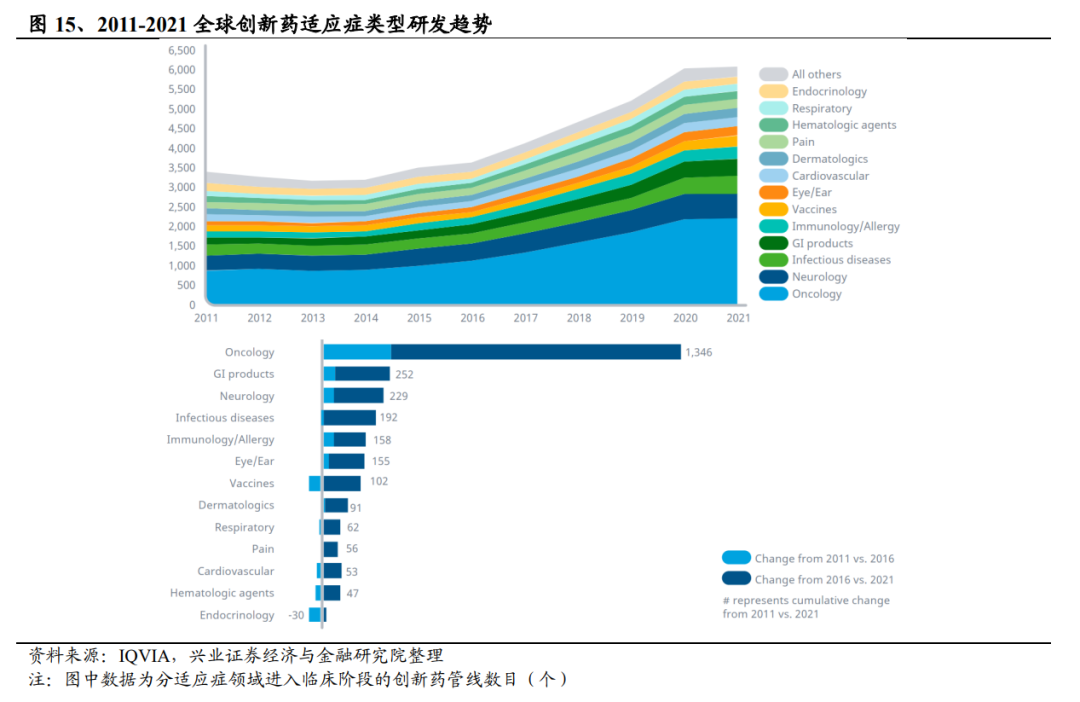

全球维度,创新空间依旧广阔,看好FIC/BIC潜质创新药产品的全球进展。2022年,尽管全球创新药整体板块受到了压制,但创新并没有停下脚步,在热门扎堆的肿瘤领域,LAG3、双抗等免疫通路相关进展不断提升肿瘤免疫治疗的整体疗效,国内相关布局丰富;在非肿瘤领域,自免、减重、非酒精性脂肪肝(NASH)、阿尔兹海默症(AD)等适应症陆续有相关疗法取得新成功,广阔市场等待各家药企的进一步探索。因此,全球空间对于每个创新药研发者都是最终的梦想。展望未来一年,可以持续关注AD、减重、NASH、AD等领域的进展,以及ADC、CAR-T、protac等新技术方面的新突破。

本土创新药出海可期。自2020年伊始,我国药企“国际化”进程显著加快,当年有70笔授权海外交易,但过去两年由于国内外疫情反复等原因,我国产品授权海外进度有所放缓,2022年是“国际化”小年,后续随着更多的产品数据读出以及国内药企积极参与国际交易,本土创新药出海后续依然可期。2022年初因信迪利单抗而召开的ODAC会议一定程度上影响了投资者对中国药企国际化的信心,我们认为ODAC会议的积极意义在于明确了中国自研产品出海进行临床研究和申报的主要路径。2022年我们见证了国内多款ADC药物的成功出海,体现在新技术和新靶点方面国产品种的差异化竞争力,后续有望持续看到具有BIC(全球同类最佳)或者FIC(全球同类最先)潜质药物的陆续海外转让。因此,以国际化为主的投资逻辑,建议关注真正具有BIC/FIC潜质的产品,相关公司有望通过产品数据兑现、海外权益转让或销售放量给估值或业绩带来较大弹性,新技术因为中美研发起点接近,有望成为国际化成功的突破口。

Big Pharma平台优势明显,有望逐步展现综合布局能力,传统药企底部反转,第二增长曲线逐渐显现。Big Pharma拥有较为完善的研发、临床、生产、销售一体化能力,现金流充沛且往往有传统业务的支撑,抗风险能力较强,有望依托丰富的综合布局不断展现长期竞争力和投资价值。过去几年对于Big Pharma和传统药企,集采是重点关注的话题,许多企业业绩进入平台或相对下滑的时期,随着集采影响的边际逐渐改善,以及企业转型过程中以创新为代表的催化逐渐显现,第二增长曲线和新的投资周期即将带来。

二、中证疫苗与生物技术指数:成长属性突出,当下配置价值凸显

2.1

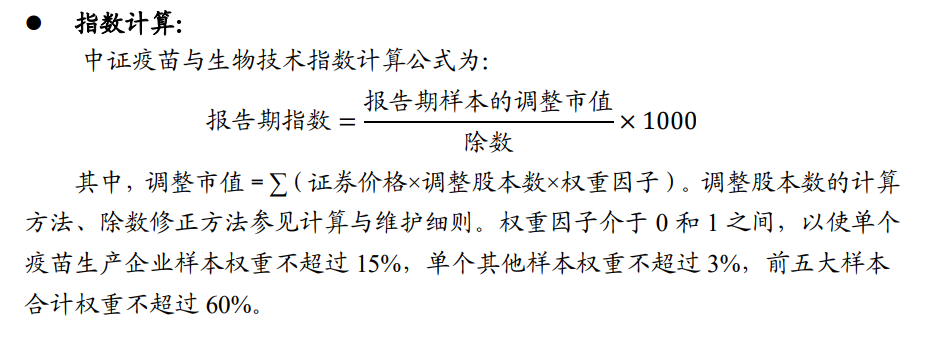

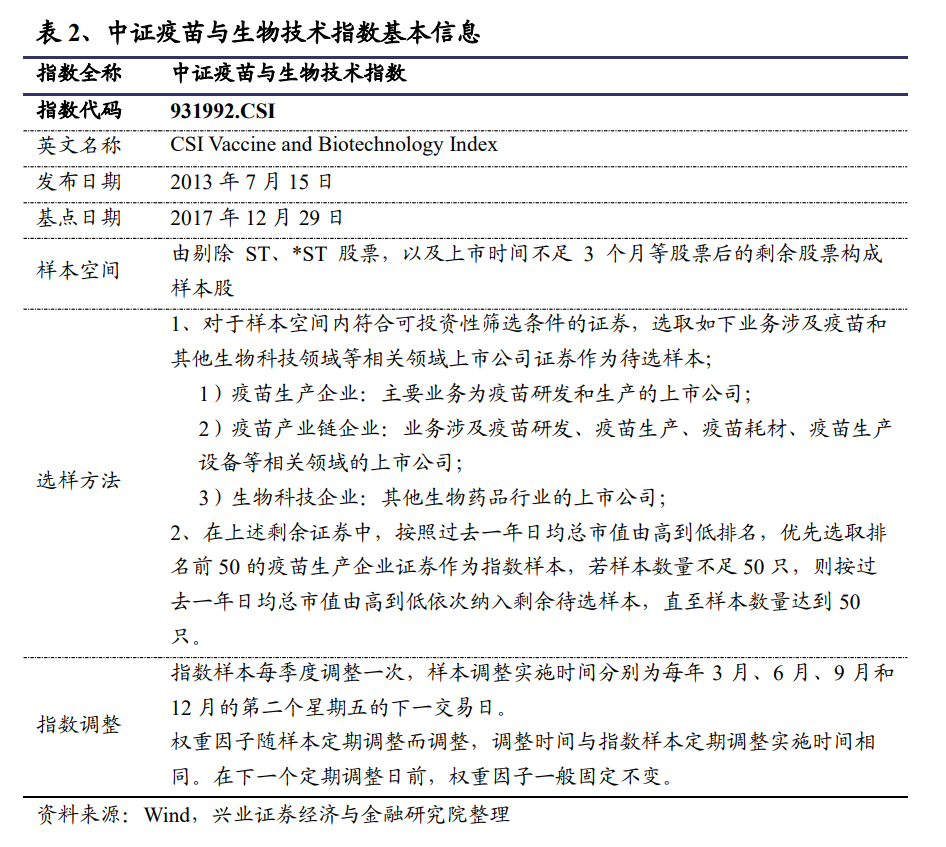

指数编制

2.2

指数表现:超越主流宽基指数

从业绩表现来看,自基日以来,中证疫苗与生物技术指数区间业绩累计收益超越了沪深300、中证500及万得全A:截至2023年3月10日,指数区间收益率为82.77%,而沪深300、中证500及万得全A分别为-1.58%、-0.73%以及11.65%。

2.3

指数流动性:流动性充裕,可容纳较大规模资金

2.4

市值分布:偏向中小盘风格

截至2023年3月10日,指数的40只成分股自由流通市值合计5164.56亿元,成分股加权平均自由流通市值为305.31亿元。从权重配置来看,指数偏向中小盘风格:流通市值100亿元以下的股票有25只,权重占比为24.67%;流通市值100-200亿元之间的股票有9只,权重占比为26.88%;流通市值在200-600亿元之间的股票有4只,权重占比18.25%;流通市值在600亿元以上的股票有2只,权重占比30.19%。

2.5

行业分布:深度覆盖疫苗板块各产业链

按照疫苗板块子行业划分,成分股在疫苗、其他生物药及疫苗产业链上配置权重分别达到66.85%、21.96%以及11.18%。

2.6

估值水平:位于历史较低位置,

当下配置价值凸显

截至2023年3月10日,中证疫苗与生物技术指数市净率(LF)、市盈率(TTM)分别为3.74、36.59倍,分别位于历史统计区间2.30%、19.78%的低位,配置性价比较高。

2.7

指数成分股:重仓股深耕疫苗产业链

指数重仓股覆盖具有尖端技术的疫苗公司:截至2023年3月10日,中证疫苗与生物技术指数的前五大成分股均为疫苗公司,前十大疫苗公司(疫苗为其主要业务之一的公司)合计占比60.13%;同时,指数成分股还覆盖了生物制品、化学制药、医疗器械等医药类公司。

2.8

指数特征:盈利能力优秀,成长特性凸显

中证疫苗与生物技术指数盈利能力优秀:中证疫苗与生物技术指数成分股ROE领先于沪深300、中证500以及万得全A等A股核心宽基指数。截至2022Q3,中证疫苗与生物技术指数的ROE为9.01%,同期沪深300、中证500以及万得全A分别为8.69%、6.49%以及7.73%。

风险提示:板块表现不达预期风险;文中提及的基金属于股票型基金,预期风险收益水平较高;历史表现不代表未来。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《创新启航正当时——中证疫苗与生物技术指数投资价值分析》

对外发布时间:2023年3月28日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

--------------------------------------

分析师:郑兆磊

SAC执业证书编号:S0190520080006

分析师:孙媛媛

SAC执业证书编号:S0190515090001

分析师:黄翰漾

SAC执业证书编号:S0190519020002

分析师:东楠

SAC执业证书编号:S0190521030001

分析师:占康萍

SAC执业证书编号:S0190522070008

研究助理:薛令轩

E-mail: [email protected]

--------------------------------------

本篇文章来源于微信公众号: XYQuantResearch