双柜台交易机制来了,哪个指数更有弹性?

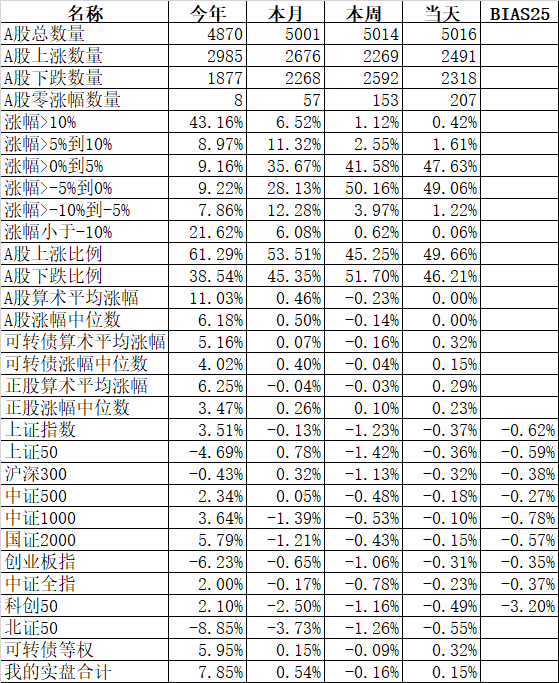

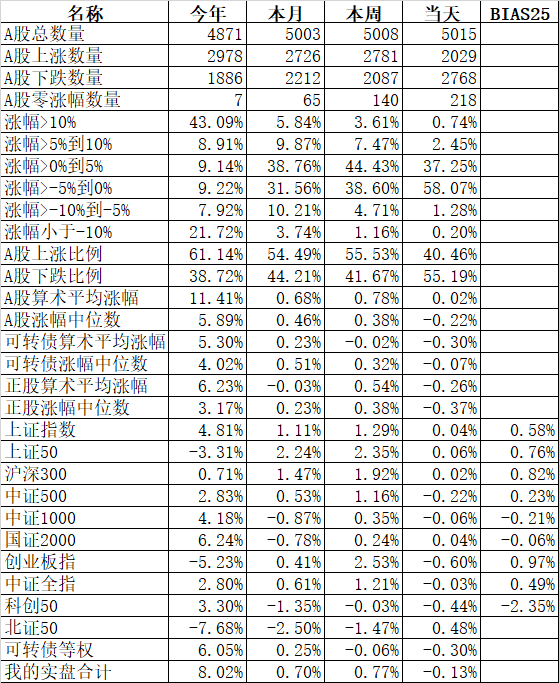

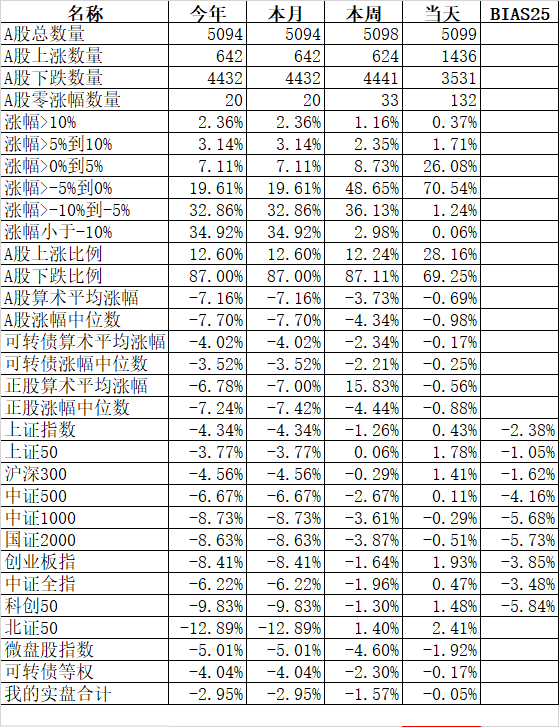

上周下半周的反弹,终于让不少基民看到了几丝曙光。

不过一年多的熊市,还是改变了不少基民。

有些朋友和我聊基金时,有了两个新认知:❶ 主动型基金不是万能的,也有跑输宽基指数的时候;❷ 想要持有体验好,还是要趋势跟随的。

这两个认知结合起来,于是就有了本文标题中的新需求:更具价格弹性和趋势性的宽基指数产品。

对于那些不希望研究行业轮动的基民,一个高 Beta有弹性的宽基指数产品,无疑是更好的选择。

宽基波动大不同

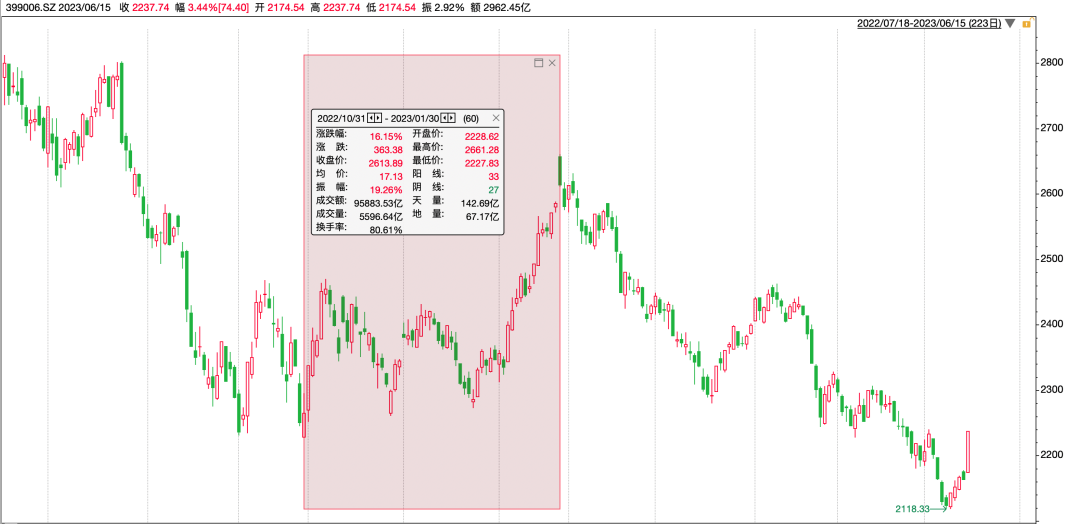

回首始于去年 10 月末的那波反弹行情,哪个宽基指数创造了最大的盈利空间?

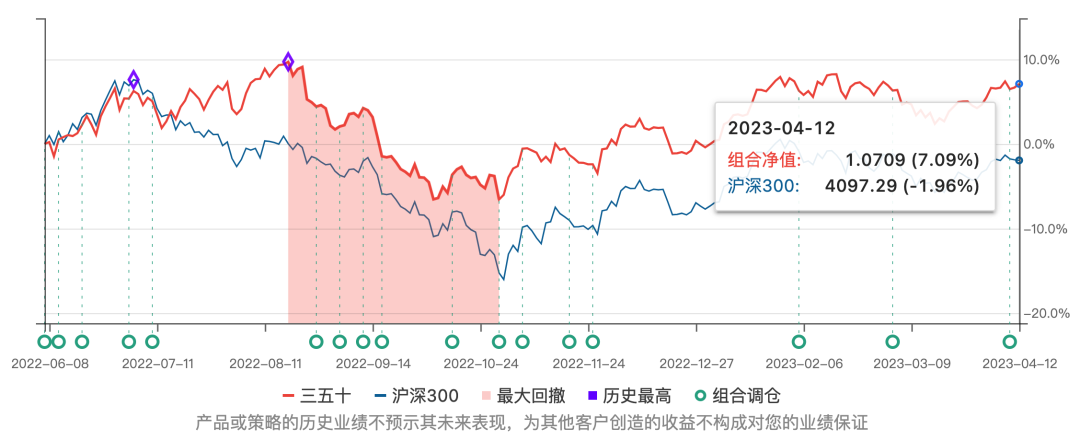

不妨先看标志性的“三五十”。

沪深300指数是 19.74%。

数据来源:Wind股票

中证500指数起步早,但波折多,累计涨幅更少,仅 14.71%。

数据来源:Wind股票

中证1000指数与中证500指数相若,合计 18.03%。

数据来源:Wind股票

习惯上,我们会认为创业板是相较传统规模宽基弹性更大的宽基指数。

但很可惜的是,去年末这波反弹,不在创业板的“好球区”。不但初期扭扭捏捏,中期涨幅 18.03%而已,后期更是创出新低。

数据来源:Wind股票

要说爆发力十足的反弹宽基,就得过条江,走出沪深股市,去港股寻觅。

下图是中证港股通 50 指数(为何关注此指数而非更常见的恒生指数,后文详述)走势图,三个月 53.09%的反弹幅度,才让你知晓什么叫弹力十足。

这样的走势,对于任何一个希望高弹性宽基持有人,显然都是不可忽视的。

港股为什么弹力十足

为什么去年那波,港股弹力十足?

要解答这个问题,就先得了解港股的宽基指数里面都有些什么。

下表是中证港股通 50 指数的十大权重股,可以看到类似腾讯、美团这样的科网股和一众金融股是两大主力。

在看明白这两大主力之后,也就不难明白为何去年末的弹力十足了。

科网股们,本来就是高 Beta个股,动辄大涨大跌,自然容易推高指数的波动。

至于金融股,虽然传统上是低波动的,但是去年那波恰好遇上了“中特估”,考虑到同一家央企,H股往往价格大幅低于 A股,所以更受益“中特估”行情也不奇怪。

那么未来港股类似中证港股通 50 指数是否还会是一个波动较大,适合交易的宽基指数。我觉得可能依然很大。

科网股这些不用多说,天然就是波动巨大的。而“中特估”们,这个概念刚刚起步推进,不可低估。

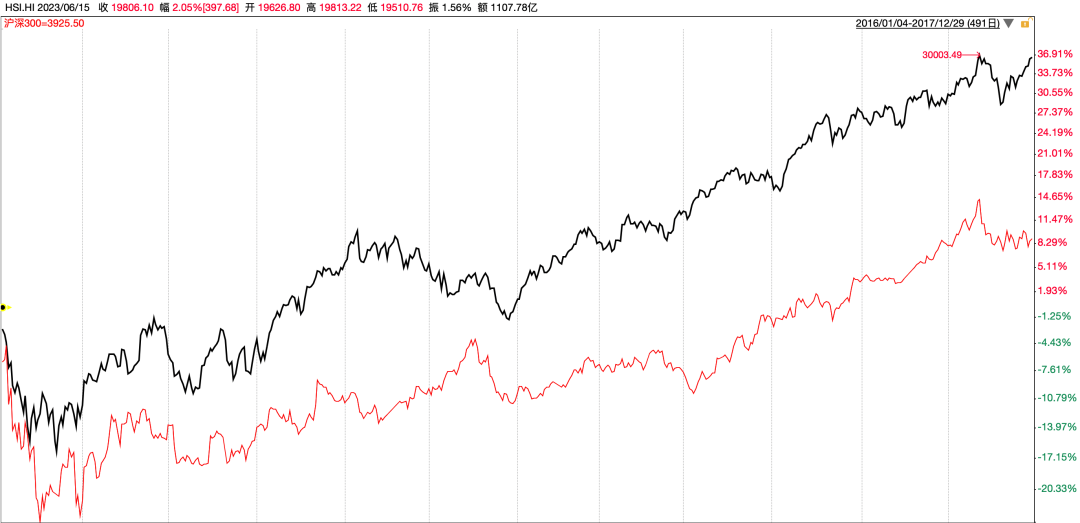

其实不用“中特估”这样的提法,如果你是够资深的基民,对于 2016 年至 2017 年的基金行情还有点印象,就会记得那些年大放异彩的港股基金。

下图是 2016 年至 2017 年恒生指数和沪深300指数的走势对比,两年间沪深300指数不过上涨了8%左右,年化4%都不到,也就比货币基金好这么一点。相比之下,恒生指数两年累计 36%的收益,显然要耀眼太多了。

为什么那两年里,港股比 A股权重股表现好那么多?

无它,A股溢价高而已。

下图是老读者比较熟悉的恒生AH股溢价指数,这个指数代表了同时在 A股和 H股上市的企业的 A股总体溢价率,140 点代表 A股溢价 40%。

从图表中可以看到,2016 年初 A股溢价一度高达 45%,而到了2017 年 3 月,只有13%,这32 个百分点的溢价回落,是 港股相较 A股走强的重要动因。

回首过去五年,始于 2019 年的 A股牛市,将 A股相较 H股的溢价再一次从 14.94%的低水平推高至一度最高 54.92%的水平,目前依然在38.74%的高水平,这就为港股收益的相对走强提供了基本面的支撑。

用港股通指数投资港股

港股宽基指数的弹性值得期待,随后的问题自然是一个好的指数标的。

传统上谈及港股,恒生指数无疑是最出名的指数,历史悠久,甚至许多 TVB 港剧中都有它的声影。不过这些年中证指数公司不断发力,也有了相当不错的港股指数产品线,代表者自然是其中的宽基指数,比如中证港股通 50 指数。

下图是过去五年中证港股通 50 指数(黑线)与恒生指数(红线的对比),可以看到这两者在 2020 年开始拉开了差距,前者明显走势好于后者。

即使看过往一年的表现,也依然是中证港股通 50 指数(黑线)在更多的时候有微薄的超额收益。

“港股通”,在交易层面,是有优势的。

传统上,追踪恒生指数,是以 QDII 架构,这不但受到 QDII 额度的限制,而且类似场外基金,赎回时动辄 4 个交易日的时间,对于资金的时间价值是巨大的损耗。

相比之下,中证港股通 50 指数因为入选的全部是港股通可交易的品种,所以可以直接用港股通渠道,如此就大大提高了申赎的效率。别忘了,港交所的双柜台交易机制也推出了,直接作用是可以降低内地投资者港股投资的汇兑敞口和因此产生的净值波动,这对港股通基金无疑又是一个进步。关于双柜台交易机制,有兴趣的朋友可以看《经济日报》这这篇《人民币将可直接买港股了!双柜台模式,了解一下→》。

港股通的价值,交易者都能感受到。也正因此,国内多家基金公司对此还是积极开发产品,比如 ETF 一哥华夏基金在 2021 年发行了华夏中证港股通50ETF(159711),今年又将于6 月 19 日至 7 月4 日发行联接基金(A 份额:018721 C 份额:018722),尤其是 C 份额的推出,意味着场外基民也可以更好的进行波段交易,在当下错综复杂的市场环境下,无疑可以更好的游刃有余。

本篇文章来源于微信公众号: EarlETF