我可以不用,你不能没有

“我可以不用,但你不能没有”,这是一句流传于安卓用户口中的名言,一众安卓厂商,习惯于在旗舰机型中添加各种功能,尤其是 iPhone 没有的功能,用户是否使用不重要,重要的是确保用户想用的时候能用。

之说以想到这句名言,是因为看到华夏基金25周年多资产全能平台策略会的一些报道,看到“多资产全能平台”这个提法,想到的对普通基民最通俗的诠释,或许就是这句“我可以不用,但你不能没有”了。

全能产品线=生产力

作为一个基民兼基金观察者,不敢说看着华夏基金从诞生到如今,毕竟我也要到 2003 年才写下我的第一篇基金报道,迄今也不过 20 年,但也算看过了华夏基金乃至中国基金业迄今大半程的征程。

我不想高屋建瓴的从什么中国资管行业大发展的角度去谈“多资产全能平台”的重大意义,只想从一个普通基民角度聊聊,一个多资产全能平台对我们投资有多大意义。

多资产全能平台,用拆字法,包含了多资产+全能,前者谈的是资产类别的多,而后者我个人理解的则是在资产类别内部的产品线丰富度。

先来说资产类别内的丰富度,这一点对普通基民或许更容易理解。

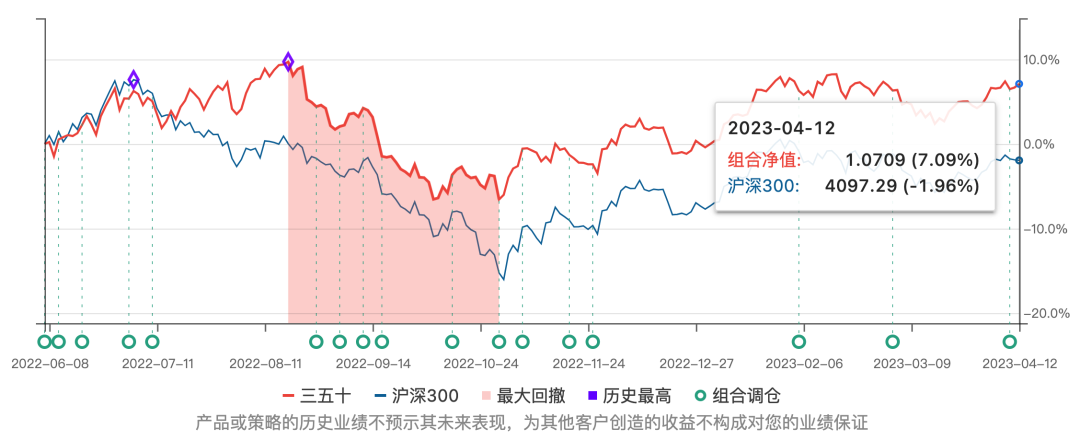

举个很简单的例子,EarlETF的老读者应该都知道,我曾经有一个“二八轮动”的模型,是在沪深300指数和中证500指数两个指数基金产品之间轮动,近年超额收益开始衰退。

如何拯救“二八轮动”?我在《Earl 二八轮动还好吗?优化的三个新方向》一文中说了,一个“点睛之笔”就是加入中证1000指数,超额收益立竿见影的反弹了。所以也有了我每周六会跟踪的“三五十轮动”。

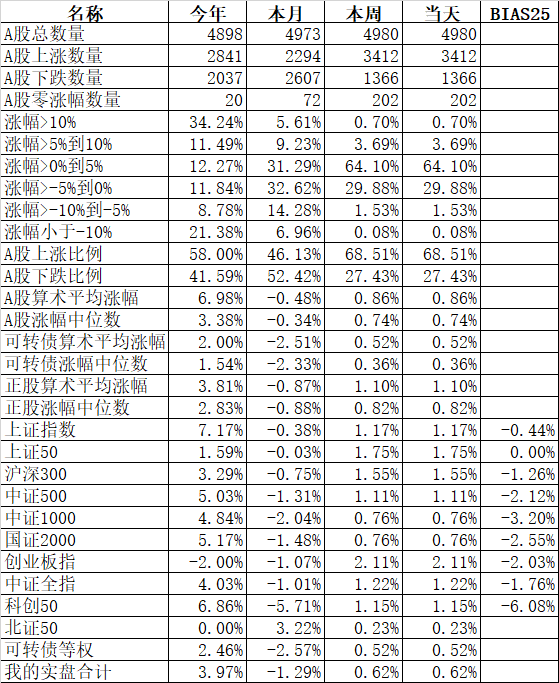

我自己的“三五十轮动”,是在且慢平台上用自建组合的方式来执行的,自 2022 年 6 月 7 日迄今,相对沪深300指数,还是表现不错的。

我的这个组合,就是基于华夏基金的三只ETF 的场外联接基金来完成的,目前是 500 和 1000 各半。由于三者基金同属一家基金公司,所以可以利用同公司转换的功能,确保笔者可以每次均以收盘价精准且便捷的实现三类宽基指数之间的无缝切换——而要实现这一点,前提就是一家基金公司早早的完成 300、500 和 1000 三大宽基的指数产品布局,并且完成场外联接基金的发行。

如果你是宽基指数的资深玩家,相信对2022 年中的中证1000ETF 的发行大战记忆犹新。当许多基金公司在那时还在匆忙发行1000ETF 补全产品线时,笔者利用华夏的产品,已经可以完成轮动操作,并且轻松吃到 中证1000在去年 8 月的那波独立行情。

这就是在 A股指数上产品线足够宽并齐备的好处——从这点而言,“全能”直接就是生产力。

当然,华夏基金在股基上的“全能”,绝不仅仅是“三五十”的完备。

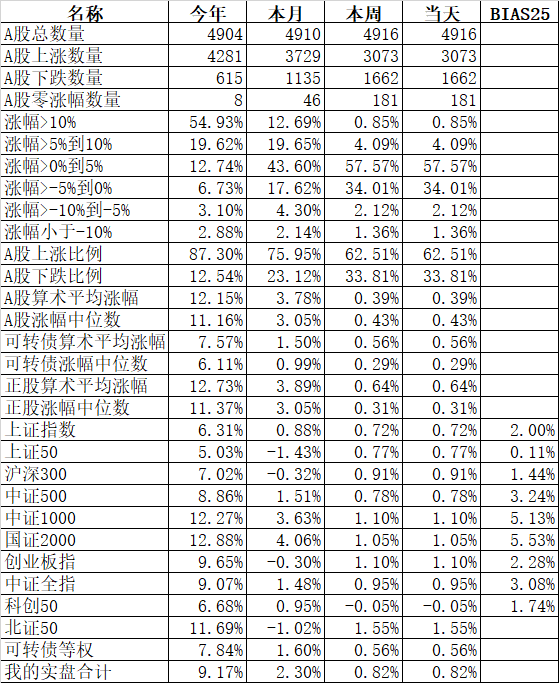

EarlETF 的老读者都知道,每年我都会做一次 ETF 的大盘点,最近一期是ETF 的 2022,内卷进一步加剧。在评价核心 ETF 上,我有一个 101 指标,即规模超 10 亿元,日均成交额超 1 亿元,下表是对 2022 年基于公司层面的总结,可以看到华夏基金继续排名第一,并相较随后几名有着近乎碾压的优势。我一直将华夏基金成为“ETF 一哥”,仅此一点就可以看到是实至名归。

华夏今次的策略会,看到这张图表,呈现了华夏基金从主动到被动的全方位布局,从 A股的全市场到细分赛道,再到跨资产,布局的确够完备。

熊市赚大钱的可能性

当然,说到跨资产华夏有两个跨资产类别,不可不提。

一个,是商品。

商品类 ETF,在中国基金市场,除了黄金 ETF,似乎就从来是一个小众的领域,基金公司懒得创新,基民也很少愿意尝鲜。

但正如笔者一开始所言,对于一个多资产全能平台,基金产品“我可以不用,你不能没有”。

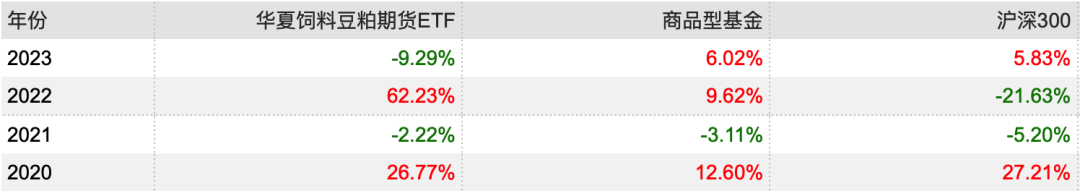

这里就不得不提豆粕 ETF,早在 2020 年末的第一次 ETF 大盘点ETF 基金公司 TOP10 大盘点,谁是真英雄中,我就特别表扬过华夏基金 2019 年9 月推出的这个品种。

在整个 2021 年,当 A股依托新能源热潮,大量基金还能有双位数收益之时,豆粕 ETF 并没太多的存在感。

但是到了 2022 年,大涨 62.23%的豆粕 ETF,在同期沪深300指数下跌 21.63%的衬托下,无疑是万丈光芒。

数据来源:Wind股票 截至 2023年04月12日

虽然可能并没有太多人能抓住这波行情,但毫无疑问豆粕 ETF 的存在至少为投资者提供了一种在 A股熊市赚钱,而且是赚大钱的可能。这时候你就更能体会“我可以不用,你不能没有”这句话的深意。

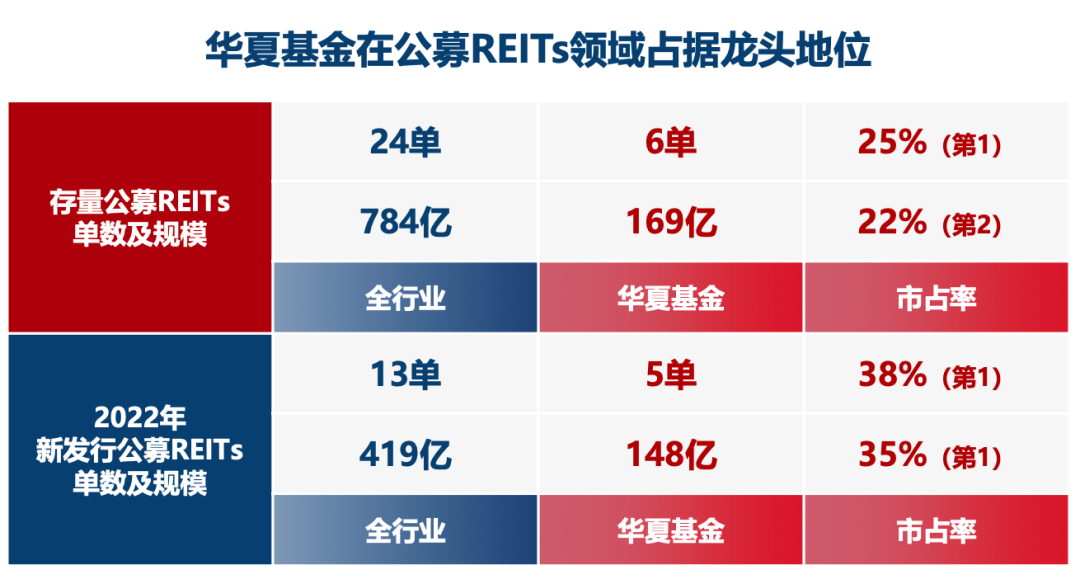

另一个,则是 REIT。

REIT 是近年中国证券市场的创新,虽然从美国等国际市场来看,是重要且成熟的品类,为投资者在权益、固定收益资产类别之外,提供了一种重要的现金流来源。

而从统计来看,华夏基金似乎有重演“ETF 一哥”的风采,有望登顶“REIT 一哥”。

对普通基民而言,REIT 或许不是一种诱人的板块,所以当下即使是活跃的 REIT,日成交额也不过数千万。但从资产配置角度而言,在低息时代,REIT 提供了更多固定现金流的可能性。我之前介绍过不少 REIT,参与过 IPO,也二级低买高卖赚到钱过,我深信REIT 的价值,或许要伴随市场的逐步发展,才能真正让更多普通基民逐步感受到其意义所在。

坚持做难而正确的事

REIT上的发力 ,很能体现华夏基金在打造“多资产全能平台”上重要的一点——坚持做难而正确的事。在许多的产品类别上,华夏都是前瞻性的发力。

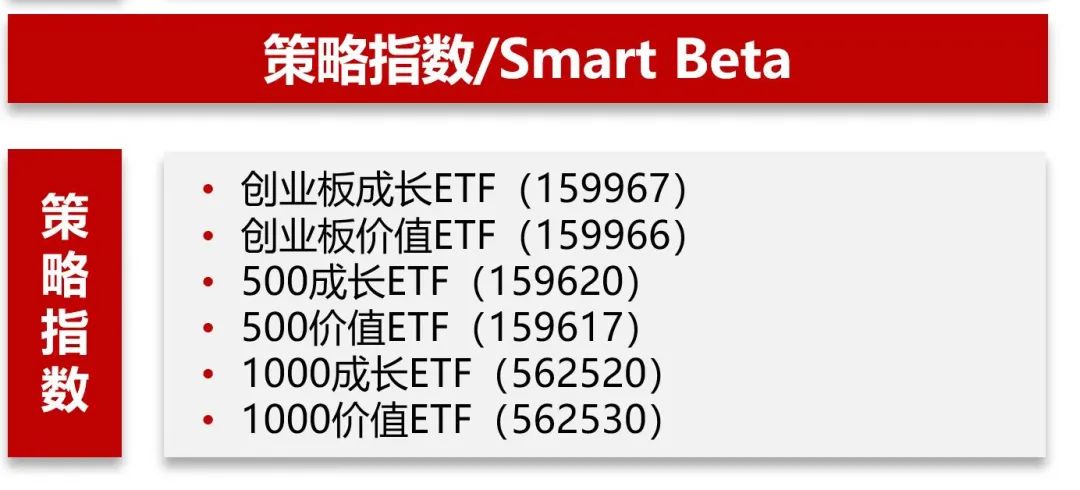

这一点的典范,当属大家更熟悉的华夏基金的创业板成长ETF,以及背后持续布局的Smartbeta 产品线。

Smartbeta,是近年全球资产管理市场大热的一个概念。有别于传统的规模风格指数,Smartbeta 基金作为指数基金的一个分支,依托更多现代的因子,为持有人提供了透明且规则化的超额收益可能。

当然,在中国基金市场,因为特殊国情,一方面是主动基金有着显著的超额收益吸引了最多的目光,另一方面是投机性更强的场内交易者疯狂的追捧行业 ETF,类似 Smartbeta 基金反而因为其复杂性,更多是受到专业投资者的青睐。

但可以看到,华夏基金在 Smartbeta 上,是有着坚定企图心的——这种坚定并不会因为短期市场的不认可而停滞。

在定制创成长指数并发行 ETF 的基础上,近年华夏基金又在逐步布局 沪深300指数、中证500指数和中证1000指数的相关 Smartbeta 基金,从下图可以看到,继创业板成长ETF和创业板价值ETF之后,近年已经完成了 500 和 1000 两个热门宽基的成长和价值风格 Smartbeta ETF 的布局。

在说 Smartbeta 之余,又要说说 AI。

这些天 ChatGPT 大热,投资界自然要跟风,差不多是言必称 AI 了,TMT 行业的成交占比更是创了历史新高。

但是 AI 如何辅助投资,虽然许多基金公司都表示早就引入了深度学习等方法来辅助量化投资,但是如华夏基金这样早早就大张旗鼓布局 AI 的,还是少数。

早在 2017 年,华夏基金就和微软达成合作启动智能投资的项目,并于 2019 年将 AI 投资应用于指数增强基金的投资上。

AI 投资的价值何在?华夏基金的指数增强产品有何特色?

此次的 25 周年策略会上,华夏基金 AI 投资这块的领军人物孙蒙给出了一张示意图,强调了人工智能在寻找策略上不依赖人力的押注因子。

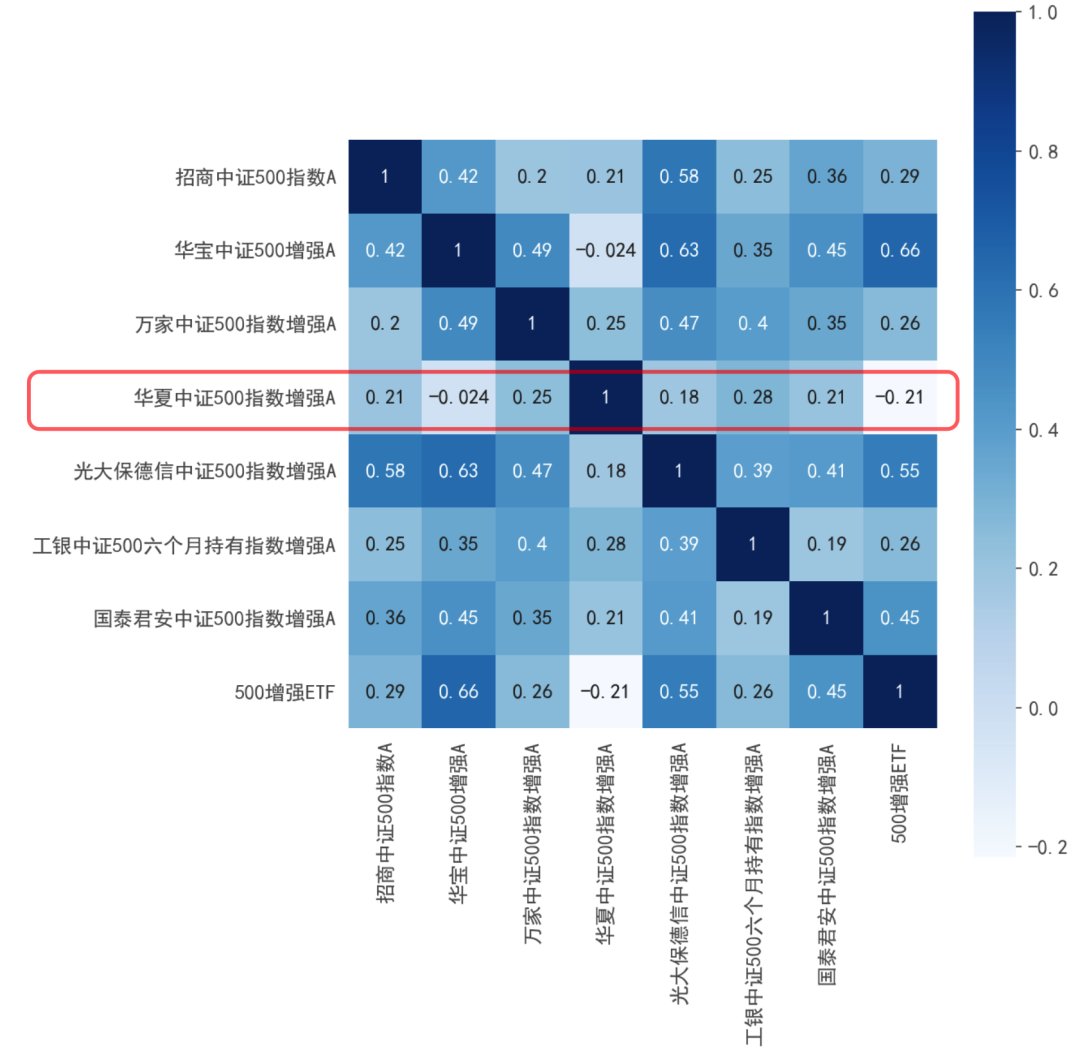

的确,除了不错的超额收益之外,华夏基金的指数增强与别家指数增强基金超额收益较低的相关性也是重要的一点鲜明特色,而这背后 AI 加持无疑提供了不同的因子来源。

下图是我将 2022 年超额收益较多的若干只中证500指数增强基金最近 52 周的超额收益做了一个相关系数分析,可以看到华夏的中证500指数增强可谓是“鹤立鸡群”,与其他产品的相关系数都很低,甚至还有负相关,这意味着华夏的 AI技术,的确帮助华夏的指数增强策略走了一条不拥挤的道路,有着更异质性的超额收益——这一点,对于专业投资者尤其是基金组合而言,至关重要。

回顾过往,华夏基金当年与微软的合作,也就是在 2017 年时热了一段时间,此后就逐渐伴随智能投资的退潮而被淡忘。

但这一波 ChatGPT 的崛起终于让华夏基金在这块的耕耘藏不住了,看过孙蒙的上述分享,才知道华夏基金在AI 投资这条难而正确的事上已经低调耕耘了许多年了。

“多资产全能平台”,代表着已经被海外投资界证明的未来方向。

海外市场验证过的跨资产组合、Smartbeta、AI 投资等工具链,我相信在中国的资产管理行业终究也有崛起的一天。

当然,这一天不是等出来的,而是需要类似华夏基金这样愿意“坚持做难而正确的事”的公司去一步步推动的,我始终希望,类似豆粕 ETF、500 指增、创业板成长ETF 这样具有创新价值的产品,越来越多。毕竟,对基民而言,工具越多,赚钱的可能性就越多——我可以不用,但资管行业不能没有。

本篇文章来源于微信公众号: EarlETF