基金经理全视角系列之131:广发基金 蒋科

导读

1、蒋科,金融学硕士,12年证券从业经验,2年投资管理经验。现任广发基金成长投资部基金经理,管理广发趋势动力。蒋科潜心行业研究10年,深耕的领域覆盖科技、周期、制造以及部分消费行业,构建了既有广度又有深度的研究体系,在自下而上的个股挖掘和自上而下的宏观研判方面,都有丰富的研究实践经验。

2、蒋科偏好从确定性出发进行成长投资,追求确定性大于弹性,重视Alpha强于Beta。蒋科分析说,股票的投资回报有三个来源:股息、估值、盈利增长。在A股市场,确定性最强的是盈利增长带来的回报。因此,蒋科在挖掘优秀的成长行业和公司时,最主要的着眼点是盈利持续增长的能力,他希望从产业趋势中寻找到净利润持续增长的成长股,在重点考虑企业竞争力、商业模式、业绩可持续性的基础上,兼顾估值和成长性。

3、蒋科的投资策略以基于产业趋势的基本面投资为主,基于高安全边际的价值投资和基于困境反转的逆向投资为辅。蒋科认为产业趋势形成的原因多种多样,包括来自于新技术、新产品和新模式等,其一旦形成,会经历较为完整的生命周期,持续时间较长,而且成长空间较大,因此确定性也较高。

4、代表基金:广发趋势动力。

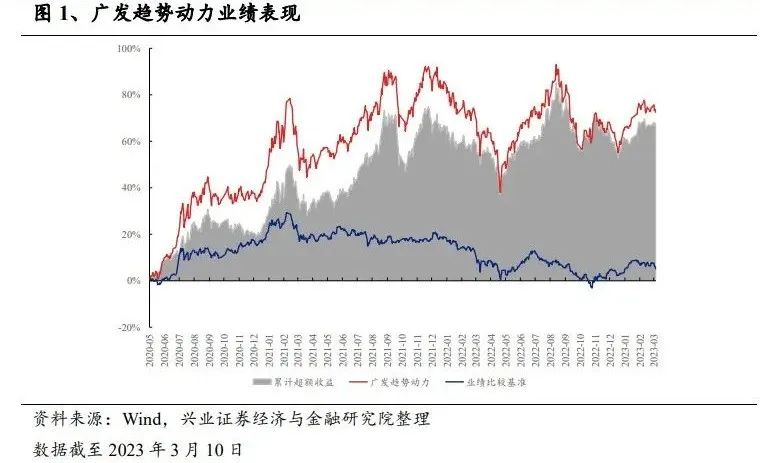

截至2023年3月10日,自基金经理任职以来,基金超额收益为67.57%,年化超额收益为19.20%;在同类基金中收益排名8.03%。在近3个月较为波动的市场中,基金依然获得了4.79%的超额收益;在同类基金中收益排名6.46%。

5、持仓分析:基金始终以成长风格为主,行业配置较为均衡。

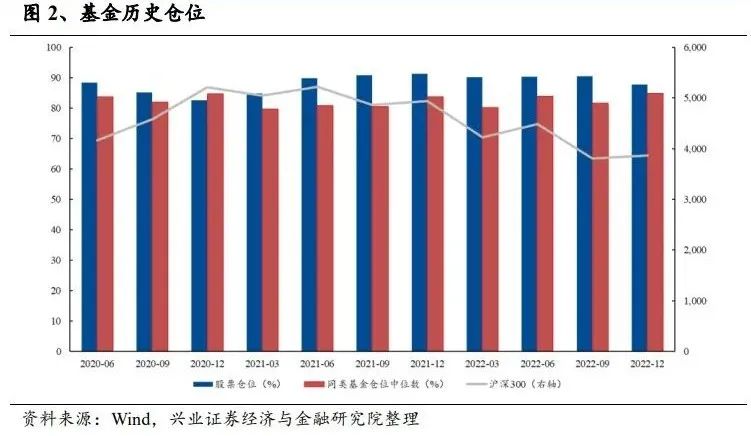

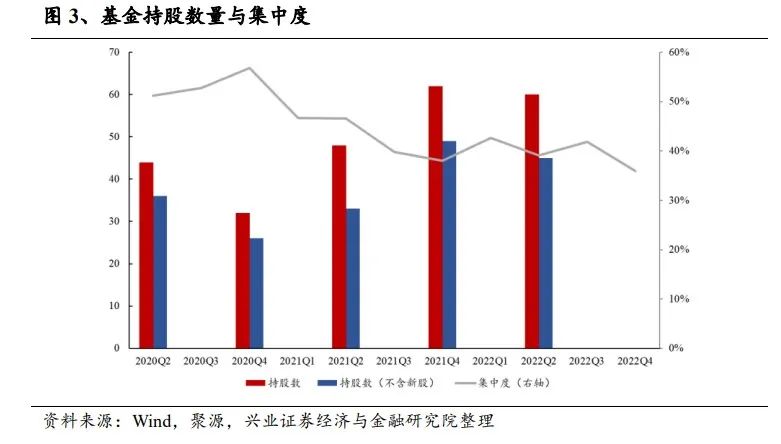

广发趋势动力的仓位调整幅度较小,基本稳定在90%上下。蒋科较少进行择时判断,主要通过调整组合结构应对市场风险。截至2022Q4,股票仓位为87.77%。

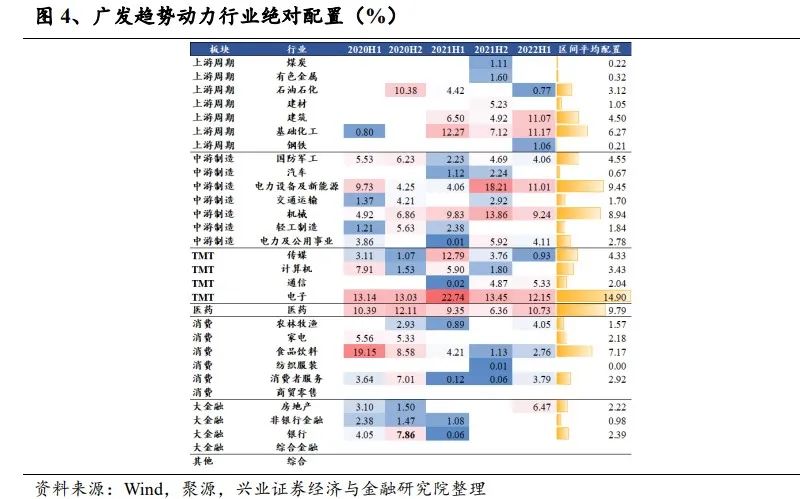

自蒋科任职起平均配置比例较高的行业有科技成长板块中的电子、传媒;高端制造板块中的机械、电力设备及新能源;周期板块中的基础化工、石油石化。2022H1基金配置比例最高的行业为电子、基础化工、建筑;在电子的配置中,基金主要配置于消费电子。

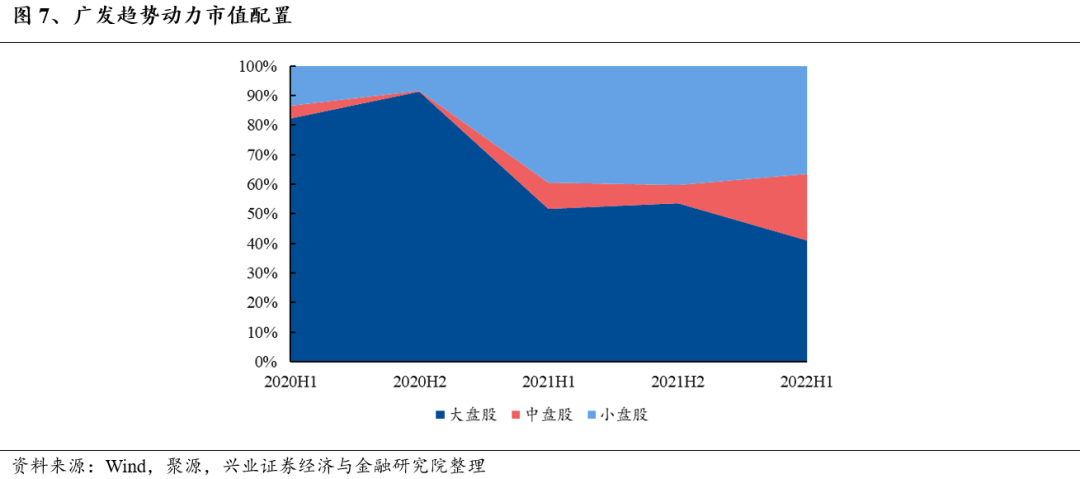

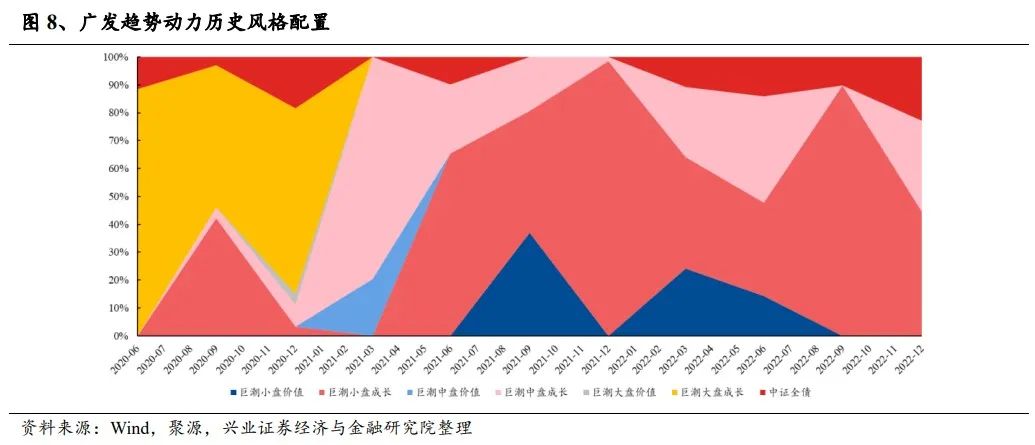

基金始终保持成长投资风格,从2021年开始,逐渐从大盘成长风格转向中盘和小盘成长风格,截至2022Q4,小盘成长、中盘成长的占比为44.57%、32.49%。

风险提示:基金投资有风险,本报告不代表投资建议;基金经理历史业绩不代表未来,请投资者知悉

1、基金公司

2、基金经理访谈录

2.1

基金经理介绍

蒋科,金融学硕士,12年证券从业经验,2年投资管理经验。现任广发基金成长投资部基金经理,管理广发趋势动力。他曾任海通证券股份有限公司行业分析师,上投摩根基金管理有限公司行业研究员,广发基金管理有限公司成长投资部研究员、基金经理助理。

蒋科潜心行业研究10年,深耕的领域覆盖科技、周期、制造以及部分消费行业,构建了既有广度又有深度的研究体系,在自下而上的个股挖掘和自上而下的宏观研判方面,都有丰富的研究实践经验。

2.2

投资框架

蒋科偏好从确定性出发进行成长投资,追求确定性大于弹性,重视Alpha强于Beta。

选择标的时,他重视未来1-3年投资回报率的确定性及个股收益率对组合的贡献度。他认为股票的投资回报来源于股息、估值和盈利三方面。在股息方面,他指出A股长期派息的公司较为稀缺,且普遍股息回报率不高,因而只考虑股息是不够的。剩下的回报主要来自于盈利增长或估值变化,二者有一定的相关性。理论上来看,盈利增长可能带来估值提升,也就是常说的戴维斯双击,但实际投资中估值变化较为复杂。因此,从收益来源的角度分析,中长期盈利增长属于确定性较强的投资回报来源,也是组合收益的主要来源。他所看重的“从确定性出发”,就是着眼上市公司的盈利增长,长期挖掘优秀的成长公司。

与此同时,蒋科也在不断拓展自己的能力圈,因为每一种市场风格中占优的行业和公司都是不太一样的,所以需要对不同的行业都有基本的认知,这才能构成投资的出发点。整体来说,蒋科立足于基本面研究,通过研究驱动投资,追求收益的确定性大于弹性,重视alpha大于beta。

(二)投资策略

第一,对于基于产业趋势的基本面投资而言,蒋科认为产业趋势一旦成立,将很容易带来高景气度。但是高景气度自身不仅来自于产业趋势,还来自于一些短期因素,如库存短缺带来的短期供需失衡等。因此如若仅关注高景气度,则很难判断其持续性,反而容易造成亏损。但产业趋势形成的原因多种多样,包括来自于新技术、新产品和新模式等,其一旦形成,会经历较为完整的生命周期,持续时间较长,成长空间较大,因此确定性也较高。

第二,对于基于高安全边际的价值投资而言,蒋科指出自己偏好业绩增速相对较高的低估值标的,并有三个关注点需要留意。第一个关注点是高增长的可持续性;第二个关注点是低估值陷阱与潜在风险,这需要对目标公司的治理、资产负债表和现金流量表做细致的研究,否则如若出现暴雷,将产生巨额亏损;第三个关注点是标的对组合的贡献程度,这不仅需要标的存在正的绝对收益,还需要从组合的角度判断其是否能够提升基金的整体表现。

第三,对于基于困境反转的逆向投资,蒋科主要通过分析真实的、可跟踪的核心数据来判断反转的机会,而不会仅根据有反转的预期就买入。

(三)投资偏好

2.3

操作风格

2.4

行业观点

(一)AIGC行业观点

蒋科认为目前A股的AIGC板块仍处于较为早期的阶段,大致可以分成三类公司。第一类是有一定技术能力、将来可能在底层平台上推出相关产品的公司;第二类是具有一定技术积累的公司,如AI技术类创业公司,但这类公司目前主要受制于资金短缺;第三类是从事中间开发服务、上层应用服务的公司,如进行文本和图像生成,落地难度较小,能够起到降本增效的功能,长远来看也可能带来更广泛的需求,如用来设计更具开放度和自由度的游戏等。

(二)AR、VR行业观点

对于AR,蒋科认为其关键点在于技术难点,而非应用场景,一旦突破技术难点后,其应用场景可以对标智能手机。

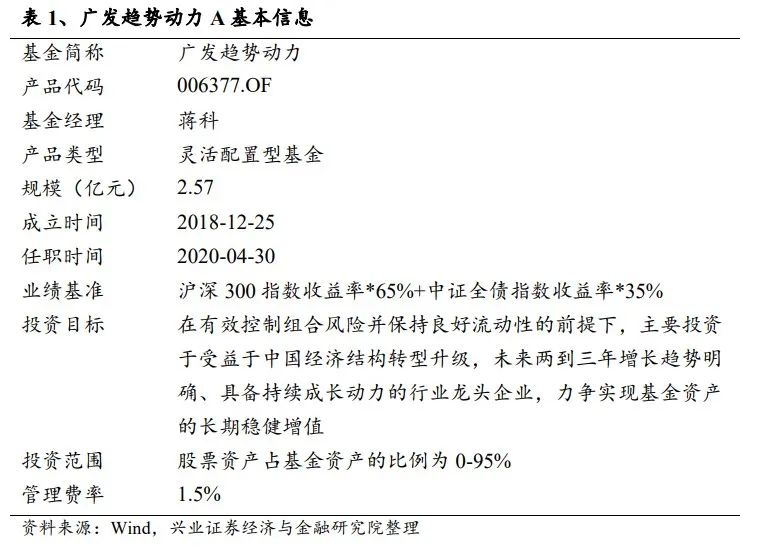

3、广发趋势动力:基金概况

广发趋势动力(006377.OF)成立于2018年12月25日,是广发基金旗下的一只灵活配置型基金。蒋科自2020年4月30日起担任该基金经理。截至2022年12月31日,基金规模为2.57亿元。

4、收益表现

5、持仓分析

5.1

基金仓位与持股集中度

广发趋势动力的仓位调整幅度较小,基本稳定在90%上下。蒋科较少进行择时判断,主要通过调整组合结构应对市场风险。截至2022Q4,股票仓位为87.77%。

5.2

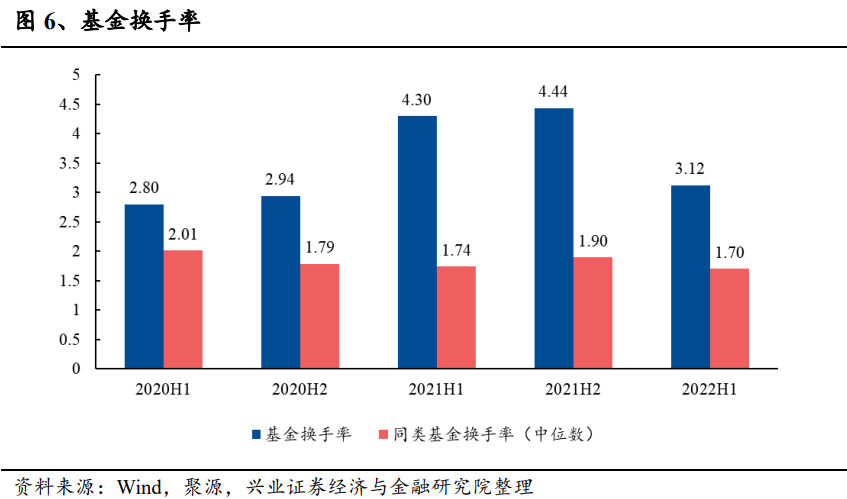

行业配置与换手率

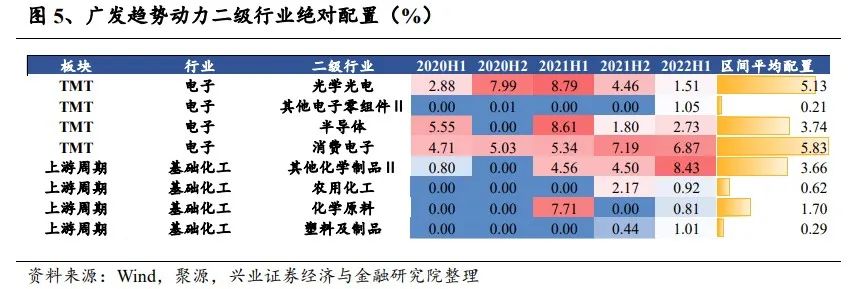

通过分析中信二级行业分布,我们可以发现,在电子的配置中,基金当前主要配置于消费电子;在基础化工的配置中,基金主要配置其他化学制品II。

5.3

市值与风格配置

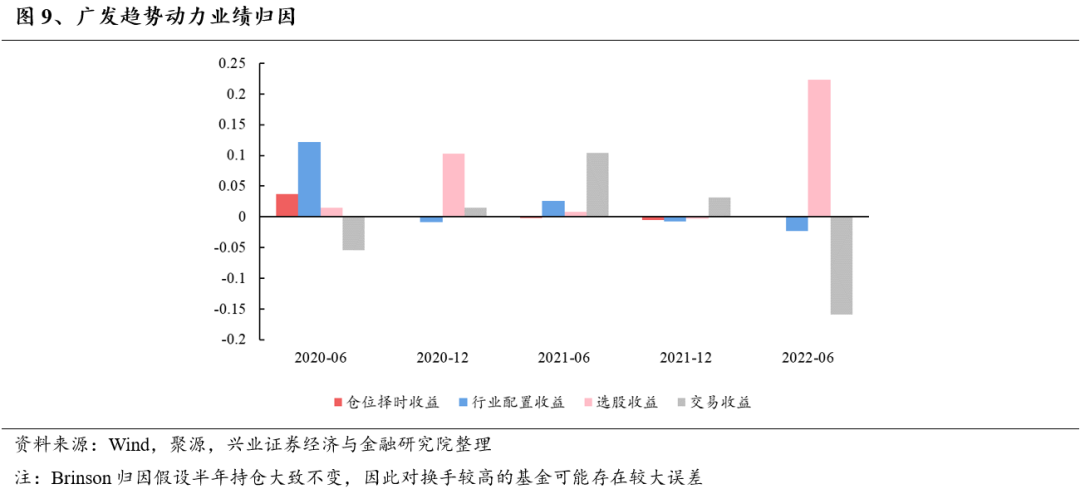

6、业绩归因

风险提示:基金投资有风险,本报告不代表投资建议;基金经理历史业绩不代表未来,请投资者知悉。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《基金经理全视角系列之131:广发基金 蒋科》。

对外发布时间:2023年3月21日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

--------------------------------------

分析师:郑兆磊

SAC执业证书编号:S0190520080006

E-mail: [email protected]

分析师:沈鸿

SAC执业证书编号:S0190521120001

E-mail: [email protected]

--------------------------------------

更多量化最新资讯和研究成果,欢迎关注我们的微信公众平台(微信号:XYQuantResearch)!

本篇文章来源于微信公众号: XYQuantResearch