基金经理全视角系列之133:诺安基金 杨谷

导读

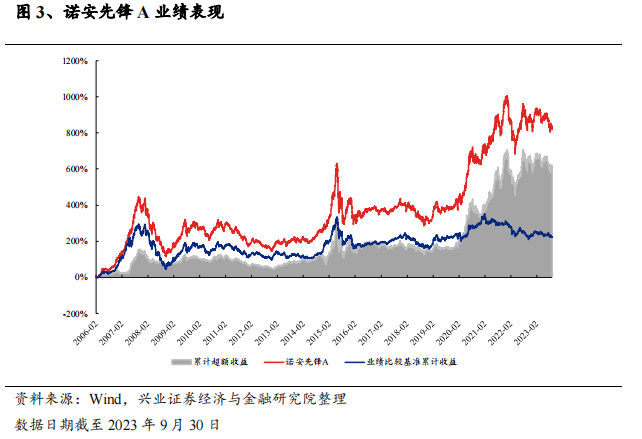

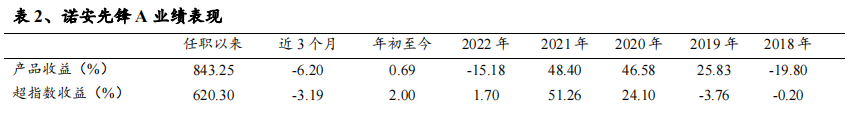

杨谷,CFA,从业25年始终奋斗于投研第一线。他目前连续管理诺安先锋基金已经超过17年,业绩表现亮眼,是市场上少有的投资老将。他曾任职于平安证券公司综合研究所、西北证券公司资产管理部。2003年10月加入诺安基金管理有限公司,现任诺安基金副总经理。目前在管产品共4只,其中诺安先锋是其管理时间最长的产品。截至2023Q3,杨谷在管产品总规模87.54亿元。除管理基金外,杨谷还承担公司的部分管理职能,如制定和推进制度落地、基金经理指导等。从诺安先锋的业绩表现来看,自杨谷管理以来,基金业绩回报优异:累计收益率843.25%、年化收益率13.59%。

基金经理投资框架与理念:1)投资理念:基金经理投资极具前瞻性,侧重自下而上寻找成长股,通过深入研究试图发现具有业绩持续增长趋势的公司,把握住业绩增长带来的超额收益,以及业绩增长带动估值抬升的潜能;并且基金经理偏好选择蓝海市场,敢于挖掘未被卖方覆盖的个股,2023年中报显示总持股数达340只;2)选股流程:在成长股的筛选上,基金经理希望通过深入挖掘,找到能解决用户痛点、有竞争壁垒、处于蓝海市场的公司;3)投资框架与投资目标:基金经理构建的组合包括核心成长策略和卫星策略两个部分,核心仓位是精选出的业绩持续增长的公司构建的组合,卫星策略布局于认知领先市场的板块,仓位一般不超过20%。

对于当前市场,杨谷表示过去跌幅较大的医药行业或许存在反弹机会,数字经济内部可能会出现分化,但部分赛道仍有上涨能力。他指出在2023年上半年,许多公司本身没有问题,但由于面临恶劣的经济环境和下行的行业景气度,股价出现了大幅下跌。然而,下半年随着经济的修复,这些公司或行业会出现比上半年更多的投资机会。这些机会不仅局限于目前景气度上行的行业,还涵盖了一些竞争实力很强但景气度一般的领域。

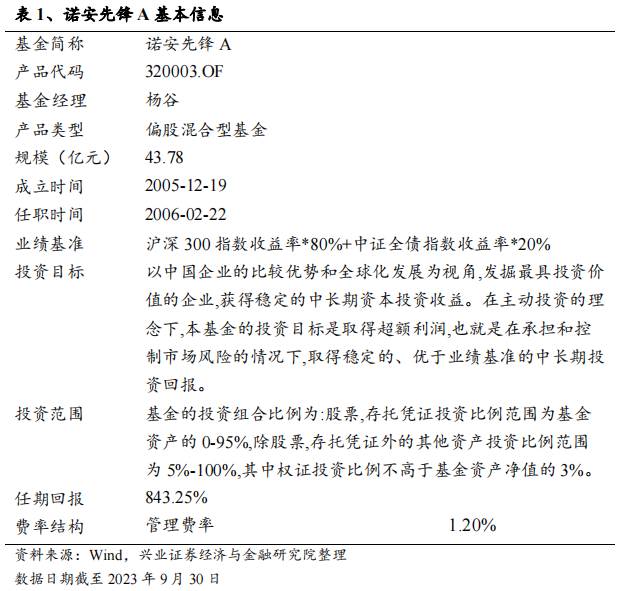

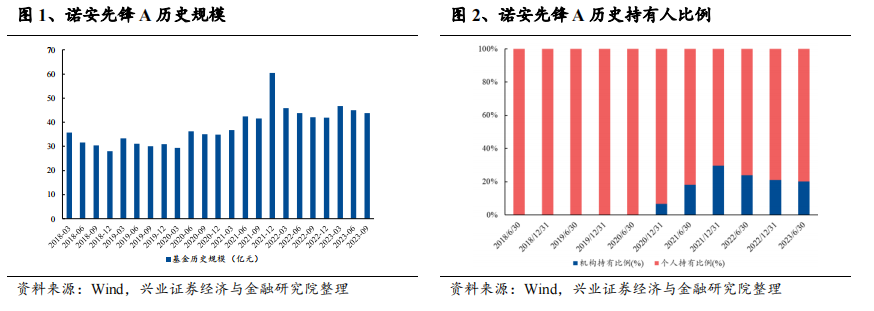

代表产品:诺安先锋A,杨谷自2006年2月22日起担任基金经理。截至2023年9月30日,基金规模43.78亿元。在年初至今较为波动的震荡市场中,基金在同类基金中排名较为靠前,为前13.39%(474/3541)。

基金持仓分析:基金始终以成长风格为主,当前主要配置于基础化工与机械行业。

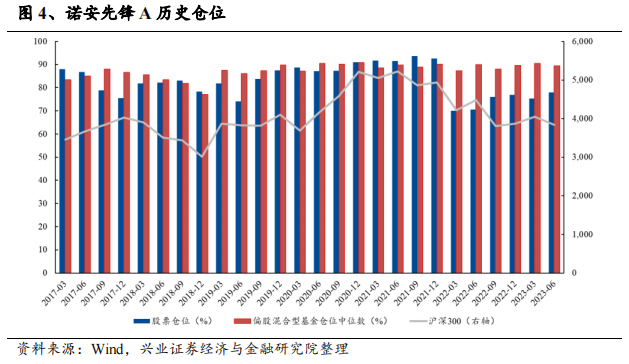

自2022年以来,基金仓位有显著降低,自90%左右降至70%左右。但在2023年二季度,在市场情绪陷入低迷之际,基金进行了仓位的提升。截至2023Q2,股票仓位为77.93%。

自任职起平均配置比例最高的两个行业为基础化工与电子。截至2023H1,基金重仓前三行业为基础化工、机械、电子,占比分别为28.29%、17.76%、10.42%。在基础化工的持仓中,基金主要配置于其他化学制品II。

基金始终坚持成长投资风格,当前主要配置于小盘成长风格。

业绩归因:Brinson业绩归因显示诺安先锋的选股收益最为显著。

风险提示:基金投资有风险,本报告不代表投资建议;基金经理历史业绩不代表未来,请投资者知悉。

1、基金公司

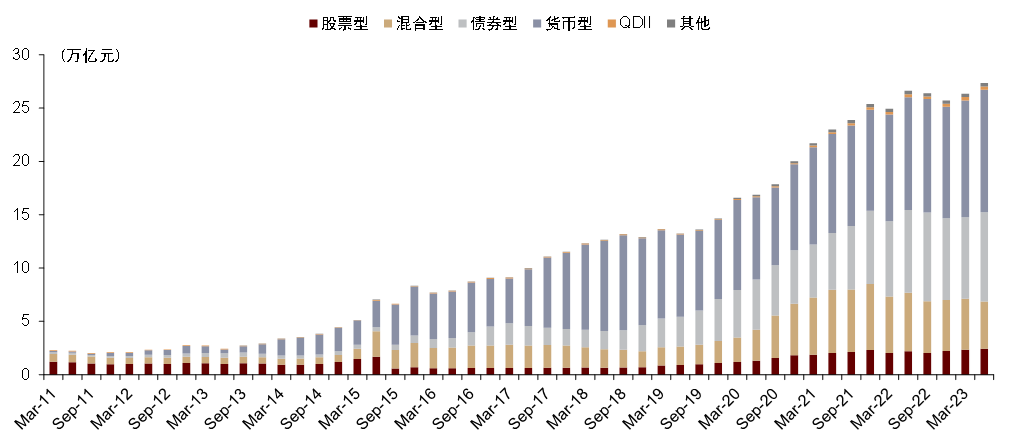

诺安基金管理有限公司成立于2003年12月,其股东为中国对外经济贸易信托有限公司(40%)、深圳市捷隆投资有限公司(40%)和大恒新纪元科技股份有限公司(20%),是经中国证监会批准成立的全国性公募基金管理公司之一。诺安基金秉承合规、诚信、专业、稳健的行业文化,历经19年牛熊市磨砺与成长,积累了丰富的资产管理经验。公司旗下公募基金,涵盖股票型、债券型、混合型、QDII型和货币型等不同风险收益特征的产品,满足不同风险偏好投资者的各类需求。截至2023年9月30日,公司共管理基金61只,管理总规模为1736.11亿元,非货币型基金总规模为602.65亿元。

2、基金经理访谈录

2.1

个人经历

杨谷,CFA,从业25年始终奋斗于投研第一线。他目前连续管理诺安先锋基金已经超过17年,业绩表现亮眼,是市场上少有的投资老将。他曾任职于平安证券公司综合研究所、西北证券公司资产管理部。2003年10月加入诺安基金管理有限公司,现任诺安基金副总经理、基金经理。目前在管产品有诺安先锋、诺安优势行业、诺安精选回报、诺安优选回报,其中诺安先锋是其管理时间最长的产品。截至2023Q3,杨谷在管产品总规模87.54亿元。除管理基金外,杨谷还承担公司的部分管理职能,如制定和推进制度落地、基金经理指导等。从诺安先锋的业绩表现来看,自杨谷管理以来,基金业绩回报优异:累计收益率843.25%、年化收益率13.59%。

2.2

团队架构

诺安基金拥有超过40人的强大研究团队,其中包括科技组、医药消费组、周期组和价值组等小组。诺安基金着重要求研究员将研究重点放在公司基本面本身,并尽可能屏蔽市场的筹码结构等因素。此外,诺安基金的特色在于高度重视调研的深度,目标在于经过多轮的调研和持续跟踪,敢于投资那些没有被卖方研究员覆盖的公司,以期在某个维度上领先市场对手,获取超额收益。

此外,诺安基金注重投研团队内信息的及时分享。每当听完调研和卖方路演后,研究员或基金经理会迅速整理和输出信息,与团队分享对调研的整体感受和判断。每季度,整个投研团队会进行统一的复盘,总结经验教训,并就未来市场发展进行深入交流。

对基金经理的考核主要依据基金在不同统计区间内的业绩表现。而对研究员的考核主要基于他们推荐股票的收益贡献率,也参考基金经理对研究员的主观评价。与此同时,诺安基金为研究员设立了明确的晋升路径,并倾向于内部提拔基金经理。晋升决策主要根据研究员在投资方面的贡献以及整体投研团队的评价。

2.3

投资框架

(一)投资理念

杨谷倾向于自下而上的选股方法,注重评估企业本身的质量,并结合行业景气度进行综合判断。他倾向于投资那些连续三年以上具有业绩增长,每年增长率不低于20%的公司。这类公司在金融行业较为罕见,而在消费和医药行业中存在(尽管近年来性价比不高),制造业中主要集中于新材料、智能制造和物联网公司。此外,他认为无论在任何行业中,周期性和成长属性都是共存的。他希望能够抓住公司成长属性优秀的投资黄金时期,并期待公司所处行业的景气周期与其产品周期产生共振。并且,杨谷的投资极具前瞻性,他偏好选择蓝海市场,敢于挖掘未被卖方覆盖的个股。

另外,杨谷对公司的选择有三个条件:首先,该公司能够解决用户的痛点,有效地增加与客户之间的黏性;其次,该公司必须拥有一定的竞争壁垒,竞争对手需要经过数年的积累才能与之竞争;第三,这些公司处于蓝海市场,具有较大的发展空间。

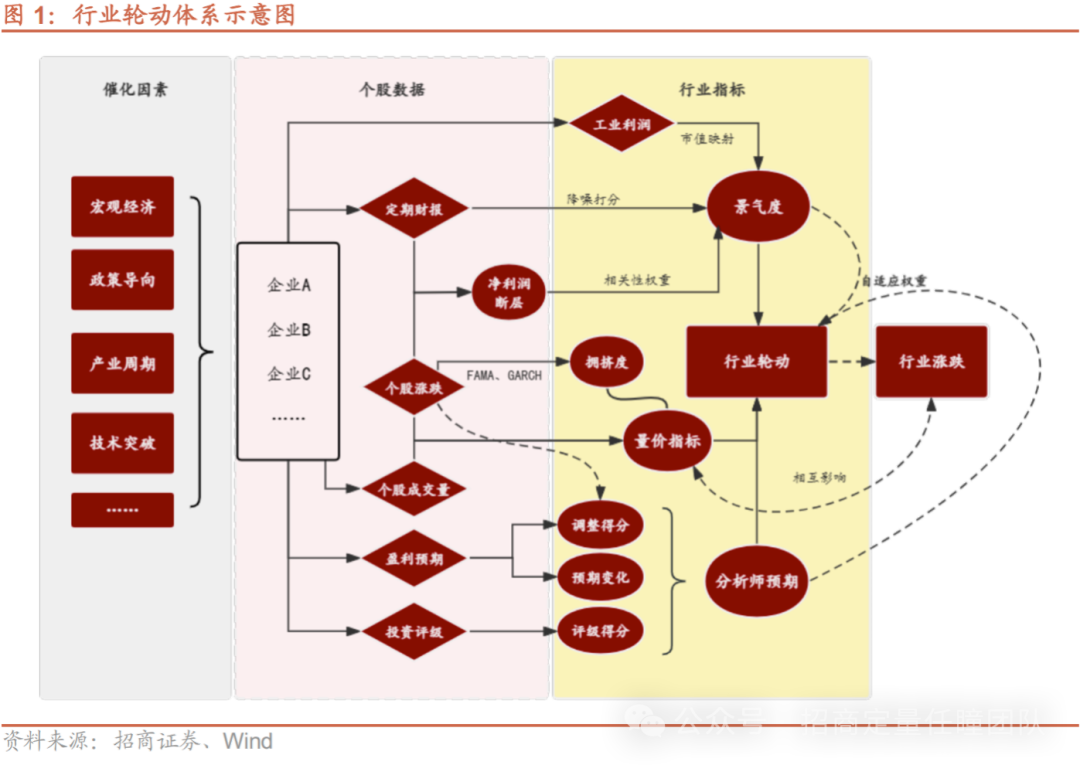

杨谷强调,除了考虑公司竞争力外,也会考虑行业景气度情况。但是因为行业景气度的变化比公司的变化更快,所以他不会只根据行业景气度来投资,而是将公司的成长周期与行业景气度相结合。

(二)核心+卫星策略

针对投资组合的配置,杨谷表示大约70%的资金将用于核心策略,另外约20%的资金则用于卫星策略。这样的配置有助于避免过度依赖单一策略而忽视潜在的风险。

核心策略主要基于持有期收益率标准对股票进行筛选。其关注点在于深入研究公司自身的竞争格局以及所面临的市场壁垒情况。通常,并不会频繁对其进行行业轮动调整。

卫星策略主要通过利用市场认知上的差异来获得超额收益,主要考虑是否有对市场的领先认知。卫星策略在不同时期可能会发生变化。尽管历史上,卫星策略的表现不如核心策略,但仍然优于市场平均水平。

杨谷进一步详细介绍了过去三年卫星策略的具体配置情况:

1、2021年,卫星策略着眼于人工智能领域。杨谷认为物联网、大数据、人工智能构成了值得布局的产业链。物联网的应用能够收集大量数据,而这些数据的处理和分析对于人工智能而言至关重要。因此,杨谷将物联网作为核心策略的一部分,并同时选择了人工智能作为卫星策略。

2、2022年年初,杨谷对市场持谨慎态度,因此将现金作为卫星策略的配置选项,主要原因是疫情可能会对经济将产生较大的影响。

3、2023年,杨谷选择数字经济作为卫星策略。年初进行了建仓,但随后由于ChatGPT的突然出现,迅速成为整个市场的热点,杨谷意识到自己在这一领域并没有领先市场的认知。因此,他逐步对数字经济进行缓慢减仓。

(三)选股与择时标准

杨谷表示,在标的的选取过程中,主要有三个来源:

1、首先通过量化方法筛选出部分股票加入备选标的库中;2、通过买方、卖方的推荐获取标的信息;3、在调研上市公司时,上市公司也会推荐一些优秀公司作为备选标的。

将这三个来源的标的整合到备选标的库后,杨谷会根据之前提到的三个条件进行初步筛选,并结合对行业景气度的判断来制定下一步的调研计划,通过不断深入调研形成最终的投资标的。同时,单个标的的权重一般不会超过5%,根据持有期收益率以及行业景气度的情况,在0.5%~5%之间设置权重,持有期收益率越高,给的权重一般就会越高。

杨谷表示,核心策略的仓位一般保持在70%,更多的调整是针对卫星策略的仓位。当市场风险较大时,他会将整体仓位降至约70%。此外,他对卖出标的的三种情况进行讨论:

1、标的的涨幅提前到达目标位置;

2、随着进一步的调研,发现最初的判断存在失误;

3、当找到更有潜力的标的公司,并且仓位已经较满时,会卖出旧标的进行替代,但这样的情况较少。

(四)业绩归因

杨谷将近几年所取得超额收益的来源归因于两点:1、勤奋:杨谷通过大量的调研、与实控人的会谈以及与同行的交流来发掘投资机会;2、更前瞻及专注:杨谷表示在选定一个比较有前景的行业后,会更加专注于对该赛道的公司进行深度的挖掘和理解。

2.4

后市展望

杨谷对2023年下半年的市场持乐观态度。他认为未来随着经济和情绪的修复,将带来市场上的机会,可以将仓位回补到一个正常水平,情绪不应过于悲观。

杨谷从卫星策略的角度切入,表示过去跌幅较大的医药行业或许存在反弹机会,数字经济内部可能会出现分化,但部分赛道仍有上涨能力。此外,他指出在2023年上半年,许多公司本身没有问题,但由于面临恶劣的经济环境和下行的行业景气度,股价出现了大幅下跌。然而,下半年随着经济的修复,这些公司或行业会出现比上半年更多的投资机会。这些机会不仅局限于目前景气度上行的行业,还涵盖了一些竞争实力很强但景气度一般的领域。

杨谷强调投资要保持长远的眼光,关注行业的竞争实力和潜在的增长空间。只有深入了解公司的基本面和潜力,才能捕捉更多投资机会,从中获得长期稳健的回报。在市场复苏的过程中,理性的投资策略和前瞻性的思维将成为投资者的重要优势。

3、代表基金概况

3.1

基本信息

诺安先锋A(320003.OF)成立于2005年12月19日,是诺安基金旗下的一只偏股混合型基金。杨谷自2006年2月22日起担任基金经理。截至2023年9月30日,基金规模43.78亿元。

3.2

规模及持有人结构

截至2023年9月30日,基金规模为43.78亿元,2023年中报披露机构持有比例为20.24%。

4、基金业绩表现

截至2023年9月30日,自杨谷任职以来实现累计收益843.25%,年化收益13.59%,超越业绩比较基准620.30%,年化超额收益6.71%。在年初至今较为波动的市场中,基金在同类基金中排名较为靠前,为前13.39%(474/3541)。

5、基金持仓分析

5.1

基金仓位与持股集中度

自2022年以来,基金仓位有显著降低,自90%左右降至70%左右,此后股票仓位稳定在75%左右,并在2022Q3有明显加仓。在2023年二季度,在市场情绪陷入低迷之际,基金进一步提升了仓位。截至2023Q2,股票仓位为77.93%。

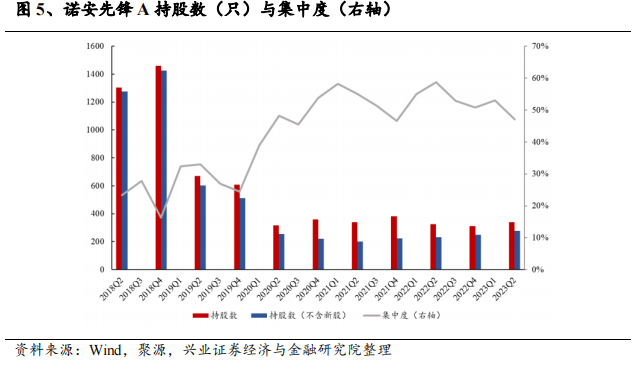

基金集中度基本维持在50%左右。2023Q2,基金集中度自2023Q1的53.02%下降至47.12%。从持股数量来看,基金持股数较高,基本维持在250只以上。截至2023年中报披露持股总只数(不含新股)为279只。这一定程度上体现了,基金经理敢于挖掘未被卖方覆盖的个股,投资极具前瞻性。

5.2

行业配置与换手率

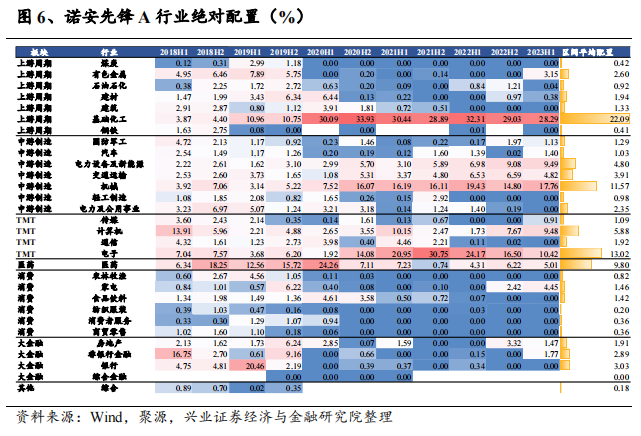

近五年来,基金对于上游周期、中游制造、TMT、医药板块均有所配置,然而对于消费和大金融板块的参与度整体偏低。从中信一级行业来看,基金平均配置比例最高的两个行业为基础化工与电子,其中电子行业在2021H2的占比最高,达30.75%,之后有所减配。而在2023H1,基金重仓前三行业为基础化工、机械、电子,占比分别为28.29%、17.76%、10.42%,其中机械行业在2019H2的占比开始上升。

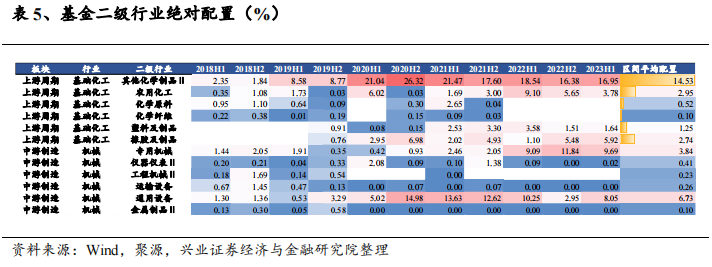

通过分析中信二级行业分布,我们可以发现,在基础化工的配置中,基金主要配置于其他化学制品II。在机械的配置中,基金主要配置于专用机械和通用设备。

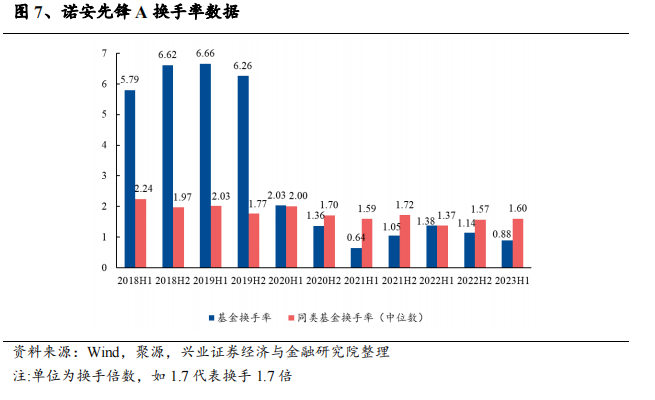

我们根据Wind提供的基金半年报和年报披露的数据测算基金的换手率,诺安先锋A的换手率(单边)自2020年以来便保持在2倍以内,基本小于同类基金换手率中位数。

5.3

市值与风格配置

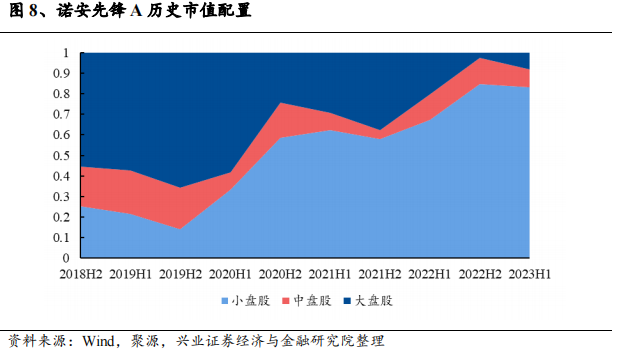

基金持仓市值风格以小盘股为主。从基金近五年来的历史市值分布来看,自2019H2开始,基金减配大盘股,增配小盘股,小盘股的配置比例自2019H2的14.0%上升至2023H1的83.1%。

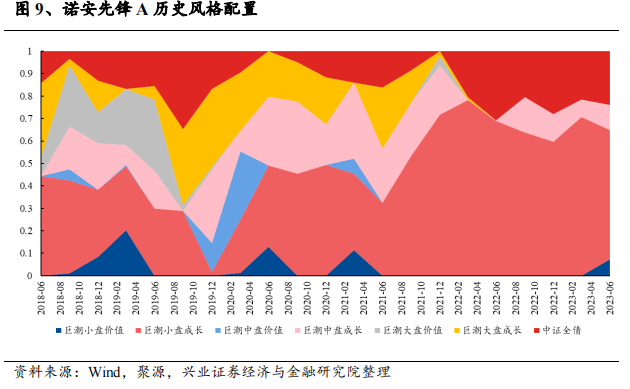

基金始终坚持成长投资风格,当前主要配置于小盘成长风格。在2021年之前,基金对小盘、中盘、大盘成长风格的配置较为均衡,仅在2018Q3至2019Q2配置过一定比例的大盘价值风格。自2021Q3以来,基金开始逐渐减配中盘和大盘成长风格,大幅增配小盘成长风格。截至2023Q2,小盘成长风格的占比为57.61%。

6、业绩归因

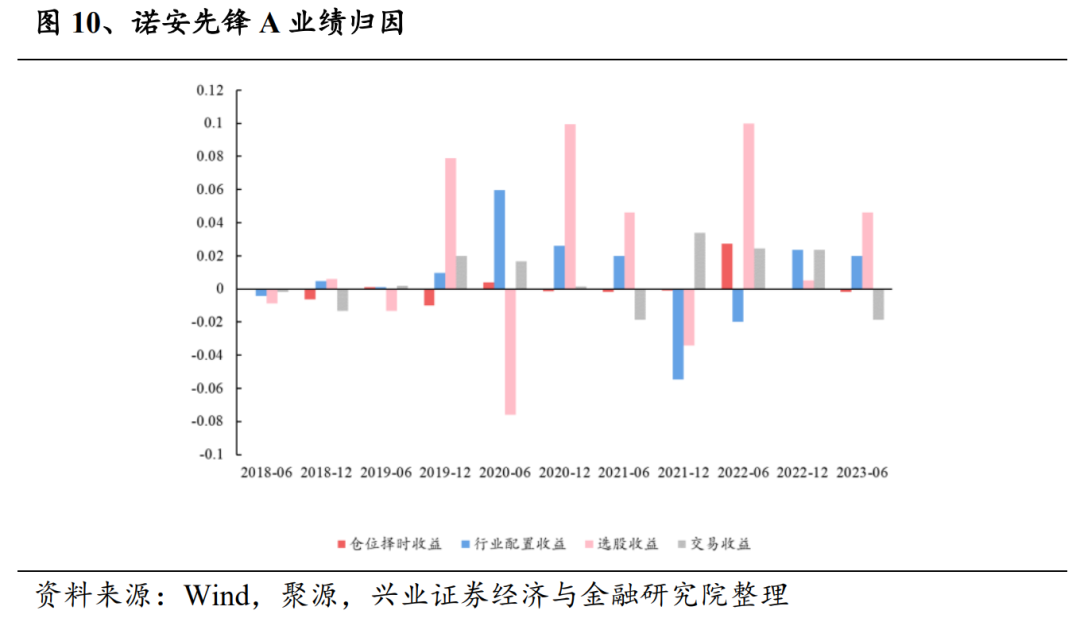

我们采用改进的Brinson业绩归因模型,根据基金中报和年报披露的全部持仓的行业配置比例,对比同期沪深300指数的行业配置,分析基金的大类资产择时、行业配置以及选股能力。可以发现,在2018H1至2023H1,诺安先锋的选股收益最为显著。

风险提示:基金投资有风险,本报告不代表投资建议;基金经理历史业绩不代表未来,请投资者知悉。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《基金经理全视角系列之133:[文]诺安基金 杨谷》

对外发布时间:2023年10月28日

报告发布机构:兴业证券股份有限公司(已获中国[章]证监会许可的证券投资咨询业务资格)

----------------------[来]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[自]06

分析师:沈鸿

SAC执业证书编号:S01905211200[1]01

----------------------[7]----------------

更多量化最新资讯和研究成果,欢迎关注我们的微信公众平台(微信号:XYQuantResearch)!

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch