中金:全面注册制时代,如何预测新股上市首日涨幅?

Abstract

摘要

新股上市初期涨幅的主要来源及主导力量变迁

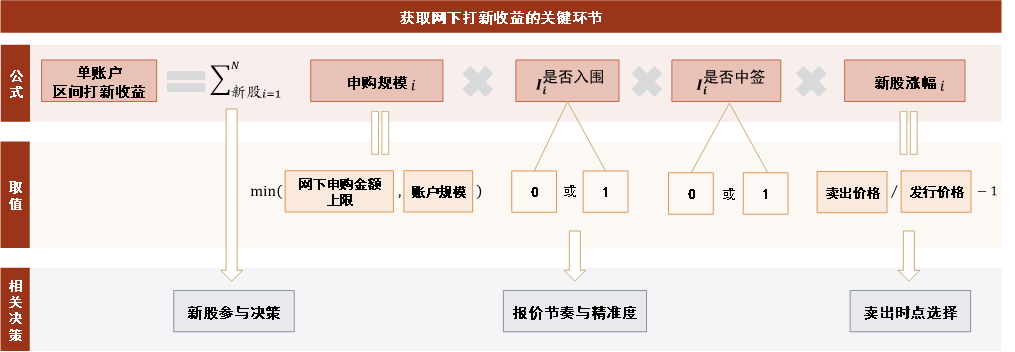

全面注册制已至,如何提升网下打新收益?网下打新策略的主观决策流程依次涉及新股参与决策、报价决策与卖出时点决策三大关键环节,其中,关于新股首日涨幅的预测在整个决策流程中较为关键,于破发预判、把握报价节奏、衡量卖出时点等方面均有一定的指导意义。在对上述三个环节进行网下打新收益的敏感性分析后,我们发现,账户收益对于入围率、新股确认涨幅均有较高敏感度,对于是否能够识别破发新股的敏感度相对较弱。

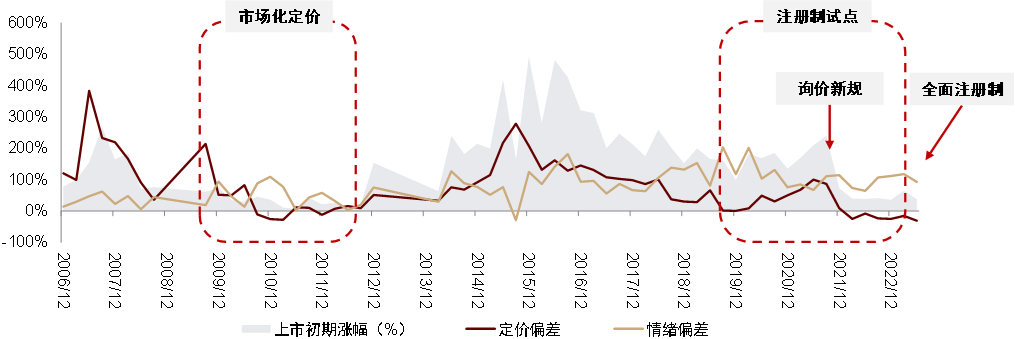

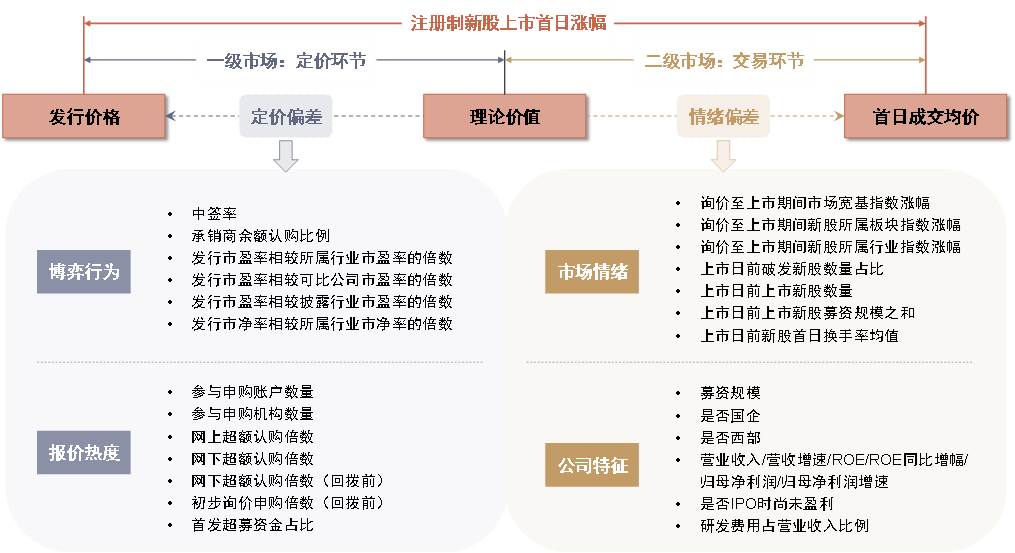

注册制新股发行新特征:博弈强化,情绪驱动,周期性破发。新股上市初期涨幅有两大主要来源,一是源于一级市场定价环节,反映了新股发行价格相较理论价值的折价,我们称之为“定价偏差”;二是源于二级市场交易环节,反映了新股上市初期市场价格相较理论价值的溢价,主要为非理性投资者的交易行为所致,我们称之为“情绪偏差”。自询价新规以来,报价博弈强化,定价中枢抬升,定价偏差随之缩窄,情绪偏差倾向于占据新股涨幅贡献的主导地位。

因时制宜,多视角看新股首日涨幅预测模型

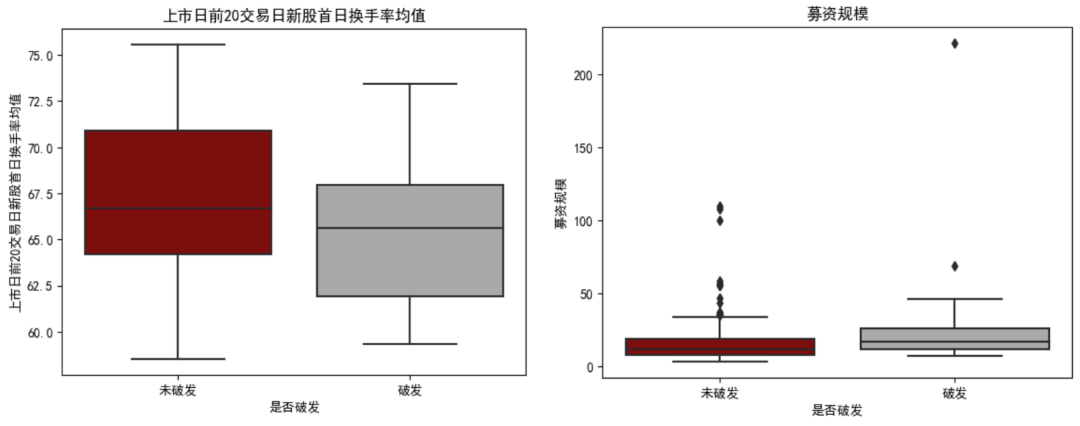

注册制新股首日涨幅影响因素:基于博弈行为、报价热度、市场情绪、公司特征视角。我们从新股首日涨幅的双因素分解框架出发,基于经济逻辑搭建四维度指标体系,经检验,我们发现,1)全面注册制时期的新股发行环境与询价机构行为与询价新规以来的2021年10月至2023年3月时间区间较为相近;2)我们找到了15个适应当前阶段的、可以预测新股首日涨幅的有效指标,其中,正向指标包括网下/网上超额认购倍数、初步询价申购倍数、询价至上市期间市场/板块/行业指数涨幅、上市前新股首日换手率、是否国企等,负向指标包括中签率、承销商余额认购比例、发行市净率相较所属行业市净率的倍数、上市前破发新股数量占比、募资规模、是否IPO时尚未盈利等;3)营收及其同比增速一类的财务指标或已在定价环节被充分衡量,于新股首日涨幅的预测效果不明显。

多维度搭建新股首日涨幅预测模型:遍历预测时点、应用场景、模型选择维度。1)涨幅预测:对于新股首日涨幅绝对数值的预测效果相对有限,而分组测试效果较好,或更加适用于同一时段上市新股的涨幅排序预判,其中,承销商余额认购比例、新股募集规模指标对于模型的贡献相对较高;2)破发预判:破发新股往往具有高中签率、高弃购比例、高发行市净率、高募集规模,以及低认购热度、低市场同期涨幅特征,企业属性为国企的新股破发概率相对较低;若希望于询价前进行新股的破发预判,则应重点关注市场走势及预计募集金额指标。

全面注册制背景下的网下打新参与策略探讨

2023年4月,主板首批注册制新股上市,宣告着全面注册制时代的正式到来。我们应用上文所训练和验证的模型,观察其在首批主板注册制新股上市以来的运行效果,并为全面注册制背景下的网下打新参与策略提供建议。

► 第一,进行网下打新决策时,应更关注报价和卖出环节,识别破发新股重要性较弱、准确性较低。若希望于询价前预判新股破发风险,可关注对于新股是否破发具有一定区分度的特征,如市场走势、预计募资金额、企业属性等。

► 第二,预测新股首日涨幅时,应更关注市场情绪类指标,报价热度相关指标也仍有一定效果。线性模型已具备足够的解释力与相对较好的新股涨幅排序预判效果,上市前时点的预测把握高于询价前时点。

风险

本文观点及结论均基于公开数据分析所得,对于新股上市首日涨幅的测算均基于历史数据及一定的假设条件,可能存在以下的风险:1、新股发行制度和规则变化;2、市场参与机构变化;3、模型在样本外效果不及预期等。

Text

正文

新股涨幅本质上是定价偏差与市场情绪的综合反映,随着全面注册制背景下各方博弈强化及新股定价效率抬升,新股首日涨幅也呈现出愈加明显的情绪驱动特征,周期性破发效应即为当下市场形态的佐证之一。基于新股首日涨幅的成因拆解,本文所搭建的模型力图遍历不同维度解决如下两个问题:第一,如何衡量新股的破发风险,第二,如何区分同一时点上市新股的质地与热度差异。

新股上市初期涨幅的

主要来源及主导力量变迁

全面注册制已至,如何提升网下打新收益?

回顾过去的15年,从2009年初步尝试市场化定价,到2023年全面注册制正式落地,我国新股发行制度的变革一路蜿蜒前行,如今已迈向常态。发行制度几经迭代,市场化定价的脉络也渐趋清晰,自2021年9月询价新规以来,我们见证了发行人、承销商、询价机构的三方博弈逐步形成新的均衡。我们认为,网下打新市场的博弈新均衡下,“制度红利”时期的参与策略或面临挑战,关于网下打新策略的研究也随之转向精细化。

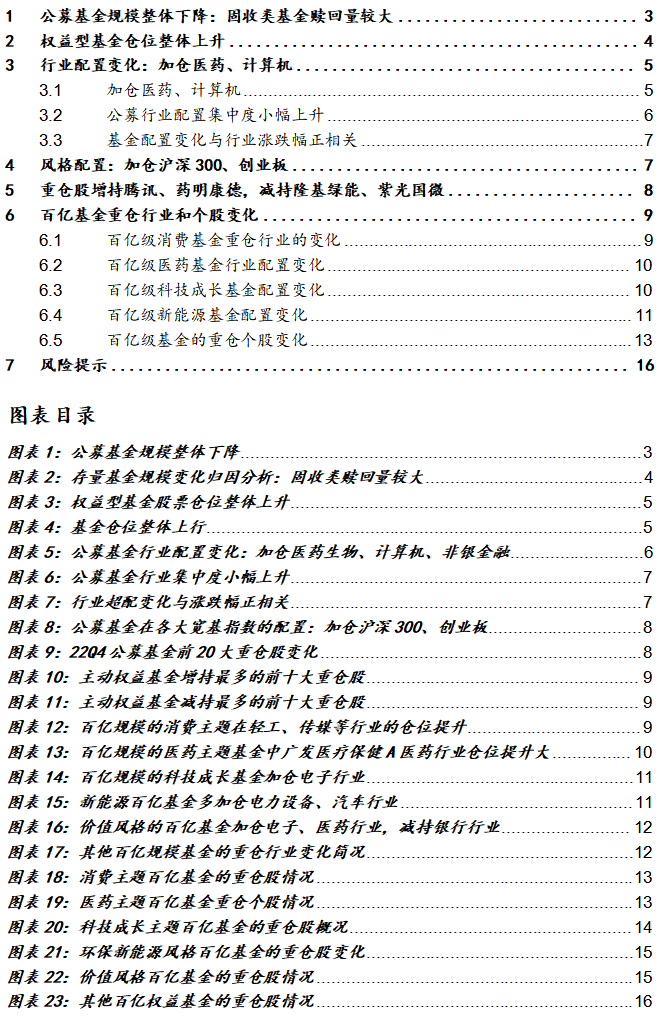

全面注册制已至,在网下配售市场的博弈新常态下,我们可以从择股、报价、卖出三个环节把控参与节奏、提升打新收益,其中,对新股首日涨幅的预测颇为关键。网下打新策略的主观决策流程依次涉及新股参与决策、报价决策与卖出时点决策三大关键环节,若考虑账户的打新收益率而非绝对收益金额,则还需要考虑账户股票市值规模的选择,以平衡对单股申购规模的限制与对账户整体收益的稀释问题。全面注册制背景下,我们希望追求的理想化网下打新决策在于:尽可能在择股环节中规避破发新股、在报价环节中提升精准度、在卖出环节中以上市初期的相对高价卖出。其中,关于新股首日涨幅的预测在整个决策流程中较为关键,于破发预判、把握报价节奏、衡量卖出时点等方面均有一定的指导意义,本文便聚焦于全面注册制发行新常态下的新股首日涨幅预测,从寻找影响指标、搭建预测模型、探讨参与策略三个维度展开叙述。

图表1:网下打新策略的核心决策环节

资料来源:中金公司研究部

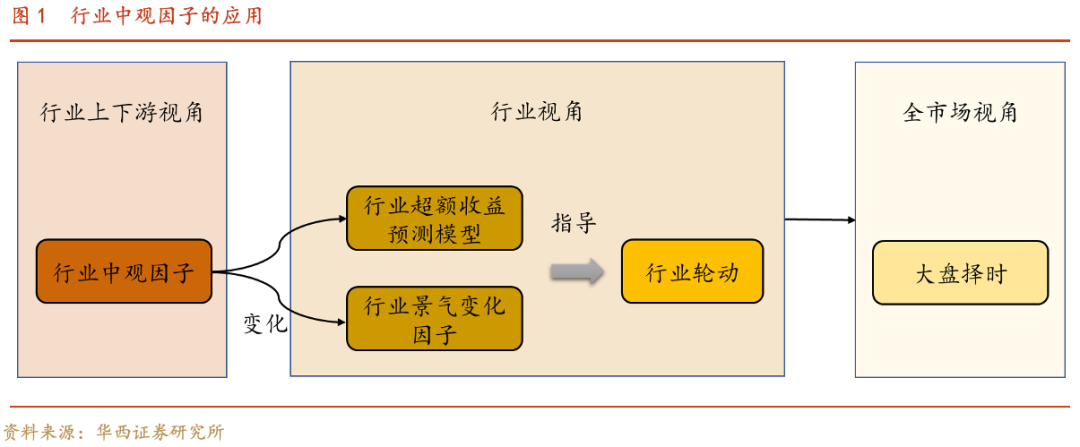

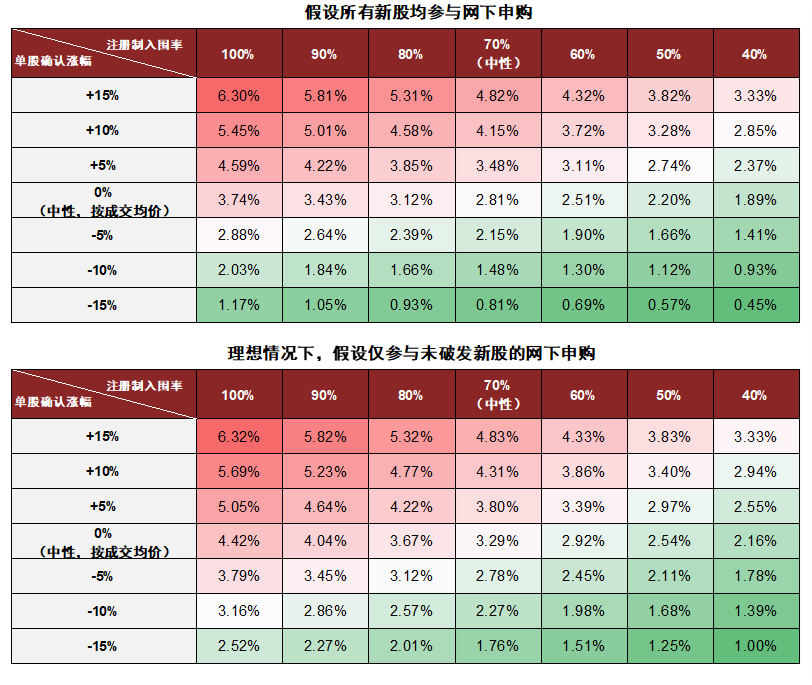

图表2:2022年网下打新收益的敏感性分析(以2亿元A类账户为例)

资料来源:Wind,中金公司研究部;备注:按新股上市日2022.1.1至2022.12.31统计;入围率的敏感性分析仅针对注册制新股,核准制新股假设为入围率100%;中性假设的注册制发行新股入围率为70%,中性假设的单股确认涨幅取注册制新股上市首日卖出均价相较发行价涨幅、核准制新股开板日卖出均价相较发行价涨幅

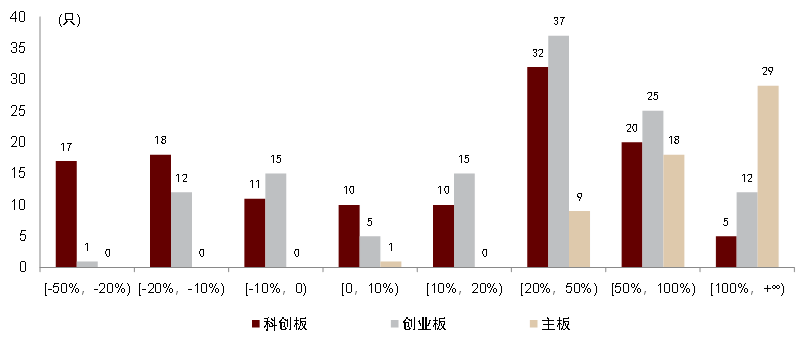

上表展示了择股、报价、卖出环节对于单账户打新收益的敏感性分析结果。回顾2022年,A类账户在四季度的入围率中枢在70%附近,科创板和创业板的新股上市首日涨幅分布在20%至100%之间居多,主板新股的开板日涨幅则多数超过100%。我们对网下打新的新股申购情况设置了假设全部参与、仅参与未破发新股两类情形,并对注册制新股入围率设置了40%至100%的敏感性变动区间,对单股确认涨幅设置了上市首日/开板日成交均价较发行价涨幅上浮15%至下浮15%的敏感性变动区间,通过上述测试分析结果,我们发现如下结论:1)若对新股卖出时机的把握能力较强,则择股环节的重要性趋弱;2)网下打新收益对于入围率、新股确认涨幅均有较高敏感度,对于是否能够识别破发新股的敏感度相对较弱,据我们测算,相较于全部参与,理想状态下,若只参与未破发新股的网下询价,在100%入围、中性涨幅假设下,2亿元股票市值A类账户的2022年网下打新收益率可以从3.74%提升约0.7ppt至4.42%。

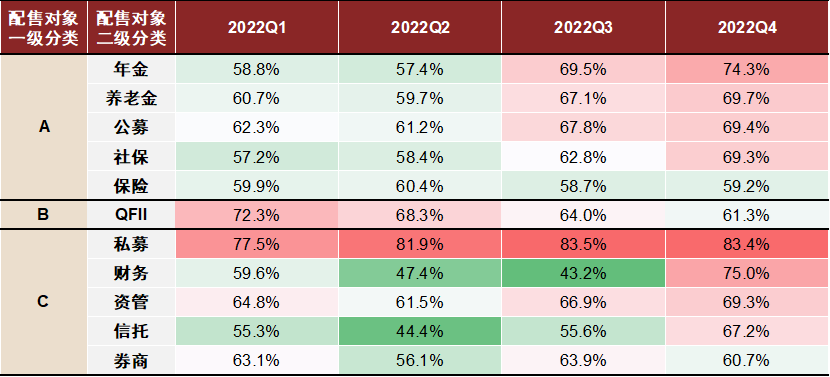

图表3:网下报价入围率分布(2022年)

资料来源:Wind,中金公司研究部,注:按初步询价起始日统计,数据区间2022.1.1~2022.12.31,取不同配售对象在各季度的网下报价入围率均值,入围率=有效报价次数合计/初步询价次数合计

图表4:新股上市初期涨幅分布(2022年)

资料来源:Wind,中金公司研究部;备注:按新股上市日2022.1.1至2022.12.31统计

注册制新股发行新特征:博弈强化,情绪驱动,周期性破发

新股上市首日/初期涨幅(本节简称上市初期涨幅)作为网下配售市场的核心变量之一,于网下打新策略的总体回报有着重要意义,在前述报告中,我们搭建了基于定价偏差与情绪偏差的双因素分析框架,从新股定价水平和参与新股交易的投资者情绪两个维度,对新股涨幅进行了拆解,在本节中,我们将进行一番回顾与拓展,解读全面注册制背景下的网下打新市场新变化,为后文寻找新股涨幅的影响因素奠定基础。

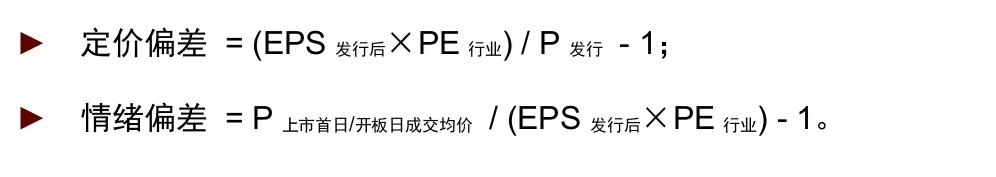

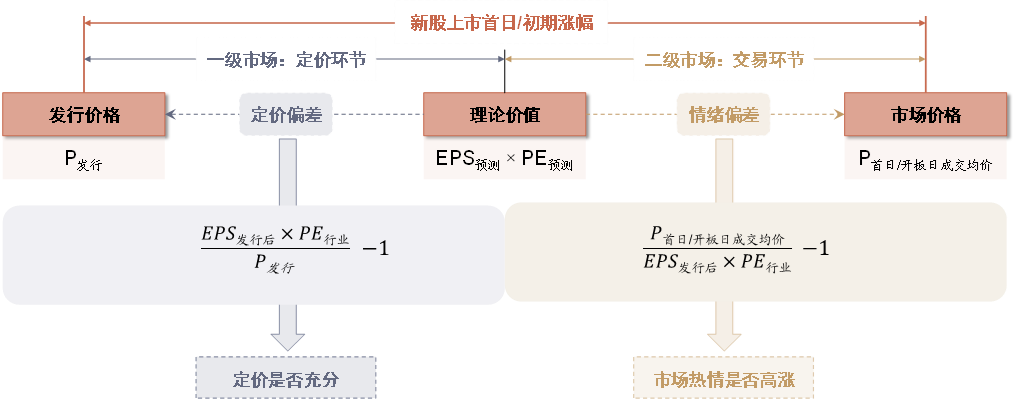

我们认为,新股上市初期涨幅有两大主要来源,一是源于一级市场定价环节,反映了新股发行价格相较于理论价值的折价,我们称之为“定价偏差”;二是源于二级市场交易环节,反映了新股的上市初期市场价格相较于理论价值的溢价,主要为非理性投资者的交易行为所致,我们称之为“情绪偏差”。在上述两因素的代理变量选择上,本文尝试采取更具解释性的方式构造指标,定义:定价偏差 = 理论价值 ⁄ 发行价格 - 1,情绪偏差 = 市场价格 ⁄ 理论价值 - 1,其中,股票的理论价值可以使用 EPS预测×PE预测 衡量,我们此处选用 EPS发行后×PE行业 替代计算,于是有:

图表5:新股上市初期涨幅双因素拆解框架

资料来源:中金公司研究部

图表6:新股上市初期涨幅双因素分解(季度均值)

资料来源:Wind,中金公司研究部;备注:按新股上市日2006.10.1至2023.5.18统计,不含北交所上市新股;统计季度均值时,为避免极端异常值影响,对上图各指标做剔除分位数[5%,95%]以外的取值处理

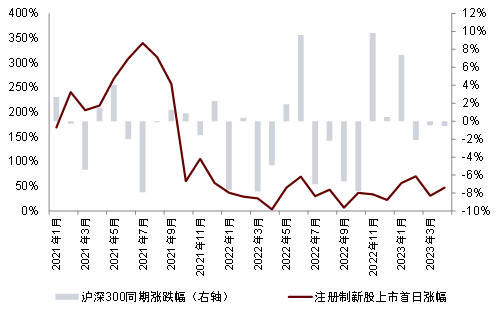

询价新规正式实施以来,新股上市初期涨幅呈现明显的情绪驱动特征。从上述双因素分解结果,我们得以发现,在定价管制阶段,定价偏差往往对新股上市初期涨幅具有较高贡献,而在定价市场化程度更高的政策阶段,情绪偏差则往往占据主导地位。我们回顾全面注册制过渡时期的发展历程,从2019年7月首批科创板新股上市,到2020年8月改革进一步迈向创业板存量市场,情绪偏差的收益贡献均高于定价偏差,然而同期机构抱团压价等行为也助推了定价偏差呈现一定的抬升。自2021年10月,询价新规后首批新股上市以来,机构报价集中度明显下降,新股定价市场化程度随之提振,网下打新市场进入了相对稳定的情绪驱动阶段。2023年一季度,新股上市初期涨幅的情绪偏差中枢为93%,定价偏差中枢则为-31%。除此之外,我们还观察到,新股上市初期涨幅与权益市场的走势也颇为相关,2022年注册制新股上市首日涨幅(月度均值)与同期沪深300指数涨幅的相关系数为0.54,一定程度上印证了当前网下打新市场的情绪驱动特征。

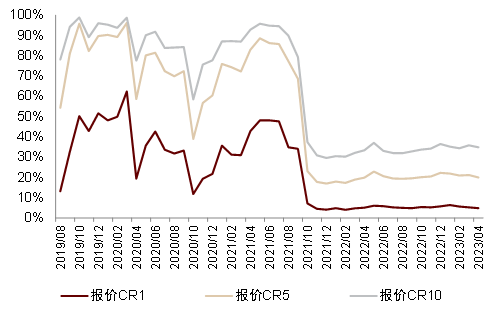

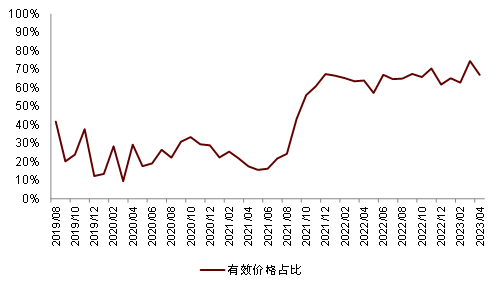

此外,如上文所述,询价新规的出台影响了网下投资者参与新股询价时的报价行为,使得抱团报价现象趋于瓦解,博弈更加充分。我们可以观察到,自2021年10月以来,询价机构的报价集中度明显下行,从出现频率最高的前十大报价来看,集中度稳定在40%以下。有效价格占比也已从询价新规前的20%附近提升至2023年以来的60%以上。

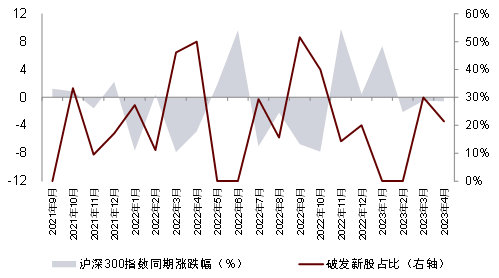

图表7:注册制新股上市首日涨幅与权益市场走势对比

资料来源:Wind,中金公司研究部;备注:按新股上市日统计,新股上市首日涨幅数据取月度均值

图表8:询价新规以来,报价集中度明显下行

资料来源:Wind,中金公司研究部;备注:按新股询价起始日统计

图表9:询价新规以来,有效报价占比明显提升

资料来源:Wind,中金公司研究部;备注:按新股询价起始日统计

图表10:新股破发比例变化

资料来源:Wind,中金公司研究部;备注:按新股上市日统计,仅包含网下发行的注册制新股;本文对新股破发的定义为,新股上市首日/开板日成交均价不及发行价

新股破发呈现出周期性特征。2021年10月以来,随着报价博弈强化、定价中枢抬升,新股破发现象也愈发常见。回顾2022年的网下发行注册制新股,整体呈现了3-4月聚集性破发(50%左右)、5-6月零破发、9-10月聚集性破发(45%左右)的类周期性变化,2023年1-2月又重归零破发。我们观察到,自2019年10月至2023年3月,注册制新股破发数量占比与沪深300指数月度涨跌幅的相关性达到-0.70,而新股的聚集性破发阶段也往往与权益市场的较大幅度下行阶段相重合。

据此我们可以推断出一条相对清晰的逻辑链条,用以描述注册制发行新常态下的网下配售市场特征:博弈强化为“引”、情绪驱动为“因”、破发聚集为“果”。询价新规以来机构报价相对分散,由于博弈强化下的抱团压价现象得以瓦解,定价环节中的新股“折价”得以缩窄,情绪偏差倾向于占据新股涨幅贡献的主导地位,而情绪偏差主要源于新股上市初期参与交易的投资者的情绪,加之这部分投资者的交易行为往往与当前市场涨跌密切相关,于是带来了我们所观察到的“权益市场上行阶段→投资者交易情绪高→新股上市初期涨幅较高”以及“权益市场下行阶段→投资者交易情绪趋弱→新股容易发生聚集性破发”现象。

因时制宜,

多视角看新股首日涨幅预测模型

新股首日涨幅预测模型构建流程

在预测注册制新股首日涨幅之前,我们需要强调两个较为关键的问题,第一,随着新股发行制度的变革逐步推进,影响新股首日涨幅的有效指标可能存在着更替,或需严格衡量各指标的适用条件与应用时间区间问题;第二,新股上市之前历经了招股、询价、配售等各发行阶段,每经过一个阶段,便会得到关于该新股发行状态或市场同期变化的新的数据和信息,于是,预测新股首日涨幅或面临着预测时点与该时点数据可得性的匹配问题。我们首先搭建预测新股首日涨幅的框架结构,共分为单指标测试、解释性检验、模型构建、模型评估四个步骤,并对每一步骤中可能涉及到的问题及其解决方案展开探讨。

图表11:预测新股首日涨幅的框架结构

资料来源:中金公司研究部

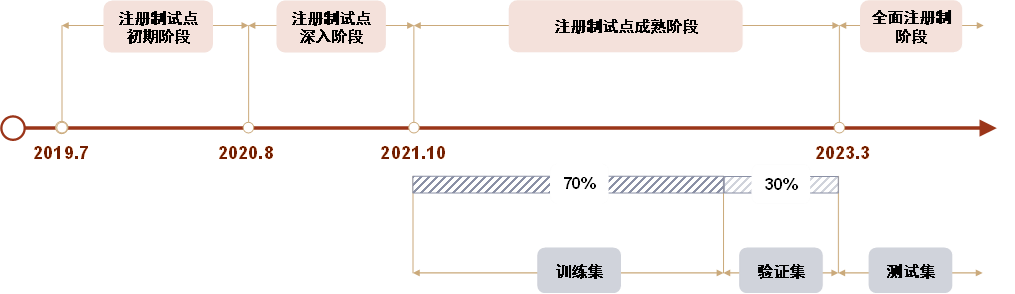

第一,单指标测试。我们首先依据新股首日涨幅的双因素分解框架,基于经济逻辑建立备选指标库,并检验指标的缺失、异常、分布情况。考虑到不同指标在各新股发行阶段的有效性和适用性或发生变化,我们进行了分时间区间的单指标显著性检验,以及逐月滚动的指标显著性检验。依据第一章节所述,我们发现2021年10月以来,新股发行呈现一系列新特征,指标有效性的演变情况也适应了这一发现,考虑到后续需要对全面注册制时期的新股首日涨幅进行预测,我们这里选择了2021年10月20日至2023年3月31日作为全样本区间,其中按上市日排序的前70%的样本作为测试集,若指标在训练集中的检验结果同时满足:1)符合经济逻辑方向,2)区间全局回归t值绝对值>2,3)区间内逐月滚动回归t值序列均值的绝对值>2,则认为指标的有效性和稳定性较好,可以将指标纳入后续模型构建环节。

第二,解释性检验。在这一步骤中,我们希望检验上述步骤所筛选出的指标对于新股首日涨幅的解释性如何。较为直观的方法即应用上述指标构建对首日涨幅的多元线性回归模型,考虑到指标可能存在共线性问题,本文拟采用逐步回归以及指标分维度合成的方法,进行解释性检验。

第三,模型构建。在这一步骤中,我们需依次考虑时间节点、场景选择与模型选择这三个环节。其中,在时间节点方面,由于不同预测时间节点的选择会导致指标选择的差异,我们需要首先明确启动预测的时间是询价前(有公司特征相关数据),或者是上市前(新增报价信息及询价至上市期间市场情绪相关数据)等,由此确定可得指标及替代指标;在场景选择方面,我们希望考虑新股首日涨幅预测、新股是否破发预测等问题,大体可以通过回归问题和分类问题两类场景进行解决;在模型选择方面,我们尝试遍历不同模型与算法,观察预测结果的差异性与稳定性。

第四,模型评估。我们最终依据上述模型的样本外检验结果,选择不同预测时间节点下相对适合的预测场景与预测模型的搭配,得到一个相对系统化的新股首日涨幅预测方案。

注册制新股首日涨幅影响因素:四维度指标体系构建及其时序演变

在本节中,我们尝试在双因素分析框架的基础上,进一步拓展到四维度指标体系的构建,并首先从经济逻辑的维度,挖掘可能影响注册制新股首日涨幅的重要因素。

图表12:基于经济逻辑构建新股首日涨幅预测的指标库

资料来源:中金公司研究部

如上图所示,我们将一级市场定价环节的定价偏差拆分出博弈行为与报价热度两个维度,将二级市场交易环节的情绪偏差拆分出市场情绪与公司特征两个维度。具体而言,在博弈行为中,主要涵盖与发行人、承销商、询价机构三方博弈相关的指标,如中签率、承销商余额认购比例,以及发行市盈率和发行市净率的相对指标等;在报价热度中,主要涵盖询价过程中的参与情况相关指标,如参与申购的账户及机构数量,以及申购倍数、超额认购倍数,超募资金占比等;在市场情绪维度中,主要涵盖了新股上市前的市场走势以及资金面情况相关指标,如新股询价至上市之间的市场/板块/行业涨幅,上市前破发新股占比,上市前20交易日内的其他上市新股募资金额与换手情况等;在公司特征维度,主要涵盖公司的财务指标以及属性特征,包括是否注册地位于我国西部地区、是否为国有控股企业,以及营收、利润及其同比增速等情况。

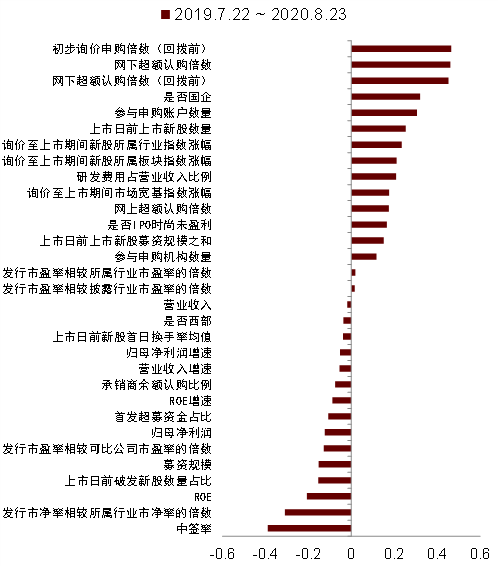

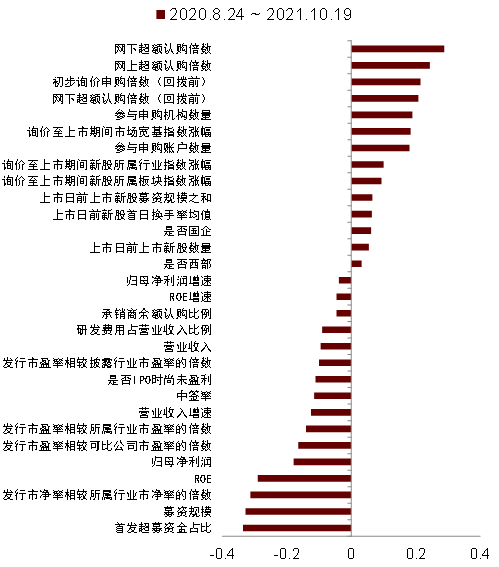

考虑到随着新股发行制度的变革,指标在注册制试点时期的有效性可能发生一定的更迭,因此,在正式开始单指标测试之前,我们首先进行上述指标的分时间区间检验,试图找到与全面注册制时期的市场状态更为相近的样本区间,再于这一区间内进行模型的训练与验证。由于本文主要研究注册制新股的涨幅预测问题,因此以2019年7月(科创板首批注册制新股的上市时点)为起始日,以2020年8月(创业板首批注册制新股的上市时点)和2021年10月(询价新规后首批新股的上市时点)为时间分割点,划分了如下三个区间:

图表13:备选指标与新股首日涨幅的相关系数统计(2019.7.22-2020.8.23)

资料来源:Wind,中金公司研究部;备注:按新股上市日统计

图表14:备选指标与新股首日涨幅的相关系数统计(2020.8.24-2021.10.19)

资料来源:Wind,中金公司研究部;备注:按新股上市日统计

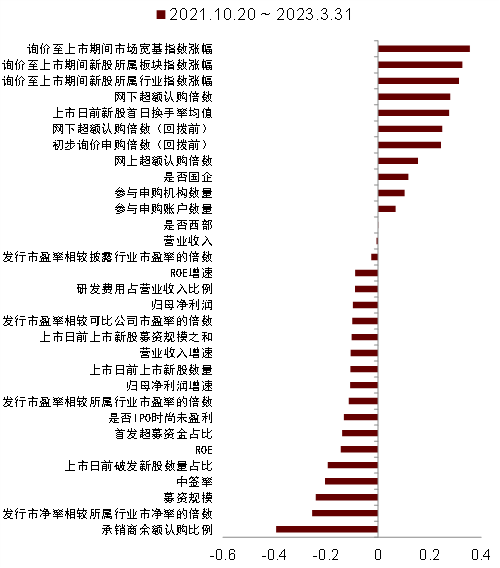

图表15:备选指标与新股首日涨幅的相关系数统计(2021.10.20-2023.3.31)

资料来源:Wind,中金公司研究部;备注:按新股上市日统计

检验结果表明,不同注册制试点阶段的备选指标的有效性的确存在一定的差异,主要发现如下:

1)发行市盈率相对指标经历了显著→更为显著→基本失效的演变路径:注册制试点初期,发行市盈率相对指标(如相对可比上市公司市盈率的倍数、相对行业市盈率的倍数等)的有效性较为显著,伴随着定价偏差的阶段性上行,2021年前三季度,该系列指标的有效性明显提升。而随着询价新规以来定价效率抬升,定价偏差不再是注册制新股首日涨幅的主要贡献来源,发行市盈率相对指标也几近失效,相对而言,发行市净率相较所属行业市净率的倍数指标当前仍然有一定的预测效果。

2)发行热度指标自询价新规以来有效性减弱,但部分指标依然有一定的预测效果:发行热度指标包括网下超额认购倍数、初步询价申购倍数等,2021年5月以来,连续数期的逐月滚动回归结果显示,部分指标对新股首日涨幅的回归t值达到10以上。与上述逻辑相似,询价新规以来,一级市场定价环节的相关指标有效性多数呈现出不同程度的减弱趋势,发行热度指标也不例外,但截至目前,仍然有网下超额认购倍数、初步询价申购倍数(回拨前)等报价相关指标的预测效果相对较好。

3)市场情绪指标呈现出显著性逐步提高的趋势,为当前预测效果最好的指标系列之一:我们观察到,自2021年末以来,市场情绪维度指标的有效性明显增强,适应了当前情绪偏差占据新股涨幅主导来源的特征,第三阶段的测试结果表明,询价至上市期间市场宽基指数涨幅、询价至上市期间所属板块指数涨幅、询价至上市期间所属行业指数涨幅这三个指标,与新股首日涨幅的相关系数绝对值在所有备选指标中排名相对靠前,均在0.30以上。

4)公司财务指标的有效性相对较弱,当前仅有是否国企、IPO前是否盈利两个指标的具有一定的预测效果。

图表16:部分代表性指标有效性的时序变化

资料来源:Wind,中金公司研究部;备注:上图展示了不同时间区间内,指标对新股首日涨幅回归的t值序列

2023年4月,首批主板注册制新股上市,我国新股注册制发行也随之步入了常态化阶段。结合该月的新股首日涨幅双因素拆分结果,以及对于本轮发行制度和规则变化的判断,我们认为,全面注册制时期的新股发行环境与询价机构行为相较注册制试点成熟阶段(第三阶段)较为相近,因此,可以考虑在第三阶段中进行指标筛选与模型构建,最终来进行全面注册制发行新常态下的新股首日涨幅预测。

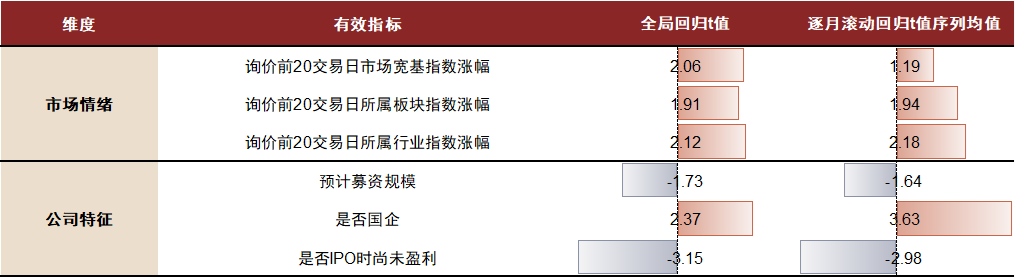

为避免前视偏差,我们以2021年10月20日至2023年3月31日为样本区间,其中,以按上市日排序的前70%的样本为训练集,再次进行指标有效性的测试。在具体的指标选择上,我们选取同时满足下述三个条件的指标:1)符合经济逻辑,2)全局回归t值显著,3)逐月滚动回归t值序列均值显著。

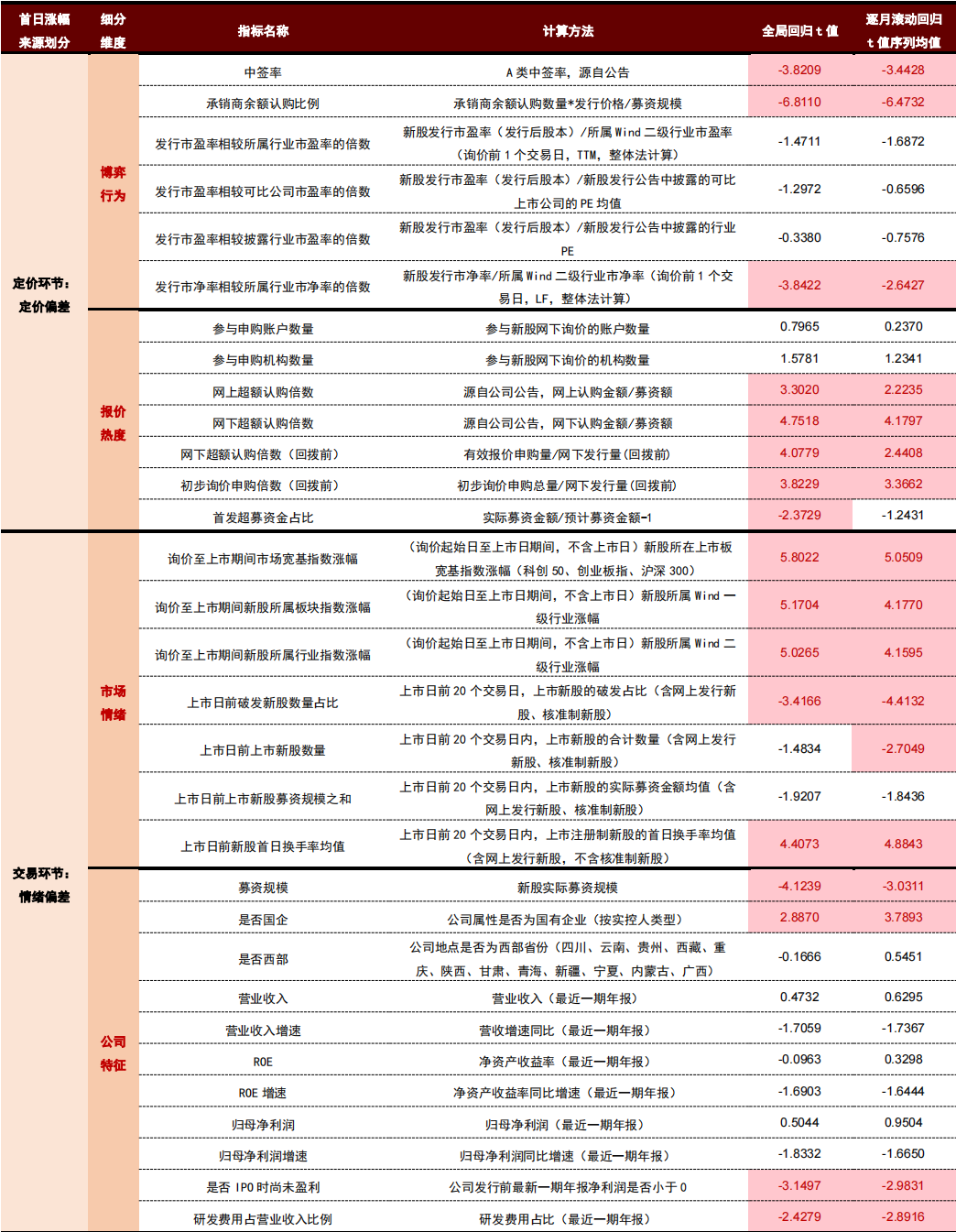

图表17:备选指标测试效果与指标筛选

资料来源:Wind,中金公司研究部;备注:指标测试区间为训练集;标红表示t绝对值>2;逐月滚动回归的回归时长为8个月

图表18:训练集、验证集与测试集的划分

资料来源:中金公司研究部

图表19:纳入新股首日涨幅预测模型的有效指标一览

资料来源:Wind,中金公司研究部;备注:指标测试区间为训练集

最终纳入预测模型的有效指标共有15个,包括:

► 博弈行为方面:A类中签率,承销商余额认购比例,发行市净率相较所属行业市净率的倍数;

► 报价热度方面:网上超额认购倍数,网下超额认购倍数,网下超额认购倍数(回拨前),初步询价申购倍数(回拨前);

► 市场情绪方面:询价至上市期间新股宽基指数涨幅,询价至上市期间所属板块指数涨幅,询价至上市期间所属行业指数涨幅,上市日前20交易日破发新股数量占比,上市日前20交易日新股首日换手率均值;

► 公司特征方面:募资规模,是否国企,是否IPO时尚未盈利。

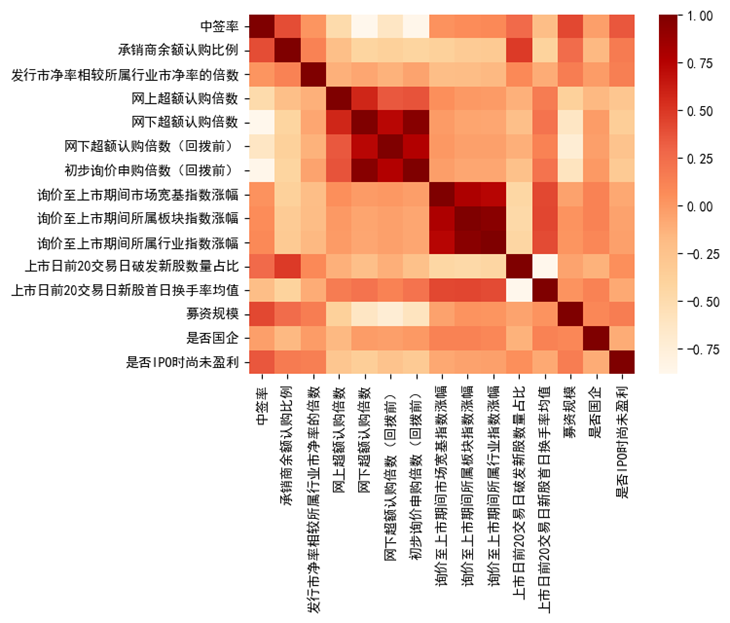

全区间内,共有339只注册制发行新股,其中,训练集样本数量237只,15个指标均无缺失值。下面我们希望用上述指标构建多元线性回归模型,以考察这些指标对于新股首日涨幅的整体解释性。考虑到部分指标存在共线性问题,依据我们此前发布的《中金公司量化配置系列(12):宏观数据建模应用手册》,常用的解决共线性的方法包括建模前降维以及建模中惩罚两类方法,下文我们尝试选用板块因子合成与逐步回归方式分别检验。

图表20:有效指标间的相关性一览

资料来源:Wind,中金公司研究部

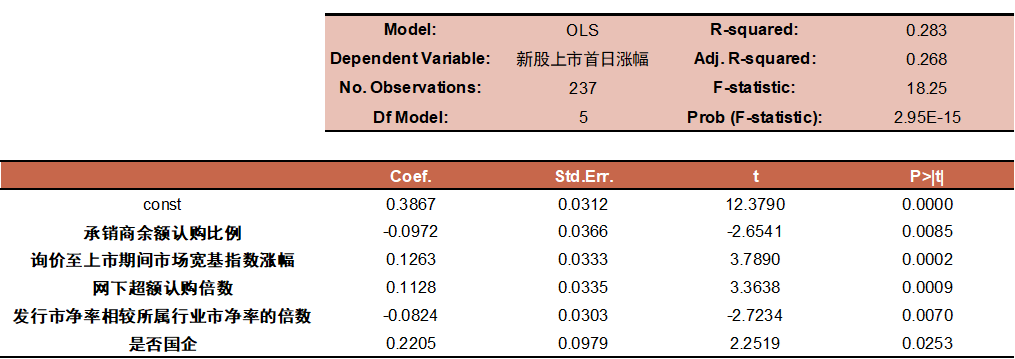

方案1,我们以上述15个有效指标作为自变量,以新股首日涨幅作为响应变量,建立逐步回归模型,设置引入变量的显著性水平0.10,剔除变量的显著性水平0.15,结果如下。承销商余额认购比例、询价至上市期间市场宽基指数涨幅、网下超额认购倍数、发行市净率相较所属行业市净率的倍数、是否国企这5个指标被纳入,调整后R2为0.268。

图表21:逐步回归结果展示

资料来源:Wind,中金公司研究部

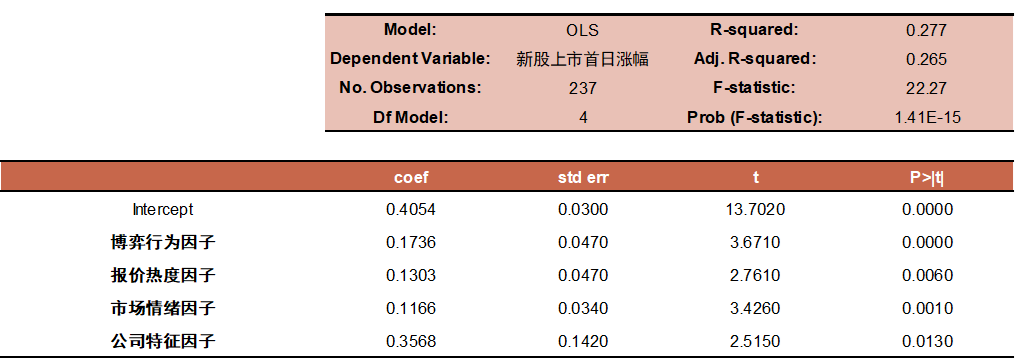

方案2,我们对上述15个有效指标按照四个维度进行标准化后的等权合成,形成四个大类因子,再建立多元线性回归模型,结果如下。博弈行为、报价热度、市场情绪、公司特征因子均较为显著,F统计量显示模型整体有效,调整后R2为0.265。

图表22:因子合成后的多元线性回归结果展示

资料来源:Wind,中金公司研究部;备注:公司特征因子中仅纳入是否国企、是否IPO时尚未盈利两个0-1变量

多维度搭建新股首日涨幅预测模型

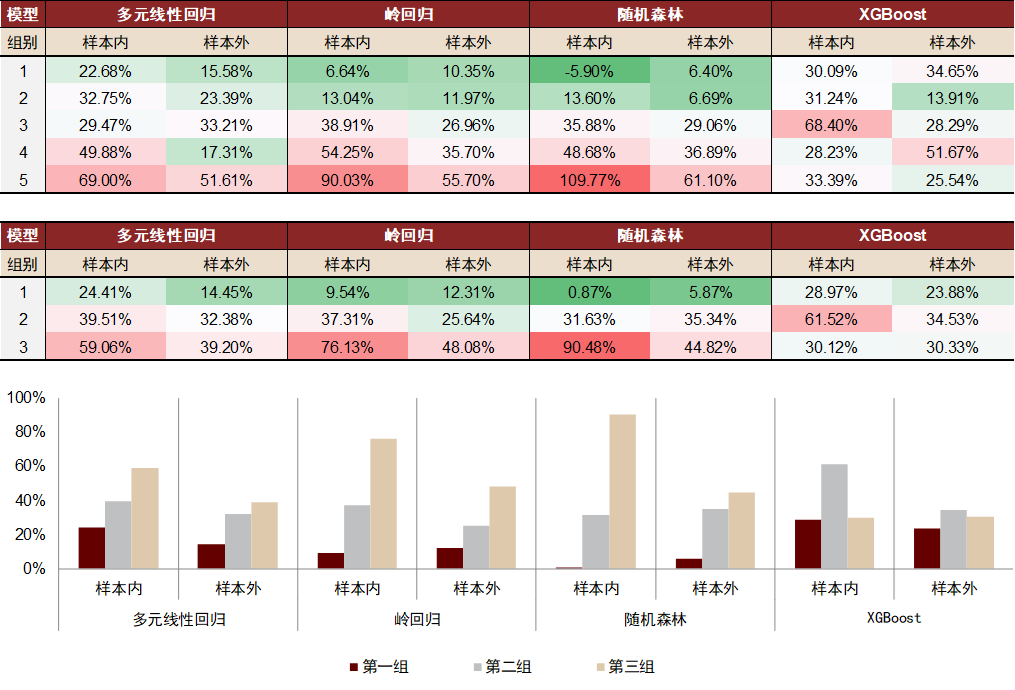

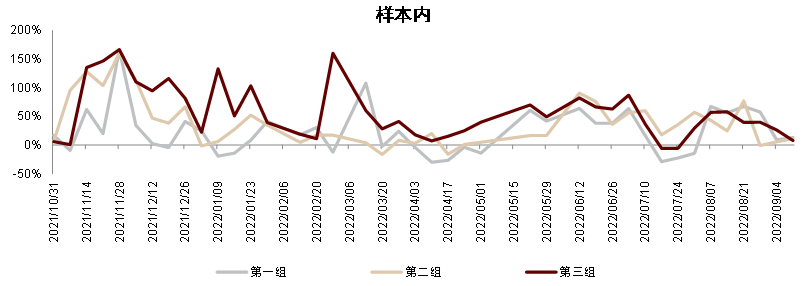

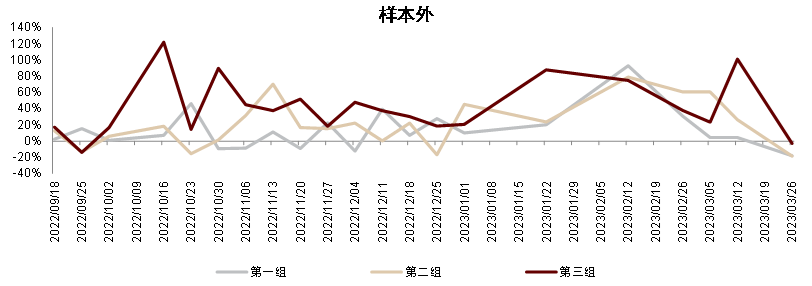

在上一章节中,我们已经筛选出了适应当前新股发行特征的有效预测指标,接下来,我们会就不同预测时点、不同应用场景、不同模型选择进行遍历,多维度搭建新股首日涨幅预测模型。我们依然选用2021年10月20日至2023年3月31日作为样本区间,得到339只注册制网下发行样本,其中,以按上市日排序后前70%的样本为训练集(样本内),以另外30%的样本为验证集(样本外)。此外,在最后一章中,我们也将尝试使用2023年4月以来的注册制新股发行数据作为测试集,探讨模型的实际应用及预测效果。

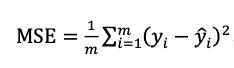

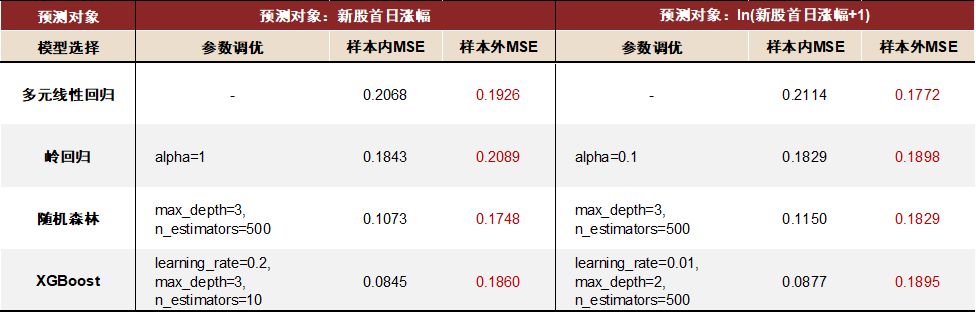

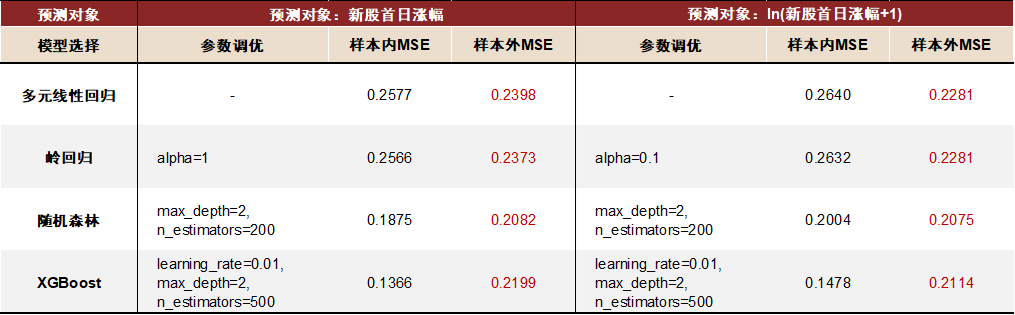

上市前:涨幅绝对数值预测效果有限,分组测试效果较好

在新股正式上市前预测其首日涨幅,可以为询价机构的新股卖出决策提供一定的参考。我们首先以上一节筛选出的有效指标为自变量,以新股首日涨幅为因变量,分别构建线性或树模型。在指标选择方面,当我们处于上市前1交易日末时,上一章节中的所有有效指标均具有可得性,因此,具体的指标选择与上一章节所展示的情况一致,不做额外处理;另外,多元线性回归模型的自变量选择沿用上一章节逐步回归模型所得指标。在参数调优方面,我们在训练集内采用网格搜索、5折交叉验证方式,以最小化RMSE为目标,训练得最优参数。模型评估指标方面,我们选用样本外MSE,若以 为真实值,为预测值,为样本数量,计算公式如下:

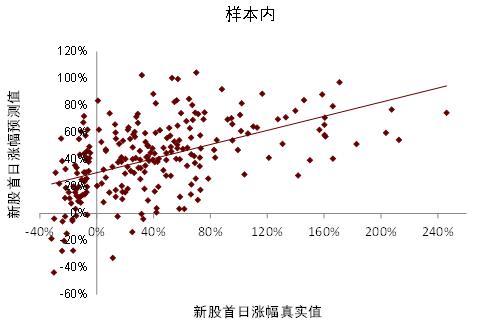

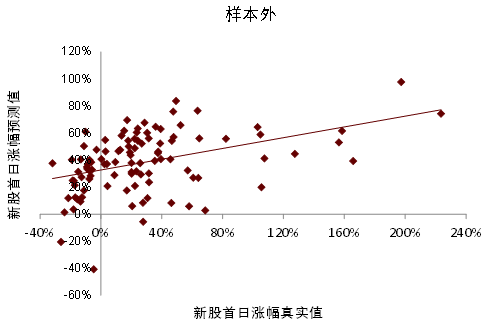

直接对新股首日涨幅进行预测的效果或相对有限,主要启示在于:

第一,各类模型样本外预测效果差异相对较小,机器学习算法相对线性模型并未体现出明显优势,一方面或由于所选指标对于新股首日涨幅的影响或更接近于线性,另一方面也可能在于样本数量相对较少、前者易发生过拟合;

第二,我们发现,各类模型对于涨幅极大值的预测效果尤其不佳,预测值均相对偏低,或主要受到新股首日涨幅数据分布有偏的影响。随后,我们对新股首日涨幅做了取对数的分布调整,线性模型的预测效果均有一定的提高,但准确度仍然有限;

第三,虽然预测准确度有限,但由预测效果散点图可得,对涨幅大小的趋势把握相对较好;

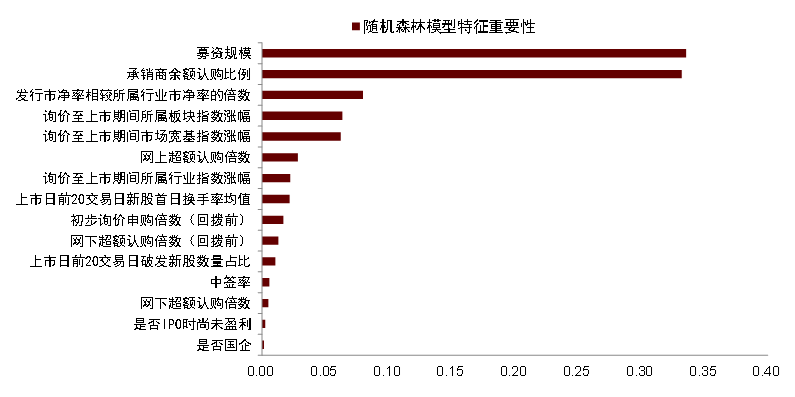

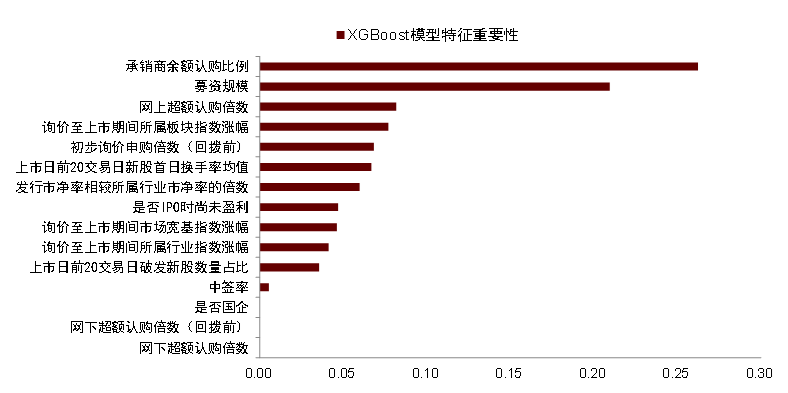

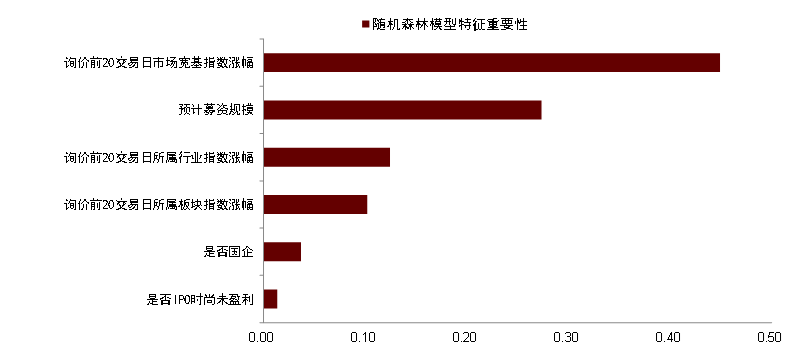

第四,在各类模型中,承销商余额认购比例指标的重要性均相对凸现,募资规模指标在非线性模型中的贡献也相对较高。

图表23:上市前时点,模型选择与样本内参数调优结果

资料来源:Wind,中金公司研究部

图表24:上市前时点,新股首日涨幅预测模型的特征重要性排序输出结果

资料来源:Wind,中金公司研究部

图表25:多元线性回归模型中,样本内预测效果展示

资料来源:Wind,中金公司研究部

图表26:多元线性回归模型中,样本外预测效果展示

资料来源:Wind,中金公司研究部

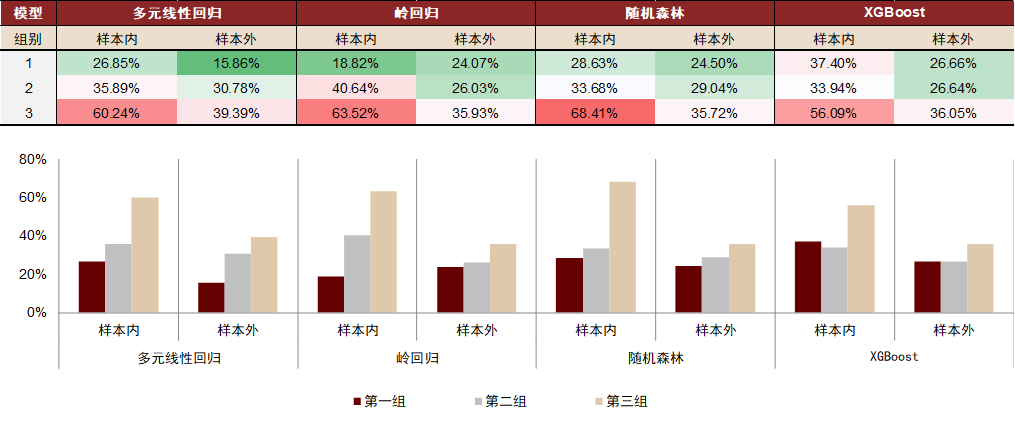

考虑到直接预测新股首日涨幅的准确度有限、但对涨幅大小的趋势性的把握或相对较好,我们再进行一轮新股涨幅预测效果的分组情况检验。在具体操作上,我们按照预测值从小至大划分为1-3组或1-5组,再对每一组内的新股首日涨幅真实值计算均值,结果表明,从样本外来看,岭回归和随机森林模型对于新股涨幅预测的分组检验单调性情况相对较好,而多元线性回归、XGBoost模型的各组间区分度相对一般。若我们以周度为单位,依据多元线性回归模型的新股首日涨幅预测结果,按每周各新股的预测涨幅排序,划分为1-3组,并计算各组实际涨幅均值,测试结果表明,各组间区分度相对较好。

图表27:上市前时点,各模型预测结果的分组展示

资料来源:Wind,中金公司研究部

图表28:上市前时点,多元线性回归模型的新股首日涨幅周度分层测试结果

资料来源:Wind,中金公司研究部

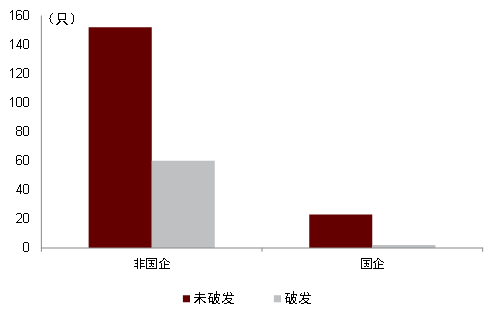

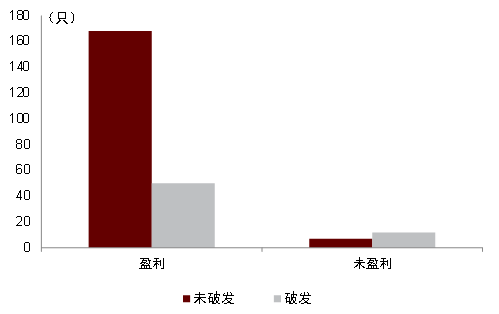

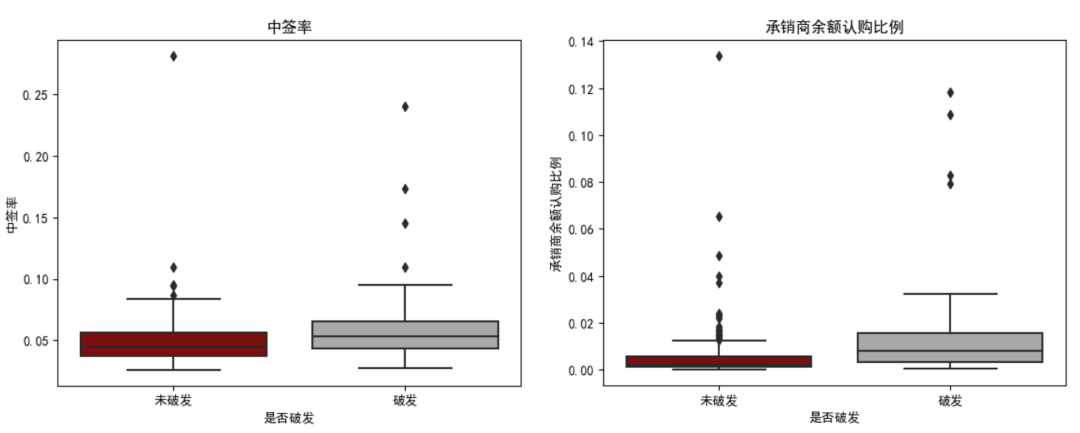

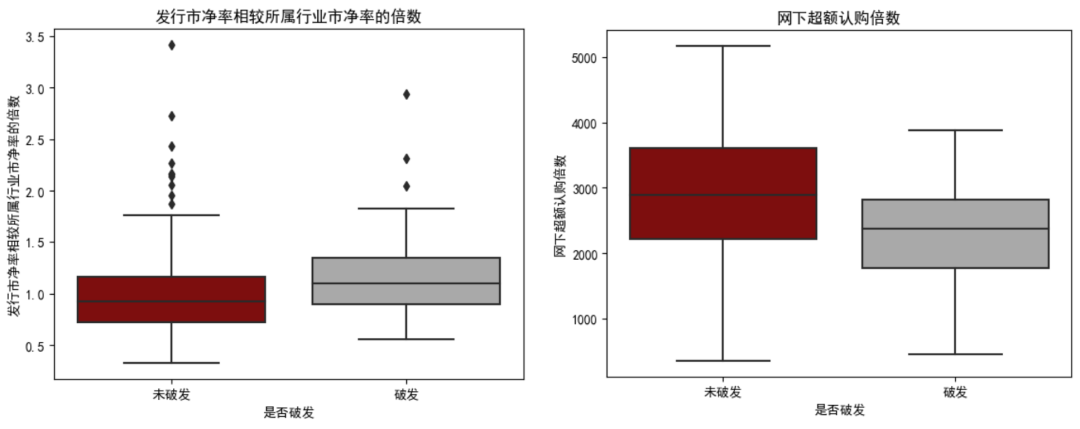

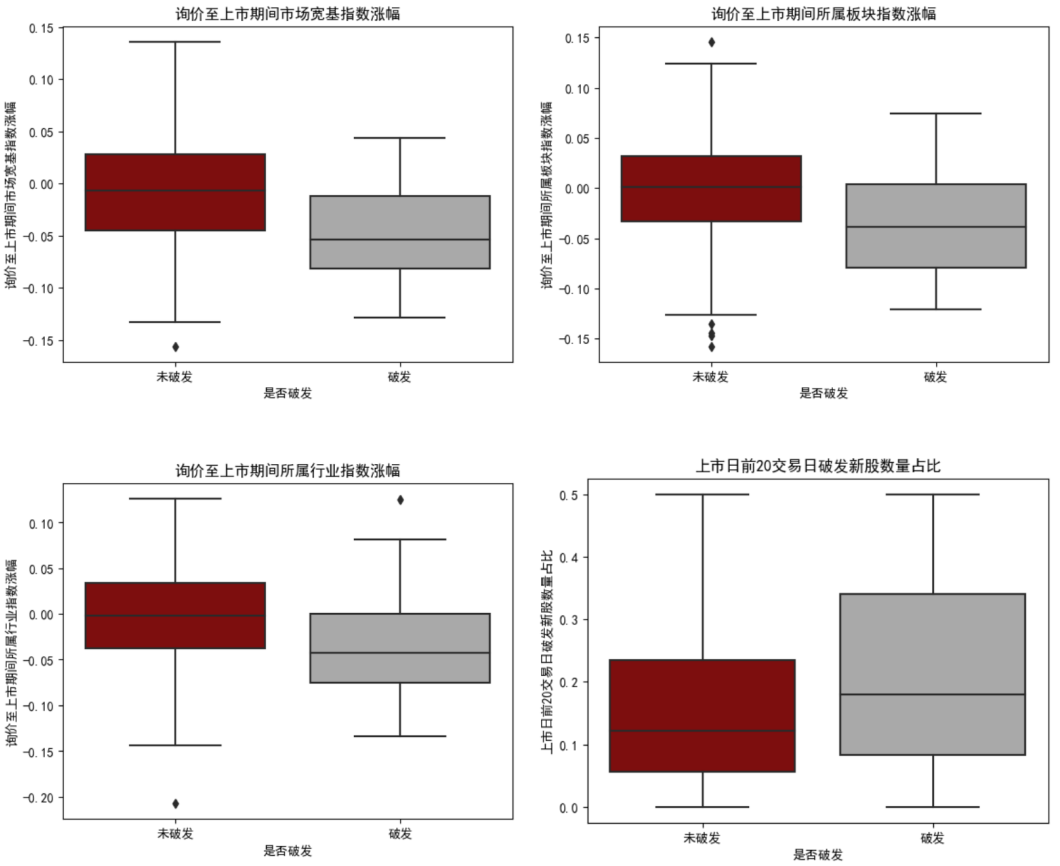

除了预测新股首日涨幅的绝对数值以外,我们还可以考虑将回归问题转化为分类问题,预判新股是否有较大的概率于上市首日破发。我们首先在训练集中检验上述15个可得的有效特征能否较好地区分新股是否破发,结果表明,破发新股往往中签率偏高、弃购比例较高、发行市净率偏高、认购热度相对较低、询价至上市期间市场涨幅较低、前期破发新股较多、募资规模整体较大,此外,样本内统计结果表明,国企新股破发率相对较低(10%以下),未盈利新股破发率相对较高(60%以上)。

图表29:样本内统计:国企新股破发概率相对较低

资料来源:Wind,中金公司研究部

图表30:样本内统计:未盈利新股破发概率相对较高

资料来源:Wind,中金公司研究部

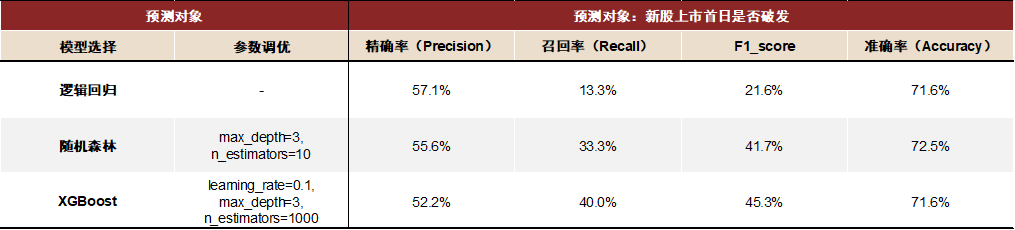

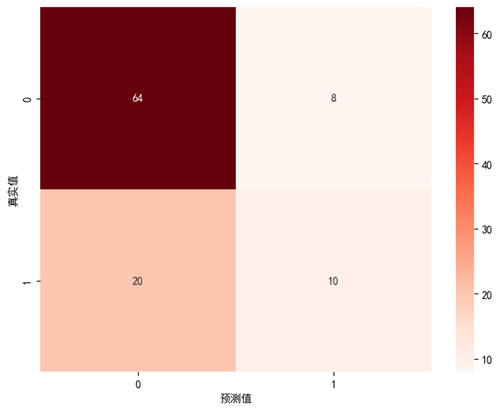

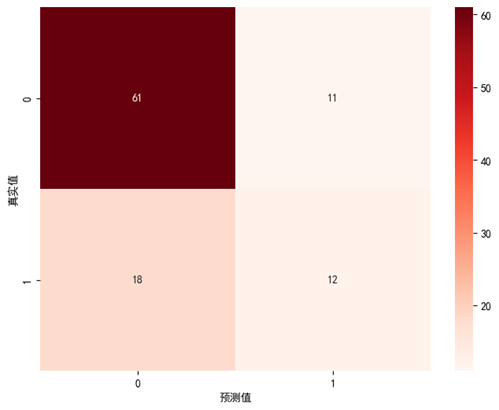

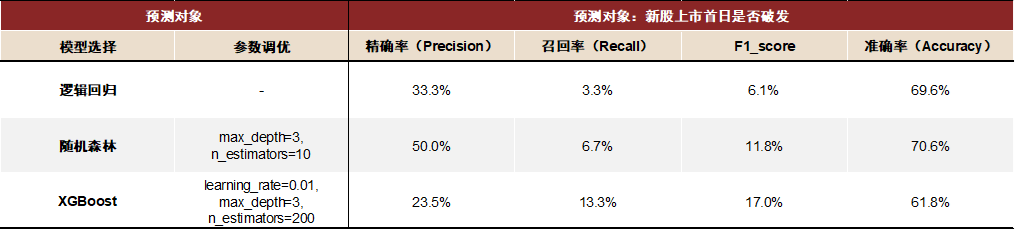

训练集内特征区分度相对较好,我们继续尝试使用上述指标进行新股是否破发的样本外检验,结果显示,各模型的预测精确率均在五成以上,召回率表现一般。以随机森林模型为例,模型对于破发新股的识别胜率为56%,能够识别出33%的破发新股,识别新股是否破发的整体准确率约73%。

图表31:上市前时点,各模型预测新股是否上市首日破发的样本外效果统计

资料来源:Wind,中金公司研究部

图表32:随机森林模型预测新股是否破发的混淆矩阵

资料来源:Wind,中金公司研究部

图表33:XGBoost模型预测新股是否破发的混淆矩阵

资料来源:Wind,中金公司研究部

图表34:上市前时点,对于新股是否破发具有一定区分度的特征分布情况展示

资料来源:Wind,中金公司研究部

询价前:重点关注市场走势及预计募集金额指标

对于新股的询价参与决策和报价决策而言,上述在新股上市前时点进行首日涨幅预测的模型应用价值较小,我们可以应用询价起始日前的可得指标以及其他替代指标,在询价前时点预测新股上市首日涨幅,为询价机构参与网下打新的择股和报价环节提供一定参考。

在指标选择方面,询价起始日前,上一章节所筛选出的15个有效指标中,仅有是否国企,以及是否IPO前尚未盈利两个公司特征指标可得,募集规模指标也可以使用预计募资规模进行替代。此外,经检验,我们发现,市场情绪相关指标中,询价至上市期间的新股对应宽基指数/板块指数/行业指数涨幅,可以使用询价前20交易日的新股对应宽基指数/板块指数/行业指数涨幅进行替代,后者对于新股上市首日涨幅同样具有一定的预测效果,且与前者的方向一致,主要的影响逻辑或源于市场动量。而报价相关指标无法获得,进行指标替代也相对复杂。

综合上述,在询价起始日前,我们能获取6个指标输入模型,进行新股首日涨幅的预测,其中,新股所属宽基指数/板块指数/行业指数涨幅更像是对询价前市场热度的衡量,而是否国企、是否IPO前尚未盈利、预计募资规模指标则是对不同新股特征的特异性反映。

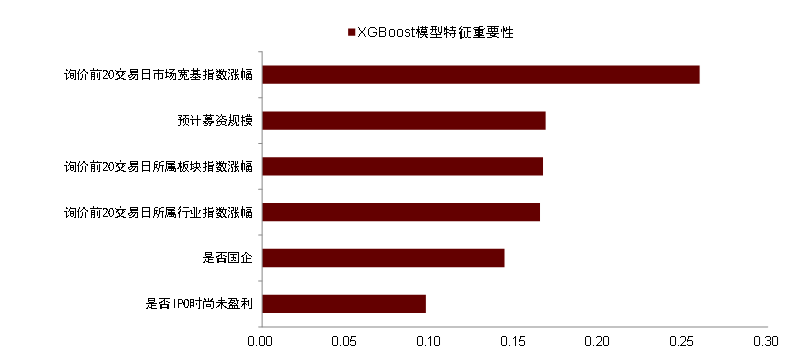

与上市前时点相同,我们检验了询价前时点,上述指标对于新股首日涨幅的预测效果,结果表明,1)在询价前时点进行新股首日涨幅绝对数值预测的效果同样差强人意,误差高于上市前时点;2)从指标的重要性程度来看,询价前建议重点关注市场走势情况以及新股预计募资金额指标;3)从是否破发的二分类预测结果来看,各模型对于破发新股的识别效果相对有限。

图表35:询价前预测时点的可得指标与指标替代方案

资料来源:Wind,中金公司研究部;备注:指标测试区间为训练集;逐月滚动回归的回归时长为8个月

图表36:询价前时点,模型选择与样本内参数调优结果

资料来源:Wind,中金公司研究部

图表37:询价前时点,各模型预测结果的分组展示

资料来源:Wind,中金公司研究部

图表38:询价前时点,新股首日涨幅预测模型的特征重要性排序输出结果

资料来源:Wind,中金公司研究部

图表39:询价前时点,各模型预测新股是否上市首日破发的样本外效果统计

资料来源:Wind,中金公司研究部

全面注册制背景下的

网下打新参与策略探讨

回顾上文,我们聚焦于预测注册制新股的上市首日涨幅,从网下配售市场呈现的新特征出发,基于博弈行为、报价热度、市场情绪、公司特征维度构建备选指标库,随后遍历预测时点、预测场景等各维度搭建预测模型。我们发现,若是对于新股上市首日涨幅的绝对数值进行预测,或是在询价前时点进行新股破发的识别预判,则准确度均相对有限,相比之下,模型对于新股涨幅的分层测试效果相对较好,或更加适用于同一时段上市新股的涨幅排序预判。

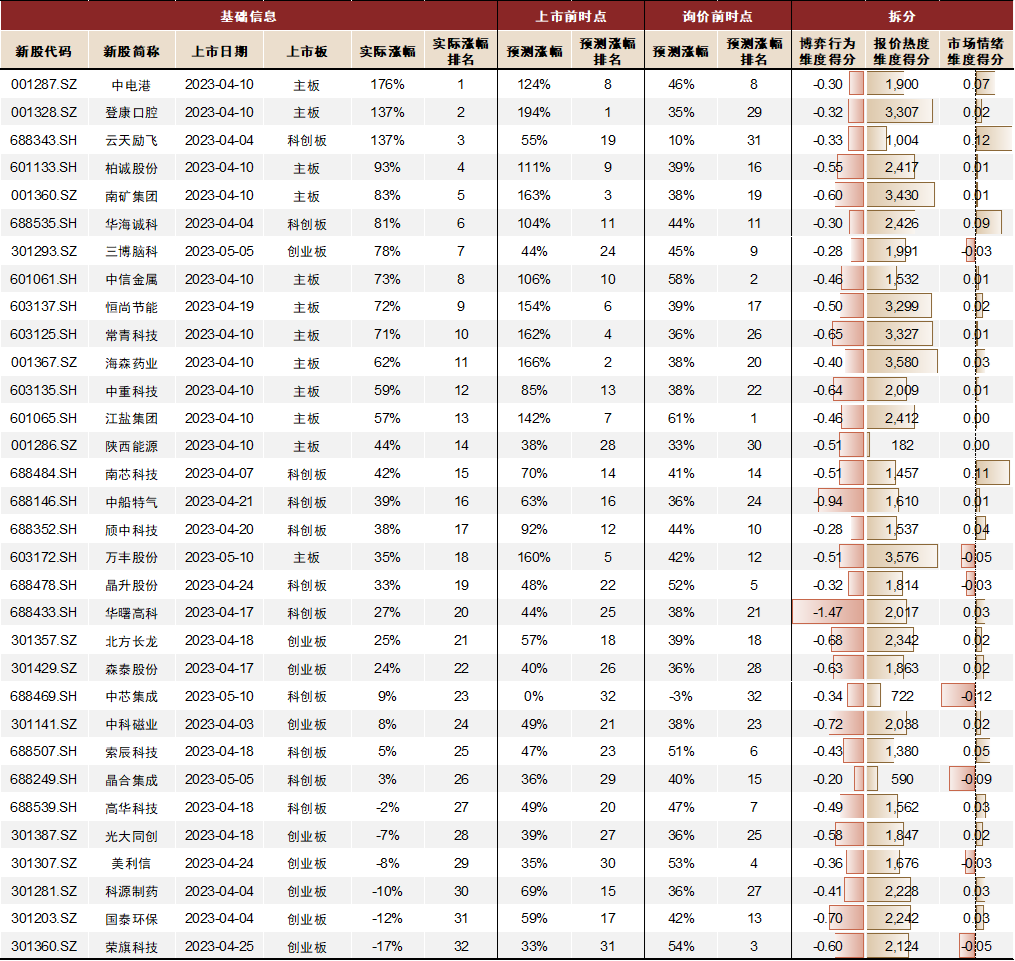

2023年4月,主板首批注册制新股上市,也宣告着全面注册制时代的正式到来。接下来,我们应用上文所训练和验证的模型,观察其在近期的运行效果。

图表40:2023年4月以来,新股首日涨幅预测情况展示

资料来源:Wind,中金公司研究部;备注:仅统计新股上市日在2023年4月1日至2023年5月10日的网下发行注册制新股;各维度得分计算方式详见“注册制新股首日涨幅影响因素”章节

最后,我们为全面注册制背景下的网下打新参与策略提供下述建议。

► 第一,从网下打新决策的择股、报价、卖出三个环节来看,报价和卖出环节相对更加关键,网下打新收益对于是否能够识别破发新股的敏感度相对较弱。

► 第二,预判新股首日涨幅时,应更加关注市场情绪类指标,如询价前或上市前的宽基/板块/行业指数涨幅等,报价热度相关指标仍然有一定效果。而诸如营收及其同比增速一类的财务指标或已在定价阶段被询价机构充分衡量,定价已相对充分的前提下,于新股首日涨幅的预测效果相对不明显。此外,我们发现承销商余额认购比例指标在各类模型中的贡献均相对较高。

► 第三,若希望于询价前进行新股的破发预判,则应当重点关注市场走势及预计募集金额指标,实控人为国企的新股破发概率很低。此外,破发新股往往具有高中签率、高弃购比例、高发行市净率、高募集规模,以及低认购热度、低市场涨幅特征。

Source

文章来源

本文摘自:2023年5月31日已经发布的《网下打新:全面注册制时代,如何预测新股上市首日涨幅?》

联系人 李钠平 SAC 执业证书编号:S0080122070045

分析师 胡骥聪 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

分析师 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG