如何捕捉“中字头”重估行情(续昨)

昨天从“行业轮动强度”的角度,谈了一个捕捉全年领涨行业的新思路,并推荐了几篇相关的研究报告。

有读者看了其中兴业证券的那篇【兴证策略】轮动中的“强者”,大多是主线决胜的“赢家”,来问类似“中字头”重估这样主题驱动而非行业驱动的行情,该如何更好得去捕捉?

这里就延续昨日的话题,继续展开聊一聊。

2023年,“中字头”有戏,这是许多人的共识。

从消息或者政策面驱动,“有中国特色的估值体系”,无疑是从理论面为中字头个股的估值重估,提供了政策背景。这一点,在过去一段时间,已经有大量的研究报告展开分析了。

笔者比较推荐诸位一读的,是《国盛策略 | 国央企估值的过去、现在和未来》这篇研报,对国央企的估值历史变化、背后原因和当下现状,有比较量化的剖析。

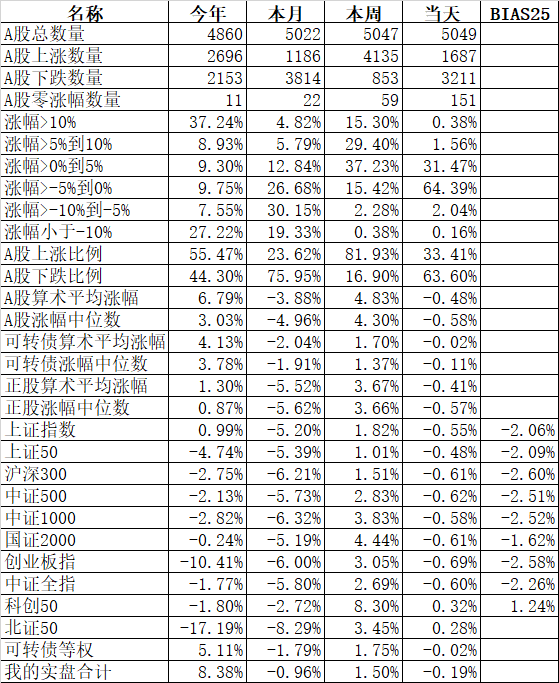

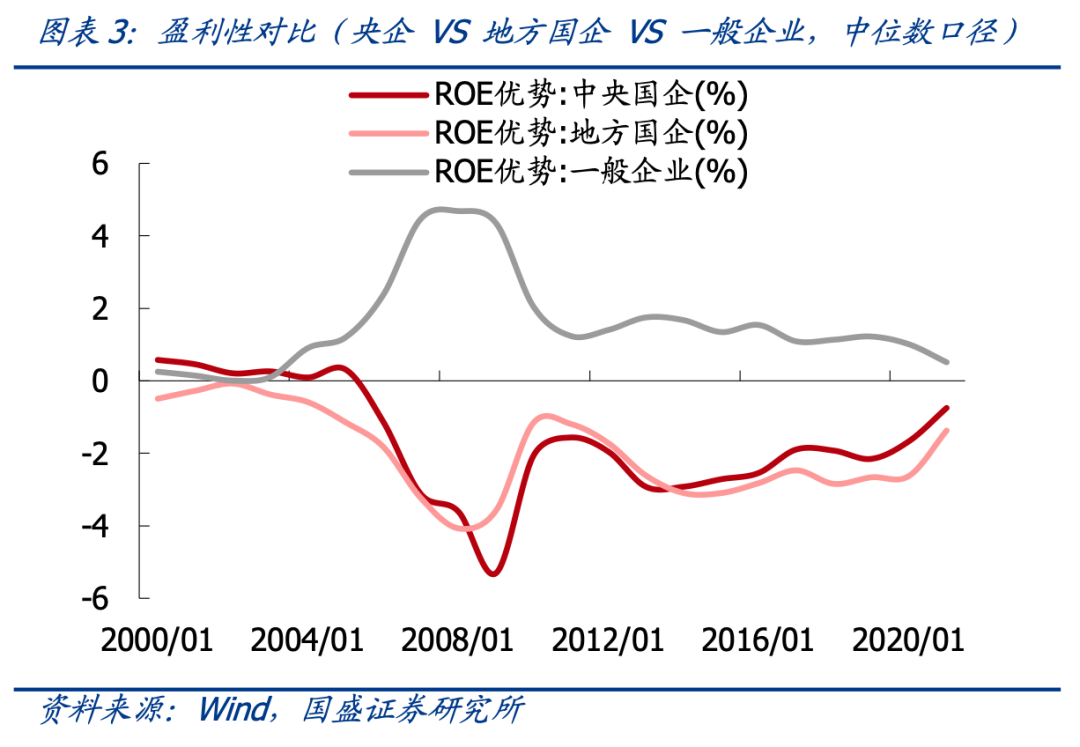

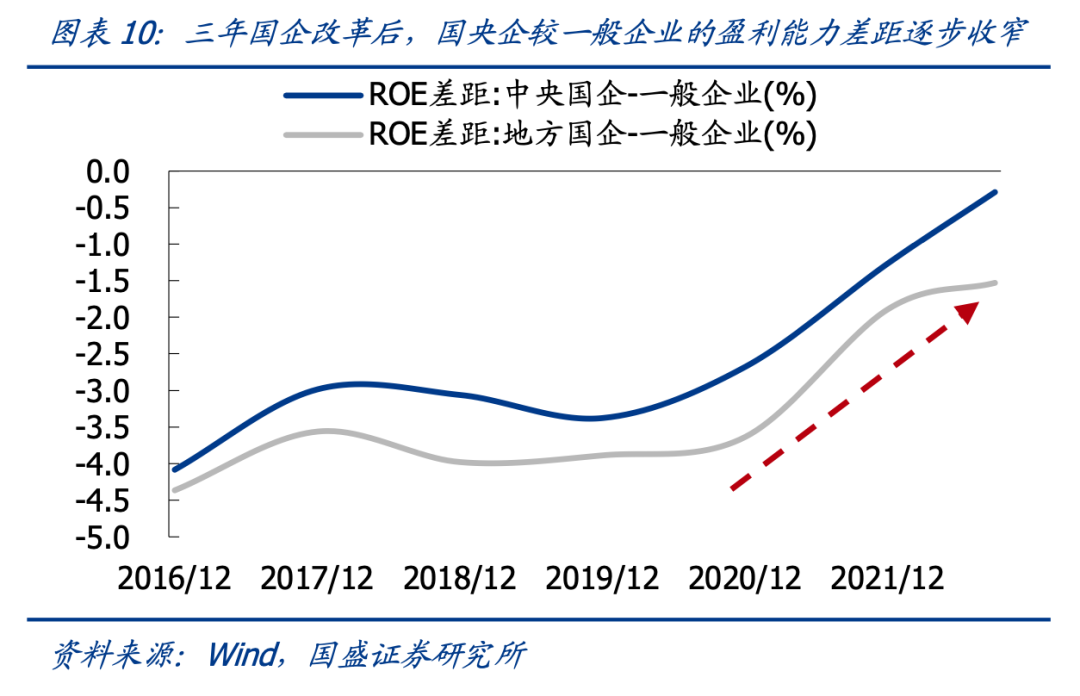

国央企此前估值偏低,固然有市场偏好问题,但不可否认的是企业质量也有缺陷,下图的ROE最能呈现问题。

但国企改革这几年,差距在缩小。

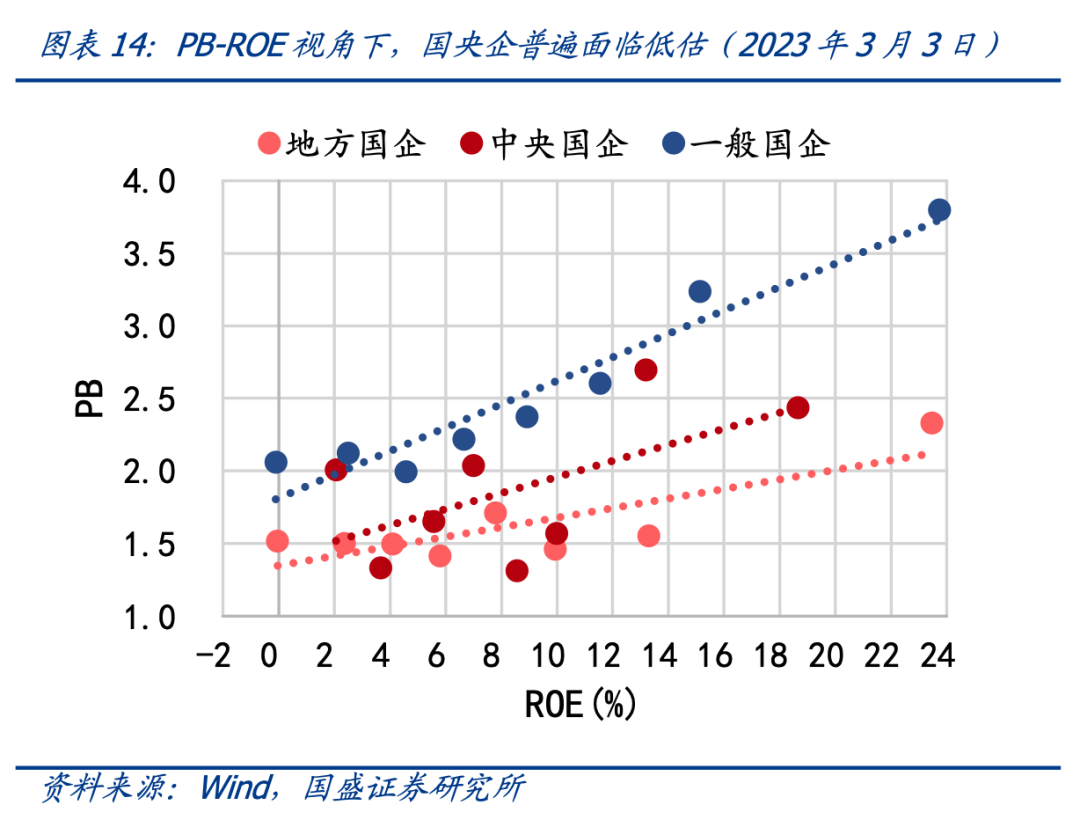

所以国盛证券认为从ROE视角:

参考当前国央企 ROE 多集中在 5%-15% 区间,那么央企与地方国企将分别具备 30%左右、50%左右的估值修复空间

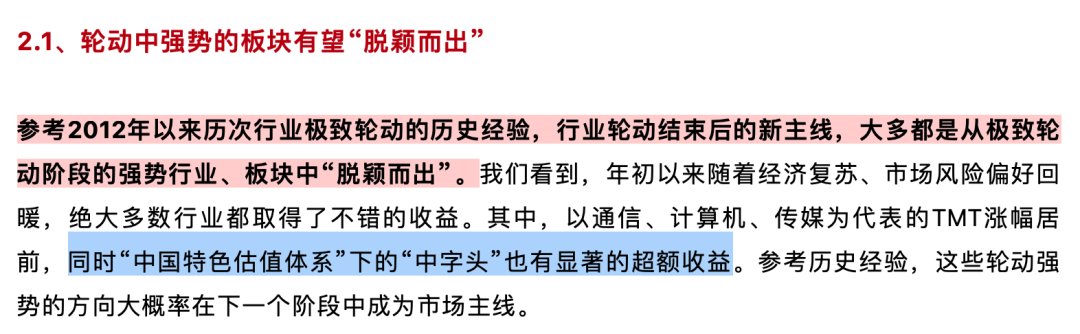

既然本文的缘起,是行业轮动强度和2023年全年领涨行业的探究,那么就必须要回到这个视角再去看“中特估”。

周四引用的《【兴证策略】轮动中的“强者”,大多是主线决胜的“赢家”》中,强调了近期“中字头”的显著超额收益,有望成为下一阶段的市场主线。

那么如何捕捉“中字头”未来的可能超额收益,这里提供几种工具路径。

路径一:央企主题基金

比如类似央企改革ETF(512950),名字都带了央企二字,妥妥的苗红根正。

前文说了,“中特估”很重要的基本面背景,是央企国企的ROE大幅提升,所以这只主题基金的重仓,并不以市值定权重,而是考虑业绩,能体现“结构调整”的政策大方向。

从权重股来看,都是央企为主,但名称中未必是“中”开头,但都是央企中活力的部分。

从行业分布来看,也是比较分散,并非许多人对央企行业布局的刻板印象。

路径二:奔向H股

估值重估,前提自然是估值偏低,估值越低,重估的幅度越大。

要说价值洼地,自然是H股。

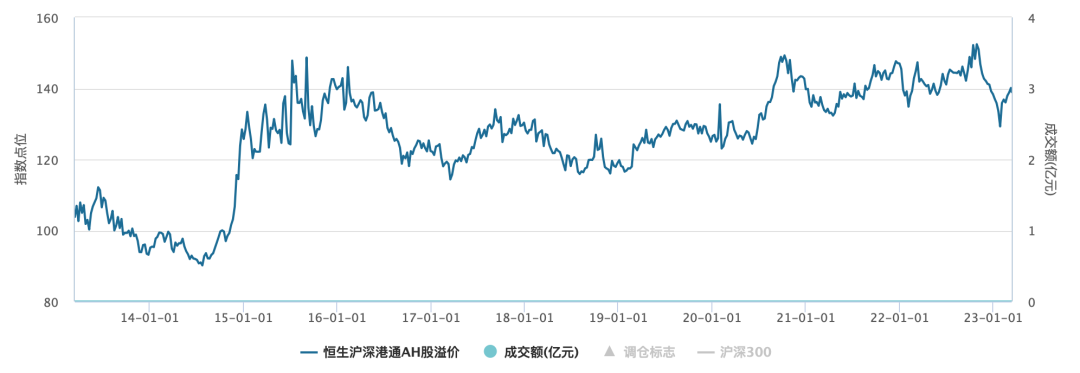

下图是恒生AH股溢价指数,140点意味着AH股的A股价格相较H股溢价40%。从下图可以看到,H股常年处于极度折价状态,若央企要重估,H股自然不可忽略。

押注H股,最传统的自然是恒生国企指数,比如恒生国企ETF(159850)。从去年末的持仓来看,建设银行、中国移动、工商银行、中国银行这样的央企依然不少。不过由于这些年恒生国企指数的编制规则变化,里面也多了很多科网股,虽然这些科网股同样估值较低,但逻辑不尽相同。

所以如果要捕捉中字头H股,可以改用恒生红利ETF(159726),通过股息率这个筛选利器,剔除许多公司。

同样去年末的十大权重股,那个中字头的含量就要足许多了。

路径三:定点行业

上述两种,是广谱的思路,一个从A股下手,另一个从H股下手。

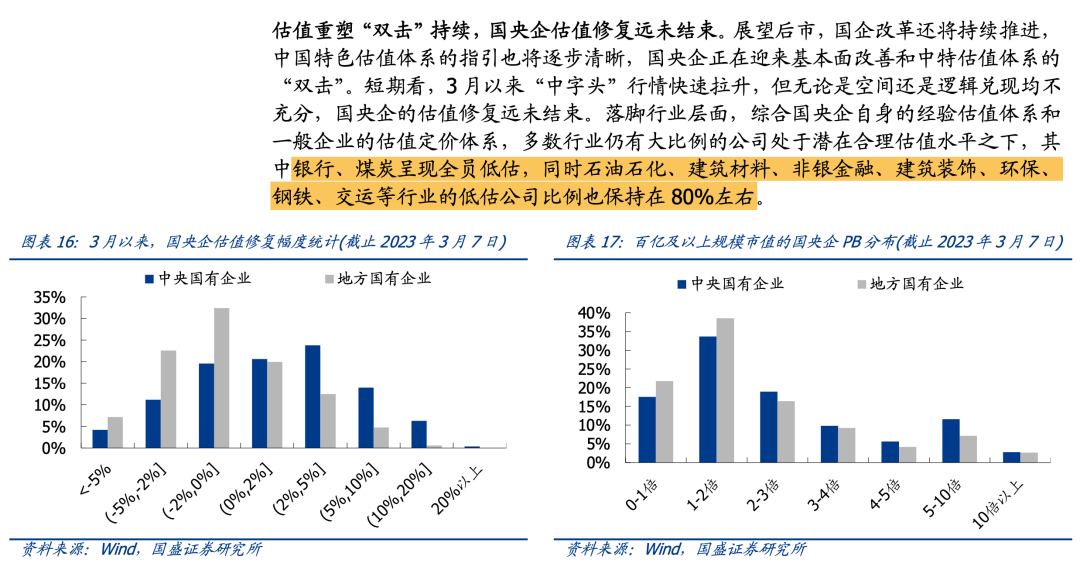

当然,参看国盛证券的策略报稿,其实国企央企的低估,行业特征很明显:

所以其实采用银行、煤炭、基建、钢铁、保险、券商等对应的行业ETF,也可以进行押注。

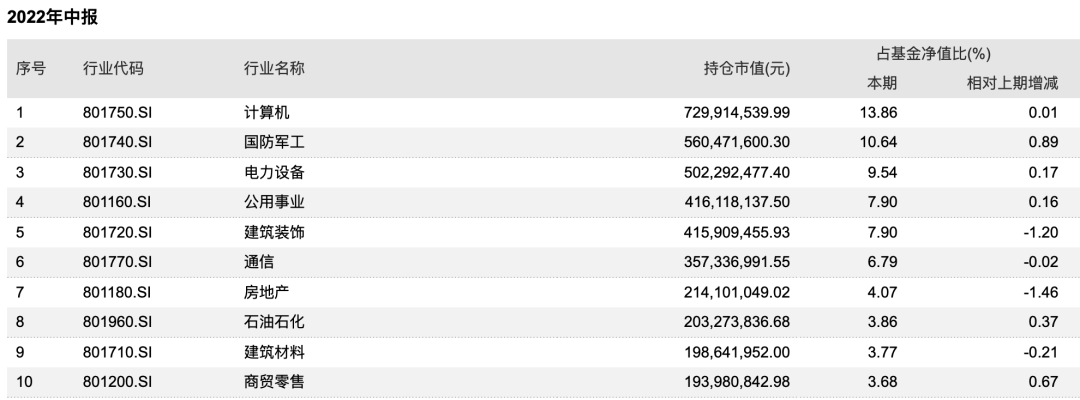

这里要特别说说基建板块,在昨天的推送中也可以看到,我使用长江金工的8周强势行业回测中,建筑建材和建筑装饰都是近期的强势行业。

对于这个版块,可以考虑类似基建50ETF(159635),从下面的2022年末权重股可以看到,“中字头”含量十足。

本篇文章来源于微信公众号: EarlETF