如何让小盘成长更赚钱

“有没有小盘成长指数的指数增强基金?”,有个和我一样,经常跟踪国证六风格指数的朋友来问。

朋友的思路我明白,在传统宽基指数投资的基础上,如果不想跨越到行业指数这个高风险高波动的领域又想多赚点,那么就要往规模/风格领域进一步。

而中小盘成长,无疑是近年最热火的规模风格组合,无论是 2021 年奠定了许多主动型基金的崛起,还是今年迄今的强势,都让基民印象深刻。

当然,在当下的 A股市场,只要指数收益,放弃唾手可得的超额收益,的确有点“舍不得”。朋友想要小盘成长指数增强基金,也并不奇怪。

很可惜,指数增强基金作为近年才大热的赛道,主要还“卷”在中证1000、国证2000这样的小盘股指数上,还没能涉足规模+风格的组合。

当然,如果你能接受一个分类不严格属于指数增强的“指数增强策略基金”,那么博道成长智航(A 份额:013641 C 份额:013642)倒是个不错的选择。

不是指增的指增

关于博道基金,EarlETF 的老读者应该不会陌生。我之前介绍过它家的博道远航,一个以Wind偏股型基金指数为基准标的增强型基金,我不但在 EarlONE 的组合中放入了这只基金,还单独做了一个基于估值、回撤控制的组合。具体的可以参看旧帖:近期重仓了一只基金。

当然,博道基金作为“另类”指数增强大厂,旗下可选的基金有不少,其中博道成长智航,就是偏小盘成长风格的。

首先,这里要解释一下为何我称博道基金是“另类”指数增强大厂。

和我们熟悉的传统指数增强基金不同,博道基金虽然也有标准的300指数增强、500指数增强:80%基金资产必须投资指数成分股,但是,除了传统指数增强基金,它家还有一类更加灵活的指数增强:不受指数成分股约束的指数增强,也就是我们看到的量化股票或混合型基金,两类指数增强的共同目标,都是追求超越标的指数的表现,这就是博道基金的特色。

为什么要采用这样的产品架构?

好处在于不用受到指数增强基金跟踪误差的限制,在使用因子获取超额收益上,可以有更进取的配置——这也意味着更强的超额收益潜力。

当然,不受跟踪误差限制,并不等于说博道基金的这类指数增强策略基金,就会肆无忌惮的押注规模、风格等因子和行业偏离。在这点上,博道基金还算是保守的。比如博道成长智航,基本维持行业中性,即持仓行业和中信成长风格 指数的行业权重偏离度基本控制在1%以内。

类似这样的指数增强策略基金,博道基金旗下还有一堆,既有对标沪深300指数的,也有中证500指数的,还有两个打包各配一半的,既有对标偏股基金指数的,也有中证800指数的,满足不同投资者的需求。

小盘成长风格有多强

博道成长智航的业绩基准是中信成长风格指数收益率*90%+银行活期存款利率(税后)10%。

单看这个基准,你或许会学罗大佑《恋曲 1980》中的那句来问我,“成长这东西我知道,但小盘是什么?”。

的确,单单从基准指数名字,是看不出“小盘”的踪影。

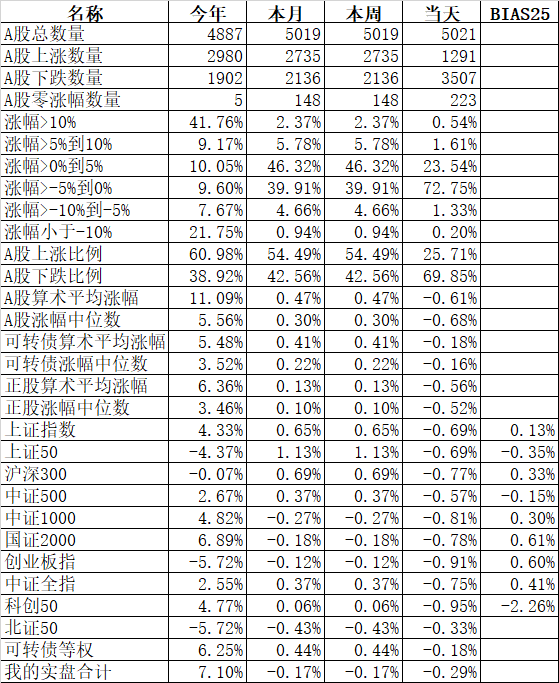

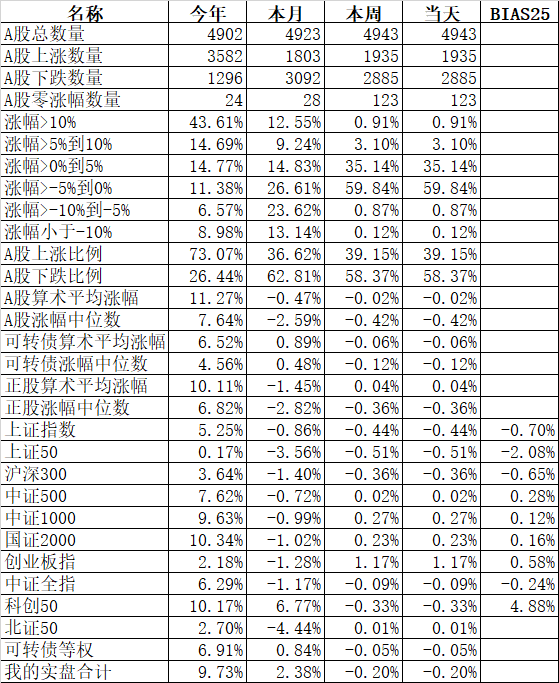

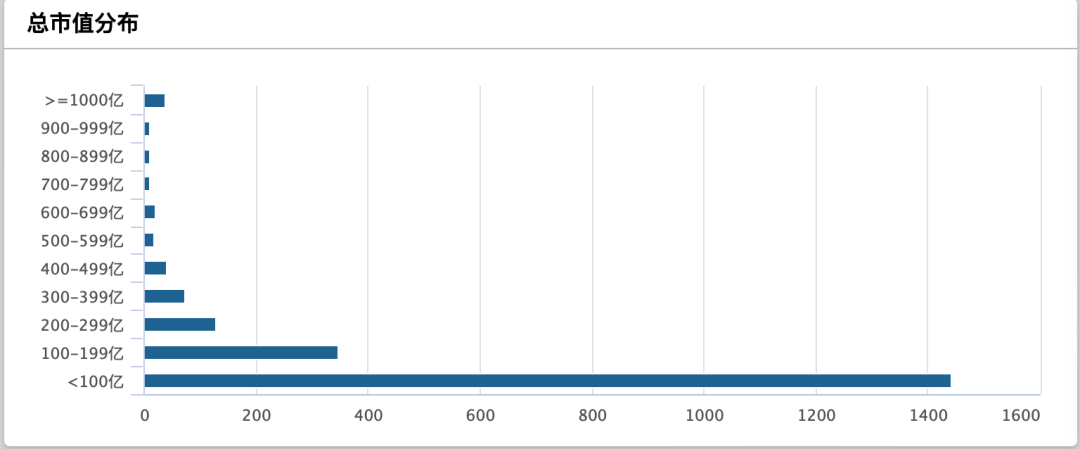

但从Wind 披露的总市值分布可以看到,在中信成长风格指数2133 只成分股中,将近 1500 只是总市值小于 100 亿元的。

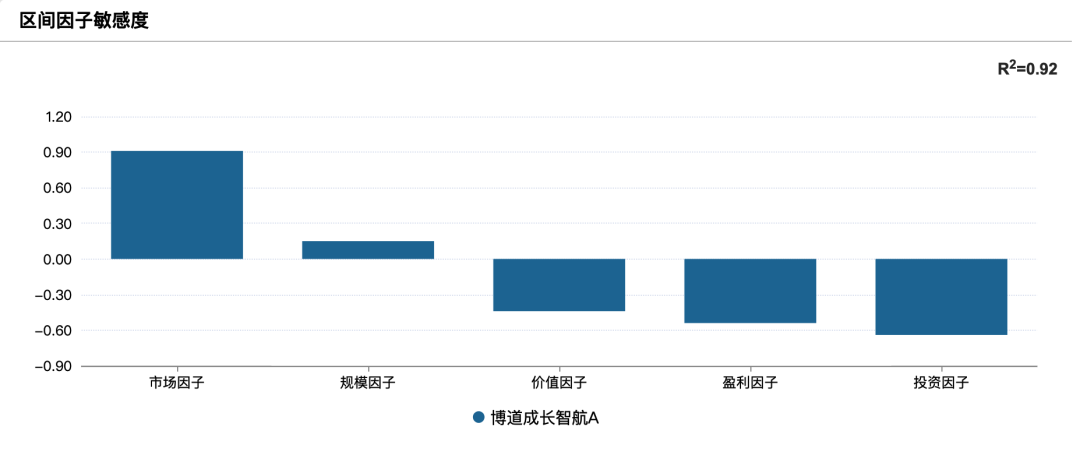

下图是博道成长智航相对中证500指数的五因子分析。从图中可以看到,规模因子是0.15,这意味着相对哪怕是相对中证500指数,博道成长智航也呈现了更强的小盘因子风格。当然,作为对比,中证1000指数相对中证500指数,规模因子是0.29,这意味着博道成长智航的小盘股风格倾向,介于中证500指数和中证1000指数之间。

与此同时,价值因子是-0.26,这意味着相对中证500指数,博道成长智航呈现更强的成长风格。

数据来源:Wind股票

从 iFind 的相关系数矩阵可以看到,博道成长智航与小盘成长指数的相关系数为 0.93,还是强相关的。

数据来源:iFind 金融终端

超额收益有多强?

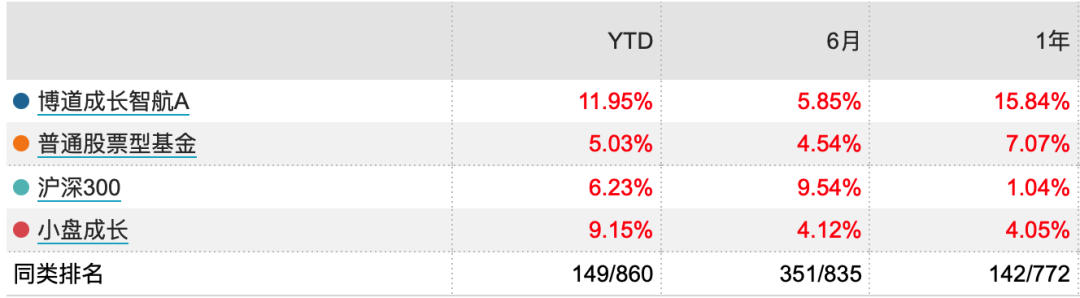

下图是博道成长智航与小盘成长指数的阶段表现对比。从过去一年来看,相较小盘成长指数,有显著的超额收益。

当然,博道成长智航是一个以中信成长风格为基准的指数增强策略基金,所以要考察期超额收益,还是得与基准相比。

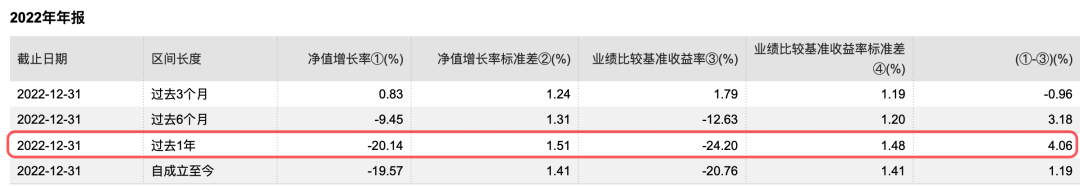

从博道成长智航 2022 年全年的表现来看,相比基准指数有 4.06 个百分点的超额收益。

这其实是个不错的水平了。

毕竟,从规模因子来看,博道成长智航就比中证500指数略小盘,还达不到中证1000指数的水平,考虑到去年中证500指数增强基金整体是近乎没超额的,博道成长智航的超额水平还是可以接受的——毕竟这是一个已经下沉中小盘并偏成长风格的指数增强策略基金,在已经内涵了风格/规模的偏离后,常规指数增强基金的风格偏离玩法就用不了了。在这样的前提下,依然有超额收益,那么在特质化的选股上,还是有一套。

指数增强风格的基金,对普通基民的一大困扰就在于过于“黑箱”。基金经理到底用的什么策略,说不透讲不清。

在这点上,博道成长智航的基金经理,也就是博道基金指数增强产品线的当家人杨梦,倒还是很坦白,在这只基金的 2022 年年报“小作文”中有这样的说法:

回顾2022年的市场,资金面呈现减量博弈的局面,市场交易的基调是“强反转、弱动量”。在多因子体系的分类中,从性质大类上区分,可以分为追逐“景气动量”的基本面动量类因子(景气成长类、超预期类),以及“交易衰减型”的反转类因子(大部分的量价类、价值类因子)。在过去一年的市场格局中,反转类因子全年表现出色,基本面动量类因子除二季度以外均表现羸弱,尤其是四季度进一步遭遇了较大的回撤。由于我们将更多的因子权重配置在了过往长期表现较为出色的基本面动量类因子上,因此产品业绩超额表现不尽如人意。

在此期间,我们更加紧密地进行了模型的升级迭代,一方面改进基本面动量类型的因子,除了注重“进攻性”,在因子逻辑上也加入“安全性”的考量;另一方面对于反转类因子也加大研发投入,在AI算法量价因子上进行了较为全面的改进。

对于赚了四个点超额依然用“不尽如人意”来形容的自我高要求,我是比较认可的。至于说模型的选择,从小作文中也能看出端倪,其底层的多因子选股模型中,原有因子更多是景气动量,遇上2022 年这样价值股引领的行情,会比较难过,未来这块因子上会补足。

当然,2023 年迄今的行情,小盘成长风格主导,中信成长风格指数有不错的涨幅,博道成长智航也用年内最高13.08%的收益展现了其锋利的茅的一面。这样一个兼具规模+风格属性的产品,如果后续看好小盘和泛成长风格,它确实是一个非常趁手的投资工具。

本篇文章来源于微信公众号: EarlETF