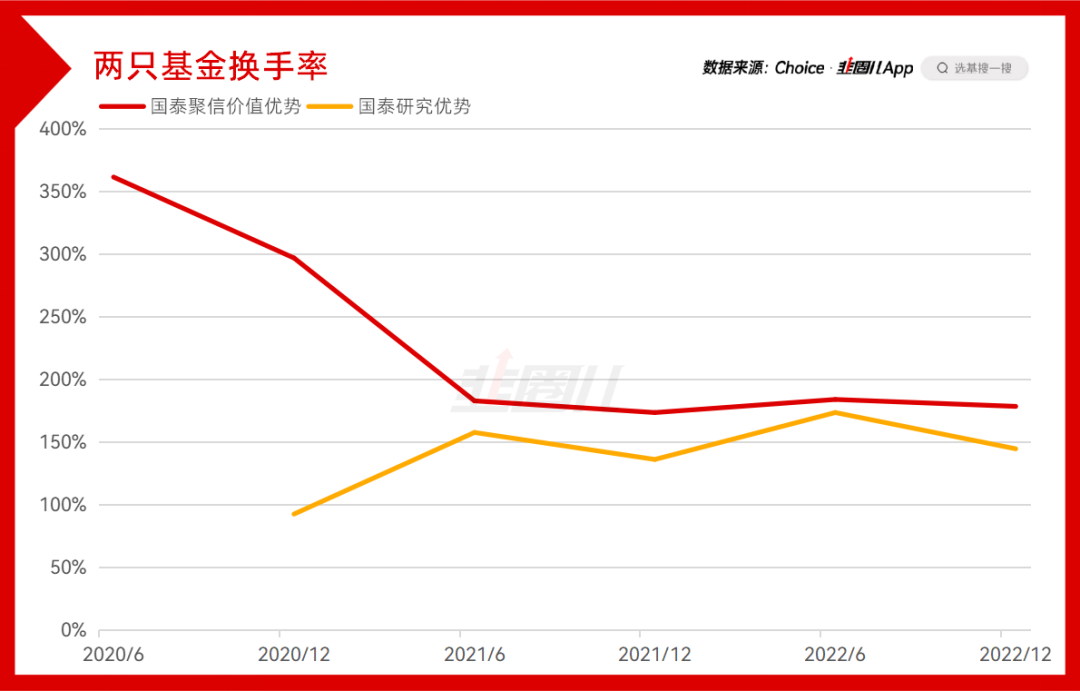

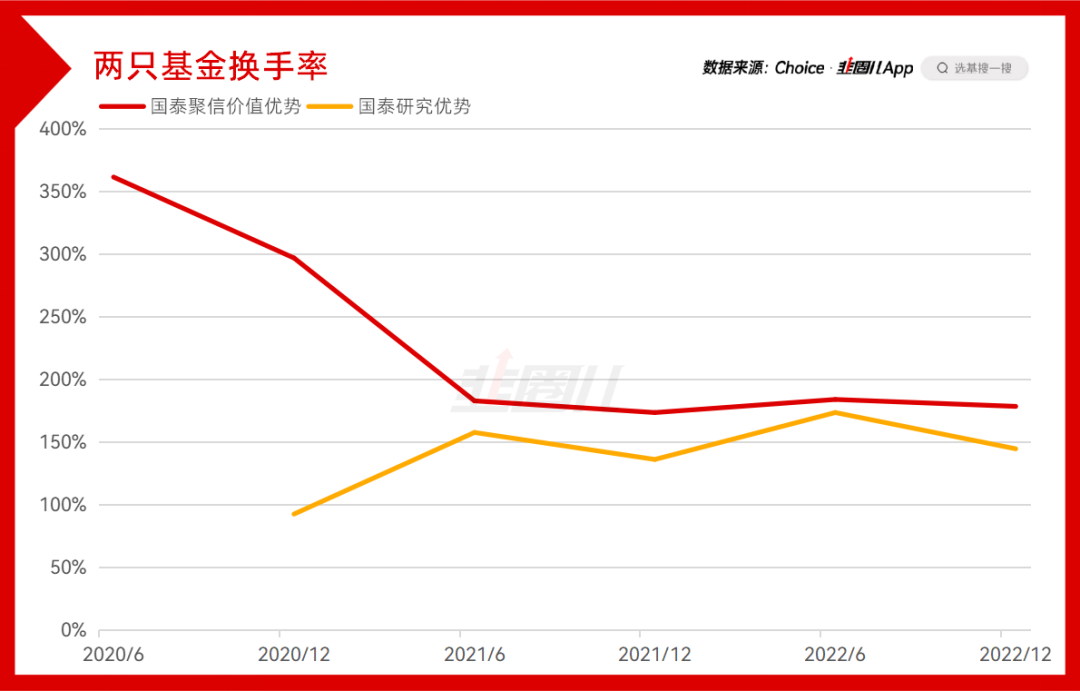

2020年以来,公募基金向着“普惠金融”的方向大踏步发展,规模的爆棚、持有人户数的增多,让权益投资成为了“国民理财”的一部分。但不同于当年的余额宝,建立在权益投资基础上的“全民买基”在市场走弱之后的结果很容易变成“全民套牢”。进而,对市场生态缺乏认知的普通投资者会怨声载道,获得感缺失。根据过往经验,基金经理会在投研上兢兢业业,付出很多的精力,认为只要专心把投资搞好了,别的事情都可以迎刃而解。但今天,基金作为代客理财的重要媒介,把研究搞好可能只是第一步,更重要的还得是帮普通基民把钱赚到。我之前经常说,基民没赚到钱的重要原因是在市场估值高企时盲目进场,在市场转熊、信心低迷时大幅流出;不断追逐业绩冒尖儿的基金,将原先持有的产品抛弃。这充分地反映在了基金年报的数据之中,也是下面两份基金年报抛给我们的第一个问题。我们都知道,公司的基本面和内在价值不会在短时间内发生大幅变动,体现在基金经理的操作上,就是将换手率保持在一个合理区间。 数据截至:2022年12月31日,以上换手率指单边换手率。但在我们A股,股价和净值的波动是剧烈的,在某些极端时刻甚至是异常剧烈的,由此也导致了持有人情绪的激烈变化。

数据截至:2022年12月31日,以上换手率指单边换手率。但在我们A股,股价和净值的波动是剧烈的,在某些极端时刻甚至是异常剧烈的,由此也导致了持有人情绪的激烈变化。以徐治彪的代表产品国泰研究精选为例,在艰难的2022年该产品的回报率是-8.36%,大幅跑赢市场,拉长维度的排名也非常出色。但2022年该基金加权平均净值利润率-17.25%。

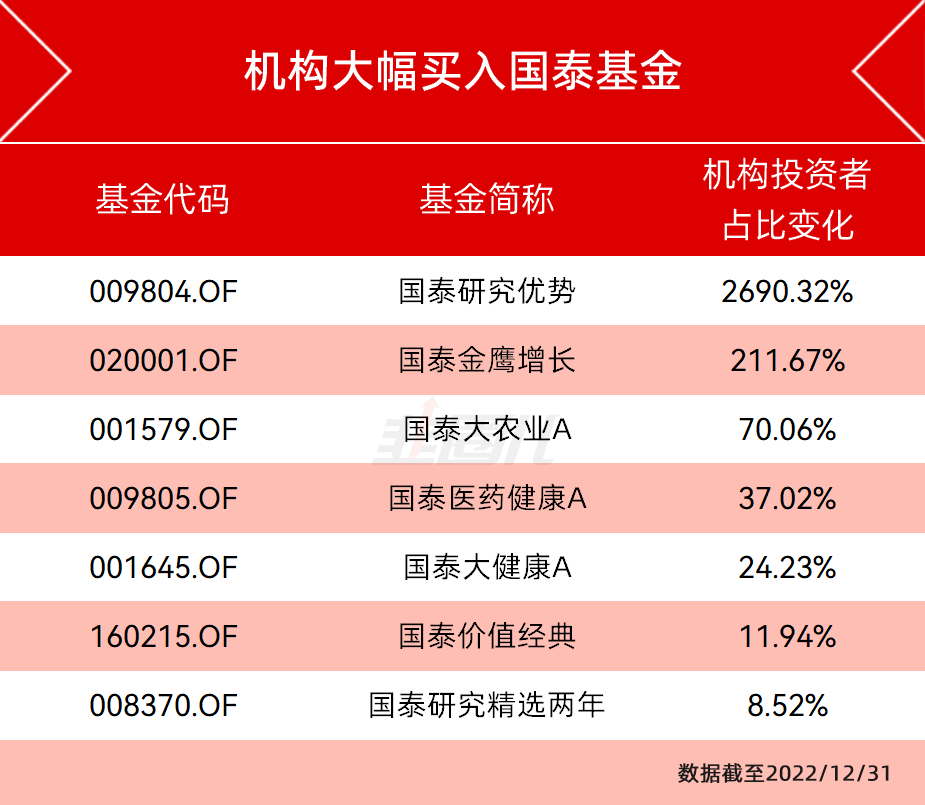

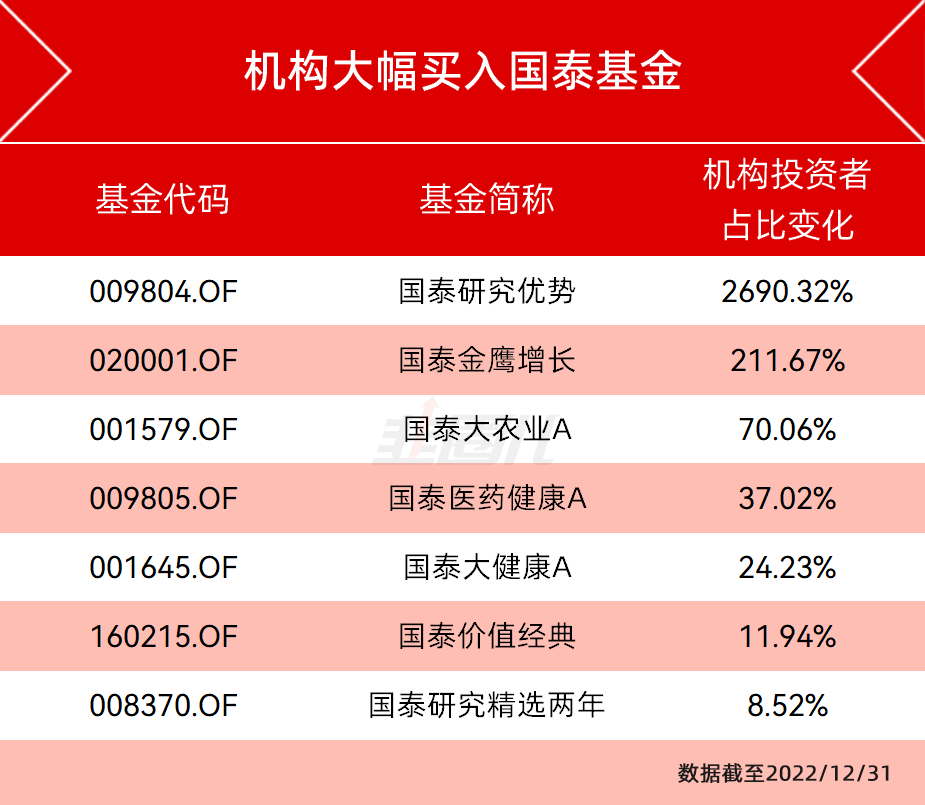

数据来源:韭圈儿APP,数据截至:2023年3月30日。我国基金运作时间较短,过往业绩不代表未来。换句话说,基民的操作导致自己多亏了9%,要知道我们长期投资的年化收益率也就10%,所以频繁操作的影响还是很大的。但和个人投资者的“逆向卖出”不同,与2021年年底的数据相比,机构投资者反而在大幅买入。

数据来源:基金年报,数据截至:2022年12月31日。机构投资者占比变化指2022年年末机构投资者占比与2021年年末机构投资者占比的变化。

数据来源:基金年报,数据截至:2022年12月31日。机构投资者占比变化指2022年年末机构投资者占比与2021年年末机构投资者占比的变化。

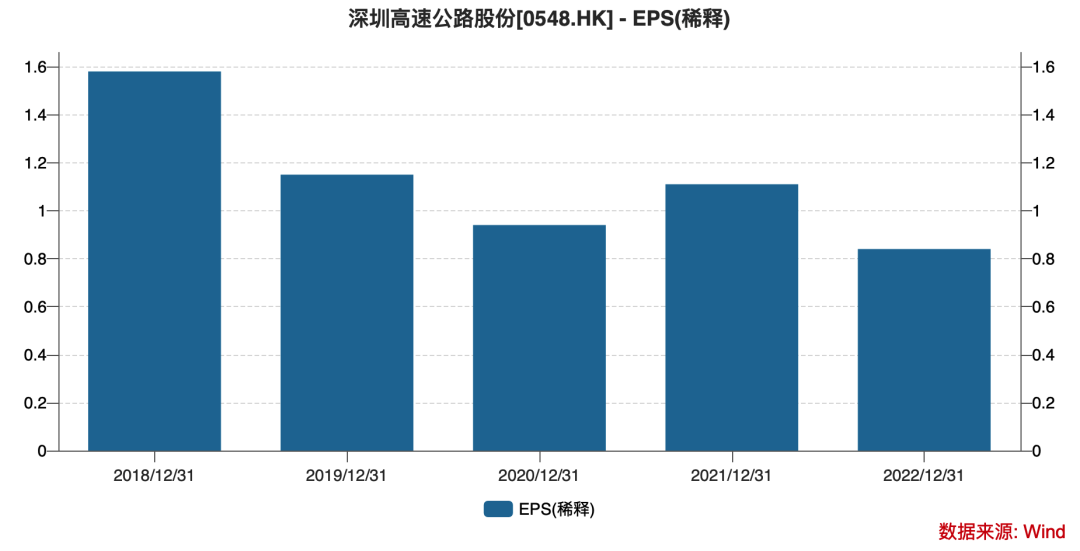

从概率上说,绝大部分基金经理相对散户的超额都是很高的,但对投资者的账户来说,最影响基金收益的可能不是我选了一只什么样的基金,挖掘出了哪位基金经理,而是基民日常的操作。再看国泰另一位老将程洲的年报,在逆风中,我们更能读到真心话。一年之前,2021年的基金年报中,程洲其实已经提示了市场走熊的风险:“展望2022年,A股市场会面临两个风险,一个是经济下行带来的整个上市公司盈利增速的放缓,另一个是海外收缩流动性带来的外部风险,因而市场的风险偏好存在压力,高估值股票存在估值回归的压力。”今天来看,他确实猜到了故事的结尾,但中间过程的颠簸程度远超当初的预估。且不论疫情超预期导致的企业盈利压力和股市大幅波动有多难受,就说地缘冲突的军费从A股港股报销这种事,任谁都想不到。即使预测到了市场的波动方向,但波动的剧烈程度、不同行业之间贝塔的强弱、个股受宏观经济的影响状况都不一样,且难以预测。80%正确的大势判断,对基金经理的操作和组合的构建能提供多少正收益?即使我们站在“上帝视角”去回顾2022年,其实市场行情也不是单边下跌的,在5月、6月也曾有过波澜壮阔的反弹行情。如果坚持轻仓,那会不会经历调整后,丧失了回本的能力?因此,绝大部分基金经理放弃择时,不是他们不作为,而是择时对长期收益的帮助真不大。放弃仓位上的择时,做好行业和个股的配置,用底层的选股策略去应对市场,其实就够了。对程洲来说,他在国泰聚信价值优势的选股策略就是,以好价格左侧布局经营周期拐点向上的好公司。因为这个时候,市场存在预期差能提供更好的买入价格。但是,经营一个企业的复杂程度往往会超出金融从业人员的预期。左侧布局之后,公司实际的经营状况有可能会更差,有时也会出现一些意外的因素导致预期变得很模糊。对此,程老板认为“对于只是周期问题的公司应该保持持续的跟踪,底部蛰伏时间越长,市场关注度越低,越可能提供更好的买入价格,而且经历了更长时间的调整,企业经营实力会更加扎实,盈利向上弹性也可能变得更大,如果真的出现, 那就是最好的戴维斯双击,也是对坚持最好的回馈。”对我们这种普通人也是一样,除了参考股债性价比在极端高估时刻做好止盈之外,在其他漫长的时间里,养基的正确姿势可能只是“买入、持有”。在漫长的时间内完成份额的积累,牛市到来时的上涨才更加有意义。这个时候愿意买入权益资产的,骨子里其实都是乐观派,所以站在今天,我们不应该悲观。“我们非常看好 2023 年市场,我们认为大部分行业都有机会,但是从确定性角度,我们短期依然选择了成长方向,业绩好、估值具有性价比的优质成长股静待戴维斯双击,市场转暖肯定估值被压缩的优质公司双击涨幅大。我们以5年年化15%以上业绩增长,同时估值偏低的标准筛选公司,追求戴维斯双击,整体组合方向相对均衡,左手以医药、消费等为长期基石仓位,右手以新能源、机器人为代表的进攻方向,加上自下而上选择的比如农药、直播带货、航空叶片等等,总之基本都是估值偏低的各细分优质公司。”但在选择基金产品时我们关注的依然是基金经理的历史业绩、净值曲线以及高景气高热门行业的远景叙事,恰恰忽视的就是买入基金成分股的估值。同样是成长风格的徐治彪这几年业绩非常好,表现出鲜明的能涨抗跌属性。但那不是建立在透支估值的基础上。数据来源:韭圈儿APP,数据截至:2023年3月30日。我国基金运作时间较短,过往业绩不代表未来。“利润中枢乘以估值中枢就是中长期合理的市值,因此回归投资长期投资估值肯定是很重要,如果不看估值只争朝夕追求快的收益,在估值严重偏离中枢时,大概率就会戴维斯双杀,这往往是亏损最大的来源,也就是所谓的追涨杀跌。因此总结到一句话:好公司、估值低、业绩好,这是长期收益最大的来源,是组合风险控制最佳的办法,也是收益能不断创新高的保障。”我们最近都看到了最景气的王者赛道——新能源的估值坍缩。追求高成长、高景气而为此支付过高溢价的投资者,现在都被行业惨烈的负贝塔所埋,现实的教训也在一次次的提醒我们,再好的公司也要有个好价格。正是以估值为依据追寻合理的成长,徐治彪的业绩才更健康更可持续。随着这段时间权益市场的萎靡,我跟大家一样进入了贤者时间,牛市时期那股子激荡的情绪也渐渐消散了。但权益投资就是,在满眼希望,情绪激昂时往往代表着一轮行情的尾声,而现在的低迷、枯燥更可能孕育着未来赚大钱的可能。虽然在行情乐观激情下单时,嘴上说着做好了“长期持有”的准备,但实际市场温度真降下来,还是会充满怀疑、失落,以及调仓换基的冲动。就像彪哥在季报中表达的“从长期角度去寻找一些优质公司,赚取业绩增长甚至赚取戴维斯双击其实并不难,这就是简单而正确的事情,但不宜过于关注短期的市场,市场长期有效,短期不一定有效,相信“慢即是快,盈亏同源。”每个季报,徐治彪最后都会强调一句:一直坚持做简单而正确的事情。正是因为国泰基金拥有简单、正确、长期的投研土壤,才能支持程洲、徐治彪、林小聪、郑有为等一大批风格各异但业绩出色的基金经理长期效力。也正是这些兢兢业业的基金经理,才能够在三年内帮投资者赚取了163.77亿元的利润,这样的利润规模在整个基金行业都排名前3。好的平台培养好的管理者,最后服务更多的基民,二者相辅相成。

风险提示及免责声明

数据来源:天相投顾,数据截至2022年12月31日,可比基金公司合计151家,具体排名3/151。主动权益基金包括天相二级分类中的积极投资股票基金、偏股混合基金以及灵活配置混合基金,利润指每期季报披露的基金利润加总。我国基金运作时间较短,并不能反映证券市场发展的所有阶段基金过往业绩不代表未来表现,基金有风险,投资须谨慎。文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿

数据截至:2022年12月31日,以上换手率指单边换手率。

数据截至:2022年12月31日,以上换手率指单边换手率。

数据来源:基金年报,数据截至:2022年12月31日。机构投资者占比变化指2022年年末机构投资者占比与2021年年末机构投资者占比的变化。

数据来源:基金年报,数据截至:2022年12月31日。机构投资者占比变化指2022年年末机构投资者占比与2021年年末机构投资者占比的变化。