姜诚王海峰规模百亿后,我为什么继续持有

在公布了 2023 版的不抱团组合中,有些老读者对于其中基金的规模有些担心,尤其是类似姜诚、王海峰这些持有体验很不错,但规模都过百亿的基金经理。

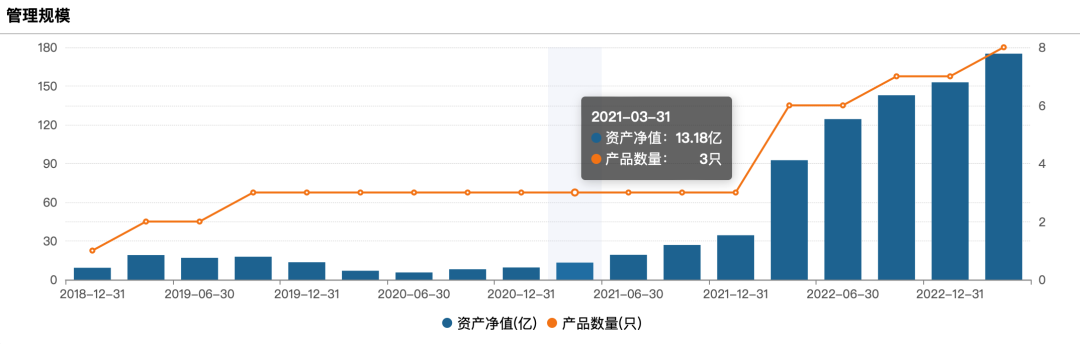

的确,不抱团中的好几位这两年都是规模飞速攀升,比如姜诚,2021 年4 月第一次写他的时候,规模不过 13 亿元,如今已经是175亿元。

其他几位,王海峰94.26 亿元了,林英睿225.79 亿元了,规模都已经不是不小,而是挺大了。

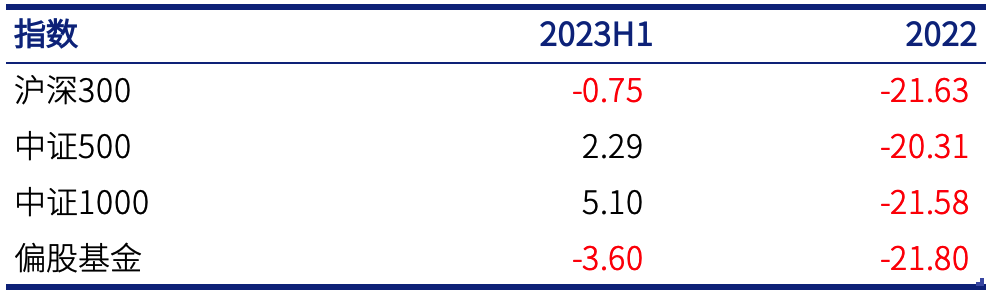

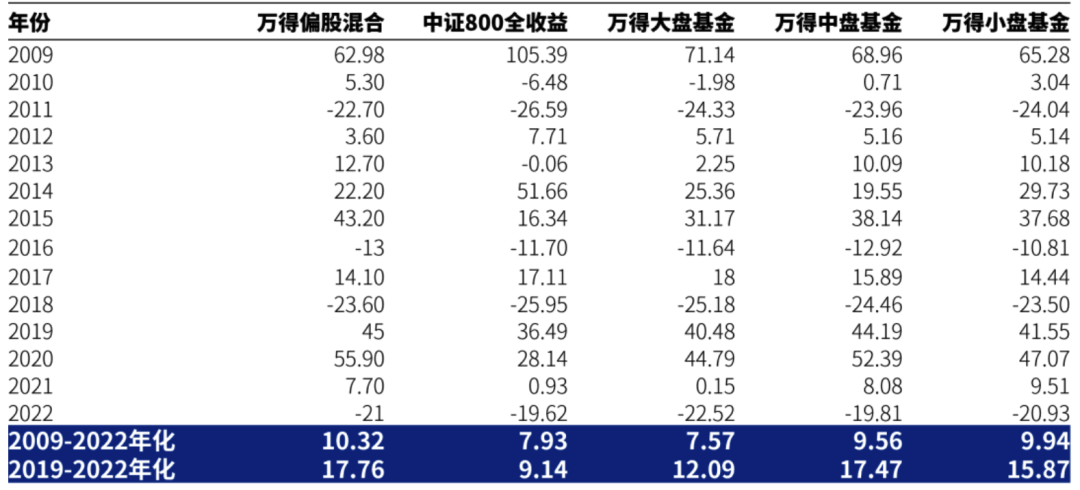

我之前分享过一个数据,是万得大中小盘基金指数的对比,虽然这是聚焦单只基金而非基金经理的总管理规模,但是也能说明规模是超额收益的敌人这个不争的事实。数据显示,基金规模超过 85 亿元的大盘基金,长期看是跑输中小盘基金的。

既然大盘基金总体表现不好,为何我还在组合中保留姜诚、王海峰、林英睿这些呢?

无它,“稀缺”二字。

这里就以王海峰来举个例子。

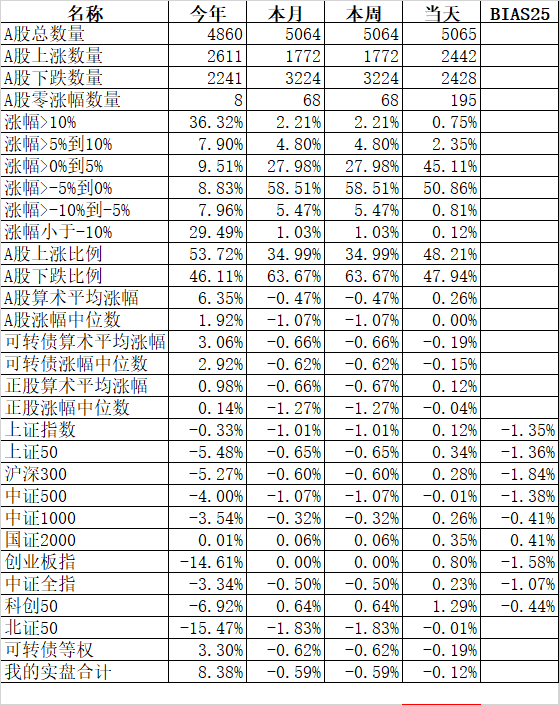

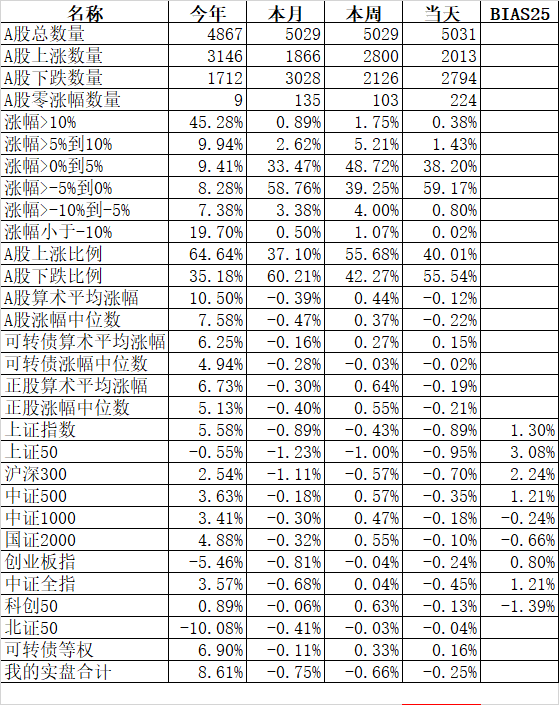

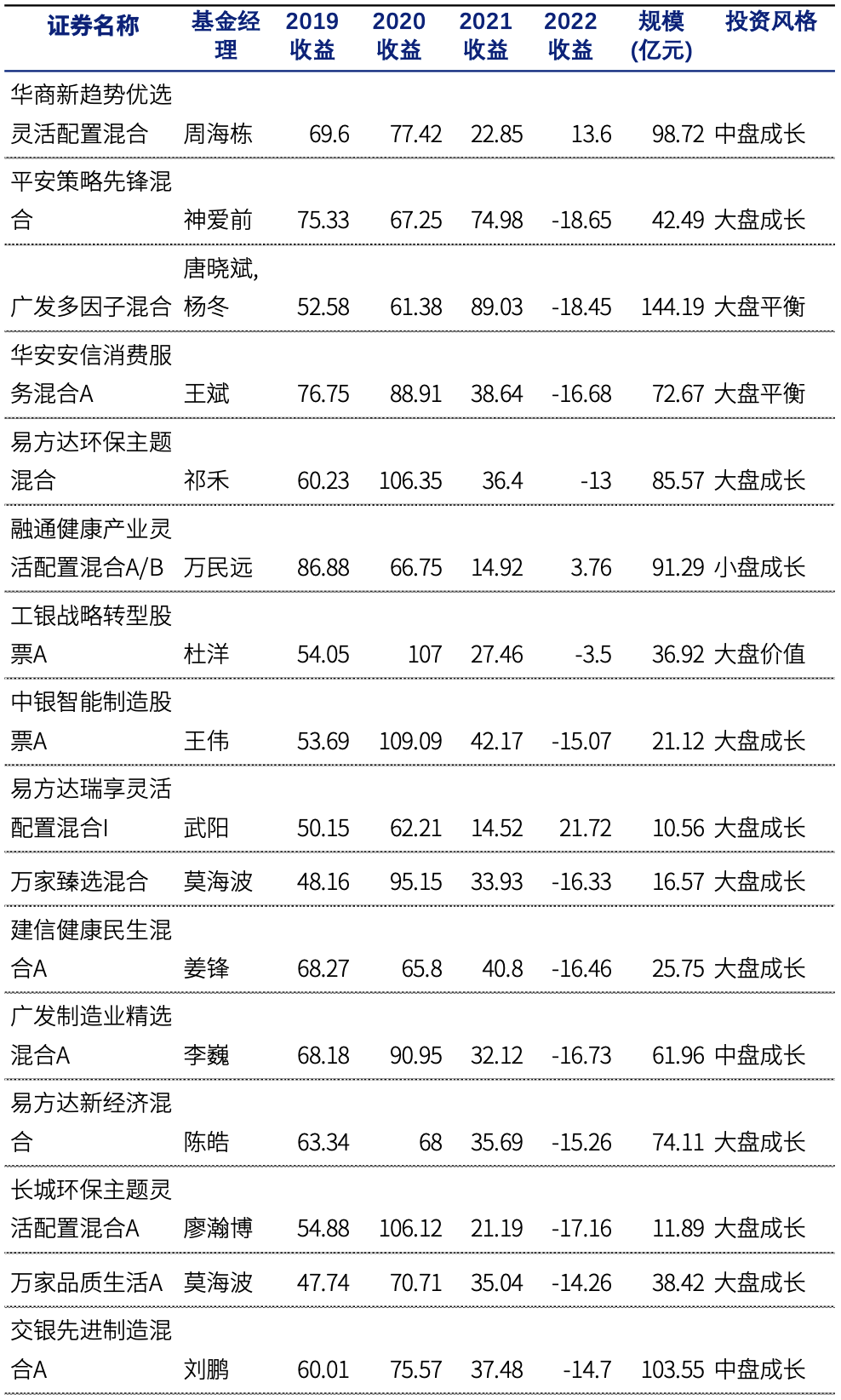

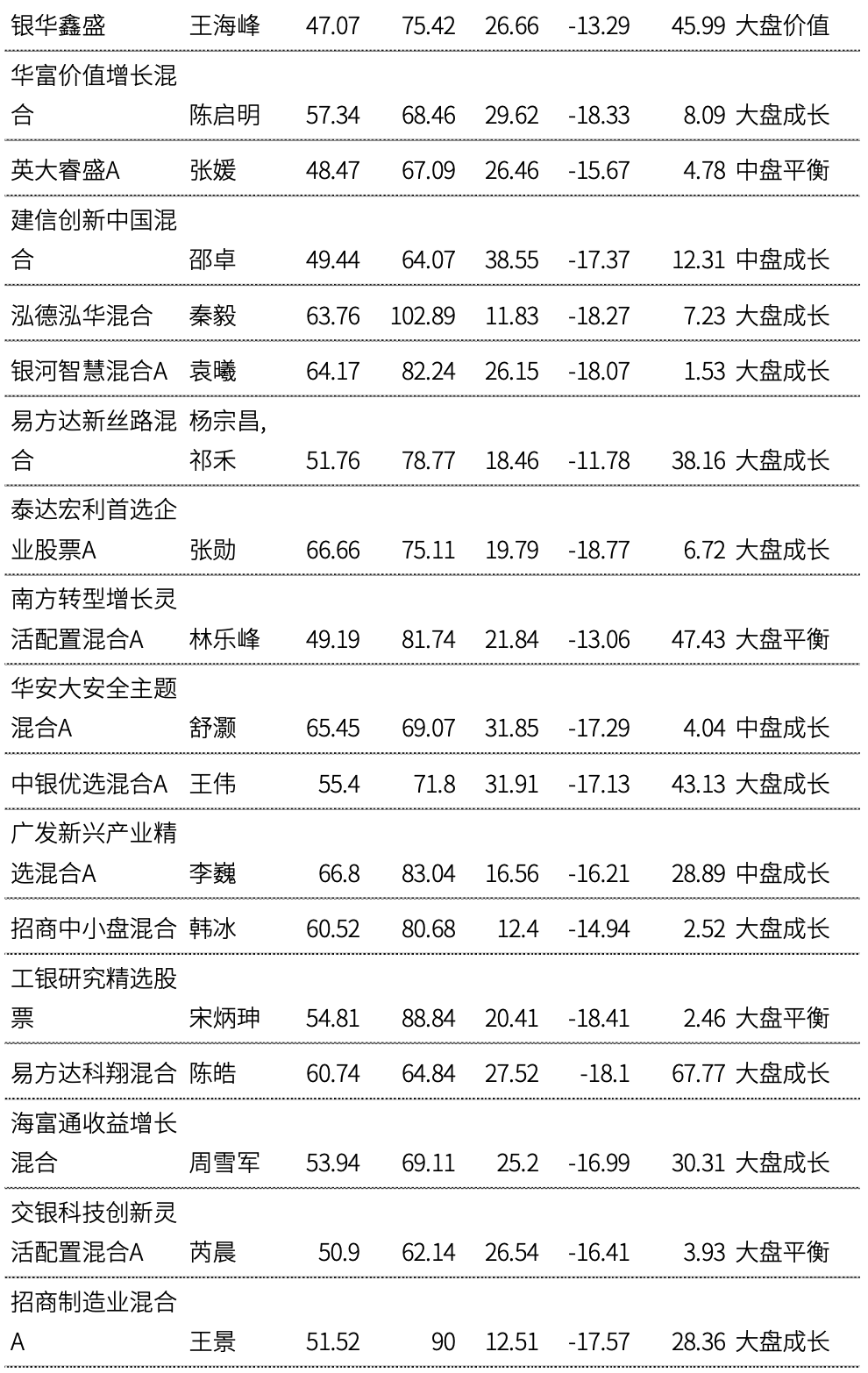

我最近随手做了一个小统计,计算那些 2019 年前就上任的基金经理,他们管理的主动型基金,有多少能够在 2019 年至 2022 年这四年里面,每年都跑赢万得偏股混合型基金指数的?

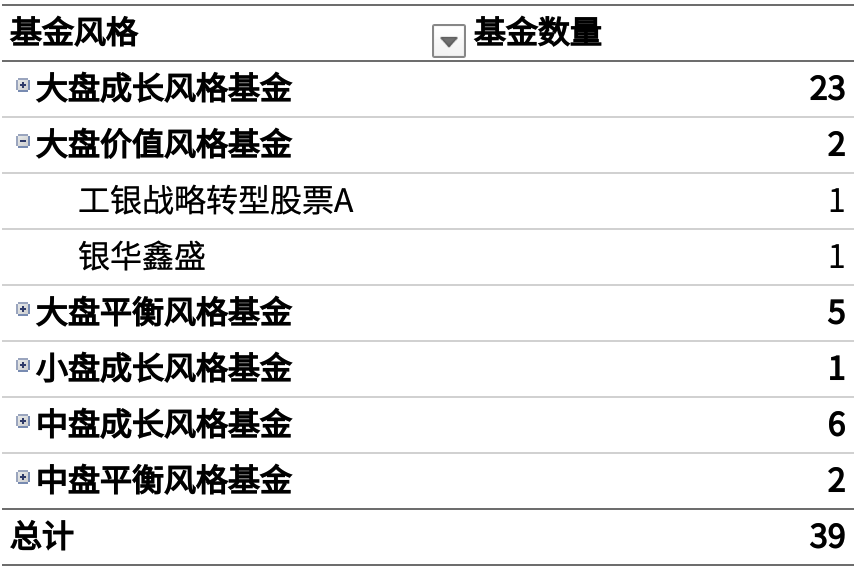

我统计了一下,只有区区 39 只。

如果以 2022 年年报的持仓,以同花顺 iFind 计算的持仓风格九宫格来看,这 39 只基金的风格是极度不均衡的。

王海峰所在的大盘价值风格下,一共只有两只,一只是王海峰管理的银华鑫盛,另一只是杜洋管理的工银战略转型。

从风格统计我们也能看出,除了大盘成长也就是前些年的“核心资产”中可选的优质基金供应充足,可以挑挑拣拣,可以找到一堆规模不足 10 亿元的基金,但是其他的风格,真的是稀缺。

就说姜诚,他这种深度价值的风格,要说替代品,都说不出几位,不外乎类似丘栋荣、曹名长这些,同样名声不小,也逃不脱规模的问题。

每年基金季报和中报年报公布完后,我时不时就会做全样本的基金检索,其实也就是希望能够找到一些稀缺风格下的替代品。比如前段时间针对大盘均衡的林乐峰,找到了同公司的替代卢玉珊。

最近,我针对行业均衡分布的基金,又在做一次全样本的筛选,也是希望能找到更多的替代品,尤其是王海峰的替代。如果有新的发现,再与诸位分享。

最后,附赠一下之前说过的持续 4 年跑赢万得偏股混合基金指数的 39 只基金的清单。

本篇文章来源于微信公众号: EarlETF