混合产生机会

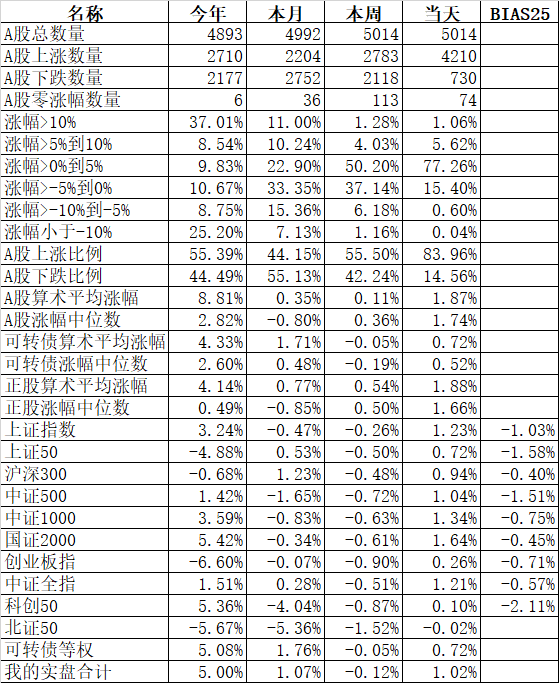

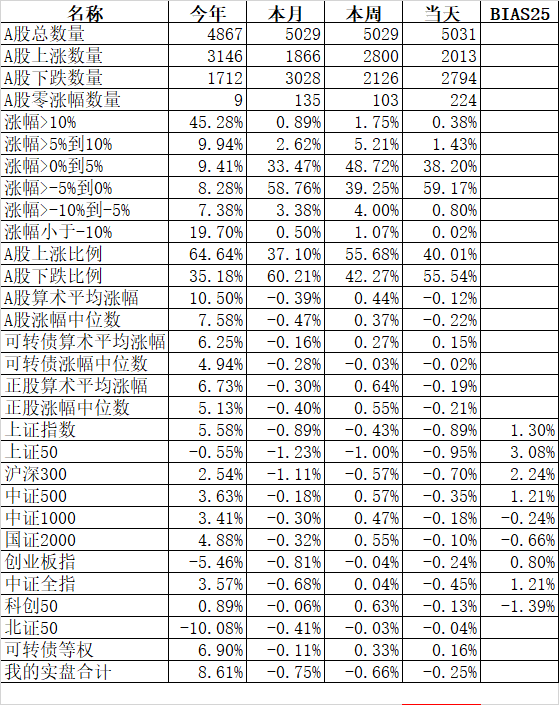

今天主流宽基指数又是全绿的一天,而且成交额继续缩小。

跌幅最小的北证50跌0.04%、国证2000跌0.10%;跌幅最大的上证50跌0.95%、上证指数跌0.89%。

申万一级行业指数中领涨的房地产涨0.86%、机械设备涨0.53%、建筑材料涨0.36%;领跌的石油石化跌2.05%、银行跌1.93%、煤炭跌1.61%。今天银行大幅下跌,显然是受了昨天主动调低存量房贷这个消息的影响,前一个消息是仅仅让贷款人主动和银行商量,显然是直接利空银行的利润,当然银行也可能调低存款利息。今天房地产领涨,我觉得也是受这个消息的间接利好影响。

今天2013只个股上涨,2794只个股下跌,涨幅中位数为负的0.22%。

今天沪股通净卖出33.79亿,深股通净卖出16.40亿,合计净卖出50.19亿。经过连续多天的净买入,今天北上资金终于变成净卖出了,一方面可能和人民币汇率有个,一方面多天净买入后出现一天甚至几天的净卖出也是正常的。

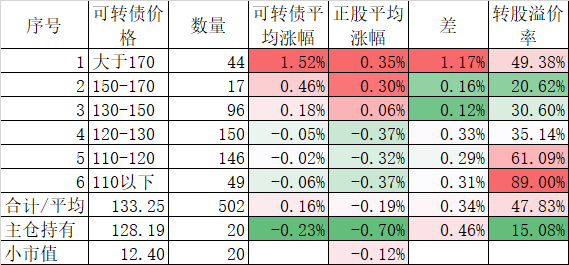

今天可转债表现非常抗跌,502只可转债的正股平均下跌了0.19%,但是可转债平均却上涨了0.16%,可惜我的持仓可转债的正股今天表现比较弱,平均下跌了0.70%,导致今天账户再次跑输等权指数,本周3个交易日连续跑输,期望周四发生奇迹。

最近科技界最大的新闻,无疑是韩国一研究团队此前在预印本网站arXiv发表论文称,一个被命名为“LK-99”的材料可实现室温超导,LK-99是由铅磷灰石稍加变动的六方结构,引入了少量的铜,使其可以在127摄氏度以下表现出超导性。这个事情如果被证实了,那么对人类今天的生活将发生革命性的变化。

不同的物质的混合,产生了革命性的变化。不同资产的混合,也会产生革命性的变化。在很多人眼里,一说投资,就是买股票,好像除了股票,其他都不能算投资。

确实,巴菲特说过,股票是长期投资的最佳选择。但要注意他说的是针对美国这样的成熟市场,而不是A股这样的新兴市场。

那么,这两者之间到底有什么区别呢?新兴市场就像一个孩子,在成长过程中变化很大。

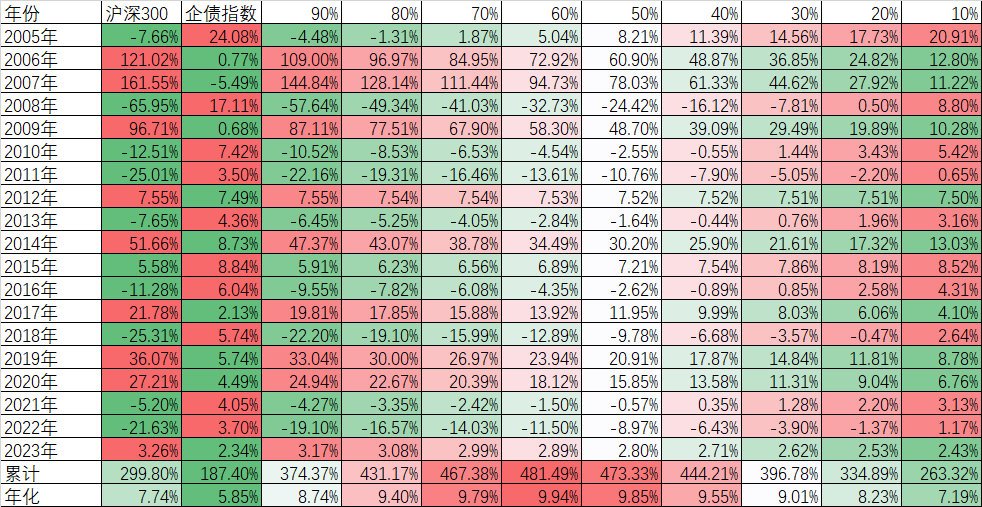

注:表格中的90%指每年90%的沪深300加上10%的企债指数,后面以此类推。

我们以最主流的宽基指数沪深300为例,从2004年12月31日的1000点开始,涨到2023年8月1日的3998点,涨了299.80%,年化7.74%,当然这里面还没包括分红,加上分红大概年化在9%多点。

从结果看,这个年化已经很不错了,但过程是非常煎熬的,沪深300指数近19年来,有9年是下跌的,跌幅最大的2008年下跌了65.95%,连续有2次都发生过2年连续下跌,2010年到2011年2年跌了34.40%,最近一次的2021年到2022年下跌了25.71%,就是今年,沪深300指数也刚刚转正了一周多,况且今年还有5个月时间,沪深300指数到底能不能保持今年正收益还是一个不确定的问题。

再说到具体的投资,更是一个大问题。按照人的趋利避害的本性,往往是在市场不确定的时候犹犹豫豫,最多小仓位试试。到了人声鼎沸的时候往往是重仓甚至加了杠杆进去,而这个时候十有八九可能就是一个阶段高点。沪深300指数的前一个高点发生在2021年2月18日,指数盘中创出了5930.91的历史新高,跌了2年多跌到2023年8月1日的3998,跌幅高达32.59%,天量的投资者的资产被套在这个高处。

那么,我们往沪深300指数里加一点债券,会不会产生“超导”呢?这里我们选择了代码为000013的全收益企债指数,这个指数的优点是时间非常长,而且是含了利息的,这里说明一下:代码为399481的企债指数是不含利息的净价指数。

近19年下来,这个指数增长了187.40%,显然远远不如沪深300指数。但我们往沪深300指数里掺入了企债指数后,惊讶地发现,真的产生了革命性的变化。

我们发现,只有掺入了90%的企债指数,最终累计收益率263.32%不如沪深300的299.80%,其他8个“配方”的结果全部超过了沪深300指数本身,而且60%沪深300掺入40%企债指数得到的累计收益率481.49%,远远超过了沪深300指数本身。

意外的惊喜不仅仅是收益率,而且这个过程远远好于沪深300指数,在2008年的大熊市,沪深300指数下跌了65.95%,掺入80%企债指数以上的“配方”,当年收益就不会亏损,即使是收益率最高的60:40“配方”,大熊市当年也只亏了32.73%。

所以在沪深300指数里掺入了企债指数,不仅仅减少了最大亏损,长期来看还会增加收益,其过程对普通投资者来说更加舒服。对于经历了2年多的下跌的投资者来说,我想这一点对他们来说是有刻骨铭心的体会的。

但这里有个重要的细节要提醒一下,这个策略是需要每年做一次再平衡,也就是说经过1年的涨涨跌跌,沪深300指数和企债指数之间的“配比“已经不是原来的比例了,到了最后一天要通过买卖使得它们恢复原来的比例。

如果19年来不做每年的再平衡会如何呢?我们以最佳的60:40为例,19年来的收益率=60%*沪深300的涨幅+40%*企债指数涨幅=60%*299.80%+40%*187.40%=254.84%,远远小于481.49%的每年再平衡的结果。

这个现象其背后的逻辑是沪深300指数的“事不过三“,也就是沪深300指数上涨不超过连续2年,下跌也不超过连续2年,比如2006-2007年、2014-2015年、2019-2020年的连续上涨,2010-2011年、2021-2022年的连续下跌。每年的再平衡就相当于无脑的高抛低吸了,所以才会有那么好的效果。

当然,何种资产配置比例最佳,没有绝对定论,投资者还是应该根据自己的风险偏好来选择合适的产品,对于厌恶风险的投资者来说,“股债1:9”或“股债2:8”都是较为稳妥的选择。

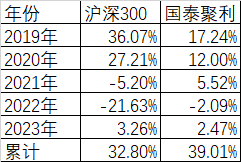

我们这里使用了沪深300和企债指数,实战中只能用基金。沪深300指数有很多指数基金和指数增强基金,相对来说企债指数的基金很难找,况且现在个人直接买债券的门也基本给关住了。或许选择一些有类似理念的基金也是一种办法,比如国泰聚利价值定开基金(005746),采取的是股债2:8的投资策略,以固定收益资产为主,搭配股票投资以及新股申购等品种,同时设置了六个月封闭期,能一定程度上兼顾收益性和流动性需求。

从2019年年初到2023年8月1日,国泰聚利的净值增长了39.01%,虽然超过同期沪深300的32.80%不多,但要注意到的是从2021年开始2年多的熊市,沪深300指数下跌了23.28%,而国泰聚利净值还增长了5.87%,虽然不多,但有句话说的好:幸福是比较出来的,和沪深300的2年多下跌了23.28%相比,5.87%的增长当然是幸福的。

本篇文章来源于微信公众号: 持有封基

本文链接:https://kxbaidu.com/post/%E6%B7%B7%E5%90%88%E4%BA%A7%E7%94%9F%E6%9C%BA%E4%BC%9A.html 转载需授权!