寻找股票基金中的不倒翁 | 不抱团 2023 前瞻篇

“不抱团组合什么时候更新?”,一进入 3 月,就有读者催更了。

不过不抱团组合依赖的是年报的全部持仓数据,所以最快也要 3 月底所有的 2022 年基金年报发行完毕之后,才能进行测算,还请感兴趣的朋友,耐心等待。

不过在准备“不抱团 2023”之前,有一个副产品,可以与诸位分享——“不倒翁”基金池。

往年做不抱团组合,是用股票、偏股、灵活配置等所有的基金作为基本池子,然后计算所有持仓超过净值 1%的股票被持有的频数。

但今年想做的更精细一点,不再依赖任何的基金分类,而是在指数型基金和 QDII 基金之外的所有初始基金中,利用之前利用 2021 年和 2022 年中报和四季报的权益基金仓位占比数据,将这四期数据求一个平均值,将平均权益占比超过 50%的基金筛选出来,视为偏股基金备选池,我算了一下合计 3682 只。

所谓“不倒翁”基金池,则是要求在过去的 4 个 1年表现中,始终能排名在前 60%——这里之所以取 60%,其实是因为 50%太苛刻,能剩下的基金只有 65 只,选取 60%至少还能剩下126 只。未来我主要会在这批基金中,结合不抱团数据,在发掘一些新标的。

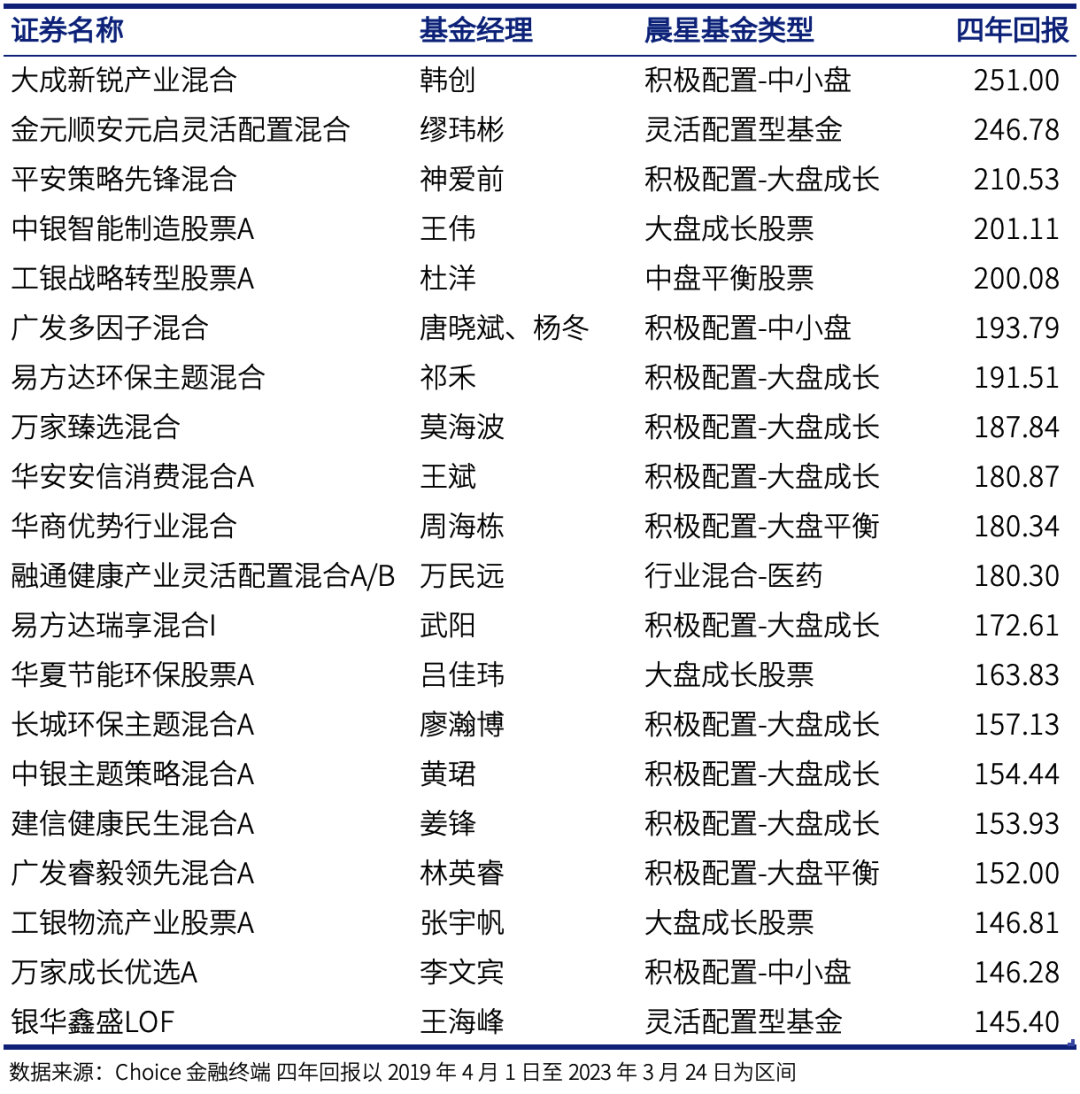

当然,这里要说明一下,在这里我采用了天风金工吴先兴老师关于基金业绩持续性研究时的发现,采用的是每年 3 月末回溯的过去一年表现,比如 2019 年 4 月 1 日至 2020 年 3 月 31 日,而不再是常见的年度业绩数据。

为了考察横跨2019-2020 年核心资产当道、2021 年中小盘当道以及 2022 年普跌熊市这样不同市场环境的表现,这里用的是过去 4 年,也就是从 2019 年 4 月 1 日开始至 2023 年 3 月 31 日的 4 个跨期 1 年数据。能够在这四年里面有不倒翁表现,那基金经理的稳健型还是值得一提的。

EarlETF 的老读者都知道,对于“均衡”我是有一种迷恋的。

当然,“均衡”只是手段,真正的目标,是在不同风格 A股市场下的“全天候”运作。

虽然 2023 年 3 月还没有完结,不过为了研究这个“不倒翁基金池”,我提前用截至 3 月 24 日的数据先做了一个试验。

既然用了过去 4 年的业绩数据,所以筛选的两个先决条件就是这只基金 4 年前就诞生,且 4 年中至少排名第一的基金经理没有更换,虽然这样会讲一些新秀基金剔除在外,但用来筛选中生代和老将的基金,是没问题的。

下表是按照 4 年回报排名前 20 的基金。老规矩我会在文末将 3682 只基金的相关数据全部放出,供诸位进一步自行研究。

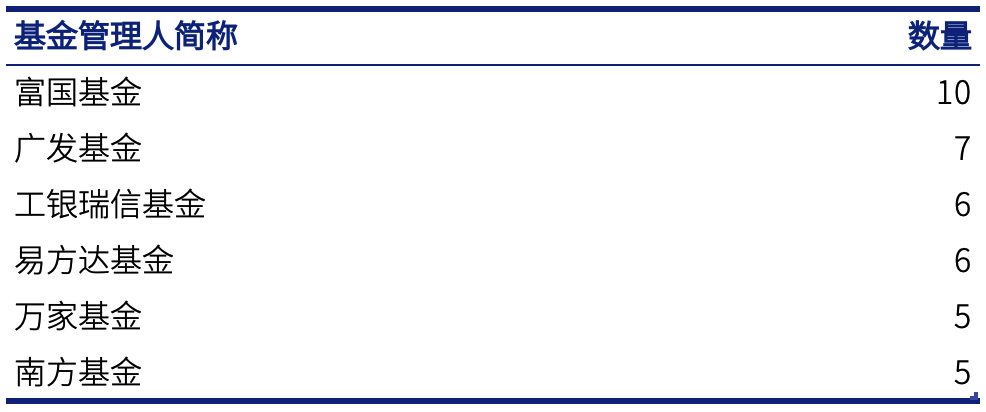

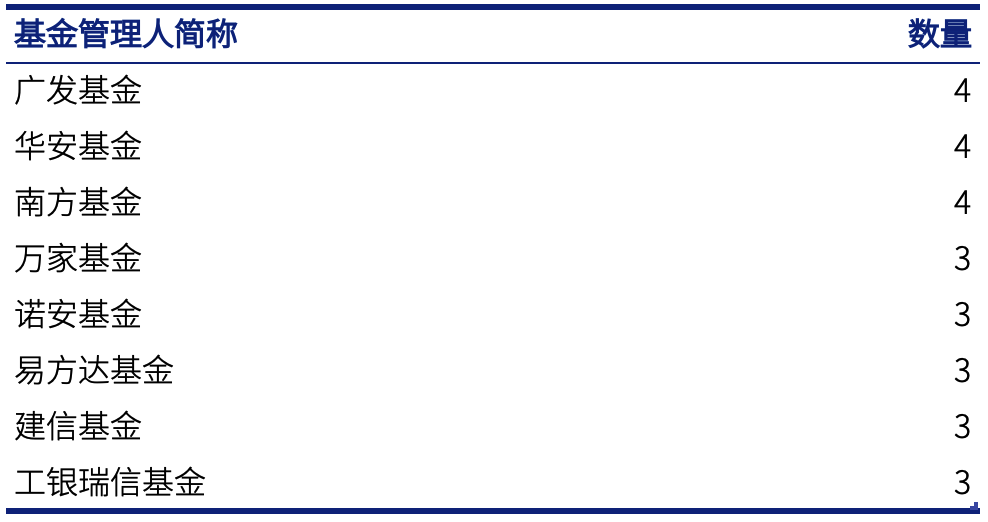

基于上述的算法,我拓展做了另一个有意思的统计,就是这些基金经理,都来自哪些基金公司。当然,为了降低一个基金经理管理多只基金造成的数据干扰,所以我对基金经理做了一次去重,一位基金经理的名字就保留一只基金,当然如果一个基金经理单独管理了一只,又合作管理了一只,那就算两只——这块会有点数据的小误差。

如果按照四年都是前 60%,那下属基金公司的数量占优。

当然如果按照前四年都要求 50%,那么数量和排名会有小小的变化。

好了,作为“不抱团组合”的餐前甜点,“不倒翁基金池”就说到这里。老规矩,上文件,请注意表格的最后一列“4 年前 60”就代表是否符合条件,各位可以用这个筛选直接查看入选基金,也可以在全样本数据中自行发掘。

没加过我微信的读者,可以扫描下面的二维码,直接收到推送的链接。如果加过的,可以查看朋友圈,会放出链接。

本篇文章来源于微信公众号: EarlETF