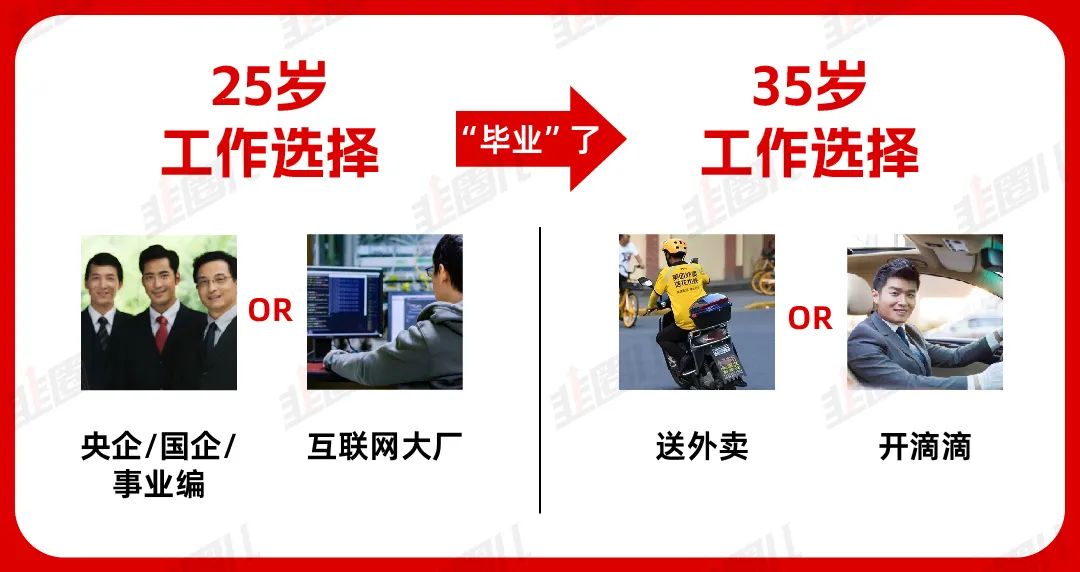

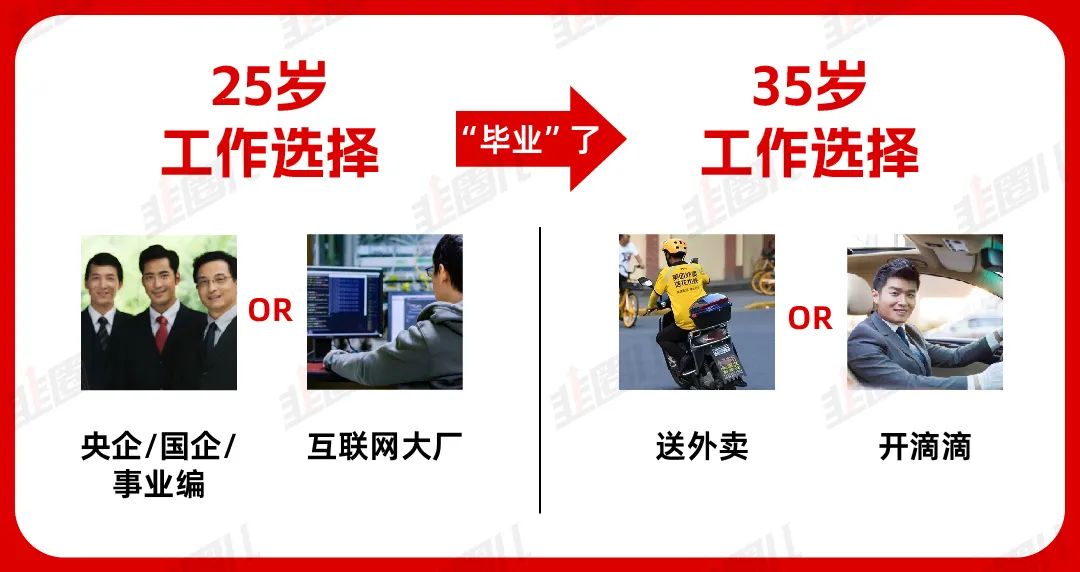

在校念书,没有什么比将来找好工作重要,年薪百万的美好生活在向我招手。打工以后,是老坛酸菜还是红烧牛肉,今天先开哪一包?小时候想象的工作生活是经济独立,花天酒地,自己养活自己。过了35岁,知名大厂开始向社会批量输送人才,央企、国企、公务员的大门也基本上关上了,开始纠结是送外卖好还是开滴滴好。什么“热爱”、“理想”,全都放在一边,有口饭吃就不错。前两天,基金经理的离任公告一天一个,整得投资者好生焦虑。像去年表现特别好的某基金,多少投资者后知后觉刚建仓没几天,一把又被晾在了门外。

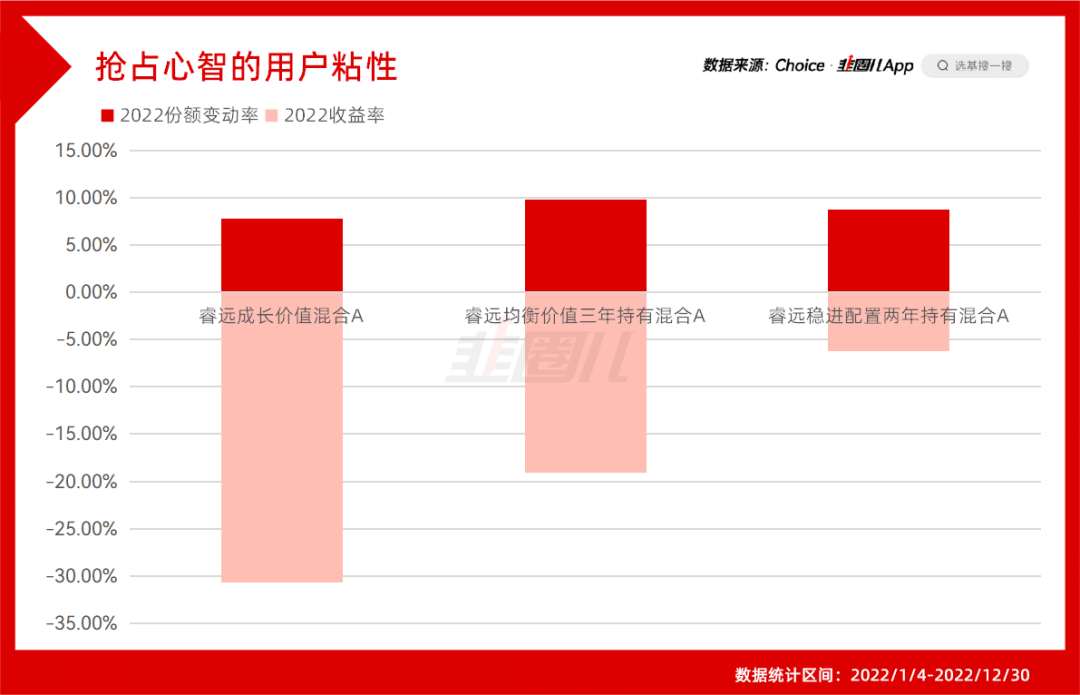

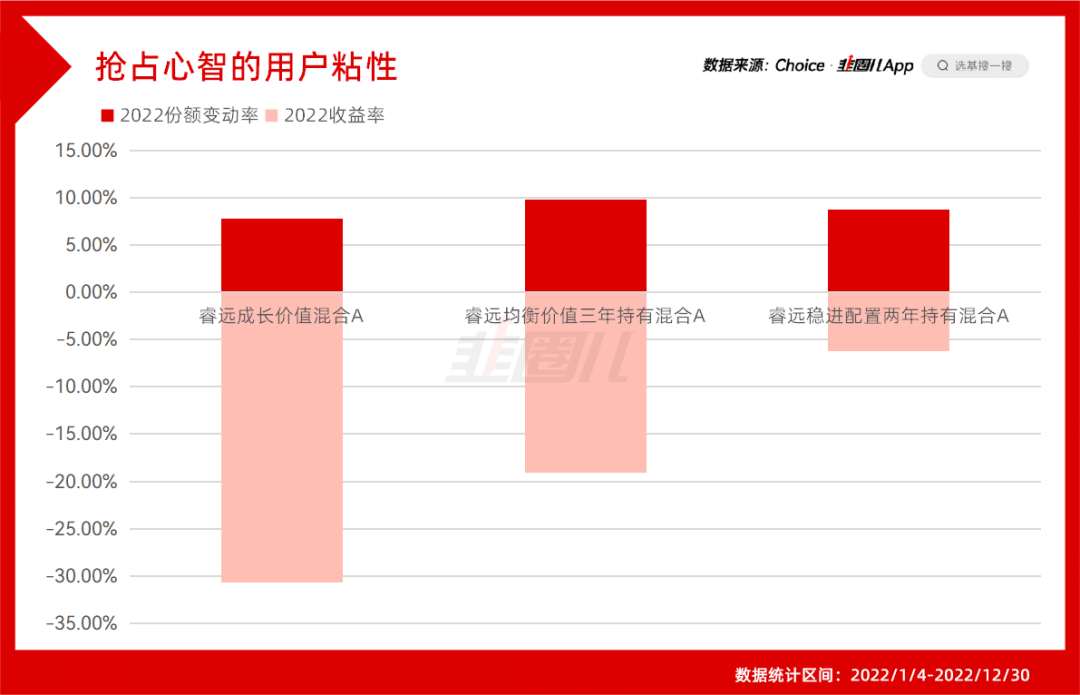

在2020年牛市时,看着火热的《乘风破浪的基金经理》,我表达过一个想法,为什么2020年爆火的基金经理回到2018年没有几个特别出名?后来我明白了:当时火得那一批基金经理,一部分表现不好,没人提了;一部分是say goodbye了。从2020年至今,经济形势不太好,就业压力很不小,但不妨碍明星基金经理换工作。2020年的那一批,董承非、周应波、崔莹、林森、雷鸣、赵诣、王君正、刘博……不少都换了东家或者直接下海创业。其实可以理解,他们是资管行业最出色的一批人,是“明星”,他们不愁找工作。就业难,永远难的都是我们这些“没有独特竞争优势”的“普通人”。对C罗来说,失业是离开五大联赛,到沙特一秒钟赚6.8欧,对俺们来说就是晚上该去哪里跑外卖,接代驾。但是,就像球队和球迷害怕失去主力,基金公司也担心基金经理离职。对小基金公司来说,把“绩优”基金经理推出去了,火了,被大厂挖走了。对大基金公司来说,把“绩优”基金经理推出去了,火了,奔私了。对基民来说,看到“绩优”基金火了,买进去,基金经理走了……虽然从基民、负债端的角度,中国的基金经理的确没有巴菲特的负债端,没办法做巴菲特式的投资,非常有道理。但如果把目光放到基金经理这边,先不说投资能力,多少投资人有巴菲特这份“长期服务股东”的心呢?现在,对投顾和基民来说,挑选一个人员稳定的基金公司的产品,可能比业绩的起伏更重要。看了2021年初晨星发布的美国TOP150基金公司的报告,截止到2020年这150家基金公司的基金经理,平均任职年限是7.9年。2022年底,我们公募基金经理的平均任职年限升到了4.05年,已经达到了一个历史高位,这是一个好的趋势,但似乎还不够。A股的发展历史的确很短,但该怎样延长基金经理的任职年限,让基民不那么担心基金经理跑路,大概是整个行业都在思考的问题。去年睿远基金在投资业绩上遭遇了滑铁卢,但是“客户粘性”依然不错,分众传媒董事长江南春有言“品牌营销最重要的是抢占用户的心智”。虽然我们会时不时调侃一下睿远,但他的粘性应该还是会让其他基金公司“狠狠恰柠檬”的。第三,咱们不懂股票才买基金,而基金经理怎么想,为什么买这些股票,说到底只有他自己清楚,想让投资者一清二楚,也根本不可能。从我个人的角度,大概率是因为,基金经理历史业绩还算有说服力,我还愿意信任。基金公司没有表现出一些不顾及投资者利益的行为,没什么黑点。基金经理和基金公司大手笔自购旗下产品,锁定时间更久。基金经理拿到了股权,大概率不会因为“待遇问题”撂挑子。至于基金经理买什么股票,是成长还是价值,属于什么风格,有个大概的了解,七七八八能接受就行,左右也不可能研究透,反而不是我优先关注的点了。就像,熊市最极端的时候,什么股票都已经不敢下手,那个时候你愿意把历史年化放在一边,把市场观点放在一边,选择宽基ETF,作为对空头最后的反击。选权益产品其实也一样,这家公司口碑不错,基金经理大概率不会随意跑路,即使跑路了还能有优秀的人接手,基金公司本身具备持续的造血能力。这样的公司能做到让持有人安心,而让持有人安心,可能才是一个基金公司的品牌竞争力吧。

风险提示及免责声明

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿