张序:行业轮动+多策略选股双轮驱动,长期稳定战胜885001

对话实录

傅开波:请您介绍一下您的投资框架?

张序:我首先想向大家介绍一下华安事件驱动量化这个产品。我们这个产品的目标是战胜偏股混合基金指数。因此,我们一直以这个目标来开发模型和管理组合。在过去四年中,我们的产品每年都跑赢了偏股混合基金指数,排名前6%左右。相对于其他泛宽基指数,偏股混合基金指数的投资风险收益更为明显,因此长期稳定战胜它是比较难的。配置赛道型产品(如白酒型、医药型和新能源赛道产品)也是不易战胜偏股混合基金指数。因此,我们推荐长期稳定地战胜偏股混合基金指数或以其为底仓的投资者可以关注我们的华安事件驱动量化产品。

我们的投资策略分为四个部分:

第一步:我们通过统计回归模型在每个周末拟合偏股混合基金的行业仓位中位数,即公募基金的行业结构。这个结构指的是我们可以配置申万一级行业指数的权重,使其与偏股混合型基金指数的涨跌幅接近。这是我们的一个基准。

第二步:我们使用行业轮动模型,在每个月初选择六个相对看好的行业并超配。我们还加入了止盈机制和交易机制。

第三步:使用多因子模型和事件驱动交易模型的混合策略,在选股上相对擅长。

第四步:最后,我们会根据公司研究员的重大推荐和业绩上调,对前三步得出的股票组合做一定的调整。这就是我们的投资框架。

傅开波:通过您各报告期的重仓股在行业上是有非常明显的轮动的,比如2022年年报在白酒上,2022年在光伏储能上,能否具体展开,在“行业轮动”这块上具体是怎么做的?

张序:我们之前进行了一项关于行业轮动的研究,探索了三个方向。第一个方向是单行业择时,我们尝试将指数的模型延伸到单个行业的择时模型。但是,这种方法存在的问题是对于每个行业都需要建立一个择时模型策略。此外,如果所有行业在某个时点都看涨,这种方法也无法实现超额收益。第二个方向是结合宏观环境的统计分类轮动投资策略,例如美林时钟模型。然而,该方法的效果并不理想,因为国内行业的波动很大,而宏观数据变化比较缓慢,数据的更新也较为频繁。第三个方向是多因子模型,通过多因子模型,我们可以对每个行业进行排序,确定其优劣性。我们选择了第三个方向,并将因子分为四类。

第一类是基于基本面的因子,它不仅包括历史财务数据,还包括卖方分析师的盈利预期和我们自己的预测模型,该模型从宏观和终观的角度预测大部分行业的盈利。第二类是资金面的因子,我们使用统计模型测算公募基金本周的行业仓位加点仓票情况,北向券商银行席位的资金情况以及两融ETF等资金类数据。这些数据较稳定,因为它们能够比较好地描述当前热点。第三类是量价类因子,它们强调量价关系,因此是量化投资的强项。我们利用行业的价格和成交量信息以及高频类信息进行处理,得出许多丰富的行业量价指标,帮助我们判断行业的投资机会。第四类是风险因子,我们在2019年3月份加入了这类因子。这些因子包括拥挤度、持仓集中度等数据,帮助我们尽早降低在过热行业的权重,以减少潜在波动。我们利用这四类因子进行行业轮动投资。

傅开波:您在行业轮动上整体的调仓频率如何?在实践过程中的胜率是怎么样的?

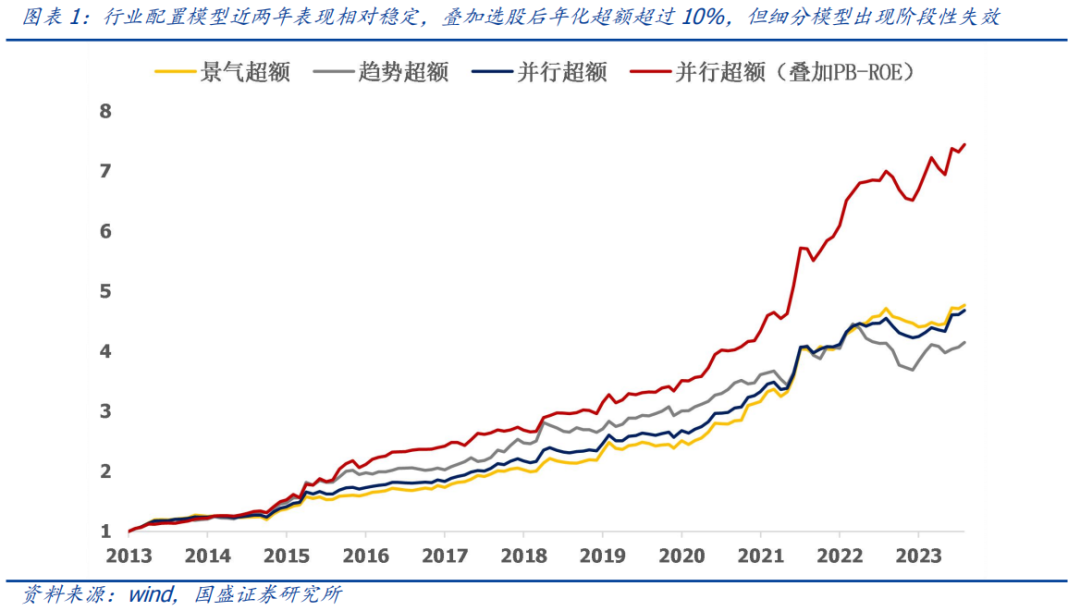

张序:我们实际投资中,在行业轮动的周期窗口内,通过月评来判断行业的起始信号。然而,在实际投资中,我们也遇到了一些问题,或多或少地影响了投资决策。因此,在周度上,我们加入了一些风险预警类和短期量价策略,以对权重进行短期止盈止损操作,提高投资组合的夏普率。从2019年开始,我们的策略以中证800为基准,年化收益率相对基准提高了9个点左右,波动率为7.6左右,月度胜率为65%,去年的胜率也超过了60%。我们的整体夏普比率为1.2左右,表现良好。后期,我们还加入了一些风险模型,明显提高了我们的风险收益。

傅开波:行业轮动的难度还是比较大的,如若重仓行业在后续表现较差,我们是如何应对的?

张序:我们在过去的投资中,遇到了两次比较大的模型调整。通常我们会根据模型的当前投资表现评估一些策略,看是否需要进行改进。在2021年2月,我们进行了第一次调整。在此之前,由于很多因素都是有效的,我们更多地关注超额收益,而不是如何控制波动。但是随着2021年春节后美债利率上升,出现了机构抱团行业或机构高拥挤的行业,波动变得更加明显。因此,我们加入了一个风险类因子,降低在这种高拥挤行业中的权重暴露。这次调整主要是基于我们对市场的判断和对模型背后逻辑的理解。在去年一季度,我们的行业联动策略也遇到了一些波动和回撤。因此,我们在模型中加入了赛道中性和估值中性的风险控制方法,提高了组合的信息预测能力。总体来说,我们会根据主模型的表现和背后逻辑进行相应的调整。

傅开波:您的多策略选股框架?

张序:我们在首先得出一个行业观点之后,需要做的就是具体的选股决策。在 2020 年初,我们使用了一个中证 800 多因子模型进行选股,但随着 2021 年小市值股票的优化,有些风险收益极高的小公司并不在中证 800 中。因此,我们开发了一些单行业选股模型,专注于一些机构关注度较高的赛道型行业,帮助我们选择一些小而美的股票。通过这种单行业选股模型,我们能够更准确地选择股票。

同时,我们还加入了事件驱动框架。我们最初使用的是比较传统的事件驱动模型,但后来我们将其衍生出来,将行业模型也视为事件驱动。因素包括中观数据的事件、行业内部成分股的财报事件等,这些事件影响因素,从而影响我们的多因子模型。我们最初实现了一些相对狭义的事件驱动交易策略,旨在帮助我们进行交易型和投资型的股票操作。而现在,我们则是将多个方面结合起来,包括中证 800 多因子模型、单行业选股模型和事件驱动的交易策略,来做出更好的选股决策。

傅开波:行业轮动和选股模型是如何有效相结合的?

张序:在实际投资中,我们经常遇到行业模型和个股模型之间结合度不够好的问题。例如,当我们看好一个行业的贝塔,但是当该行业的超额收益比较好或者出现比较大的回调时,我们的选股模型无法跑赢该行业贝塔。那么如何有效结合行业轮动和选股模型,就需要我们深入研究如何实现“一加一大于二”的投资模式。

我们将行业轮动和选股模型进行结合的核心方法有两点。首先构建选股模型时,在我们的行业轮动模型准确率较高的前提下,我们考虑正向暴露贝塔因子。这意味着我们带有正向贝塔暴露的选股模型可以增强行业贝塔收益、选股的阿尔法收益。其次在日频周频中,我们会监控行业模型和选股模型的超额收益表现,通过高频跟踪来比较这两个模型的超额收益是否一致。如果出现同涨同跌的情况,我们会降低两个模型的风险暴露和风险预算,以控制组合的潜在波动。

傅开波:看了一些我们从2020年以来各报告期的持股数量和持股集中度,在持股数量上是有所降低的,而在集中度上是有所上升,咱们的模型是有所变化么?

张序:我们在选股时,会结合华安行业研究员的业绩上下调因子。因为公募基金对其偏好的机构赛道型行业,如新能源、医药、食品等,具有较强的研究优势,尤其是对行业个股盈利预测的选股阿尔法表现很好。比如在全市场中,偏股混合型基金中的食品医药行业权重是10%。如果我们对该行业看好,就会将权重调整到15%,持有大约7支股票。但如果该行业是具有研究优势的行业,我们会基于华安基金研究员的盈利预测的观点,对股票数据做一定压缩,让个股权重增加,提升超额收益。但对于一些小行业,比如社会服务类的酒店行业,公募基金的研究优势并不明显,分析师因子的阿尔法也不明显,我们就不会压缩股票数量,持仓相对比较分散,以提高阿尔法的稳定性。因此在季报中,我们前十大重仓股的集中度是在上升。

傅开波:咱们方法论在您管理的期间,是如何进化和迭代的?

张序:我们会根据市场的变化思考未来策略投资收益的稳定性和可持续性,不仅看近一周或近一个月的表现和胜率,也会思考模型中因子背后的逻辑。例如,今年我们的行业轮动模型中,基本面因子权重不断下调,而资金、技术和风险因子权重在上升。这是因为经济复苏时,基本面数据难以及时和准确地预测行业未来的方向。因此,我们更加注重资金、技术和风险面因子。在制定投资策略时,我们会思考因子权重、筛选的逻辑和背后的原因,是宏观环境还是产业逻辑的变化。比如我们之前的选股模型最开始采用的是中证800的多因子模型,但是发现针对小市值因子,模型的暴露始终是负向的。随着市场表现的变化,市场风格开始回归,因此我们加入了一些单行业模型来降低在小市值因子上的负向暴露。根据实际投资情况和模型背后的逻辑做出的策略改进和迭代。

傅开波:“主动+量化”是量化圈现在追寻的方向,张总您是具体怎么将这两者有效的结合在一起?

张序:大家想把量化和投资结合起来的主要原因是传统量化模型的广度优势,多因子选股模型可以快速地在全市场4000多个股票中挖掘投资机会,但很难像主动投资的基金经理那样对于某些个股或公司有深入的理解。在2017年到2020年北上资金大幅流入期间,大家开始思考和尝试基于基本面的量化策略。我们也做了基本面量化,从行业模型的角度出发,不仅要继续发挥传统量化模型的广度优势,还要不断寻找市场的阿尔法和贝塔,思考行业的贝塔。因此,我们将许多基本面方法应用在行业模型端。比如,我们的行业模型是一个多因子量化模型,这个模型中包含一类基本面因子。我们的基本面因子具有自身的特色,我们会与市场上的卖方行业研究员进行交流,筛选出一些经营指标,用宏观和中观的数据进行行业盈利预测,作为我们行业模型中的一个因子来实现主动+量化的结合。

傅开波:在您管理的3年时间里,模型有没有出现跟您预想出入很大的时刻,咱们具体是如何应对的?

张序:大部分量化模型的胜率在60%到70%之间,意味着我们的组合投资有30%-40%的时间大概率没有贡献超额收益。因此,在策略出现比较大的回撤或波动时,我们会通过比较历史上类似的宏观市场环境和政策环境,仔细思考策略背后的逻辑,以及当下策略失效的原因和失效的持续性。同时,我们也会考虑因子未来的失效风险,并进行改进。我每周末会基于这些思考编写复盘分析报告,帮助自己更好地深入思考市场环境和模型与市场的匹配度。

傅开波:近两年来,越来越多的资方想要寻求稳定超越885001指数的产品,您是如何看待这一现象的?

张序:我认为这是业绩导向的结果。从历史表现来看,885001的长期业绩明显好于其它宽基指数,统计数据显示,从2020年以来,连续四年跑赢这个指数的公募基金仅占5%。想要战胜这个指数是相当困难的,华安事件驱动量化基金实现了连续四年跑赢885001指数。这个指数很难战胜并且比其他宽基指数好的一个原因是它的调仓频率更好,一般传统的宽基指数是半年调整一次成分股的,而885001指数是公募基金不断调整权重股,因此可以进行日度调整。相对于传统指数,这个指数摆脱了调仓滞后的问题,更好地跟随趋势。并且该指数刻画了公募基金整体的赚钱能力。长期来看,公募基金具备在市场上创造超额收益的能力,因此我们认为相比传统宽基指数,885001指数表现更好。

885001指数的业绩表现引起了市场的关注,我们华安事件驱动量化也一直以该指数为基准,如果投资者对该指数感兴趣并且想要获取增强收益,可以考虑购买华安事件驱动量化策略产品。

(全文结束)

(纪要整理:陈楠、蔡华熠)

做「开源」的量化研究

to be a quant,to be open-minded.

更多交流,欢迎联系:

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究