当核心资产遇到价值投资

报 告 摘 要

Smart Beta产品追求在传统的指数投资基础上获得相应的超额收益,在过去十几年间获得了极大的发展,红利、价值等Smart Beta产品在海内外应用广泛。价值因子和股息率因子在A股市场中长期有效,长期来看低估值、高股息的股票能够取得更高的收益,且2023年以来估值类因子整体表现较好。 在2023年,整体经济弱复苏的态势下,A股呈现震荡行情,市场主线和风格难以把握,宽基指数均衡的行业配置可以更好的抵御风险。中证800指数由中证500和沪深300指数成份股组成,综合反映中国A股市场大中小市值公司的股票价格表现,是A股的核心资产,叠加价值策略,可以选出较多防御性强且具有高股息的优质好公司,在震荡市中防御属性凸显。中证800价值指数国企占比较高,且当前市净率仍低于1,有望持续收益于“中特估”行情,估值存在抬升空间。且中证800价值指数的股息率水平较高,具备安全边际的投资属性。

二、中证800价值指数投资价值分析

中证800价值指数(H30356.CSI)发布于2014年6月9日,中证800价值指数以中证800指数为样本空间,从中选取价值因子评分最高的250只股票作为样本股。中证800价值指数行业分布较为均衡,持仓较为分散,偏向商业模式更加成熟、行业格局较为稳定、分红更加稳定的传统周期、金融型企业。截至2023年5月19日,中证800价值指数的市盈率为8.21,市净率为0.86,均处于发布日以来较低分位,且盈利增长较为稳健,2022年每股收益同比增速为5.88%。中证800价值指数近12个月股息率为4.52%。2014年6月9日以来的年化收益为8.48%,年化夏普比为0.48,长期风险收益特征较好。

三、汇添富中证800价值ETF产品介绍

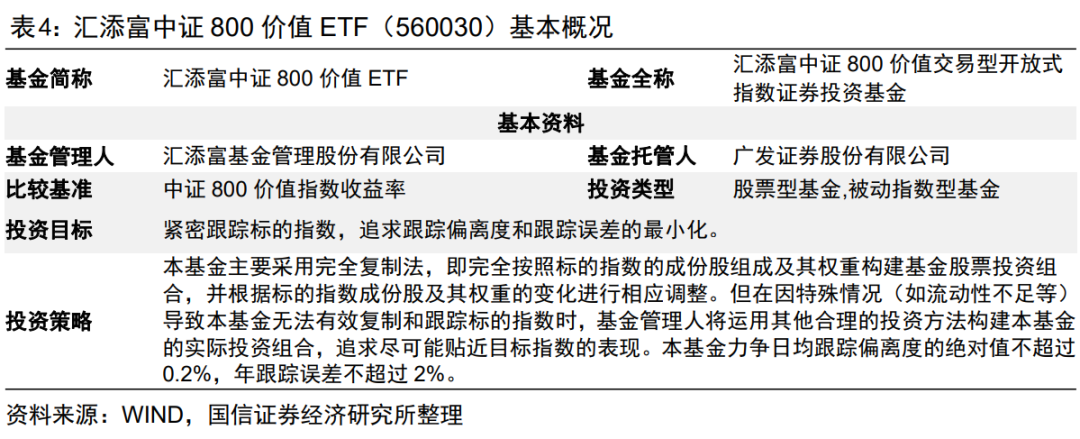

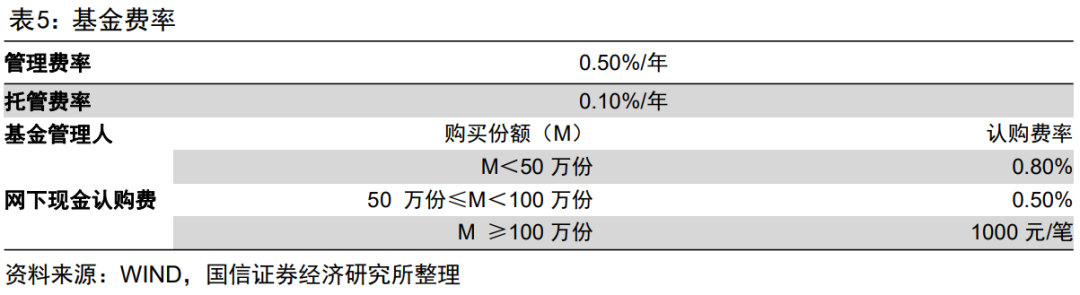

汇添富中证800价值ETF(基金代码:560030,认购代码:560033)将于2023年6月6日开始发行,于6月15日结束募集。该ETF拟任晏阳先生为基金经理。该ETF的管理费率为0.5%/年,托管费率为0.1%/年。

汇添富基金成立于2005年2月,是中国一流的综合性资产管理公司之一。截至2022年四季度,汇添富基金共管理270只公募基金,涵盖股票型基金、指数型基金、QDII基金、混合型基金、债券型基金及货币市场基金等各类产品。汇添富基金ETF产品类别丰富。截至2023年5月19日,汇添富基金ETF(不含联接基金、货币基金及正在募集基金)数量达到33只,合计规模达到384.27亿元。

一

适合震荡市的投资策略

1

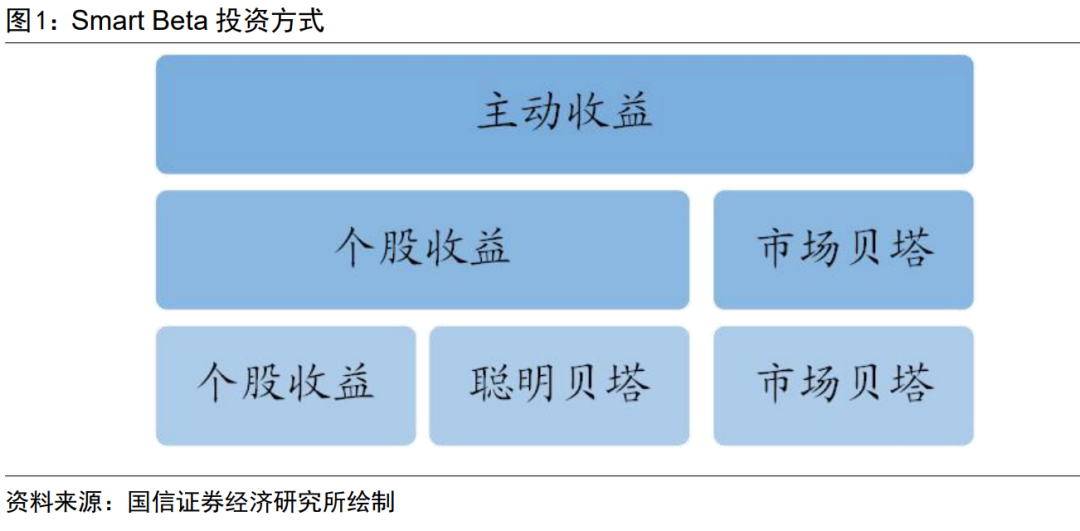

Smart Beta策略,兼顾Alpha与Beta

Smart Beta是以非市值加权为代表,通过透明的、基于规则或量化的方法,投资特定领域或目标,实现捕捉风险溢价、降低风险、提高分散度等目标的策略。Smart Beta产品在过去十几年间获得了极大的发展,备受全球市场关注。随着学术研究的不断推进,小市值溢价、价值溢价、质量溢价、股息溢价等现象不断被发现,为实践Smart Beta策略提供了重要方向。Smart Beta指数优化了传统的按市值加权进行指数编制方式,增加更有利于筛选出更优秀股票的编制条件,追求在传统的指数投资基础上获得相应的超额收益。

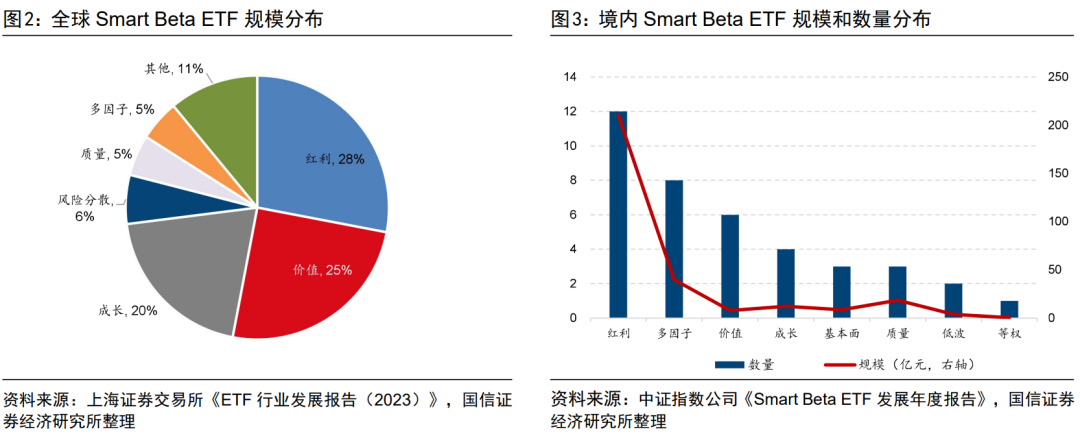

根据中证指数公司发布的2022年《Smart Beta ETF发展年度报告》,海外市场投资者对 Smart Beta 策略接受度持续提升,产品应用场景更为多元。美国市场 Smart Beta ETF存量产品规模趋于稳定,市场集中度较高,新发产品策略多样性有所提升。2022年美国市场存续Smart Beta ETF产品数量为1021 只,规模合计1.51万亿美元。2022年境内市场Smart Beta指数产品整体规模边际变化较小,规模合计452.75亿元。随着长期资金占比持续提升,Smart Beta投资理念逐步普及,境内市场Smart Beta ETF仍具有较大发展潜力。

从Smart Beta ETF的分布来看,全球Smart Beta ETF主要分布于红利、价值、成长策略,三者合计规模占比超过70%。境内Smart Beta ETF中,红利策略的规模和产品数量最大,投资者对于红利概念的接受度均较高。此外,多因子、成长、价值等策略的规模和数量也较大。境内Smart Beta ETF在策略多样性方面还有较大提升空间。

2

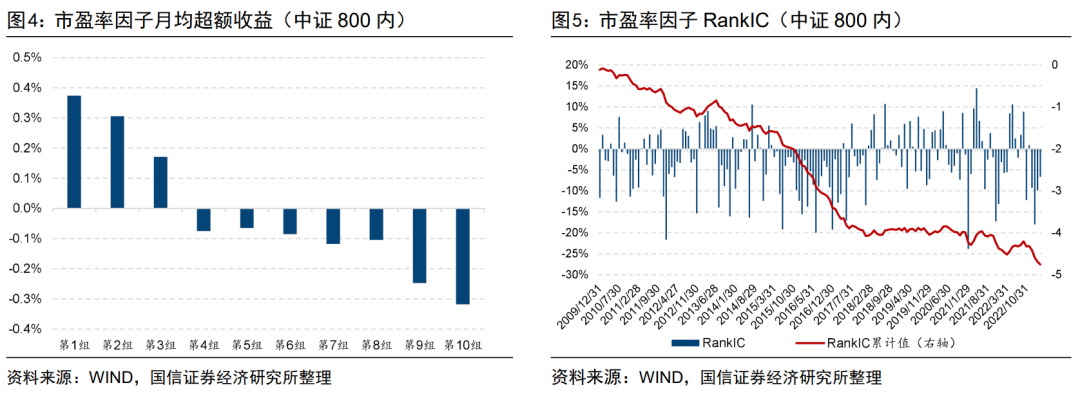

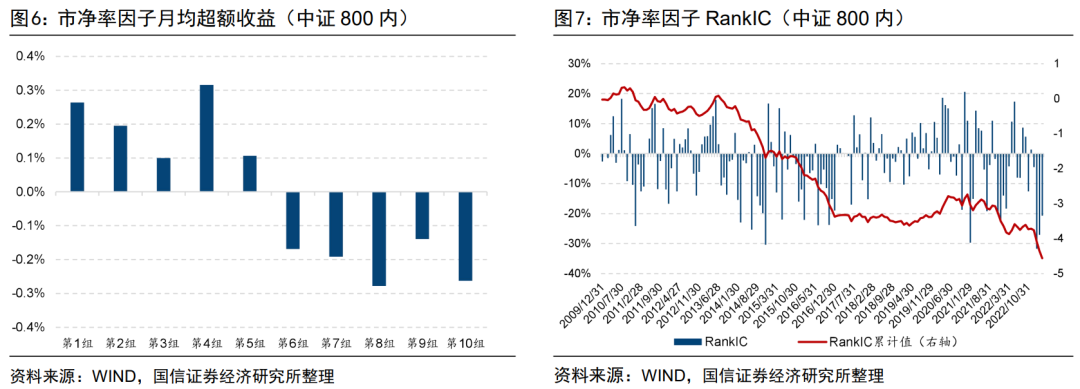

价值因子和股息率因子在A股长期有效

在国外成熟市场,较之资本利得,公司分红也是投资者购买股票的重要目的及收益的重要来源。以美国市场为例,现金红利分配已然成为股市的常态。上市公司的红利政策是反映公司经营情况的重要信号,通过持续、稳定的分红政策,公司向市场传达了企业保持稳定强劲增长能力的信号,对于增强投资者信心、吸引投资者入市有着积极的作用。

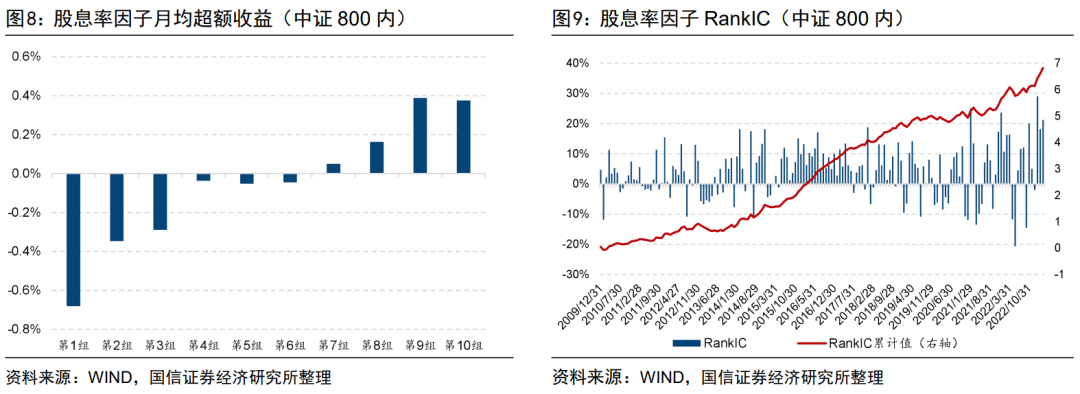

A股市场也在鼓励和引导上市公司分红,逐步培养价值投资和长期投资的理念。我们对中证800股票池内的股息率因子进行测试。股息率因子的RankIC均值为4.26%,月度胜率为70%。高股息组合能够明显战胜低股息组合。

3

经济弱复苏环境下,价值策略更具防御属性

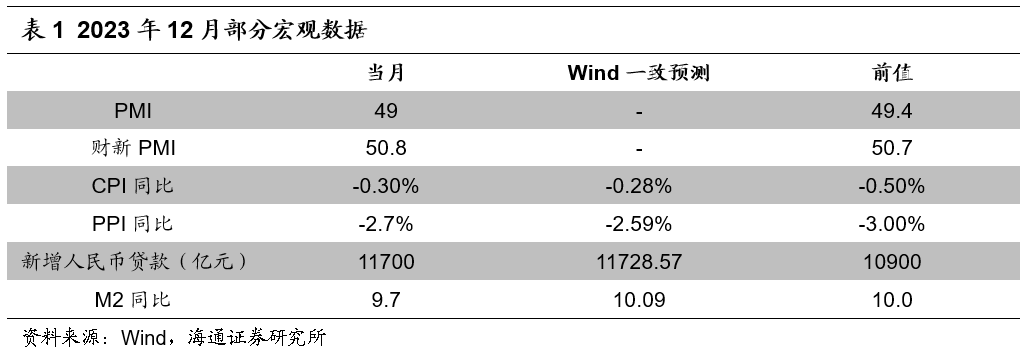

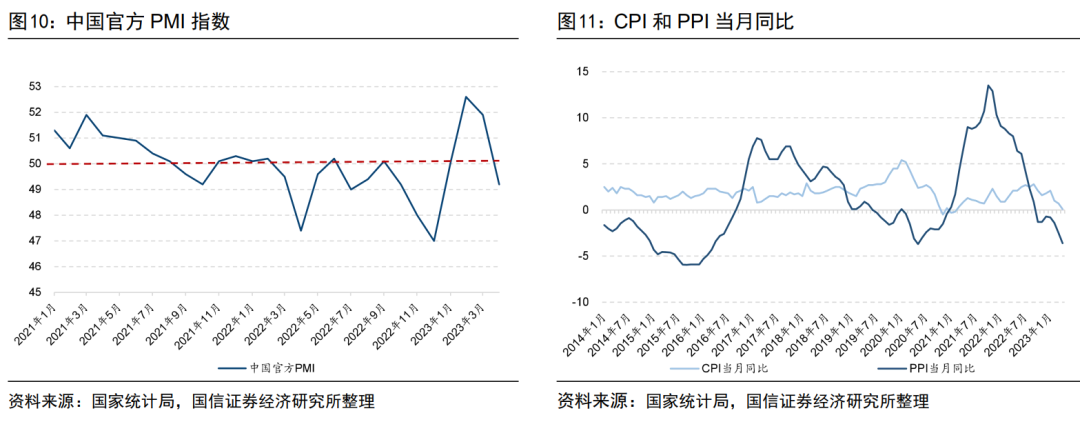

2023年经济弱复苏,价值策略更具防御属性。4月全国居民消费价格指数(CPI)同比上涨0.1%,涨幅比上月回落0.6个百分点,全国工业生产者出厂价格指数(PPI)环比下降0.5%,同比下降3.6%。4月PMI为49.2,低于荣枯线,反映出市场需求仍有不足等问题,整体经济呈现弱复苏的态势。

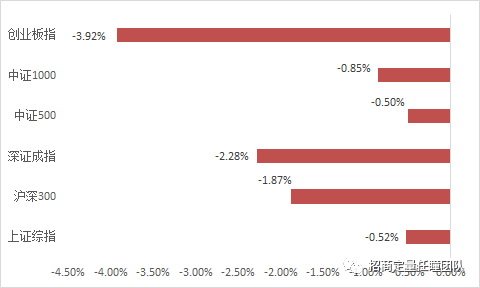

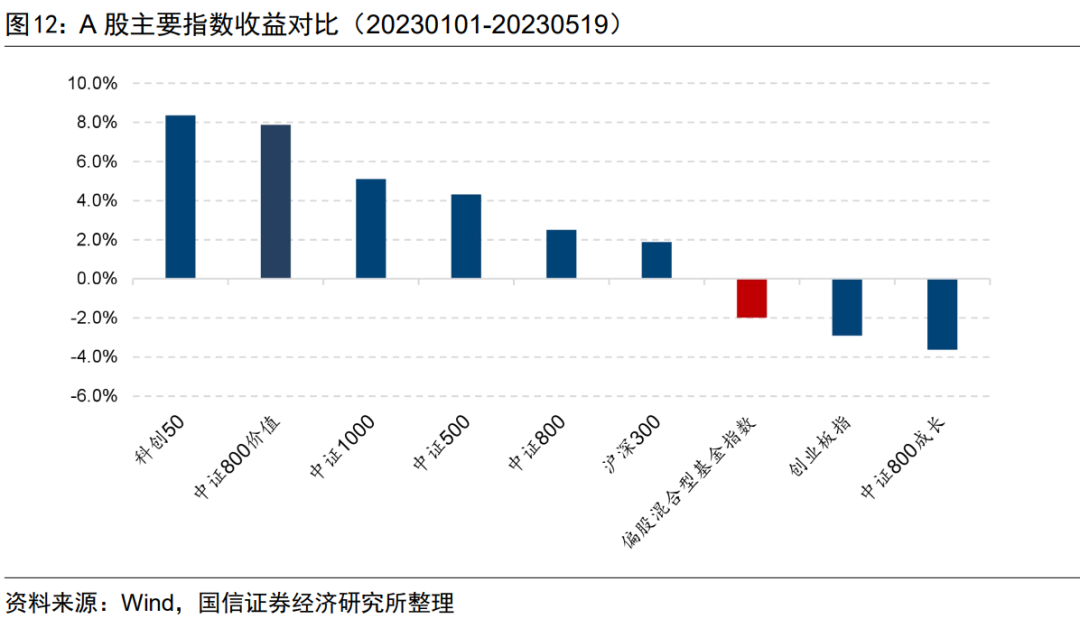

2023年以来,整个市场也呈现震荡行情,万得偏股混合型基金指数(885001.WI)截至2023年5月19日仍然为负收益,且收益小于沪深300、中证500、中证1000等宽基指数,且其中中证800价值指数的收益高于中证800成长指数。

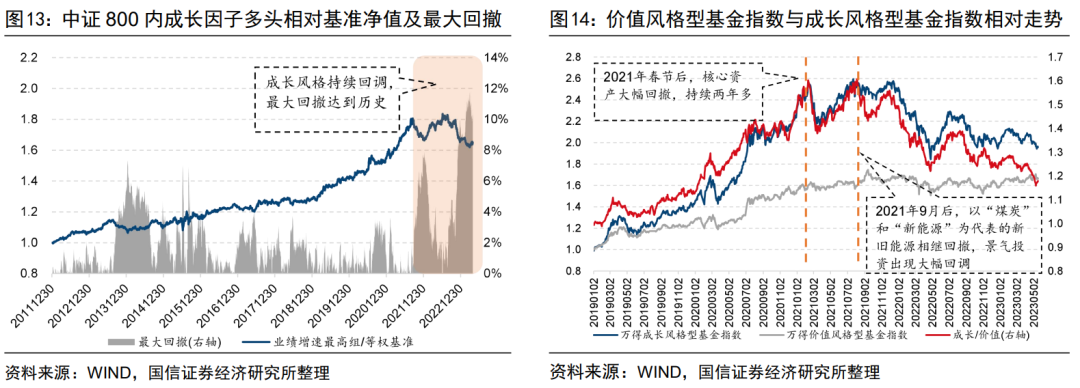

我们以单季度净利润同比增速作为成长因子的代表,测算其在中证800股票池内的表现,从图13的中证800指数成分股内单季度净利润增速最高的1/10组相等权基准的净值走势及回撤情况,可以看到2021年9月份以来成长因子出现持续回调,其回撤幅度达到近十年以来的最大幅度。

在主动投资中,成长型投资策略同样面临较大的挑战。图14展示了万得成长风格型基金指数(885022.WI)与万得价值风格型基金指数(885020.WI)自2019年以来的相对净值走势,可以看到2021年春节后“核心资产”大幅回撤,持续两年多强势表现的大盘成长风格开始进入低迷期。更进一步地,2021年9月后以烧炭和新能源为代表的新旧能源板块相继回调,景气度投资策略遭遇瓶颈,成长风格型基金指数近三年持续落后价值风格型基金指数。

在后续生产端数据及金融数据验证复苏程度前,市场或将呈现风格胶着的局面,宽基均衡的行业配置以及价值型策略可以更好的抵御风险。

4

全面注册之下,公募拥抱核心资产

2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行,标志着注册制的制度安排基本定型。注册制将进一步加剧分化的结构,注册制一方面增加了A股市场的供给,使得市场可选标的数量增多,另一方面也加速了绩差公司市值萎缩和退市,A股将形成“有进有出”的市场体系,实现优胜劣汰的生态格局,更凸显了核心资产的价值。

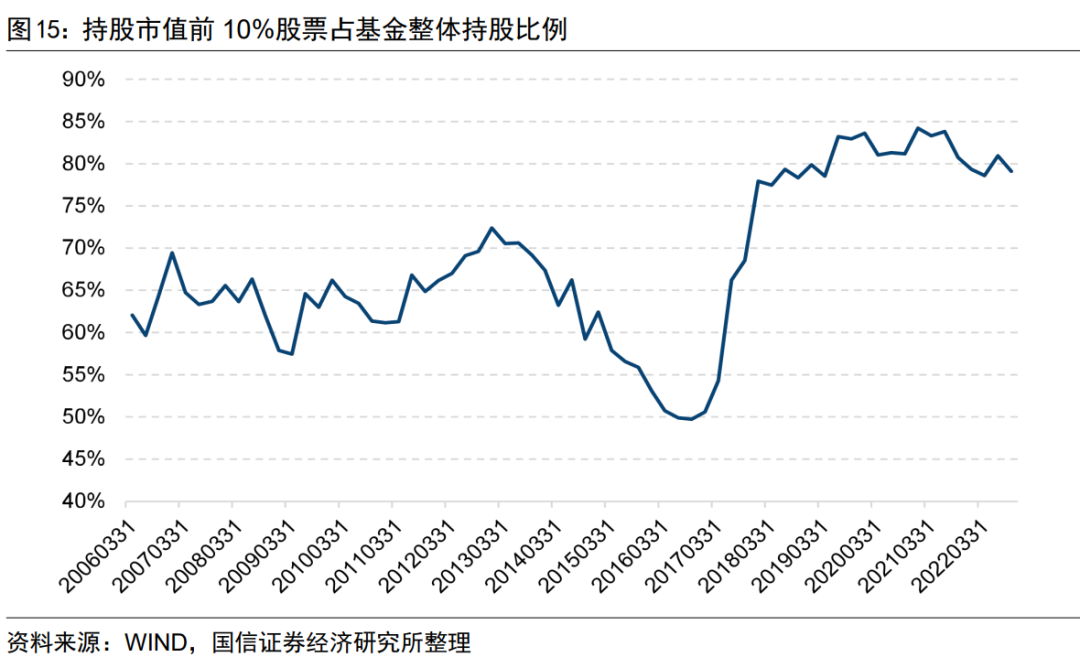

公募基金作为 A 股机构投资者的主力,近年来其总体规模和数量不断扩张。这些活跃在 A 股市场上的大型机构投资者,凭借着雄厚资金,拥有更强的定价能力。随着基金规模的增加,高昂的冲击成本使得其更偏好大市值公司,同时大型基金对确定性要求更高,从而偏好业绩持续性更好的公司。因此,机构投资者在近年来对业绩更好、市值更大的头部公司有更高的关注,主动型基金持仓结构越集中于大市值股票。持有市值前10%的股票的持有比例在2018年之后有明显的提升,全市场主动股基80%的股票配置都集中在了持有市值最大的10%的股票上。基金样本包括成立或者转型超过15个月的普通股票型、偏股混合型以及灵活配置型基金,并且满足在过去连续4个报告期股票仓位均大于70%。

随着经济的发展,很多行业资源会逐渐向更有效率的企业倾斜,大公司市场份额扩大,呈现强者恒强的格局。中证800指数由中证500和沪深300指数成份股组成,综合反映中国A股市场大中小市值公司的股票价格表现,是A股的核心资产。

中证800叠加价值策略,可以选出较多防御性强且具有高股息的优质好公司,在震荡市中防御属性凸显。下图展示了中证800价值和中证800成长指数净值,可以看到,2023年以来中证800价值指数相对中证800成长指数的超额收益显著。截至2023年5月19日中证800价值指数2023年以来的收益为7.88%。

5

受益于“中特估”行情,估值仍存在抬升空间

2022年11月21日,证监会主席易会满表示,要探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥。深入研究成熟市场估值理论的适用场景,把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥。2023两会政府工作报告指出,切实落实“两个毫不动摇”。深化国资国企改革,提高国企核心竞争力。3月3日国资委召开会议,动员部署国有企业对标开展世界一流企业价值创造行动。

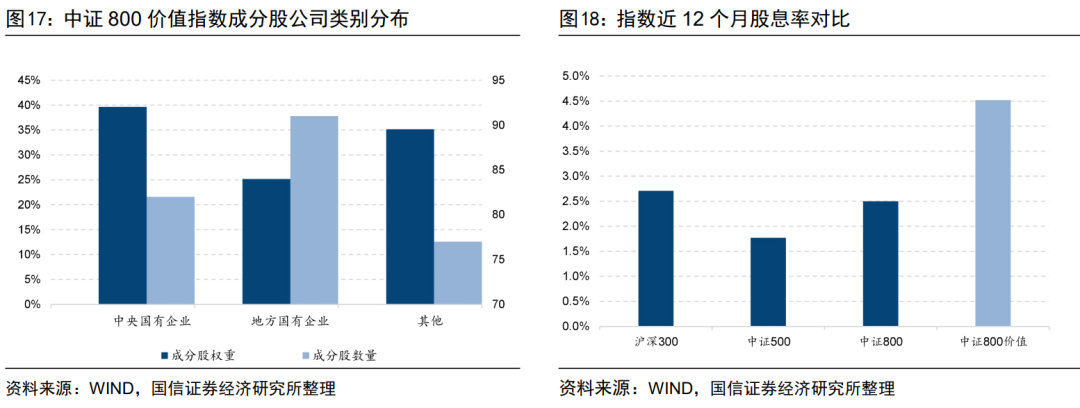

若我们根据公司的实际控制人属性对公司类别进行区分,中证800成分股内的中央国有企业和地方国有企业权重占比分别为39.66%和25.19%,合计权重占比接近65%。

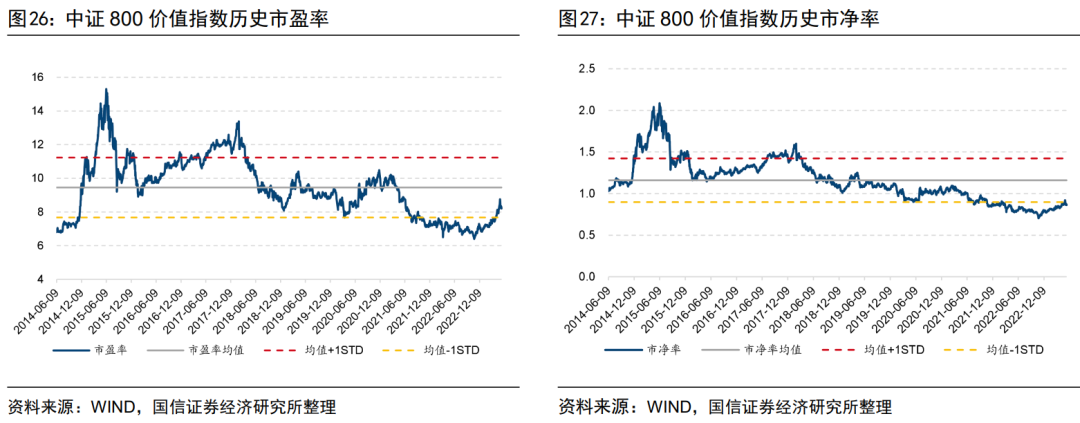

中证800价值指数国企占比较高,有望持续收益于“中特估”行情。且中证800价值指数的股息率水平较高,具备安全边际的投资属性。近12个月股息率为4.52%,高于沪深300、中证500、中证800指数。中证800价值指数发布以来市净率显著低于中证800指数,且截至2023年5月19日,中证800价值指数市净率仍低于1,估值还有较大的抬升空间。

二

中证800价值指数投资价值分析

1

指数编制规则介绍

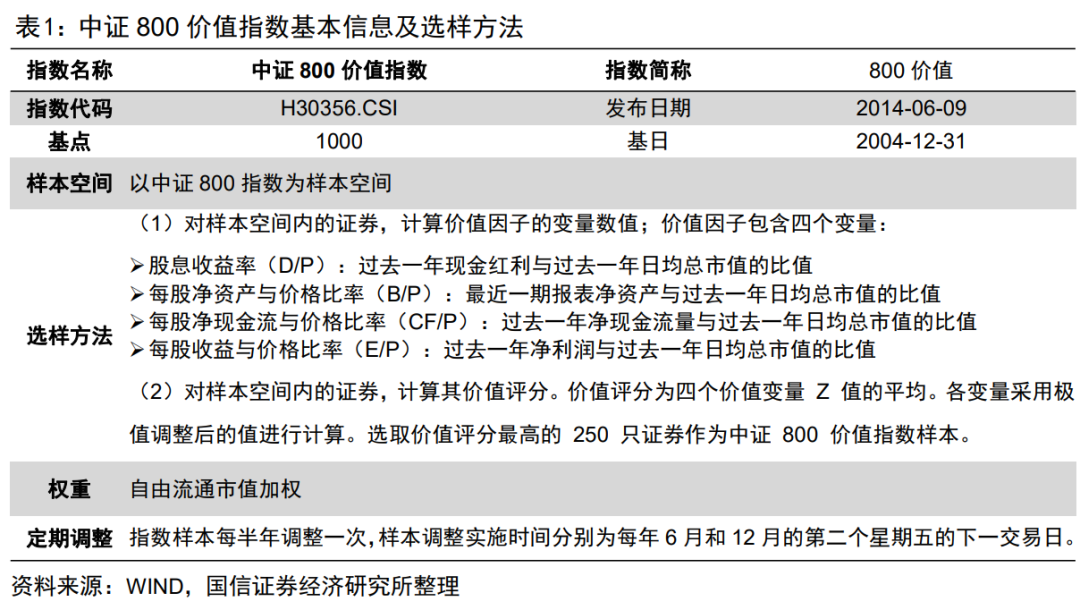

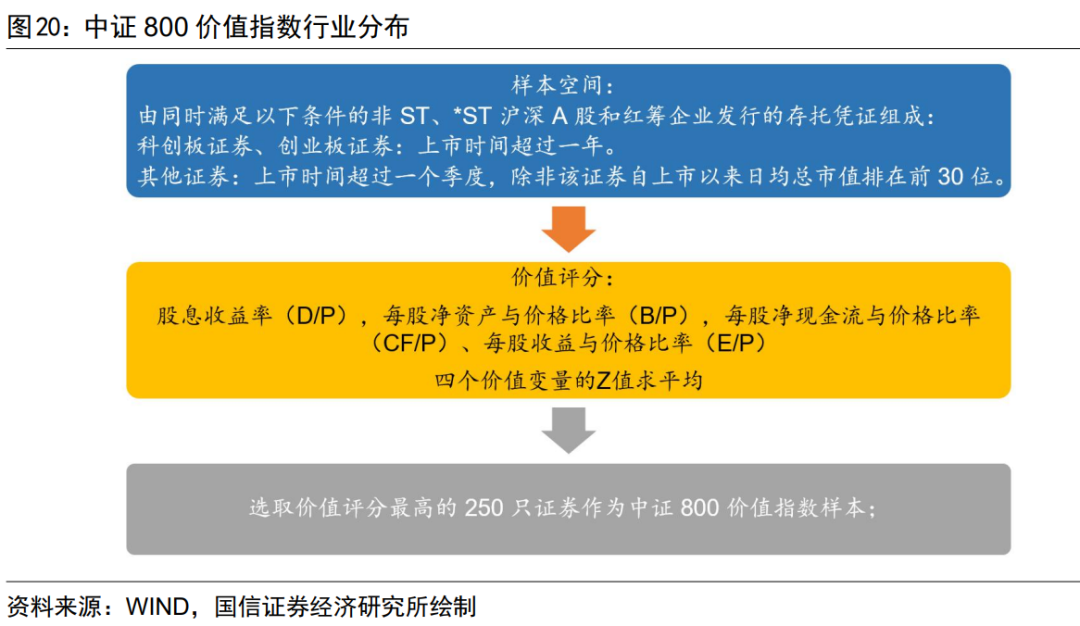

中证800价值指数(H30356.CSI)发布于2014年6月9日,中证800价值指数以中证800指数为样本空间,从中选取价值因子评分最高的250只股票作为样本股。截至2023年5月19日,中证800价值指数成分股有250个。

具体选样方法如下图所示:

2

成分股市值偏大

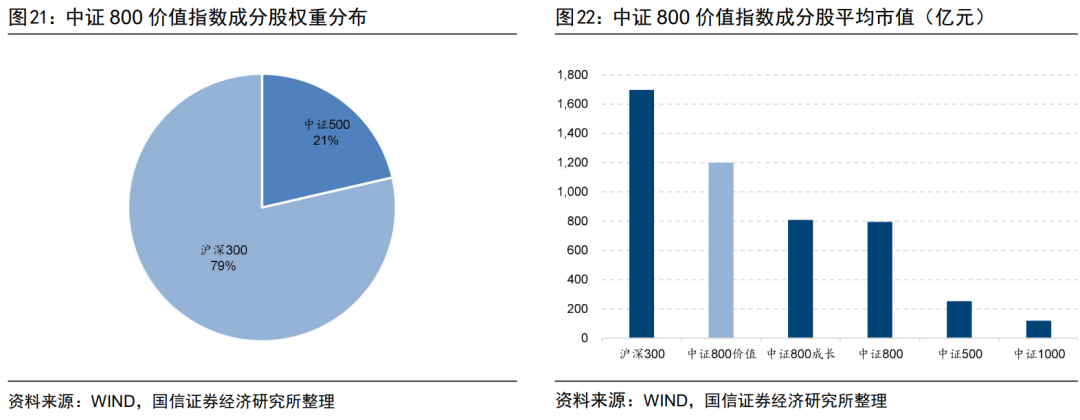

中证800价值指数的成分股中97个属于沪深300,153个成分股属于中证500,权重占比分别为78.61%和21.39%。中证800价值成分股的平均市值为1199.63亿元,高于中证800指数和中证800成长指数。

3

成分股行业分布较为分散,大金融板块占比较高

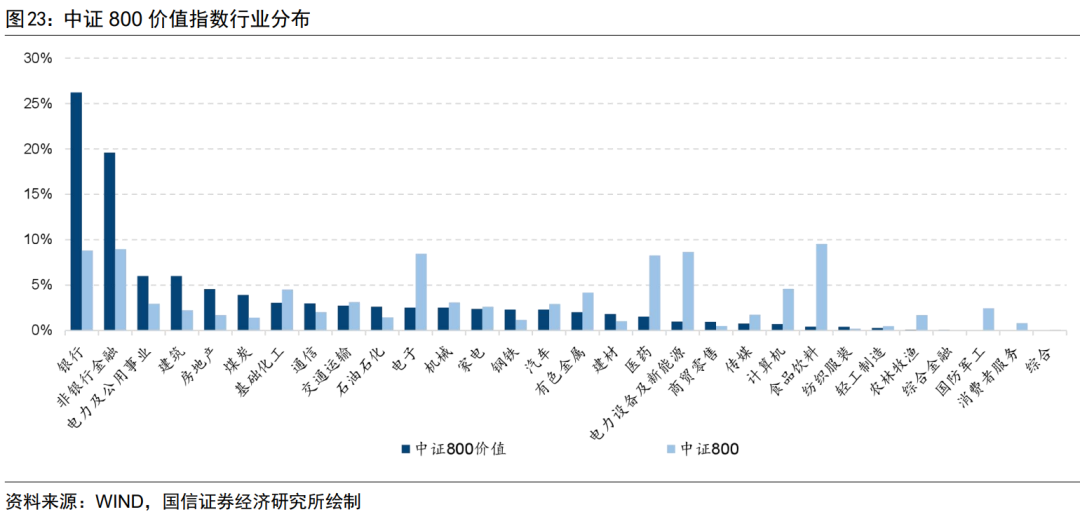

从指数中信一级行业分布来看,中证800价值指数的银行权重占比为26.23%,非银行金融权重为19.60%,电力及公用事业权重为6.01%。中证800价值指数整体侧重低估值行业,偏向商业模式更加成熟、行业格局较为稳定、分红更加稳定的传统周期、金融型企业,低配了电力设备及新能源、医药、食品饮料等行业。

4

估值处于较低分位,盈利稳健

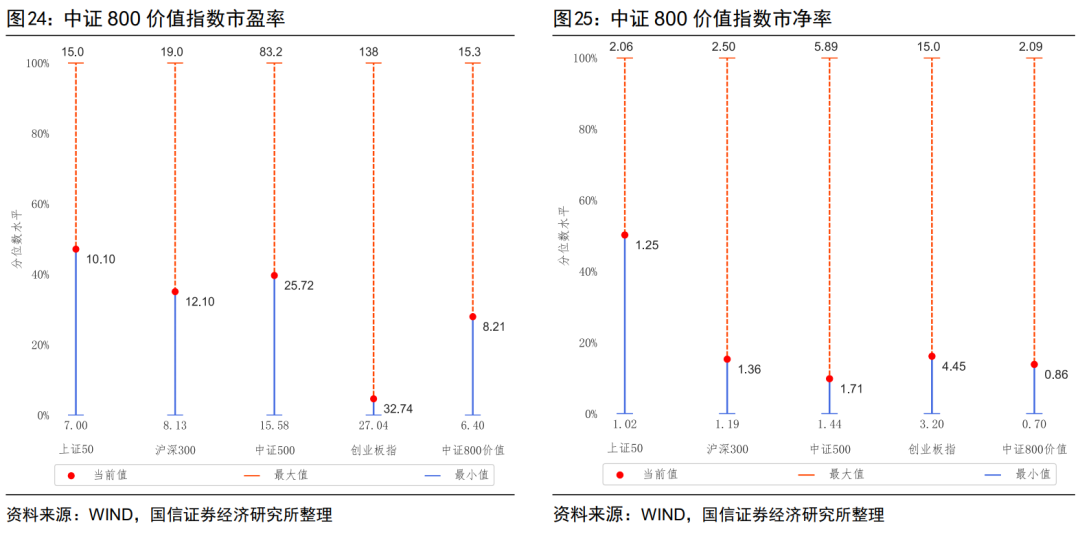

截至2023年5月19日,中证800价值指数的市盈率为8.21,市净率为0.86。发布以来市净率显著低于中证800指数。

中证800价值指数的市盈率处于27.95%分位点,市净率处于13.86%分位点,均处于发布日以来较低分位。

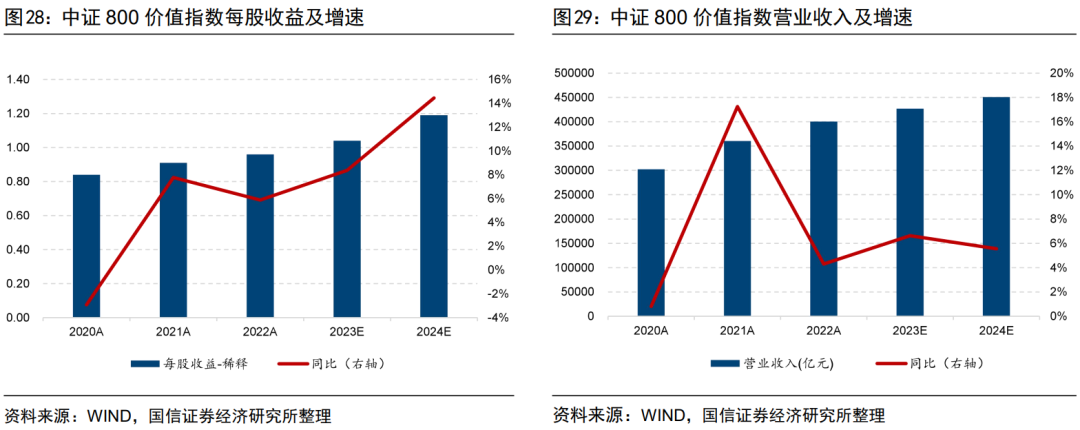

中证800价值指数的盈利增长较为稳健,2022年每股收益同比增速为5.88%,预计2023年、2024年每股收益增速为8.37%和14.45%。2022年营业收入同比增速为4.30%,预计2023年、2024年营业收入增速为6.63%和5.55%。

5

股息率较高

上市公司的股息政策是反映公司经营情况的重要信号,通过持续、稳定的分红政策,公司向市场传达了企业保持稳定强劲增长能力的信号,对于增强投资者信心、吸引投资者入市有着积极的作用。中证800价值指数的股息率一直较高,近12个月股息率为4.52%。

6

重仓股集中度较低,多为蓝筹龙头股

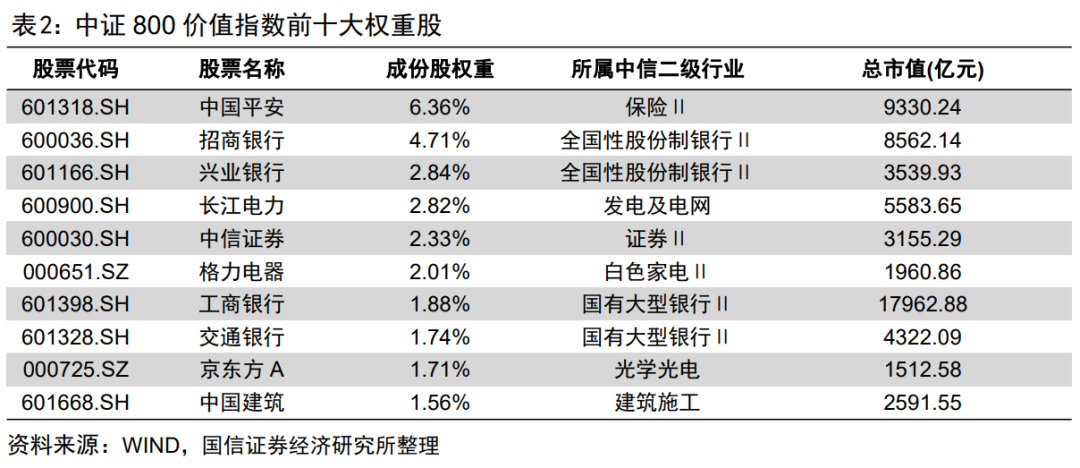

截至2023年5月19日中证800价值指数前十大权重股占比合计为27.95%,持仓较为分散。包含了中国平安、招商银行、兴业银行、长江电力、中信证券、格力电器等大盘蓝筹股,平均市值为5852亿元。

7

指数长期风险收益特征较好

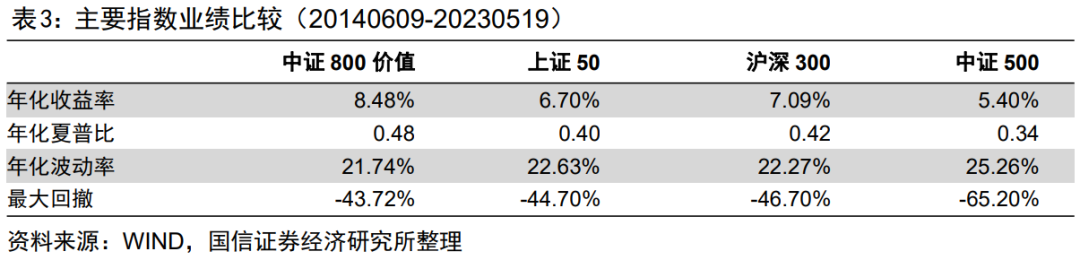

下表展示了主要指数的业绩比较情况,可以看到中证800价值指数2014年6月9日以来的年化收益为8.48%,年化夏普比为0.48,长期风险收益特征较好。

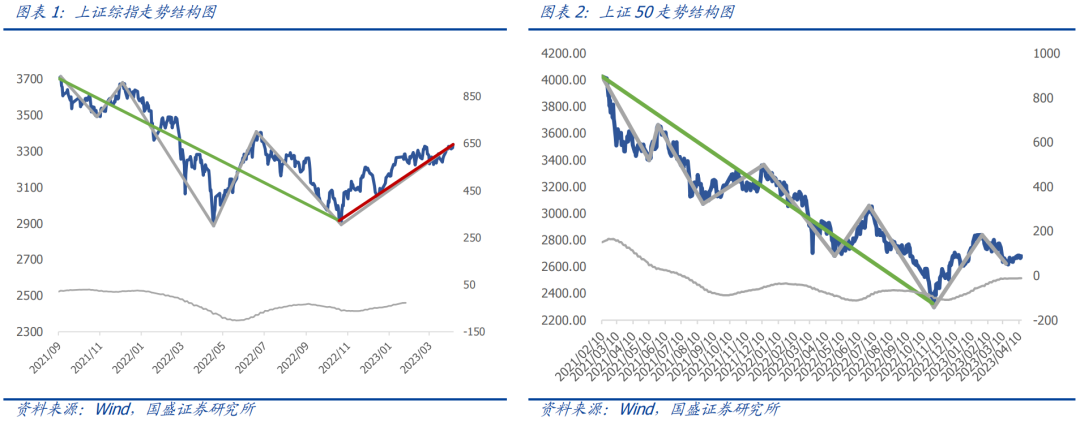

下图展示了主要指数净值走势,近期展现出较强的走势。2023年以来,截至2023年5月19日,中证800价值指数上涨7.88%。

三

汇添富中证800价值ETF产品介绍

1

产品介绍

汇添富中证800价值ETF(基金代码:560030,认购代码:560033)将于2023年6月6日开始发行,于6月15日结束募集。该ETF拟任晏阳先生为基金经理。

该ETF的管理费率为0.5%/年,托管费率为0.1%/年:

2

基金经理简介

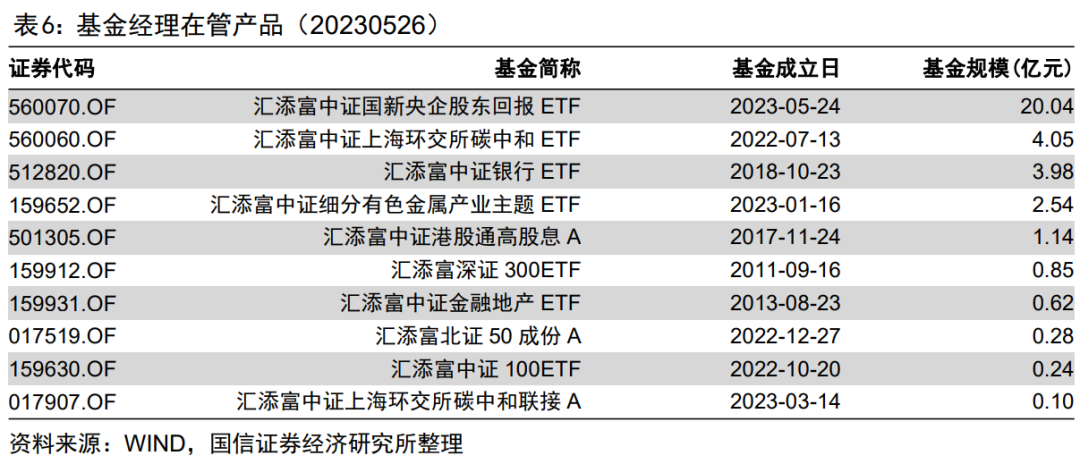

晏阳先生于2016年9月至2021年8月任中证指数有限公司研究员、高级研究员。2021年9月加入汇添富基金管理股份有限公司,现任汇添富中证上海环交所碳中和ETF、汇添富中证100ETF、汇添富北证50成份指数、汇添富中证细分有色金属产业主题ETF基金经理。晏阳先生在指数编制、指数规则研究、指数产品研究和指数基金管理等方面具有丰富经验。截至2023年5月26日,晏阳先生在管产品合计规模为33.84亿元。

3

基金管理人分析

汇添富基金成立于2005年2月,是中国一流的综合性资产管理公司之一。公司总部设立于上海。公司及旗下子公司业务牌照齐全,拥有全国社保基金境内委托投资管理人、全国社保基金境外配售策略方案投资管理人、基本养老保险基金投资管理人、保险资金投资管理人、专户资产管理人、特定客户资产管理子公司、QDII基金管理人、RQFII基金管理人、QFII基金管理人、基金投资顾问等业务资格。目前,汇添富基金已经发展成为长期业绩亮眼、产品布局完善、业务领域全面、资产管理规模居前的大型基金公司。公募业务方面,截至2022年四季度,汇添富基金共管理270只公募基金,涵盖股票型基金、指数型基金、QDII基金、混合型基金、债券型基金及货币市场基金等各类产品。

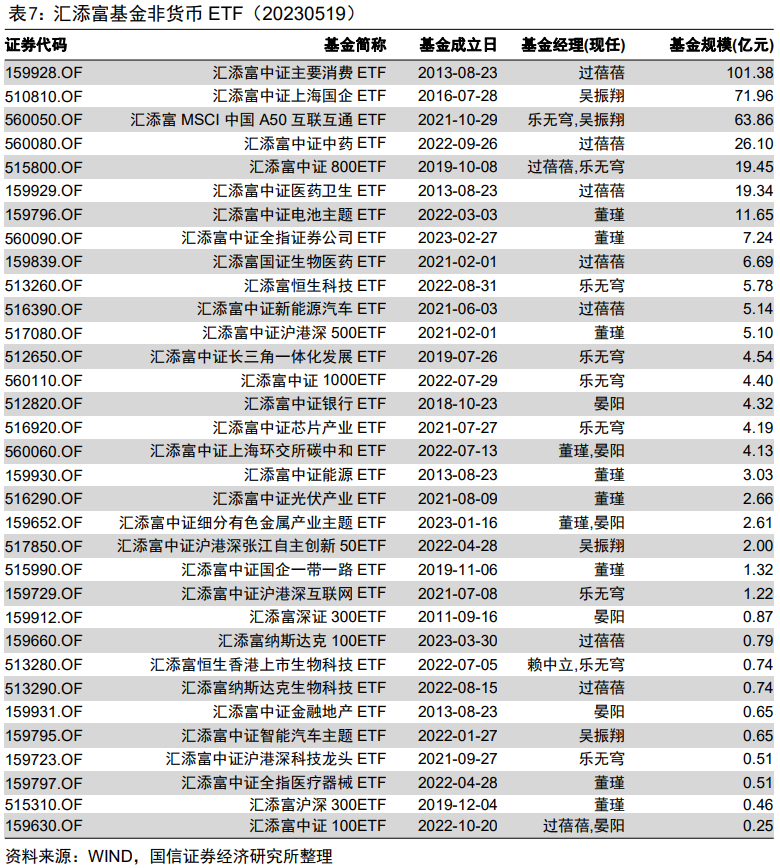

汇添富基金ETF产品类别丰富。截至2023年5月19日,汇添富基金ETF(不含联接基金、货币基金及正在募集基金)数量达到33只,合计规模达到384.27亿元。

四

总结

Smart Beta产品追求在传统的指数投资基础上获得相应的超额收益,在过去十几年间获得了极大的发展,红利、价值等Smart Beta产品在海内外应用广泛。价值因子和股息率因子在A股市场中长期有效,长期来看低估值、高股息的股票能够取得更高的收益,且2023年以来估值类因子整体表现较好。

在2023年,整体经济弱复苏的态势下,A股呈现震荡行情,市场主线和风格难以把握,宽基指数均衡的行业配置可以更好的抵御风险。中证800指数由中证500和沪深300指数成份股组成,综合反映中国A股市场大中小市值公司的股票价格表现,是A股的核心资产,叠加价值策略,可以选出较多防御性强且具有高股息的优质好公司,在震荡市中防御属性凸显。中证800价值指数国企占比较高,且当前市净率仍低于1,有望持续收益于“中特估”行情,估值存在抬升空间。且中证800价值指数的股息率水平较高,具备安全边际的投资属性。

中证800价值指数(H30356.CSI)发布于2014年6月9日,中证800价值指数以中证800指数为样本空间,从中选取价值因子评分最高的250只股票作为样本股。中证800价值指数行业分布较为均衡,持仓较为分散,偏向商业模式更加成熟、行业格局较为稳定、分红更加稳定的传统周期、金融型企业。截至2023年5月19日,中证800价值指数的市盈率为8.21,市净率为0.86,均处于发布日以来较低分位,且盈利增长较为稳健,2022年每股收益同比增速为5.88%。中证800价值指数近12个月股息率为4.52%。2014年6月9日以来的年化收益为8.48%,年化夏普比为0.48,长期风险收益特征较好。

汇添富中证800价值ETF(基金代码:560030,认购代码:560033)将于2023年6月6日开始发行,于6月15日结束募集,该ETF拟任晏阳先生为基金经理。该ETF的管理费率为0.5%/年,托管费率为0.1%/年。汇添富基金成立于2005年2月,是中国一流的综合性资产管理公司之一。截至2022年四季度,汇添富基金共管理270只公募基金,涵盖股票型基金、指数型基金、QDII基金、混合型基金、债券型基金及货币市场基金等各类产品。汇添富基金ETF产品类别丰富。截至2023年5月19日,汇添富基金ETF(不含联接基金、货币基金及正在募集基金)数量达到33只,合计规模达到384.27亿元。

注:本文选自国信证券于2023年5月31日发布的研究报告《一键布局价值策略——汇添富中证800价值ETF投资价值分析》。

分析师:张欣慰 S0980520060001

联系人:刘 璐

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁