招商定量 | 大类资产跟踪观察20221202

资产配置半月报

(2022.11.18-2022.12.02)

过去半个月内,A股权益资产呈横盘震荡格局,全A指数上涨约1%。本年的权益盈利一致预期连续第4个月下滑,录得5.67%,次年一致预期持续上行至20.71%。纯债端,全市场纯债基金久期继续下行0.05年至2.58年、到期收益率上行0.07%至3.59%,机构的利率看空情绪持续升温。可转债层面,市场价格中位数走高至123元,各风格转债估值齐升,风格层面可适当关注股性转债的投资机会。

近半个月大类资产整体表现

1.1. 持有期收益

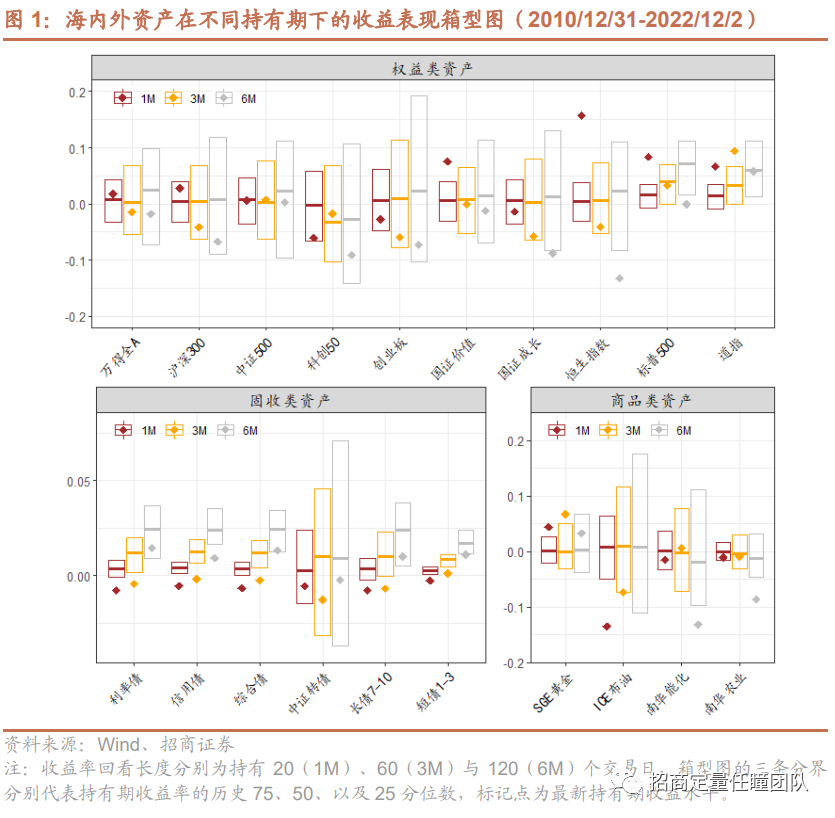

最近半个月内,A股权益资产呈横盘震荡格局,全A指数上涨约1%,其中价值风格表现较为亮眼,上行约4%。海内外对比来看,同期港股、美股的表现均占优于A股,恒生指数上行约4%,标普500指数上行约3%。从当前各指数的持有期收益看,绝大多数指数的短期收益已调整至中性及以上点位,从中长期看尚有少许向上修复的余力。债券资产端,信用债表现占优于利率债,可转债表现尤为强势,同期涨幅超越正股,稳步上涨约2%;商品层面,农产品与黄金走平,原油和能化小幅收跌。

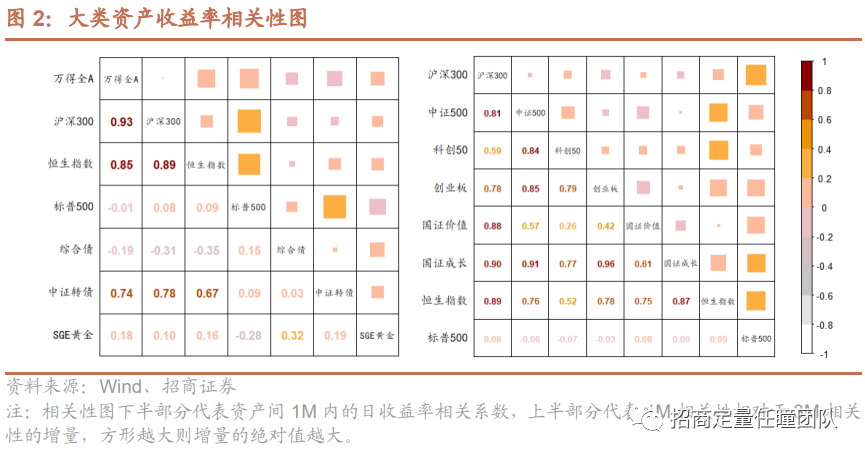

1.2. 收益率相关性

收益率相关性层面,美股和港股与A股间的相关性明显增强,但在A股内部,各各风格、板块间的相关性基本维持不变。

大类资产指标跟踪情况

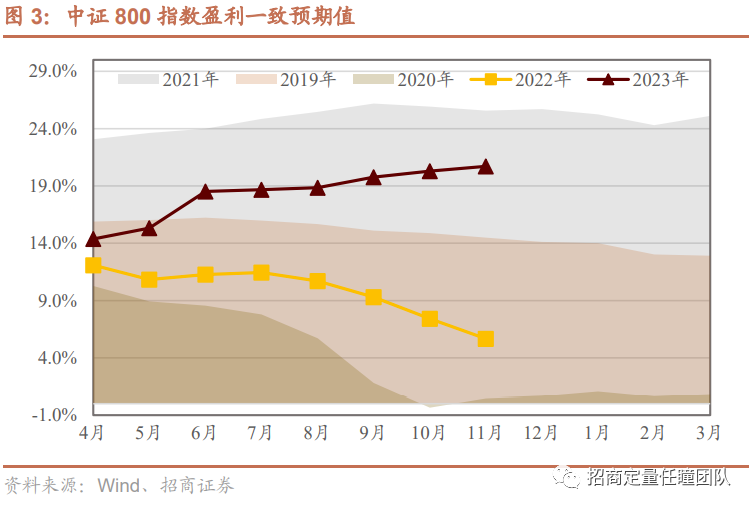

2.1. 权益资产收益维度

从大类资产指标跟踪情况来看,权益资产盈利层面,截至11月底,中证800指数的2022年一致预期值为5.67%,较10月时的读数进一步下降1.8%,2023年一致预期值为20.71%,较上月提升0.4%。目前自7月以来,2022年的权益盈利预期值连续4月下调,同时次年的一致预期值连续上升4个月。

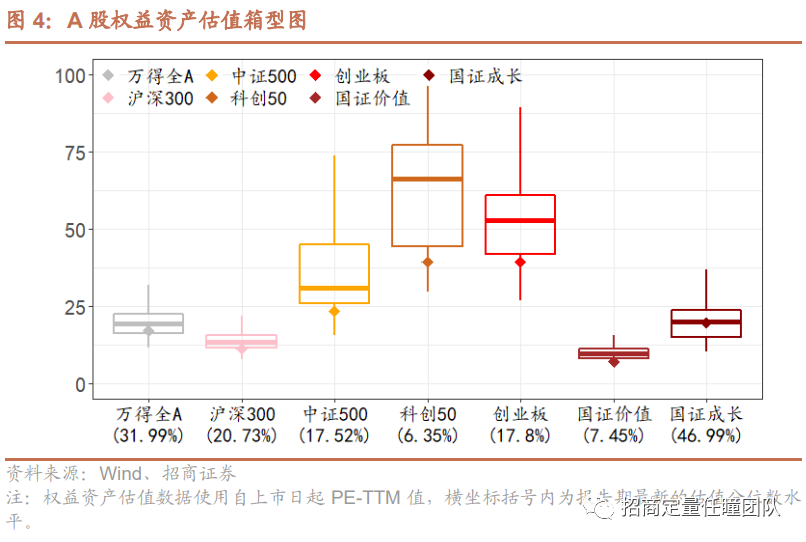

PE指标看,过去半个月内,A股市场整体估值回升,但在结构上有所差异。全A指数的PE分位数上升约2个百分位至31.99分位,沪深300和价值风格的估值提升幅度较大,科创板估值则有所回落。目前A股各风格、板块指数的估值低于历史中位数,市场仍然在中长期视角下仍具备一定的赔率优势。

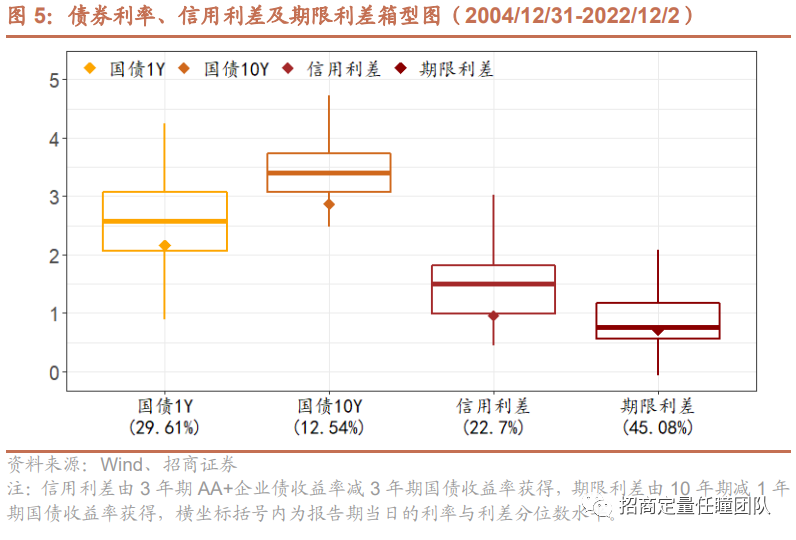

2.2. 纯债资产收益维度

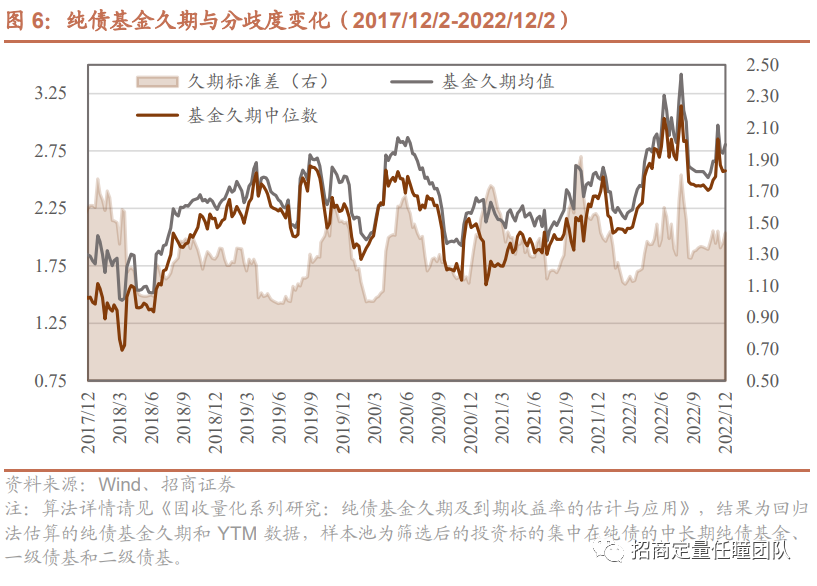

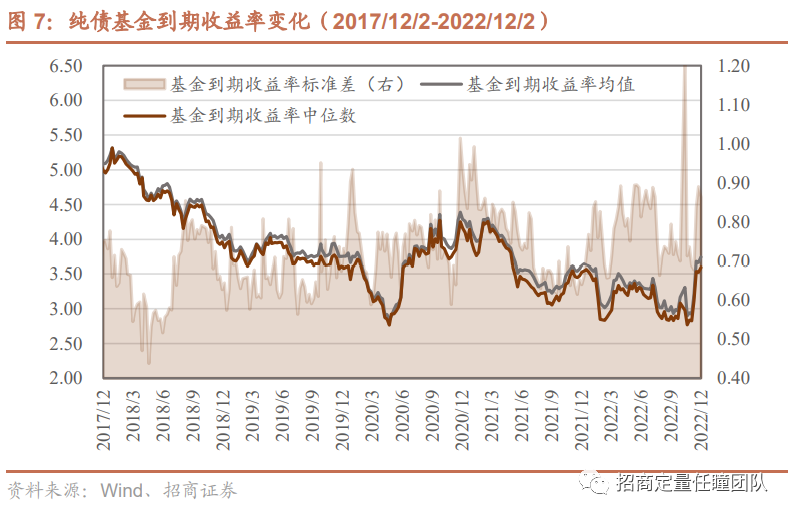

纯债资产端,长、短端的10年期与1年期国债利率维持上升趋势,分别提升5.2BP和2.1BP,期限利差走阔。近半个月来,全市场纯债基金久期(利率敏感性)下行、到期收益率(YTM)提升。其中,计入杠杆后的市场久期中位数从2.63年继续下降至2.58年,标准差分歧从1.34升高至1.44,从边际变化看,机构对利率的看空情绪持续增强;而计入杠杆后的市场YTM中位数读数则自11月中的3.53升高至3.59,在近1个月内累计上升约0.8。

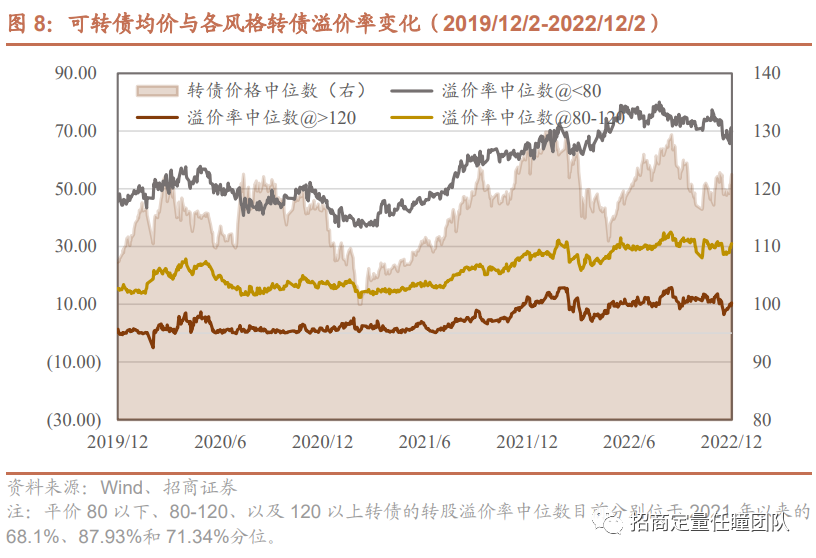

2.3. 转债资产收益维度

可转债层面,截至上周的数据来看,全市场转债价格中位数为123元,较11月中上行约4元,目前处于2021、2020年以来的70分位和80分位,价格水平中高;估值视角,当前平价80以下、80到120、以及120以上转债的转股溢价率读数分别为70%、31%和11%。所有风格转债的估值均有所上升,其中股性转债估值提升超过4%,目前3种风格的转债估值各自位于去年以来的历史68、88和71分位。

若仅从估值角度看,债性转债具有更强的配置性价比,但目前短期看宏观数据的底部信号有所反复,中长期看复苏预期较强,转债债底价值受利率影响较大,我们在风格上仍建议继续关注股性风格转债的配置机会。

2.3. 波动率维度

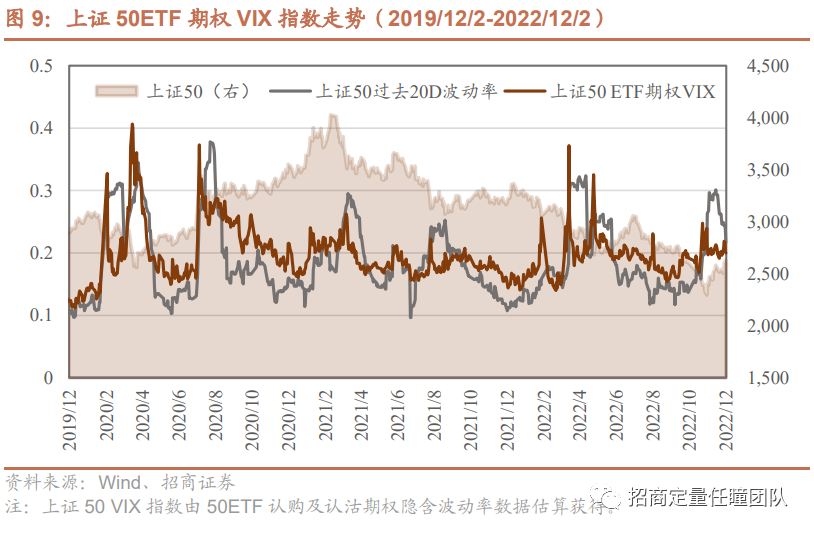

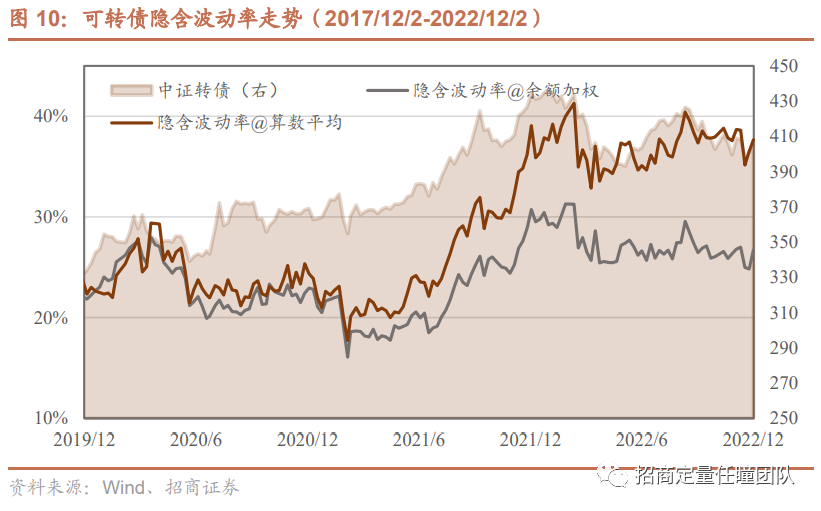

风险波动层面,上证50ETF期权VIX指数维持窄幅震荡态势,整体波动预期在19%到21%浮动,目前截至12月2日,VIX指数的最新读数录得19.98%,较周初时有1%的小幅下降,处于历史3年内的65%分位附近。可转债资产方面,市场隐含波动率的余额加权平均值及算数平均值读数均与衍生品市场相背离,分别从11月中的24.97%和35.16%上升至26.73%和37.67%,但从点位上看仍未触及高位。总体来看,权益大小市值风格的市场波动预期有所分化,但投资者整体情绪仍相对稳定,大市值风格的窄幅震荡预期较强。

策略组合表现情况

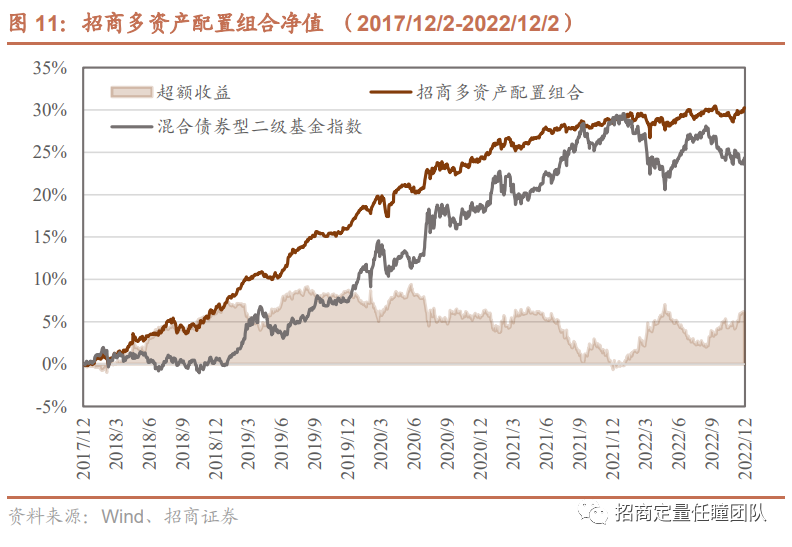

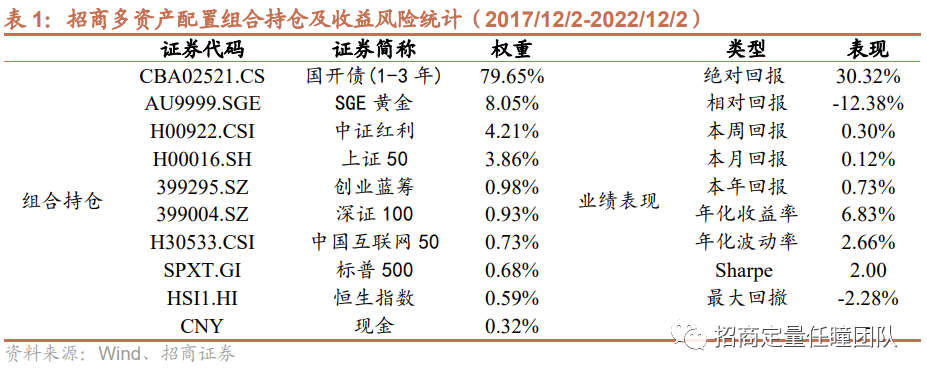

3.1. 招商多资产配置组合

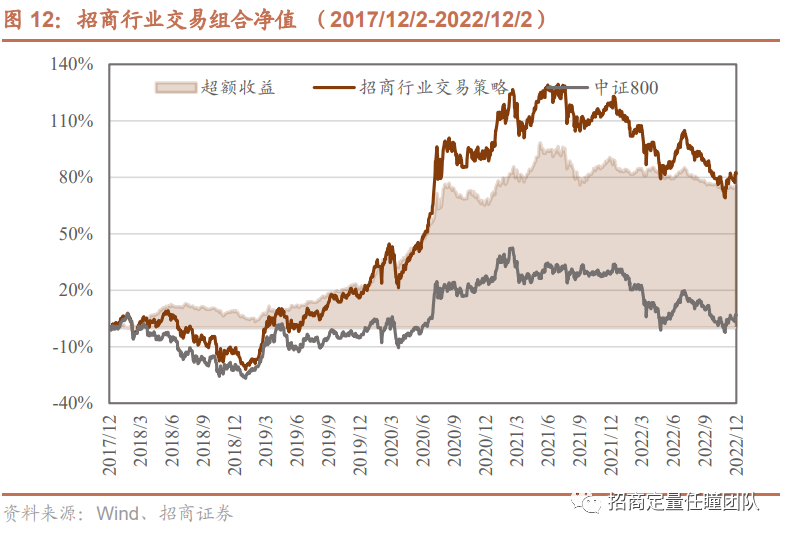

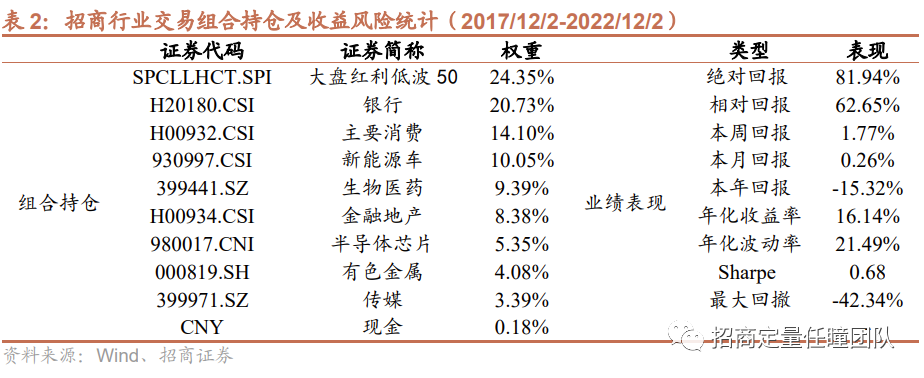

3.2. 招商行业交易策略

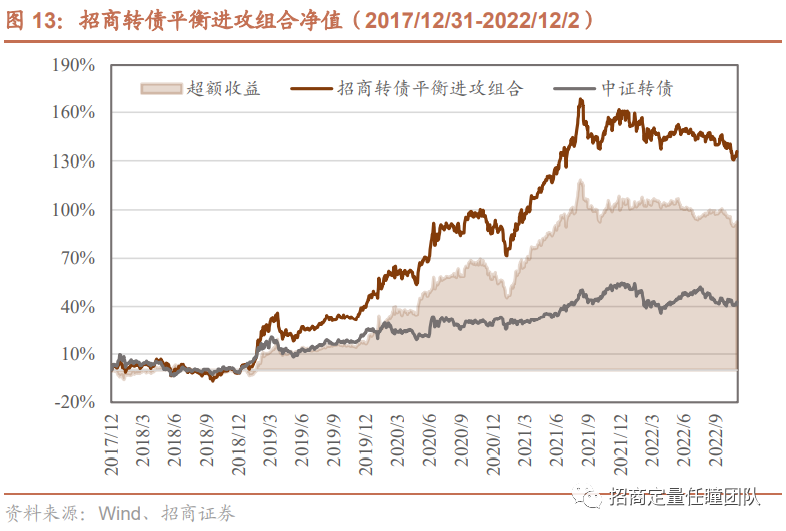

3.3. 招商转债平衡进攻策略

重要申明

风险提示

本报告图表中列示的数据结果仅为对市场各资产历史表现的客观描述统计,不构成投资收益的保证或投资建议。

分析师承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

任瞳 SAC职业证书编号:S1090519080004

王武蕾 SAC职业证书编号:S1090519080001

研究助理

免责申明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队