指数增强 ETF,走到路中央

指数基金在路上,指数增强在路旁,但正在走到路中央。

在与招商基金量化投资部的王平和邓童两位基金经理聊完指数增强基金的过去、当下和未来之后,脑海中浮现的是这句话,和民谣歌手钟立风的那首歌《在路旁》。

“如果说摇滚一直在路上,那么,民谣就一直在路旁”,在不久前的综艺节目《我们民谣 2022》上,钟立风用了这句话来形容民谣这些年低调存在的现状。

但我想,这句话其实也适用于基金业。相比这些年指数基金尤其是指数 ETF 的规模大发展,指数增强基金似乎就像是一朵开在路旁的小花,很美但并无太多人关注。

指数增强基金,或许已经到了该从 “在路旁”,走向 “在路上” 甚至在 “路中央” 的时刻,到了让更多投资者接纳的时刻,这是我在与王平聊完之后的一个畅想。

指数增强 ETF 的大三元

与王平和邓童的这场对谈,缘起是招商基金将要发行的招商中证 500 指数增强策略 ETF (561950)。

这只指增 ETF,看起来只是招商产品线推进的一小步,但其实放在大背景下,则是整个中国指增 ETF 产品线的一大步 —— 这是第一家基金公司集齐了 “三五十” 指增 ETF 大三元。

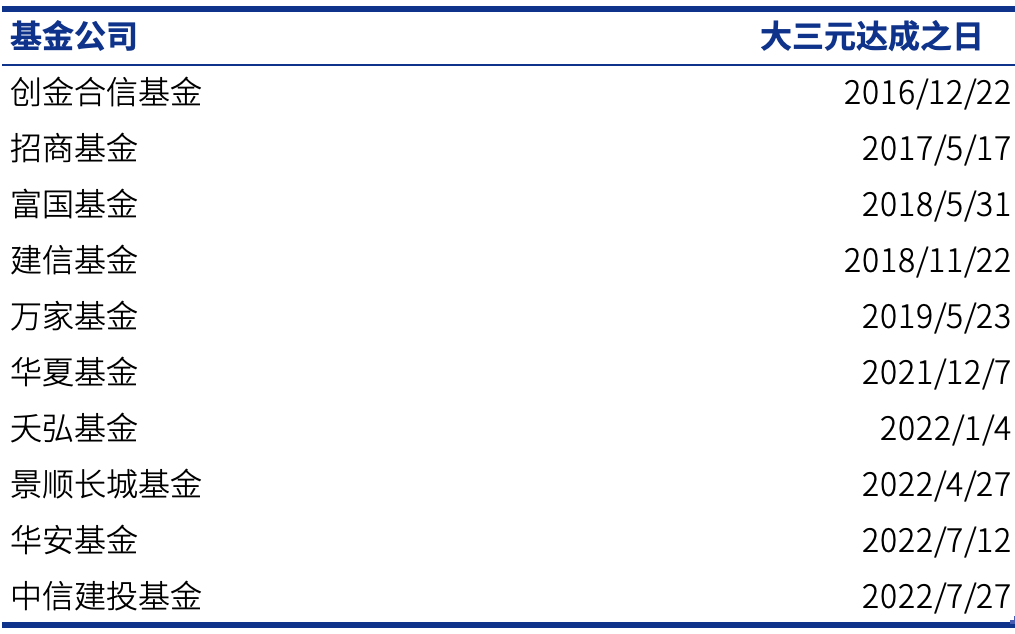

“三五十” 大三元这个概念,EarlETF 的老读者应该会有印象,是我最早在去年 9 月《指数增强基金,几家公司集齐 “大三元” 了?》中提出的,当时聚焦的是场外指数增强基金。

之所以关注 “大三元”,在于这代表了一家基金公司在宽基指增产品线上的布局,当沪深 300 指数、中证 500 指数和中证 1000 指数这三个指数都布局完备时,意味着可以覆盖 A 股整体大中小盘的主力个股,可以为投资者提供比较完备的选择了。

下表来源自当时的统计,可以看到招商基金是第二家完成场外指增大三元的基金公司。

数据来源:iFind 制表:EarlETF

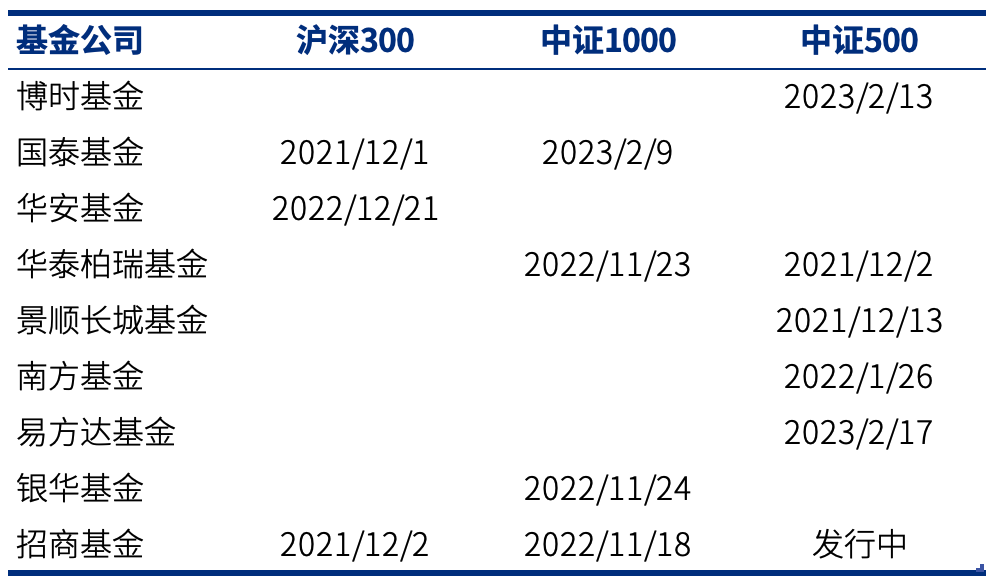

而下表则是在指数增强 ETF 这个领域,各家基金公司产品成立的时间。可以看到,招商基金有望成为第一家集齐三大宽基指数的基金公司,完成产品线的布局。

数据来源:iFind 制表:EarlETF

指增 ETF,为什么重要

站在 2023 年的当下,我们为什么要关注指数增强基金,为什么要关注指数增强 ETF?

一个显著的背景就是,2021 年迄今 A 股行情的变幻莫测,大量风格极致乃至于赛道化的主动基金,让基民有些 “心累”,期望拥有更透明的基金产品。而传统的指数基金,虽然可以提高极高的透明度,但是在收益角度,的确还无法与主动型基金匹敌。

这时,指数增强就提供了一条兼顾超额收益和透明度的中间道路。

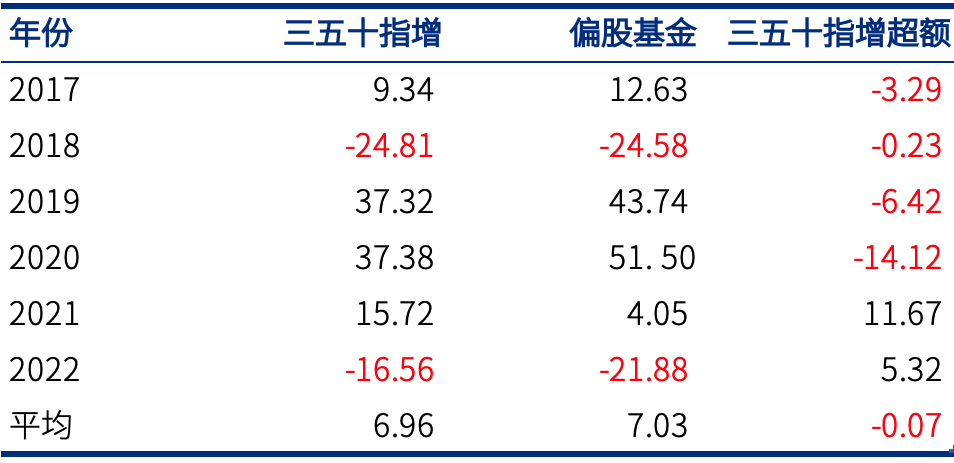

EarlETF 的老读者应该记得,我不止一次做过指数增强基金与主动型基金收益的 PK,最近一次是年初的《2022,指数增强基金,再次打败偏股主动基金》,追踪的是我的 “三五十指增策略”,即将资金分成三份,分别等权重买入所有的沪深 300 指数增强基金、中证 500 指数增强基金和中证 1000 指数增强基金 (均为场外基金)。

从下表可以看到,2017 年至 2022 年之间,“三五十指增” 的摊大饼策略与中证偏股基金指数互有输赢,但总体表现相若。指数增强基金展现了不输于主动型基金的收益潜力。

数据来源:iFind 制表:EarlETF

在王平看来,在 A 股当下指数基金可以赚到显著超额收益的当下,大量资金如果固守在传统的指数类 ETF 上,未免过于可惜。而这正是一个巨大的,等待开拓的市场。

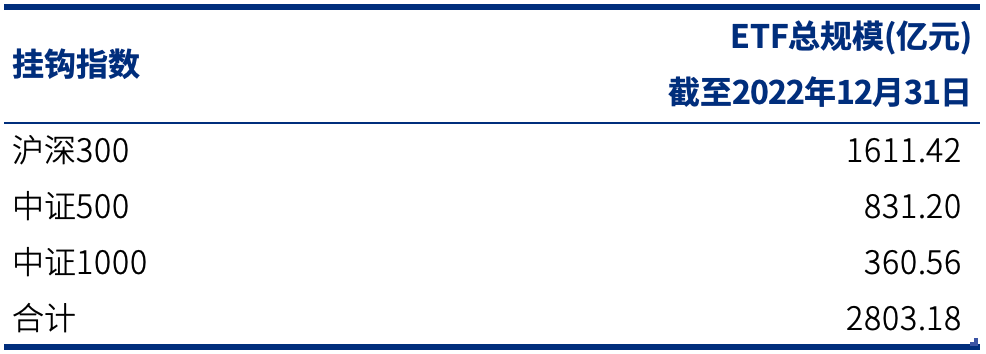

截至 2022 年末,目前 A 股 ETF 市场,跟踪沪深 300 指数、中证 500 指数和中证 1000 指数三大宽基指数的传统指数类 ETF,规模合计高达 2800 亿元。

数据来源:iFind 制表:EarlETF

这些资金,许多因为对资金效率、仓位下限等种种要求,无法或不愿购买场外指数增强基金,也因此无法享受到指数增强的超额收益。在王平看来,这是一件极为遗憾的事情,尤其是对于那些大型机构:

宽基 ETF 是为了获取 Beta 收益,但事实上 Beta 收益不算高,波动又极大,经风险调整后的收益一般,对持有人来说是非常大的考验。如果沪深 300 、中证 500、中证 1000 能做到一定的增强,Alpha+Beta 收益兼具,长期回报和波动性价比就高了很多。

追求纯粹的 Alpha

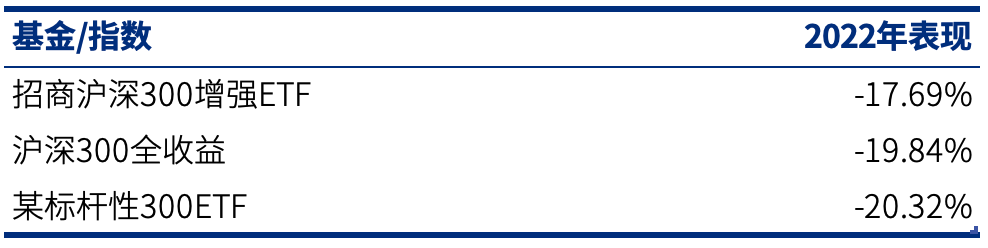

2022 年,招商基金的指数增强场内基金,终于有了第一个全年业绩记录 —— 来自招商沪深 300 增强策略 ETF (561990)。

从下图的对比来看,无论是相比沪深 300 全收益指数还是某只标杆性的 300ETF 指数,招商的这只 300 增强 ETF,都是有着显著超额收益的。

注:招商沪深300增强策略ETF基金成立日:2021-12-02,历任基金经理:苏燕青(2021-12-02至今)、王平(2021-12-02至今),业绩比较基准:沪深300指数收益率,自成立以来每个完整会计年度基金回报及业绩比较基准收益率分别为:-17.69%/-21.63%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:-19.39%/-20.07%。

这个首年战绩,含金量十足。

一方面,相比所有场外沪深 300 指数增强基金 2022 年平均 - 19.19% 的表现,招商沪深 300 增强 ETF 依然有超额,跑赢了同类;

另一方面,招商沪深 300 增强 ETF,没有参与新股打新,所以超额收益是实打实来自于量化选股的增强策略,不似部分指数增强基金 “打新” 效应巨大。

当然,这还不仅仅是我一直对招商基金的指数增强产品青睐有加的核心原因,更重要的还在于他们对指数增强道路的选择。

招商基金王平团队的指数增强,在我心目中是很纯粹,或者说 “古典意义” 的那种。

这一点,其实在以往很多次分析中我都提到过,招商基金的指数增强产品,跟踪误差在同类中是比较低的,而这种低跟踪误差下的超额收益,往往更具稳定性。

那么招商基金的指数增强,是以怎样的一种理念在进行?管理多只指数增强基金的基金经理邓童,给了我非常细致的回答。

正如我所预期的那样,招商基金的指数增强基金,不押注核心风格因子,不赚风格偏离的钱,而是在纯粹的 Alpha 因子上努力。

邓童介绍,招商基金的指数增强,和绝大多数公募的量化指数增强基金一样,都是站在诺贝尔经济学奖得主尤金・法玛的三因子模型肩膀中,通过引入更多的因子,来发掘超额收益。不过他们将因子分为两类,一类他们称之为风险因子,比如价值因子、规模因子,这些因子能解释一部分收益来源,但长期看波动巨大;另一类他们认为才是真正的 Alpha 因子,超额收益高,波动低,性价比更低。

在邓童看来,当下的市场环境下,没必要暴露在风险因子下,去追求 Alpha 因子更好。所以招商基金的指数增强产品,风险因子偏离卡的很近,邓童有这样的描述:

一个是市值,基本完全卡住,行业跟指数分布上下不偏离 1%,估值水平在 0.1-0.2 倍标准差以内,几个大的风险一般卡得比较死。Barra 里的风险我们也会动态地看,有哪些风险因子最近给组合带来比较大的波动,市值、行业、估值一直在卡。

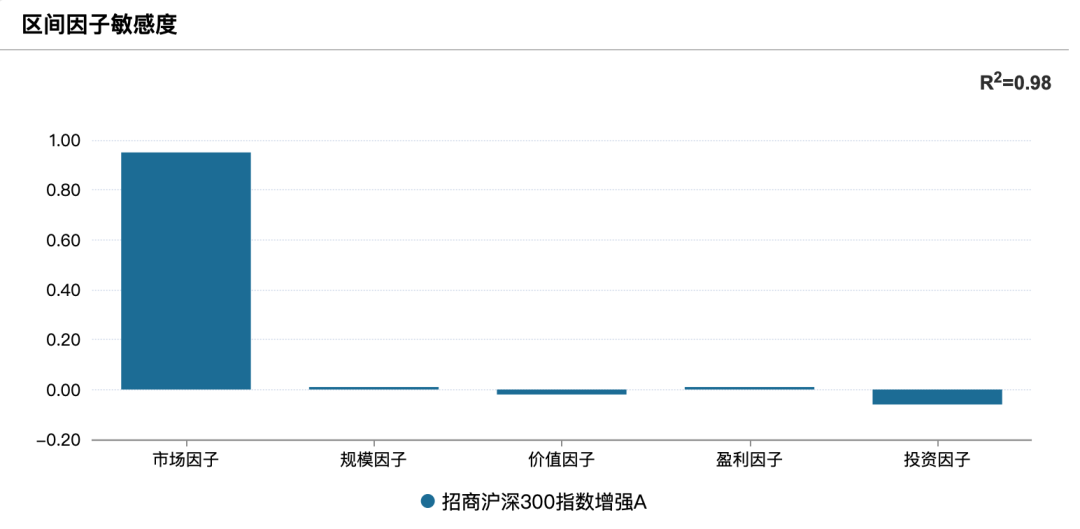

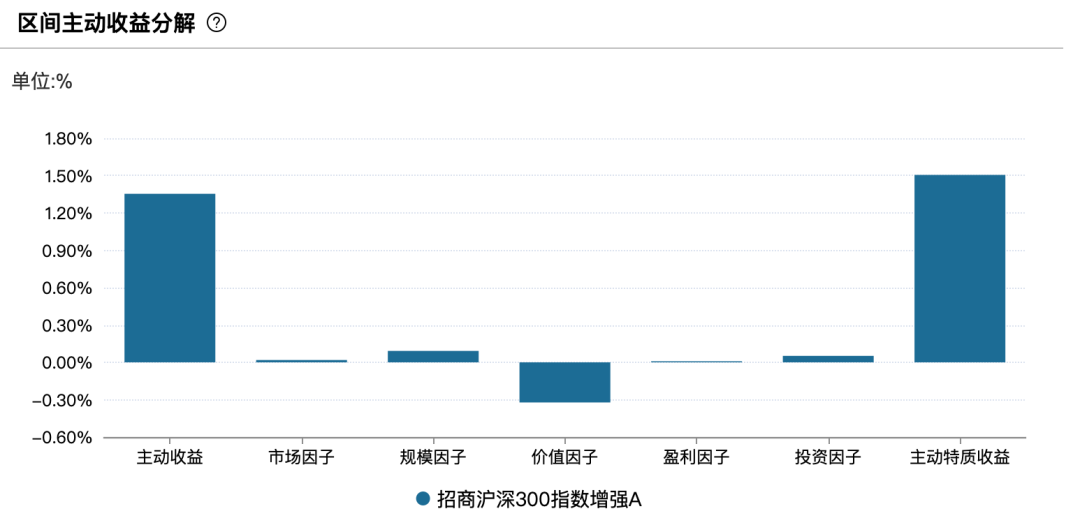

下图来自 Wind,是过去一年间招商沪深 300 增强 ETF 相对沪深 300 指数的多因子分析,可以看到其在规模、价值、盈利、投资这些核心的风险因子上,暴露微乎其微 —— 相比一些同类基金,甚至可以说是几乎没有暴露。

也正因此,其超额收益分解来看,也主要来自于主动特质收益,而非对传统五因子的偏离和暴露。

超额收益还能继续吗?

当市场变得更为有效之时,指数增强基金的超额收益还能持续吗?

这个问题,无疑是所有关心指数增强产品的投资者,无法忽视的问题。

毕竟正如笔者此前在《2022,指数增强基金,再次打败偏股主动基金》一文中统计所揭示的现状:整个 2022 年,沪深 300 指数增强基金相比传统指数基金,并未能贡献超额收益,中证 500 指数领域超额收益也是了了。

对此,王平和邓童都坦诚指数基金的超额收益中枢伴随市场的有效、管理规模的扩大,整体是在向下的,但与此同时高 Alpha 的存在依然是中国资本市场的显著特色,市场的有效性提升是缓慢的。

对于指数增强基金的未来,王平认为有两点发展值得注意。

一方面,对于类似沪深 300 指数增强基金,虽然超额收益开始下降,但是哪怕 3 个点的超额对于机构投资者的吸引力依然巨大,规模的做大使得基金公司可以投入更多的资源,通过验证使用更多因子、尝试机器学习等方式提高超额收益潜力。虽然沪深 300 指数的超额收益之路很难,但整个研究攻克过程中研发的各类策略,还能反哺其他指数增强基金品类。

另一方面,A 股整体的市场有效性更多是集中在头部公司,大量中小市值公司仍然缺乏研究覆盖,这块正是量化指数增强的用武之地。所以在目前沪深 300 指数、中证 500 指数、中证 1000 指数的基础上,招商基金指增 ETF 产品线还会进一步拓展和下沉,类似创业板、科创板等主流宽基会考虑布局,同时也会考虑 “下沉” 国证 2000 指数这样更小盘的指数。

指数增强基金,长期在路旁。但是 2022 年开始大量新产品的涌现,似乎昭示着指数增强基金正在走到路中央。

相比主动基金更透明,相比指数基金更超额,指数增强基金包括指数增强 ETF,站在 2023 年有些 “生逢其时”。未来能不能发展的更好,还有待一个个产品囤实基础。此次发行的招商中证 500 指数增强策略 ETF (561950)无疑是招商基金在这条道路上的又一次推进,根据公告,这款产品于 3 月 20 日至 3 月 24 日即本周正在发行,对指数增强基金有兴趣的投资者,不妨多多关注。

本篇文章来源于微信公众号: EarlETF