指数增强新星,异军突起下的 “本分” 派

“没想到汇添富的量化实力也挺强”,近期不止一个读者和我聊起这个话题。

对于 EarlETF 的老读者,应该对于汇添富的指数增强产品线不会太陌生。

之前介绍过一个 “三五十指增” 组合,汇添富沪深 300 指数增强 (A:005530C:010556)是其中三只沪深 300 指数增强基金之一;

4 月更新的不抱团基金,则是纳入了汇添富成长多因子量化,也就是如今重定位并更名的汇添富中证 500 指数增强 (A:001050C:016854)。

正是好奇于汇添富在指数增强基金领域近年的 “异军突起”,近期与汇添富这块业务的两位重要人物,汇添富指数与量化投资部副总监吴振翔、基金经理许一尊有了一番详聊,这里就和基金本身的数据,与诸位做一个分享。

“Hard” 模式下的异军突起

对汇添富的指数增强产品线加大关注,始于汇添富沪深 300 指数增强的异军突起。

沪深 300 指数增强越来越难做了,这几乎成为了公募基金指数增强产品线的共识。轻轻松松做了七八个点甚至两位数超额收益的年代一去不复返,自 2022 年以来,要打败指数,成了一件日益困难的事情。

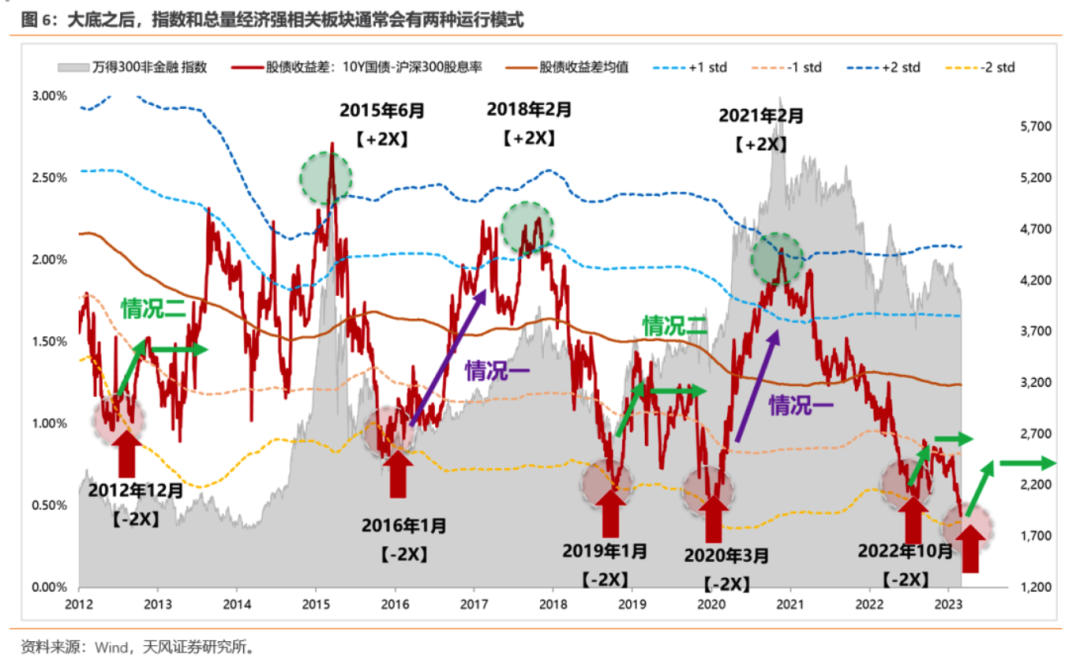

下图是笔者跟踪的沪深 300 指数增强组合 (每年末纳入上市满一年的沪深 300 指数,等权重持有) 自 2022 年以来截至 2023 年 5 月 26 日的表现,可以看到总体超额收益是 “颗粒无收”。

数据来源:Wind,截至 2023/5/26

尤其是进入 2023 年,组合同期下跌 1.39%,而沪深 300 全收益指数同期却仅下跌 0.35%,沪深 300 指数增强基金们整体是 “负增强”。

在这样的 “Hard 模式” 局面下,汇添富沪深 300 指数增强表现依旧不俗,近一年超额收益在同类排名第五(5/49)。

业绩数据来源:Wind,基金 2023 年一季报、2020 年年报,截至 2023/3/31。排名来自:海通证券 -《你真的了解中证 800 吗?》-2023/4/12;同类指:沪深 300 指数增强产品,截至 2023/2/28.

当然,汇添富沪深 300 指数增强引人关注,并不仅仅在于 2023 年的表现,更在于近年持续的 “稳定性”。

我统计了一下,拥有 2021 年、2022 年两个完整年度收益数据的沪深 300 指数增强基金一共 39 只。而在这 30 余只基金中,2021 年、2022 年和今年迄今 (截至 5 月 26 日),三个时间段均能跑赢沪深 300 指数标志性 ETF (510300) 的,只有区区 8 只。(数据来源:iFind 金融终端 截至 2023/5/26)

善战者无赫赫之功

“近期汇添富沪深 300 指数增强为什么业绩那么强?是做对了什么”,这是我在进行这次与基金经理吴振翔和许一尊采访时,最好奇的问题。

老实说,得到的回答让我有些 “意外”。

回顾 2022 年迄今的表现,许一尊表示其实 “并没做什么”:

去年模型也没做什么改变,我们对 α 下降也是有预期的。去年如果追求过高的超额,可能需要更大的跟踪误差和更积极的因子权重调整,最后结果反而没那么好。如果只是想追求相对适度的超额,虽然超额整体下滑,但做个 3、4 个点超额还是有较高的可能性。由于对 α 的下降有一定预期,我们在跟踪误差控制上面会更加严格一些,偏离也相对小一些。因子权重上面我们也没做太多的调整,因子相对比较均衡,训练模型不会只看最近的一、两年的数据,会看比较长的时间,所以整体因子配置上也比较均衡。所以出来结果就是一个比较符合预期的超额收益。

对于许一尊这这番解释,我听完后想到的一句老话 ——“善战者无赫赫之功”。

其实仔细想想,这样的回答是符合我对汇添富沪深 300 指数增强的一贯印象的。

EarlETF 的老读者应该有印象,我之前在推荐 “三五十指增” 组合时 (参见:三五十指增,一个走 “正道” 的指增组合),就指出组合中的指数增强基金,包括汇添富沪深 300 指数增强,都是跟踪误差比较小的那种 —— 用更白话的说法,是比较 “老实本分” 的指数增强基金。

对于老实本分的指数增强基金,我是有极大偏爱的。

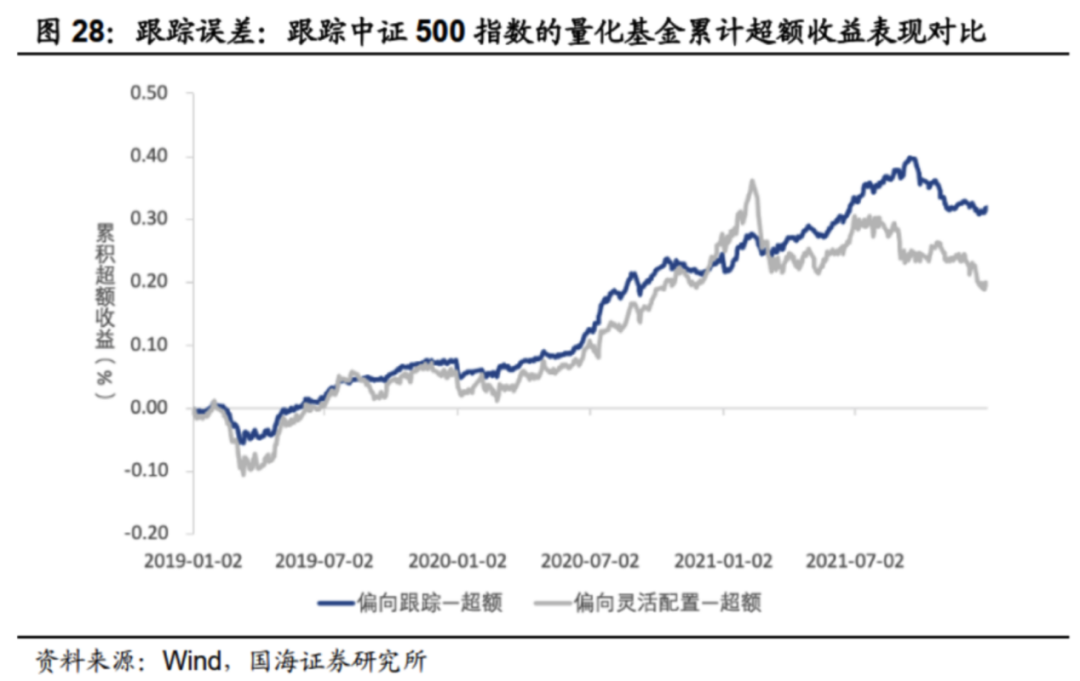

在指数增强基金领域,可以分成两条道路,一条就是“老实本分” 流派,基金对跟踪指数的跟踪误差会控制的比较严格,另一类就是“押注偏离” 流派,基金经理会选择主动押注某些因子,跟踪误差就会比较大。

此前国海证券 2022 年 6 月 24 日发布的研究报告《高质量发展下,多视角看量化基金的成长新动力》,对于指数增强的跟踪误差有一个定量的分析。

这篇研究报告发现,那些跟踪误差较大的指数增强,也就是在因子上有比较大偏离,甚至可以认为是押注因子的指数增强基金,虽然短期内会看起来业绩优异,但一旦市场风格轮动,一旦跟不上轮动,之前累积的优势就会吐光。

作为一个崇尚稳健收益的基民,我必然是先天就偏爱类似汇添富沪深 300 指数增强这样 “老实本分” 流派的。

在和吴振翔和许一尊聊天的时候,你会发现他们很少提 “超额收益”,更多讨论的是 “信息比率”(一个表述基金相对跟踪指数在跟踪误差调整后的超额收益指标),是对风险的过程管理。这种 “偏好”,无疑也是我心目中理想指数增强基金应该有的。

比如对于汇添富指数增强基金的投资方法,吴振翔有这样的一番解释:

我们现在整体上的投资方法,是在有一定约束下进行的,我们在追求 α 的同时,对于组合中各种风险因子的暴露是有约束的。比如对行业因子、传统估值因子等我们认为的风险因子方面,投资组合中相对于基准指数的偏离程度,是有明确的上限和下限约束的。在满足这样的约束前提下,我们会尽可能在组合中暴露我们认为能带来 α 的因子,这就像是在解一个最优化问题。这样做的结果是,我们的产品不一定是全市场同类产品中 α 最大的,但它是能够满足我们设定风险约束前提下期望 α 最大化的投资结果。只要我们的多因子模型是有效的,我们产品的 α 就是相对稳定的,那么它的信息比率从中长期来说,也一定是不错的,这也是我们所期望的指数增强的投资效果 —— 期望能够给基金持有人带来持续稳定的超额收益率。

AI 的赋能

指数投资,或者说整个公募的量化投资界,正处于一个新旧时代交界的关键时期。

一方面,是传统的因子投资依然是主流。所有因子投资,就是期望用专门的比值来将 A 股分类,以获取超额收益。比如传统的三因子模型,就认为小盘股相比大盘股有超额,价值股和成长股,也可能带来不同的超额收益回报。当然,当下类似规模、风格等传统因子已经被视为风险因子 (会带来较大的跟踪误差),业界倾向于去挖掘更多被重新定义的质量因子、流动性因子等新兴指标,期望这些新的因子能够带来差异化、稳定化的 α。

另一方面,人工智能 (AI) 正在从多个维度冲击传统的因子投资,比如文本分析带来的消息面量化,比如神经网络带来许多传统因子难以挖掘的视角,比如采用机器学习技术来研究价格信息,诸如此类,百花齐放。

正因此,每次采访指数增强和量化投资类基金的基金经理,我都会问问他们对人工智能的态度。

公募的指数增强基金,传统上以因子投资为主。目前有些公募将人工智能作为指数增强超额的重要突破口,而汇添富的量化团队,则是积极探索 AI 与传统多因子搭配的模式。

早在 2017 年,汇添富的量化团队就吸收了国内第一批人工智能专业的毕业生,为整个团队带来了新生思维,并随后积极拥抱人工智能。

许一尊表示,目前汇添富对人工智能尤其是机器学习的应用,主要包括两块:

第一、因子合成:

比如说像质量类因子,底层有几百个质量类的因子,我们要把这些信息汇总起来,我们可以用传统的线性方法归总,也可以用机器学习方法归总,但我们现在试下来,可能机器学习的效果是比较好的。

第二、挖掘因子:

机器学习算法也可以从原始数据加工出一些因子出来,比如说从市场的交易性数据,通过深度学习这类算法,构造一个市场面的因子。这类算法需比较大的数据量,交易数据质量相对更高,各个股票之间的可比性更强一点,因此更加适合运用深度学习、遗传规划之类的 AI 算法来挖掘因子。在吴振翔看来,人工智能对于 “混沌” 的挖掘能力,恰恰赋予了量化基金很好的竞争力:

市场近几年呈现出很明显的结构性,一定时期内一定是某些风格、行业或主题类产品表现最突出,而我们这样的量化投资或者指数增强产品是相对分散的。而事实上大家都在说行业轮动变快,越来越难去把握,这一定程度上是互联网高度发达的当下,市场对于各类信息反应速度变快所造成的,这种环境下,人脑往往无法很全面很及时对各种信息进行全面的思考。

而像神经网络这样机器学习分析方法的引入,不仅可以实现快速的信息识别和分析,还可以帮助人们去实现各种金融数据之间非线性规律的发现,而这些往往是人脑难以直接感知的,是对传统量化投资方法很有力的一个补充,也赋予了量化投资很好的竞争力。

当然,谈及人工智能,一个不可回避的 “陷阱” 就是过拟合与失效。其实早在数据挖掘大行其道的年代,哪怕只是传统的线性模型,只要投入足够的计算资源,总能发掘出一些因子与另一项因子的相关性,即使这两者风马牛不相及,逻辑上难以解释。

但在许一尊看来,量化投资的 “过拟合” 问题,其实并不在于人工智能:

AI 它本身是比较强大,它容易发生算法的过拟合,但算法过拟合的容易控制,可以用很多技术手段去控制这一块,划分一些测试机、验证机这种,都有很成熟的一些框架去控制这一个算法过拟合,我们觉得反而更应该是主观上的一个过拟合。基金经理加上一些判断,比如前几年 2019、2020 年价值股不怎么好。如果说主观上判断价值股以后不怎么好,把相关模型剔除了,那接近主观上的过拟合风险更大。

基金经理主观 “路径依赖”,某种程度上的确是当下指数基金领域不可忽略的一个问题,也是技术最难解决的。一个非常直观的证据,就是很难找到同一位基金经理,可以同时在沪深 300 指数、中证 500 指数和中证 1000 指数三大宽基指数中同时游刃有余,往往有失之东隅收之桑榆的无奈。

如何应对这一个基金经理本身容易带来的 “过拟合” 问题?

吴振翔给出的解决方案是:针对大中小盘宽基指数,在基金经理安排上会有相对侧重,某种程度上实现不同类别宽基指数增强产品之间投资的 “物理隔离”,尽可能避免同一个基金经理在投资过程中,同时面对显著不同风格量化产品。

宽基指增爱好者

在指数投资领域,我曾经将汇添富视为 “宽基指数资深拥趸”。

之所以如此评价,就在于其在沪深 300 指数、中证 500 指数和中证 1000 指数这传统三大宽基指数之外,常年孜孜不倦的在宽基创新上布局,比如之前著名的 MSCI A50 ETF,又比如中证 800 指数。

中证 800 指数,成分股由沪深 300 指数和中证 500 指数组成,正因为其可以被两大标杆宽基指数组合,所以基金公司在发行指数产品时并不积极,尤其是在近年的指数基金内卷大战中,汇添富是业内首批发行中证 800ETF (2019 年 10 月 8 日) 的,而近期又刚刚发行了汇添富中证 800 指数增强,完成了对中证 800 指数的 ETF 和指数增强布局。

为什么对中证 800 指数情有独钟?

吴振翔更多是站在指数的代表性角度去看。

“哪个指数更能代表市场的主流投向?” 这个对于新基民或许未曾思考过的问题,其实很能体现市场的变迁。

在吴振翔看来,未来全市场代表性指数可能就是中证 800 指数:

往后面看,我觉得机构当然一方面它会更加偏向于这种价值化或者大盘化,但是不会只局限在沪深 300 里面,所以中证 800 在重要性上是会提升的。我的一个想法是,沪深 300、中证 500 其实代表着注册之前的大盘跟小盘。以后的大盘、小盘,应该是中证 800 指数和中证 1000 指数。

正是基于对中证 800 指数的看好,所以汇添富持续不断地对中证 800 指数布局。

当然,中证 800 指数增强另一个不可否认的优势就是 “自由度”。对于指数增强基金,“80%” 是一条重要的限制。即持仓的 80% 毕竟是在指数的成分股中,这约束了指数增强基金 “漂移” 的可能,但也给基金经理带来了难度 —— 尤其是指数成分股数量越少,难度越大。

打个不太恰当但易于理解的比方:对于沪深 300 指数,指数增强基金经理的自由度只有 300×20%=60 个,中证 500 指数增加到 100 个,而中证 800 指数则意味着 160 个。在许一尊看来,中证 800 指数增强的表现,从自由度上考虑,超额收益应该比用一个沪深 300 指数增强和一个中证 500 指数增强自行组合来的更大,因为给基金经理的施展空间更大了。

在有了 300、500、1000 和 800 指增之后,汇添富的指数增强领域下一站驶向何方?

在吴振翔眼中,下一站依然是宽基。

当然,这条道路或许会一分为二。一个方向,是继续下沉,在中证 1000 指数的基础上,布局更偏小盘股的国证 2000 指数。

另一个方向,则是基于广大基民的需求,面向偏股基金指数 —— 而汇添富近期在发行的汇添富量化选股 (A 份额:018440 C 份额:018441)正是这样一只产品。

是的,对于广大基民,尤其是新生代基民,或许对于沪深 300 指数、中证 500 指数这些老牌宽基指数并不耳熟能详,但是对于中证偏股基金指数却是熟悉万分 —— 买的基金组合、投顾产品或者 FOF 是否能够战胜中证偏股基金指数,成了他们衡量业绩的首选标准。

在这样的前提下,面向中证偏股基金指数进行指数增强,也就成了宽基指数发展上必然的一个新方向。

当然,以基金分类而言,汇添富量化选股是一只偏股混合型基金,但在实际运作中,会首先以一个有三四千只持股的虚拟组合来模拟中证偏股基金指数的表现,然后在此基础上,再通过指数增强的思路来优选,以期获得相对中证偏股基金指数的表现。

对于近年在 300 和 500 两个指增赛道上表现都还不错的汇添富,能否通过量化投资的手段,在传统基金投顾、FOF 之外,为广大基民提供相较偏股基金指数另一种超额收益的来源,不妨拭目以待。根据基金的公告,这只基金发行截至 6 月 2 日,有兴趣的不妨持续关注。

本篇文章来源于微信公众号: EarlETF