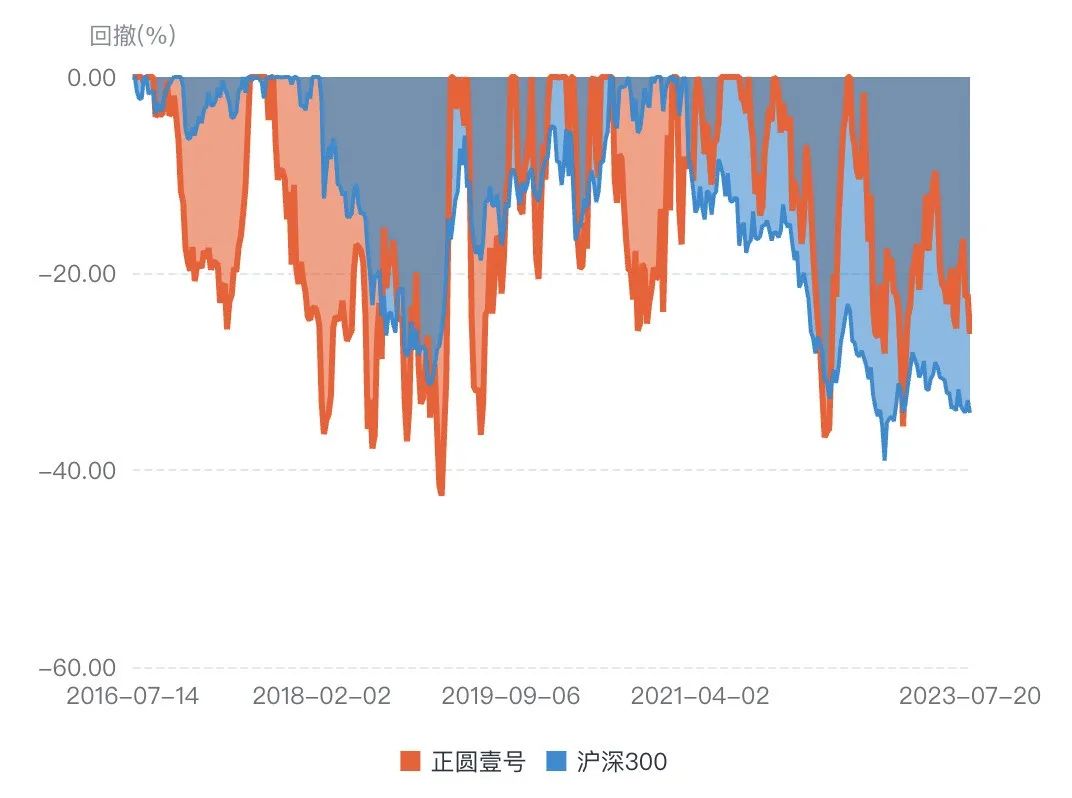

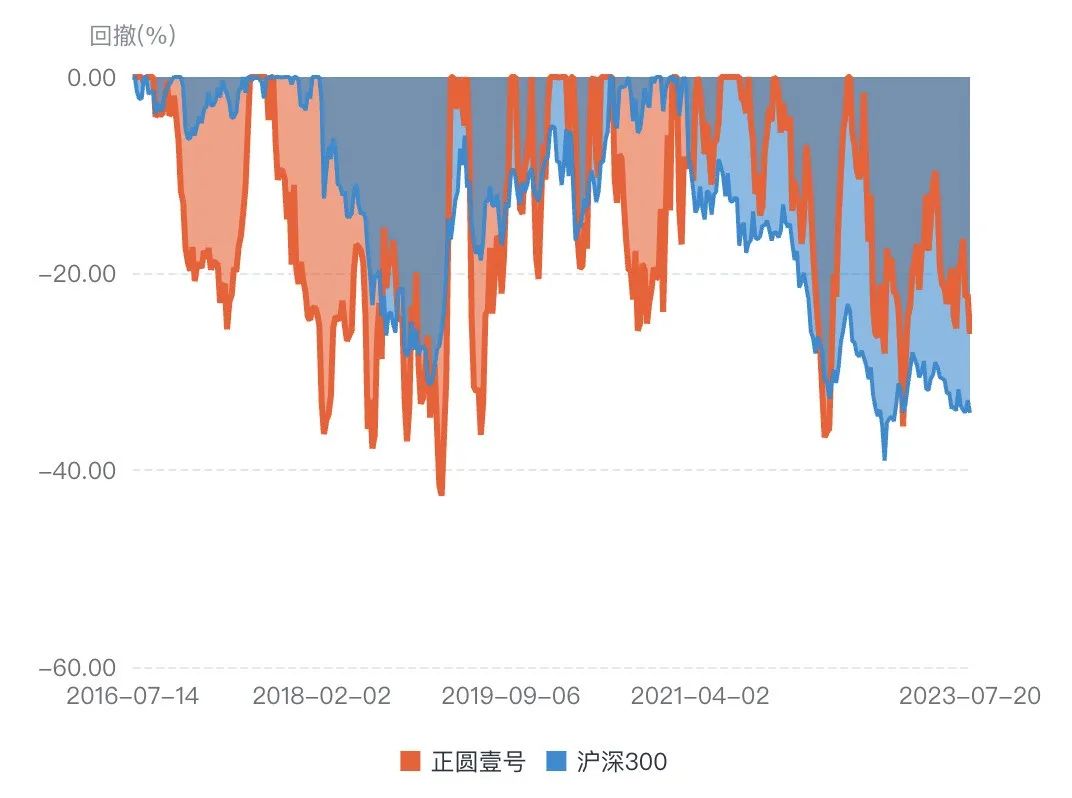

“从我的交易模型来说,我的仓位是⽐较激进的,但实际买⼊⼀个公司的建仓策略,我⼜是很怂的,很多都是买在了股价的最底部,或是买在没⼈关注的时候,或是业绩⻢上要出现V型反转的节点。”“我买标的很简单,买进去的价格,要看到⼀倍以上的空间,我才愿意介⼊。”上周五,在与雪球创始人方三文进行的《方略》对话中,正圆投资廖茂林说道。截至最新净值日期2023年7月14日,廖茂林管理的代表产品正圆壹号,从2016年7月14日成立以来,净值涨了**倍。2019年收益率达***%,2020年达***%,2021年达***%,年化收益率超过**%。有不少机构同行感叹产品“净值太猛”。正圆壹号历史最大回撤出现在2019年初。资料来源:朝阳永续正圆投资这两年在市场上,是很具话题性的私募投资机构,除了看到业绩不可思议背后所充满的“赌性”猜测,公司旗下的产品业绩分化确实也比较大。2022年,另一位基金经理戴旅京管理的正圆长生诀,因大幅回撤接到其持有人的投诉信,拷问产品净值一路下跌。2022年8月,戴旅京写了一封道歉信回应,“我原本计划在净值修复后再与大家沟通,没想到至今未能如愿。”道歉信一个月后,戴旅京的另一只产品——正圆日月当空,净值跌破0.65预警线。这种在同一公司内部,业绩差异如此巨大的表现,是会让市场对于投研、风控的平台价值画上大大的问号的。聪投的后台有很多用户来询问过正圆,我们也直言说,不了解,看不懂。但我们也同样认为,市场赚钱的方式有很多种。对话中,廖茂林详细介绍了自己投资框架,说自己“只挣⾏业或公司基本⾯变化的钱,屏蔽了指数波动或是市场情绪波动的钱”。他对自己的投资框架和投研团队充满乐观,直呼超越市场平均⽔平,自己“还是很⾃信的”。他把自己定位为“极致的左侧”交易选手,表示“今年赚的是逆周期的钱”。方三文则很一针见血:“你是不是很怕我给你挖坑,说你赚博弈的钱?”一场有意思的对话,能看到投资人更丰富的性格和思考方式。我们把这场对话原汁原味基本呈现出来。交流中关于光伏行业的对话部分,尤其值得一看。 “⼀定要看到(股价)有⼀倍以上的空间才会介⼊”

“⼀定要看到(股价)有⼀倍以上的空间才会介⼊”

廖茂林 虽然产品复合收益看起来⽐较⾼,但剖析到每⼀年,业绩还是⽐较正常的。我们是做基本⾯的策略,业绩和我买的股票的性价⽐还是能够匹配上的。 ⽅三⽂ 你的收益主要源⾃公司的利润或者⾃由现⾦流的增⻓,还是因为股票卖出时⽐买⼊的估值更⾼呢? 廖茂林 我卖出的时候,公司经营的⽅⽅⾯⾯和我买⼊时相比,可以说是发⽣了基本⾯的质变。可能买⼊的时候这个公司不怎么样,但是我卖出的时候这个公司确实很优秀,这不仅是利润,其中可能还有重⼤的技术突破。有些股票我们持有了⼗年,买进去时⼤概有30倍PE,持有到现在,股价涨了⼤概两三倍,但是现在PE才10倍,反⽽更低了。我们赚的是公司基本⾯改善带来的收益。 ⽅三⽂ 所以你们的核⼼能⼒是捕捉公司基本⾯的变化吗?能详细说说如何捕捉到这个变化的吗? 廖茂林 跟其他基本⾯分析流派是⼀样的,对⼀个⾏业、⼀个公司的基本⾯进⾏分析、研究、跟踪,然后找出公司基本⾯的质变点。我们就是锚着这个质变点去的,这很可能就是业绩提升的⼤拐点。我们要的质变点,在某⼀个时间内,它⼀定是在市场上能让⼤家形成共识的。⽐如,管理层经营效率、公司技术能⼒的提升或是其他产品竞争⼒的变化以及产能的扩⼤。2019年特斯拉在上海建⼚,通过分析特斯拉的技术竞争⼒以及中国新能源⻋的产业链和制造能⼒,我们认为⻋造出来是有性价⽐的,甚⾄可以平价、⽆补贴地与燃油⻋竞争,这样的放量周期在我们看来是新能源⻋的⾏业周期到来了。同时在2019年时,我们观察到光伏⾏业的技术降本也达到临界点,不再靠政府的补贴和扶持,就可以与燃煤的上⽹电价竞争,这样电站端就能实现⽐较好的ROI。这两个⾏业从政策补贴发展为平价⾏业。过去靠政府补贴的时候,是贴着它的量,不太让它太好过,因为要倒逼⾏业进步,当技术进步突破了平价上的量的坎后,⾏业的空间就打开了。当时认为(它们)会快速进⼊⾏业上升期,所以在2019年四季度,正圆布局了新能源版块。 ⽅三⽂ 新能源和光伏在你的投资周期内实现的利润增⻓,是⼤于股价涨幅,还是⼩于? 廖茂林 业绩涨幅肯定远远⼤于我在股价上获得的涨幅。我们买的某光伏标的,买的时候它还不是⻰头,持有⼏年后变成了⻰头,利润从当初的⼗⼏亿增⻓到了今年的百亿预期,涨了⼗倍。但我在这个标的上获得的股价回报可能也才两倍多。 廖茂林 当我持有到那个点时,所有⼈都能看到这个公司的经营质地有较⼤的改变,是乌鸡变凤凰这样的蜕变,⽽不是微变。也就是说它的基本⾯的弹性是⾮常⼤的。我喜欢买这样的标的,能给我带来⽐较⼤的股价预期收益空间。我买标的很简单,买进去的价格,要看到⼀倍以上的空间,我才愿意介⼊。 ⽅三⽂ 你指的是营收、利润有⼀年⼀倍以上的增⻓空间,还是股价?从我的⻆度来看,内在价值只能给我提供安全垫。我实际的收益还要看买⼊、卖出的价格是多少,所以我⼀定是看市场主流观点给公司的估值,以这个⽅式去匹配它的基本⾯,看看股价的⼤概空间。我看的买点和卖点都是市场价格,⽽不是内在价值变动。有时候你发现它的业绩没变,我也是认的。⽐如⻰头的估值是30倍,⻰⼆的估值是15倍,但是⼀年后⻰⼆的技术实现突破,超越⻰⼀,那我觉得它的估值也应该从15倍变成30倍。这⾥⾯业绩没变,但是我预期的股价也要赚⼀倍。 ⽅三⽂ 如果⼀只股票在⼀年⾥的营收或利润确实涨了⼀倍,但它的股价纹丝不动。你觉得这个投资是成功的还是失败的? 廖茂林 我们去年持有的(某)公司,到今年业绩涨了近⼀倍,但股价就跌了⼤概10个点。 廖茂林 我每次买⼊,都要有基本⾯的兑现点,这是有具体时间的。⽐如我去年买⼊的时候,我认为这个公司业绩有60-70%的增速,今年3、4月发年报时⼤家也都看到了,但是股价没涨,估值⼤规模下滑。我认为投资没有对错之分,这件事达成共识后,我需要去考虑的是继续持有还是放弃,我⼜重复⼀年前的选择。在那个位置上展望它未来⼀年,⽐如评估基本⾯还有没有⼤的质变点?业绩还能不能维持⽐较⼤的增⻓?技术领先优势能不能扩⼤?在我的投资框架⾥,我只挣⾏业或公司基本⾯变化的钱,⽽屏蔽掉了指数波动或是市场情绪波动的钱。有时候真遇到了⼤熊市,⽽我们的仓位也很重,最终的结果也是亏钱。但是亏钱并不代表我们看错了,因为我只对公司和⾏业的认知对错去负责。 ⽅三⽂ 如果最后共识没有达成,股价没有上涨,你也会卖出? 廖茂林 对,我的每⼀笔交易都有明确的卖出时间点。我是先找卖点,就是基本⾯有质变的点,那可能是我未来交易的时间点。我不⼀定会⻢上买⼊,我会测算未来的预期股价,与现在的价格相⽐,预期涨幅除以当下的兑现时间点,年化收益超过⼀倍,我就会考虑下注。 ⽅三⽂ 你每年都能找到⼀年利润翻倍的公司或者⾏业吗? 廖茂林 还是挺多的。我们不要限定在⼀年,有时你发现预期收益只有50%,那我们可以等,因为股价天天在波动,熬过半年,如果还能以半年前的价格买到,半年赚50%,我也会买⼊。这个市场很⼤,赚钱的方式很多

我从2007年开始⼀直在这个市场⾥,⾃⼰也看盘、做交易,我是能够看出来⼤家是如何给⼀个公司估值的,或者⼤家是如何看待股价的。⽐如,对于制造业的成⻓股来说,如果连续三五年都能保持⽐较⾼的复合增速,⼤家的估值⽅式是按PEG,但是这个PEG会时刻根据市场的情绪去调整,乐观的时候可以给到1.2,悲观的时候能够给到0.8。这个没有⼀个绝对的衡量,就是经验,我每天通过看盘可以去感知波动,或者说这是我对市场主观的⼀个认识。 ⽅三⽂ 市场是看不⻅、摸不着的,最后表现为股价K线图。那你思考时,市场是模糊的还是诸如公募基⾦、私募基⾦、上市公司、散⼾这样具体的?你眼中的市场具体指什么? 廖茂林 我指的是⼀种感觉。我看盘的时候能够发现某个板块在拉升,拉升背后的逻辑故事是什么,⼤家的想法是什么,⽐如形成了⼀个⻛⼝,交易形式是什么样的,这些我们都能感受到。 ⽅三⽂ 按你的说法,市场在你眼中是⼀种整体、⼀种结果,或是⼀个感觉? 廖茂林 它是⼀个平台⾥的整体,这个整体反映出来的就是市场的价值观。资本市场的本质是什么?就是⼀群⼈通过自己的主观能动性去认知这个客观市场,最后得出⼀个合理的主观反应,实现资源优化配置。国家对资本市场⾮常重视,我们需要完成⾼质量发展模式的转型升级,实现很多卡脖⼦技术的突破,这需要资本+技术。这个市场我认为是最优的,从我个⼈的价值观来说,我是希望资本市场能够脱虚向实,去服务实体经济的。我只买符合我价值观的。我可以毫不夸张地说,我过去买的所有标的,都是有利于中国的战略⽬标的,很多投资机会就是朝着政策引导⽅向去找出来的。 ⽅三⽂ 分析基本⾯,其他市场参与主体是不是也在做同样的事?为什么你买⼊的时候,其他市场参与主体没有看到你这个东西呢? 廖茂林 在资本市场,我的投资框架能挣钱,除我这个框架外,还有⾮常多可以挣到钱的⽅式,⼤家各有各的挣钱之道。并不是达成共识后股价就结束了,有时候你发现达成共识后股价才刚开始。我觉得我的收益是⽐较正常的,我⾝边还有更逆天的投资收益的,他的做法跟我完全不⼀样,但是成功率也很⾼。这个市场很⼤,赚钱的⽅式很多,超过我这个框架的钱我不挣,但并不代表超越这个框架后就没钱了,搞不好外⾯的世界更精彩。我觉得我们是超越市场平均⽔平的,我们跟市场的⼀些主流认识也是截然相反的。 ⽅三⽂ 结合具体的时间点说说,你的认识是什么?市场主流的认识⼜是什么? 廖茂林 每年四季度,我会展望未来⼀年所持有标的的共识点,或是基本⾯的兑现点。我们看光伏,觉得第⼆年⼤家可能去买光伏,我们核⼼看的是技术引领性企业,我们认为这些才有⽐较好的投资价值。在利润分配⽅⾯,我们去年分析到,硅⽚这个中间环节,⻰头有定价权,拿到产业链价格话语权的概率更⼤。⽽当时市场主流的观点是,看好组件截流利润,我是不认同的。因为我觉得这个产业没有壁垒,⽽且建设周期⼜很快。我在去年展望今年时,⾸先,我觉得硅⽚会打价格战,⽽⻰头具有定价权。其次,关于截流利润,我不认为利润的截流是在组件,我觉得光伏的降本来⾃于技术,最终的利益都是让渡到最下游,⽐如光伏EPC、光伏电站运营,我觉得这些会受益。因此,从产业链环节来看,我肯定不认可组件端能够截流利润。今年来看,组件就是截流不住利润,组件的价格哐哐哐往下掉。原来⼀块九、两块的价格掉到现在的⼀块五以下。利润都让利给谁了呢?我们发现电价没有变,那要不就是电站端截流了,要不就是EPC截流了。对于光伏的认知,我们是有⾃信的,现在市场对于这个⾏业很悲观,⾏业进⼊到负β了。对于这样的⾏业周期判断我也是不认同的。从价格来看,确实是负β价格,但是降到某个时候,⾏业出清完,价格就⼀定会稳住,供需也能够达到平衡,这时候量就会起来,价格的负β也会结束。这就是量开始上涨的正β的形成。所以从当下去展望下半年,我对这个⾏业是⾮常乐观的。照国家政策导向或是施⼯蓝图、⼭⽔图到处去找荒地

廖茂林 我⽐较喜欢买有周期属性或是有技术变⾰的⾏业,这样的⾏业才有可能给我提供年化⼀倍的极致的基本⾯质变点。我的交易模型是,我不求胜率有多⾼,我可以错,但是只要我对了,你就得给我丰厚的回报,但是我错了,不能亏太多。我是⽐较极致的左侧交易思路。⼀个⾏业遇到技术的变⾰,可能整个⾏业的格局就完全不⼀样了,⻰头的地位可能也会逆转,这个基本⾯短时间突破,股价⽴⻢能够涨⼀到两倍,这就是科技创新给基本⾯带来的颠覆。有周期属性的⾏业是,不好的时候可能亏得很惨,但当整个景⽓周期来了后,我⼜赚得盆满钵满,在2020年下半年到2021年上半年,我也赚了⼀波周期的钱。我今年赚的不是周期的钱,⽽是逆周期的钱。去年我判断今年煤炭价格⼀定会暴跌,暴跌之后,⽕电的经营还是能够改善的,基本⾯能够有V型反转。去年我买的时候,没⼈觉得煤炭会跌,会认为煤价永远都不会跌了,⾏业格局太好了。我只是⽤了常识性认知,去年⽕电企业因为⾼煤价亏那么多钱,但是没有哪⼀家电⼚因为没有煤炭去拉闸限电的,我觉得煤炭⼀定是过剩的,或者⾄少供需平衡。我分析煤炭价格时发现,它是双轨的,有⼀部分⼈是签了⻓协的,就是卖770,真正放在市⾯上卖的煤很少很少,真正的市场煤的占⽐可能也就百分之⼆三⼗。当市场上煤价到1200、1300的时候,如果我有⻓协指标,我肯定拼命拉煤回来放到库存⾥,能拉多少拉多少。所以⻓协可能还会有囤积,如果价格⼀旦松动,往下拐的时候就⿇烦了,⻓协也不要了,库存放不下,或者⻓协正常拿,⽤多少拿多少。⻓协稍微⼀松动,市场煤端的供给压⼒就会⾮常⼤。煤炭价格暴跌,这个基本⾯已经兑现了,不管未来煤价怎么⾛,起码我们去年的判断相⽐市场主流是有超额的,我认为煤价跌了后对⽕电盈利是V型反转,那就可以去布局。⽽且从常识来看,⽕电企业过去两年因为⾼煤价亏了好多钱,如果再持续亏,根本没钱再去建装机,所以我们判断即便煤价不跌,国家也⼀定会提⾼⻓协煤的⽐例,我们就交易这个基本⾯了。 ⽅三⽂ 你认为⾃⼰的研究结论往往跟市场主流看法是不同的? 廖茂林 也有⼀些是同了,同的话没有那么⼤的共识,共识可能就是⼀个点,不会是⼀个周期。⽐如我买⼀个公司,就是拿到⼀年后的某个爆点出来,只要时间点没到,我都不认为市场已经有了充分共识了,⽽且有些⼈根本不做基本⾯研究。做投资有时候是⼀种艺术,有经验的因素,但是技术、感受都是摸不着的,所以基本⾯分析是⼀定要做的,这是我们赚钱的根基,剩下的可能就是经验与艺术了。 廖茂林 我不需要在所有领域都⽐别⼈有认知优势,我就是这么⼩⼩的⼀个框,只赚这个框框⾥的钱,在这个领域有超额我就做。⽐如我对周期、对科技股的认知,很多带电的领域我都研究过。 廖茂林 我们也不是一个人,我们团队有对消费品有认知优势的,有对互联⽹有认知优势的,或是对别的领域有认知优势的。此外,我的认知优势也不需要超越所有⼈,很多⼈说市场是⾦字塔,我觉得我是在塔中的,塔中的⼈永远不往上看,我们往下看,下⾯是我已经打下来的江⼭。 ⽅三⽂ 你是不是认为这些不看基本⾯的⼈,⼤概率不是你的交易对⼿? 廖茂林 每笔交易都有对⼿,但是这⾥⾯没有博弈成分,我从来不参与交易的博弈。每次我家鸡汤炖好端上桌,我⼉⼦说要吃鸡⽪,我⼥⼉说要吃鸡⾁,他们两个⼈之间肯定不是交易博弈对象,只是说各取所需。有些⼈的交易起点是市场达成共识后,这个交易量很⼤,他们觉得有交易优势冲进来,然后去交易博弈,赚很多钱。但是你发现那时候我已经不在了,我的筹码交给他就类似于我吃完鸡⾁,我不要鸡⽪,本⾝没有对错,我只是把自己的优势做到极致,这个极致是领先于⾏业平均的,⻓期来看就是有超额收益。但并不是说只有我能挣钱,那些交易⾼⼿等共识形成后进⼊,短时间就能挣得盆满钵满,这是他的优势,我不参与,所以我就不输。 ⽅三⽂ ⼤部分⼈是不赚钱的,这些⼈是不是你超额优势成⽴的基本前提? 廖茂林 这个取胜不是说我有多厉害,⽽在于我聚焦了。我赚得就是⾟苦钱,我觉得⾃⼰是资本市场的拓荒者,随着国家政策导向或是施⼯蓝图、⼭⽔图到处去找荒地,然后开荒。这块地可能还没⼈跟,我就⾟⾟苦苦在⾥⾯刨,把这块地开荒出来。等到⾥⾯真正开花结果了,你发现我已经不在⾥⾯了,我去下⼀块地了。如果⼀个公司的股价能从10块涨到30块,我的认知⾥看到10块涨到20块,剩下的我不要,因为超出了我的能⼒圈。很多时候,股价砰砰砰,很快打到这个价位,我肯定是⾛的,等我⾛后,后⾯可能⼜涨了5倍,这可能就是我认知以外的钱了,赚到这些钱的⼈可能就是⾦字塔塔尖的⼀撮⼈了。不求胜率⾼,但求高回报

⽅三⽂ 最后你的认知到底是对的还是错的,还得⽤结果来验证,是吧?⼤家都知道我的仓位策略⽐较激进,但我交易的位置选择是⾮常怂的。我⽐较喜欢极致反转的,可能真的是⽆⼈问津,或是股价在历史底部的时候新开⼀个票。我基本都是这样的交易类型,也就是说这笔交易我失败后,也不会亏很多。但是如果基本⾯拐点兑现了,市场能够形成共识,那起码共识的钱我要赚。在我的交易框架⾥,我不追求胜率很⾼,我追求的是回报率很⾼,所以我刚才说我要基本⾯极致反转的,持有⼀年时间内必须要挣⼀两倍我才愿意下⼿,但是我亏得⼜不多,这个位置已经是股价的绝对底部。 ⽅三⽂ 你卖出的时候你是有共识的预期,买⼊的时候,你是希望没共识,越便宜越好,为什么你买⼊的时候会出现这个股价? 廖茂林 有没有可能,价格是⼤家交易出来的?原来有些⼈是看好光伏、满仓光伏的,但是现在清仓了整个光伏去买AI了,光伏的股价就负向下跌了。他不是不看好你这个⾏业,他也知道基本⾯是什么,他需要共识之后才愿意去买股票。光伏、⽕电⾏业存在估值提升的机会

廖茂林 我们当下还是坚定看好光伏,但是你发现光伏就是“狗不理”。只要未来预期股价有年化⼀倍以上的空间,我都喜欢。我不管你有没有共识,我永远只算我⾃⼰的账。我看好光伏的是什么呢?明年等所有环节都没有超额,产业链恢复到供需平衡的时候,⼤家赚技术提升带来的超额利润。这时候光伏就从周期⾏业变成了科技⾏业,科技⾏业的估值跟周期⾏业的估值是不⼀样的。⼀些光伏公司的PE不到10倍,都是按周期估值的,认为利润不可持续,所以估值给的很低,但是到明年,头尾公司有很⼤的α差异,⽐如技术N型电池头尾公司的盈利差异会⽐较⼤,再⽐如硅⽚环节,头尾公司的盈利也有差异。 ⽅三⽂ 这个⾏业在接下来⼀年⾥,基本⾯会有什么改变? 廖茂林 今年下半年业绩相⽐去年能有百分之四五⼗的增速。基本面不会有⼤变化,产能和市占率能有⼤幅提升。 廖茂林 整个⾏业的超额利润没有了后,⻰头会有相对利润,能够领先竞争对⼿很多,但从极限假设⻆度来看,净利润可能会下滑。 廖茂林 从最极端的情况来看,我觉得没什么变化。同⾏可能没利润了,(有技术优势的公司)他们估值全部飙升。 廖茂林 刚才我⼀⽅⾯说的是EPS,还有我的主观认知,我认为应该给他们多少估值,我觉得今年10倍的PE,如果明年能达到别⼈没有利润(自己还有),或是少数头部企业独活的情况的话,我觉得⾄少要给到20倍以上的PE,也就是先进制造能⼒被认可,估值会提升。 ⽅三⽂ 明年的估值从⼗倍变成⼆三⼗倍,你的逻辑是怎么形成的? 廖茂林 作为⻰头,你领先别⼈,你有业绩,别⼈没有业绩,别⼈的PE还是三四⼗倍、四五⼗倍,从制造业的⻆度看,当你的周期利润没有的时候,你就是赚超额的时候。 ⽅三⽂ 你说现在市场给了它⼗倍估值,认为明年会涨到⼆三⼗倍,这是不是意味着你认为的市场看法会发⽣变化? 廖茂林 我们给⼀个⾏业的估值,肯定会对整个板块做横向对⽐。到明年时,你会发现,价格战打到极致,⻰头的利润能够保住,别⼈的利润未必能保住,别⼈可能没有利润或是利润⼤幅下滑,也就是别⼈的估值都起来了。 廖茂林 有可能,但是我认为这类公司是不太会出现这种情况的,PE还是会上去,因为理论上这个⾏业已经跌了很多了。 ⽅三⽂ 你认为估值不合理或是有买⼊机会、愿意持有的,还能再举⼀些其他⾏业的例⼦吗?它的基本⾯会发⽣什么变化?⽕电企业新能源装机的增速会提升,此外,煤炭价格稳定后,⽕电企业的利润能够释放出来,⽽它的整体估值是⽐较便宜的,很多PE 10倍不到,PB⼀倍不到。 廖茂林 随着美国降息周期结束,以及国内⻓期储蓄利率下⾏,我觉得⽕电是⼀个有稳定现⾦流的板块,利润也⽐较稳定。我基于对明年的判断,我觉得有⼤量的银⾏储蓄存款要⼊市。为什么要⼊市?从性价⽐来说,存三年期、五年期的⽆⻛险利率才三个点,未来甚⾄可能三个点都不到。⽕电今年有了中特估的逻辑,它是要完成碳中和的使命的,要去⼤量建电站,那未来肯定要有资⾦的号召⼒,当前⼗倍的PE,相⽐银⾏存款隐含的33倍PE,⽕电⼤概有200%的折价。⽕电企业现在基本是5个点左右的分红,未来如果分红能够改善,⼜有稳定的现⾦流,跟存银⾏是⼀样的。那从回报的⻆度来看,未来还有投资带来的业绩增⻓,因此我觉得未来是可以达到20倍的估值的。我去年买⼊⽕电的逻辑也很纯粹,是预判今年煤价⼤幅下滑,利润会V型反转。仓位激进,但都买在无人问津时

廖茂林 百分之三四⼗。我没有仓位的择时,上了后永远都是这个仓位,两融就是⼀个仓位系数。 廖茂林 从我的交易模型来说,我的仓位是⽐较激进的,但实际买⼊⼀个公司的建仓策略,我⼜是很怂的,很多都是买在了股价的最底部,或是买在没⼈关注的时候,或是业绩⻢上要出现V型反转的节点。买在⽆⼈问津或是需要等⼀段时间才会有兑现的公司,它⼤幅下跌的概率不⼤,所以我认为两融我是能够驾驭的。我所有的产品基本都是满仓策略,我能⽤这么⾼的仓位,就是因为我买股票的时候,策略是很怂的,我算好了,就算基本⾯不达我预期,我在⾥⾯也不会亏很多。

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】入群,添加务必备注“转载+机构名”商务合作或推荐好书,请联系聪明牛牛【微信congmingtzz1/手机 13262200706 】具体商议,添加务必备注“合作+机构名+姓名”

本篇文章来源于微信公众号: 聪明投资者

本文链接:https://kxbaidu.com/post/%E6%AD%A3%E5%9C%86%E6%8A%95%E8%B5%84%E5%BB%96%E8%8C%82%E6%9E%97%EF%BC%9A%E5%85%89%E4%BC%8F%E7%8E%B0%E5%9C%A8%E6%98%AF%E2%80%9C%E7%8B%97%E4%B8%8D%E7%90%86%E2%80%9D%EF%BC%8C%E4%BD%86%E6%88%91%E4%BB%AC%E5%9D%9A%E5%AE%9A%E7%9C%8B%E5%A5%BD%EF%BC%8C%E9%80%BB%E8%BE%91%E5%BE%88%E7%AE%80%E5%8D%95%E2%80%A6%E2%80%A6.html 转载需授权!

“⼀定要看到(股价)有⼀倍以上的空间才会介⼊”

“⼀定要看到(股价)有⼀倍以上的空间才会介⼊”

“⼀定要看到(股价)有⼀倍以上的空间才会介⼊”

“⼀定要看到(股价)有⼀倍以上的空间才会介⼊”