基金买多了就没超额吗?会蜕化成宽基吗 | 从基金韭菜到老鸟

我经常会公布一些基金组合,比如“不抱团”,比如 EarlONE。

差不多每次组合公布之后,评论中就会有这样的观点:

上面这位读者是很客气询问,更多不客气直接论断认为会沦为宽基的留言,我就不截图了。

老实说,看到这种问题,我还是满惊诧的。作为正统投资组合理论的信徒,我所学到的一直是组合可以通过不相关持仓的对冲化解风险,但损耗超额收益变宽基这个说法,闻所未闻啊。

当我在想如何去解释这个问题时,突然想起了一个段子,是绝妙的应答:

昨天下午,我为了增加学识,加入一个博士qq群,见到有一个人提问,“一滴水从很高很高的地方落下来能不能砸死人? 群里面一下子热闹起来,各种公式,各种假设,各种阻力,重力加速度的讨论,足足讨论了一个小时。 这时我弱弱地问了一句,“你们淋过雨吗?” 群里突然死一般的寂静,然后我就被踢出群了。

这个段子,许多人应该都看到过吧?

用同样的逻辑,当你做基金组合,持有的基金数量增加至极致是什么?

没错,是基金指数。

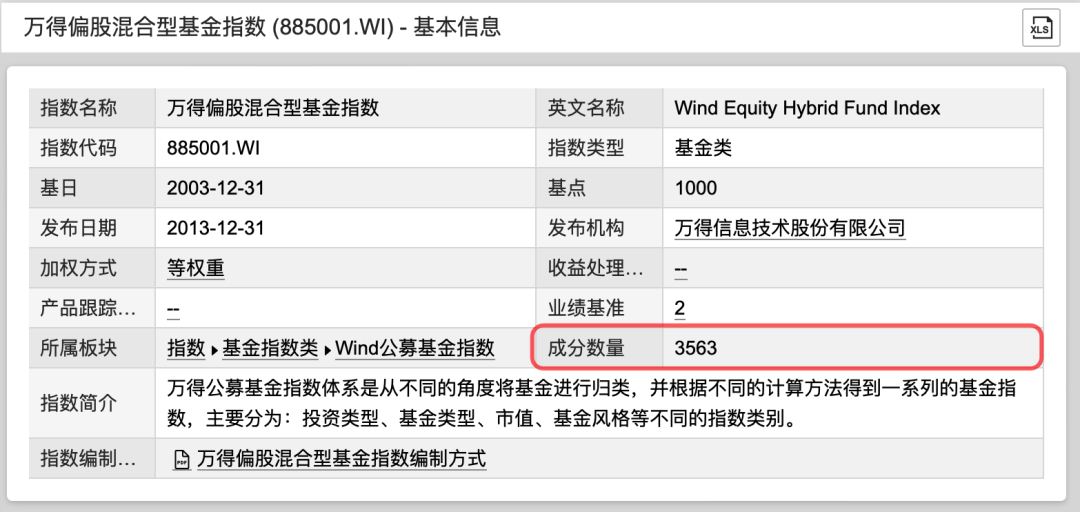

以业界代表,等权重的 万得偏股混合基金指数,共纳入 3563 只基金,我想也不会有什么基金组合的持有基金数能超过了吧?

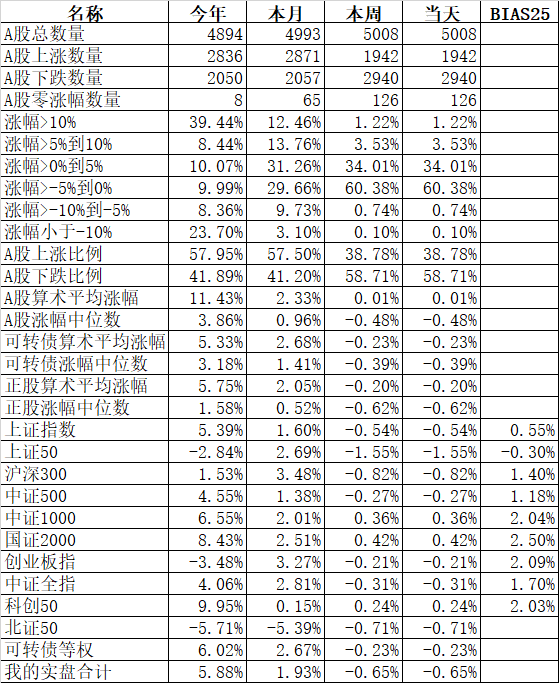

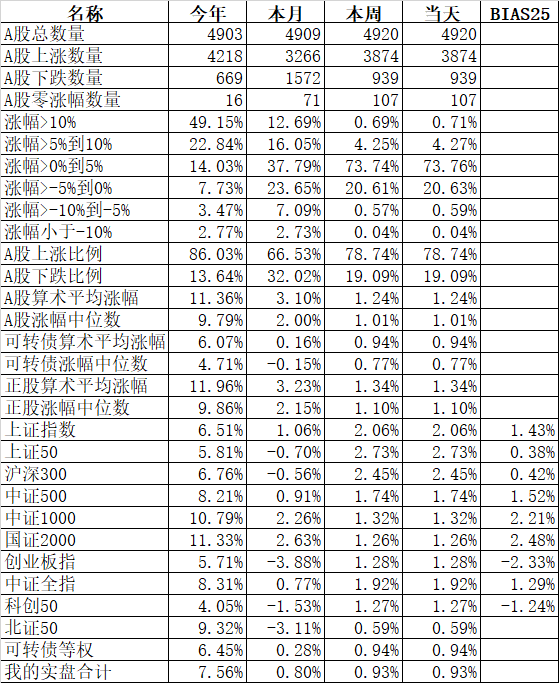

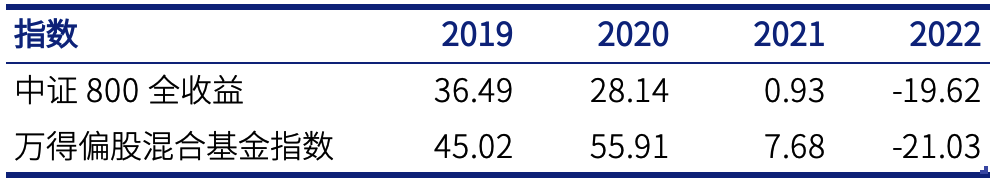

下图是 2019 年迄今,万得偏股混合基金指数(黑)与中证800全收益指数(蓝)的走势对比。

如果你说基金指数走势与宽基指数相若,这没错。毕竟 A股基金,赚的是市场收益+超额收益,前者波动更大,所以两者走势相关很正常。

但是,超额收益这东西,可以看到主动型的偏股基金还是吊打宽基指数的。

从 逐年收益来看,偏股基金除了在 2022 年稍微跑输 800 全收益之外,此前多年可是都显著跑赢——可见你将哪怕是数千只基金纳入一个组合,也不会让基金组合颓废得收益向宽基看齐。

请记住,组合,会对冲的只有风险,而不是超额收益。

甚至好的组合通过再平衡,甚至是可以产生额外的超额收益。

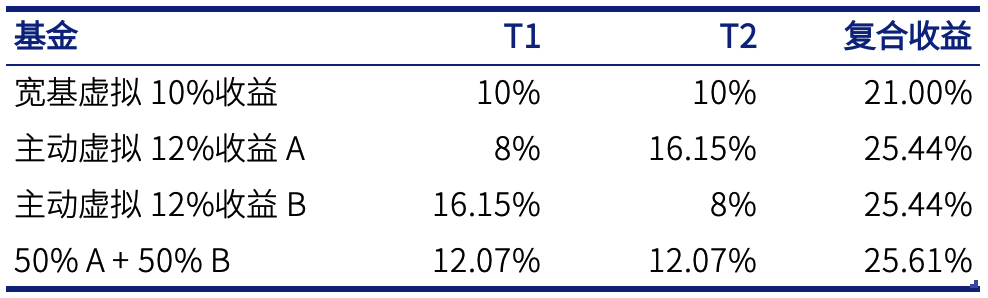

下面这张表格,是一个示范。假设一个宽基组合,可以实现年化 10%的收益,那么两年下来复合收益是 21%。

然后假设有两个优秀的主动基金,都能够实现 12%的年化收益,也就是每年有 2 个百分点的超额收益。他们两年都可以实现 25.44%的复合收益。

如果,这两个主动基金,超额收益彼此正好是相反,T1 的时候 B 有超额收益,而 A 则是则 T2 才有超额收益。

这时候,如果我们有一个以等权重持有这两个基金并每年动态平衡的基金组合,结果会是什么?

每年的组合收益是 12.07%,比 12%的设定年化收益高出了 0.07%,两年复合收益 25.61%,比 A 和 B 的 25.44%多出 0.17 个百分点。

这就是组合的价值所在。

所以,当你拥有一个由多只优秀的,能稳定产生超额收益的基金构成的基金组合,并搭配动态平衡,那么超额收益不但不会消失,反而是会额外增生。

这就是基金组合给我们的免费午餐了。

本篇文章来源于微信公众号: EarlETF