港股后续怎么看?

摘要

国内经济复苏预期逐步步入现实,港股进入盈利上修周期

2022年四季度开始,国内政策基调明显改善。决策层着重强调扩内需稳增长、提振市场信心,多个领域的政策措施快速调整落实,防疫政策边际优化,房地产风险化解措施延伸向改善流动性和扩大有效需求,平台经济政策定调更偏积极。市场对于中国经济企稳回升的信心显著增强,同时对于房地产风险、平台经济监管、营商环境等方面的担忧亦明显缓解。

前置经济数据以及高频数据显示复苏预期正步入现实,我们预计后续随支持措施有序释放以及宏观数据逐步兑现,港股盈利预期以及风险偏好有望延续趋势性回升。

市场的货币政策预期快速调整,紧缩交易再度回摆至宽松交易,全年维度我们预计港股流动性环境趋向改善

2月以来随紧缩预期升温,美联储主席重申准备在必要时加快升息步伐,市场短期快速定价3月加息50BP的可能性。然而,硅谷银行事件爆发后,市场预期美国银行业风险将降低美联储加息能力,重新评估美联储货币政策预期,2年期美债收益率快速回落至4%以下。截止2023/3/13,美国联邦基金期货定价显示,市场预期由“相对充分定价二季度加息约100BP”快速调整至“5月政策利率见顶,其后至12月降息约100BP”。

虽然美国货币政策路径调整仍需观察2月CPI数据以及3月议息会议指引,不排除市场预期仍有边际波动,但市场“紧缩交易”的高点或已渡过。全年维度下,随中国经济持续复苏,中美PMI走势分化,以及美联储可能调整其货币政策路径,我们预计美债长端利率、美元兑人民币汇率上行动能或相对有限,港股流动性环境趋向改善。后续需持续关注美国通胀下行速度和幅度、银行业风险控制。

港股估值吸引力进一步升高,隐含风险收益比可观

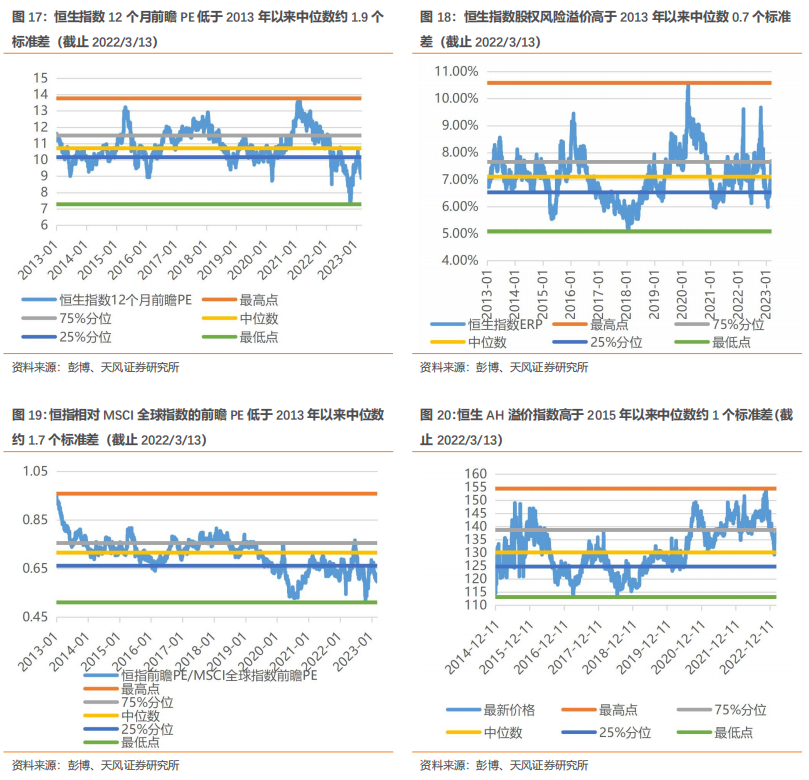

截止2022/3/13,恒生指数2023/2024年彭博预测PE分别为9.1x/8.2x,预测股息率分别为4%/4.2%,静态PB为1.1x。恒指12个月前瞻PE较2013年以来中位数折让1.9个标准差。恒指股权风险溢价高于2013年以来中位数0.7个标准差。

横向来看,恒指相对于MSCI全球指数的前瞻PE较2013年以来中位数折让1.7个标准差。恒生AH溢价指数处于2015年以来73%分位值,高于中位数1个标准差。

当前港股估值水平尚未回归历史常态化区间,纵向、横向比较优势均较明显。我们认为,2023年整体港股市场分子端向好趋势较明显,分母端流动性环境有望逐步趋向改善,估值隐含风险收益比可观。

中证港股通50指数投资价值

中证港股通50指数(简称“港股通50”)选取港股通范围内的最大50家上市公司证券作为样本,以反映港股通范围内大市值证券的整体表现。该指数成分股偏向大市值且流动性充裕,主要分布在金融业(HS)和咨询科技业(HS),估值处于历史较低水平,业绩表现良好。

华夏中证港股通50ETF(场内简称:“港股通ETF”,基金代码:“159711”)于2021年12月16日成立,跟踪中证港股通50指数,管理费率为0.50%,托管费率0.10%,无申购赎回费用。

1.国内政策基调与宏观基本面改善,中国经济复苏方向明确,有望形成独立向上的运行轨迹

2022年四季度开始,国内政策基调明显改善。决策层着重强调扩内需稳增长、提振市场信心,多个领域的政策措施快速调整落实,防疫政策边际优化,房地产风险化解措施延伸向改善流动性和扩大有效需求,平台经济政策定调更偏积极。市场对于中国经济企稳回升的信心显著增强,同时对于房地产风险、平台经济监管、营商环境等方面的担忧亦明显缓解。当前前置经济数据以及高频数据显示复苏预期正步入现实,我们预计后续随支持措施有序释放以及宏观数据逐步兑现,港股盈利预期以及风险偏好有望延续趋势性回升。

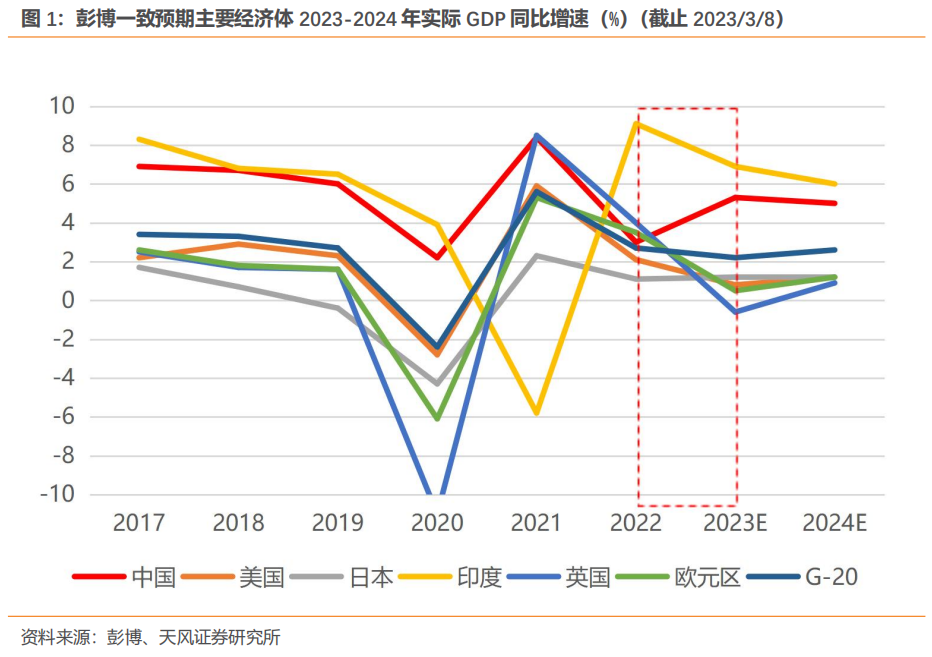

中国经济进入新一轮复苏周期。2022年末中央经济工作会议定调推动经济整体好转立意鲜明,2023年两会政府工作报告设立GDP增长目标5%左右。市场对此信心充足,IMF最新预测将中国2023年实际GDP同比上调至+5.2%,截止2023/3/8 Wind一致预期2023年中国GDP同比+5.4%,彭博一致预期2023年中国GDP同比+5.3%。

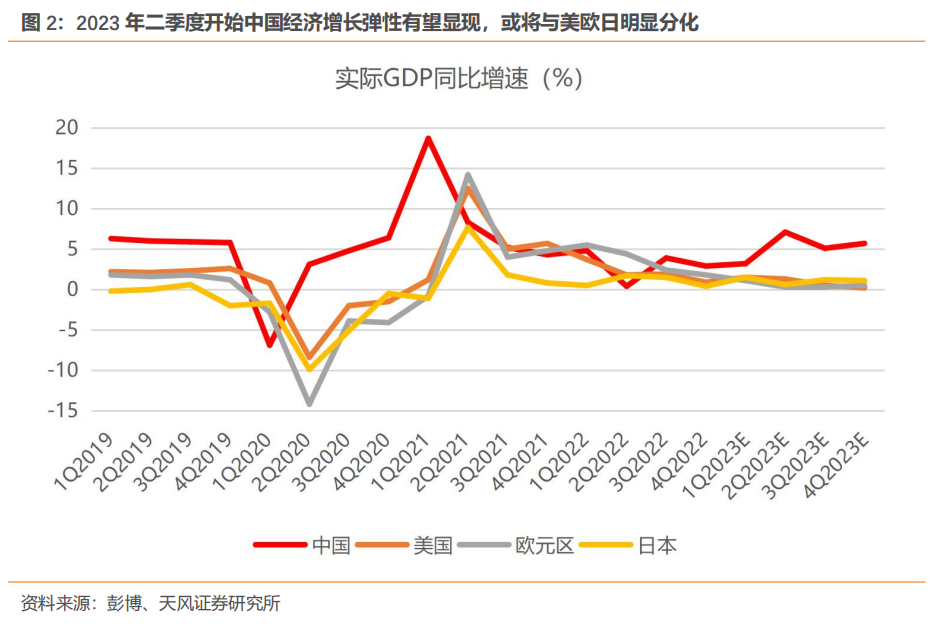

尤其横向比较来看,我们预计2023年世界经济增速下行,中国经济有望形成独立向上的运行轨迹。彭博一致预期显示,2023年中国或是唯一可实现经济增长明显加速的G20经济体。我们认为,2023年中美经济景气周期错位,“中强美弱”的格局将为全球资金配置中国资产提供坚实基础。

从复苏节奏来看,彭博一致预期2023年Q1/Q2/Q3/Q4中国实际GDP增速分别为3.2%、7.1%、5.1%、5.7%。从二季度开始,我们预计中国经济增长弹性将有明显展现,或与美欧日经济走势或将形成明显分化。

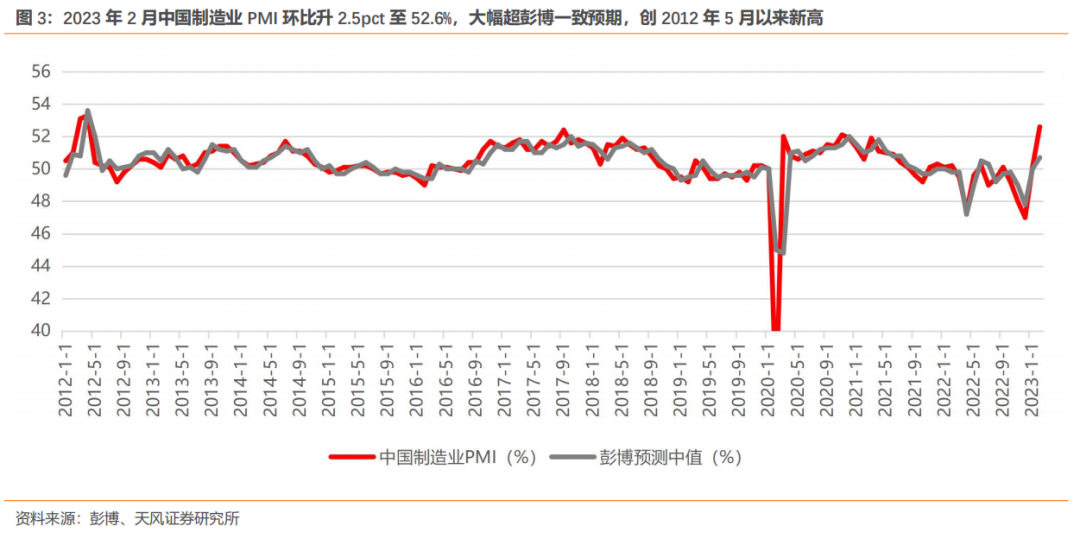

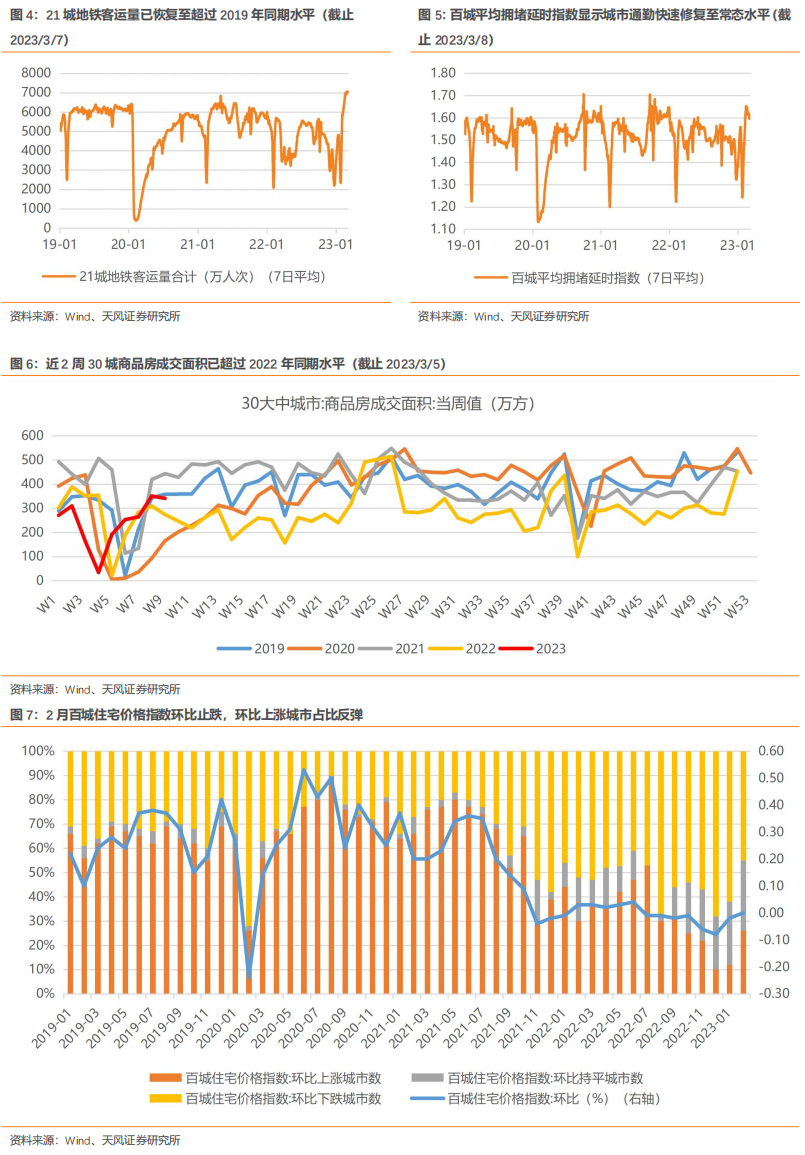

边际层面,部分前置经济指标和结构性高频数据改善显著,或显示复苏预期正步入现实。典型代表包括:1)1月新增贷款4.9万亿,同比多增超过9200亿元。2)2月制造业PMI环比升2.5pct至52.6%,大幅超彭博一致预期,创2012年5月以来新高,显示需求复苏强劲。3)21城地铁客运量快速攀升,目前已恢复超过2019年同期水平,城市通勤恢复明显;4)2月百城住宅价格指数环比止跌,环比上涨城市数量反弹,近2周30城商品房成交面积已恢复至超过2022年同期水平,楼市呈现一定企稳回升迹象。

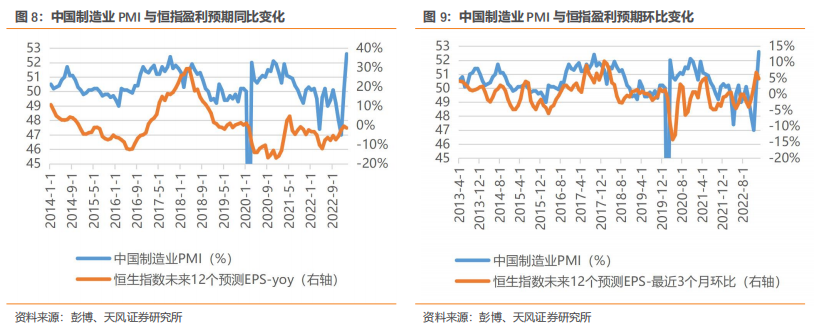

过往经验显示随经济景气回升,港股盈利预期有望进入上修周期。截止2023/3/8,彭博一致预测恒指2023年、2024年每股收入分别同比+10%/+8%,每股盈利分别同比+16%/+10%。从历史经验来看,恒指盈利预期变化略滞后于中国经济景气走势。近期恒指盈利预期已有底部修复,后续随中国经济复苏,宏观数据逐步兑现,企业展望趋向乐观,恒指盈利预期或仍有较大上修空间。

2.市场的货币政策紧缩交易再度回摆至宽松交易,全年维度我们预计港股流动性环境趋向改善

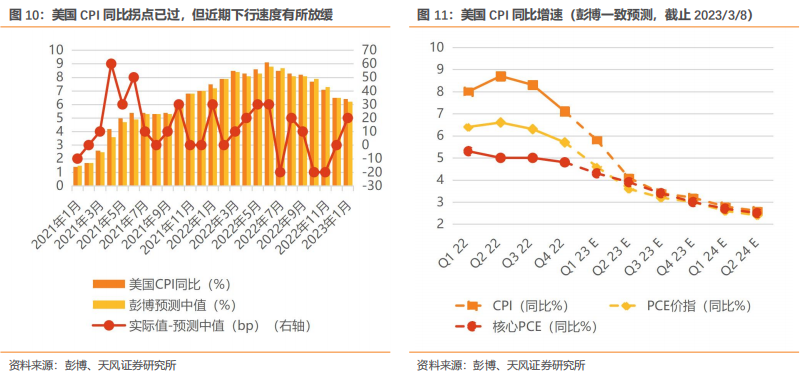

美国通胀下行放缓但方向不变。美国CPI同比增速于2022年中见顶,此后7月、10月、11月下行快于市场预期,由此带动了去年末至今年1月的宽松预期。但随着2月开始美国经济数据韧性超预期,美联储主席鹰派指引,市场紧缩预期升温。但整体而言,美联储紧缩政策下,美国通胀下行方向仍然较明确:截止2023/3/8,彭博经济学家综合预测2023Q1/Q2/Q3/Q4 美国CPI同比增速分别回落至5.8%、4.1%、3.4%、3.2%。

市场的货币政策紧缩交易再度回摆至宽松交易,预计港股流动性总体趋向改善

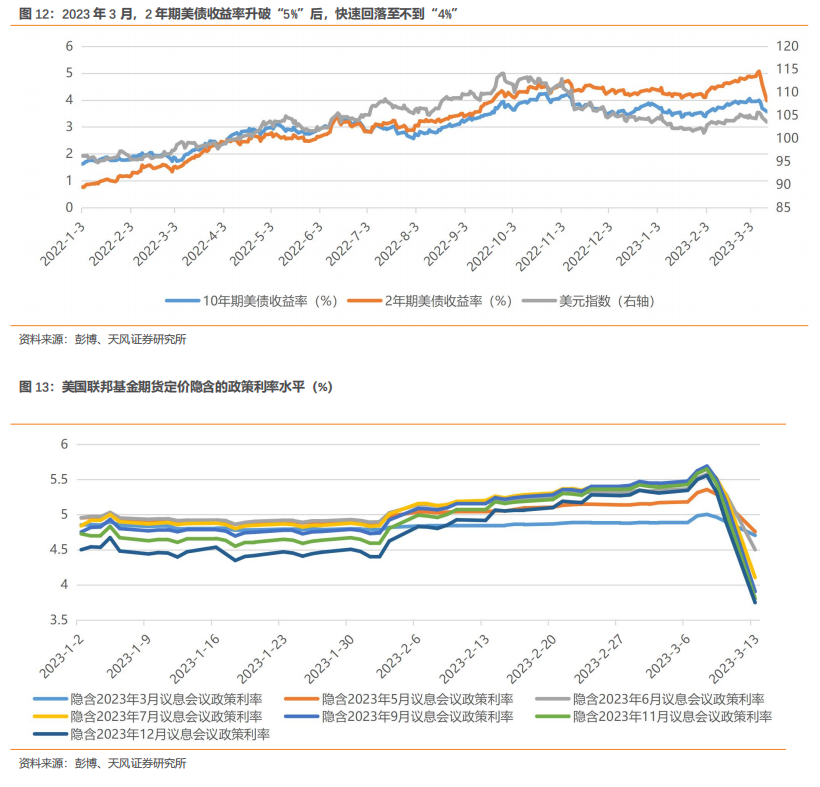

2月以来随紧缩预期升温,截止2023/3/8,2Y美债收益率反弹至超过5%,10Y美债收益率反弹至4%左右,美元指数、美元对人民币汇率反弹3%。美联储主席重申准备在必要时加快升息步伐,引发市场对于3月是否会加息50基点的讨论。

从当前芝商所FedWatch工具来看,截止2023/3/9,市场预期已将3月加息50个基点的概率上调至约68%,多数预期在5月、6月将会再分别加息25个基点,加息峰值落在5.5%-5.75%。约26%的投资者预期三季度或仍有一次加息,终端利率可能在5.75%-6%。市场的加息定价或已“相对充分”。

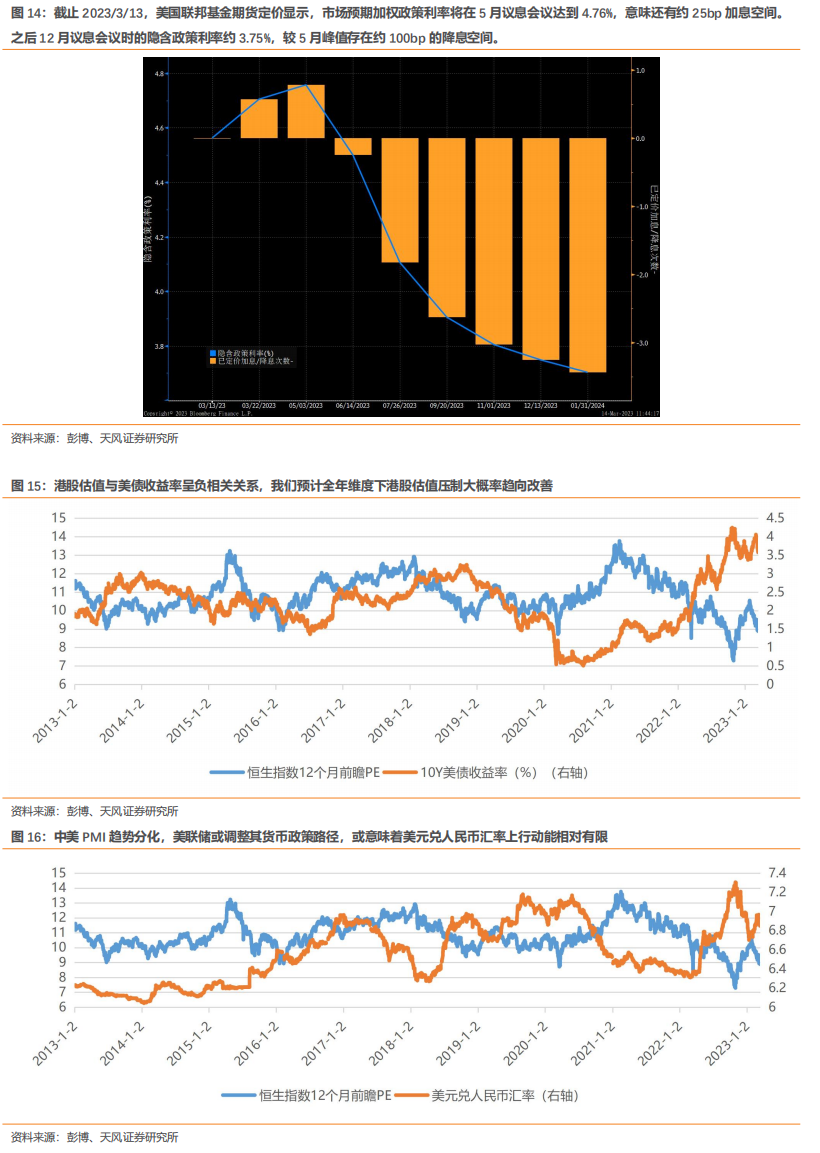

然而,2023/3/10硅谷银行事件爆发后,市场预期美国银行业风险将降低美联储加息能力,市场又重新评估美联储货币政策预期,2年期美债收益率快速回落至4%以下(日内跌幅创沃克尔时代以来最大跌幅)。截止2023/3/13,美国联邦基金期货定价显示,市场预期加权政策利率将在5月议息会议达到4.76%,意味还有约25bp加息空间。之后12月议息会议时的隐含政策利率约3.75%,较5月峰值存在约100bp的降息空间。

短期来看,市场美联储货币政策预期大幅调整,由“相对充分定价二季度加息约100BP”快速调整至“5月政策利率见顶,其后至12月降息约100BP”。

虽然美国货币政策路径调整仍需观察2月CPI数据以及3月议息会议指引,不排除市场预期仍有边际波动,但市场“紧缩交易”的高点或已渡过。全年维度下,随中国经济持续复苏,中美PMI走势分化,以及美联储可能调整其货币政策路径,我们预计美债长端利率、美元兑人民币汇率上行动能或相对有限,港股流动性环境趋向改善。后续需持续关注美国通胀下行速度和幅度、银行业风险控制。

3.港股估值吸引力进一步升高,隐含风险收益比可观

截止2022/3/13,恒生指数2023/2024年彭博预测PE分别为9.1x/8.2x,预测股息率分别为4%/4.2%,静态PB为1.1x。12个月前瞻PE较去年低点明显修复,但尚未回归2013年以来的常态化区间(25%-75%分位值),尚较2013年以来中位数折让1.9个标准差。恒生指数股权风险溢价高于2013年以来中位数0.7个标准差。

横向来看,恒生指数相对于MSCI全球指数的前瞻PE同样未回归2013年以来的常态化区间(25%-75%分位值),较2013年以来中位数折让1.7个标准差。恒生AH溢价指数处于2015年以来73%分位值,高于中位数1个标准差。

相较于2022年港股市场资产价格同时受到的分子端(国内经济增长短期放缓)与分母端(美联储紧缩、地缘风险溢价抬升)的不利因素影响。我们认为,2023年整体港股市场分子端向好趋势较明显,分母端流动性约束逐步趋向改善,为资产价格修复奠定基础。

其中,中国经济复苏构成港股分子端的主线变化,随经济景气回升,港股盈利预期有望持续修复。分母端,短期美联储货币政策的市场预期快速修正,由紧缩交易再度回摆至宽松交易。考虑到美国通胀下行方向不改,美联储加息整体处于退坡阶段,中美经济景气趋势分化,我们预计港股流动性约束逐步趋向改善。

当前恒生指数2023/2024年彭博预测PE分别为9.1x/8.2x,估值水平尚未回归历史常态化区间,纵向、横向比较优势均较明显。我们认为基于港股盈利预期进入上修周期,以及流动性约束有望逐步趋向改善,当前估值水平隐含了可观的风险收益比。

4. 中证港股通50指数投资价值分析

4.1.简介

中证港股通50指数(简称“港股通50”)选取港股通范围内的最大50家上市公司证券作为样本,以反映港股通范围内大市值证券的整体表现。指数样本每半年调整一次,样本调整实施时间分别为每年6月和12月的第二个星期五收盘后的下一交易日。

4.2.大市值权重较高,流动性充裕

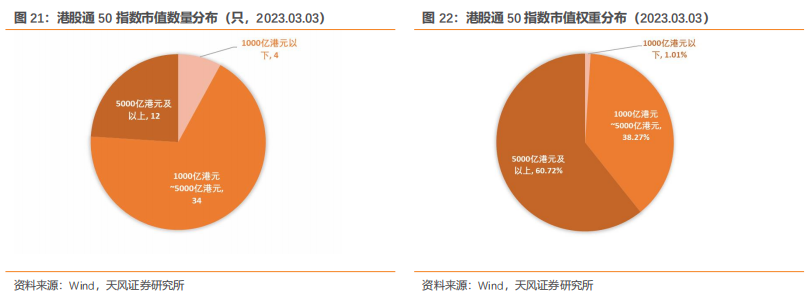

截至2023年3月3日,中证港股通50指数中有12只成份股的总市值分布在5000亿港元及以上,权重占比60.72%;有34只成份股的总市值分布在1000亿港元至5000亿港元之间,权重占比38.27%;剩余4只成份股的总市值分布在1000亿港元以下,权重占1.01%。

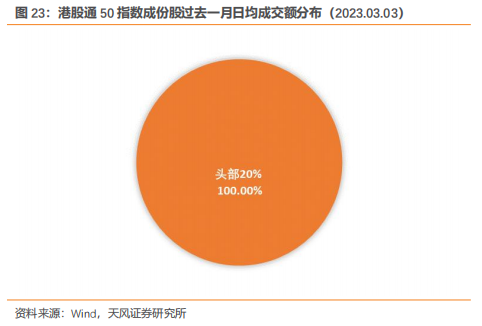

将全市场的股票按照过去一月的日均成交额分为5组,根据成份股权重计算,截至2023年3月3日,港股通50指数中处于头部20%区间的成份股权重占比为100%,流动性充裕。

4.3.行业分布

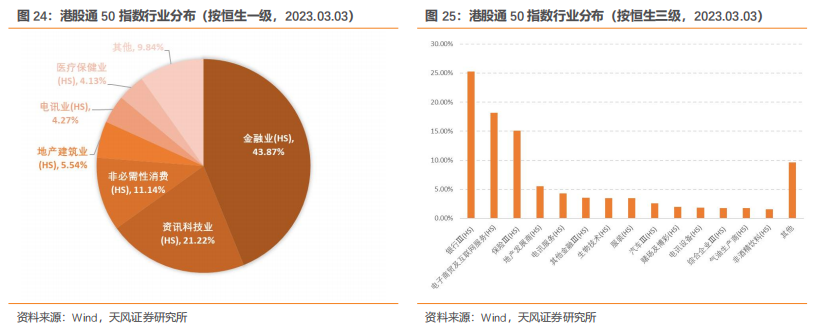

截至2023年3月3日,港股通50指数成份股覆盖11个恒生一级行业,聚焦于金融业(HS)和咨询科技业(HS),权重分别为43.87%和21.22%。指数覆盖26个恒生三级行业,其成份股主要集中在银行Ⅲ(HS)、电子商贸及互联网服务(HS)、保险Ⅲ(HS),权重占比分别为25.25%、18.19%、15.09%。

4.4.指数估值回落

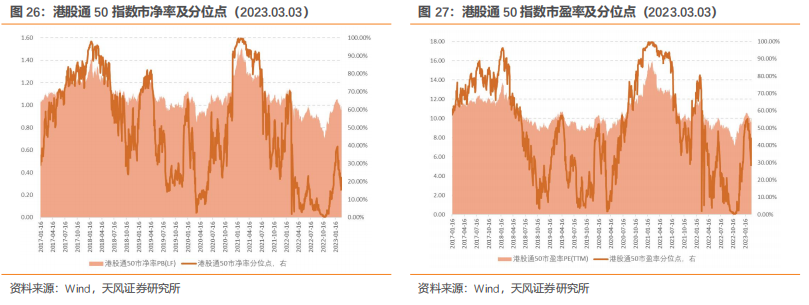

以2017年1月16日至2023年3月3日为样本期,截至2023年3月3日,港股通50指数市净率为0.99倍,分位点水平为22.22%;当前市盈率为10.00倍,分位点水平为43.91%。从市净率和市盈率的角度来看,当前港股通50指数估值处于历史较低水平。

4.5.业绩表现

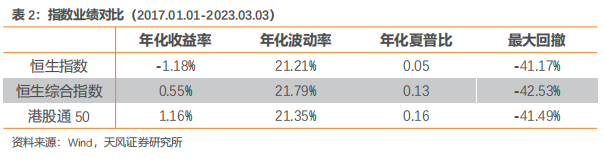

以2017年1月1日到2023年3月3日为样本期,港股通50指数年化收益率为1.16%,年化夏普比为0.16,均跑赢恒生指数和恒生综合指数。

截至2023年3月3日,港股通50指数的净值为1.07,均高于恒生指数和恒生综合指数。

5. 总结

国内经济复苏预期逐步步入现实,港股进入盈利上修周期。2022年四季度开始,国内政策基调明显改善。决策层着重强调扩内需稳增长、提振市场信心,多个领域的政策措施快速调整落实,防疫政策边际优化,房地产风险化解措施延伸向改善流动性和扩大有效需求,平台经济政策定调更偏积极。市场对于中国经济企稳回升的信心显著增强,同时对于房地产风险、平台经济监管、营商环境等方面的担忧亦明显缓解。前置经济数据以及高频数据显示复苏预期正步入现实,我们预计后续随支持措施有序释放以及宏观数据逐步兑现,港股盈利预期以及风险偏好有望延续趋势性回升。

2月以来随紧缩预期升温,美联储主席重申准备在必要时加快升息步伐,市场短期快速定价3月加息50BP的可能性。然而,硅谷银行事件爆发后,市场预期美国银行业风险将降低美联储加息能力,重新评估美联储货币政策预期,2年期美债收益率快速回落至4%以下。截止2023/3/13,美国联邦基金期货定价显示,市场预期由“相对充分定价二季度加息约100BP”快速调整至“5月政策利率见顶,其后至12月降息约100BP”。

虽然美国货币政策路径调整仍需观察2月CPI数据以及3月议息会议指引,不排除市场预期仍有边际波动,但市场“紧缩交易”的高点或已渡过。全年维度下,随中国经济持续复苏,中美PMI走势分化,以及美联储可能调整其货币政策路径,我们预计美债长端利率、美元兑人民币汇率上行动能或相对有限,港股流动性环境趋向改善。后续需持续关注美国通胀下行速度和幅度、银行业风险控制。

截止2022/3/13,恒生指数2023/2024年彭博预测PE分别为9.1x/8.2x,预测股息率分别为4%/4.2%,静态PB为1.1x。恒指12个月前瞻PE较2013年以来中位数折让1.9个标准差。恒指股权风险溢价高于2013年以来中位数0.7个标准差。横向来看,恒指相对于MSCI全球指数的前瞻PE较2013年以来中位数折让1.7个标准差。恒生AH溢价指数处于2015年以来73%分位值,高于中位数1个标准差。

当前港股估值水平尚未回归历史常态化区间,纵向、横向比较优势均较明显。我们认为,2023年整体港股市场分子端向好趋势较明显,分母端流动性环境有望逐步趋向改善,估值隐含风险收益比可观。

中证港股通50指数(简称“港股通50”)选取港股通范围内的最大50家上市公司证券作为样本,以反映港股通范围内大市值证券的整体表现。该指数成分股偏向大市值且流动性充裕,主要分布在金融业(HS)和咨询科技业(HS),估值处于历史较低水平,业绩表现良好。

关注我们

风险提示:国内经济复苏斜率存在不确定性;美国通胀下行速率与美联储紧缩政策变化存在不确定性;关注疫情反复风险;关注全球地缘因素风险。本报告基于指数历史数据分析,市场环境、政策变动等因素皆可能使得指数投资价值分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《港股后续怎么看?》

对外发布时间

2023年3月15日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

孔蓉 SAC 执业证书编号:S1110521020002

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者

本文链接:https://kxbaidu.com/post/%E6%B8%AF%E8%82%A1%E5%90%8E%E7%BB%AD%E6%80%8E%E4%B9%88%E7%9C%8B%EF%BC%9F.html 转载需授权!