港股布局正当时

报 告 摘 要

近年,一批优质的新经济龙头标的相继登陆港股市场,港股市场中新经济板块占比持续提升,包含互联网、云计算、半导体等多个细分领域的科技巨头公司,相对于A股市场具有较强的稀缺性和互补性。2022年以来,互联网板块政策持续回暖,市场情绪逐渐修复,监管以“支持健康发展”为导向。2023年产业进入常态化监管、健康发展的新阶段。国内医药行业政策也有明显调整改善,在美联储加息接近尾声、创新药创新出海加速等多重利好下,港股医药有望走出行情。港股消费板块行业分布多元,与A股消费形成良好互补,汇聚稀缺互补领域龙头,叠加疫后消费持续复苏,港股消费表现值得期待。当前港股估值处于历史较低位置,公募基金港股板块的持股比例在近一年有明显的提升,配置价值逐渐显现。

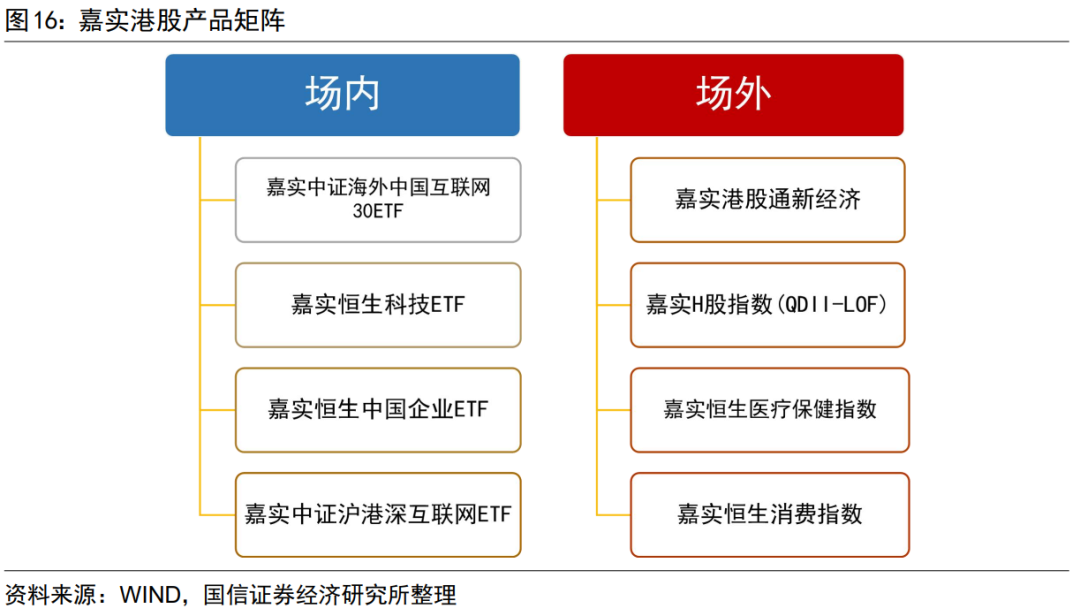

嘉实基金成立于1999年3月,国内最早成立的十家基金管理公司之一,现已发展为具有“全牌照”业务的综合性国际化资产管理集团。Super ETF是嘉实指数投资子品牌,产品线布局完备丰富,广泛涵盖了宽基、行业、策略、增强指数等众多细分种类。截至2023年5月31日,嘉实基金非货币ETF产品规模达到501亿元。嘉实基金有全面的港股产品布局,为投资者提供了多样的选择,包含了:

嘉实中证海外中国互联网30ETF(159607)跟踪中证海外中国互联网30指数,选取海外交易所上市的30家中国互联网企业以反映在海外交易所上市知名中国互联网企业的投资机会。

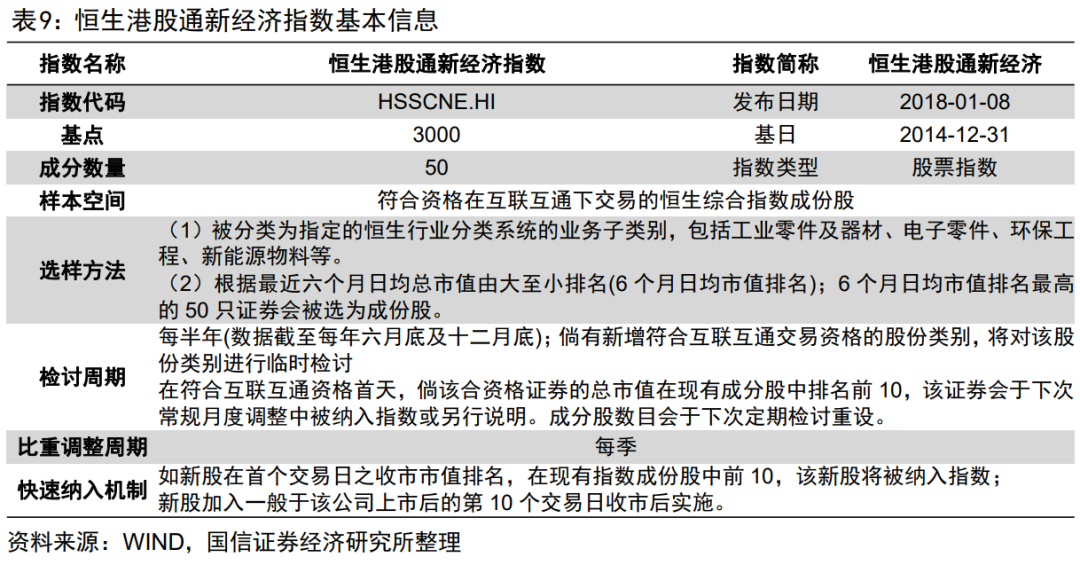

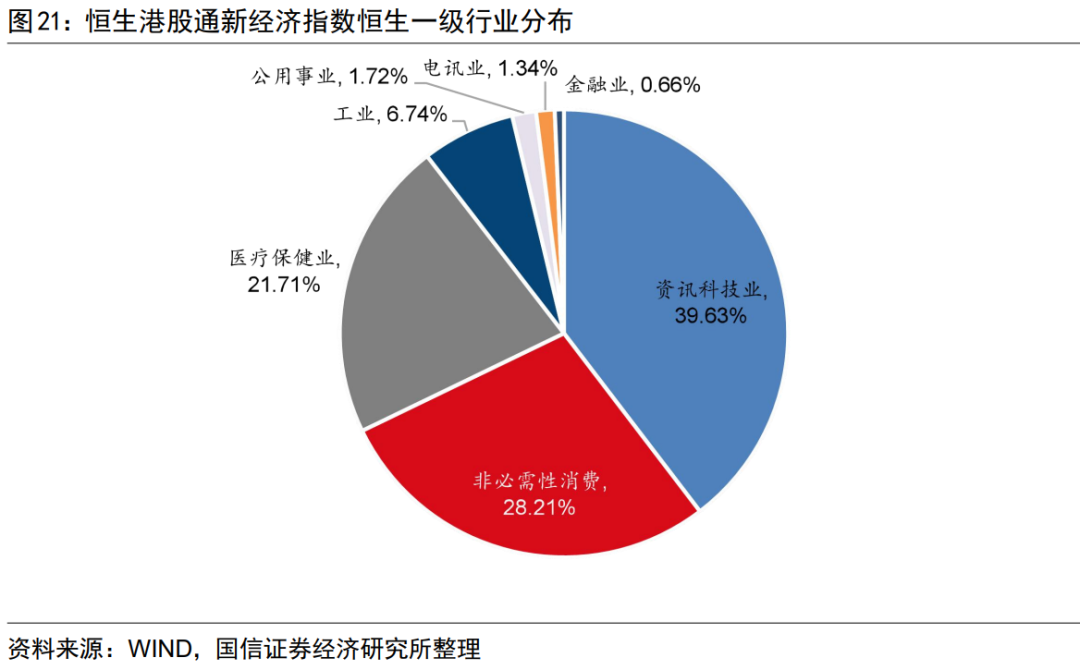

嘉实港股通新经济(A类:501311,C类:006614)跟踪恒生港股通新经济指数,反映可通过港股通买卖,于新经济行业内的上市公司之表现。

嘉实恒生科技ETF(159741)跟踪恒生科技指数,追踪最大的30间于香港上市的科技企业,涵盖与科技主题高度相关的香港上市公司,包括网络、金融科技、云端、电子商贸及数码业务。

嘉实恒生中国企业ETF(159823)和嘉实H股指数(QDII-LOF)(160717)跟踪恒生中国企业指数,反映在香港上市的中国内地企业的整体表现。行业分布较为均衡,其中银行、传媒、商贸零售等行业占比较高。

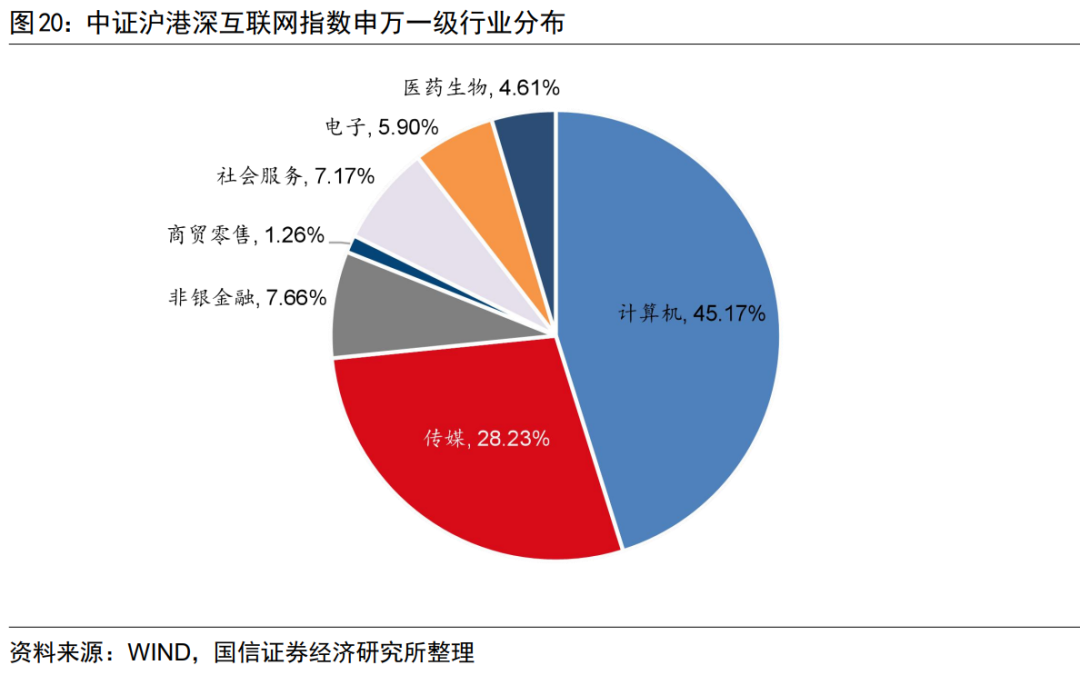

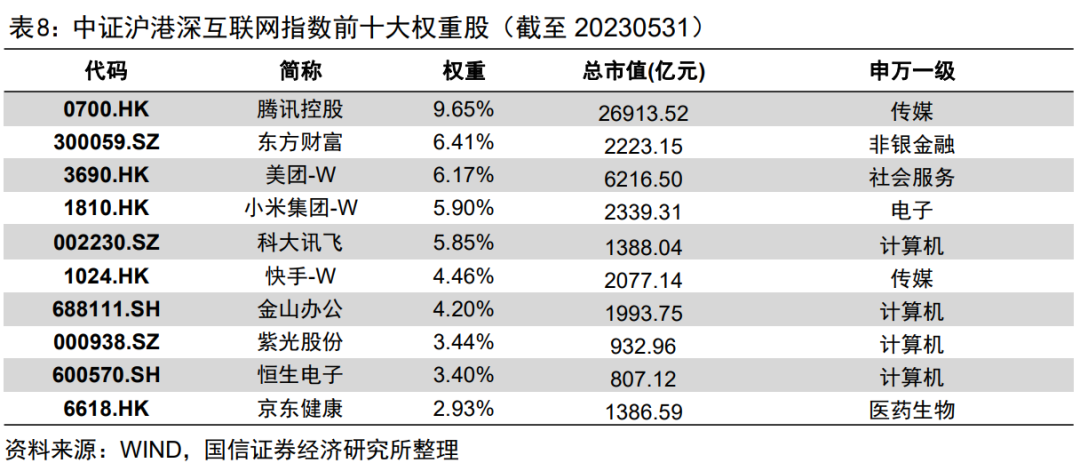

嘉实中证沪港深互联网ETF(517200)跟踪中证沪港深互联网指数,从沪港深三地市场中选取 50 只流动性较好、市值较大的互联网上市公司证券作为指数样本,以反映沪港深三地市场互联网主题上市公司证券的整体表现。

嘉实恒生医疗保健指数(A类:018432,C类:018433)跟踪恒生医疗保健指数,反映在香港上市、主要经营医疗保健业务证券的整体表现。

嘉实恒生消费指数(A类:018200,C类:018201)跟踪恒生消费指数,反映提供与日常消费相关消费品制造及服务的香港上市证券整体表现。

一

港股布局正当时

1

港股市场汇聚新兴经济

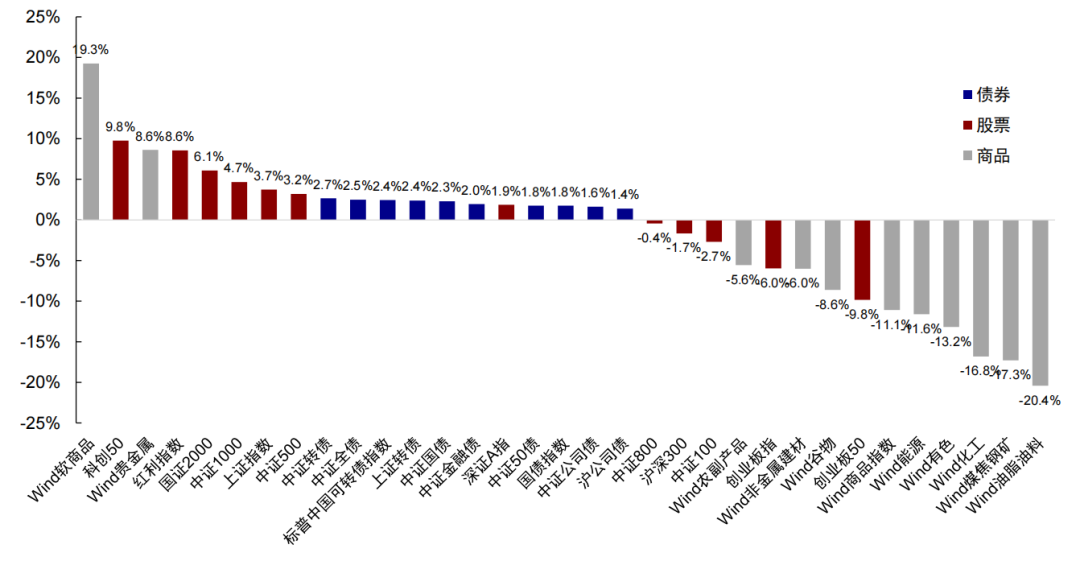

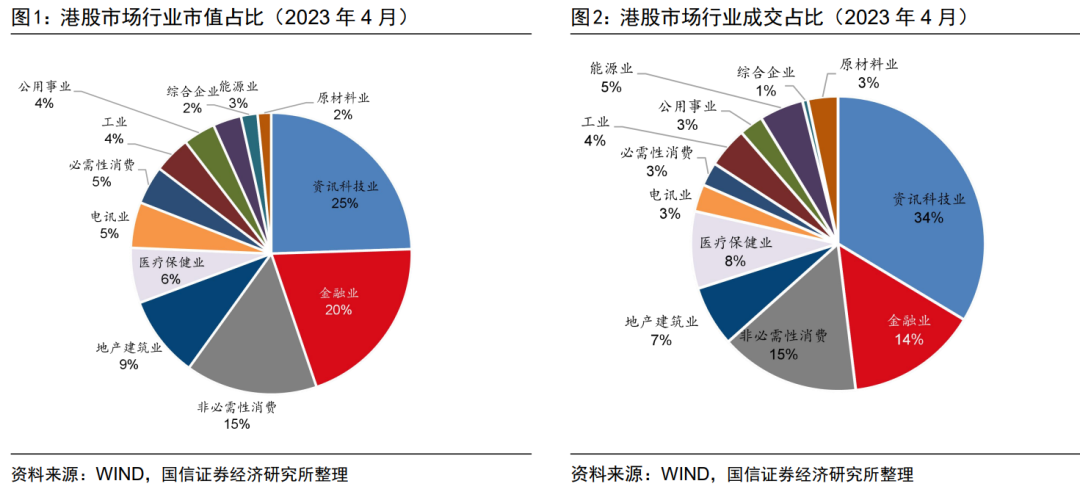

在中国经济结构升级、中概股回归浪潮的背景下,港股市场结构近年来发生革新,一批优质的新经济龙头标的相继登陆港股市场,港股市场中新经济板块占比持续提升,尤其集中在信息技术、可选消费、医疗保健等领域,赋予了港股市场极为重要的投资价值。港股市场中汇集了全球市场超过2600家上市公司的股票,其中资讯科技业的市值占比和成交占比分别为25%和34%,位居所有行业之首。

信息技术行业中,港股市场当前有互联网、云计算、半导体等多个细分领域的科技巨头公司,包括腾讯控股、快手、小米集团、中芯国际等,这些公司在各自领域都是行业龙头,并且呈现出强者恒强的趋势。而消费行业中,港股市场有阿里巴巴、美团、京东、比亚迪、农夫山泉、海底捞等公司,这些公司在各领域具有核心竞争力、较强的护城河优势。在医疗保健行业,有以药明康德、药明生物为代表的创新药研发企业,以阿里健康为代表的互联网医疗企业。这些细分行业龙头相对于A股市场具有较强的稀缺性和互补性。

2

互联网板块政策持续回暖,龙头业绩亮眼,AIGC赋能

阿里巴巴-SW(09988.HK):4QFY2023,公司营业收入2082亿元,同比增长2%,增速与上一季度持平。Non-GAAP净利润274亿元,同比增长38%。

腾讯控股(00700.HK):2023Q1,腾讯实现营收1500亿元,同比增长10.7%。网络游戏、网络广告、金融科技及企业服务均实现了双位数增长。Non-IFRS归母净利润325亿元,同比增长27.4%。

京东集团-SW(09618.HK):2023Q1,公司实现营业收入2430亿元,同比+1.4%,公司Non-GAAP净利润76亿元,Non-GAAP净利率3.1%,与去年同期相比提升1.4pct。

快手-W(01024.HK):2023Q1,公司营业收入252亿元,同比+20%。毛利率46.4%,同比+4.8pct,公司经调整净利润开始转正,为0.4亿元,经调整净利率0.2%,同比收窄17.8pct,环比收窄0.3pct。

美团-W(03690.HK):2023Q1,美团实现营业收入586亿元,同比增长27%。实现调整后净利润55亿元,调整后净利润率9.4%,同比提升17.1pct。

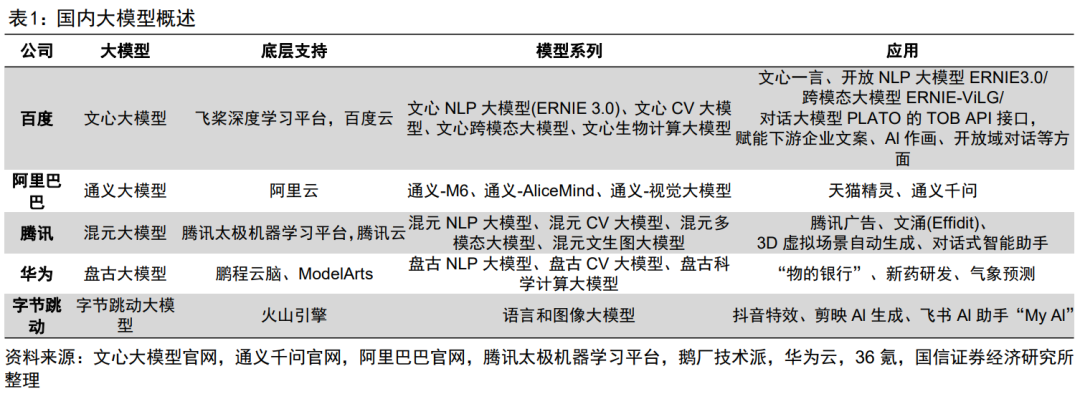

此外AIGC也有望赋能互联网公司的业务,为互联网公司打开新的增长空间。ChatGPT在2022年11月底推出后,2023年1月的月活跃用户数已达1亿,成为历史上用户增长最快的应用,其背后的原理是大语言模型(LargeLanguage Model,LLM),是一种使用了大量数据训练的深度学习算法,构建出一个能够理解人类语言并自动生成语言的模型。随着2023年上半年AIGC持续火热,国内已有百度、阿里巴巴、腾讯等互联网公司对AI大模型进行开发,后续有望赋能互联网公司,带来增量。

3

医药板块政策影响减弱,创新持续驱动

2022年在政策扰动、投融资环境恶化、美联储加息等多重影响下,港股医药整体表现较差,而当前时点,政策在边际缓和、美联储加息接近尾声、创新药创新出海加速等多重利好下,港股医药有望走出行情。

从政策的角度来看,国内医药行业政策已有明显调整改善,预计未来将持续回暖。

1.医保支付端:规则改善优化、降幅趋于理性。

2022年6月底,国家医保局发布《2022年国家基本医疗保险、工伤保险和生育保险药品目录调整工作方案》,首次公布“简易续约”的降幅规则,对于续约品

种的价格降幅具有指导意义。

2023年3月1日,新版医保目录开始执行,年初通过谈判进入医保或续约的品种开始以新价格执行。此次医保谈判成功的品种多、谈判成功率高,创新性强且切实满足患者临床需求的国产创新药进入医保之后的价格也得到了很好的维持;并且续约谈判的重点品种降幅普遍较小,体现出了创新药支付端的边际向好。

2.产品供给端:新产品不断批准上市。

虽然2021年CDE提高了审批门槛,但2022年,国内外创新药审批仍保持较快速度,多款国产创新药(或新适应症)批准上市;此外,众多国内外创新器械也获批上市,涵盖机器人、内窥镜、心脑血管介入、电生理、大型影像设备、体外诊断等众多细分赛道。

3.市场需求端:医疗新基建持续推进。

医疗设备贴息贷款政策出台,进一步促进医疗设备行业快速发展。

从创新角度来看,创新有望持续推动医药行业发展。结合国内外的支付能力以及市场空间的差异,海外市场仍是国产创新药未来的发展目标。经历了近年来国产创新药出海遇到的波折,海外研发和监管的风险已经被市场认知;头部的创新药公司也在实践中不断调整和丰富海外的布局。国产创新药有望遵循从模仿、到跟随、到赶超的升级路径,创新出海、进入广阔的专利药市场、打开市场份额是大势所趋。

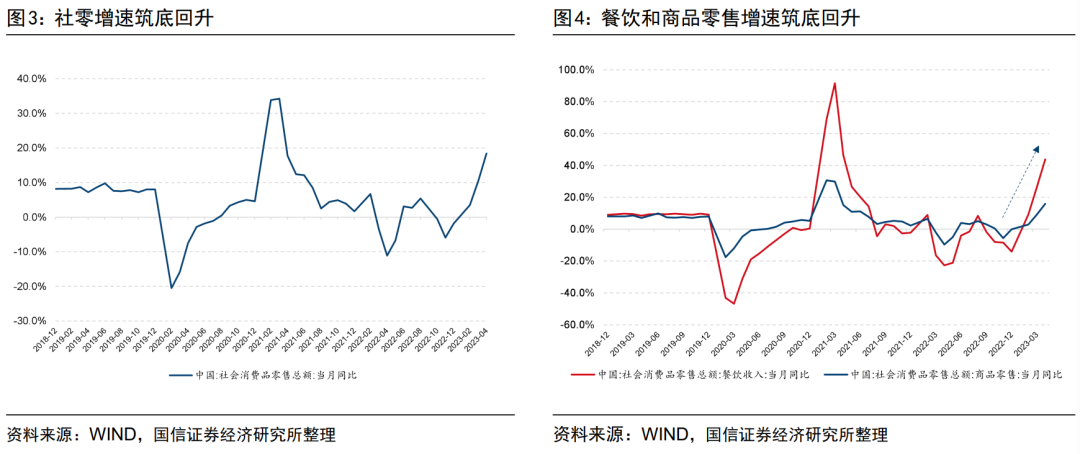

随着经济持续复苏,居民的收入水平有望持续提升,叠加消费信心的逐步恢复,未来消费复苏的弹性仍可期,叠加港股消费公司的稀缺性,港股消费板块行情仍值得期待。

4

港股配置价值凸显

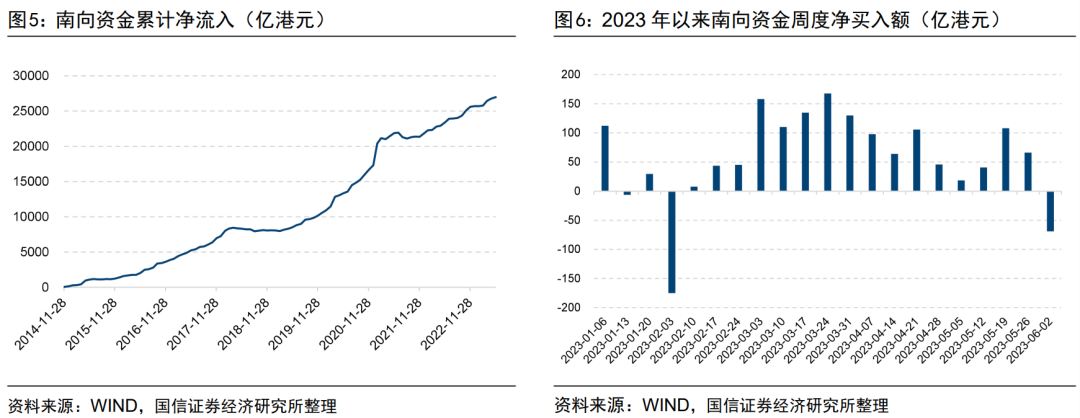

自从2014年沪港通和2016年深港通开通以来,沪深港通直接促进了A股市场和港股市场的互联互通。南向资金每年呈现稳定净流入,2022年南向资金全年合计净流入港股市场超3800亿港元,2023年以来,南向资金仍然保持整体净流入的状态,截至2023年5月31日,本年已流入1294亿港元。

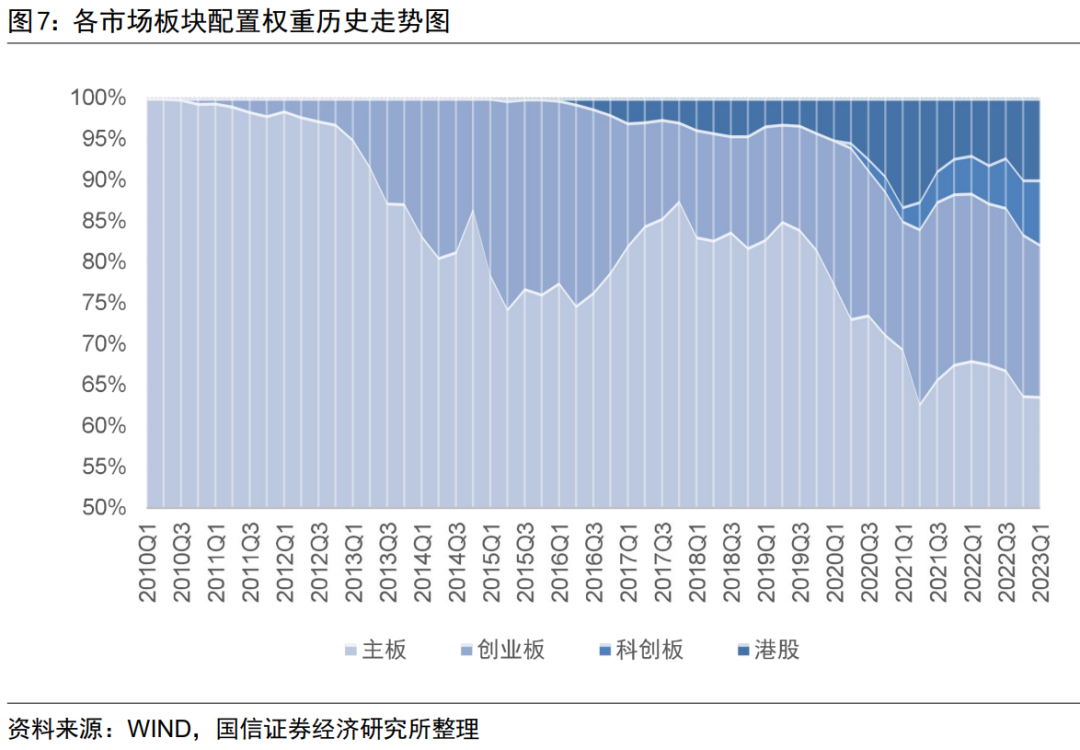

我们对全市场普通股票型基金、偏股混合型基金以及灵活配置型基金在不同板块的配置情况进行了统计。统计的市场板块包括主板、创业板、科创板以及港股。通过统计与测量基金在不同类型板块间配置权重的变化,可以了解到基金经理对于市场的判断。下图为市场板块配置权重走势,可以看到,港股的配置权重在近一年有明显的提升,截至2023年一季报中披露的港股配置权重为9.93%,且最近一个季度基本较上一季度持平。

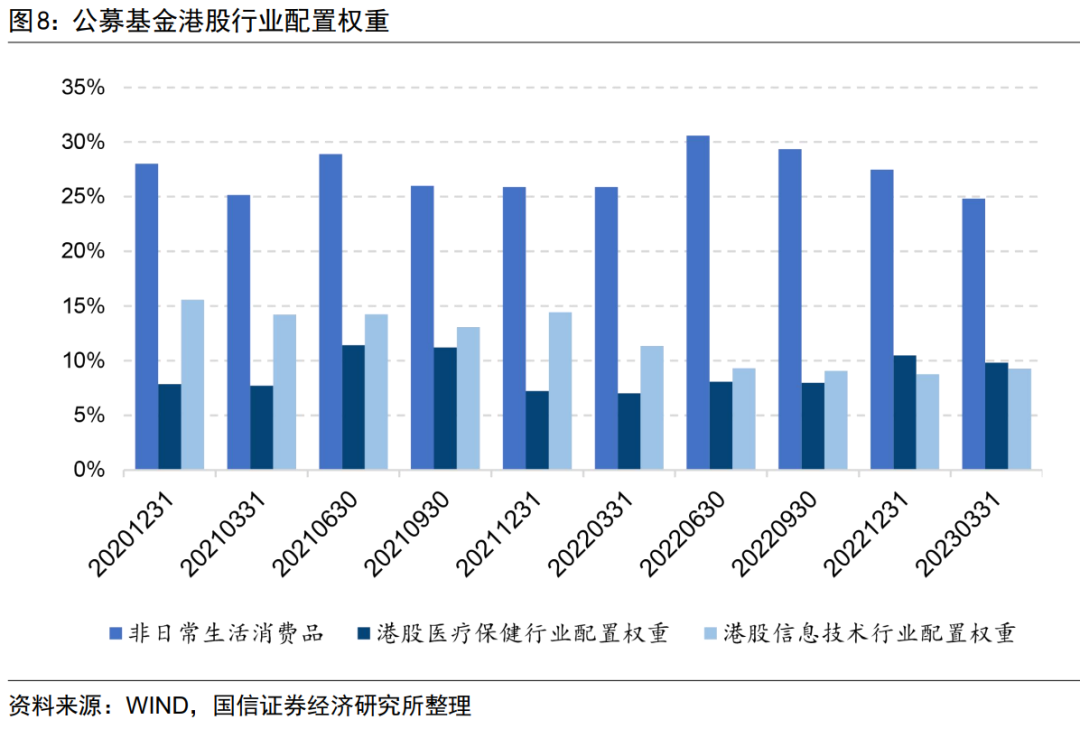

我们对公募基金在港股的行业配置情况进行了统计,在2022年四季报披露的持仓中,港股医疗保健行业配置权重由2022年三季度的7.98%上升至10.47%,并在2023年一季度仍然保持在9.81%。港股信息技术行业配置权重2022年呈现下滑趋势,2023年一季度出现回升趋势,提升至9.28%。港股非日常生活消费品权重较高,2023年一季度为24.82%。

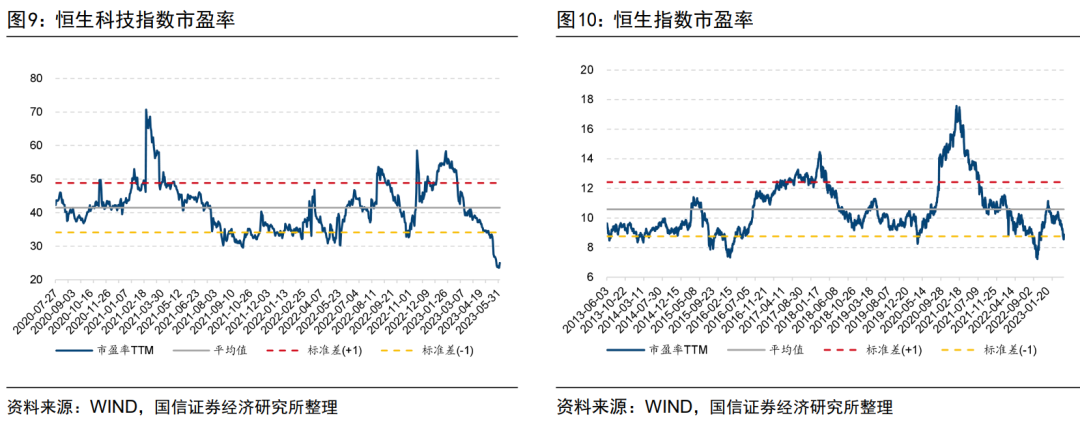

港股估值处于历史较低位置,恒生科技指数当前市盈率为25,处于发布日以来0.71%分位。恒生指数市盈率当前为8.89,为近10年以来10.72%分位。当前具备一定的安全边际,配置性价比凸显。

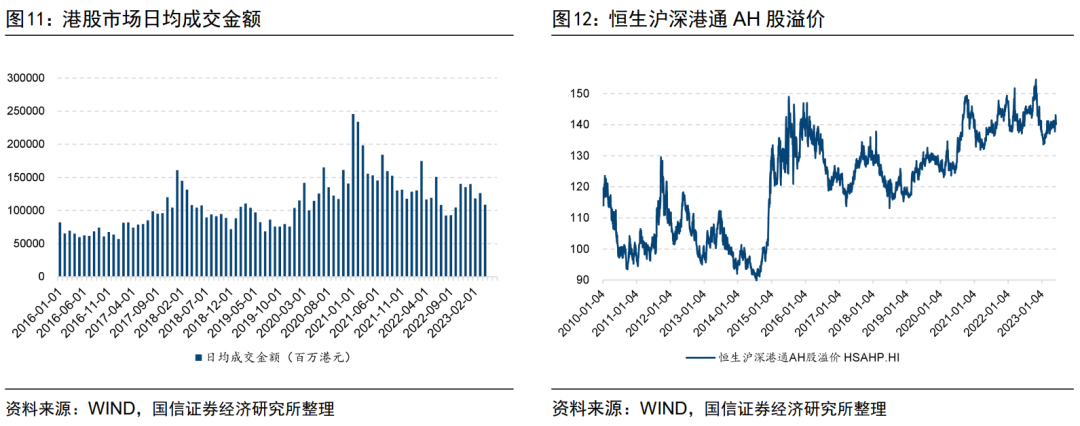

相较2021年和2022年,港股2023年以来的日均成交金额有所降低,拥挤度下降。从恒生沪深港通AH股溢价指数可以看到,该指数已经达到2010年以来的较高水平,A股相对H股的溢价越明显,说明港股相对A股处于低估的位置。港股正处于历史底部,估值有较大抬升空间,未来也有较大超跌反弹空间。

二

嘉实基金港股产品全布局

1

完善的产品布局,Super ETF品牌效应显现

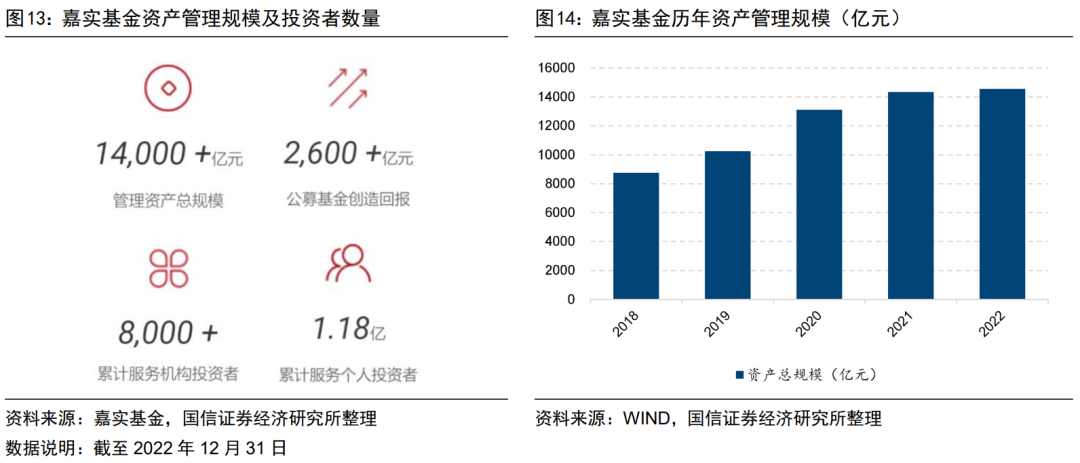

嘉实基金成立于1999年3月,是国内最早成立的十家基金管理公司之一,现已发展为具有“全牌照”业务的综合性国际化资产管理集团。2020年嘉实基金首批获批深港ETF互通产品,2021年批获批北交所主题基金以及首批获批港股通股票型养老金产品;2022年首批获批个人养老金投资基金产品。近几年嘉实基金资产管理规模稳步增长,截至2022年12月31日,资产管理规模达到14554亿元。

Super ETF是嘉实指数投资子品牌,发布于2019年6月,Super ETF的产品线布局完备丰富,广泛涵盖了宽基指数、行业指数、策略指数、增强指数等众多细分种类。Super ETF坚持被动投资的第一性原理,打造从宽基、风格到高景气细分行业等全系列,通过主动投研能力驱动,寻找长坡厚雪赛道,为客户提供全天候、交易及流动性便利的闭环选择,带来长期可持续的回报。Super ETF将围绕“超级机遇、超级闭环、超级工具、超级便利”构建产品体验。

当前嘉实非货币ETF产品数量超过30只,宽基指数方面,包含嘉实沪深300ETF(159919)等大盘指数产品,也有嘉实中证500ETF(159922)等中小盘指数;行业指数方面,包含嘉实上证科创板芯片ETF(588200)、嘉实中证软件服务ETF(159852)、嘉实中证稀土产业ETF(516150)等;跨市场指数方面,包含嘉实中证海外中国互联网30ETF(159607)等,此外还有嘉实中证锐联基本面50ETF(512750)、嘉实沪深300红利低波动ETF(515300)等Smart Beta产品。截至2023年5月31日,嘉实基金非货币ETF产品规模达到501亿元。

2

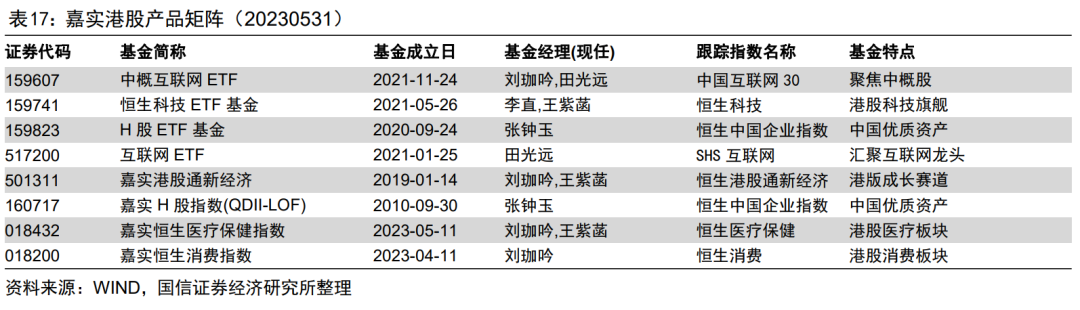

嘉实港股产品矩阵

嘉实基金有全面的港股产品布局,为投资者提供了多样的选择。其中包含了嘉实中证海外中国互联网30ETF、嘉实恒生中国企业ETF等场内ETF以及嘉实港股通新经济、嘉实H股指数(QDII-LOF)、嘉实恒生医疗保健指数等场外产品。

3

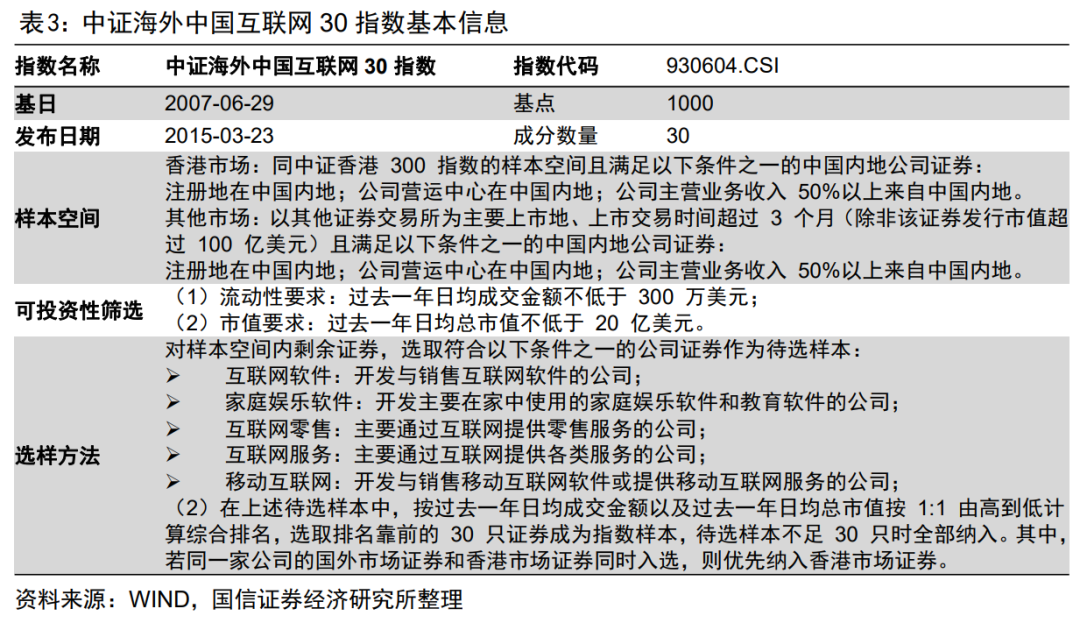

嘉实中证海外中国互联网30ETF

嘉实中证海外中国互联网30ETF(159607)成立于2021年11月24日,现任基金经理为刘珈吟女士和田光远先生,本基金紧密跟踪中国互联网30指数,追求跟踪偏离度和跟踪误差的最小化,本基金力争日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。该基金管理费率为0.50%,托管费率为0.10%。

中证海外中国互联网30指数(930604.CSI)发布于2015年3月23日,选取海外交易所上市的30家中国互联网企业作为样本股,采用自由流通市值加权计算,以反映在海外交易所上市知名中国互联网企业的投资机会。

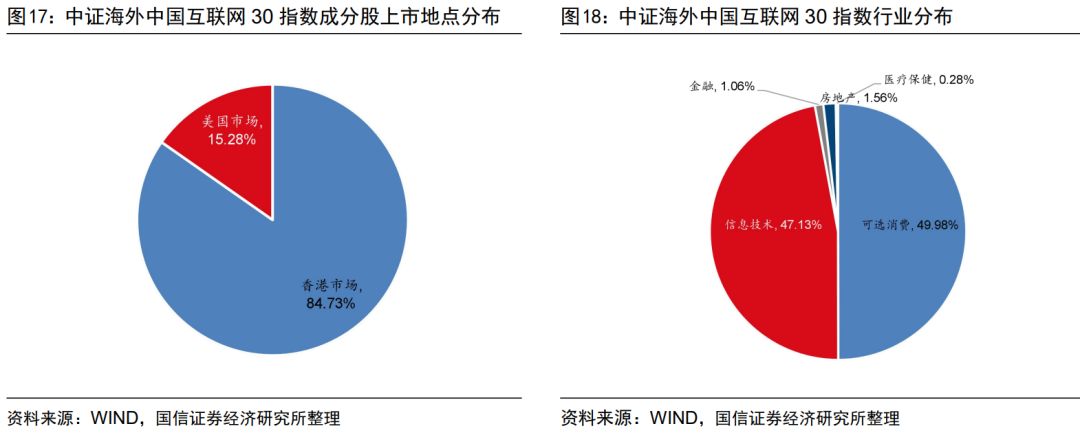

中证海外中国互联网30指数成分股中84.73%上市于香港市场,15.28%上市于美国市场。从行业分布来看,主要分布于可选消费和信息技术行业,二者合计占比为97.11%。

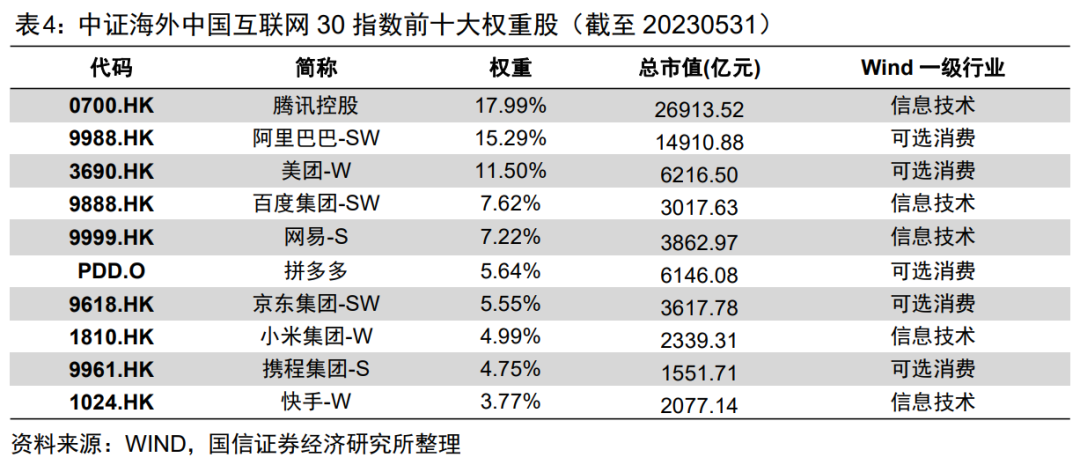

中证海外中国互联网30指数前十大权重股权重占比合计为84.32%,集中度较高。包括腾讯控股、阿里巴巴、美团等互联网龙头企业。

4

嘉实恒生科技ETF

嘉实恒生科技ETF(159741)成立于2021年5月26日,现任基金经理为李直先生和王紫菡女士。该基金紧密跟踪恒生科技指数,追求跟踪偏离度及跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.5%,年化跟踪误差不超过5%。该基金管理费率为0.60%,托管费率为0.10%。

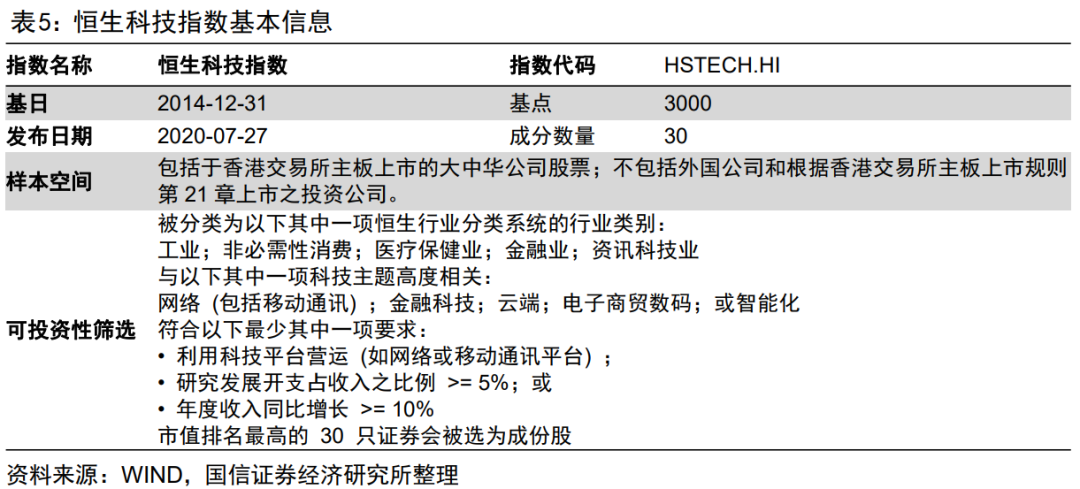

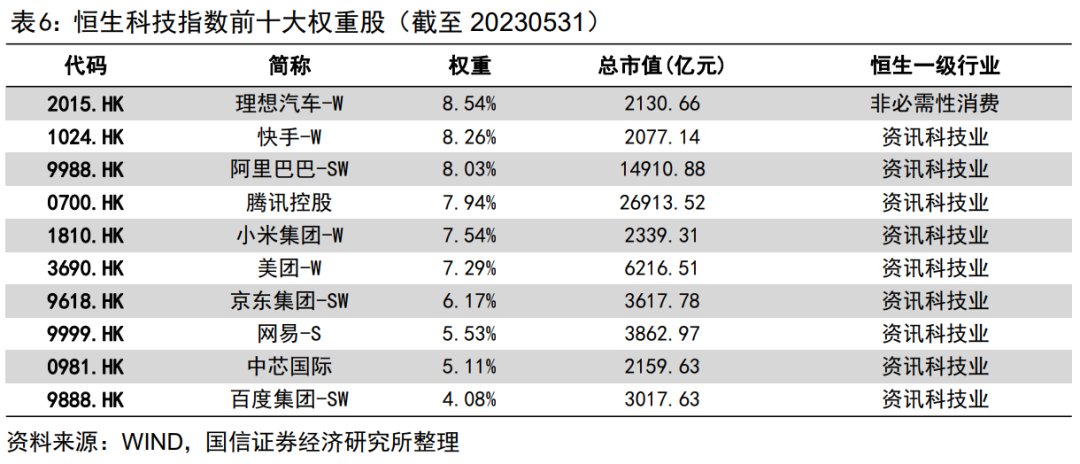

恒生科技指数(HSTECH.HI)发布于2020年7月27日。恒生科技指数将会追踪经筛选后最大30间于香港上市的科技企业。恒生科技指数的选股范畴,主要涵盖与科技主题高度相关的香港上市公司,包括网络、金融科技、云端、电子商贸及数码业务。指数选股准则并会考虑合资格公司是否利用科技平台进行营运、研究发展开支占收入之比例及收入增长。经上述筛选后,市值最大的30只股票将被纳入成为指数成份股。

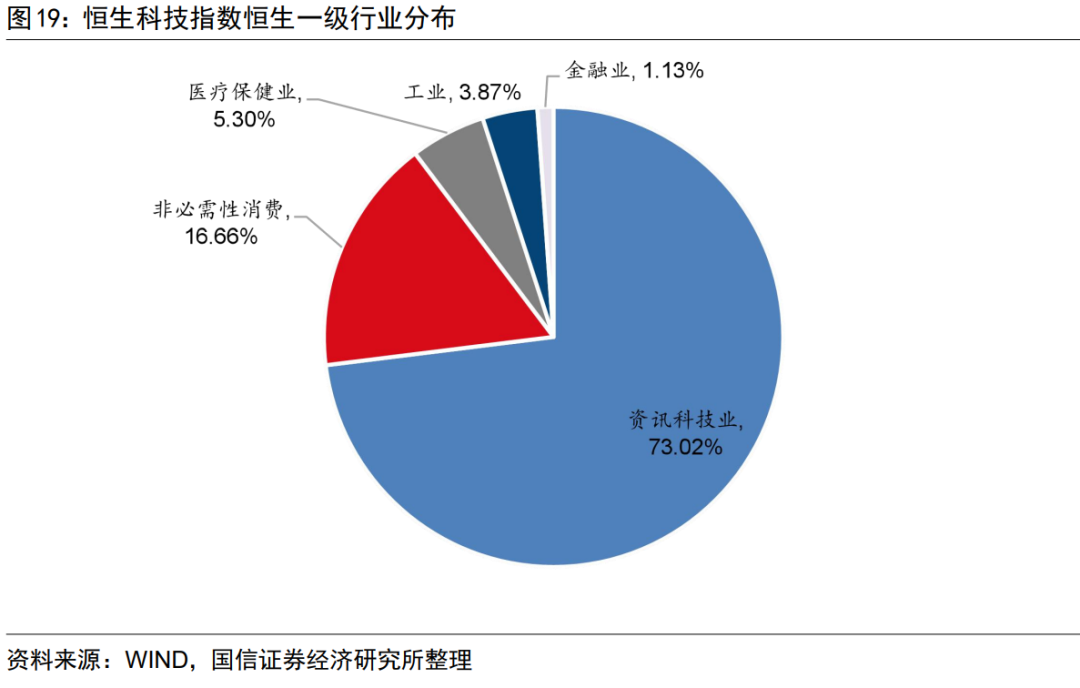

恒生科技指数主要分布于资讯科技业、非必需性消费、医疗保健业等行业,占比分别为73.02%、16.66%和5.30%。

恒生科技指数前十大权重股权重合计为68.49%,集中度较高,平均市值为6724.60亿元人民币,整体市值较大。

5

嘉实中证沪港深互联网ETF

嘉实中证沪港深互联网ETF(517200)成立于2021年1月25日,现任基金经理为田光远先生。该基金紧密跟踪中证沪港深互联网指数,追求跟踪偏离度和跟踪误差的最小化。在正常市场情况下,力争日均跟踪偏离度的绝对值不超过0.2%,年化跟踪误差不超过2%。该基金管理费率为0.50%,托管费率为0.10%。

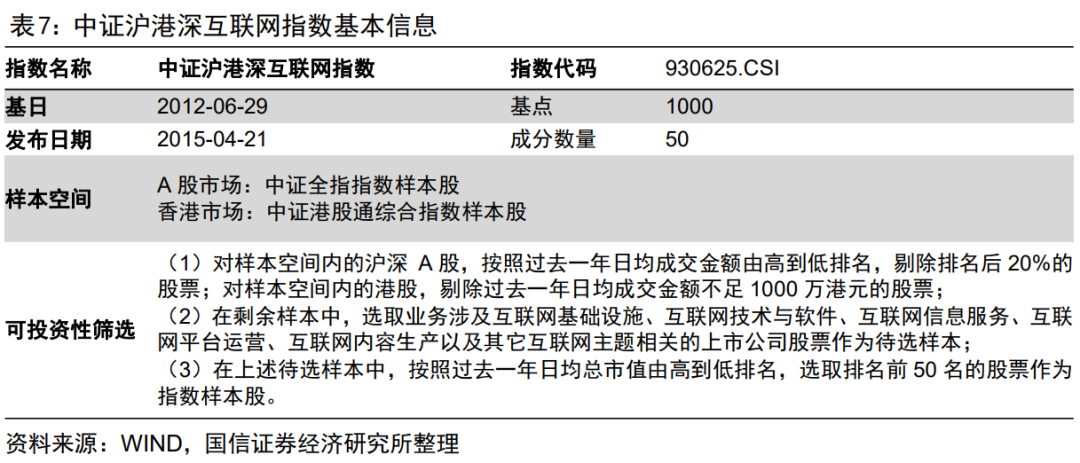

中证沪港深互联网指数(930625.CSI)发布于2015年4月21日,从沪港深三地市场中选取 50 只流动性较好、市值较大的互联网上市公司证券作为指数样本,以反映沪港深三地市场互联网主题上市公司证券的整体表现。

中证沪港深互联网指数前十大权重股权重合计为52.39%,总市值平均为4627.81亿元人民币。

6

嘉实港股通新经济

嘉实港股通新经济(A类:501311,C类:006614)成立于2019年1月14日,现任基金经理为刘珈吟女士和王紫菡女士,该基金紧密跟踪标的指数恒生港股通新经济指数,追求跟踪偏离度及跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。该基金管理费率为0.75%,托管费率为0.15%。

恒生港股通新经济指数(HSSCNE.HI)发布于2018年1月8日,旨在反映可通过港股通买卖,于「新经济」行业内的上市公司之表现。

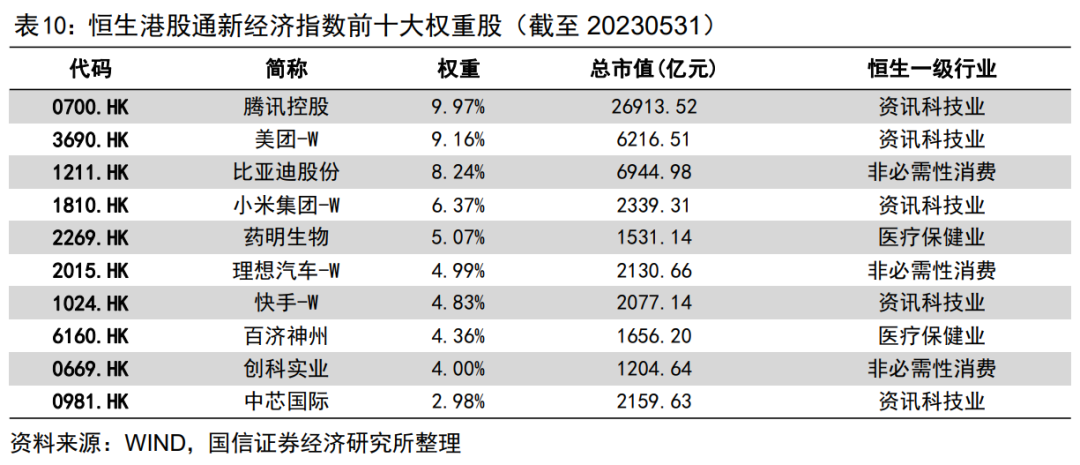

从指数恒生一级行业分布来看,恒生港股通新经济指数聚焦于新经济相关行业板块,行业相对较为集中,资讯科技业、非必需性消费、医疗保健业权重占比分别为39.63%、28.21%、21.71%。

截至2023年5月31日,恒生港股通新经济指数成分股的中位数市值为624.60亿元,平均市值为1579.16亿元,整体偏向中大盘。前十大权重股占比合计为59.97%,持仓集中度较高,包含互联网龙头腾讯控股、新能源汽车龙头比亚迪股份、CXO龙头药明生物、半导体龙头中芯国际等。

截至2023年5月31日,恒生港股通新经济指数的估值为21.09,接近均值-1倍标准差的位置,指数估值在2021年以来持续下杀,当前处在历史低位,具备较好的安全边际。

7

嘉实恒生中国企业ETF,嘉实H股指数(QDII-LOF)

嘉实恒生中国企业ETF(159823)成立于2020年9月24日,现任基金经理为张钟玉女士。该基金紧密跟踪恒生中国企业指数,追求跟踪偏离度及跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.3%,年化跟踪误差不超过3%。该基金管理费率为0.15%,托管费率为0.05%。

嘉实H股指数(QDII-LOF)(160717)成立于2010年9月30日,现任基金经理为张钟玉女士,本基金进行被动式指数化投资,通过严格的投资纪律约束和数量化的风险管理手段,力争控制本基金的净值增长率与业绩比较基准之间的日平均跟踪误差小于0.3%,年跟踪误差不超过4%,以实现对恒生中国企业指数的有效跟踪,给投资者提供一个投资恒生中国企业指数的有效投资工具。该基金管理费率为0.75%,托管费率为0.25%。

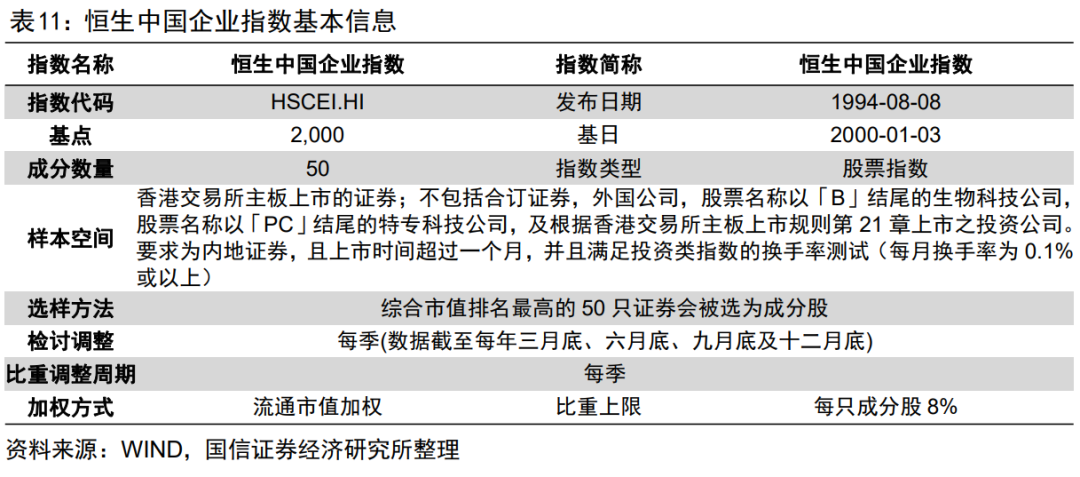

恒生中国企业指数发布于1994年8月8日,选取在香港交易所主板上市且满足一定的条件的内地证券,反映在香港上市的中国内地企业之整体表现。

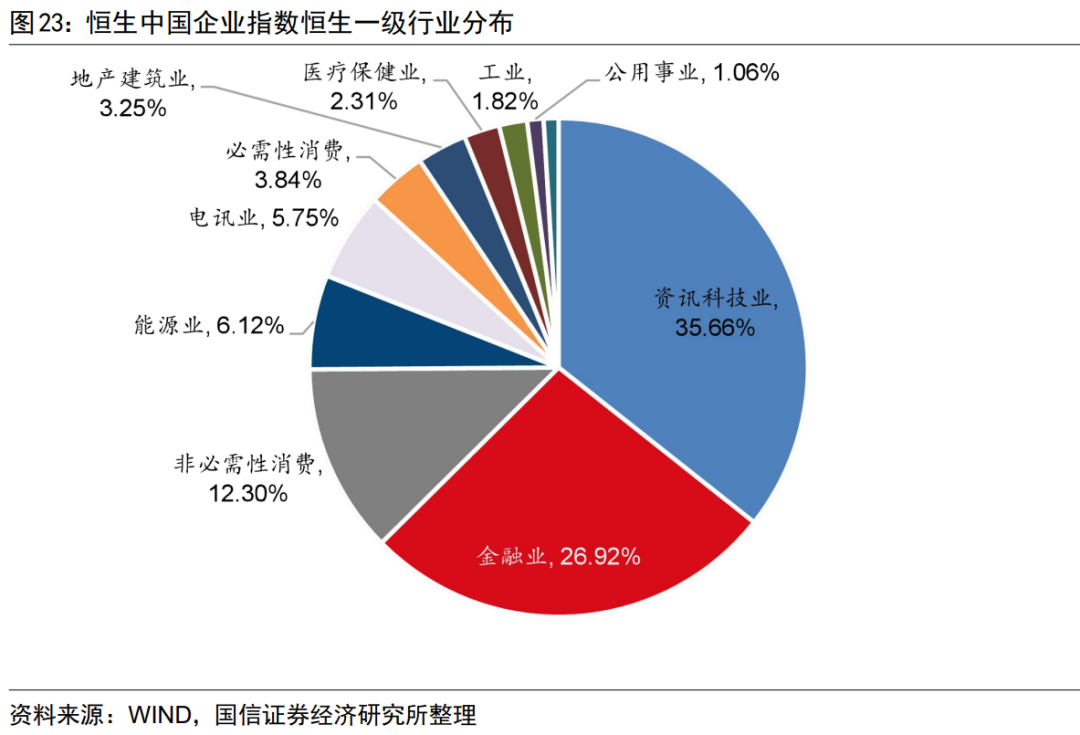

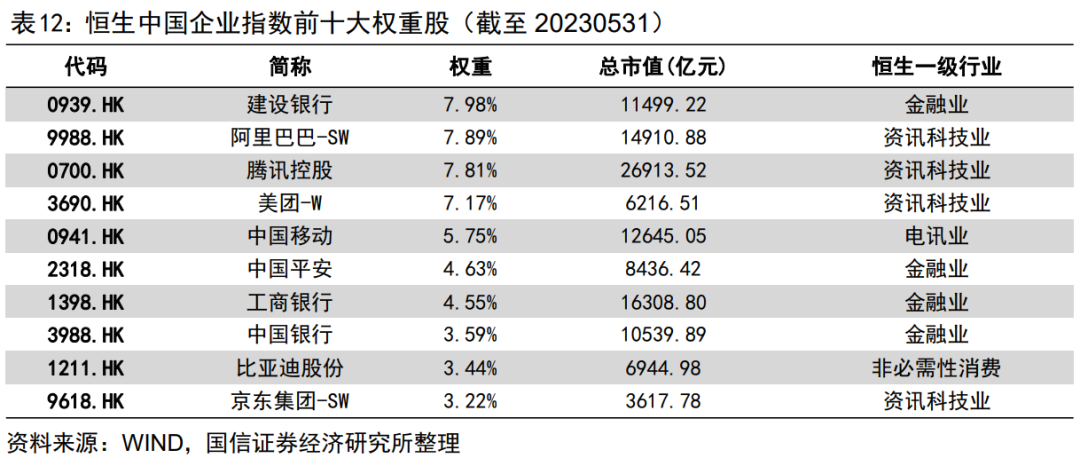

从指数恒生一级行业分布来看,恒生中国企业指数前三大占比行业分别为资讯科技业、金融业和非必需性消费,权重占比分别为35.66%、26.92%、12.30%。

截至2023年5月31日,恒生中国企业指数成分股的中位数市值为2103.90亿元,平均市值为4539.50亿元,整体偏向大盘。前十大权重股占比合计为56.03%,持仓集中度较高,包含银行、互联网、通信、保险等领域的龙头公司等。

8

嘉实恒生医疗保健指数

嘉实恒生医疗保健指数(A类:018432,C类:018433)成立于2023年5月11日,现任基金经理为刘珈吟女士和王紫菡女士,该基金紧密跟踪标的指数恒生医疗保健指数,追求跟踪偏离度及跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。该基金管理费率为0.50%,托管费率为0.10%。

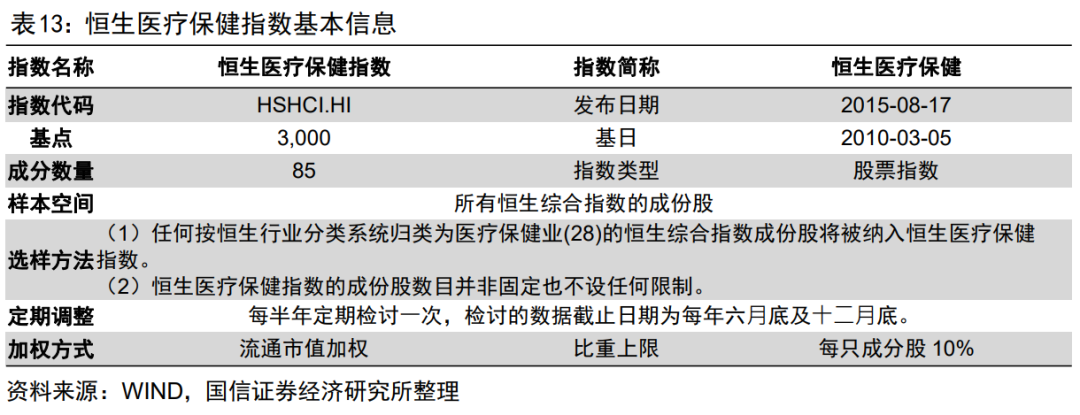

恒生医疗保健指数发布于2015年8月17日,选取恒生行业分类系统归类为医疗保健业(28)的恒生综合指数成份股,反映在香港上市、主要经营医疗保健业务证券的整体表现。

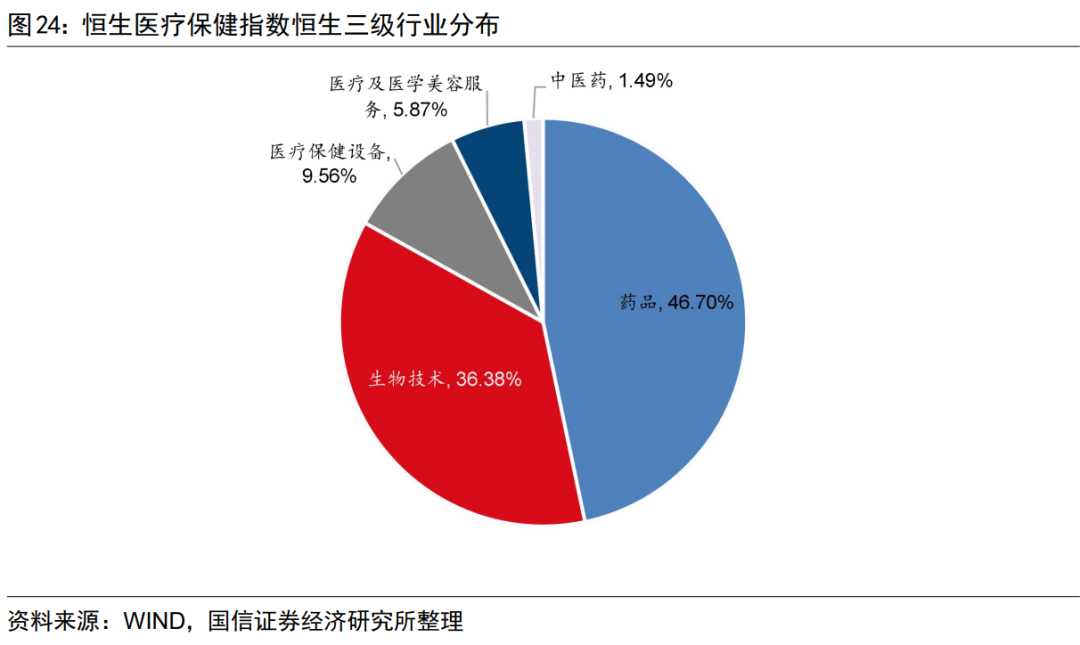

从指数恒生三级行业分布来看,恒生医疗保健指数前三大占比行业分别为药品、生物技术和医疗保健设备,权重占比分别为46.70%、36.38%、9.56%,子行业较为集中。

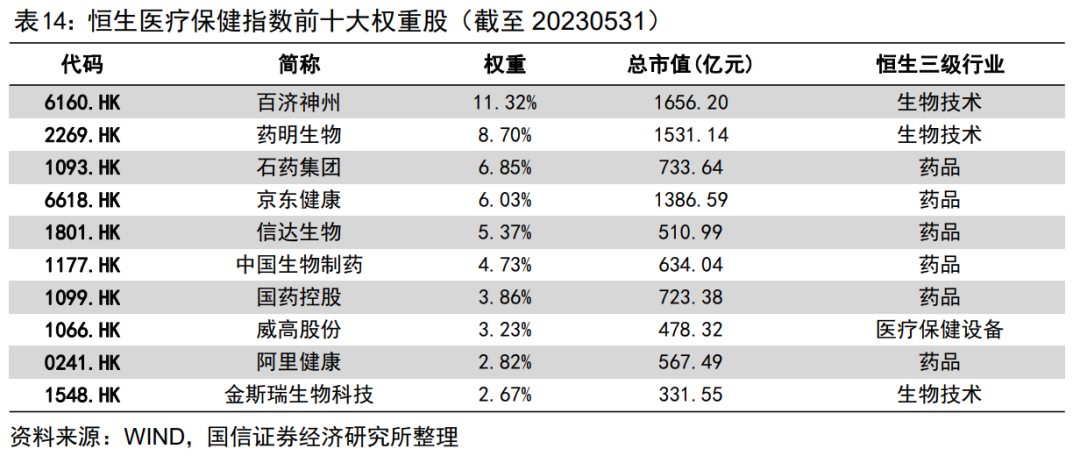

截至2023年5月31日,恒生医疗保健指数成分股的中位数市值为113.30亿元,平均市值为261.54亿元,整体偏向小盘。前十大权重股占比合计为55.58%,持仓集中度较高,包含创新药、生物医药、医疗器械、互联网医疗等领域的龙头公司。

9

嘉实恒生消费指数

嘉实恒生消费指数(A类:018200,C类:018201)成立于2023年4月11日,现任基金经理为刘珈吟女士,该基金紧密跟踪标的指数恒生消费指数,追求跟踪偏离度及跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。该基金管理费率为0.50%,托管费率为0.10%。

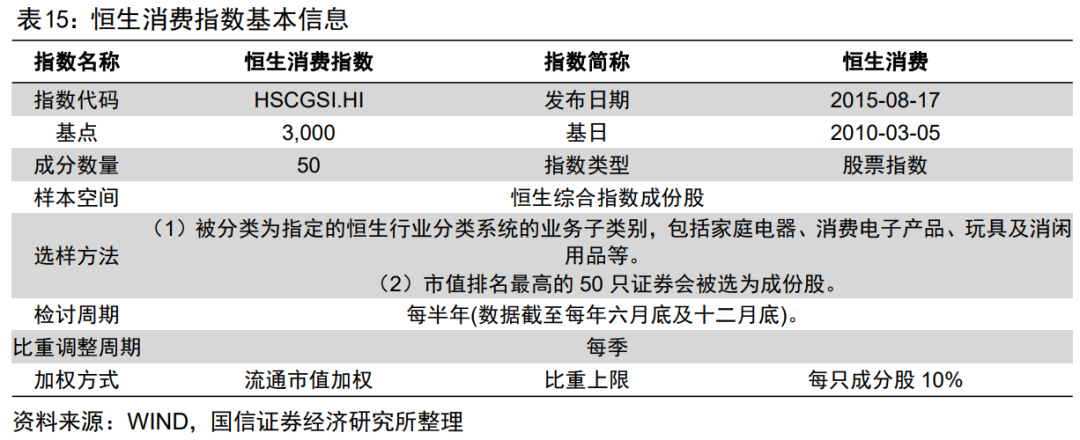

恒生消费指数发布于2015年8月17日,选取包括家庭电器、消费电子产品、玩具及消闲用品等行业的个股,反映提供与日常消费相关的消费品制造及服务的香港上市证券之整体表现。

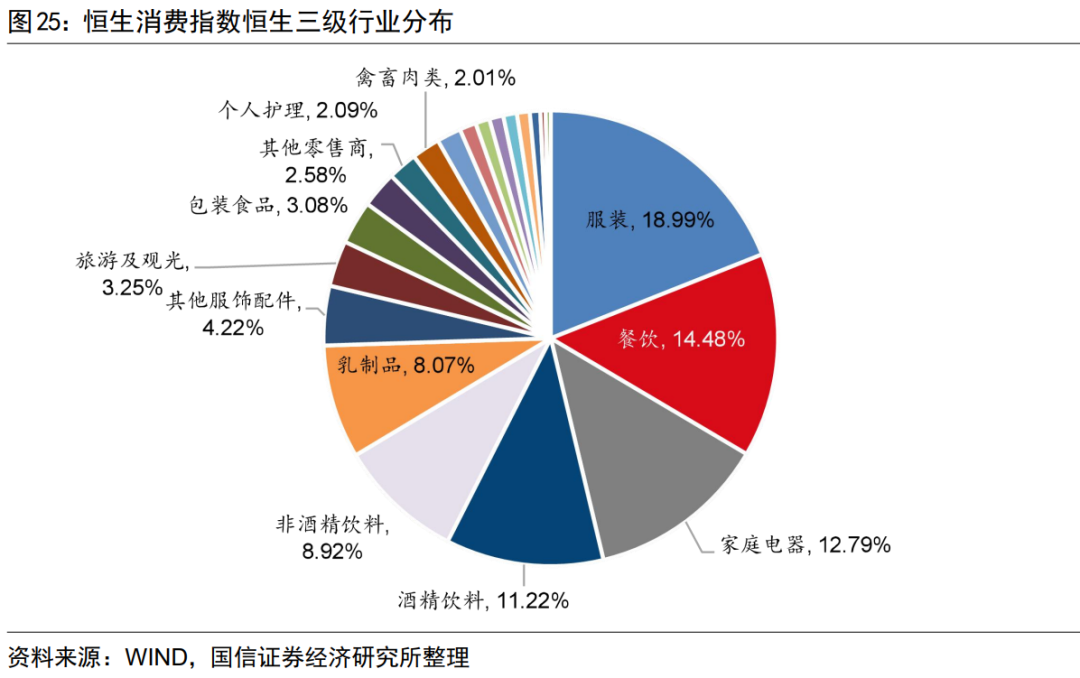

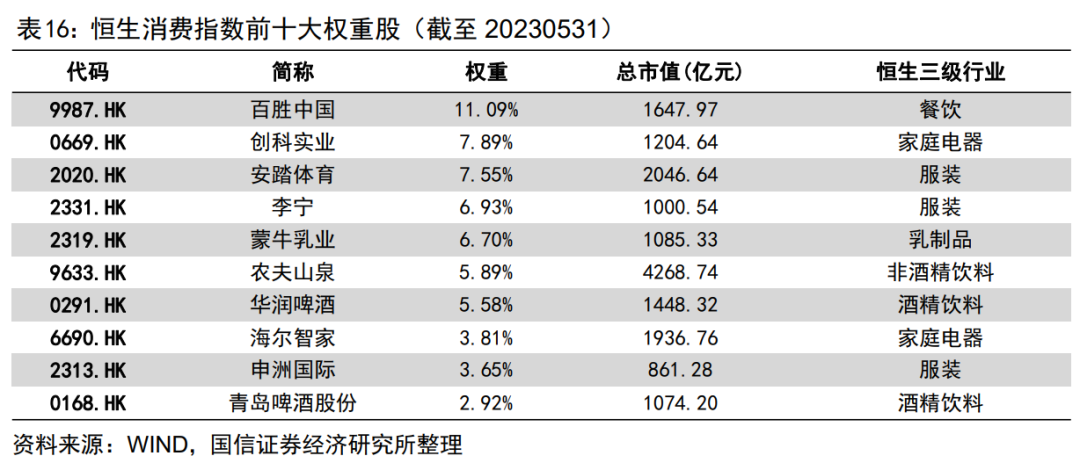

从指数恒生三级行业分布来看,恒生消费指数前三大占比行业分别为服装、餐饮、家用电器,权重占比分别为18.99%、14.48%、12.79%,子行业相对较为分散。

截至2023年5月31日,恒生消费指数成分股的中位数市值为318.35亿元,平均市值为652.03亿元,整体偏向中盘。前十大权重股占比合计为62.01%,持仓集中度较高,包含餐饮、家电、运动服饰、乳制品等领域的龙头公司。

10

嘉实港股产品总结

嘉实基金港股相关指数基金产品信息汇总如下,其中嘉实中证海外中国互联网30ETF和嘉实港股通新经济规模较大,分别为19.21亿元和31.44亿元。

三

总结

近年,一批优质的新经济龙头标的相继登陆港股市场,港股市场中新经济板块占比持续提升,包含互联网、云计算、半导体等多个细分领域的科技巨头公司,相对于A股市场具有较强的稀缺性和互补性。2022年以来,互联网板块政策持续回暖,市场情绪逐渐修复,监管以“支持健康发展”为导向。2023年产业进入常态化监管、健康发展的新阶段。国内医药行业政策也有明显调整改善,在美联储加息接近尾声、创新药创新出海加速等多重利好下,港股医药有望走出行情。港股消费板块行业分布多元,与A股消费形成良好互补,汇聚稀缺互补领域龙头,叠加疫后消费持续复苏,港股消费表现值得期待。当前港股估值处于历史较低位置,公募基金港股板块的持股比例在近一年有明显的提升,配置价值逐渐显现。

嘉实基金成立于1999年3月,国内最早成立的十家基金管理公司之一,现已发展为具有“全牌照”业务的综合性国际化资产管理集团。Super ETF是嘉实指数投资子品牌,产品线布局完备丰富,广泛涵盖了宽基、行业、策略、增强指数等众多细分种类。截至2023年5月31日,嘉实基金非货币ETF产品规模达到501亿元。嘉实有全面的港股产品布局,为投资者提供了多样的选择。其中包含了:

嘉实中证海外中国互联网30ETF(159607)跟踪中证海外中国互联网30指数,选取海外交易所上市的30家中国互联网企业以反映在海外交易所上市知名中国互联网企业的投资机会。

嘉实港股通新经济(A类:501311,C类:006614)跟踪恒生港股通新经济指数,反映可通过港股通买卖,于新经济行业内的上市公司之表现。

嘉实恒生科技ETF(159741)跟踪恒生科技指数,追踪最大的30间于香港上市的科技企业,涵盖与科技主题高度相关的香港上市公司,包括网络、金融科技、云端、电子商贸及数码业务。

嘉实恒生中国企业ETF(159823)和嘉实H股指数(QDII-LOF)(160717)跟踪恒生中国企业指数,反映在香港上市的中国内地企业的整体表现。行业分布较为均衡,其中银行、传媒、商贸零售等行业占比较高。

嘉实中证沪港深互联网ETF(517200)跟踪中证沪港深互联网指数,从沪港深三地市场中选取 50 只流动性较好、市值较大的互联网上市公司证券作为指数样本,以反映沪港深三地市场互联网主题上市公司证券的整体表现。

嘉实恒生医疗保健指数(A类:018432,C类:018433)跟踪恒生医疗保健指数,反映在香港上市、主要经营医疗保健业务证券的整体表现。

嘉实恒生消费指数(A类:018200,C类:018201)跟踪恒生消费指数,反映提供与日常消费相关消费品制造及服务的香港上市证券整体表现。

注:本文选自国信证券于2023年6月15日发布的研究报告《性价比凸显,港股或迎配置良机——嘉实基金港股相关指数基金产品投资价值分析》。

分析师:张欣慰 S0980520060001

联系人:刘 璐

联系人:胡志超

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁

本文链接:https://kxbaidu.com/post/%E6%B8%AF%E8%82%A1%E5%B8%83%E5%B1%80%E6%AD%A3%E5%BD%93%E6%97%B6.html 转载需授权!