碳中和基金,来了一条过江龙

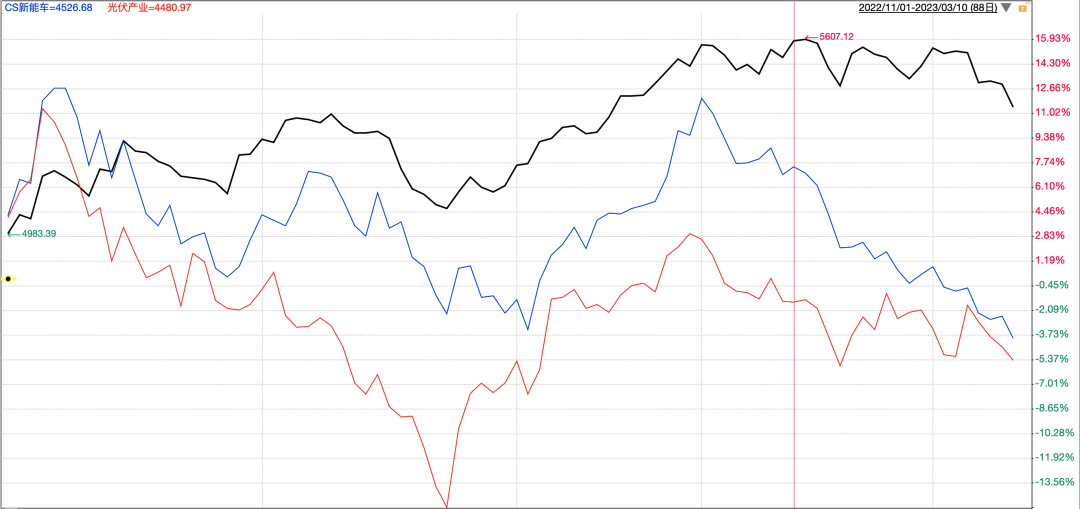

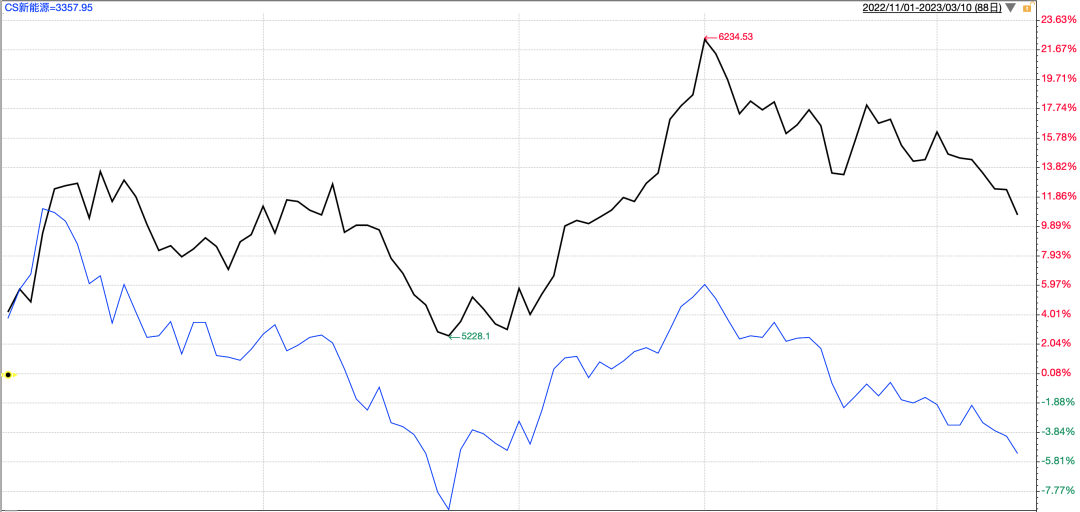

始于 2022 年 11 月的 A 股反弹,并没有实现各个板块 “雨露均沾”,这也印证了市场结构性分化成常态的论断。

典型的当如:当 A 股整体 (下图黑线) 最高反弹了 15% 之际,光伏 (红色曲线) 在下跌,新能源车 (蓝色曲线) 也还在下跌,进而导致整个 CS 新能源车指数不过微涨。

行业指数的萎靡,自然让基民越发羡慕起主动型碳中和、新能源主题基金的选股超额收益来了。

这当口,这个领域来了一条过江龙,因嘉实资源精选而开始日益受到关注的嘉实基金苏文杰,从资源股投资延展到新能源碳中和投资,带来了嘉实碳中和主题混合基金 (A 类 016568/C 类 016569) 这只新基金,还真值得关注。

过江龙苏文杰

苏文杰,这个名字并不算出名。

作为嘉实基金的中生代基金经理,2018 年 10 月才开始管理自己的首只也是目前唯一一只基金:嘉实资源精选 (A 类 005660/C 类 005661)。基金规模不大,截至 2022 年 4 季报显示,3.69 亿元的规模。但这一规模相比于三年前 2019 年底的 2756 万元,规模增幅已超 12 倍。

同时越来越多机构投资者开始关注苏文杰了,至于理由无他,业绩拿得出手。

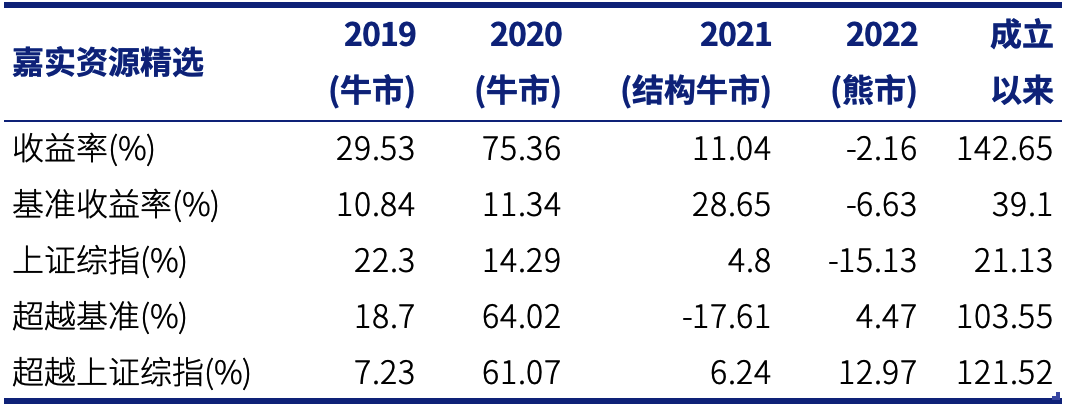

是的,苏文杰的业绩诱人,牛市能涨,熊市抗跌。截至 2022 年末,嘉实资源精选 A 成立以来收益率 142.65%,超越基准 103.55 个百分点,超越上证综指 121.52 个百分点。

根据海通证券数据,截至 2023 年 2 月末,嘉实资源精选 A 近三年排名全市场同类产品第 9 名,前 3%(9/353),近一年排名全市场同类产品前 9%(61/677),并且获得 3 年期★★★★★评级。

数据来源定期报告,截至 2022 年末,业绩排名及评级来源海通证券,产品分类为主动股票开放型,历史业绩不代表未来。嘉实资源精选股票型发起式证券投资基金成立于 2018/10/22,注:吴云峰 2018/10/22-2020/06/05,肖觅 2020/07/21-2021/8/5,苏文杰 2018/10/23 - 至今。

我把苏文杰比作 “过江龙”,不仅仅是因为其管理的嘉实资源精选过往表现很猛,更在于苏文杰在新能源投资上,也曾有 “惊艳” 表现。

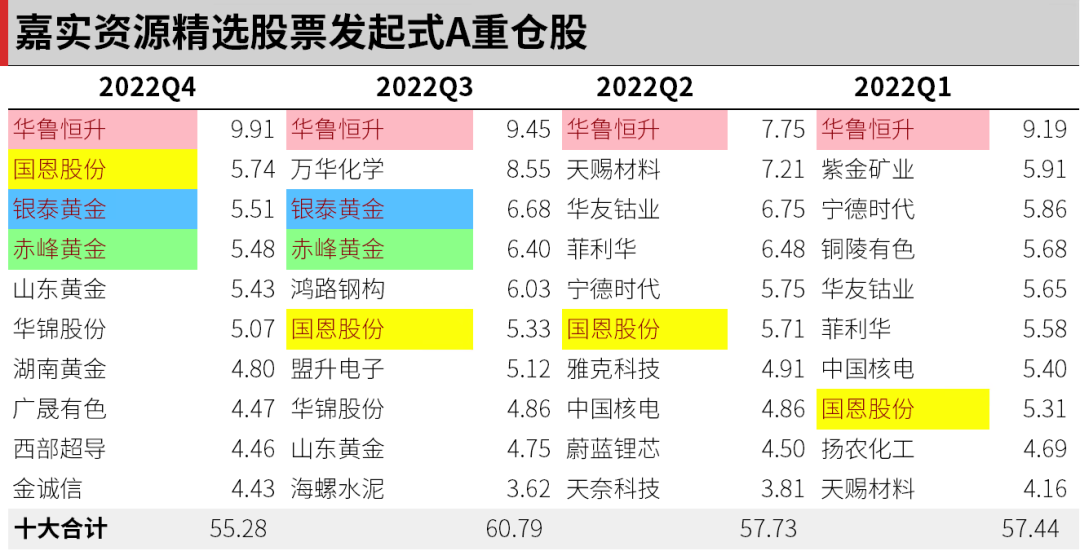

对比嘉实资源精选二季度和三季度的持仓,会发现许多新能源汽车产业链持仓消失了,取而代之的则是许多黄金股。对比一下这两者去年三四季度的股价表现,就能知道苏文杰的这次调仓有多成功。

在过去数年,我们看到了太多新能源主题基金的基金经理,以一种近乎于 “信仰” 的执着,去押注新能源车或者光伏,以至于这两大板块孰优孰劣,甚至也引发了新能源主题基金内部的 PK。

但是,正如我此前许多次提及的,碳中和是一个主题,外延非常多,比如钢铁、煤炭、有色,都休戚相关。从这点而言,苏文杰这样出身于资源主题,能不拘泥于传统能源、新能源这两大主线,以更跳脱的视角去看待碳中和主题的,无疑是当下需要的过江龙。

从资源到碳中和,跨度难吗?

那么,一个资源主题的基金经理,来做碳中和主题基金,有难度有挑战吗?

站在此时此刻的当下,或许苏文杰需要去讨论的,不是是否 “有难度”,而是 “有优势” 的问题。

苏文杰在做基金经理前,是化工行业的研究员。在他看来,化工是一个 “宝藏领域”,培养了他对于周期和制造类投资的能力圈:

我做研究员的时候就看化工,现在回头看看我觉得化工真的是非常好的行业,化工上游是各种资源、中游就是化工本身、下游各种衣食住行用,对于化工研究员来说每一个公司或者行业报告都是基本把上游、中游、下游都捋了一遍才写出来的。化工有上千个产品,由于化工行业的多种多样性,研究了 10 年化工行业之后,对我在投资生涯中向其他板块拓展相对来说就容易一些,可以让我在周期和制造两个大的板块比较轻松的去学习延伸。

从过去数年苏文杰管理嘉实资源精选的表现来看,他对周期股和制造股的覆盖,的确不错。

站在此时此刻,当我们需要不只懂新能源和光伏的碳中和基金经理时,苏文杰的成长背景,甚至成了一种优势。

一个不可忽略的趋势就是,在始于 2022 年 11 月的这波反弹中,国证有色 (下图黑色曲线) 指数表现是优于 CS 新能源的 (下图蓝色曲线)。

是的,2023 年,在碳中和领域,苏文杰看好的一大主题就是相关的有色金属,核心理由就是对经济前景 “弱复苏” 的预期。

在苏文杰看来,弱复苏下,价格弹性要比价差弹性带来的利润弹性更大,这时候成本核算就是影响利润的主导因素了:

假设是弱复苏的状态下所有商品价格上涨 20%,偏上游的产品来看,成本端的人工、折旧、能源这三块基本上都是占了大头,这三块稳定性比较好,成本端几乎不变,假设商品价格提升 20%,对应下来扣完所得税大概有 15% 左右的净利率的提升,这个提升是非常快的。对中游来说,中游原材料成本大概占比 80%,假设原材料价格、产成品价格同步上涨,当然实际来看这个同步与否取决于哪个环节的竞争格局更好一点,我们假设同步,中间的差值只有 4%,扣完所得税只有 3% 左右。假设同样上涨 20% 价格,上游是 15% 左右的利润率的弹性,中游是 3% 左右的利润率弹性,意味着在偏弱复苏的状态里面,上游要比中游利润弹性更大,所以我今年更看好上游一些。

新能源产业上游行业强势,对于苏文杰这样看周期拿手的基金经理显然有先天优势。

当然,苏文杰对碳中和投资下资源类个股的看重,并不仅仅是基于 2023 年的 “弱复苏” 预期,在其看来这里面甚至会有可以持续多年的碳中和大单品 ——“铜”。

供少需多,这是苏文杰对铜这个品类的预期。

供少,在于 2014 年后,没有大的铜矿发现,另外铜的整体品位也在下降,未来供应的增量越来越少。

需求就不得不提碳中和,当光伏、新能源车大大提升了对于电力的需求之后,一个必然的结果就是铜这个最重要的导电金属的需求会随之增加。

这样的投资方向,对于苏文杰显然是优势领域 —— 毕竟相比变幻莫测的新能源整车市场谁能笑到最后,哪家铜企能最受益于铜价上升,还是要容易判断许多的。

又比如,在新能源领域被视为相对前沿的氢能投资,在苏文杰看来,也并不陌生,甚至某种程度上算是老本行:

氢能产业链,这个氢能不单单指氢燃料电池,因为氢产业链包括制氢、储氢、运氢以及最后的用氢,在整个过程里面,我觉得氢燃料电池只是很小一部分,氢能在工业端有非常广阔的应用,我们预计 25 年氢产业链市场是万亿市场。

至于说煤炭、钢铁这些减排大热行业,对于一个周期投资基金经理而言,就更是驾轻就熟了。

对于此次发行的嘉实碳中和主题混合基金 (A 类 016568/C 类 016569),苏文杰表示会更侧重新材料、有色、化工、环保等领域,尽可能发挥其能力圈的优势。

赛道基金也要持有体验

无论是嘉实资源精选,还是新发行的嘉实碳中和,在当下的基金市场,都属于主题类基金,有时也被称为 “赛道基金”。

赛道基金波动大,不容易拿住,这是许多基民从过去一两年行情中学到的教训。

诚然,作为专注某个行业或者板块的基金,其波动必然大于宽基。但是在高 Beta 的必然之下,如何优化体验,依然是一个基金经理可以有所作为的事情。

在这点上,苏文杰多少有点心得。

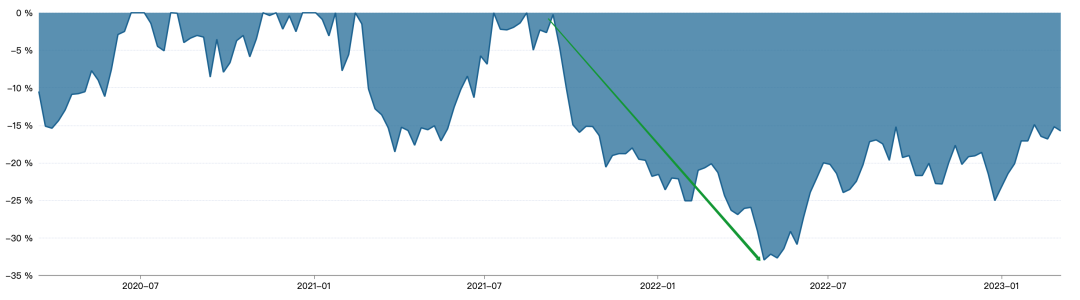

从 2018 年末开始担任基金经理,苏文杰的投资框架在 2021 年开始有一次重大的迭代。而这一次迭代,则始于 2021 年三季度出现的比较大回撤,虽然没有出现类似许多其他赛道基金腰斩这样的悲剧,但也要逼近 35%。

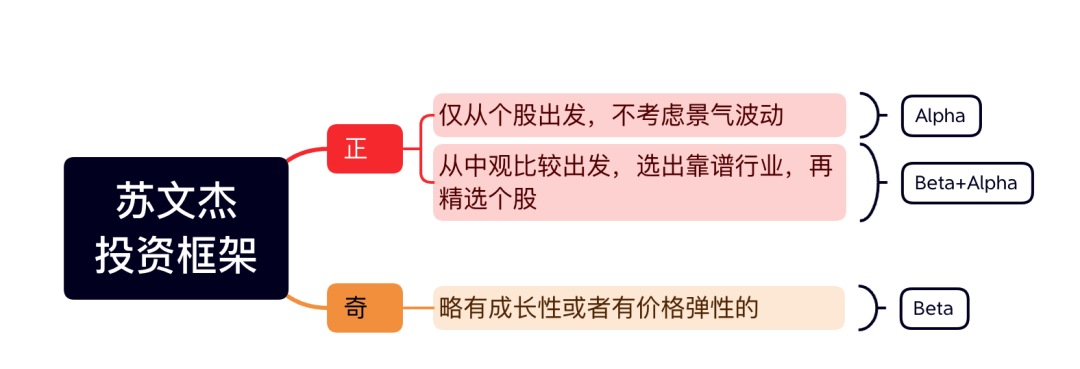

在此之前,苏文杰是很纯粹的自下而上精选个股模式,不考虑景气波动。

但是在巨大回撤之后,苏文杰引入了 “中观比较” 的思路,将精选个股的单一模式,变成了 2 正 1 奇三分天下,三套思路的组合。

这一变动,核心是引入了 “中观比较”,要从一堆行业中,选出当下景气度等各方面最合适的行业,然后要从中优选个股获得 Beta+Alpha 的双重收益,也会在 Alpha 个股配置之后,配置一些略有成长性或者价值弹性的个股去捕捉中观行业的 Beta,这三块大体以 30%+30%+30% 的方式运作。

正是引入了 “中观比较”,所以苏文杰的持仓,灵活性更强,更侧重左侧的布局和左侧的离场,后者对于控制回撤显然更重要。

对此,苏文杰有过这样一段自述:

对于一个板块或者一个个股,假设预期 3 年收益率可以看 1 倍,但是后来发现运气比较好,比如来了半年就赚了 80%,这样的个股还拿着吗?不拿,因为你的预期回报率只有 1 倍, 已经让你赚 80%,剩下 2 年多的时间只能赚不到 20% 的收益率,风险收益比就不划算了。不如再去找其他风险收益比更高的一些资产,然后去进行配置。我会通过这些行业或者个股之间的轮动,尽量的避免 2021 年 9 月份在净值比较高的位置出现比较大的回撤。

“异质性”,这是我在进行基金投资时非常追求的特质。无论是 “不抱团” 还是 “高评级小规模” 基金,都是如此。正如 2021 年在消费主题基金上,我反复建议多关注不只会买白酒的消费基金,站在 2023 年我也会建议多看看不只有新能源车和光伏的碳中和主题基金。苏文杰的嘉实碳中和主题混合基金 (A 类 016568/C 类 016569) 会不会是一个好的载体,且拭目以待。

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

本篇文章来源于微信公众号: EarlETF