风险提示及免责声明

投资涉及风险。投资前请参阅销售文件所载详情,包括风险因素。投资价值及收益可出现波动,投资者的投资并无保证,过去的业绩并不预示未来表现。汇率波动可导致有关海外投资的价值升跌。新兴市场投资的波动程度或会较其他市场更高,并通常对价格变动较敏感,而投资者的资本损失风险也因此而较大。另外,这些市场的经济及政治形势亦会比成熟经济体系较为动荡,以致可能对投资者的投资价值构成负面影响。本文件所述基金为内地与香港基金互认中获得中国证监会正式注册的香港基金,在内地市场向公众销售。该基金依照香港法律设立,其投资运作、信息披露等规范适用香港法律及香港证监会的相关规定。摩根资产管理涵盖摩根大通集团旗下的资产管理业务。摩根基金(亚洲)有限公司在香港经营摩根资产管理的集成基金业务,是本文件所载的基金的基金管理人。上投摩根基金管理有限公司是上海国际信托与摩根资产管理的合资公司,具有中国证券监督管理委员会批准的基金管理资格。上投摩根基金管理有限公司作为本文件所述基金在内地发售的主销售商刊发本文件。本文件所载的任何前瞻或意见均属上投摩根基金管理有限公司和摩根基金(亚洲)有限公司于刊发日期所有,并可能会作出变更。上投摩根基金管理有限公司和摩根基金(亚洲)有限公司在任何情况下也不会就其意见、建议或陈述所引致的损失承担任何责任。本文件所载资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。本文件所载资料均来自被认为可靠的来源,但仍请自行核实有关资料。本文件由上投摩根基金管理有限公司分发。本文件并未由中国证券监督管理委员会或香港证券及期货事务监察委员会审阅。

摩根国际债券基金重要事项

1.本基金主要(至少80%)投资于环球投资级别债务证券。本基金将有限度地投资于以人民币计价的相关投资标的。

2.本基金须承受债务证券(包含信贷风险、利率风险、低于投资级别/未获评级投资的风险、投资级别债券风险、主权债务风险及估值风险)、新兴市场、货币、衍生工具、流通性、对冲、类别货币、货币对冲类别、欧元区主权债务危机及与中国内地与香港基金互认有关的特别风险因素的相关风险。人民币对冲类别的人民币货币及货币对冲类别风险。人民币现时不可自由兑换。将境外人民币(CNH)兑换为境内人民币(CNY)是一项货币管理程序,须遵守由中国政府实施的外汇管制政策及限制。概无保证人民币不会在某个时间贬值。在极端市况下,市场未能提供足够人民币作兑换时,在获受托人批准后,管理人可以美元支付赎回款项及╱或收益分配。

3.当本基金所产生的收入并不足以支付本基金宣布之收益分配时,管理人可酌情决定该等收益分配可能从资本(包括已实现与未实现的资本收益)拨款支付。投资者应注意,从资本拨款支付收益分配即代表从投资者原先投资本基金的款额或该项原先投资应占的任何资本增值退回或提取部分金额。本基金作出任何收益分配均可能导致份额净值即时下跌。此外,正分派收益并不表示总投资的正回报。

4.内地投资者买卖本香港互认基金取得的转让所得,个人投资者自2015年12月18日起至2023年12月31日止,暂免征收个人所得税,企业投资者依法征收企业所得税。内地投资者从本香港互认基金分配取得的收益,个人投资者由本香港互认基金在内地的代理人按照20%的税率代扣代缴个人所得税,企业投资者依法征收企业所得税。由于中国内地与香港对基金投资者的税收政策存在差异,可能导致香港互认基金在内地销售的份额资产回报有别于在香港销售的相关份额。同时,中国内地关于在内地销售的香港互认基金与内地普通公募基金的税收政策也存在差异。综上,特别提醒投资者关注因税收政策差异而对基金资产回报可能产生的影响。内地投资者如需了解其投资于香港互认基金的中国税收政策,请查阅财税[2015]125号《关于内地与香港基金互认有关税收政策的通知》、财税[2018]154号《关于继续执行内地与香港基金互认有关个人所得税政策的通知》、财政部公告2019年第93号《关于继续执行沪港、深港股票市场交易互联互通机制和内地与香港基金互认有关个人所得税政策的公告》及其他相关的税收法规,或就各自纳税情况征询专业顾问的意见。

5.投资者可能需承受重大损失。

6.投资者不应单凭本文件作出投资决定。

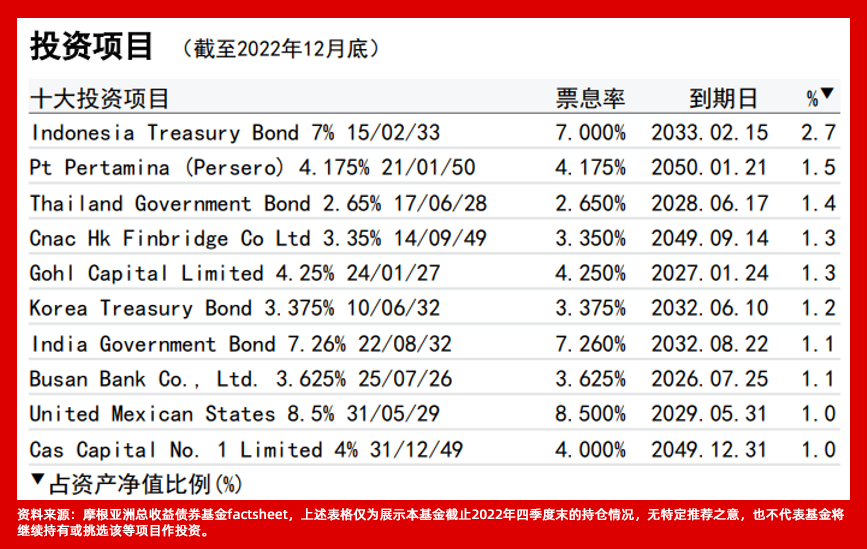

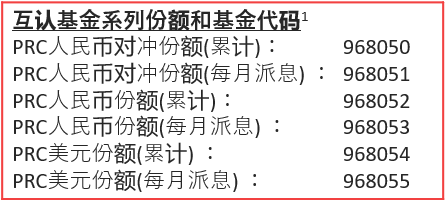

摩根亚洲总收益债券基金重要事项

•本基金主要(至少70%)投资于亚洲债券及其他债务证券。本基金将有限度地投资于以人民币计价的相关投资标的。

•本基金须承受债务证券(包含利率风险、低于投资级别/未获评级投资的风险、投资级别债券风险、主权债务风险、估值风险及信贷风险)、新兴市场、集中、货币、衍生工具、流通性、对冲、类别货币、货币对冲类别及与中国内地与香港基金互认有关的特别风险因素的相关风险。低于投资级别或未获评级债务证券之投资,可能须承受相比投资级别债券较高的流通性风险及信贷风险,并增加投资损失之风险。人民币对冲类别的人民币货币及货币对冲类别风险。人民币现时不可自由兑换。将境外人民币(CNH)兑换为境内人民币(CNY)是一项货币管理程序,须遵守由中国政府实施的外汇管制政策及限制。概无保证人民币不会在某个时间贬值。在极端市况下,市场未能提供足够人民币作兑换时,在获受托人批准后,管理人可以美元支付赎回所得款项及╱或收益分配。

•当本基金所得的收入并不足以支付本基金宣布的收益分配时,管理人可酌情决定该收益分配可能从资本(包括已实现与未实现的资本收益)拨款支付。投资者应注意,

•从资本拨款支付收益分配即代表从投资者原先投资本基金的款额或该项原先投资应占的任何资本增值退回或提取部分金额。本基金作出任何收益分配均可能导致份额净值即时下跌。此外,正分派收益并不表示总投资的正回报。

•内地投资者买卖本香港互认基金取得的转让所得,个人投资者自2015年12月18日起至2023年12月31日止,暂免征收个人所得税,企业投资者依法征收企业所得税。内地投资者从本香港互认基金分配取得的收益,个人投资者由本香港互认基金在内地的代理人按照20%的税率代扣代缴个人所得税,企业投资者依法征收企业所得税。由于中国内地与香港对基金投资者的税收政策存在差异,可能导致香港互认基金在内地销售的份额资产回报有别于在香港销售的相关份额。同时,中国内地关于在内地销售的香港互认基金与内地普通公募基金的税收政策也存在差异。综上,特别提醒投资者关注因税收政策差异而对基金资产回报可能产生的影响。内地投资者如需了解其投资于香港互认基金的中国税收政策,请查阅财税[2015]125号《关于内地与香港基金互认有关税收政策的通知》、财税[2018]154号《关于继续执行内地与香港基金互认有关个人所得税政策的通知》、财政部公告2019年第93号《关于继续执行沪港、深港股票市场交易互联互通机制和内地与香港基金互认有关个人所得税政策的公告》及其他相关的税收法规,或就各自纳税情况征询专业顾问的意见。

•投资者可能需承受重大损失。

•投资者不应单凭本文件作出投资决定。