股债轮动战胜市场

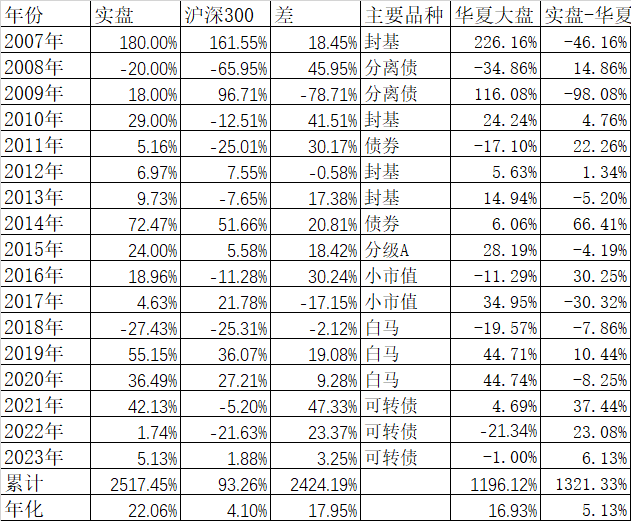

自从2007年开始做投资以来,一直靠量化满仓轮动多品种,截止到5月19日,16年半累计获得2517.45%的收益率,年化22.06%,不仅大幅度战胜了沪深300指数(累计93.26%,年化4.10%),也跑赢了期间最好的公募基金华夏大盘(累计1196.12%,年化16.93%)

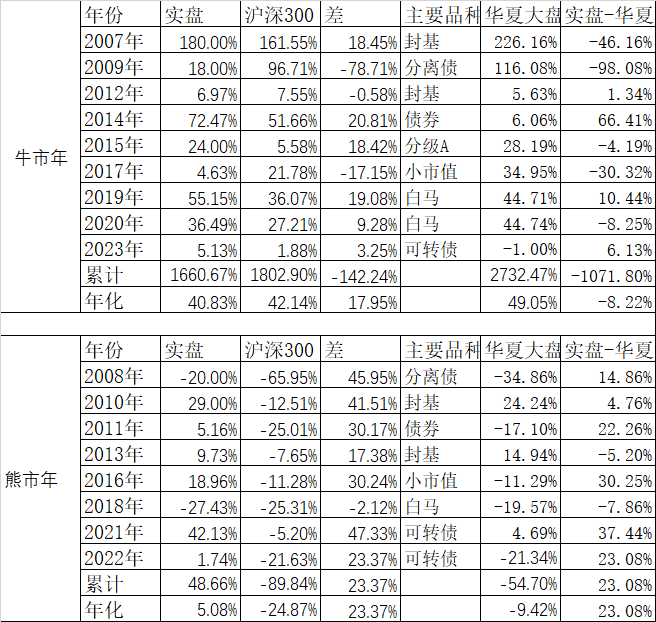

很多人都很羡慕,要我传授期间的秘诀,其实也没有什么秘诀,主要是靠有天然优势的四大金刚(封基、纯债、分级A、可转债),最近我在整理讲稿的时候,把这16年半的数据分成了两类,以沪深300为标准,当年上涨的算牛市年,当年下跌的算熊市年:

我惊讶的发现,在8年半的牛市年,我的年化收益虽然很高(40.83),但远远没有跑赢华夏大盘的49.05%,不仅如此,连沪深300(42.145)都跑输了。

长期大幅度跑赢的关键在8年的熊市年,虽然我的熊市年年化才5.08%,但也是大幅度跑赢了华夏大盘的-9.43%和沪深300%的-24.87%。

有意思的是,8年熊市,我的主要品种基本都是四大金刚,只有2018年的大熊市,当时片面相信了好的股票不怕的观点,死扛了一年,导致亏损严重。

这个数据说明什么呢?牛市跑输沪深300指数,说明我也是和大部分普通投资者一样,至少选股或者选品种的能力在牛市里最多只能算一个非常普通的投资者。关键是在8年的熊市,如果提前知道是熊市,普通人最多是空仓,那肯定大幅度跑赢指数和华夏大盘,但这样16年多的累计收益率就不是2517.45%,而是1660.67%,年化也不是22.06%,而是19.14%了。

所以我能长期战胜指数和最好的公募基金的关键不是在牛市而是在熊市。

首先我们不能片面的相信所谓的价值投资长期持股的观点,或许高手能选出熊市跌的少甚至上涨的股票,但我们普通人很难做到。2018年的惨败对我来说就是一个刻骨铭心的教训。对我来说,牛市能跟上指数,熊市切换到债性品种而不是空仓,这是一个经过16年实战检验的可行的方案,因为四大金刚里的纯债、分级A、可转债都是带有债性的品种,而当年高达30%折价率以上的封基,也是熊市跑赢指数的品种。

顺便说一句,我持有纳指100很多年了,因为我通过很多次的量化回测知道,在美股上以我的量化能力,几乎是无法战胜美股市场的,而A股则完全不同,这也是A股投资者的幸运,所以我们一定不能照搬成熟市场的一些结论,而是要结合A股的时间做出符合实际的策略。

对于股债跷跷板,相信大家已经没什么歧义了,这里的关键就是怎么就提前知道熊市来了提前切换到债性品种?

这确实是一个关键问题。我先说说几次切换:2008年的大熊市,是我入市的第二年,当年真的就是凭直觉切换到分离债,但其中也有误判,最大的误判就是奥运行情的误判,导致了我当年最大的亏损。2011年大熊市是股债双杀,能获得正收益是因为在930城投债惨案后抄底了红谷债等暴跌后的纯债,2016年是靠小市值大幅度跑赢了指数,2021、2022年就是靠2021年年中从茅台等白马股切换到可转债,当时就是做了白马股和可转债的比较后做出的切换,直到今年还在收益。

其实即使我在熊市中做的四大金刚,包括现在的可转债,在同样品种里的投资者中,我的业绩也是非常平庸的,关键还是选对大类。

总结一下切换的经验:一般都是以年度为单位的切换,所以不要被短期的涨跌所迷惑,至于怎么看为了一年里的市场风格的转变,我曾经用过很多估值方法,成功的不多,更多的还是要凭借经验。不要怕失败,我也多次失败,比如2021年茅台冲顶2600我没抛,一直跌到2000元的时候,我发现了更好的可转债轮动策略,依然清仓了茅台、隆基、招行等白马股切换到可转债里去了,虽然都没有抛在最高点,但现在看绝对是正确的。

失败确实是成功之母,不断学习,不断总结经验,才能在这个市场里活的更加长久。这也是我16年多能长期战胜市场的一点经验吧。

本篇文章来源于微信公众号: 持有封基

本文链接:https://kxbaidu.com/post/%E8%82%A1%E5%80%BA%E8%BD%AE%E5%8A%A8%E6%88%98%E8%83%9C%E5%B8%82%E5%9C%BA.html 转载需授权!