邓岳:新华指数量化的齐头并进:优势β+稳健α

对话实录

傅开波:我们能看到新华旗下有只新华中证云计算50ETF布局的云计算,是当下市场最为热门的主题之一,能否请邓总给我们介绍一下咱们新华指数与量化的产品线?

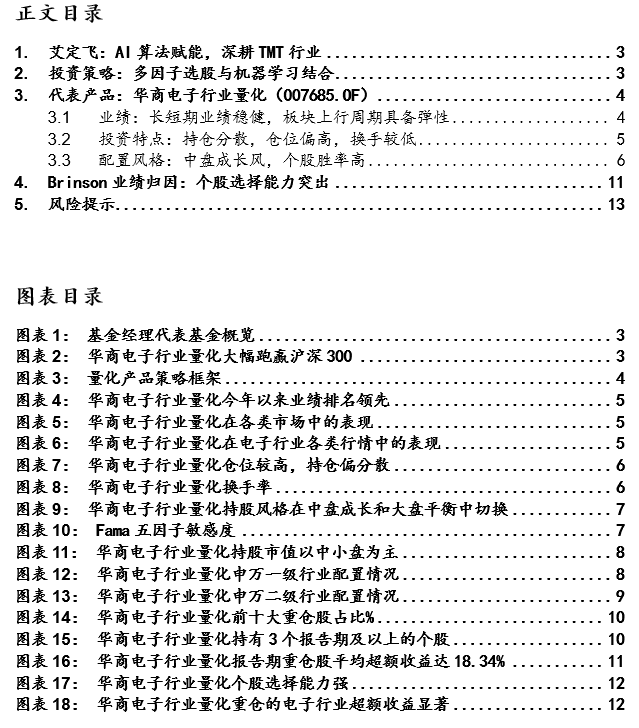

邓岳:新华基金的指数化产品线布局比较全面,没有押注某个单一方向。我们在被动方面的指数基金包括ETF和普通指数基金,在半主动方面有指数增强,在主动方面也有量化策略的产品。总的来说,我们看好这几个方向的发展前景,但由于各个方向的优势不一致,因此我们认为在每个方向都应该有所布局。

在美国,被动指数基金是一个非常流行且成熟的投资工具。因为其金融市场起步较早,至今已经发展得比较成熟,因此市场有效性很高,难以获得α。所以ETF在美国市场大行其道,其规模可能与主动投资规模相当。中国金融市场目前短期内还无法做到像美国一样的市场有效性。但是,随着机构投资者逐渐增多,国内市场也会逐步朝向这个方向发展,导致α收益逐渐减弱。由于这个过程很漫长,且中短期内仍然存在α收益。所以我们新华基金对远期布局纯被动产品,对于中短期布局一些主动和半主动的产品。其中,指数增强是市场上量化的一个主要赛道,我们也必须要有相应的产品。但如果我们的量化全部做指数增强,实际上就把自己的收益都锁死在了指数上,因此偏主动的产品也是必要的。所以我们在偏主动的产品上更看重主动投资的逻辑,希望用量化模型将主动投资的逻辑固定下来,提取主动投资的精华,用量化的方式使策略表现更稳定。

傅开波:新华中证云计算50ETF主要聚焦于云计算相关产业链个股,能否请您介绍一下这该行业目前状况以及未来的前景如何?

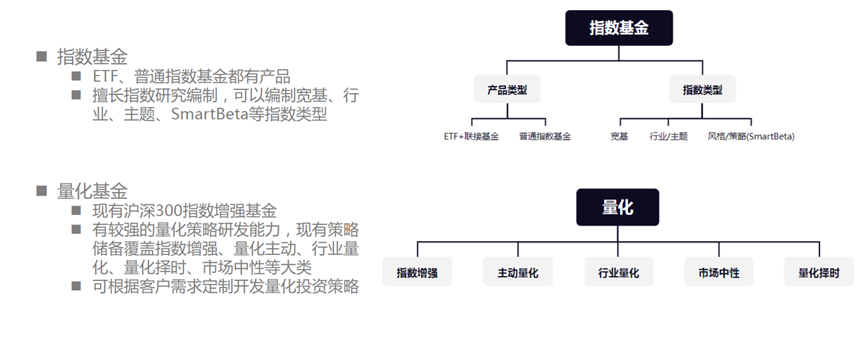

邓岳:云计算是今年一个主线投资逻辑,我非常看好这个行业。首先,云计算与国家政策密切相关,如信创、信息安全和数字经济等政策都与云计算直接相关,无论是软件还是硬件都不可避免地涉及到云计算。其次,除了政策的强力推动,今年还有一个与计算机行业相关的重大突破,即以ChatGPT为代表的人工智能领域的突破,这一重大科技进步会将带来各种需求。在研究算法的过程中,需要大量投入软件、硬件以及云设施等计算机技术,而上线后更需要大量的计算能力,这将直接利好于云计算产业。简而言之,推动发展的政策已经是计算机行业几十年以来最强的一次,ChatGPT也是几十年来难得一见的科技突破,由其带来的巨大变化会对整个相关产业都产生非常强的带动作用。所以,强政策和大突破这两个因素结合在一起,对云计算行业的未来发展非常有利。

傅开波:今年以来AI有关的个股,股价一骑绝尘,涨幅惊人,请问您是如何看待当下云计算相关个股当下的投资性价比?

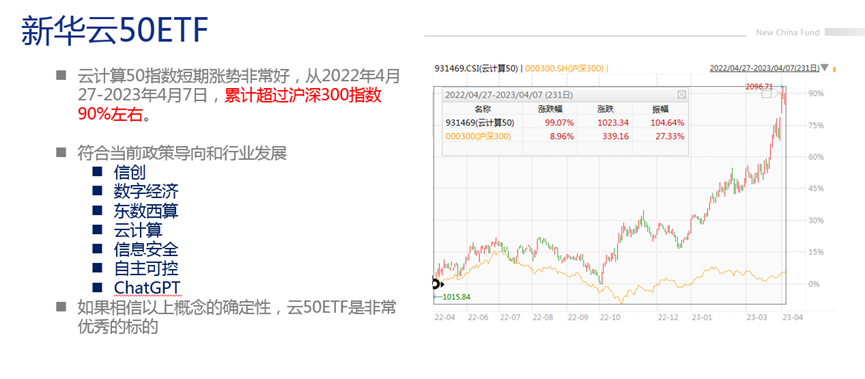

邓岳:云计算50指数从去年4月低点到现在已经接近翻倍,前期涨势非常好。由于刚才提到,无论是政策还是行业内生的ChatGPT的推动,都是对行业的大利好。因此从行业基本面看是向好的,给指数提供了比较好的支撑。由于未来的基本面变化还没有反映在盈利数据里,所以,短期看估值比较高,但像历史上其他成长性行业一样,高成长行业应该给予高估值,高估值会随着盈利的快速增长而逐步消化。历史上云计算50的前两轮高点在2015年和2020年,分别是由互联网+和信创推动。但是,这一轮行情源于外部环境的变化,自主可控的需求进一步加强,我们可以明显看到政策强度是强于前两次行情。此外,ChatGPT又是大级别的行业技术突破,两者相结合,超过前两次高点也并非不可能。因此,我认为后续发展还是有一定的上涨空间。

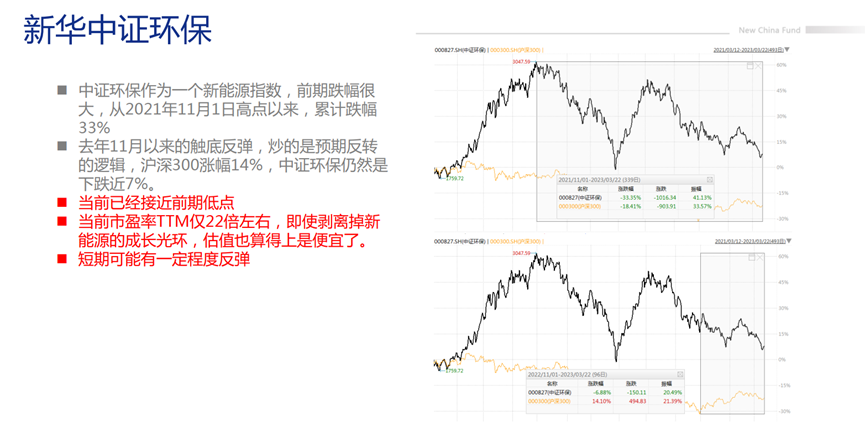

傅开波:新华中证环保产业主要聚焦于新能源相关板块,今年以来整体回撤较大,您是如何看待新能源板块当下的行情呢?是否还具备投资价值呢?

邓岳:中证环保指数作为一只新能源为主的指数,最近一年多表现可以说比较惨淡。我认为主要原因是行业逐步从高成长行业过度到成熟行业,市场担心行业的增速会下降,不愿意给出合理的估值。但是现在中证环保指数在Wind上的TTM市盈率仅为22倍左右,即使从比较成熟的行业来看,其估值也已经很低。其实我对新能源行业的成长性并不悲观,无论是新能源汽车还是光伏风电储能,都远没有达到饱和的状态,行业还是有相当的成长前景。从这个角度来看,新能源行业目前存在一定的低估。此外,沪深300在从去年11月开始的这轮上涨中涨了十几个点,然而中证环保指数却还是下跌,两者差距超过20%,后续存在均值回归的可能性。所以当前对于新能源行业的短期走势,我个人还是比较看好的。

傅开波:对于投资者来说,常常会有买指数基金还是买主动权益基金的疑问,请问被动ETF投资与主动基金相比,有什么优势?

邓岳:我认为指数基金的优势可以主要从下面几个点来概括:

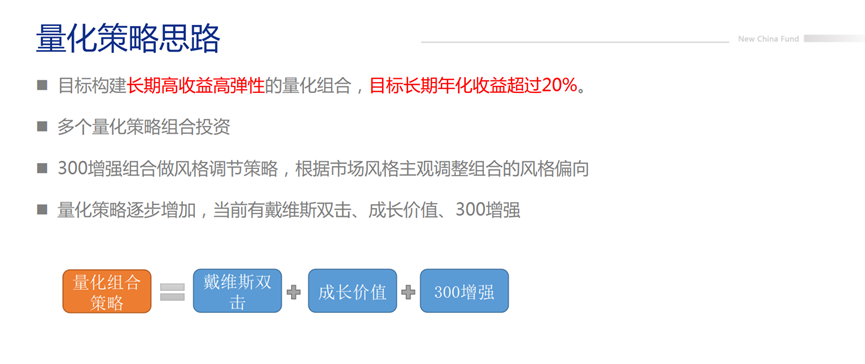

傅开波:咱们在量化线上既布局了指数增强产品,也布局了主动量化产品,能否请您谈谈咱们的量化投资框架是如何的?

邓岳:指数增强其实和大家差别不大,就是多因子模型的框架,常用的是打分模型或者是回归模型,可能在因子方向上有所区别。

傅开波:咱们有一只沪深300指数增强的产品,这两年来300指数整体回撤较大,在此情况下您是如何看待沪深300这个宽基beta的?

邓岳:沪深300指数是一个市场表征指数,其实就代表了中国A股整体的龙头企业的表现。这两年整体回撤较大就是中国经济困难的实际体现,经济数据不够理想,那沪深300指数肯定会往下走。

对于未来沪深300的判断,就是看今年经济增长的情况。从国家角度来看,不少问题比较艰难。无论是国际形势,还是就业问题和债务问题,都比较难解决。今年是国家主抓经济的年份,相对去年的艰难环境应该有比较大的复苏,国家应该会有各种措施把经济数据拉起来。可能今年一季度的数据不一定特别好,但国家也会一步步去进行调整,政策可能会相应进行增强,相信今年经济的目标一定会坚定的去追求,所以我比较看好今年中国的经济,今年对沪深300这样的指数的表现应该保持乐观。

傅开波:对于投资者来说,会陷入到底是选主动量化产品还是指数增强产品的疑问中,请您介绍一下主动量化和指数增强产品的异同点,以及不同的投资者应该选什么样的产品?

邓岳:简单来说,主动量化与指数增强产品的相同点都是有alpha,而不是纯beta。不同点就是主动量化产品是不跟某个指数的,所以,是一个没有锚的产品,一般没有beta属性的限制。而指数增强基金是要比较紧地跟踪某个指数的,所以beta属性受跟踪指数的限制很大。

傅开波:近年来咱们量化圈内对对标885001的策略非常感兴趣,纷纷加入相关产品的布局,请问您是如何看待这类产品的?咱们量化在此种策略组合上有何优势?

邓岳:不可否认,确实有客户有这样的产品需求,迎合客户的产品需要是管理人的重要目标。

我们在做主动量化策略上也是以该指数为基准的,但是我们并没有特别强调要稳定跑赢该指数,如果做成指数增强的形式,限制就比较死,收益没有什么弹性。我们还是希望从合理的投资逻辑入手,让量化策略的alpha是有逻辑支撑的,而且这个逻辑确实是合理的,从而获取长期较高的收益,用这样的方法来实现长期跑赢该基准指数。

所以运用这样的策略,我们还是能够长期跑赢这个基准指数,但没有刻意的作为一个指数增强的形式来做。

傅开波:今年以来其实公募基金市场的alpha整体较差,不管是主动权益还是增强类产品,您觉得这种行情出现的原因是什么?之后能否恢复到常态?

邓岳:简单来说,对于量化不友好的原因就是市场行情大幅偏离了基本面的数据。做量化投资,或多或少会用到基本面的数据,那市场如果到了不看数据的时候,模型就是要失效。如果因子选择估值低的,但市场炒的是未来高收益的,那这个估值因子就是会失效。如果选择高成长的因子,但高成长因子不在今年最热门的几个赛道上,没有资金去推动上涨,那因子就是失效。

从去年11月以来,市场都是偏离基本面数据运行的,先是预期疫情放开之后的基本面反转,行业基本面的反转,大家推断某些行业基本面将要发生变化,炒了一波反转预期;接着是政策推动的信创、信息安全、自主可控等概念,这些企业以前的业绩没有多出色,很多相关企业可能还是负收益或者净利润是负的,那这样用量化的模型就无法选出来;后来又是ChatGPT、芯片这种新生事物,很难反应在基本面数据里,这些都体现在未来盈利的预期。这三个主线逻辑都是和基本面数据完全无关的,都体现的是未来的预期。在这种时候,量化的策略还是要大量依赖于基本面数据的,无法完全捕捉到这种预期的大幅变化,所以量化策略在这样的市况下是表现不佳的。

但情况也会逐渐发生变化,时间进入4月,进入数据密集披露期,马上就会有新的报表数据形成新的基本面的锚。必然会有一些企业的数据能够有一部分在报表中有所反应,数据在成长性上会有一个变化,这样大家也会慢慢从之前炒预期的状态回到数据上来,当市场逻辑回到看数据的时候,量化策略应该会有比较好的表现。短期内量化策略比较艰难,相信未来会有一定的回水。

傅开波:邓总您对接下来3个季度市场行情是如何看待的?

邓岳:总结为一句话:前途是光明的,路径是曲折。

我对国家拉经济保就业等目标的力度还是有信心的,这是我对前途看好的理由。在全球主要经济体中,我认为中国的相对优势是非常明显的。中国今年的预期是5%往上的,但是欧美的情况可能是负的,从这个角度上来讲,预期外的海外资金可能会关注A股。

路径是曲折的理由就是国际形势还是有比较多的风险点的,国内也可能有一定潜在的风险,都需要紧密关注。此外,之前市场上炒的比较远的预期,现在随着季报数据的落地,可能会有一定的短期回调,都是有可能发生的。

(全文结束)

(纪要整理:陈威、林希民、姚烨)

做「开源」的量化研究

to be a quant,to be open-minded.

更多交流,欢迎联系:

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究