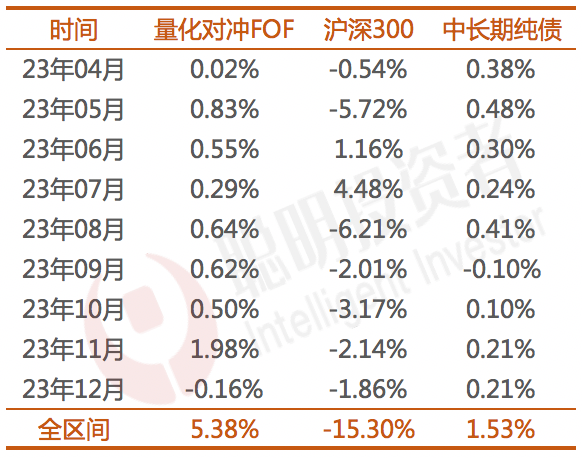

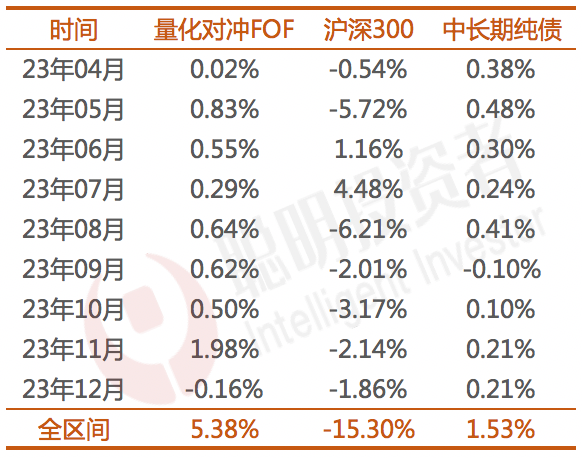

2023年全区间收益率超5%,招银理财这只buff叠满的量化对冲FOF是怎么做到的?

中性策略:只要阿尔法,不要贝塔

中性策略:只要阿尔法,不要贝塔 商品CTA策略:提供差异化,锦上添花

商品CTA策略:提供差异化,锦上添花 FOF:业内翘楚,为我所有

FOF:业内翘楚,为我所有 投资者:合理预期,长期投资

投资者:合理预期,长期投资

本篇文章来源于微信公众号: 聪明投资者

中性策略:只要阿尔法,不要贝塔

中性策略:只要阿尔法,不要贝塔 商品CTA策略:提供差异化,锦上添花

商品CTA策略:提供差异化,锦上添花 FOF:业内翘楚,为我所有

FOF:业内翘楚,为我所有 投资者:合理预期,长期投资

投资者:合理预期,长期投资

本篇文章来源于微信公众号: 聪明投资者

量化,第一位的是概率,第二位的,我认为是匹配。前面已经提出了一个高拟合策略不宜长期持有,低拟合策略不宜短期持有的概念。这是策略特性和使用模式的匹...

查理·芒格撰写本文的背景是2008年美国次贷危机,当时房地产市场引发的剧震还在继续。芒格用他一贯的多学科思维去思考自由市场经济生态体系,包括社会矛盾的解决思路,其观察问题的角度和逻辑令人启发。当然,我...

无法与优秀的基金经理白头偕老,这或许是主动基金持有人的“宿命”。那些曾经优秀的主动基金经理,往往不是因为规模的攀升而泯然众人,就是过于优秀早早“奔私”。如何持续不断地发掘“新秀”或者“黑马”,就成了主...

“到了风险暴露的时候往往赚钱的机会就来了,所以价值投资一个最大的特点就是风险暴露的时候你开始赚钱了,跷跷板游戏开始拥过来了。”归江与姜诚在聪明投资者in咖对话中,谈到身为价值投资者的觉悟以及攻守平衡。...

2023 年指数基金领域的第一“卷”,当属国证2000指数基金的发行潮。当你因此开始关注市值下沉小盘股的投资机会时,千万不要忽视,早有聪明资金提前潜伏存量基金,或许是希望重演 2022 年中证1000...

2024年是牛市开启的年份https://www.jisilu.cn/question/486534给监管部门的一封信——请从新希望做起,停止批准所有猪企在猪周期底部的再融资https://www.j...