如何发掘黑马基金经理

无法与优秀的基金经理白头偕老,这或许是主动基金持有人的“宿命”。

那些曾经优秀的主动基金经理,往往不是因为规模的攀升而泯然众人,就是过于优秀早早“奔私”。

如何持续不断地发掘“新秀”或者“黑马”,就成了主动基金投资的重要一课,也成为许多基金投顾、FOF 的核心工作。

那些新人基金经理又成为黑马的潜质?最近华安证券金工组有一篇研报,《【华安金工】小荷才露尖尖角:黑马基金经理如何挖掘?——基金研究系列之十四》很有启发性。

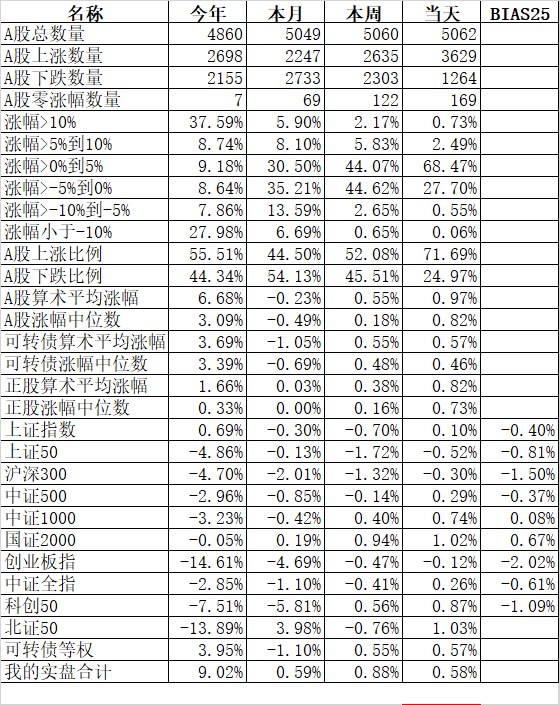

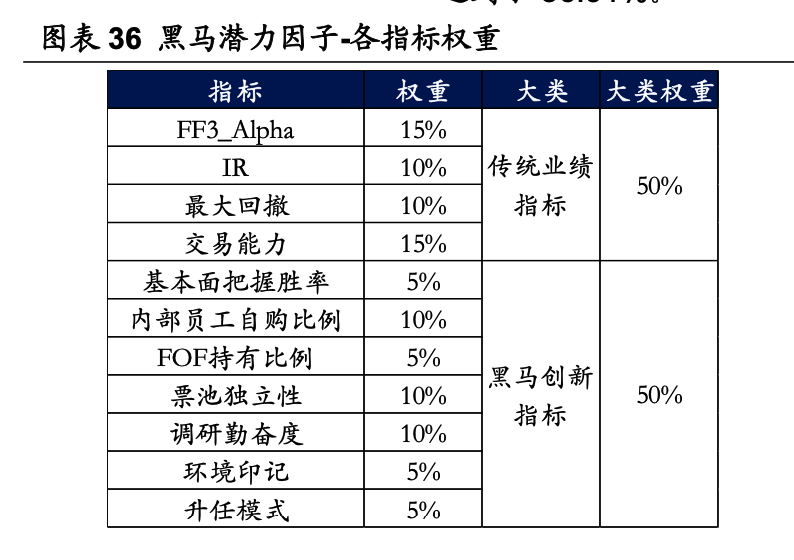

这篇研报用量化的手段,探究了一些能成为黑马新人的共同特质,并构建了下图这样的打分体系。

类似战绩之类,是理所当然的指标,不过华安证券这篇研报提出的几个“黑马创新指标”,的确挺有意思,我挑几个比较新鲜同时有意思的指标展开一下。

环境印记

环境印记,就是一位投研人员是在熊市还是牛市中成为基金经理的。

这个指标有两层价值。

第一层,牛市基金数量扩张快,对基金经理需求多,所以升任的新人“水分”会大一点。但熊市基金不好卖,对基金经理需求也低,这时候能够升任基金经理的,应该更有料。

第二层,上来就是熊市环境的地狱模式,能活下来的一般是比较谨慎,而非急躁冒进的基金经理,这对于长期业绩是有价值的。

升任模式

投研人员是如何成为基金经理的?

华安证券这篇研报归纳了三个模式:

发行新基金

现有基金增聘

替代原有基金经理

华安证券的统计显示,23 模式升任基金经理的后续 alpha更强。

这个视角,我觉得一定程度与环境印迹也有关系。一个新人能直接发新基金成为基金经理,往往是在牛市,许多专户做的不错的纷纷走上前台发基金了,但后续能不能持续做好,的确难说。

相比之下,基金增聘,一般是基金公司常态下有意识培养新人(典型的就是兴证全球)。至于能替代原有基金经理的模式,往往是要能完全替换掉此前的那位,必须是足够强的才行。

票池独立性

这个其实就是“不抱团”的另一种说法。

对于新人,尤其是大公司大平台的新人,复刻公司顶流的风格,或者基金公司的核心持股,是一种安稳,相对收益上不容易出大偏差的安稳之策。但这种方式,注定难以成为黑马——除非是同样的股票池,在择时、持股比率配置上有独到之处。

相比之下,不抱团的新人,至少说明内心足够强大,能够鹤立独行。

华安的研究发现,股票池越独立,未来产生的alpha 越强。

这点倒是启发了我,虽然我一直在关注“不抱团”数据,但聚焦往往是在已经有三年历史的中生代,对黑马关注不足,等今年中报数据出来后,倒是可以专门关注一下不抱团的新人。

内部员工认可和 FOF

内部员工认可,已经被很多研究证明对于基金甑别是有价值的指标。

在黑马上,同样如此,甚至更为重要。

基金经理新人,意味着历史业绩少,访谈少,要评断其靠谱程度,信息的匮乏是最大的问题。

在这样的前提下,内部员工无疑是掌握最多最多元化信息的人,他们愿意买一位新人,多多少少是有参考价值的。

其实从笔者以往的经验来看,内部人士对基金经理新人的许多信息了解程度,比如自购了多少,比如内部受捧程度,比如性格,这些是极有价值的信息,而内部购买数量,则是一个外部可观察的综合数据。

至于 FOF持仓,作为能去公司调研,能让公司投研总监点评新人的 FOF,在挖掘新人上,的确有相当的优势。

首年业绩

上任首年业绩如何,对发掘黑马很重要。

华安证券的研究显示,FF3_Alpha(使用法玛三因子模型控制规模、风格变量后的 Alpha)、交易能力有比较好的预测性和持续性。

华安证券的这篇研究报告,为我们建立了一个框架去判断一个新人基金经理成为黑马的可能性,这无疑是最重要的一点。

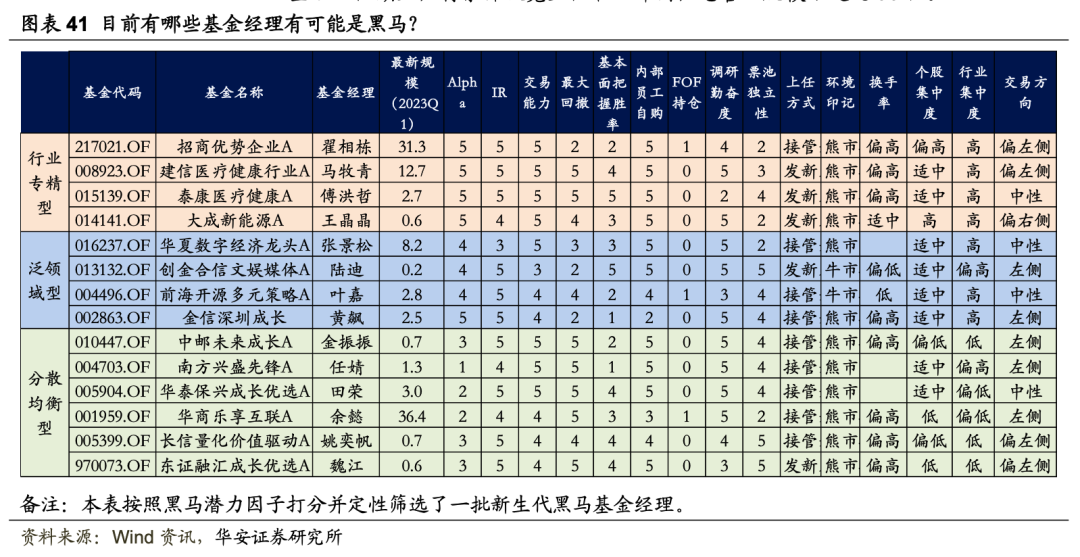

当然,我想可能更多基民等待的是一份代码清单,华安证券这点还是非常赞,给出了一份他们发掘有潜质的新人,老实说里面除了招商的翟相栋已经大热,其他的我几乎都没关注过。瞄了一下,中邮的金振振和华泰宝兴的田荣准备接下来重点关注下。

本篇文章来源于微信公众号: EarlETF