2023Q2主动权益类基金又加配了哪些行业?

摘要

2023Q2主动权益类基金的数量和规模变化分析

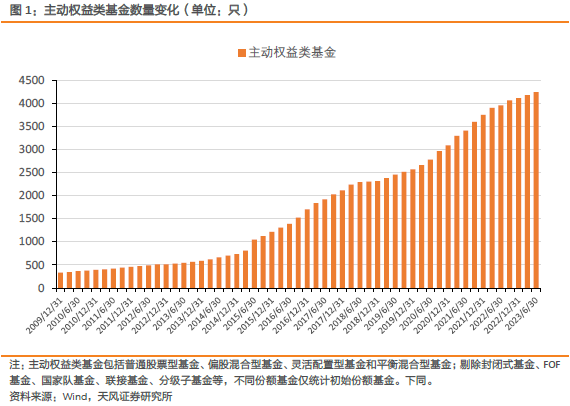

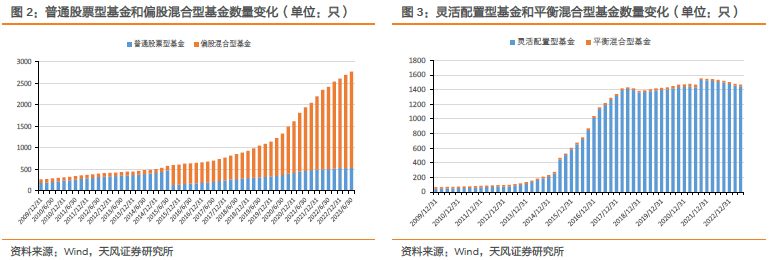

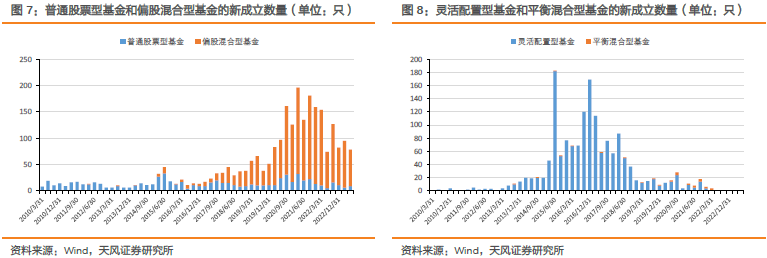

基金数量方面,主动权益类基金数量持续增长。截至2023年二季度末,全市场共有4244只主动权益类基金。其中,普通股票型基金有534只、偏股混合型基金有2242只、灵活配置型基金有1443只、平衡混合型基金有25只。基金新发数量方面,主动权益类基金新发数量较上季度有所下滑。截至2023年二季度末,全市场共新成立79只主动权益类基金。其中,普通股票型基金有9只、偏股混合型基金有69只、灵活配置型基金有0只、平衡混合型基金有1只。

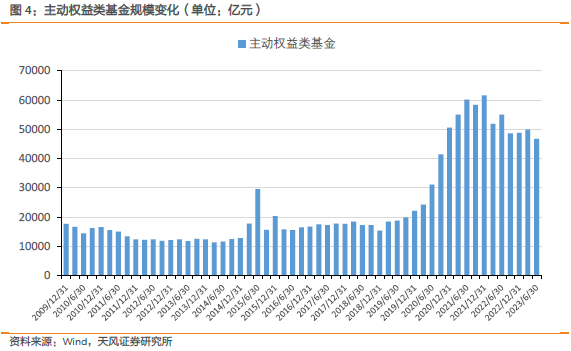

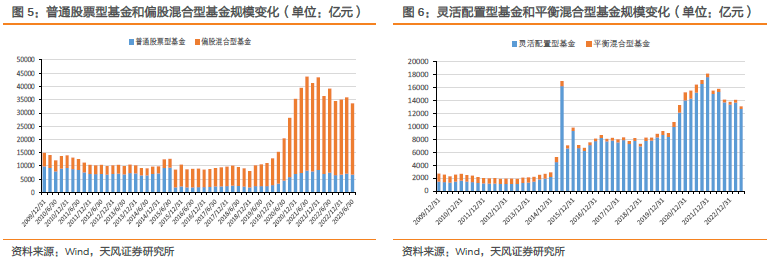

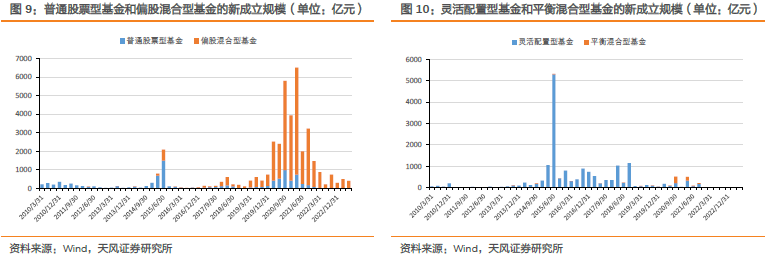

基金规模方面,主动权益类基金整体规模较上季度有所下滑。截至2023年二季度末,全市场主动权益类基金合计规模达到了46700.14亿元,较上季度减少3206.95亿元。其中,普通股票型基金合计规模减少315.37亿元至6760.96亿元、偏股混合型基金合计规模减少1895.34亿元至26860.42亿元、灵活配置型基金合计规模减少970.84亿元至12680.04亿元、平衡混合型基金合计规模减少25.40亿元至398.72亿元。基金新发规模方面,主动权益类基金新发规模有所下降。截至2023年二季度末,全市场主动权益类基金新成立规模达到了418.65亿元。其中,普通股票型基金合计规模为25.41亿元、偏股混合型基金合计规模为389.32亿元、灵活配置型基金合计规模为0.00亿元、平衡混合型基金合计规模为3.92亿元。

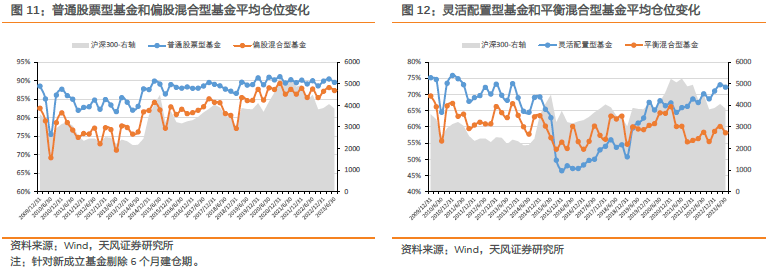

2023Q2主动权益类基金的仓位变化分析

在基金仓位方面,各类主动权益基金仓位较上个季度均有不同程度下调。2023年二季度相对一季度,普通股票型基金减仓0.91%至89.56%,偏股混合型基金减仓0.80%至87.36%,灵活配置型基金减仓0.73%至72.27%,平衡混合型基金减仓1.98%至58.18%。

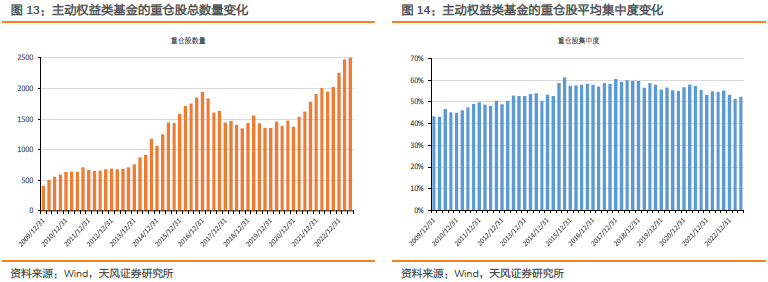

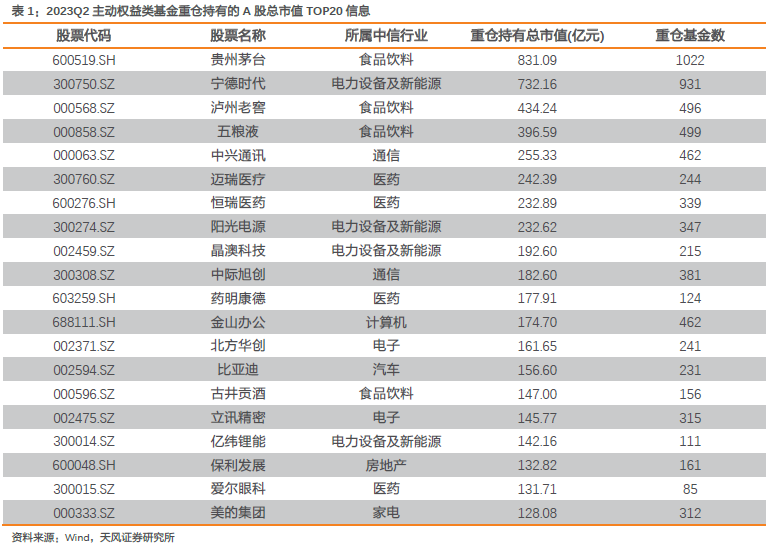

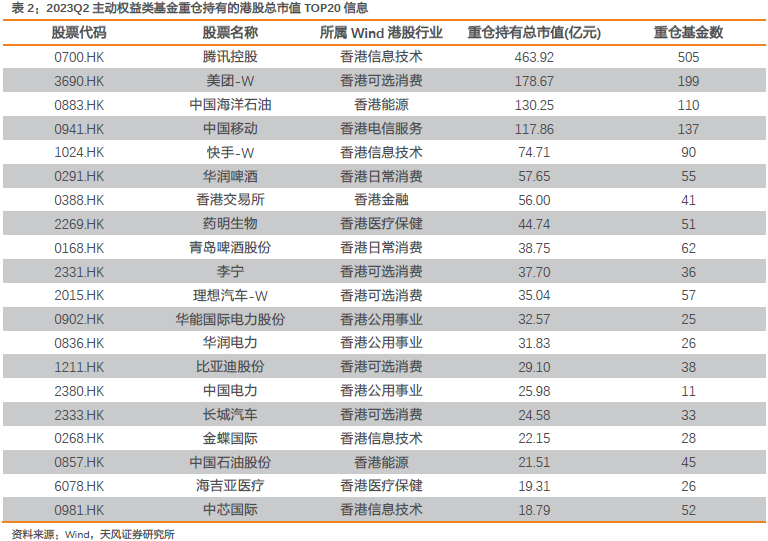

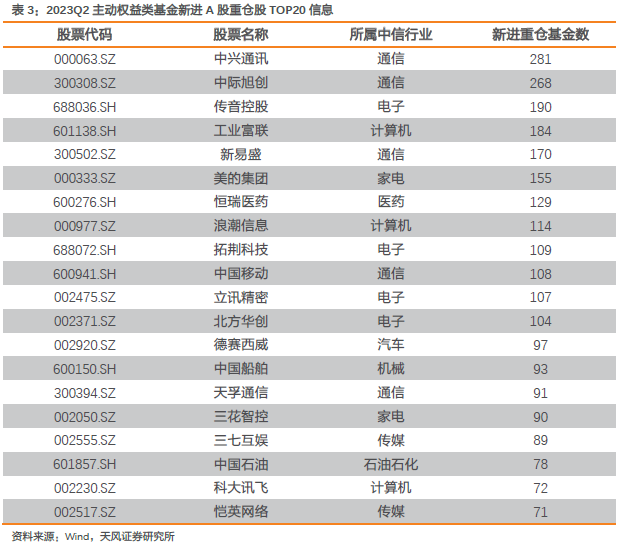

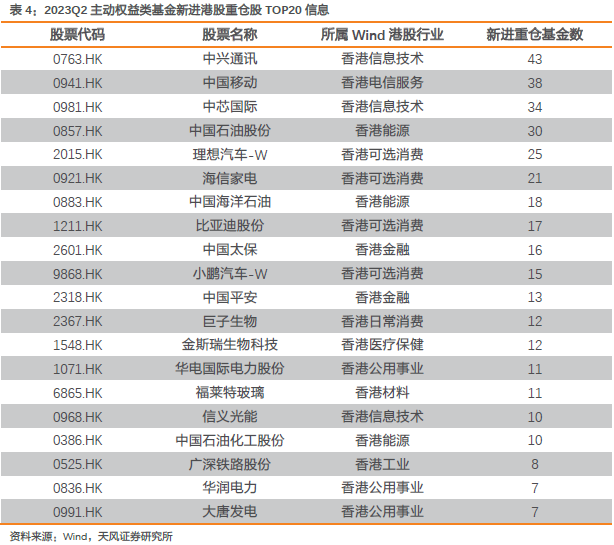

2023Q2主动权益类基金的重仓股变化分析

在重仓股数量方面,2023年二季度主动权益类基金重仓股总数量连续四个季度提升并持续刷新历史最高水平,本季度最新重仓股数量为2507只;重仓股平均集中度较上季度有所回升,最新重仓股平均集中度为52%。被新纳入重仓股较多的A股是贵州茅台、宁德时代、泸州老窖、五粮液、中兴通讯等等;被新纳入重仓股较多的港股是腾讯控股、美团-W、中国海洋石油、中国移动、快手-W等等。

2023Q2主动权益类基金的配置偏好变化分析

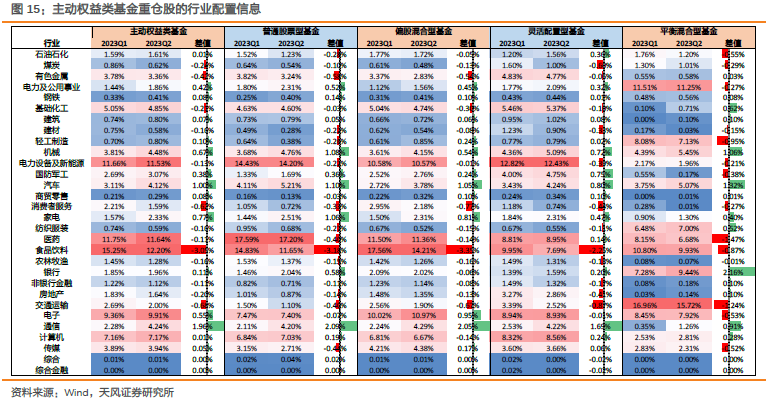

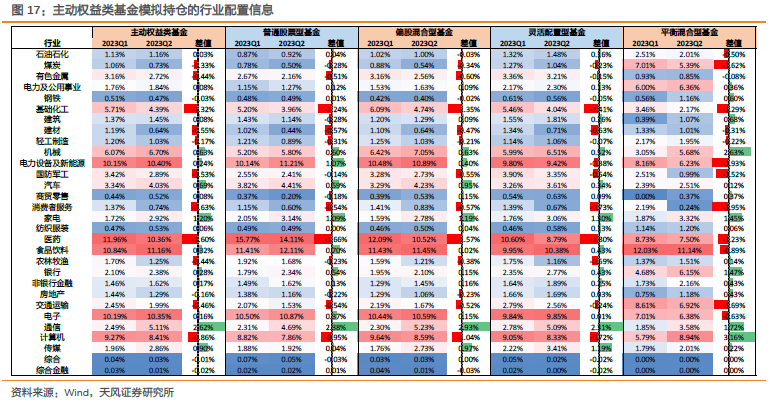

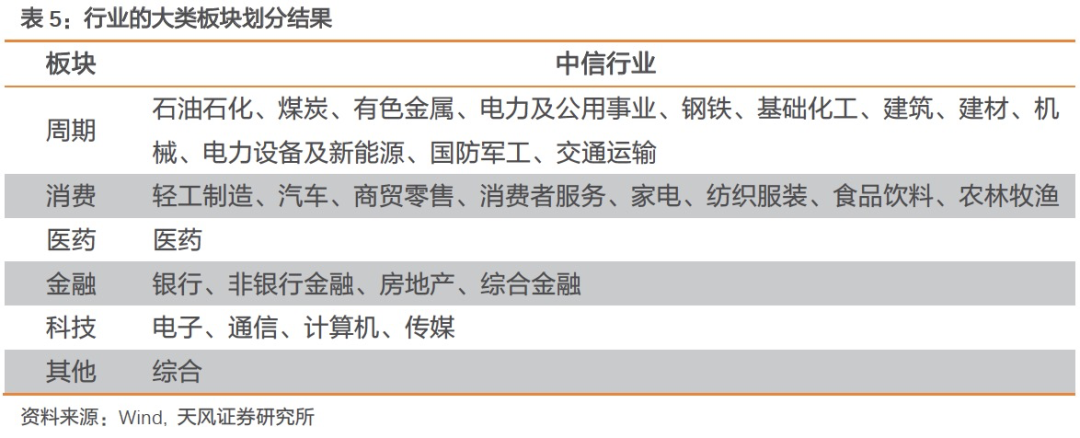

在行业配置方面,2023Q2主动权益类基金重仓股在通信、汽车、家电、机械、电力及公共事业等行业加仓;在食品饮料、消费者服务、交通运输、有色金属、煤炭等行业减仓。引入重仓股补全法,我们可以得到更加有效的基金模拟全持仓信息。进一步分析发现,模拟全持仓在通信、家电、传媒、汽车、机械等行业加仓;在医药、基础化工、计算机、消费者服务、国防军工等行业减仓。

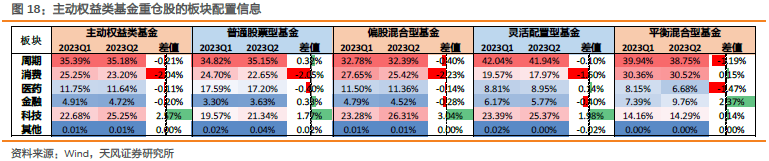

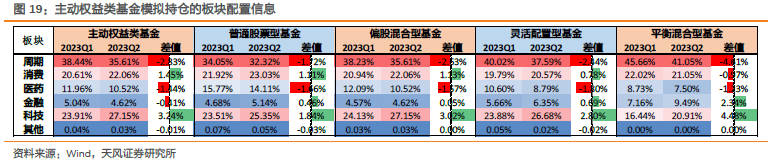

在板块配置方面,主动权益类基金重仓股在科技块加仓2.57%;在消费板块减仓2.04%。模拟全持仓在科技板块加仓3.24%;在周期板块减仓2.83%。

1. 2023Q2主动权益类基金的数量和规模变化分析

基金数量方面,主动权益类基金数量持续增长。截至2023年二季度末,全市场共有4244只主动权益类基金。其中,普通股票型基金有534只、偏股混合型基金有2242只、灵活配置型基金有1443只、平衡混合型基金有25只。

2. 2023Q2主动权益类基金的仓位变化分析

在基金仓位方面,各类主动权益基金仓位较上个季度均有不同程度下调。2023年二季度相对一季度,普通股票型基金减仓0.91%至89.56%,偏股混合型基金减仓0.80%至87.36%,灵活配置型基金减仓0.73%至72.27%,平衡混合型基金减仓1.98%至58.18%。

事实上,主动偏股型基金的仓位变化与市场行情相关度较高。当市场上涨时,大多数基金经理会选择增加权益仓位;当市场下跌时,大多数基金经理则会选择降低权益仓位。混合型基金的仓位变动相对较大,2023年以来受主题投资以及各板块走势影响,多数基金经理选择顺势而为根据市场整体情况改变自身产品的权益仓位。

3. 2023Q2主动权益类基金的重仓股变化分析

在重仓股数量方面,2023年二季度主动权益类基金重仓股总数量连续四个季度提升并持续刷新历史最高水平。2023Q2主动权益类基金共将2507只股票纳入重仓股。可以发现,2016年及以前,主动权益类基金的重仓股总数量逐年增加,最高超过1900多只;2017年,主动权益类基金的重仓股总数量迅速减小;2018年后,主动权益类基金的重仓股总数量整体变化不大,基本维持在1400只左右;2021年以来重仓股数量再度增加,2023年二季度持续刷新历史最高水平。

在重仓股集中度方面,2023年二季度重仓股平均集中度有所回升。2023Q2主动权益类基金的重仓股平均集中度为52%。可以发现,2018年以来,主动权益类基金的重仓股平均集中度整体变化不大,基本维持在55%左右。

4. 2023Q2主动权益类基金的配置偏好变化分析

在重仓股行业配置方面,主动权益类基金行业配置依旧较为分散,仅在食品饮料、医药、电力设备及新能源、电子、计算机等行业上的配置权重相对较高。2023Q2相比于2023Q1,主动权益类基金在通信、汽车、家电、机械、电力及公共事业等行业加仓;在食品饮料、消费者服务、交通运输、有色金属、煤炭等行业减仓。

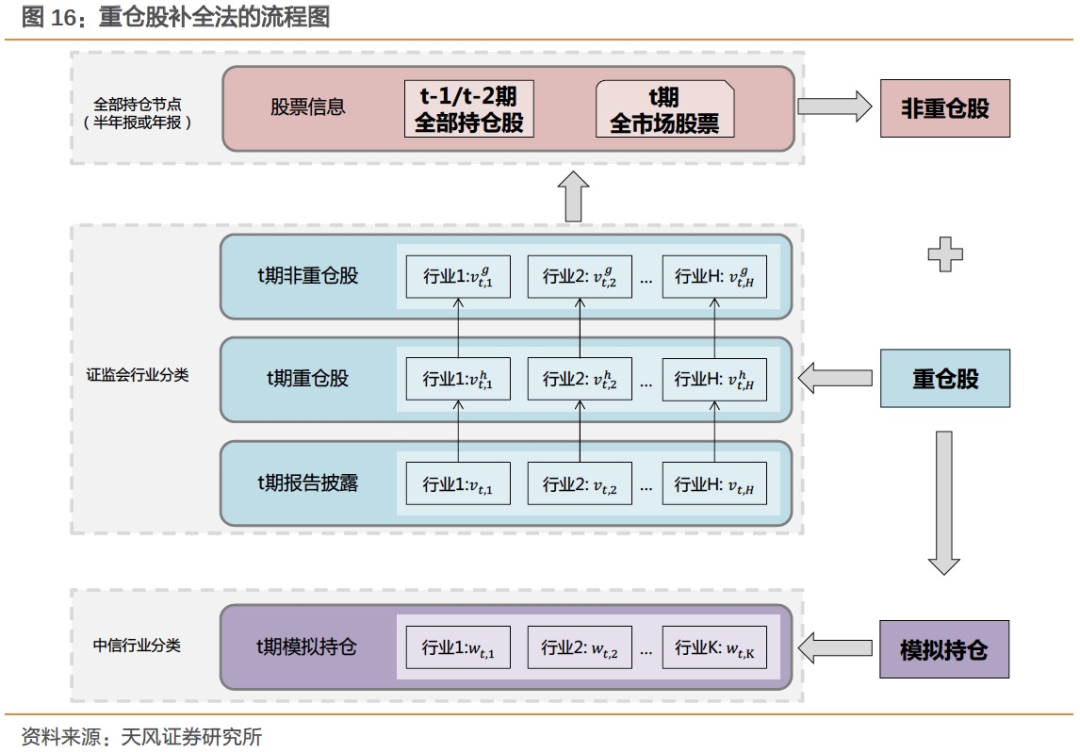

具体的,重仓股补全法,即在证监会行业配置约束下,利用上期持仓股票和全市场其他股票补全本期行业配置缺失的部分,模拟本期全部持仓,进而估计基金的中信行业配置信息。其中,在三季度(或三季度)节点使用的是上期的年报(或半年报)的真实持仓信息,在二季度(或四季度)节点使用的是上期的一季报(或三季报)的模拟持仓信息。该方法前提假设条件为基金经理配置偏好具有延续性,其管理的基金在前后期非重仓股的行业配置比例不变。

以主动权益类基金进行实证研究发现,重仓股补全法估计的行业配置信息与真实行业配置信息的整体相关性在0.99以上,平均行业偏离在0.15%以下,远优于传统的净值回归法和重仓股单位化法。

在模拟持仓行业配置方面,主动权益类基金模拟持仓的行业配置较为分散,在医药、食品饮料、电力设备及新能源、电子、基础化工等行业的配置权重较高。2023Q2相比于2023Q1,主动权益类基金在通信、家电、传媒、汽车、机械等行业加仓;在医药、基础化工、计算机、消费者服务、国防军工等行业减仓。

在重仓股板块配置方面,主动权益类基金重仓股的板块配置较为集中,在周期和科技板块上的配置权重超过25%。2023Q2相比于2023Q1,在科技块加仓2.57%;在消费板块减仓2.04%。

关注我们

风险提示:本报告为基于历史数据统计结果,市场风格变换和基金风格调整等风险均可能使得模型失效。

注:本报告为基于历史数据统计结果,市场风格变换和基金风格调整等风险均可能使得模型失效。

证券研究报告

《天风证券-基金研究:主动权益类基金持仓解析:2023Q2主动权益类基金又加配了哪些行业?》

对外发布时间

2023年07月21日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

韩乾 SAC 执业证书编号:S1110522100001

本篇文章来源于微信公众号: 量化先行者