300ESG 选股策略组合九月超额收益接近 1%

ESG 选股策略 2023 年 10 月定期跟踪报告

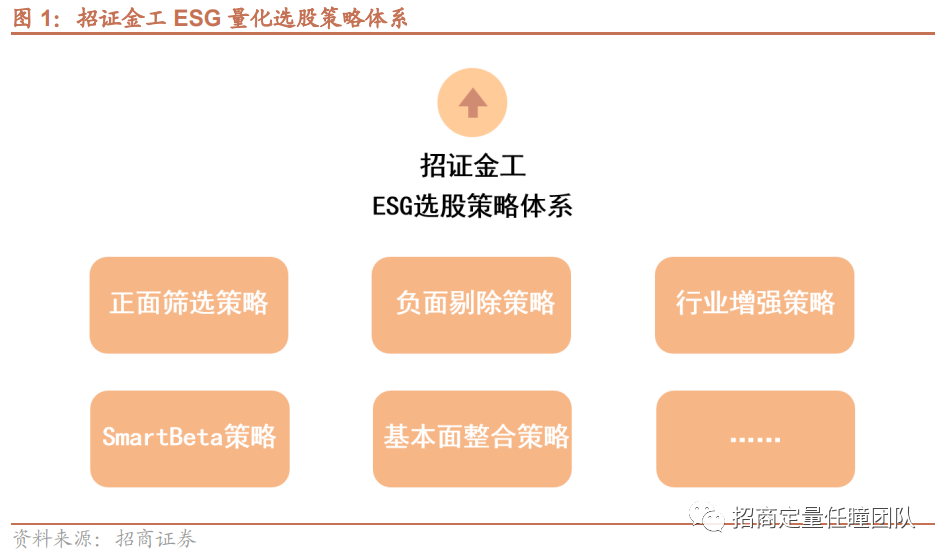

招证金工ESG量化选股策略体系

正面筛选策略:从指数样本股中选取ESG分数靠前的上市公司股票作为样本股,以反映ESG分数较高股票的综合表现; 负面剔除策略:从指数样本股中剔除ESG分数靠后的上市公司股票,选取剩余股票作为策略样本; 行业增强策略:对行业权重的变动范围施加约束,使策略持仓中各中信一级行业的权重限制在基准指数行业权重上下1%以内,降低策略组合与基准指数的行业偏离; Smart Beta策略:以ESG分数作为组合权重进行加权,通过调整ESG在组合中的暴露强调ESG因子的作用,从而获得超出Beta的收益; 基本面整合策略:采用分位数变换对 ESG 因子与其他基本面因子进行标准化,再以等权方式合成综合因子并选择综合因子最高一定比例股票。

部分ESG量化选股策略的近期表现

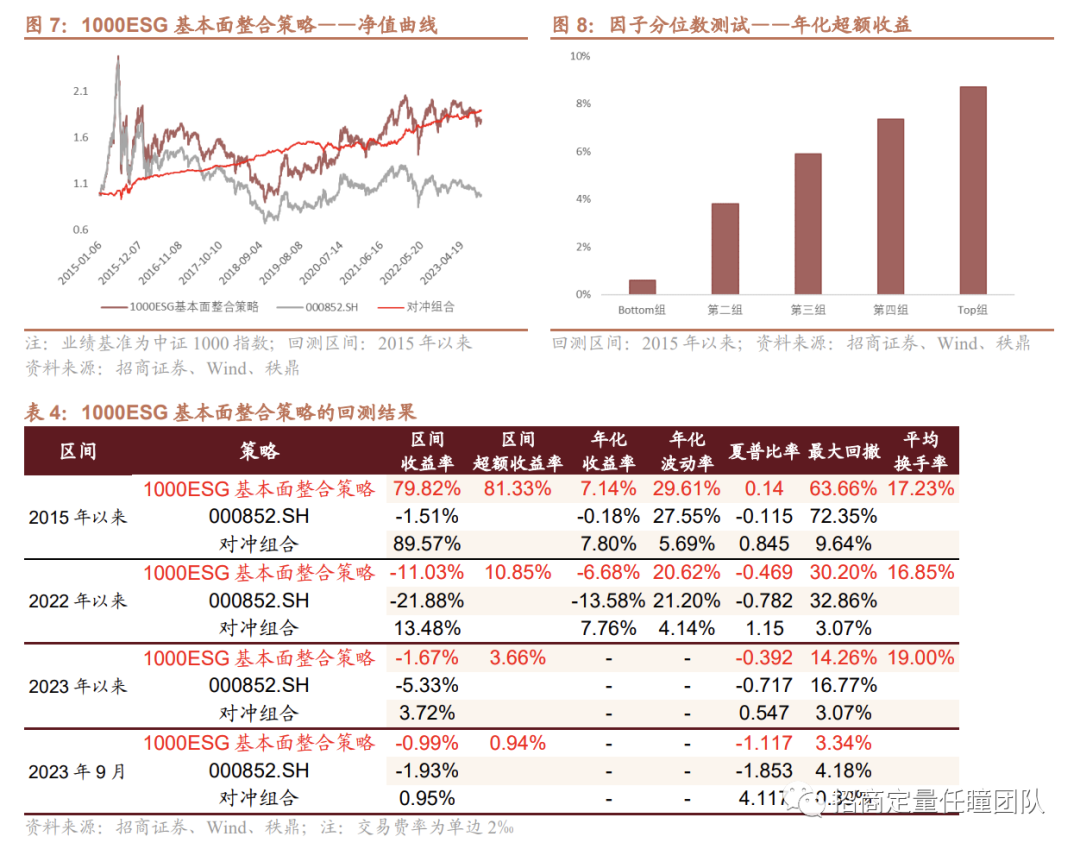

2015 年以来,1000ESG 基本面整合策略与中证 1000 指数分化明显:策略的年化收益和夏普比率分别为 7.14%和 0.14,相对中证 1000 指数的超额收益为 81.33%。从历史分位数测试结果看,ESG 因子在中证 1000 中的选股能力显著, ESG 基本面整合策略 Top 组合相对 Bottom 组合的相对业绩较显著,且线性递增的趋势突出。

2022 年以来,ESG 基本面整合策略在中证 1000 成分股中维持较好的选股效果:1000ESG 基本面整合策略组合年化收益率和夏普比率分别为-6.68%和0.469,相对中证 1000 指数的区间超额收益为 10.85%。

2023 年以来,1000ESG 基本面整合策略与中证 1000 指数分化同样较为明显:1000ESG 基本面整合策略的区间收益率为-1.67%,同期中证 1000 的收益率为-5.33%。策略相对中证 1000 指数的区间超额收益为 3.66%。

1000ESG 基本面整合策略在 2023 年 9 月仍稳定超越基准,策略在 9 月的累计收益率为-0.99%,同期中证 1000 指数的区间收益率为-1.93%,9 月超额收益为 0.94%。

附录:前期相关ESG研究

作为国内最早涉足ESG投资研究的卖方机构之一,招商证券量化与基金评价团队在2019年就开始关注国内外ESG投资的发展动态,在2020年5月开始正式对外发布多篇深度研究报告,受到市场投资者的高度关注。2020年11月,招商证券在海南海口举办2021资本市场年会。在定量及基金研究分会场上,我们邀请了多位学术界、投资界等专家学者围绕 ESG 主题进行了广泛交流讨论,取得了良好的效果。下面是我们前期相关研究的微信链接(可点击):

1、《ESG投资:“责任”创造“价值”》(作者:任瞳、姚紫薇;发布日期:2020-05-08)

2、《ESG主题基金分析》(作者:任瞳、姚紫薇;发布日期:2020-08-12)

3、《博时基金汪洋:ESG2.0的实践与感悟》(作者:任瞳、麦元勋;发布日期:2020-11-29)

4、《社投盟李文:可持续发展价值评估方兴未艾》(作者:任瞳、麦元勋;发布日期:2020-12-01)

5、《中财大绿金院杨晨辉:ESG投资主流化的关键问题探讨》(作者:任瞳、麦元勋;发布日期:2020-12-03)

6、《嘉实基金韩晓燕:嘉实ESG研究及策略应用》(作者:任瞳、麦元勋;发布日期:2020-12-04)

7、《圆桌会议:ESG投资本土化》(作者:任瞳、麦元勋;发布日期:2020-12-05)

8、《高频ESG数据:穿着燕尾服的Alpha》(作者:任瞳、崔浩瀚;发布日期:2020-12-19)

9、《股价是否对ESG新闻反应过度?》(作者:任瞳;发布日期:2020-01-12)

10、《基于ESG评分的量化选股策略》(作者:任瞳、麦元勋;发布日期:2021-04-10)

11、《基于ESG评分的行业轮动策略》(作者:任瞳、麦元勋;发布日期:2021-05-28)

12、《基金ESG特征分析与组合策略》(作者:任瞳、麦元勋;发布日期:2021-06-28)

13、《揭开ESG投资黑盒,超额收益的背后是什么?》(作者:任瞳、麦元勋;发布日期:2021-12-03)

14、《公司债ESG因子投资与信用风险预警》(作者:任瞳、麦元勋;发布日期:2021-12-18)

15、《基于碳风险视角的组合优化与选股策略》(作者:任瞳、麦元勋;发布日期:2022-03-07)

16、《从近期煤炭一涨再涨,看“双碳”目标下的量化投资》(作者:任瞳、麦元勋;发布日期:2022-05-06)

17、《A股核心宽基指数近年含碳量是升还是降?》(作者:任瞳、麦元勋、李世杰;发布日期:2022-09-15)

18、《社会责任评价中的Alpha》(作者:任瞳、麦元勋、李世杰;发布日期:2022-09-22)

重要申明

风险提示

本报告图表中列示的数据结果仅为对市场各资产历史表现的客观描述统计,不构成投资收益的保证或投资建议。

分析师承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

任瞳 SAC职业证书编号:S1090519080004

麦元勋 SAC职业证书编号:S1090519090003

研究助理

免责申明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队