ETF 成交额小,流动性一定差吗?

ETF,一定要选哪些日均成交额很大的产品,流动性才好吗?

最近有读者针对 ETF 产品选择时,提出了这样一个疑问。

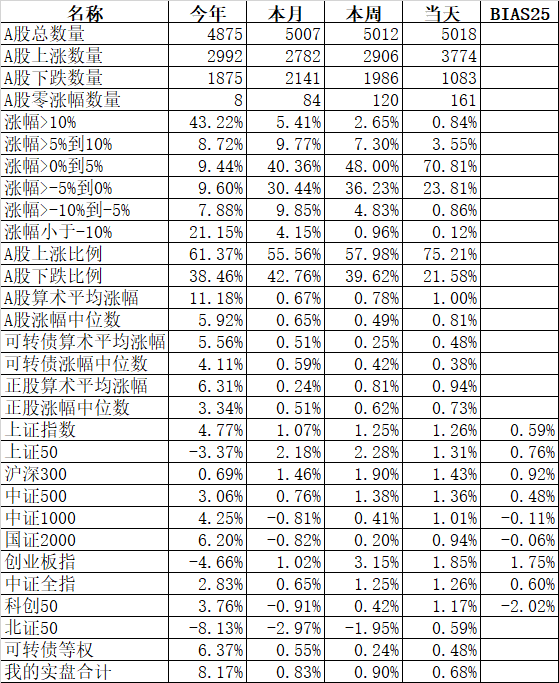

毫无疑问,日均成交额大的产品,流动性一般都是不错的。笔者之前提出的一个“101”筛选指标,就是要筛选那些规模超过 10 亿元并日均成交额过 1 亿元的主流 ETF 产品。

但是,日均成交额大和流动性好,并不完全是一回事——日均成交额大,说明参与交易的玩家多,人气旺。

但ETF 类产品的流动性,并不是单单依靠自然流量,还有做市商的因素。

事实上,有些产品或许成交额不高,但其实流动性相当可观。

先举个例子,华宝油气,虽然这个是 LOF 不是 ETF,但其实交易层面是类似的。从成交来看,华宝油气并不算活跃,近期大多数时候都是单日五六千万元的水平。

但衡量一个 ETF/LOF 产品的流动性,尤其是瞬间成交体量,还是要看交易过程中的挂单数据。

下图是周二我随手截的图,可以看到卖一挂单 1.14 万手,对应的交易额是 11400×100×0.805=91.77万元;买一挂单 5.45 万元,那就是 438 万多元。

作为对比,红利 ETF,算是近期比较热门的品种。近期常态是每日 2 亿元左右的成交额,看起来比华宝油气要高不少,但是看差不多时间的挂单,卖一和买一也就一百多万元,并不比华宝油气高多少。

如果我们截图某个瞬间的成交额和买一卖一量对比,这种成交额和流动性的不完全一致,就更明显了。

就像创业板成长 ETF(159967),截图时不过区区 2000 多万成交额。但是看看买一卖一挂单,即使相对少的卖一也是100 万出头的规模,流动性并不如成交额体现的那么弱。

当然,要是对比纳指 ETF(513100) 和红利 ETF(510880) 就更好玩,截图时纳指 ETF 的成交额是红利 ETF 的 4 倍左右,但是你看买一卖一的挂单,那是一个数量级的差别。

纳指哪怕以挂单较少的买一而言,也是 1200 万元的量,而同时期红利 ETF 的买一只有 120 万元左右的量。

所以,对于 ETF 和 LOF,日均成交额固然可以辅助我们找出一些成交活跃玩家众多的品种,但是ETF 的流动性到底如何,是否可以瞬间承载比较大金额的买卖盘,还是得在实际交易时段,多看看买一卖一的挂单,才能有一个清晰的认知。

PS:有读者问我怎么好久没更新“Earl好物志”了。的确,许久没更。好物志比较重,推荐的都是我长期使用觉得真的值得推荐同时又是外界往往少有提及的好物,是从大量试错中海选出来的,再加上文字侧重,所以会超级低频。其实平常买的玩的,会随便发发小红书,属于无主题想到哪里是哪里,有兴趣的欢迎移步小红书搜索“张翼轸”关注。

PS2:好物志会继续更新,下一期应该会写标签打印机。

本篇文章来源于微信公众号: EarlETF