“和而不同”的小盘量化基金

核 心 观 点

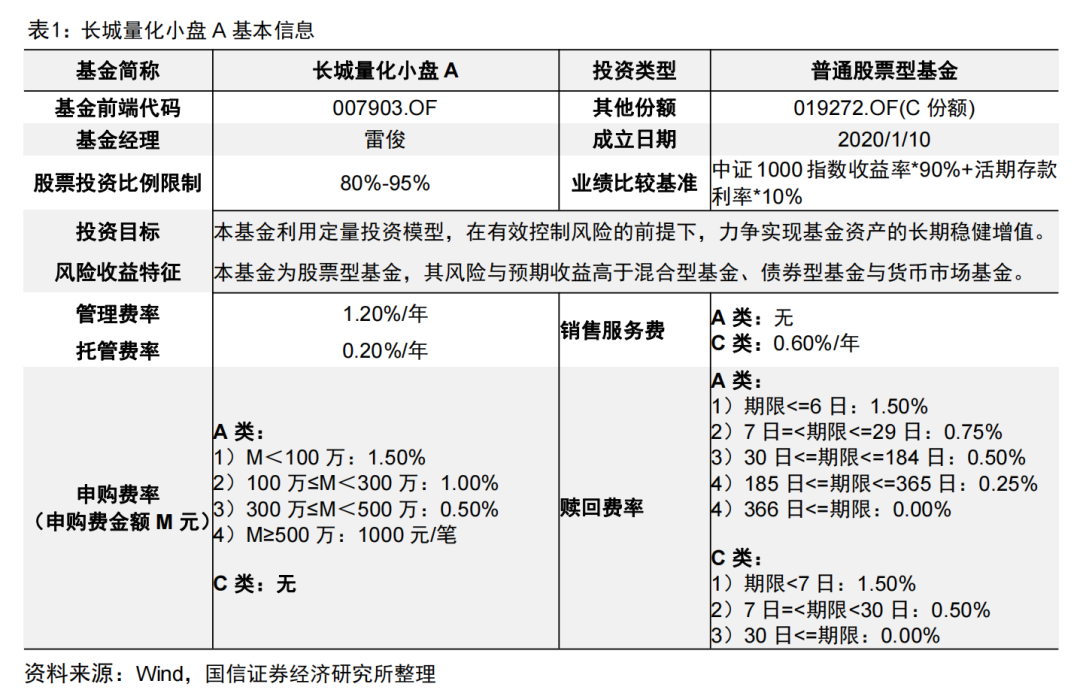

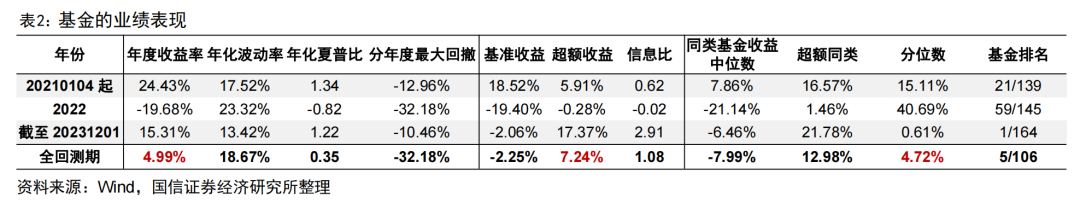

长城量化小盘A成立于2020年1月10日,业绩比较基准为中证1000指数收益率*90%+活期存款利率*10%。在2021年1月4日至2023年12月1日期间,长城量化小盘A年化收益为4.99%,相对业绩基准的年化超额收益为7.24%,排名同类前4.72%,业绩表现优异。年初至2023年12月1日,长城量化小盘A在同类基金业绩排名第一。

该基金的现任基金经理为雷俊先生,雷俊先生主要使用量化多因子模型,并利用AI技术等进行因子挖掘,以持续获取阿尔法为核心竞争力。2023年雷俊先生团队在中小市值产品上全面拥抱AI,利用人工智能实现精细化,模型迭代加速,优化投资体验。

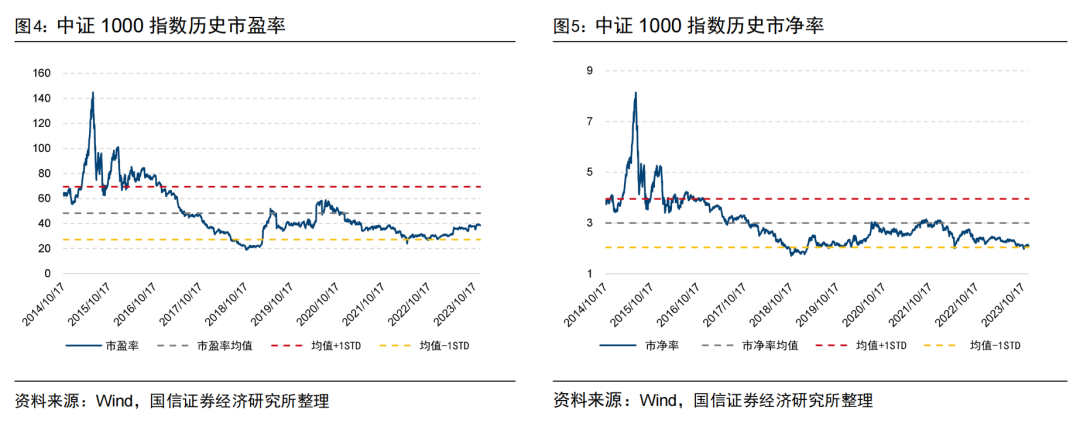

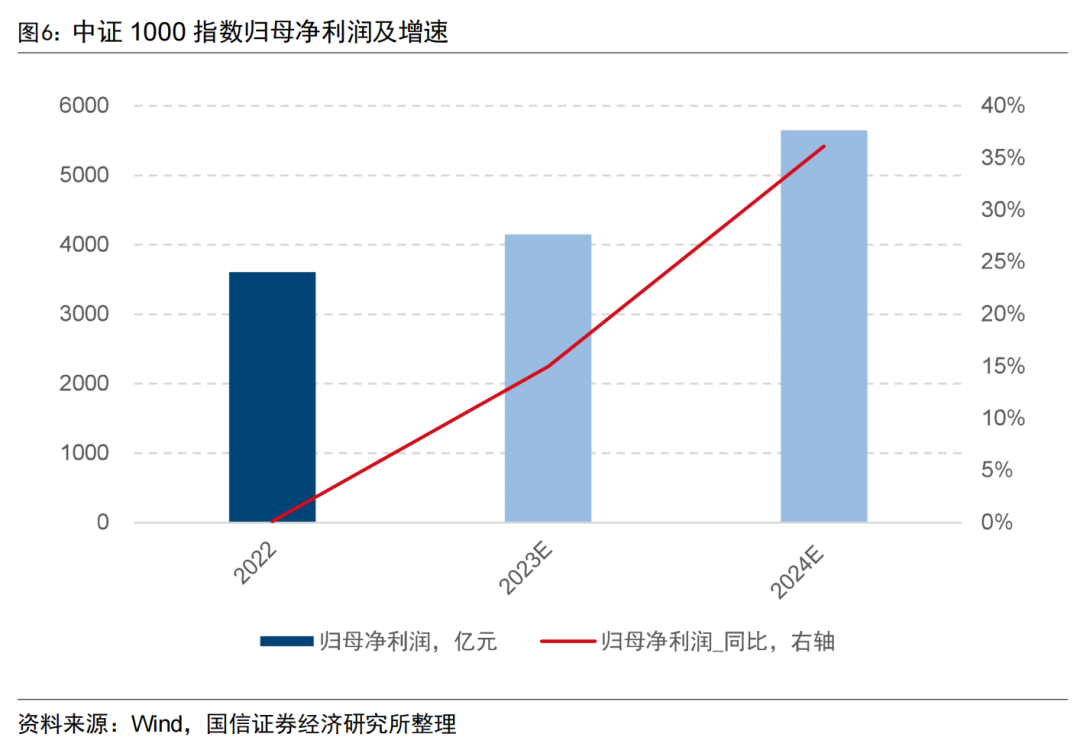

中证1000迎来戴维斯双击机遇期。截至2023年11月30日,中证1000指数的市盈率为38.57,市净率为2.11,分别处于2014年10月17日以来的45.50%、8.21%分位点,指数估值不高,具备一定配置价值。根据Wind一致预测数据,中证1000指数2023年归母净利润预测增速为14.99%,2024年归母净利润预测增速36.11%,未来具备高成长性。综合来看,中证1000指数有望迎来业绩复苏和估值提升的“戴维斯双击”机遇期。

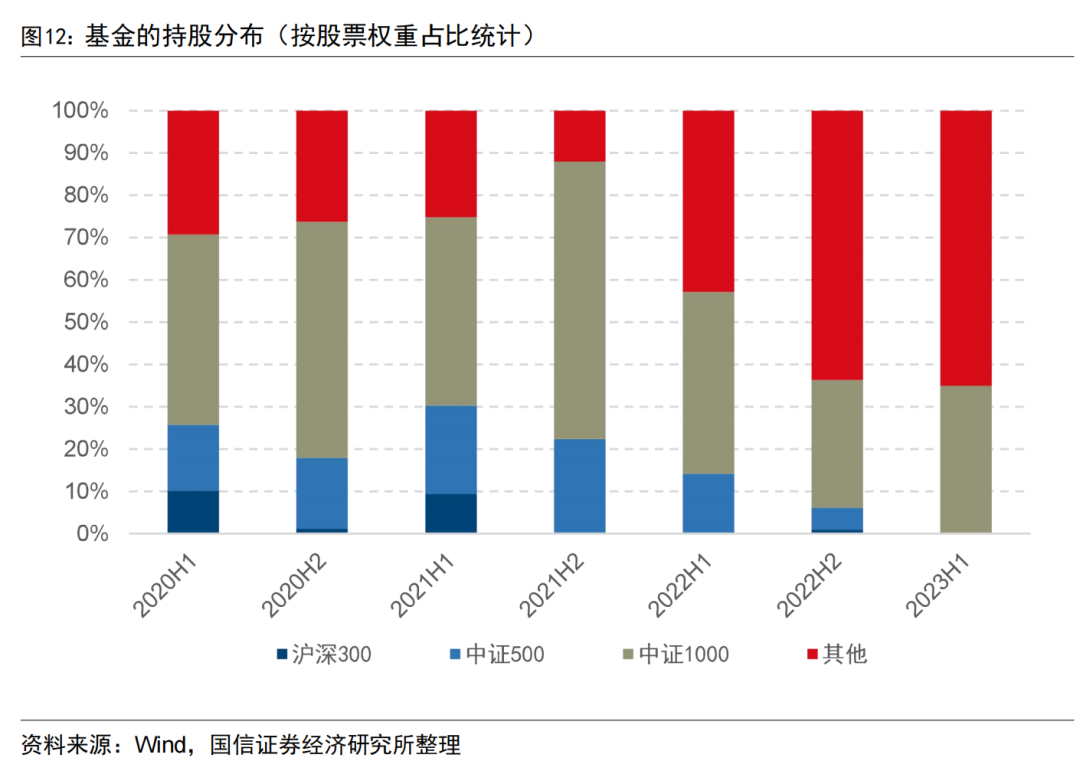

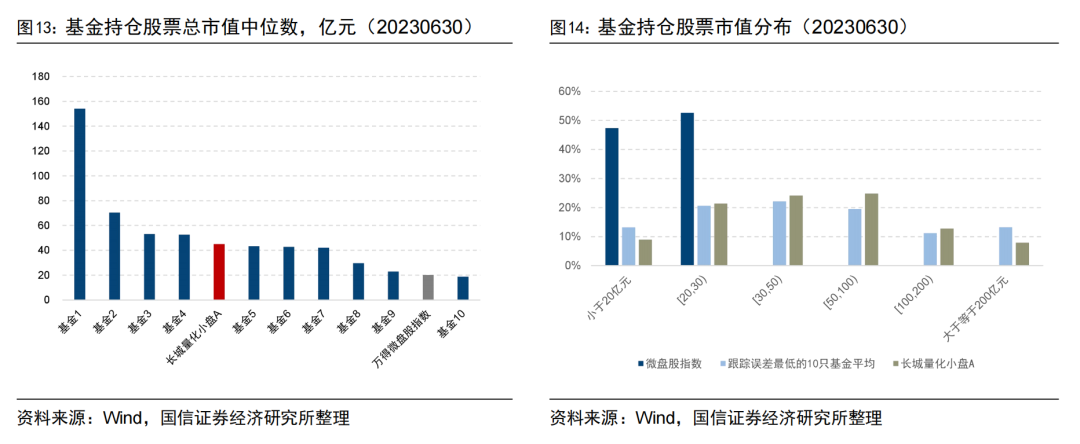

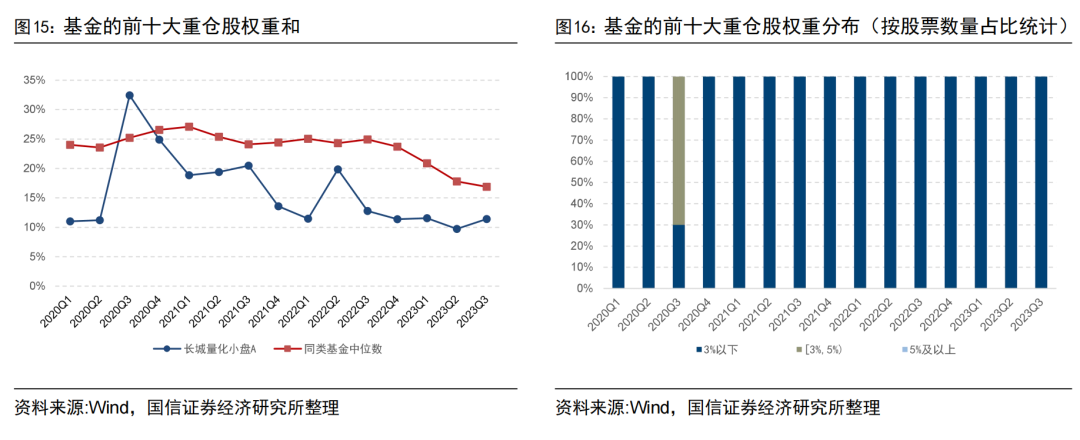

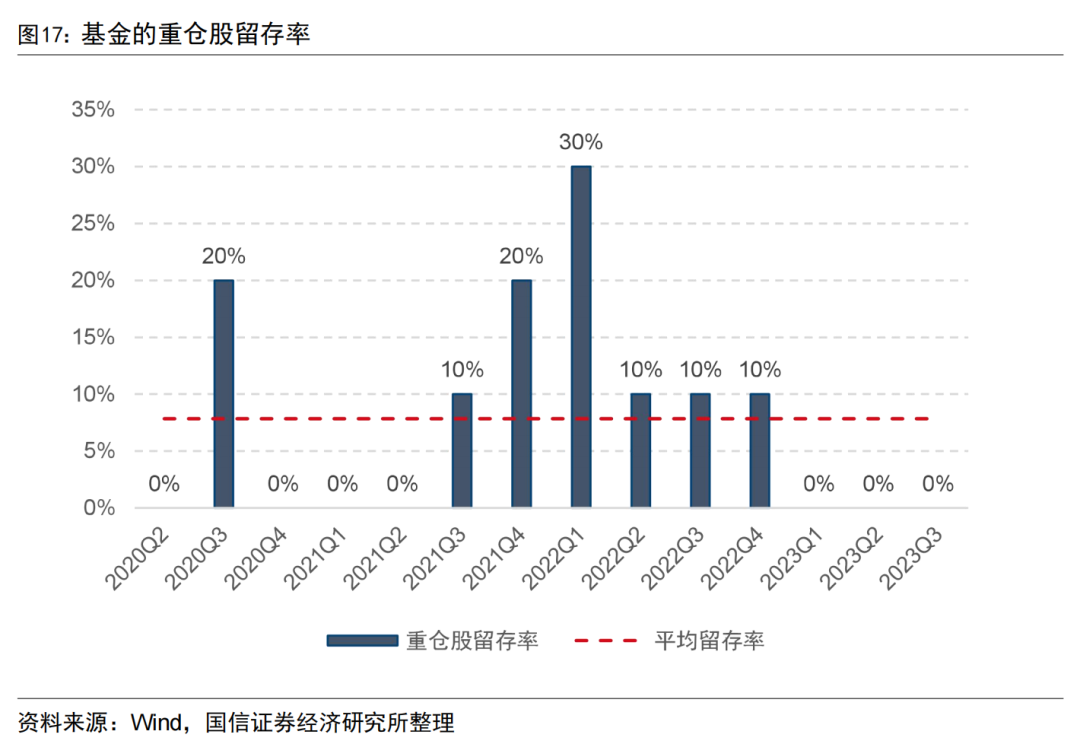

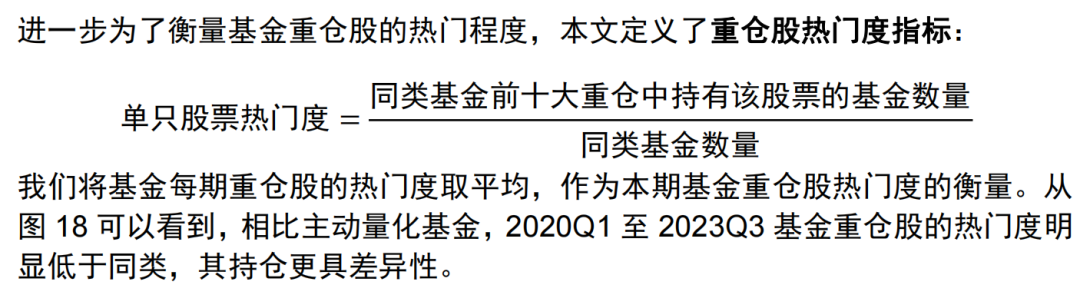

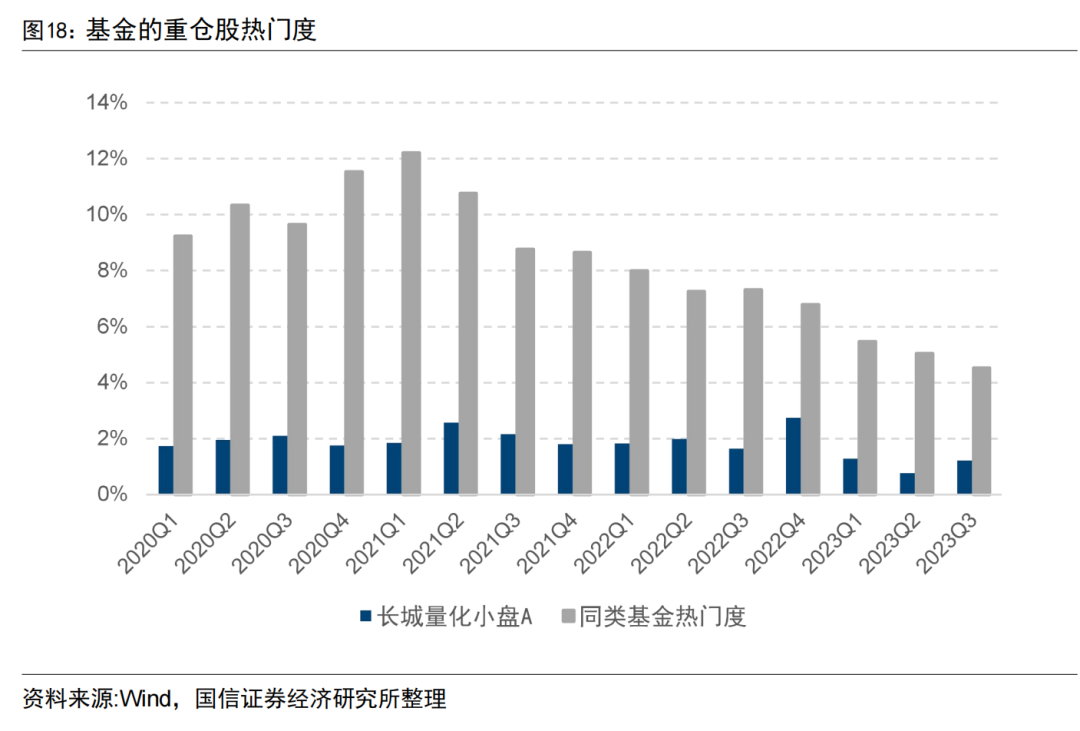

长城量化小盘A定位小盘风格,持股分散。2020H1至2023H1长城量化小盘A对沪深300和中证500成分股外的股票的平均配置权重为83.36%,说明该基金始终对小盘股票保持较高的配置;在过去三个月相对微盘股指数跟踪误差最低的10只同类基金中,长城量化小盘A的持仓股票总市值中位数适中,持有的小市值股票低于同类平均,并且市值离微盘股指数仍有一定距离;2020Q1至2023Q3基金前十大重仓股权重平均有95.33%处于3%以下,持股极其分散,在多数报告期内前三大行业占比之和都比同类基金均值要低,行业集中度低。

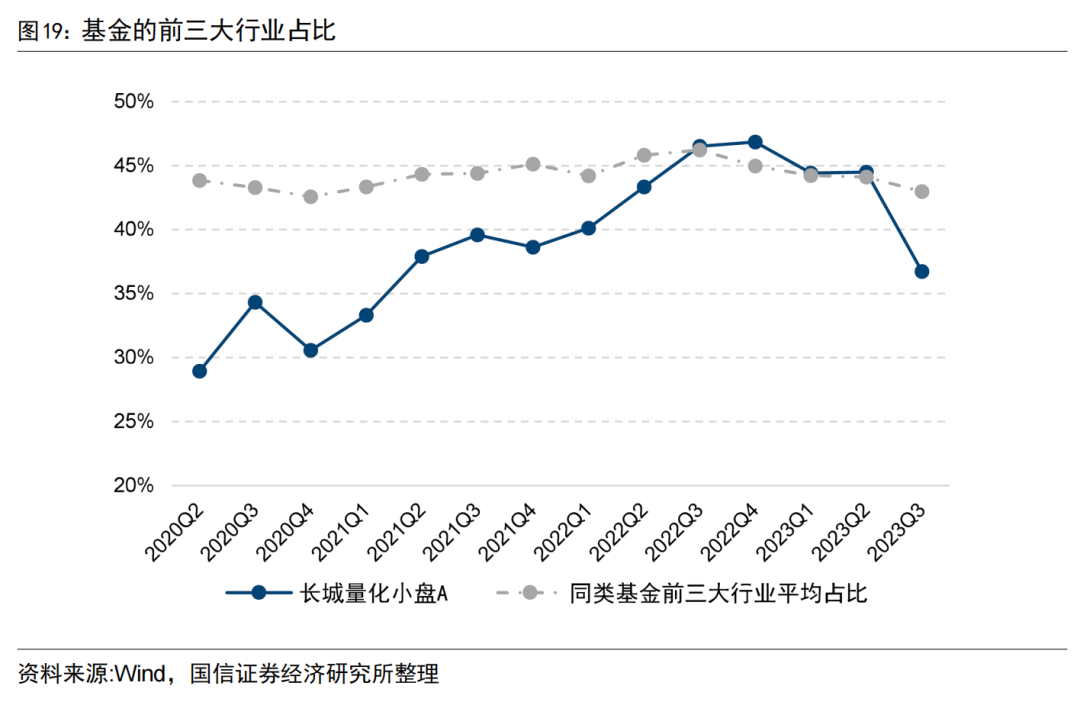

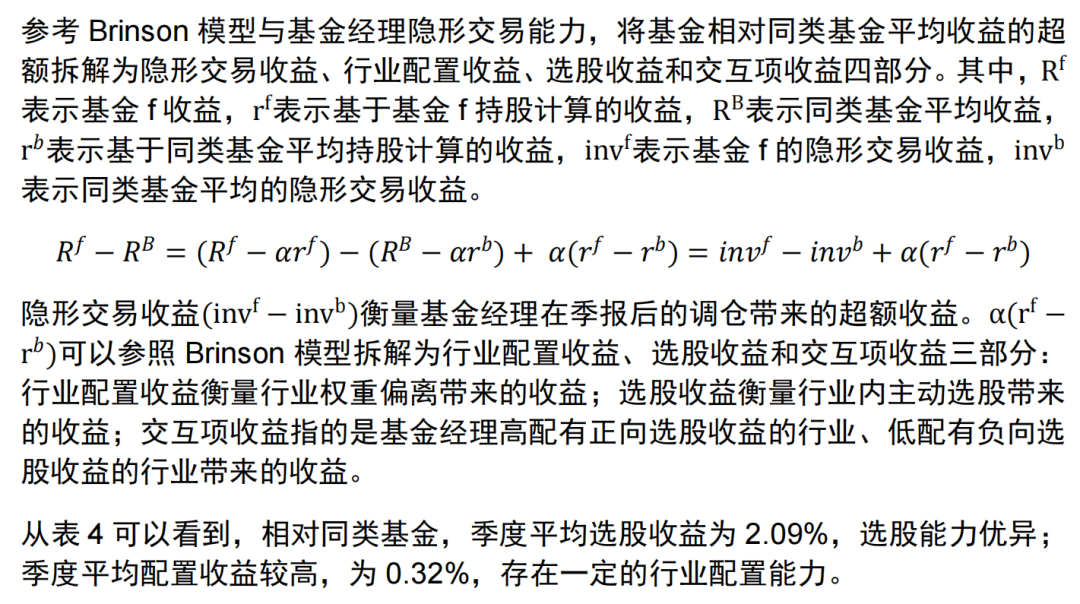

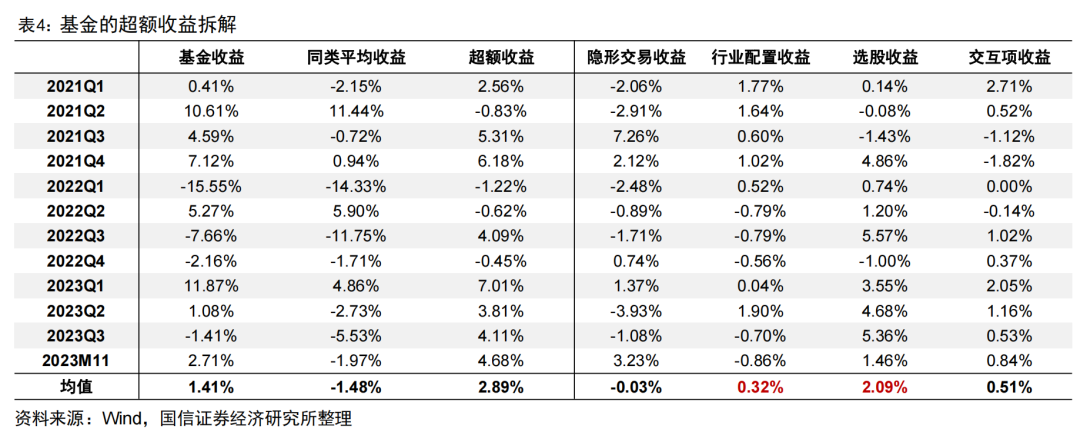

以周期、科技板块为主,选股能力优异。2020Q2至2023Q3,该基金主要配置在周期和科技板块,平均配置权重分别为46.19%、27.63%。与同类基金相比,2021Q1至2023M11该基金的季度平均选股收益为2.09%,选股能力优异;季度平均配置收益较高,为0.32%,存在一定的行业配置能力。

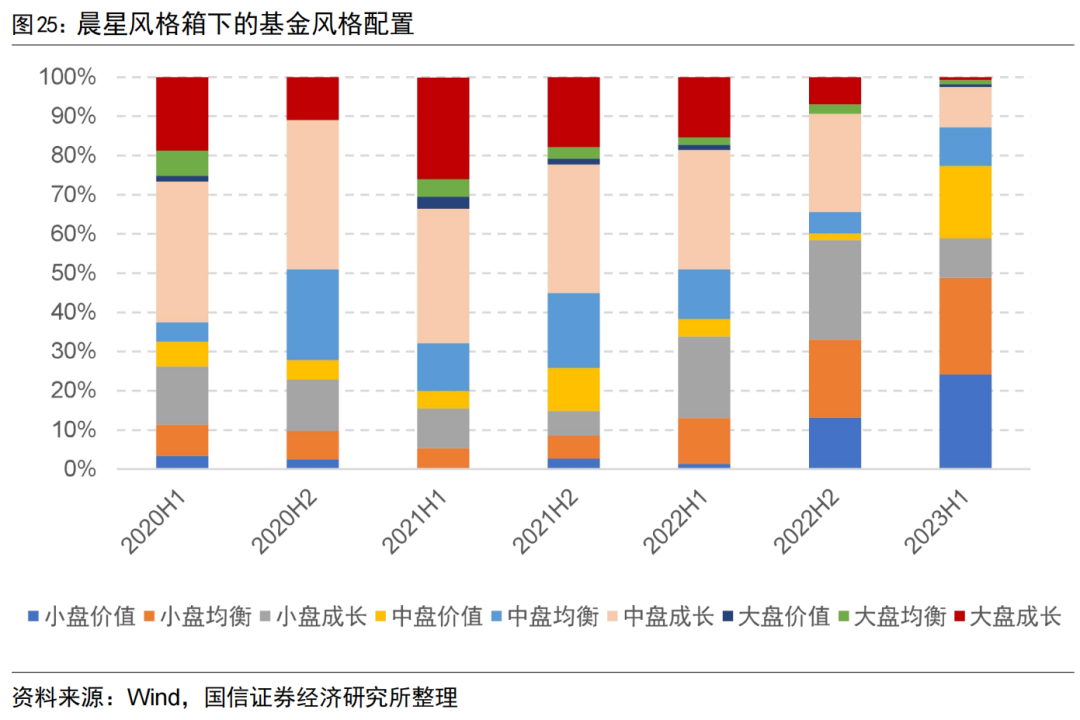

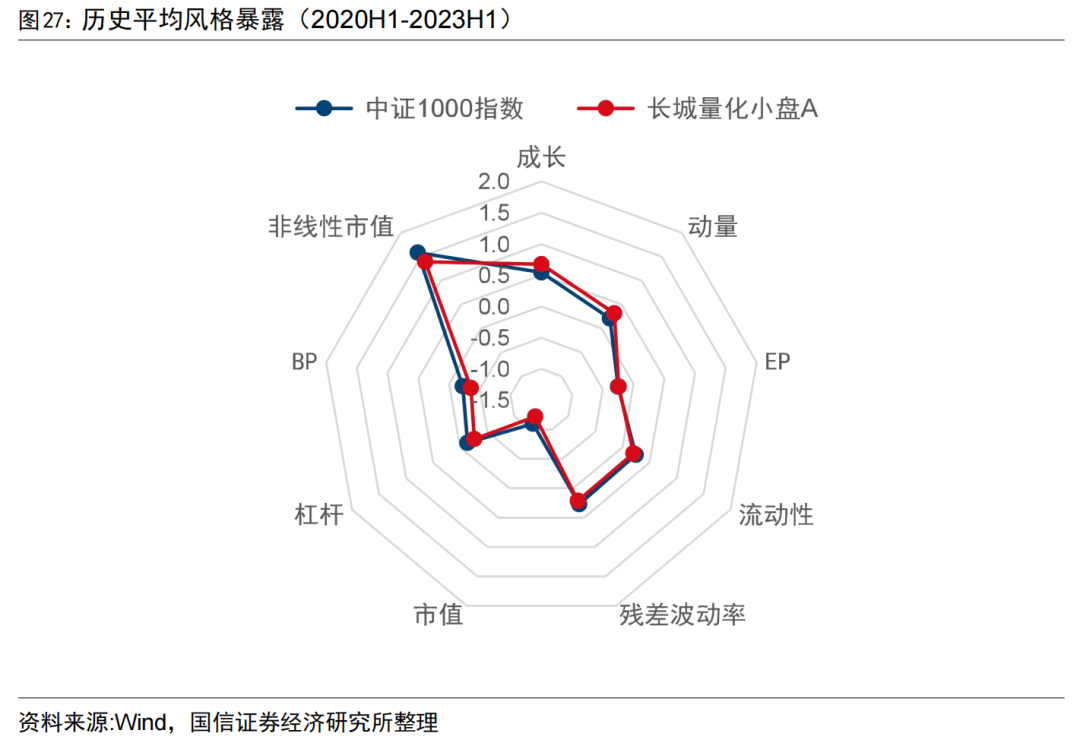

风格偏向成长风格,风险因子暴露紧跟基准。计算在Barra风险因子上的历史平均暴露情况,并与中证1000指数进行对比,可以看到长城量化小盘A的风险因子暴露紧跟基准。2020H1-2023H1该基金在成长风格上的平均配置比例为58%。

一

长城量化小盘A:AI赋能量化,精选小盘股

1.1

今年以来长城量化小盘A业绩突出

将过去四期仓位大于等于70%,并且基金经理来自量化部门的主动量化基金定义为同类基金。在2021年1月4日至2023年12月1日期间,长城量化小盘A年化收益为4.99%,相对业绩基准的年化超额收益为7.24%,信息比1.08,排名同类前4.72%,业绩表现优异。年初至2023年12月1日,长城量化小盘A在同类基金业绩排名第一。

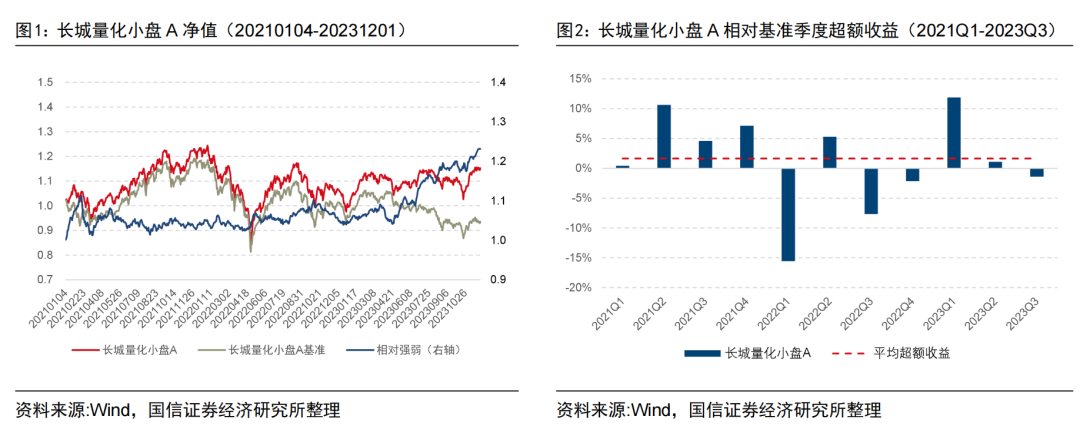

将过去四期仓位大于等于70%,并且基金经理来自量化部门的主动量化基金定义为同类基金。在2021年1月4日至2023年12月1日期间,长城量化小盘A年化收益为4.99%,相对业绩基准的年化超额收益为7.24%,信息比1.08,排名同类前4.72%,业绩表现优异。年初至2023年12月1日,长城量化小盘A在同类基金业绩排名第一。 从基金的净值走势来看,长城量化小盘A表现显著超越业绩基准,在多数时段都相对基准表现强势,在过去11个季度,有7个季度相对基准的超额收益为正,平均季度超额收益为1.64%。

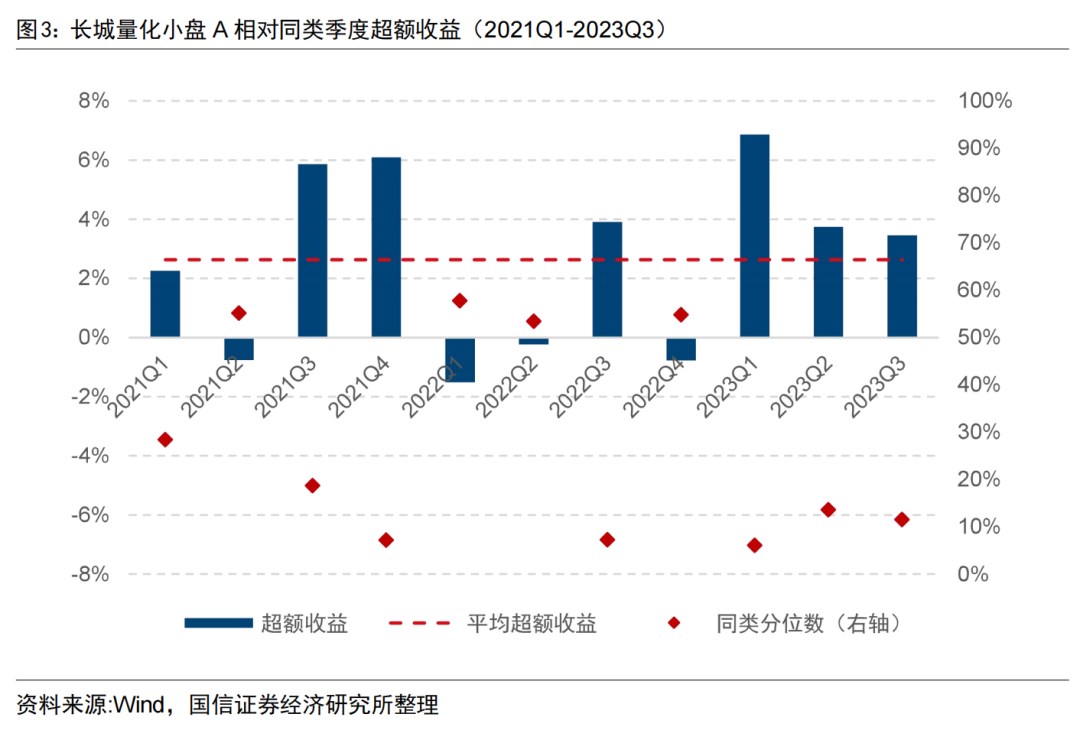

从基金的净值走势来看,长城量化小盘A表现显著超越业绩基准,在多数时段都相对基准表现强势,在过去11个季度,有7个季度相对基准的超额收益为正,平均季度超额收益为1.64%。 与同类主动量化基金相比,在过去11个完整季度里,该基金有7个季度相对同类基金的超额收益为正,平均季度超额收益为2.63%,平均分位数排名28.53%。

与同类主动量化基金相比,在过去11个完整季度里,该基金有7个季度相对同类基金的超额收益为正,平均季度超额收益为2.63%,平均分位数排名28.53%。

1.2

中证1000迎来戴维斯双击机遇期

1.3

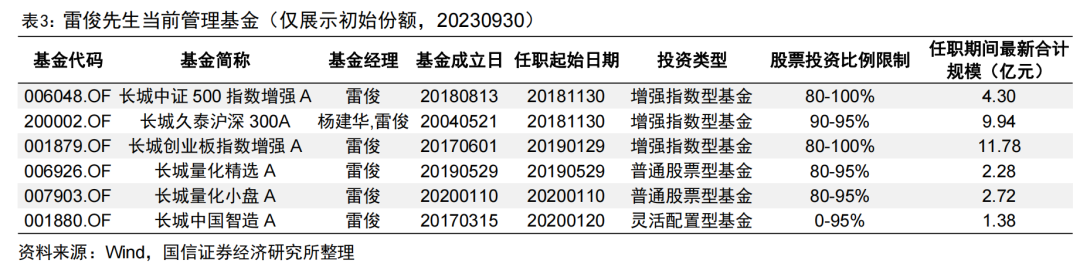

基金经理从业经历

雷俊先生,北京大学数学学士、智能科学硕士,拥有超15年证券从业经验、近8年公募量化投资管理经验。2008年7月-2017年11月曾就职于南方基金管理有限公司,历任研究员、基金经理。2017年11月加入长城基金,现任公司总经理助理、量化与指数投资部总经理兼基金经理。截至2023年9月30日,雷俊先生共管理6只基金,合计管理规模为32.41亿元。

1.4

基金经理投资理念

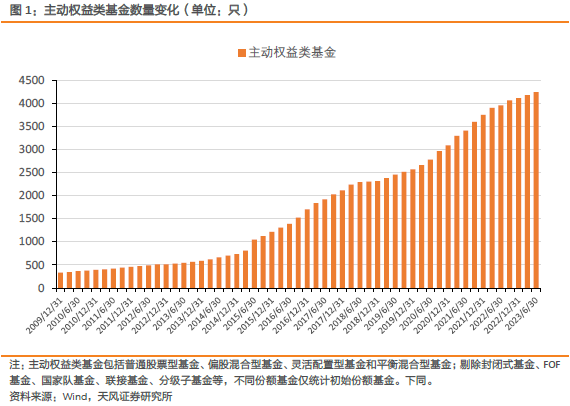

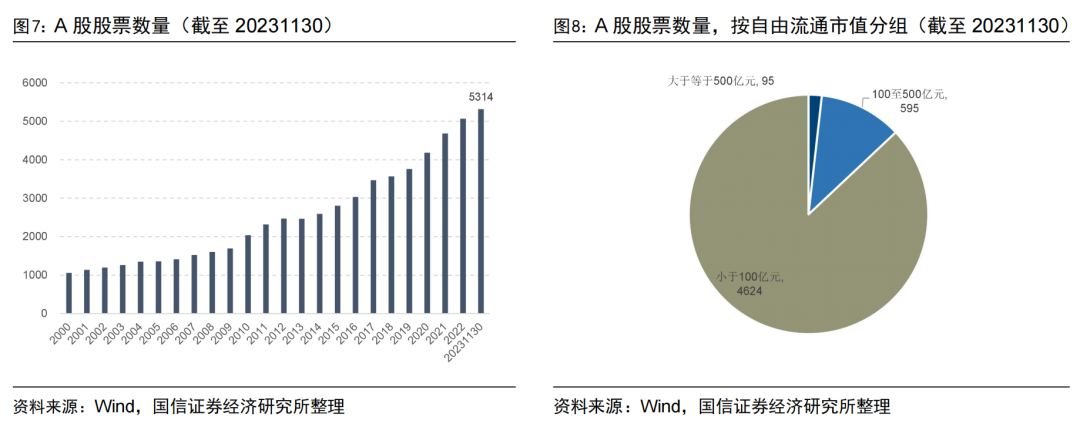

投资广度的回归指的是A股上市公司结构在变化,目前上市公司数量已达5000多家,且绝大部分公司市值偏小,市值在100亿元以下的上市公司超4600家;

市值因子的回归指的是今年以来小盘股表现较好,原因在于:

AI赋能指的是借助AI模型,因子挖掘可以通过注意力机制和时间序列建模等方法增强收益,在非线性模型中与因子合成等其他环节形成收益互补。

二

长城量化小盘A基金分析

2.1

定位小盘风格,持股分散

从基金半年报和年报中披露的全部持仓来看,2020H1至2023H1长城量化小盘A对沪深300和中证500成分股外的股票的平均配置权重为83.36%,说明该基金始终对小盘股票保持较高的配置。

与微盘股指数表现相似,但市值下沉幅度不大

与微盘股指数表现相似,但市值下沉幅度不大

2.2

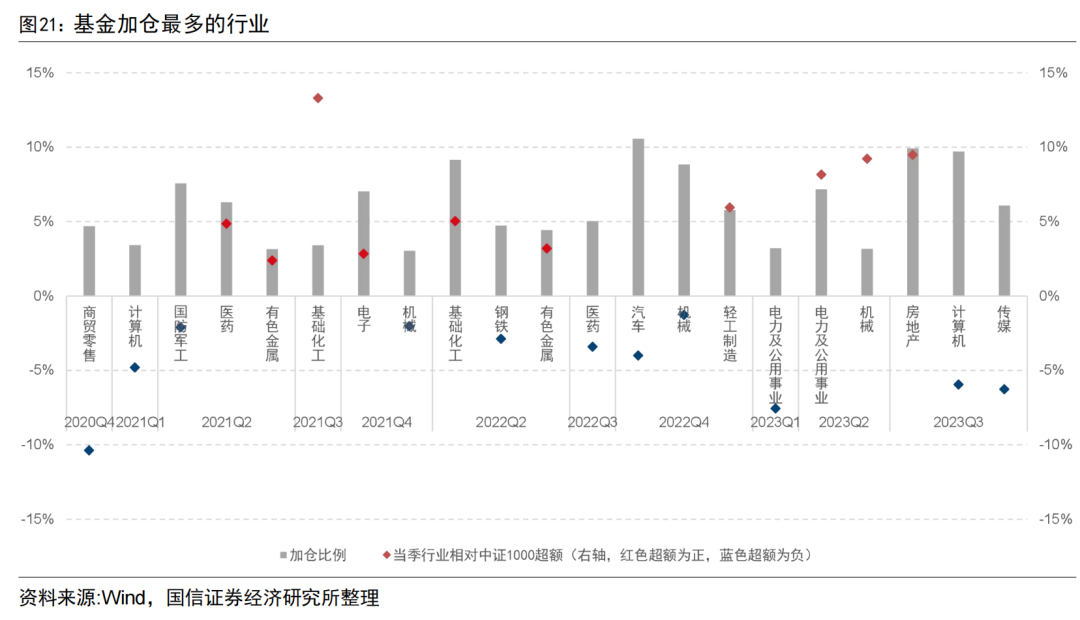

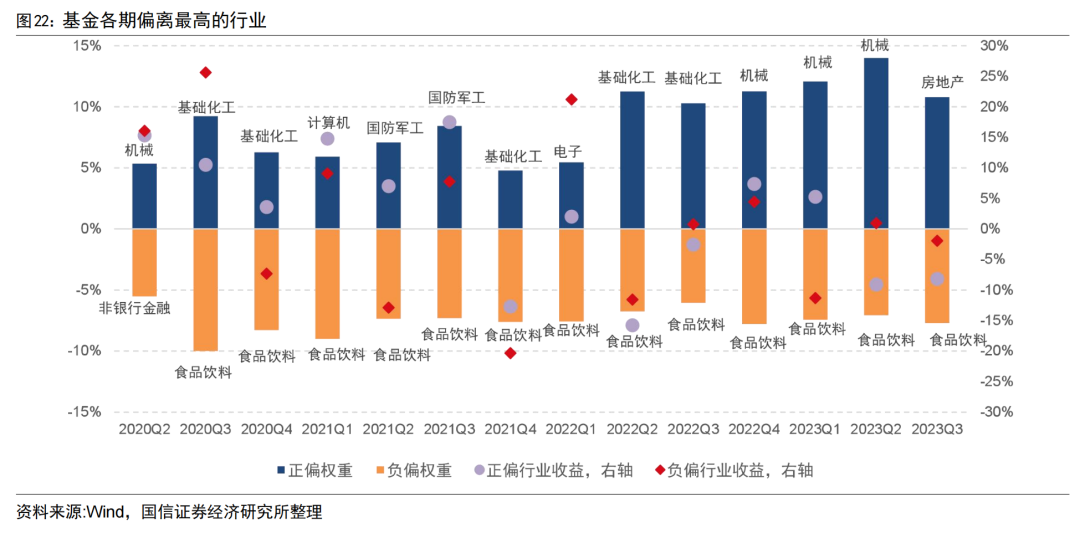

行业配置上以周期、科技板块为主

2.3

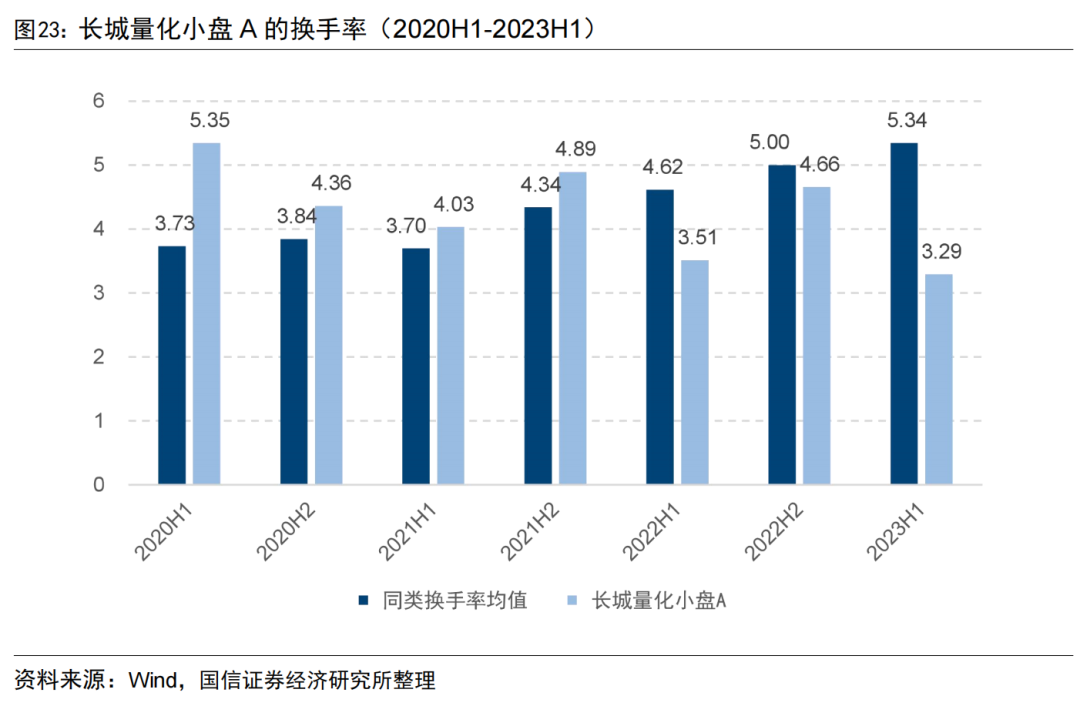

换手率降低,机构占比提升

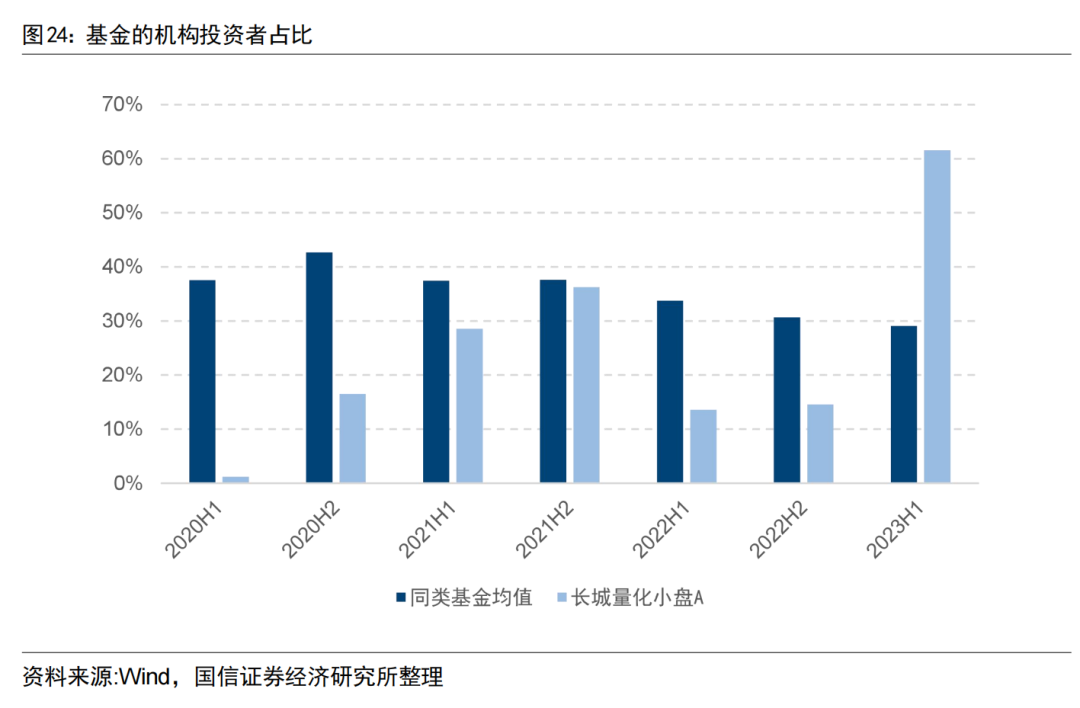

计算该基金的机构投资者占比情况,从下图可以看到2023年二季度末,该基金的机构投资者占比迅速提升,已达到61.59%,远超同类基金29.10%的平均水平,体现了机构投资者对该基金的认可。

计算该基金的机构投资者占比情况,从下图可以看到2023年二季度末,该基金的机构投资者占比迅速提升,已达到61.59%,远超同类基金29.10%的平均水平,体现了机构投资者对该基金的认可。

2.4

选股能力优异

2.5

风格偏向成长风格,风险因子暴露紧跟基准

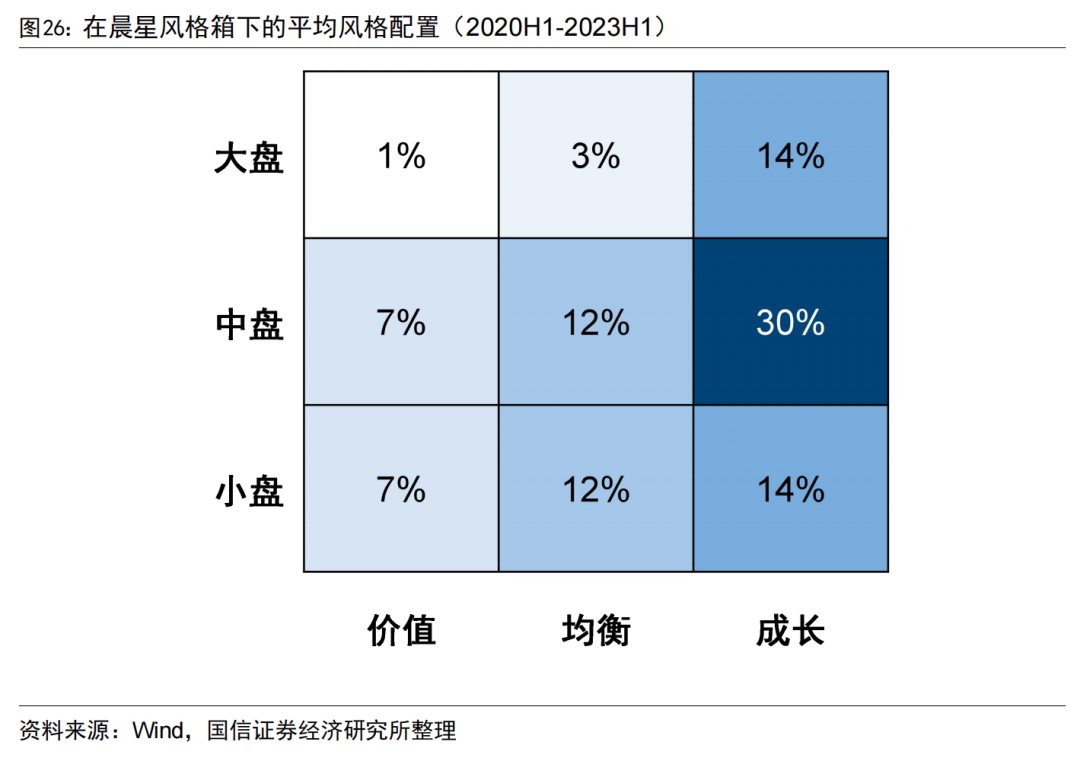

图26展示了长城量化小盘A的平均风格配置情况,平均来看,该基金在中盘成长风格上的配置比例为30%,占比最高;小盘成长和大盘成长次之,占比分别为14%和14%。

图26展示了长城量化小盘A的平均风格配置情况,平均来看,该基金在中盘成长风格上的配置比例为30%,占比最高;小盘成长和大盘成长次之,占比分别为14%和14%。

根据基金半年报和年报的全部A股持仓计算在Barra风险因子上的历史平均暴露情况,并与中证1000指数进行对比。从图27可以看到长城量化小盘A的风险因子暴露与中证1000指数非常相近,紧跟基准。

三

总结

长城量化小盘A成立于2020年1月10日,业绩比较基准为中证1000指数收益率*90%+活期存款利率*10%。在2021年1月4日至2023年12月1日期间,长城量化小盘A年化收益为4.99%,相对业绩基准的年化超额收益为7.24%,排名同类前4.72%,业绩表现优异。年初至2023年12月1日,长城量化小盘A在同类基金业绩排名第一。

该基金的现任基金经理为雷俊先生,雷俊先生主要使用量化多因子模型,并利用AI技术等进行因子挖掘,以持续获取阿尔法为核心竞争力。2023年雷俊先生团队在中小市值产品上全面拥抱AI,利用人工智能实现精细化,模型迭代加速,优化投资体验。

中证1000迎来戴维斯双击机遇期。截至2023年11月30日,中证1000指数的市盈率为38.57,市净率为2.11,分别处于2014年10月17日以来的45.50%、8.21%分位点,指数估值不高,具备一定配置价值。根据Wind一致预测数据,中证1000指数2023年归母净利润预测增速为14.99%,2024年归母净利润预测增速36.11%,未来具备高成长性。综合来看,中证1000指数有望迎来业绩复苏和估值提升的“戴维斯双击”机遇期。

长城量化小盘A定位小盘风格,持股分散。2020H1至2023H1长城量化小盘A对沪深300和中证500成分股外的股票的平均配置权重为83.36%,说明该基金始终对小盘股票保持较高的配置;在过去三个月相对微盘股指数跟踪误差最低的10只同类基金中,长城量化小盘A的持仓股票总市值中位数适中,持有的小市值股票低于同类平均,并且市值离微盘股指数仍有一定距离;2020Q1至2023Q3基金前十大重仓股权重平均有95.33%处于3%以下,持股极其分散,在多数报告期内前三大行业占比之和都比同类基金均值要低,行业集中度低。

以周期、科技板块为主,选股能力优异。2020Q2至2023Q3,该基金主要配置在周期和科技板块,平均配置权重分别为46.19%、27.63%。与同类基金相比,2021Q1至2023M11该基金的季度平均选股收益为2.09%,选股能力优异;季度平均配置收益较高,为0.32%,存在一定的行业配置能力。

风格偏向成长风格,风险因子暴露紧跟基准。计算在Barra风险因子上的历史平均暴露情况,并与中证1000指数进行对比,可以看到长城量化小盘A的风险因子暴露紧跟基准。2020H1-2023H1该基金在成长风格上的平均配置比例为58%。

风险提示

市场环境变动风险,模型失效风险

本报告统计结果基于客观数据,不构成投资建议

基金过往业绩及基金经理管理其他产品的历史业绩不代表未来表现

联系人:陈梦琪

风险提示:市场环境变动风险,本报告基于客观数据统计分析,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁