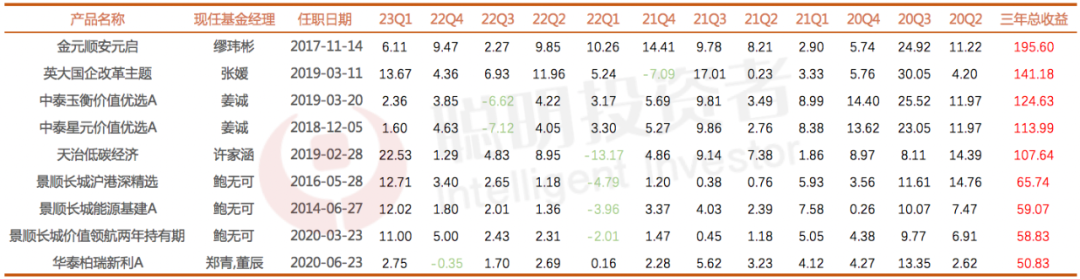

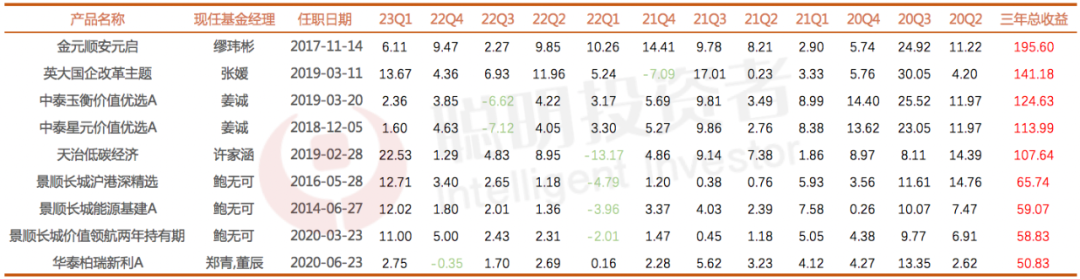

近段时间,不少三方平台相继推出“期期正收益”专区。的确,在近两年“易亏钱”的A股市场,不少基民表示“很受伤”,所以越来越多投资者更倾向于选择具有良好投资体验的基金。我们将这一要求具化成基金经理管理的产品在近三年内的季度正收益率超过90%,同时总收益还要比较可观。(1)普通股票型、偏股混合型、平衡混合型、灵活配置型基金,有重复份额的只保留A类;(2)基金成立满3年,最近12个季度的业绩必须有11个为正或者全部为正;(3)排除三年(2020.4.1-2023.3.31)总收益在50%以下的基金。缪玮彬的金元顺安元启是唯一一只近12个完整季度均获得正收益的偏股型基金,同时总收益最高;景顺长城鲍无可和中泰资管姜诚分别有3只和2只基金满足条件,但姜诚业绩相对更优。需要说明的是,此次筛选的是基金近三年的季度表现,因为考虑到难度,所以此次时间维度并没有设置得过长过细,这也可能使得理论和投资者的实际投资体验之间有所差异。另外,哪怕是历史业绩,其实拆开来看,发现偶然必然的因素都有。我们还是更关心适度规模、动作不变形这些可持续可判断的关键点。对个人普通投资者来说,了解这些基金经理的投资风格,以及他们是否能一以贯之地应对这不断变化的市场,可以让自己的投资多个参考。 缪玮彬——金元顺安元启金元顺安元启其实不只是近12个季度连续获得正收益,而是连续5个完整年度都获得了正收益,即使在2018年和2022年熊市也获得了6.75%和35.60%的超高收益。这一优秀业绩在全市场偏股型基金中更是独一只的存在。缪玮彬自管理产品以来就非常喜欢买小市值冷门股,很多股票市值只有小几十亿,所以也有基民戏称他特别喜欢买烟蒂股。这也使得他在2017年的业绩垫底,因为当年中小股票表现一塌糊涂。金元顺安元启在整个2018年都保持着极低仓位,一季度0,二季度20%,三季度2.7%,四季度0.27%,全年超50%的债券仓位,使得当年保得了正收益。不过从2020年以来,股票仓位大体保持75%以上,业绩依旧非常不错。缪玮彬其实是位老将,从业经历追溯到1998年,固定收益出身,后来又做股票的基金经理,曾经在华泰资管、宝盈基金等从事投资工作,2016年加入金元顺安基金。他目前的持股数量多且分散,前十大重仓占比只有8-10%左右,比很多量化基金都低,换手率在1-2倍左右。缪玮彬坚持执行充分的分散化策略,避免过分重仓某只个股,个股选择上则自下而上注重公司的估值水平、经营稳定性和发展前景,并不会进行行业的倾向和追逐市场热点,选股上偏价值。他曾在之前的采访中也提到,自己会在分散化投资的基础上,立足于自下而上的挑选上市公司,没有行业上的明显倾向,同时当成长股的估值水平偏低的时候会倾向于提高成长股的配置,若成长股的估值水平偏高,则会提高低估值股票的配置比例。在聪投很多盘点中,缪玮彬都有入选,各方面表现都非常之优异。但这位基金经理目前只管理了金元顺安元启一只公募基金,规模15.58亿元(截至2023年1季末)且暂停申购。入行之初曾在国泰君安资管做研究员,主要看食品饮料、煤炭和造纸等行业,现任中泰资管业务部总经理和研究部总经理。今年是姜诚入行的第17年,但他的名字是从2020年左右被大众所熟知。因为近两年优秀的业绩,姜诚的基金被许多机构投资者追捧。去年一年姜诚就新发了3支基金,同时负责一只债基的权益部分。目前他在管8只产品,总规模为166.6亿,管理时间最久的就是此次被筛选出来的中泰玉衡和中泰星元。姜诚是一位价值投资者,在今年初聪投举办的IN咖活动中,姜诚和归江大聊特聊价值投资,点此查看。“大家都认可的好公司,形成独到的认知难,获取好价格就更难,大家带着偏见的,有机会买到好价格。我会跳脱出市场偏见,买到长期竞争力明显的公司。”姜诚追求的是大概率上的赚钱,长期更高的风险报酬比。他很在意买的价格,在意安全边际,所以他的持仓显现出了“低估值”以及“深度价值”的特征,但姜诚表示这只是他的投资框架在市场这个舞台上表演的结果。换个市场,结果就不一样了。可以肯定的是,姜诚一直是用尽可能低的价格,去买尽可能好的资产。虽然中泰玉衡和星元一季度收益为正,但是今年以来(截至6月19日)的收益却为负。以中泰星元为例,前十大股中像建发股份、万科、扬农化工等今年跌幅都比较大。姜诚自嘲道:“似乎依旧乏善可陈,一如既往地抱着老品种,也不出所料地错过了新热点。有朋友半开玩笑半认真地说:姜老板抗跌,也抗涨……”姜诚会坦然回到自己的出发点:“评判一个企业好坏的,不是利润增速,也不是产品的科技含量,而是它能实现多少超越同行的盈利能力,超额盈利能力能够持续多久,这两点取决于竞争优势以及可预期的稳定未来。以这个标准来衡量,过去几年我们的眼光还行。”不得不说,入行十多年的姜诚不仅有着一颗“大心脏”,还能够一以贯之地坚持着自己的投资理念,这份定力是赞的。在端午节前的一场交流中,姜诚谈到市场,说现在A股的温度大概是20度左右。从市场信心,投资者情绪、基本面的匹配程度来看,都可以说是低温的状态。“从概率上我们自下而上能够找到的物超所值的好标的也会多起来。”鲍无可——景顺长城沪港深精选、景顺长城能源基建、景顺长城价值领航两年持有2008年6月入行的鲍无可,先是在平安证券做研究员;2009年12月加入景顺长城并任职至今,研究员期间主要负责机械和家电行业,2014年6月起担任基金经理,现任股票投资部总监、基金经理。代表作是景顺长城能源基建,是他2014年6月就开始管理的一只老基金,据Wind数据显示,截至2023年6月19日,任职回报达323.15%,年化回报为17.41%。作为一个深度价值投资者,鲍无可极度重视安全边际,追求绝对收益。鲍无可认为安全边际的本源要从DCF模型(自由现金流贴现模型)出发,一个企业的价值必须基于其长期现金流的折现,他对安全边际来源的界定是“高壁垒和低估值”。首先,价值投资者不一定非要买低估值的银行或地产,公司壁垒也是安全边际的来源,因为多数企业的未来都是扑朔迷离的,而商业模式优秀和壁垒高的公司,本身就能提供很高的安全边际,如果能够遇上比较低的价格,那么安全边际就会更高。其次,在估值方面,很少刻意区分价值股或成长股,也不会刻意追求低估值。鲍无可“宁肯涨得少,也绝不能跌很多”,所以可以看到旗下产品“牛市收益一般,但熊市很抗揍”,这一点,他的持有人应该感受最深。比如2019-2020年,在偏股型基金普遍获得40-50%收益率的情况下,鲍无可只有10%+,基民们肯定很难受;但近几年,拿着鲍无可的基金却又很安心。组合配置上,鲍无可倾向于行业分散,单一行业配置上限不超过20%,持仓股票ROE较高,换手率很低(除了2015年牛市期间),但个股集中度较高,持股时间较长的股票有川投能源、中国移动、中南传媒等。今年以来,鲍无可的持仓精准集中了AI和中特估两条主线,像中海油、中国移动、中石油、中国电信等个股在去年下半年时就已经出现在了鲍无可的基金重仓中;对于受AI概念主推的传媒板块,鲍无可也提前配置了中南传媒、凤凰传媒等标的。不容易的是,鲍无可管理的沪港深基金也能获得有如此稳定且优异的成绩。相较于2021年之前,该基金这两年半的港股仓位占比下降了十几个百分点,目前在30-40%之间。港股方面,景顺长城沪港深除了重仓中国移动以外,今年一季度还重仓了中国海洋石油、中国石油股份,两个标的在一季度的区间涨幅分别为16.83%、30.25%。从以往的持仓中,我们还看到中国电信、腾讯、JS环球生活等港股。今年4月13日,景顺长城沪港深精选基金一度暂停单日200万元以上的大额申购,但时隔两个月时间,该基金再次“开门迎客”。 华泰柏瑞新利股票可投资范围是“0-95%”,但属于一只“固收+”策略基金,除了2020年6月出现过股票仓位超50%的情况,其他时间稳定在20%左右。现任基金经理郑青负责固收部分,投资年限超过10年;负责权益部分的是中生代基金经理董辰。两人在2020年6月和8月陆续接手后,基金确实在保持过往的较低波动的特点上,又体现了显著的超额收益能力。也难怪FOF基金经理把它买进了前三,仅次于张翼飞和李君管理的安信稳健增值以及郑迎迎管理的南方荣光。董辰应该贡献不小。前十大重仓股在整个股票仓位占比超过50%,体现了选股上的集中度。他目前在管10只产品,已达上限,总规模为322.46亿。在管基金中,富利、多策略,以及今年6月刚接管的景气汇选三年的股票仓位在80%以上,实操为权益基(偏股混合型基金华泰柏瑞轮动精选现暂无数据),而新利、鼎利、享利、恒利等都是主债少股,定位为“固收+”基金,债券仓位在80%左右。行业配置上,董辰偏好有色金属、房地产、钢铁、机械设备等偏价值风格的行业,同时不追热点不抱团。董辰对黄金股偏爱有加,2020年四季度刚上任就重仓了山东黄金,2021年一季度,又开始重仓中金黄金、银泰黄金、湖南黄金等。老实说,敢于重仓黄金股并获得不错的投资收益的基金经理,并不多。英大国企改革成立于2018年11月22日,现任基金经理是2019年3月加入管理的张媛。张媛曾任中国国际期货管理部高级量化分析师,2016年9月加盟英大基金权益投资部,任投资经理助理,自2018年1月开始担任基金经理,至今5.41年,目前在管基金6只,管理规模为45.22亿。2022年,英大国企改革以31.50%的业绩在全市场所有主动权益基金中排名第五,仅次于万家黄海管理的3只基金,以及缪玮彬的金元顺安元启,如果单看普票股票型基金,英大国企改革甚至排名该类型基金第一。因此我们看到今年一季度英大国企改革的规模增至34.69亿,相较于去年四季度的4.2亿猛增了超7倍。据Wind数据显示,截至2023年6月19日,张媛管理英大国企改革超4年时间,任职总收益为154.67%,年化回报为24.42%。回顾过往,英大国企改革的最大特点或者说是超额收益主要来源是行业轮动。2020年一季度,张媛接手英大国企改革之后重仓金融股, 二季度转向房地产、传媒和汽车, 三季度又转向电力设备以及高景气度行业,一直延续到2021年三季度。 2021年三季度,英大国企改革又开始加仓煤炭板块,此次调仓非常精准,2022年煤炭板块爆发,英大国企改革一季度在沪深300指数下跌近15%的情况下逆势上涨5.24%。2022年三季度,开始减持煤炭加仓消费和电子,四季度末煤炭已经被完全清仓。但该基金近期被基民吐槽较多,归结起来主要有两个原因:一是共管一年半时间的汤戈在今年3月底卸任,自他离任后,该基金业绩出现下滑。汤戈是2020年5月加入英大基金,在任期间担任权益投资总监兼权益投资部总经理,英大资本执行董事。虽然汤戈基金经理从业年限仅1.65年,但是他有着超过20年的投研从业经历,具备证券公司、保险公司、保险资产管理公司、实体企业投资平台和公募基金的复合工作经历,在英大共计管理过4只基金,任职排名均在前10%左右。他在任期间(2021.08.06-2023.03.31),英大国企改革表现非常优异,据Wind数据显示,这段期间该基金在639只同类基金中排名第一。加之在汤戈参与管理之前,张媛有过一段独管时期,但表现只能说一般,所以有人觉得汤戈走了,这只基金也就“失去了灵魂”。二是因为今年以来中特估板块涨势喜人,但该基金作为一只国企主题基金却表现得非常拉垮。截至今年一季度末,英大国企改革的前十大重仓为东阿阿胶、伊力特、上海家化、三利谱、周大生、京东方A、石头科技、景旺电子、启明星辰、贵州茅台、天润乳业、谱尼测试、骆驼股份。但三利谱、周大生、石头科技、景旺电子、启明星辰大股东均非国企,也并非混合所有制企业,与英大国企改革主题概念并不相符,所以被基民吐槽“风格漂移”。上个月,济安金信基金评价中心发布了《关于2023年第一季度公募基金不予评价的说明》,在这份说明中,该机构认为10只基金产品存在“风格漂移”,英大国企改革主题就是其中之一。天治低碳经济算是一只“小而美”的基金,基金规模一直在1-2亿左右。基金经理为许家涵,目前在管4只基金,总规模仅为8.75亿,不过在体量不大的天治基金,已经占了大头。2005年7月至2007年9月,许家涵就职于吉林省信托公司,2007年9月加入天治基金,交易员起步,今年3月22日被任命为副总经理。天治低碳经济自许家涵任职以来(2019年2月28日)的总回报为145.26%,从2019年-2023年以来连续获得正收益。在许家涵管理期间,该基金风格轮动明显:2019年重仓大金融板块;2020年重仓大科技;2022上半年重仓汽车、新能源,四季度又重仓了计算机;今年则大举切换到信创、计算机、数字经济板块上,天治低碳经济一季度计算机行业占比达60.16%。许家涵坦言,“过去喜欢重仓个股,现在喜欢重仓行业,因为优秀的公司会有发展的波峰和波谷,要尽量减少个股波动风险。尽量选择一些阿尔法属性强的标的,配置一篮子股票,分散化解风险。行业集中,个股分散;用个股的阿尔法来享受赛道的贝塔。”不过,对天治低碳经济感兴趣的投资者还需要注意以下几点:(1)天治基金和天治低碳经济的规模都比较小,“规模控”要慎入;(2)该基金换手率忽高忽低,最高有1000%多,最低只有100%多;(3)同为许家涵管理且时间更久的天治核心成长混合(LOF)业绩却很差,2015年6月接手以来的任职回报为负,当然,高位接棒也确实难受。—— / Cong Ming Tou Zi Zhe / ——

缪玮彬——金元顺安元启金元顺安元启其实不只是近12个季度连续获得正收益,而是连续5个完整年度都获得了正收益,即使在2018年和2022年熊市也获得了6.75%和35.60%的超高收益。这一优秀业绩在全市场偏股型基金中更是独一只的存在。缪玮彬自管理产品以来就非常喜欢买小市值冷门股,很多股票市值只有小几十亿,所以也有基民戏称他特别喜欢买烟蒂股。这也使得他在2017年的业绩垫底,因为当年中小股票表现一塌糊涂。金元顺安元启在整个2018年都保持着极低仓位,一季度0,二季度20%,三季度2.7%,四季度0.27%,全年超50%的债券仓位,使得当年保得了正收益。不过从2020年以来,股票仓位大体保持75%以上,业绩依旧非常不错。缪玮彬其实是位老将,从业经历追溯到1998年,固定收益出身,后来又做股票的基金经理,曾经在华泰资管、宝盈基金等从事投资工作,2016年加入金元顺安基金。他目前的持股数量多且分散,前十大重仓占比只有8-10%左右,比很多量化基金都低,换手率在1-2倍左右。缪玮彬坚持执行充分的分散化策略,避免过分重仓某只个股,个股选择上则自下而上注重公司的估值水平、经营稳定性和发展前景,并不会进行行业的倾向和追逐市场热点,选股上偏价值。他曾在之前的采访中也提到,自己会在分散化投资的基础上,立足于自下而上的挑选上市公司,没有行业上的明显倾向,同时当成长股的估值水平偏低的时候会倾向于提高成长股的配置,若成长股的估值水平偏高,则会提高低估值股票的配置比例。在聪投很多盘点中,缪玮彬都有入选,各方面表现都非常之优异。但这位基金经理目前只管理了金元顺安元启一只公募基金,规模15.58亿元(截至2023年1季末)且暂停申购。入行之初曾在国泰君安资管做研究员,主要看食品饮料、煤炭和造纸等行业,现任中泰资管业务部总经理和研究部总经理。今年是姜诚入行的第17年,但他的名字是从2020年左右被大众所熟知。因为近两年优秀的业绩,姜诚的基金被许多机构投资者追捧。去年一年姜诚就新发了3支基金,同时负责一只债基的权益部分。目前他在管8只产品,总规模为166.6亿,管理时间最久的就是此次被筛选出来的中泰玉衡和中泰星元。姜诚是一位价值投资者,在今年初聪投举办的IN咖活动中,姜诚和归江大聊特聊价值投资,点此查看。“大家都认可的好公司,形成独到的认知难,获取好价格就更难,大家带着偏见的,有机会买到好价格。我会跳脱出市场偏见,买到长期竞争力明显的公司。”姜诚追求的是大概率上的赚钱,长期更高的风险报酬比。他很在意买的价格,在意安全边际,所以他的持仓显现出了“低估值”以及“深度价值”的特征,但姜诚表示这只是他的投资框架在市场这个舞台上表演的结果。换个市场,结果就不一样了。可以肯定的是,姜诚一直是用尽可能低的价格,去买尽可能好的资产。虽然中泰玉衡和星元一季度收益为正,但是今年以来(截至6月19日)的收益却为负。以中泰星元为例,前十大股中像建发股份、万科、扬农化工等今年跌幅都比较大。姜诚自嘲道:“似乎依旧乏善可陈,一如既往地抱着老品种,也不出所料地错过了新热点。有朋友半开玩笑半认真地说:姜老板抗跌,也抗涨……”姜诚会坦然回到自己的出发点:“评判一个企业好坏的,不是利润增速,也不是产品的科技含量,而是它能实现多少超越同行的盈利能力,超额盈利能力能够持续多久,这两点取决于竞争优势以及可预期的稳定未来。以这个标准来衡量,过去几年我们的眼光还行。”不得不说,入行十多年的姜诚不仅有着一颗“大心脏”,还能够一以贯之地坚持着自己的投资理念,这份定力是赞的。在端午节前的一场交流中,姜诚谈到市场,说现在A股的温度大概是20度左右。从市场信心,投资者情绪、基本面的匹配程度来看,都可以说是低温的状态。“从概率上我们自下而上能够找到的物超所值的好标的也会多起来。”鲍无可——景顺长城沪港深精选、景顺长城能源基建、景顺长城价值领航两年持有2008年6月入行的鲍无可,先是在平安证券做研究员;2009年12月加入景顺长城并任职至今,研究员期间主要负责机械和家电行业,2014年6月起担任基金经理,现任股票投资部总监、基金经理。代表作是景顺长城能源基建,是他2014年6月就开始管理的一只老基金,据Wind数据显示,截至2023年6月19日,任职回报达323.15%,年化回报为17.41%。作为一个深度价值投资者,鲍无可极度重视安全边际,追求绝对收益。鲍无可认为安全边际的本源要从DCF模型(自由现金流贴现模型)出发,一个企业的价值必须基于其长期现金流的折现,他对安全边际来源的界定是“高壁垒和低估值”。首先,价值投资者不一定非要买低估值的银行或地产,公司壁垒也是安全边际的来源,因为多数企业的未来都是扑朔迷离的,而商业模式优秀和壁垒高的公司,本身就能提供很高的安全边际,如果能够遇上比较低的价格,那么安全边际就会更高。其次,在估值方面,很少刻意区分价值股或成长股,也不会刻意追求低估值。鲍无可“宁肯涨得少,也绝不能跌很多”,所以可以看到旗下产品“牛市收益一般,但熊市很抗揍”,这一点,他的持有人应该感受最深。比如2019-2020年,在偏股型基金普遍获得40-50%收益率的情况下,鲍无可只有10%+,基民们肯定很难受;但近几年,拿着鲍无可的基金却又很安心。组合配置上,鲍无可倾向于行业分散,单一行业配置上限不超过20%,持仓股票ROE较高,换手率很低(除了2015年牛市期间),但个股集中度较高,持股时间较长的股票有川投能源、中国移动、中南传媒等。今年以来,鲍无可的持仓精准集中了AI和中特估两条主线,像中海油、中国移动、中石油、中国电信等个股在去年下半年时就已经出现在了鲍无可的基金重仓中;对于受AI概念主推的传媒板块,鲍无可也提前配置了中南传媒、凤凰传媒等标的。不容易的是,鲍无可管理的沪港深基金也能获得有如此稳定且优异的成绩。相较于2021年之前,该基金这两年半的港股仓位占比下降了十几个百分点,目前在30-40%之间。港股方面,景顺长城沪港深除了重仓中国移动以外,今年一季度还重仓了中国海洋石油、中国石油股份,两个标的在一季度的区间涨幅分别为16.83%、30.25%。从以往的持仓中,我们还看到中国电信、腾讯、JS环球生活等港股。今年4月13日,景顺长城沪港深精选基金一度暂停单日200万元以上的大额申购,但时隔两个月时间,该基金再次“开门迎客”。 华泰柏瑞新利股票可投资范围是“0-95%”,但属于一只“固收+”策略基金,除了2020年6月出现过股票仓位超50%的情况,其他时间稳定在20%左右。现任基金经理郑青负责固收部分,投资年限超过10年;负责权益部分的是中生代基金经理董辰。两人在2020年6月和8月陆续接手后,基金确实在保持过往的较低波动的特点上,又体现了显著的超额收益能力。也难怪FOF基金经理把它买进了前三,仅次于张翼飞和李君管理的安信稳健增值以及郑迎迎管理的南方荣光。董辰应该贡献不小。前十大重仓股在整个股票仓位占比超过50%,体现了选股上的集中度。他目前在管10只产品,已达上限,总规模为322.46亿。在管基金中,富利、多策略,以及今年6月刚接管的景气汇选三年的股票仓位在80%以上,实操为权益基(偏股混合型基金华泰柏瑞轮动精选现暂无数据),而新利、鼎利、享利、恒利等都是主债少股,定位为“固收+”基金,债券仓位在80%左右。行业配置上,董辰偏好有色金属、房地产、钢铁、机械设备等偏价值风格的行业,同时不追热点不抱团。董辰对黄金股偏爱有加,2020年四季度刚上任就重仓了山东黄金,2021年一季度,又开始重仓中金黄金、银泰黄金、湖南黄金等。老实说,敢于重仓黄金股并获得不错的投资收益的基金经理,并不多。英大国企改革成立于2018年11月22日,现任基金经理是2019年3月加入管理的张媛。张媛曾任中国国际期货管理部高级量化分析师,2016年9月加盟英大基金权益投资部,任投资经理助理,自2018年1月开始担任基金经理,至今5.41年,目前在管基金6只,管理规模为45.22亿。2022年,英大国企改革以31.50%的业绩在全市场所有主动权益基金中排名第五,仅次于万家黄海管理的3只基金,以及缪玮彬的金元顺安元启,如果单看普票股票型基金,英大国企改革甚至排名该类型基金第一。因此我们看到今年一季度英大国企改革的规模增至34.69亿,相较于去年四季度的4.2亿猛增了超7倍。据Wind数据显示,截至2023年6月19日,张媛管理英大国企改革超4年时间,任职总收益为154.67%,年化回报为24.42%。回顾过往,英大国企改革的最大特点或者说是超额收益主要来源是行业轮动。2020年一季度,张媛接手英大国企改革之后重仓金融股, 二季度转向房地产、传媒和汽车, 三季度又转向电力设备以及高景气度行业,一直延续到2021年三季度。 2021年三季度,英大国企改革又开始加仓煤炭板块,此次调仓非常精准,2022年煤炭板块爆发,英大国企改革一季度在沪深300指数下跌近15%的情况下逆势上涨5.24%。2022年三季度,开始减持煤炭加仓消费和电子,四季度末煤炭已经被完全清仓。但该基金近期被基民吐槽较多,归结起来主要有两个原因:一是共管一年半时间的汤戈在今年3月底卸任,自他离任后,该基金业绩出现下滑。汤戈是2020年5月加入英大基金,在任期间担任权益投资总监兼权益投资部总经理,英大资本执行董事。虽然汤戈基金经理从业年限仅1.65年,但是他有着超过20年的投研从业经历,具备证券公司、保险公司、保险资产管理公司、实体企业投资平台和公募基金的复合工作经历,在英大共计管理过4只基金,任职排名均在前10%左右。他在任期间(2021.08.06-2023.03.31),英大国企改革表现非常优异,据Wind数据显示,这段期间该基金在639只同类基金中排名第一。加之在汤戈参与管理之前,张媛有过一段独管时期,但表现只能说一般,所以有人觉得汤戈走了,这只基金也就“失去了灵魂”。二是因为今年以来中特估板块涨势喜人,但该基金作为一只国企主题基金却表现得非常拉垮。截至今年一季度末,英大国企改革的前十大重仓为东阿阿胶、伊力特、上海家化、三利谱、周大生、京东方A、石头科技、景旺电子、启明星辰、贵州茅台、天润乳业、谱尼测试、骆驼股份。但三利谱、周大生、石头科技、景旺电子、启明星辰大股东均非国企,也并非混合所有制企业,与英大国企改革主题概念并不相符,所以被基民吐槽“风格漂移”。上个月,济安金信基金评价中心发布了《关于2023年第一季度公募基金不予评价的说明》,在这份说明中,该机构认为10只基金产品存在“风格漂移”,英大国企改革主题就是其中之一。天治低碳经济算是一只“小而美”的基金,基金规模一直在1-2亿左右。基金经理为许家涵,目前在管4只基金,总规模仅为8.75亿,不过在体量不大的天治基金,已经占了大头。2005年7月至2007年9月,许家涵就职于吉林省信托公司,2007年9月加入天治基金,交易员起步,今年3月22日被任命为副总经理。天治低碳经济自许家涵任职以来(2019年2月28日)的总回报为145.26%,从2019年-2023年以来连续获得正收益。在许家涵管理期间,该基金风格轮动明显:2019年重仓大金融板块;2020年重仓大科技;2022上半年重仓汽车、新能源,四季度又重仓了计算机;今年则大举切换到信创、计算机、数字经济板块上,天治低碳经济一季度计算机行业占比达60.16%。许家涵坦言,“过去喜欢重仓个股,现在喜欢重仓行业,因为优秀的公司会有发展的波峰和波谷,要尽量减少个股波动风险。尽量选择一些阿尔法属性强的标的,配置一篮子股票,分散化解风险。行业集中,个股分散;用个股的阿尔法来享受赛道的贝塔。”不过,对天治低碳经济感兴趣的投资者还需要注意以下几点:(1)天治基金和天治低碳经济的规模都比较小,“规模控”要慎入;(2)该基金换手率忽高忽低,最高有1000%多,最低只有100%多;(3)同为许家涵管理且时间更久的天治核心成长混合(LOF)业绩却很差,2015年6月接手以来的任职回报为负,当然,高位接棒也确实难受。—— / Cong Ming Tou Zi Zhe / ——

- 小彩蛋 -

芒格:无论什么公司

最后的结果都是死亡

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

喜欢文章,顺手“三连”吧

本篇文章来源于微信公众号: 聪明投资者

本文链接:https://kxbaidu.com/post/%E2%80%9C%E5%AD%A3%E5%AD%A3%E6%AD%A3%E5%9B%9E%E6%8A%A5%E2%80%9D%E6%98%AF%E4%B8%AA%E9%AB%98%E9%9A%BE%E5%BA%A6%E5%B7%A5%E4%BD%9C%EF%BC%8C%E8%83%BD%E5%AE%8C%E6%88%9090%25%E7%9A%84%E5%9F%BA%E9%87%91%E9%83%BD%E5%9C%A8%E8%BF%99%E4%BA%86%E2%80%A6%E2%80%A6.html 转载需授权!

缪玮彬——金元顺安元启

缪玮彬——金元顺安元启

缪玮彬——金元顺安元启

缪玮彬——金元顺安元启