“掘金”正当时——永赢中证沪深港黄金产业股票ETF(517520)投资价值分析

导读

1. 多方利好,黄金带动黄金股行情演绎。

四重属性驱动,黄金价格持续走强:金融属性、货币属性、商品属性、避险属性是影响黄金价格的关键因素。

共振上行,黄金股是金价的“放大器”:黄金股走势与金价方向同步,并且黄金股的变化幅度略大于黄金。

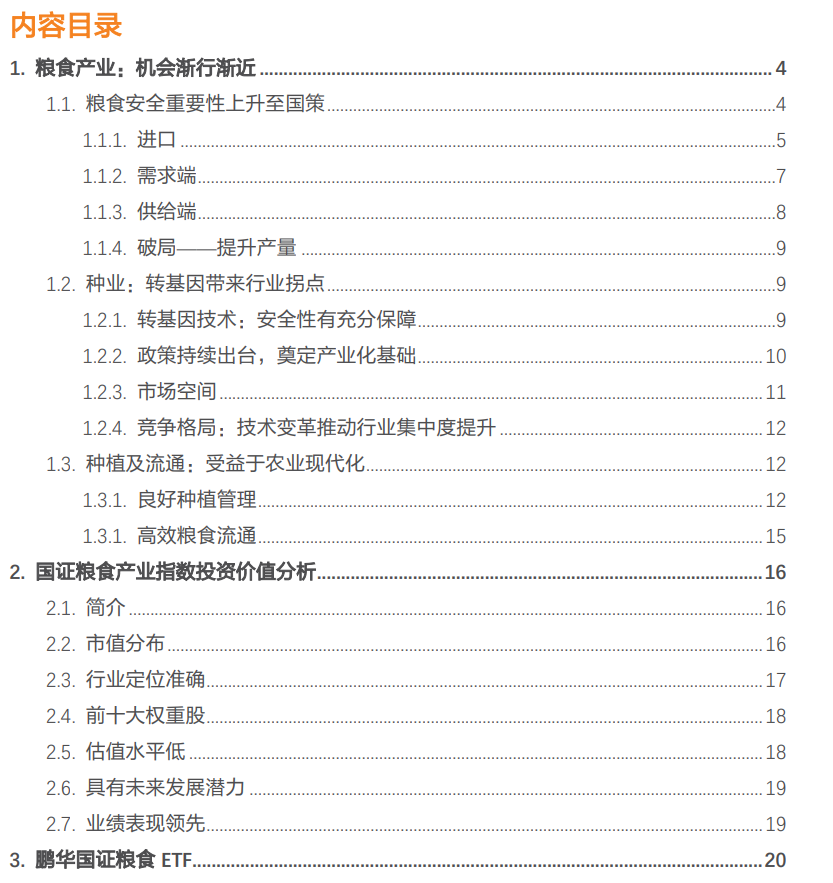

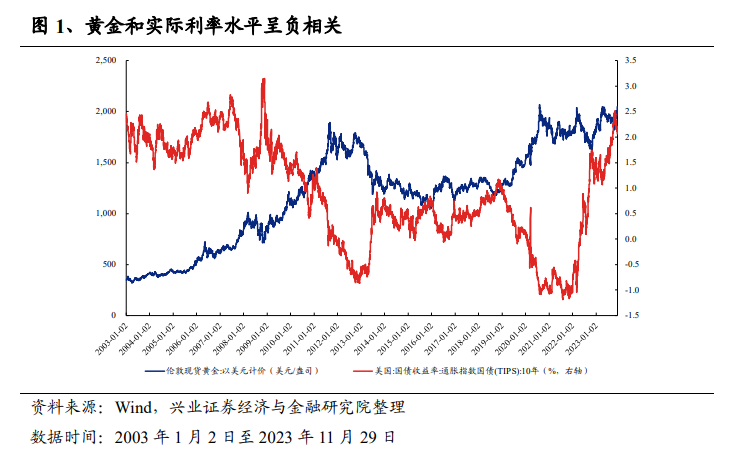

从金融属性上来看,黄金是无息资产,其价格主要与实际利率呈负相关关系。随着美国通胀指数国债(TIPS)收益率近一月大幅回落,黄金价格明显上行。

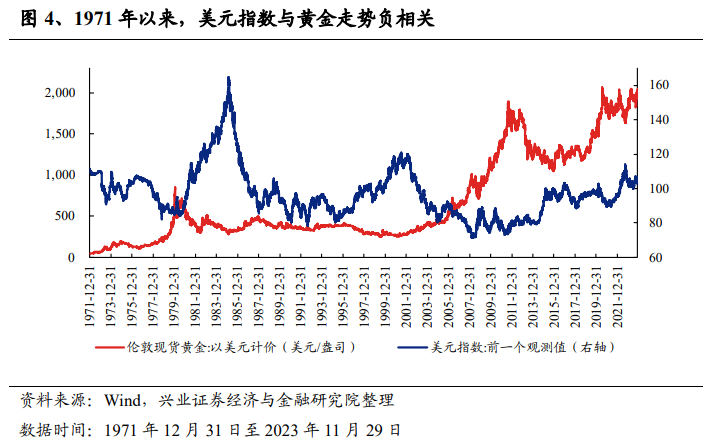

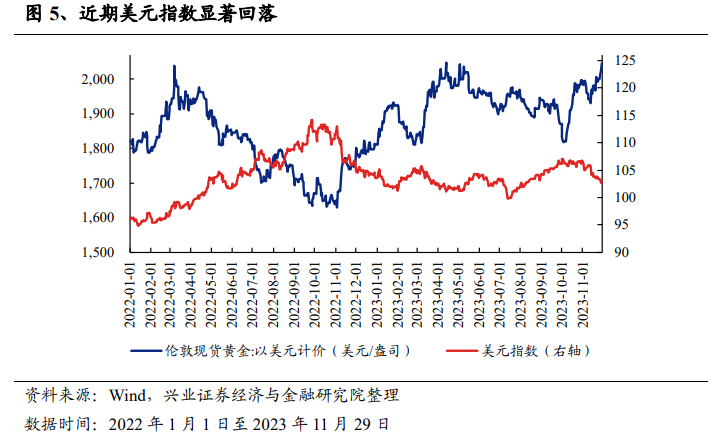

从货币属性上来看,黄金主要受到美元指数的影响,呈负相关趋势。近期美元指数持续走低,推动黄金价格强势上涨。展望后市,美元大概率将趋弱。

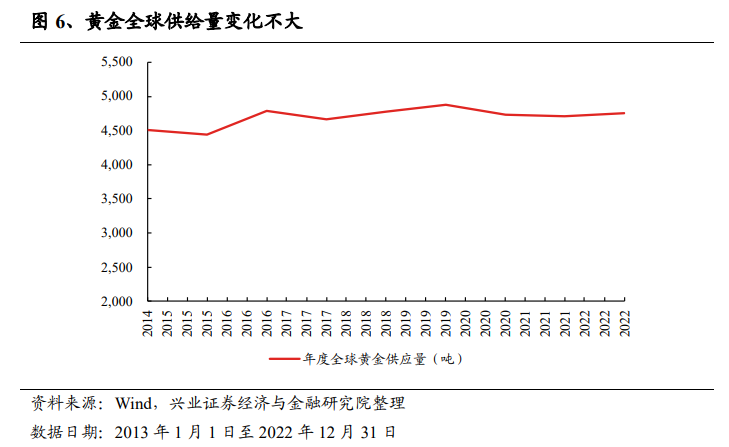

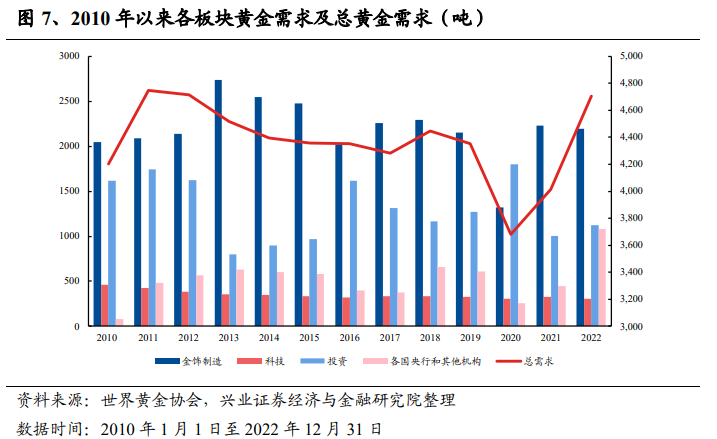

从商品属性上来看,影响黄金价格的因素主要是黄金的需求量和供给量。随着各国央行近年来持续大量购金,全球黄金需求量进一步扩大叠加全球黄金供给量走势趋于平稳,黄金价格有望走强。

从避险属性上来看,影响金价的主要因素是市场的风险程度,2022 年俄乌冲突尚未结束,2024 即将迎来大选年,地缘扰动或再起,金价或将上涨。

2. 中证沪深港黄金产业股票指数(931238.CSI):“一键配置”黄金产业。

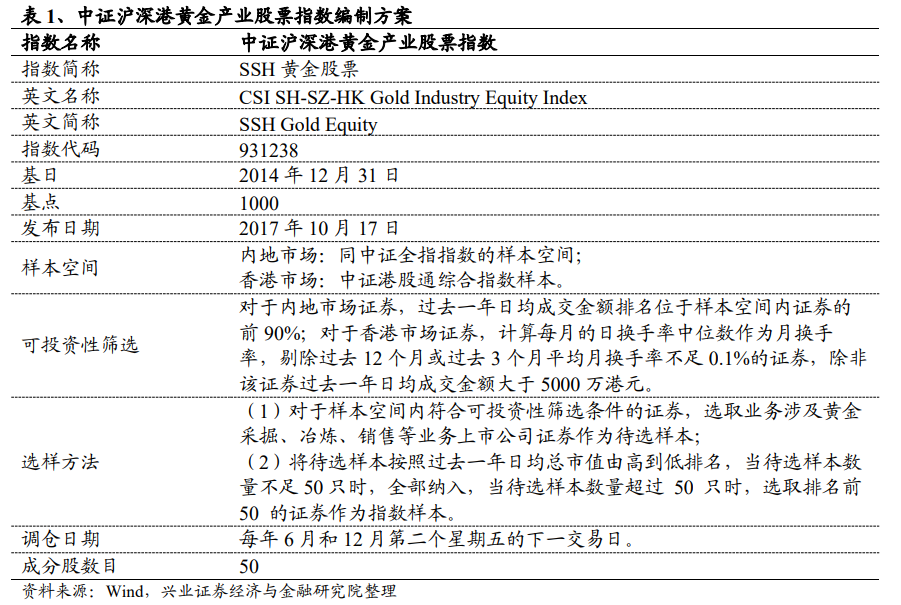

指数编制:选取50只市值较大且业务涉及黄金采掘、冶炼、销售的上市公司证券作为指数样本,以反映内地与香港市场中黄金产业上市公司证券的整体表现。该指数以2014年12月31日为基日,1000点为基点,于2017年10月17日发布。

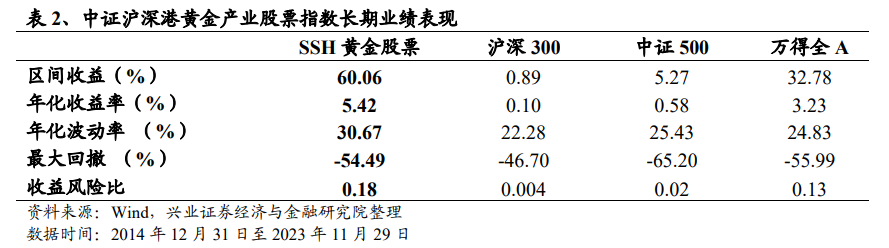

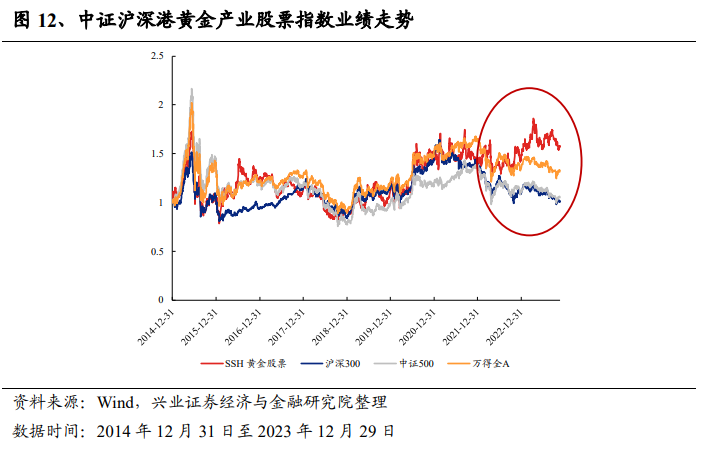

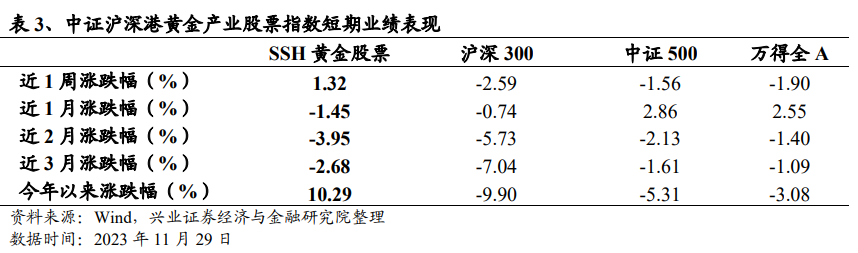

指数业绩:自基日以来,区间收益率60.06%,年化收益率5.42%,年化波动率30.67%,收益风险比0.18,显著优于沪深300、中证500等其他主流宽基指数。今年以来业绩表现优异,区间收益10.29%。

指数市值分布:指数成分股市值在数量上均匀分布,权重上大盘股占比较多。

指数行业分布:指数在有色金属行业的成分股个数和占比都最多,共计32只,占比90.55%。

指数财务特征:指数盈利能力相比其他主流宽基指数更加优秀。

指数估值:指数当前估值位于历史较低水平,配置价值凸显。

指数成分股:指数持仓集中度较高,指数前10大成分股权重之和为67.81%。

3. 永赢中证沪深港黄金产业股票ETF(517520)于2023年10月24日成立,于2023年11月1日上市,产品跟踪中证沪深港黄金产业股票指数,基金经理为刘庭宇、章赟。

风险提示:本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

1、多方利好,黄金带动黄金股行情演绎

1.1 四重属性驱动,黄金价格持续走强

黄金一共具有四重属性,分别是金融属性、货币属性、商品属性以及避险属性,这四重属性共同决定了黄金的价格走势。

1.1.1、金融属性:黄金属于无息资产,受到实际利率的影响

黄金既是一种常见的投资标的,也是一种特殊的大类资产,具备金融属性。在黄金的金融属性下,其价格主要受实际利率的影响。这是因为黄金是一种无息资产,实际利率可以被视作持有黄金的机会成本。当实际利率水平下降的时候,持有黄金的机会成本下降,黄金的相对价值提升,金价上涨。

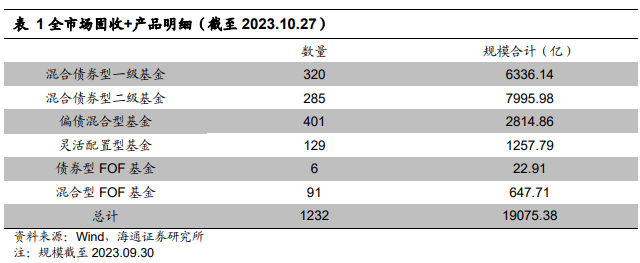

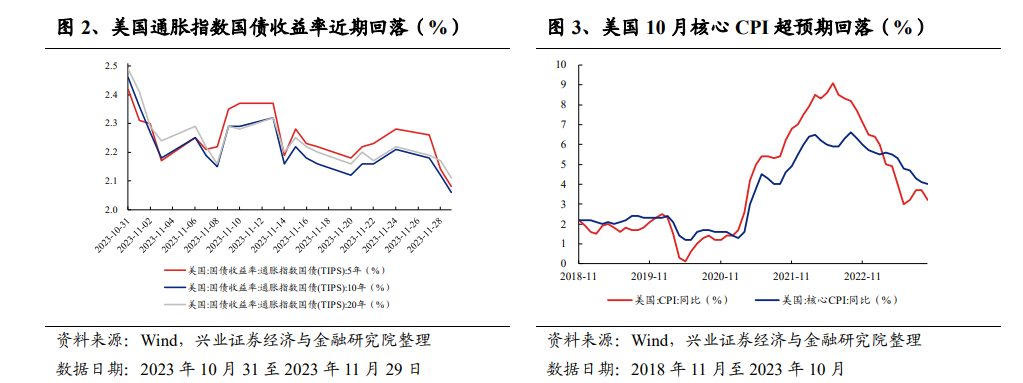

从美国10月的宏观数据来看,在就业方面,10月美国新增非农就业15万人,低于预期值18万人;10月美国失业率3.9%,高于预期值3.8%。在经济方面,10月美国ISM制造业PMI回落至46.7%,低于预期值49%;10月美国ISM服务业PMI回落至51.8%,低于预期值53%。从通胀方面,美国10月CPI同比增速3.2%,低于预期值3.3%;美国核心CPI同比增速下降0.1个百分点至4.0%,低于预期值4.1%;美国CPI环比增速较前值下降0.4个百分点至0%,低于预期值0.1%;核心CPI环比增速较前值下降0.1个百分点至0.2%,低于预期值0.3%。

10月美国PMI、新增就业低于预期、失业率意外回升,叠加美国10月CPI超预期回落,带动美债利率下行。截至2023年11月29日,美国通胀指数国债(TIPS)收益率大幅回落,10年期TIPS国债收益率已经回落至9月初水平,有望带动黄金行情演绎。

1.1.2、货币属性:弱势美元催化黄金上涨

在黄金的货币属性下,其价格主要受到美元走势的影响。美元对黄金的影响主要体现在两个方面。一是美元与黄金的关系本质上是主权信用货币和贵金属货币之间的博弈,当美元信用体系弱化、美元走弱时,黄金配置价值就会系统性上升,整体呈现此消彼长的趋势。二是国际市场上黄金是以美元进行标价的,因此美元升值会促使黄金价格下跌,美元贬值则会推动黄金价格上涨。

近期,美元指数持续走低,推动黄金价格强势上涨。展望后市,美元大概率将趋弱。8月1日,国际评级机构惠誉将美国长期外币发行人违约评级(IDR)由“AAA”下调至“AA+”。此次操作是惠誉自1994年首次发布美国信用评级以来第一次对该国的评级下调,预示美国未来的财政压力和债务违约风险。美元信用收缩,叠加美国10月就业和PMI数据均不及预期、失业率回升、通胀超预期回落及市场预测后续美联储大概率不再加息,未来美元走势或将长期趋弱,带动黄金价格上行。

1.1.3、商品属性:供给相对平稳,黄金需求量逐步扩大

黄金作为稀缺金属,具有独特的物理和化学性质,加上自古以来深厚黄金文化的沉淀,使其具有特殊而广泛的用途。作为商品的黄金不仅可以被用于传统的珠宝首饰行业,也可以应用于现代工业领域。

商品属性下,影响黄金价格的因素主要是黄金的需求量和供给量。从供给端来看,供给量与金价呈负相关关系。然而自2014年以来,年度全球黄金供应量总体趋势变化不大,年度总供应量约在4500吨左右,因此黄金的供给量对黄金价格的影响有限。

从需求端来看,黄金价格与需求水平呈正相关。近年来,全球黄金需求量不断扩大,2022年黄金年度全球总需求量为4706.3吨,同比增速17.2%。此外,黄金需求可被分为储备需求(央行购金)、投资需求(金条金币)及消费需求(黄金饰品和科技应用)。其中储备需求量上涨态势尤为明显,2022年各国央行购金1078.5吨,同比增速139.60%,创10年新高。今年这个趋势更加深化,2023年Q1各国央行购金228.4吨,同比增速176.2%。

结合供需两端看,如果后续没有大规模新增矿山投产的情况下,供给量将继续保持较为平稳的态势。在黄金供给量保持平稳,需求量不断扩大的情况下,未来黄金价格有望上涨。

1.1.4、避险属性:地缘扰动或再起

黄金作为一般等价物,是公认的安全资产,具有避险属性。避险属性下,影响金价的主要因素是市场的风险程度。

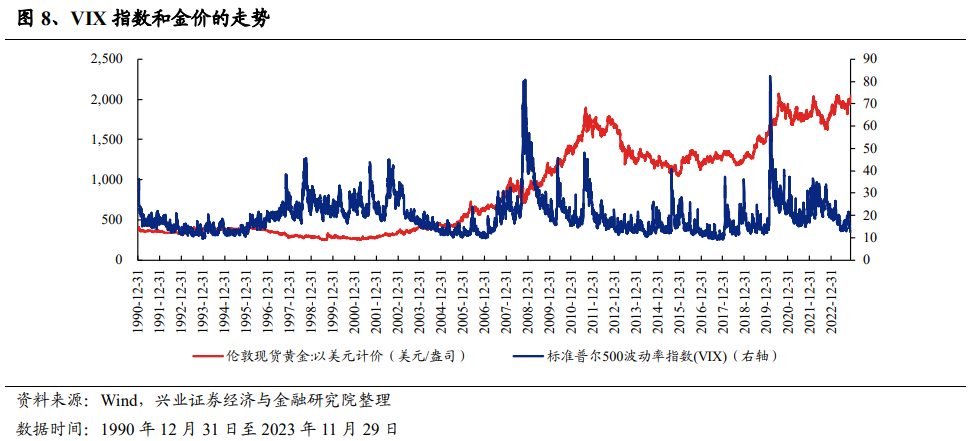

市场风险程度和黄金价格呈正相关关系,我们用VIX指数作为衡量市场风险程度的指标,因为VIX指数是市场对于标普500指数未来30天隐含波动率的预期,代表着市场投资者的恐慌程度。2008年次贷危机、2011年欧债危机、2016年英国脱欧和2020年新冠疫情爆发等风险事件发生之时,VIX指数短期均飙升,黄金价格出现脉冲式上涨。

自2022年开始,俄乌战争已持续700多天;近期,中东地区的几十年冲突也再次爆发,再加上朝鲜半岛局势不断升级,相关各方矛盾不断激化。2024年又恰逢大选年,美国、俄罗斯、印度、英国、日本、中国台湾地区等都将进行换届选举。国际地缘政治博弈日趋激烈,黄金在未来存在许多脉冲式上涨机会。

1.2 共振上行,黄金股是金价的“放大器”

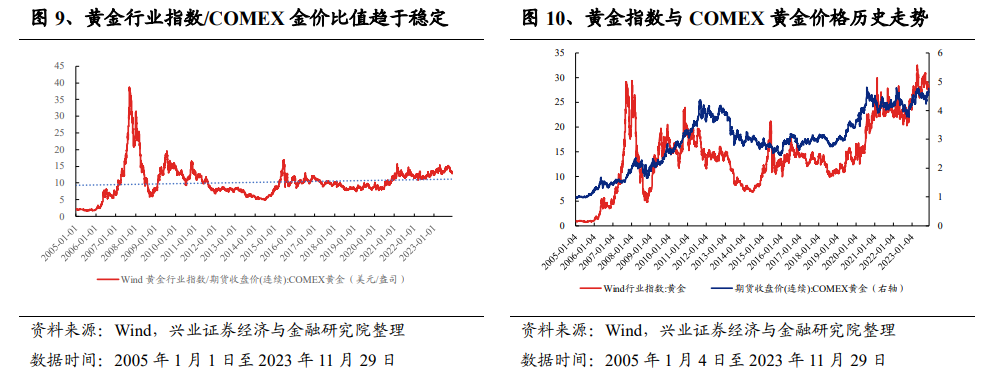

多方利好带动黄金价格未来行情演绎,金价有望带动黄金股上行。以万得黄金行业指数为例,长期来看,黄金股走势与金价趋于同步。我们构建万得黄金指数/COMEX黄金价格度量黄金股和国际金价相对走势,可以看到从2005年以来,指数比值由大幅波动趋于稳定。指数与价格比值的稳定表明黄金股和金价长期来看具有大体一致的运动方向。同时,该规律还意味着一定时段内,黄金股涨跌幅与金价涨跌幅是接近的。

另一方面,金价和黄金股公司盈利关联密切,指数与价格比值的稳定还可能表明A股市场对于黄金股的估值比较贴近基本面。对于黄金股公司而言,开采成本相对金价为外生变量并且相对固定,假设为F;同时我们假设黄金价格和产量分别为P和Q,Q的增长相对稳定。因此,公司的盈利可粗略表示为E=P×Q-F,金价的上升将成为带动公司盈利的主要动力。

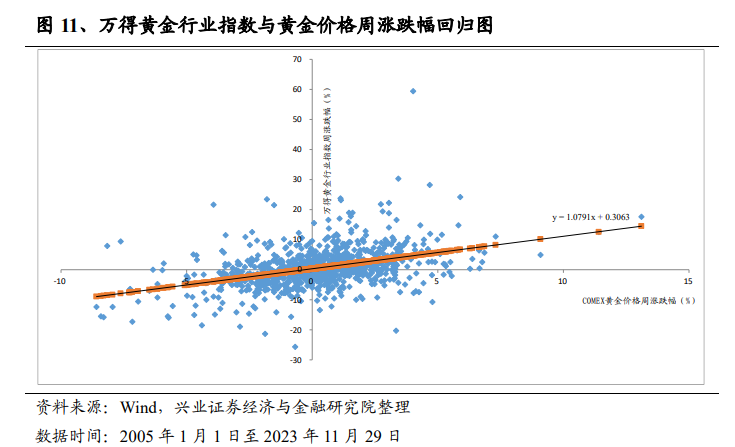

其次,黄金股的变化幅度大于黄金。我们以黄金周度涨跌幅作为自变量、黄金股周度涨跌幅作为因变量进行回归分析,可以得到两个主要结论,一是短期内黄金股和黄金涨跌存在正相关关系,并且涨跌幅越大,相关性越明显(表现为大数值点位于第一、三象限)。二是黄金股的变动幅度大于黄金,表现为回归系数为1.08>1,即从历史结果看来,黄金每上升或下降1%,黄金股相应上升或下降约1.08%。

2、中证沪深港黄金产业股票指数(931238.CSI):“一键配置”黄金产业

2.1 指数编制

中证沪深港黄金产业股票指数(931238.CSI)从内地与香港市场中,选取50只市值较大且业务涉及黄金采掘、冶炼、销售的上市公司证券作为指数样本,以反映内地与香港市场中黄金产业上市公司证券的整体表现。该指数以2014年12月31日为基日,1000点为基点,于2017年10月17日发布。

样本空间:

内地市场:同中证全指指数的样本空间;

香港市场:中证港股通综合指数样本。

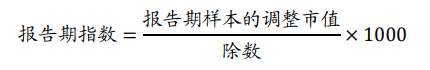

指数计算:

指数计算公式为:

其中,

权重因子介于0和1之间,以使黄金采掘业务占比较高的公司单个公司权重不超过15%,其他单个公司权重不超过3%,其他公司权重合计不超过30%,且前五大样本权重合计不超过60%。

2.2 指数业绩表现:长短期业绩表现优异

中证沪深港黄金产业股票指数长期表优异,自基日(2014年12月31日)以来,区间收益率60.06%,年化收益率5.42%,年化波动率30.67%,收益风险比0.18,显著优于沪深300、中证500等其他主流宽基指数。

指数今年以来业绩表现明显优于其他主流宽基指数,截至2023年11月29号,中证沪深港黄金产业股票指数今年以来涨跌幅为10.29%,明显优于沪深300(-9.90%)、中证500(-5.31%)和万得全A(-3.08%)。

2.3 指数成分股市值分布:数量上均匀分布,权重上重仓大盘股

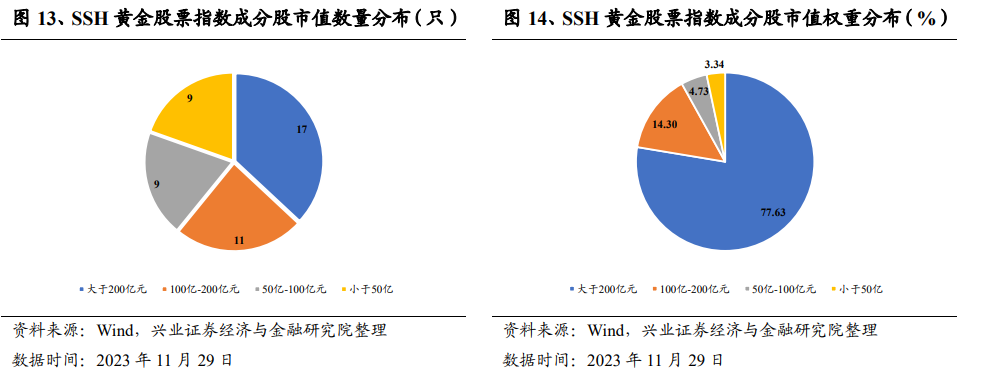

SSH黄金股票指数成分股在数量上均匀分布,截至2023年11月29日,SSH黄金股票指数成分股总市值大于200亿元的17只,100亿至200亿元的共有11只,50亿至100亿元的共有9只,小于50亿元的共有9只。

在权重上,大盘股占比较多。成分股总市值大于200亿元的股票占比77.63%。100亿至200亿元占比14.30%,50亿至100亿元的占比4.73%,小于50亿元的占比3.34%。

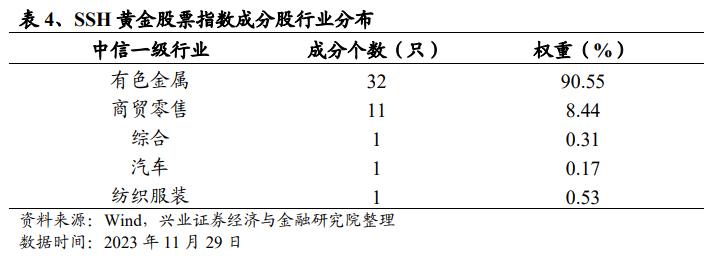

2.4 指数成分股行业分布:主要配置在有色金属行业

SSH黄金股票指数主要配置在有色金属行业。截至2023年11月29日,指数共覆盖5个中信一级行业,其中有色金属的成分个数和占比都最多,共计32只,占比90.55%,其次是商贸零售行业,共计11只,占比8.44%。

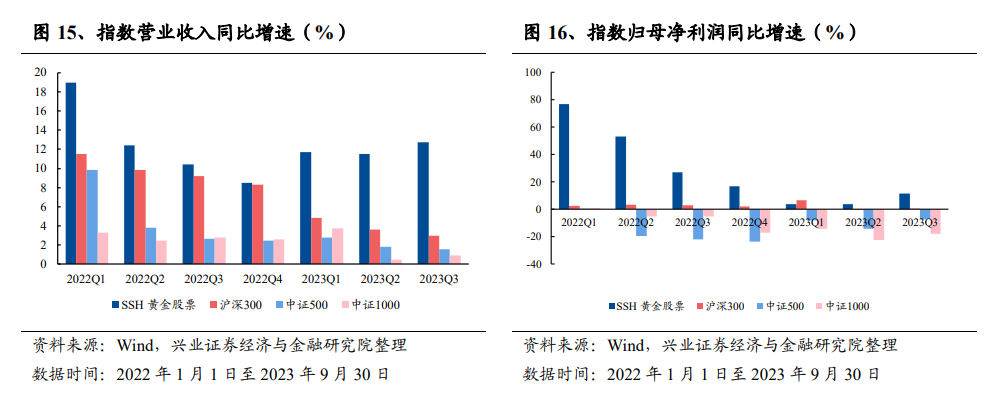

2.5 指数财务特征:盈利能力优秀

SSH黄金股票指数盈利能力相比其他主流宽基指数更加优秀。自2022Q1开始,SSH黄金股票指数营业收入同比增速、归母净利润同比增速均高于沪深300、中证500、中证1000等指数。2023年第三季度,SSH黄金股票指数营业收入同比增速为12.71%,归母净利润同比增速为11.55%。

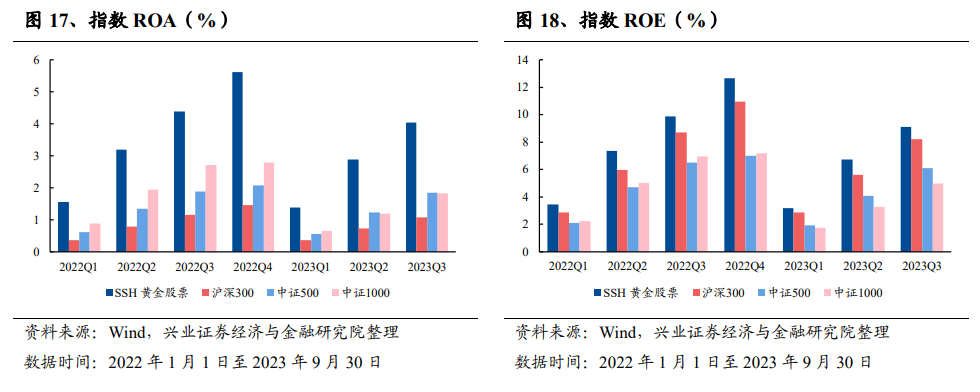

自2022Q1以来,指数ROA、ROE均表现良好,也优于其他宽基指数。

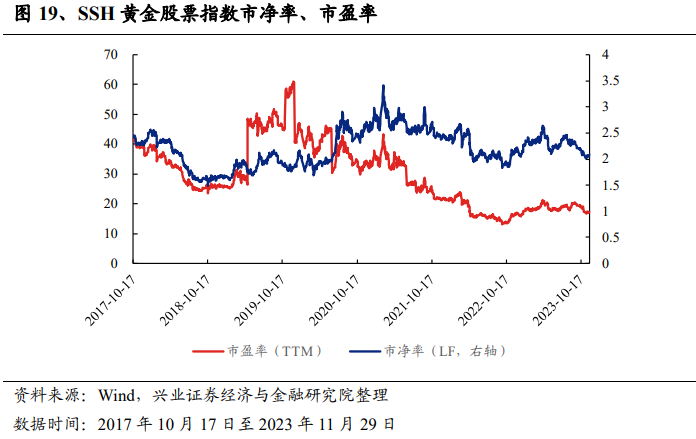

2.6 指数估值:配置价值凸显

指数当前估值位于历史较低水平,配置价值凸显。截至2023年11月29日,SSH黄金股票指数市盈率(TTM)为17.41,在自指数发布以来的统计区间内从低到高的12.85%分位数,处于历史低位。市净率(LF)为2.09倍,处于历史中位数左右。

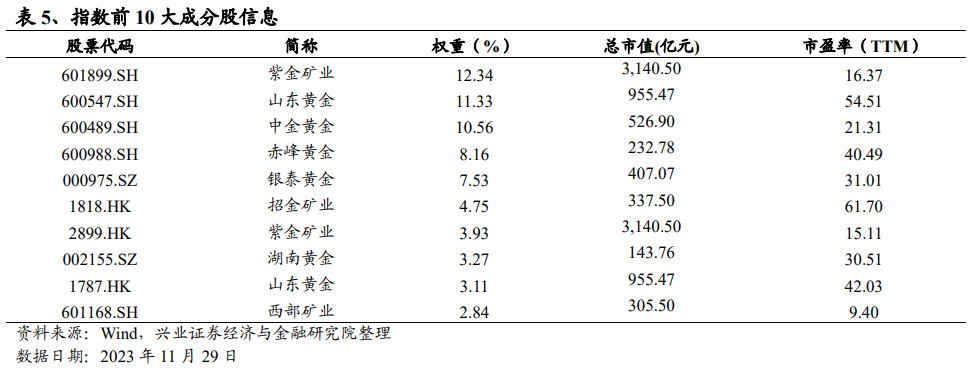

2.7 指数前十大成分股:持仓集中度较高

SSH黄金股票指数前10大成分股根据中信一级行业分类都属于有色金属板块。指数前10大成分股权重之和为67.81%,第一大成分股紫金矿业总市值达3,140.50亿元,权重为12.34%。

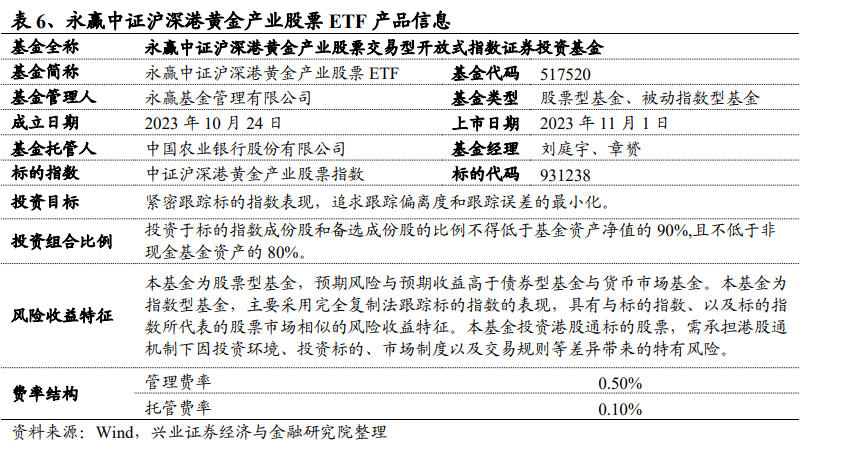

3、永赢中证沪深港黄金产业股票ETF(517520)

3.1 基金产品介绍

永赢中证沪深港黄金产业股票ETF于2023年10月24日成立,于2023年11月1日上市,属于被动型指数基金,跟踪标的为中证沪深港黄金产业股票指数,基金经理为刘庭宇、章赟。

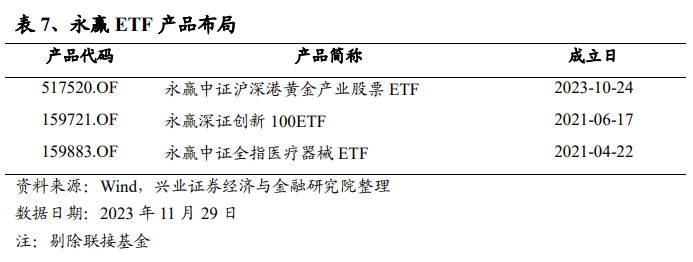

3.2 基金公司及基金经理

永赢基金管理有限公司成立于2013年11月,法人股东为宁波银行股份有限公司和新加坡华侨银行股份有限公司,注册资本为9亿元,其中宁波银行出资占比71.49%,新加坡华侨银行股份有限公司出资占比28.51%,是国内15家银行系公募基金公司之一。作为一家高起点、高标准的中外合资基金管理公司,永赢基金积淀和凝聚了两大金融机构的品牌、经验、资源和技术优势,较强的资本实力引领公司业务向多元化发展。永赢基金始终把“客户至上”的价值观作为经营底色,以符合法律法规、监管规定为第一准绳,遵从研究驱动投资的理念,每一项重大投资决策都建立在充分研究的基础之上,力争在严控风险的前提下,为投资者获取长期稳健的投资收益。截至2023年9月30日,公司目前在管基金产品共计120只,规模合计3,333.00亿元,其中ETF产品共计3只,在管基金总规模为28.90亿元。

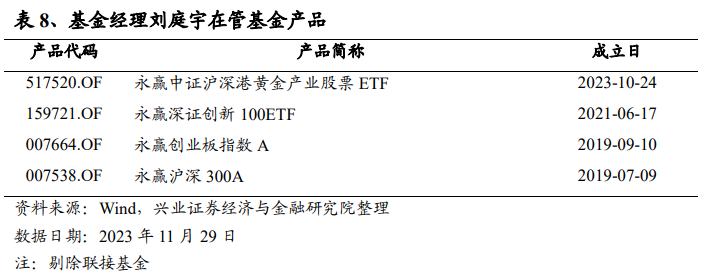

基金经理刘庭宇,上海财经大学金融硕士,5年证券相关从业经验。曾任鹏扬基金管理有限公司量化分析师,永赢基金管理有限公司指数与量化投资部基金经理助理,现任永赢基金管理有限公司指数与量化投资部基金经理,目前在管基金产品共5只(包含一只联接基金)。

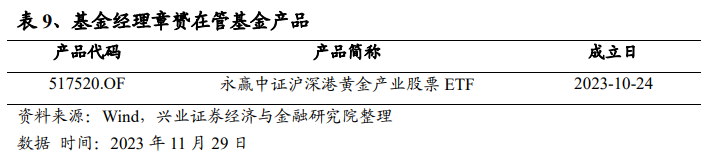

基金经理章赟,复旦大学理论物理学博士,英国剑桥大学管理学研究生。17年证券相关从业经验,曾任平安资产管理有限公司量化投资部资产配置经理、量化投资经理;国泰基金管理有限公司指数与量化投资部量化执行总监、基金经理;工银瑞信基金管理有限公司指数投资部总监。现任永赢基金管理有限公司指数与量化投资部总经理,目前在管基金产品共1只。

风险提示:本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《“掘金”正当时——永赢中证沪[文]深港黄金产业股票ETF(517520)投资价[章]值分析》

对外发布时间:2023年12月04日

报告发布机构:兴业证券股份有限公司(已获中国[来]证监会许可的证券投资咨询业务资格)

----------------------[自]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[1]06

E-mail: [email protected]

--------------------------------------

本篇文章来源于微信公众号: XYQuantResearch